Trading je přesně takový, jaký si jej udělám. Všechno je v něm závislé na mé volbě a mých preferencích. Pokud sám přijímám rozhodnutí pro vstupování do obchodů, tak také sám sobě odpovídám za výsledky těchto rozhodnutí v podobě zisků a ztrát. Obchoduje se pro peníze, proto může znít kuriózně proklamace, že v trzích by měl obchodník především umět přežít. Toto pravidlo celkem výrazně s tímto „obchodováním pro peníze“ nekoresponduje, ale má svou logiku. Připravený obchodník, který umí „chodit po strništi bos“ pravděpodobně lépe obstojí v nejroztodivnějších tržních situacích než neznalý začátečník nebo nepoučitelný hazardér. Základem takové připravenosti by vždy mělo být nejen poznání rizika spojené s drženým obchodem, ale také hledání přiměřeného zajištění pro případ, že se vše nebude vyvíjet přesně tak, jak jsem si ve své hlavě představoval. Povědomí o možné ztrátě a nalezení přiměřeného hedžovacího nástroje jsou spojité nádoby, jejichž fungování by měl každý obchodník nejen nalézt, ale také využívat. Dokonce bych si zkusil dovolit přijmout tvrzení, že využívání zajišťovacích nástrojů v obchodování odděluje začátečníky od dobrých traderů a mohlo by být pro mnohé klíčem k překonání pomyslné hranice konzistentně profitabilního tradingu. „Ztráty k tradingu patří“ je zajímavá věta, a její vyslovení téměř vždy znamená komentář k nějakému nepovedenému obchodu. Není ale ztráta jako ztráta, proto bych si dovolil tento „traderský axiom“ mírně poupravit na „Ztráty k tradingu nepatří“. Axiom je tvrzení, které se považuje za platné a nijak se nedokazuje a proto se obecně přijímá za své, aniž by se nad jeho platností zamýšlelo, což mi přijde velmi kuriózní zejména proto, že nikdo pravděpodobně neobchoduje proto, aby prodělal, z tohoto pohledu pak zní takto vyřčené tvrzení podivně.

Přijmout ztrátu abych vydělal je určitě příjemnější zjištění. Opční obchodník nemusí pro příklad takto přijímané ztráty pro celkový výdělek chodit daleko. Výpis Credit Call Bear Vertical Spreadu, kdy získávám prémium, je v případě jeho bezcenného vypršení přesně takovým příkladem. To, co jsem ztratil na nákupu levnější Long Call opce je kompenzováno prodejem dražší Short Call opce, celkově je tak jakási ztráta kompenzována jakýmsi profitem, což v konečném důsledku znamená jakýsi komplexní profit. Zajištění Long futures kontraktu pořízením jiného Short futures kontraktu může v konečném důsledku přinést obdobné efekty. V obou případech jde o určitou formu zajištění před možnou ztrátou plynoucí z držení sice jednoduché, ale rizikové pozice, kdy ztráta jedné části celé pozice je kompenzována vyšší výkonností druhé části pozice. Taková ztráta pak k obchodování patří, ale je součástí obchodního plánu, protože jejím konečným výsledkem je profit.

Ve svých předchozích článcích o derivátech volatility jsem využíval přesně takové přístupy, kdy možné riziko plynoucí z držení jednoho nástroje bylo kompenzováno pořízením druhého investičního nástroje, který by kompenzoval nemalá rizika plynoucí z jednoduchého držení přímého derivátu, v mém případě Volatility Futures kontraktu. Pořízení těchto kombinací v určitých okamžicích by pak mohlo vést k dobrým obchodům se zajímavými výsledky.

„Nekřičím na své hodinky, pokud jdu někam pozdě“ by mohlo být mottem dnešního článku, protože tak, jak si to udělám, tak takové to budu nakonec mít. V předchozích článcích, kde jsem se zaměřil na spreadové možnosti s VX futures, jsem ukazoval, že nejvyšší citlivost na tržní otřesy na akciových trzích měřených akciovým indexem S&P 500 vykazuje nejbližší VX futures kontrakt, proto je vytváření kalendářních spreadů z VX futures za použití tohoto nejbližšího VX futures značně rizikové a psychicky náročné, což ostatně ukázala doba nedávno minulá, kdy počátkem února zaznamenal VIX index jednodenní růstový pohyb přesahující 100% své hodnoty za značného adekvátního propadu akciového trhu. Na trzích VX futures se to projevilo velmi dramatickým pohybem na předních VX futures, když rozdíl mezi hodnotami prvních dvou futures vykazoval téměř sedmibodový rozdíl. Pokud bych tedy měl vytvořen spreadovou pozici Short první VX futures/Long druhé VX futures, jeho cena by klesla až téměř k mínus sedmi bodům. Pokud bych pořídil tuto kombinaci například za nula bodů, tak by pak ztráta na takové spreadové pozici činila až -7.000 USD, a to by bylo velmi nemilé. Poučením z těchto chvil pro obchodníky, kteří takové cenové pohyby předtím nevnímali je, že setrvalost v těchto cenových extrémech nemá většinou dlouhodobý charakter, proto po mírném uklidnění trhů může takový vývoj nabízet zajímavé obchodní příležitosti.

Prozatím nevlastním stroj času, který by mi pomohl k návštěvě vzdálené budoucnosti, abych zjistil, jak se nakonec trhy budou vyvíjet, proto se musím pokusit připravit na své pozice tak, abych mohl odvrátit případné hrozící ztráty vyplývající z nepříjemného budoucího vývoje. Přestože jsem tedy ochoten podstoupit riziko na trzích derivátů volatility tak, že vstoupím pouze do kalendářové spreadové pozice na VX futures, musím přemýšlet, jestli je to úplně nejvhodnější postup pro mou úroveň averze k možnému riziku a nepoohlédnout se po nějakém vhodném zajištění uvažovaného obchodu. Čím rizikovější vstup, tím také vyšší úroveň zajištění by mohlo být mé základní pravidlo. Za nejrizikovější možnou variantu bych pak mohl považovat právě výše uvedenou kombinaci sestavenou s prvních dvou VX futures kontraktů.

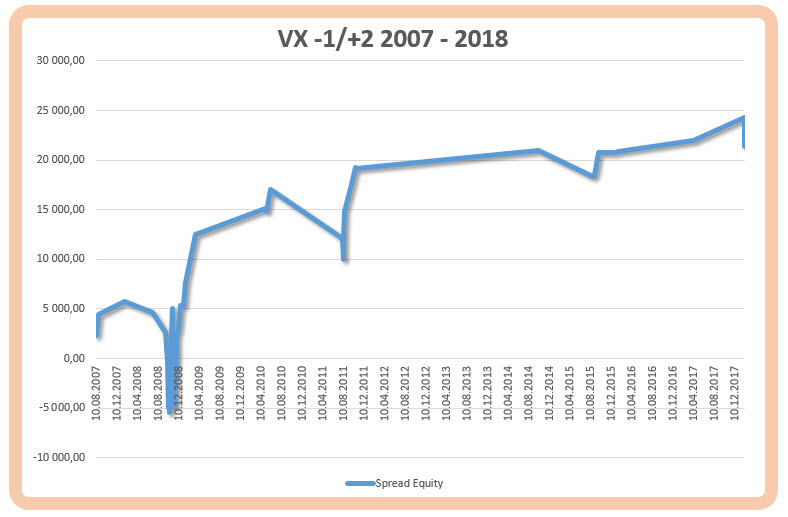

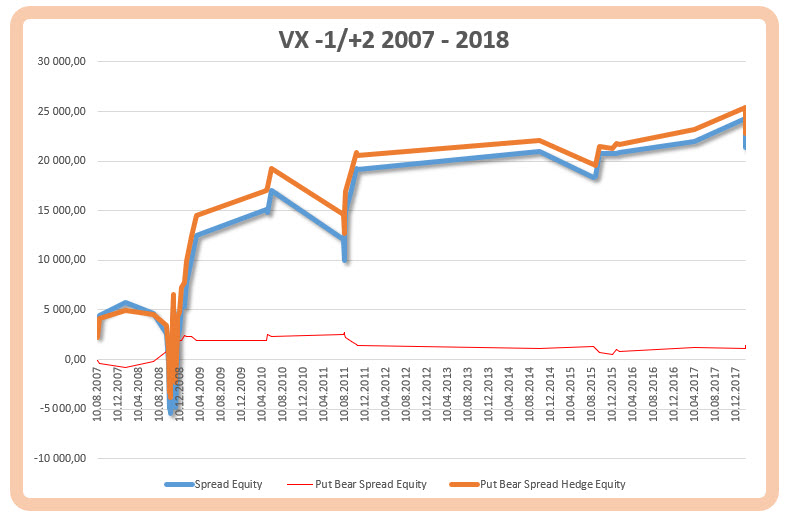

V jednom z předcházejících článků jsem popisoval vyhodnocení jednoduchého obchodního plánu s kalendářním spreadem s prvními dvěma VX futures, kdy jsem za využití poruchy časové struktury VX futures z obvyklé konstelace Contango do neobvyklé formace Backwardation, pořizoval jednotlivé spready ve tvaru Short první VX futures/Long druhé VX futures za dodržování určitých pravidel. Základními pravidly pak bylo pořizování kalendářního spreadu ve chvíli, kdy na Close dne se cena spreadu nacházela pod hodnotou –1.00 bodu, StopLoss ve výši –2.000 USD a ProfitTarget ve výši stejných +2.000 USD. Pokud bych tento postup aplikoval na období 2007-2018, mohl by mi vyhodnocení historických dat poskytnout obrázek equity těchto obchodů vyobrazený níže.

Obrázek demonstruje průběhy obchodů v daném období protkané různými krizemi všeho druhu včetně krize letošního počátku února a je z něj patrné, že největší výzvou pro tyto spreadové obchody bylo období finanční krize 2008-2009, kdy se celková equity křivka téměř dotkla hodnoty -5.500 USD. V konečném důsledku by ale velmi jednoduchý obchodní plán vygeneroval částku přesahující +21.000 USD, což určitě stojí za zaznamenání a průzkum, jak takový velmi jednoduchý obchodní plán vylepšit.

Vylepšení hrubé historické analýzy je pro mě především spojeno s odejmutím nebo eliminováním nepříjemného hrozícího rizika dalšího propadu držené spreadové pozice za existence zachování dobré výkonnosti možných obchodů. Pouhým vstupem do takto rizikového spreadu totiž nemohu v žádném případě očekávat, že vše se bude dít tak, jak jsem si směrem do budoucnosti naplánoval. Proti mému plánu stojí dva zásadní faktory, které se musím snažit alespoň určitým způsobem kompenzovat – možné pokračující tržní otřesy a běžící čas do expirace prvního VX futures ze spreadové pozice.

K řešení tohoto úkolu se mi nabízí celá plejáda možností, jak takové rizika omezit, jsem ale především opční obchodník, proto se budu snažit, za poznaného chování VX futures v určitých tržních situacích, využít opční kontrakty pro kompenzaci těchto rizik. Ke konstrukci zajištění budu vycházet z již načerpaných poznatků:

A/ VX futures jsou deriváty, které reprezentují očekávanou volatilitu na akciových trzích měřených akciovým indexem S&P 500 v obdobích jejich expirace v budoucnosti.

B/ Spotovou cenou očekávané třicetidenní volatility amerických akciových trhů měřených akciovým indexem S&P 500 je VIX Index, k jehož hodnotě jsou plynutím času ceny jednotlivých VX futures nekompromisně přitahovány.

C/ Hodnota VIX Indexu je stanovována určitým matematickým výpočtem, který pracuje s cenami opčních kontraktů indexu S&P 500 (ticker SPX).

D/ Pohyb VIX Indexu a akciového indexu S&P 500 je opačně korelován zhruba v 80% času.

Ponechám nyní stranou VIX opční kontrakty a zaměřím se pro univerzálnost na jiné deriváty, které jsou svou podstatou praktičtěji využitelné než VIX opce (odlišná struktura prémií…). Pokud tedy vše vychází a je navázáno na akciový index S&P 500, stanou se hledaným zajištěním opční kontrakty spojené právě s tímto indexem, má volba tedy jasně padne na opční kontrakty označené tickerem SPX.

Pokud tedy vím, čím budu zajišťovat, je nutné se vypořádat s otázkou, co budu zajišťovat. Dovolím si tvrdit, že VX futures kontrakty (a ostatní Volatility Futures kontrakty na tomto webu popisované) nabízejí nevídaný luxus, týkající se jejich chování v určitých tržních situacích, oproti jiným typům futures na jiné podklady. Vzorce chování Volatility Futures pak budou výchozím bodem pro konstrukci opčního zajištění. Již jsem se na jiných místech tohoto miniseriálu o spreadech s Volatility Futures zmínil, že u ostatních komoditních futures je velmi obtížné stanovit, jakým způsobem se budou v budoucnosti pohybovat, protože na tyto pohyby působí velké množství zejména fundamentálních zpráv, jejichž dopad na cenový vývoj těchto futures je velmi těžké odhadnout a je k tomu zapotřebí značné množství dovedností. Pokud bych tedy pořídil spreadovou kombinaci například z kukuřičných futures kontraktů, nemohu jednoznačně tvrdit, které futures se kam cenově pohne, protože na obě části spreadové pozice působí tržní vlivy různými tlaky, což se projevuje v nevyzpytatelnosti možných budoucích samostatných (mnohdy protichůdných) pohybů obou častí takového kukuřičného spreadu. Volatility Futures mají obrovskou výhodu, že pokud trhy, měřené určitým akciovým indexem, klesají, potom ceny příslušných Volatility Futures rostou a naopak, pokud trhy rostou, ceny příslušných Volatility Futures klesají a aby toho nebylo málo, tak nejvíce rostou/klesají nejbližší Volatility Futures kontrakty, směrem do budoucích expirací jsou tyto obousměrné cenové pohyby příslušných Volatility Futures vždy vlažnější.

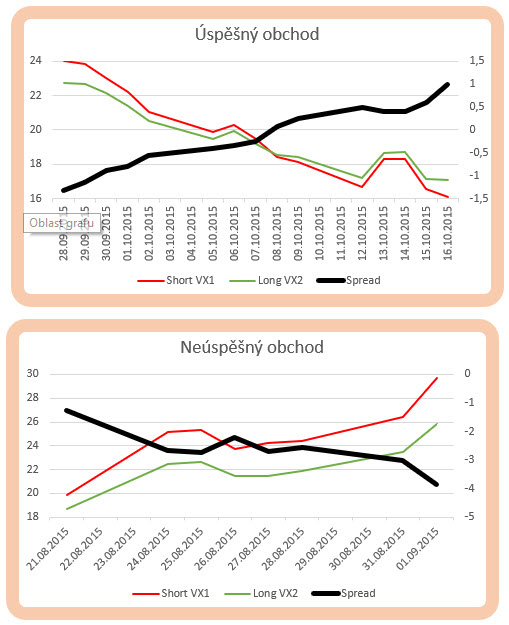

Jak si takové hledání zajištění metodicky nastartovat by mohlo být patrné z níže uvedeného obrázku, který reprezentuje dva konkrétní obchody podle mého jednoduchého obchodního plánu, kterým je vstoupením nákupním příkazem BUY do spreadu Short VX1/Long VX2 na hodnotě po proražení úrovně -1.00 s vystoupením na StopLossu -2.000 USD nebo ProfitTargetu +2.000 USD.

Na obrázku jsou vidět dva grafy, které zobrazují úspěšný a neúspěšný VX futures spreadový obchod.

1/ Úspěšný obchod je doprovázen klesáním obou částí spreadu, jednotlivých VX futures kontraktů (tenké křivky), které vyjadřují uklidnění situace na trzích, volatilita klesá. Do tohoto obchodu je vstoupeno na hodnotě cca -1.50, reprezentujícím situaci, kdy je trh v Backwardation a cena bližšího VX futures je tak vyšší než cena vzdálenějšího VX futures. Obchod byl ukončen na hodnotě spreadu zhruba +1.00 za neustálého klesání obou VX futures, kdy je patrné, že červená křivka VX Short futures, které je nejbližším futures kontraktem, klesala rychleji než cena vzdálenějšího VX futures zobrazeného zelenou křivkou. Obě křivky se uprostřed grafu protínají, což znamená okamžik návratu z Backwardation do Contango a definuje tak princip úspěšnosti celého obchodu.

2/ Na spodním grafu je vyobrazen neúspěšný obchod, který je naopak doprovázen růstem obou částí spreadu. Vstup je realizován na podobné hodnotě -1.50, tedy za opětovné situace Backwardation, kdy je cena VX bližšího futures (červená křivka) opět vyšší než cena vzdálenějšího VX futures (zelená křivka). Trhy byly poté ještě nervóznější než při vstupu do spreadové pozice, a to způsobovalo neustálý růst cen obou VX futures tvořících spread, když z průběhu obou křivek představujících části spreadu vyplývá, že červená křivka (bližší VX futures) roste rychleji než křivka zelená (vzdálenější VX futures). Bližší VX futures je tak opět „divočejší“ než vzdálenější. Z obchodu bylo vystoupeno na hodnotě -3.80 bodu a představovalo to utrženou ztrátu.

Tyto průběhy jsou charakteristické pro „profil úspěch/neúspěch“ celého spreadového obchodu na kalendářním spreadu s VX futures a z nich pak vyplývá, co musím zajistit, aby se obchod nevyvíjel proti mně a já mohl pořídit takovou ochranu, která by mohla eliminovat určitou část možného rizika. Musím se zaměřit na nevítaný pohyb bližšího VX futures kontraktu, který je „zodpovědný“ za výkonnost celého obchodu.

Princip je jednoduchý, pokud trhy porostou nebo budou stagnovat, mému spreadu se bude dařit a bude vydělávat, protože bude klesat volatilita na trzích a naopak, pokud trhy budou stále klesat dál, bude se volatilita dále zvyšovat a můj spreadový obchod na kalendářním spreadu sestaveném z VX futures bude dále prodělávat. Protože se pohybuji na trzích VX futures a já již znám základní principy chování a vazby mezi jednotlivými nástroji, budu se snažit případné další poklesy trhů eliminovat pořízením Put opčních kontraktů, a to Put opčních kontraktů SPX.

ATM Long Put

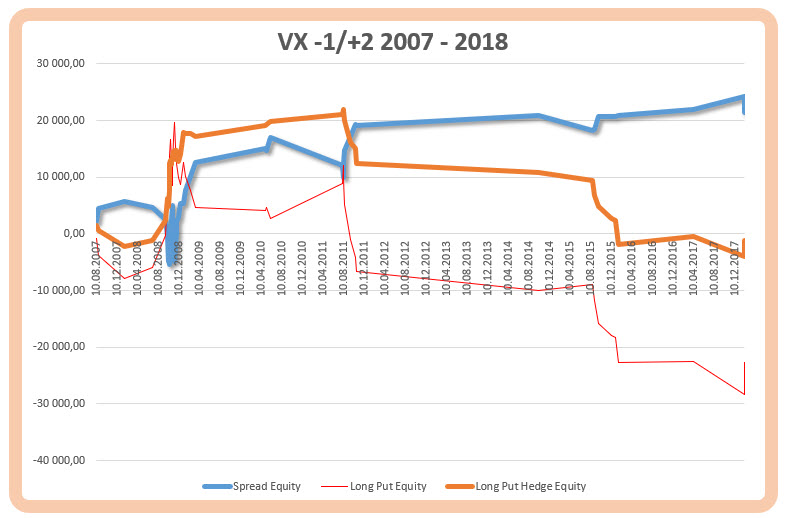

Pokusím se tedy vylepšit mou celkovou eqiuty křivku spreadových obchodů podle mého jednoduchého obchodního plánu z úvodu článku za období 2007 – 2018 tak, že při vstoupení do spreadové pozice pořídím Long Put opční kontrakt s expirací odpovídající expiraci bližšího VX futures, a to na strike nejvíce odpovídajícím aktuální hodnotě indexu S&P 500 (ATM strike). Zabezpečím tak, že při poklesu trhů mi cena opce bude nabývat na hodnotě a mohla by přirozeně eliminovat ztrátu na spreadu s VX futures, protože pokles trhů je přesně to, co způsobuje ztrátovost mého spreadu. Jak by takové pořizování ochrany dopadlo je patrné z níže uvedeného obrázku.

Systematické nakupování ATM Long Put opčního kontraktu bych mohl směle nazvat „luxusním koníčkem“, který by velmi efektivně zlikvidoval veškeré nasbírané profity. Tenkou červenou křivkou je zobrazena samostatně výkonnost pořizovaných Long Put a silnější hnědá křivka zobrazuje celkovou výkonnost takto hedžované strategie, tedy kalendářní spread s VX futures s ochranou v podobě ATM Long Put. V dobách největších tržních otřesů by fungovala znamenitě (například finanční krize 2008-2009), ale v dobách „míru na trzích“ by spolehlivě odebírala veškeré profity a celkově by k dnešnímu datu skončilo takové obchodování mírnou ztrátou. „Zajištění mě nesmí zabít“ řekl by klasik, proto je nutné vyhledat nějaké vylepšení. Pořizování pouhých Long Put opcí je jednoduše velmi drahé a navíc v dobách zvýšené volatility jsou tyto ceny ještě touto skutečností umocněny. Protože vstupy do kalendářního spreadu VX futures jsou naplánovány v období Backwardation (vstupní hodnota spreadu je záporná na hodnotě nižší než -1.00), je takové pouhé nakupování Long Put opravdu velmi drahou záležitostí. Rozpad prémia Long Put opce v případě ziskových spreadových obchodů je tak kontraproduktivní a maže celé nashromážděné profity.

Put Debit Vertical Bear Spread

Řešením, které je však obchodním kompromisem, a to, jak získat část ceny vynaložené na ATM Long Put opci zpět, je vytvoření Vertikálního Spreadu, tedy vypsáním Short Put opce pod strike nakupované ochranné Long Put opce. Po všemožných analýzách jsem se tedy rozhodl, že budu chtít nakupování ochrany vylepšovat vypisování Short Put opčního kontraktu ve vzdálenosti 10 bodů od strike ATM Long Put opce. V obchodování je ale vždy „něco za něco“, získáním prémia z výpisu vzdálenější Short Put opce sice snížím náklady na pořízený zajišťovací nástroj, omezím si ale rozsah celého zajištění na hodnotu určenou rozdílem vzdáleností strike obou pořizovaných Put opcí. V mém případě desetibodového rozdílu činí tento rozdíl v dolarovém vyjádření +1.000 USD, snížený o vynaložené náklady na pořízení spreadu. V modelovém případě nákladů ve výši -300 USD, je tak hodnota mého zajištění ve výši maximálně +700 USD, a to v případě, že trhy poklesnou natolik, že při případné expiraci budou pod strike obou mých opčních kontraktů tvořících Put Vertical Spread. Vytvoření takového limitovaného zajištění pak mohu analyzovat na svých spreadových obchodech a mohl by se mi naskytnout níže uvedené grafické vyjádření takového zajišťování

Tenkou červenou křivkou je opět vyobrazeno, jak by si vedlo pouhé pořizované zajištění k vlastním spreadovým obchodům, Křivka se již nepohybuje v záporném teritoriu a z jejich hodnot pak vyplývá, že by zcela jistě přinesla vylepšení celkového průběhu, což je patrné ze silné hnědé křivky reprezentující celkovou výkonnost takto zajištěné pozice. Celkově by si výkonnost polepšila o zhruba +1.300 USD, znamená to tak, že zajištění v žádném případě celkovou výkonnost neohrozilo, ba naopak, ještě ji mírně vylepšilo. Nemusím ale nutně pro zajištění „chodit“ pouze na Put stranu opčního řetězce, to je jen jedna z nabízených množností.

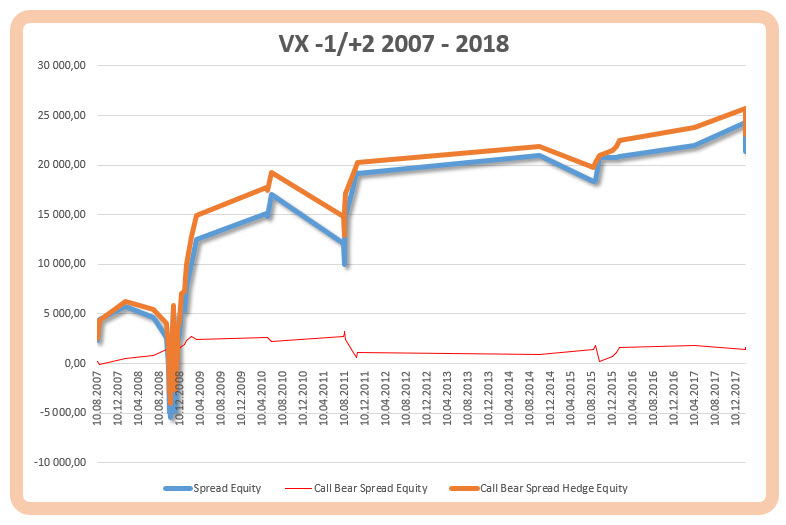

Call Credit Vertical Bear Spread

Další možností pro zajištění spreadové pozice na kalendářním spreadu nejbližších VX futures by bylo získat prémium z výpisu Short Call opcí na strikes nad momentální úrovní trhů. Získané prémium by pak představovalo ochranný polštář, který by mohl eliminovat část ztráty vytvořené na VX futures kalendářním spreadu. Princip takového pořizování je pak jasný, při poklesu trhů a ztrátě vytvořené na spreadu mi její část pokryje prémium z bezcenných opcí na strikes nad úrovní trhů, protože tyto od pořízení těchto opcí klesaly, což přivodilo ztrátu na VX futures kalendářním spreadu. Trhy ale mohou také stagnovat nebo mírně růst a opce by se mohly stát bezcenné i v takovém případě, což by mohlo přispět ke zvýšené profitabilitě takto zajištěného obchodu. Pokud by ale trhy začaly růst, tak by samozřejmě docházelo k poklesu volatility a nárůstu profitu na spreadové pozici, Short Call opce by však mohly nabírat na své ceně a při proražení strike by tak ztráta tvořená na těchto opcích mohla být zase kompenzována nárůstem ceny (a profitu) spreadové pozice. Pro svou vlastní analýzu jsem volil, opět z nějakého vlastního analyzovaného důvodu, vypisování dvou OTM Call Credit Vertical Bear Spreadů na podkladu SPX ve vzdálenosti 50 bodů od trhu nebo na strike Short Call opce s Delta na hodnotě nejvíce 20. Rozsah strike je opět 10 bodů. Filozofie takového výpisu je taková, že pokud jsem schopen za jeden takový Call Credit Vertical Spread inkasovat +150 USD, je můj risk na tomto spreadu -850 USD, pokud by trhy způsobily, že celý tento opční spread skončí „v penězích“. Pohyb o více než 50 bodů nebo proražení strike Short Call na původní hodnotě Delta 20 a následně také Long Call na vyšším strike si dozajista vyžádá mohutný růst akciových trhů za současného poklesu volatility, což způsobí podstatný nárůst ceny mého kalendářního spreadu na VX futures, mohl bych tak ztrátu na opčních pozicích tímto profitem kompenzovat. Na níže uvedeném obrázku je možné vypozorovat, jak by si takové vypisování vedlo pro mé analyzované obchody.

Samotné zajištění vypisovanými Call Credit Vertical Spready (tenká červená křivka) opět za celou historii spreadových obchodů neprodělalo a celkově přispělo ke zvýšené profitabilitě celé zajištěné pozice (tlustá hnědá křivka).

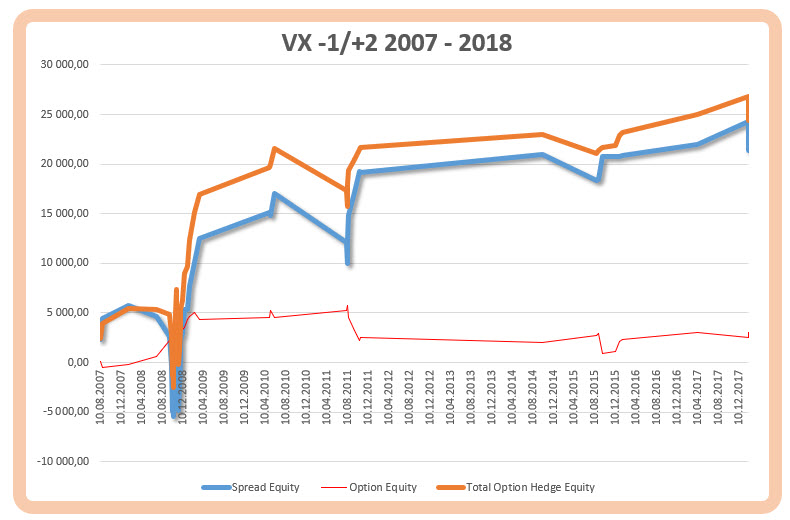

Put + Call

Pokud jsem tedy vypozoroval, že pořízení Put Debit Bear Vertical Spreadu nejenže neprodělalo, ale přineslo určité zhodnocení spreadových pozic a současně také stejně neprodělalo zajištění vytvořené ze dvou Call Credit Vertical Spreadů ve vzdálenosti 50 bodů od trhu nebo na strike Short Call opce s Delta na hodnotě nejvíce 20, bylo by asi nejmoudřejší toto zajištění spojit dohromady a vytvořit komplexnější opční hedžovací pozici pro spreadové obchody. Celá složenina by pak mola mít výkonnost patrnou z níže uvedeného obrázku.

Celková equity je po celou dobu vždy vyšší než pouhé držení spreadové pozice, pořízení opční ochrany tak má svůj smysl a rozhodně jim výkonnost spreadových obchodů v žádném případě netrpí. Požadavek na margin je vyšší o 2.000 USD díky dvěma Call Credit Spreadům o rozsahu strike představující maximální možnou ztrátu 1.000 USD na každý tento opční spread.

Možná to celé „vypadá slabě“, ale možný pocit slabosti vyplývá z konstrukce a provedené historické analýzy, ta má totiž značné základní nedostatky, které není možné prakticky zachytit. Provedené každé analýzy na historických datech samozřejmě trpí nedostatkem, kterým je pocit z celkové atmosféry a kontextu trhů v daný okamžik, který by mi napověděl, jestli do pozice vstoupím nebo nevstoupím, tedy absence jakéhokoliv „šestého smyslu“ vytvořeného dlouhodobým pozorováním trhů. To je pocitová stránka analýzy. Praktická stránka mé analýzy vychází ze vstupování do spreadové VX pozice za současného pořízení celého opčního zajištění. Při vystupování ze spreadové pozice na VX futures totiž také likviduji pořízené zajištění, toto pak způsobuje značné zkreslení, protože to například znamená, že vykupuji oba Call Credit Spready i v případě, že jsou dostatečně vzdálené trhům a na jejich výkup vynakládám další prostředky, snižující celkovou výkonnost. Rovněž v případě Put Bear Vertical Spreadu, který ochraňuje spreadovou VX pozici proti poklesu, tuto vykupuji zpět při výstupu z VX futures spreadu, což při zvýšené volatilitě a vysokých cenách opčních kontraktů způsobuje, že se naplno neprojevuje síla opční ochrany reprezentující potenciální profit na tomto Put opčním spreadu vyjádřeném dolarovým vyjádřením rozdílů jeho strikes. Hrubá historická analýza tak poskytuje velmi zkreslené výsledky. V obchodní praxi práce s opční ochranou přináší pozoruhodné výsledky, opční spready nebo jednotlivé opce mohu rolovat ve směru pohybu trhů nebo přidáváním/ubíráním opčních pozic celý obchod efektivněji řídit, mohu také využívat kvalitnější časování díky existenci weeklys opčních SPX kontraktů a také mohu časovat pořizování jednotlivých částí zajištění, vše dle osobních preferencí a natrénovaných nastavení nebo dovedností. Úplně pak odhlédnu od možnosti upravit vstupování a vystupování ze spreadových pozic na úrovních jiných, než daných mým velmi jednoduchým obchodním plánem nebo také úpravou vzdálenosti a rozsahem strike pořizovaných Put i Call opčních spreadových ochranných pozic nebo změnou jejich počtu.

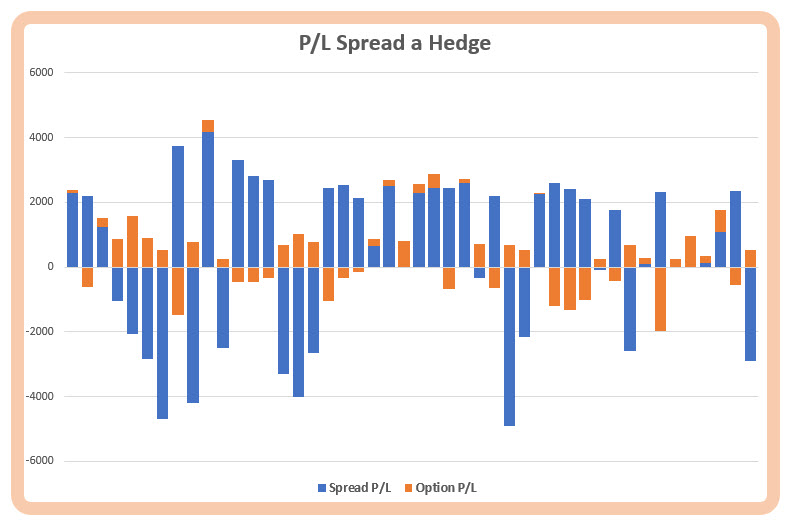

Poukázání na princip a možný směr pořizování ochrany jsou tak sice pouze demonstrativní, ale mají značný obchodní potenciál. Na níže uvedeném diagramu je vidět schéma fungování takového zajištění z jiného pohledu.

Na obrázku je diagram znázorňující výkonnost každé jednotlivé pozice spreadu na VX futures, pořízené podle mého velmi hrubého a jednoduchého obchodního plánu v provedené historické analýze. Výkonost VX futures spreadu je znázorněna modrými sloupci v diagramu. Výkonnost samotného zajištění pomocí výše popsaných opčních pozic Call i Put je v diagramu znázorněna hnědými sloupci. Za povšimnutí pak zejména stojí, že pokud VX futures spread prodělal (modrý sloupec pod úrovní nula) tak jeho protiváhou je vždy v každém případě hnědý sloupec výkonnosti zajištění, nacházející se v kladných hodnotách (nad hodnotou nula). Navíc, pokud byl na VX futures spreadu vytvořen profit (modrý sloupec nad úrovní nula), tak opční zajištění vytvořilo buď ztrátu (hnědý sloupec pod hodnotou nula), která byla ale vždy menší než profit vytvořený na VX futures spreadu nebo dokonce vytvořila další profit k již realizovanému profitu na futures pozicích (modrý i hnědý sloupec v jednom složeném dvoubarevném sloupci nad hodnotou nula). Toto zjištění by pak mohlo být dostačujícím základem k možnému praktickému provádění nebo dalšímu „pilování“.

Zcela na okraj poznamenávám, že naznačený postup je možné využít, po patřičné modifikaci, pro jiné spreadové kombinace a také s opačnými opčními kontrakty v případě, že bych neuvažoval pořizovat VX futures kalendářní spread ve vyhroceném Backwardation, ale využil opačný obchodní přístup, kdy bych do VX futures vstupoval na extrémním Contango (popisováno zde).

Praktická ukázka – reálný obchod

(vstup 2.3.2018)

V minulých článcích popisované držení deseti VX kalendářových spreadových pozic na vzdálených VX futures kontraktech pořízených při diskrepanci vytvořené na časové struktuře VX futures a sledování držené spreadové pozice složené z RVX a VX futures kontraktů se stejnou expirací bych chtěl, ve smyslu tohoto článku, rozšířit o konkrétní vytvořenou zajištěnou pozici na mém obchodním účtu, která by mohla detailněji a zejména praktičtěji zobrazit myšlenky vepsané do výše uvedených řádků.

Události 5.2.2018 a následně 8.2.2018 jsou důkazem, že od trhů můžeme očekávat naprosto vše. Propad trhů s výstřelem volatility v netušených řádech desítek procent denně by měly být varováním, že být „nahý v trní“ není zrovna komfortní situace a pokud jsem stál od trhů dál, tak to mohu přičítat spíše štěstí než nějakému svému promyšlenému tahu. Vstupovat do obchodů právě v tyto dny je nad mé psychické síly, i když by se zdálo, že „ráchání se ve volatilitě“ je mé oblíbené hobby. Není tomu tak, tyto dny nemám rád stejně, jako je nemá ráda většina obchodníků, tvůrců trhů i samotných brokerských domů. Co mám ale rád jsou „dny poté“, kdy dochází k vyjasnění situace a trhy se začínají zklidňovat s nadějí, že se volatilita vrátí do obvyklých mezí. Protože neustále pozoruji vývoj spreadových cen mezi jednotlivými VX futures kontrakty, mohl jsem v pátek 2.3.2018 vypozorovat zvýšenou nervozitu na trzích, vyprovokovanou možným zavedením dovozních cel oceli, kterou avizoval americký prezident a tato prohlášení rozjitřila prozatím nezhojené rány, které trhu zasadily dramatické poklesy trhů počátkem minulého měsíce.

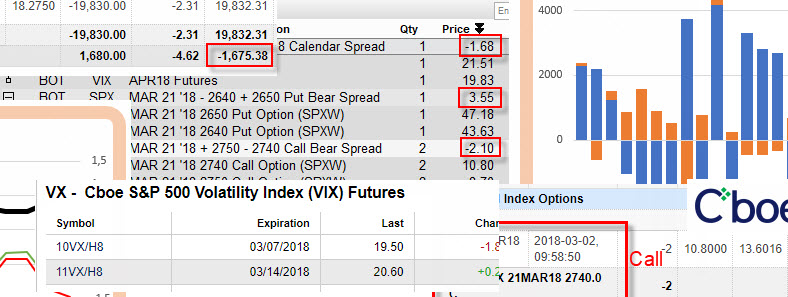

Cena spreadu na prvních dvou VX futures kontraktech, složených do konstelace Short VXH18/Long VXJ18 začala prudce klesat a pohybovala se kolem hodnoty -1.70 bodu. Trhy VX tak prohloubily trvající stav Backwardation, protože bližší VXH18 futures má vyšší cenu než vzdálenější VXJ18 futures, za této situace jsem s odstupem „nějakých chvil“ po Open trhů, před čtvrtou hodinou našeho času, vstoupil příkazem BUY do tohoto spreadu. Příkaz byl vyplněn a na mém účtu mohu pozorovat vytvořenou pozici.

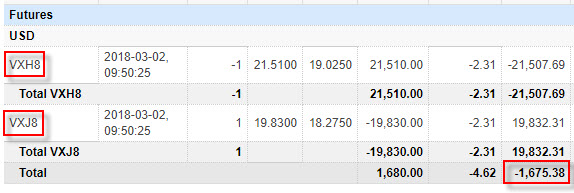

Pořídil jsem tak spread za cenu -1.675,38 USD, když jsem za Short VXH18 futures obdržel +21.510 USD, abych za Long VXJ18 futures utratil -19.830 USD. Rozdílem (s poplatky) je pak výše uvedená cena. Investoval jsem tak, ve smyslu mého úvodního článku k minisérii o spreadových obchodech, do neobvykle malé vzdálenosti mezi auty, a to tak malé, že je dokonce záporná a budu čekat, jestli se neroztáhne a při jejím prodeji mi nadělí nějaký zajímavý profit.

Protože si nejsem jistý vývojem následujících dnů a také mě může začít tlačit blížící se expirace bližšího VXH18 futures (za 19 kalendářních dnů), rozhodl jsem se tuto pozici zajistit tak, jak jsem popisoval v tomto článku výše. K pořízené spreadové pozici jsem tedy vyhledal příslušný opční řetězec SPX opčních kontraktů, abych vytvořil Put Debit Bear Vertical Spread, který by pozici zajistil pro případ dalšího propadu trhů, ze kterých jsou VX futures odvozeny. K tomuto zajišťovacímu obchodu jsem si vybral SPX opce s expirací 21.3.2018, je to tedy středa – den, kdy expiruje bližší VX futures kontrakt. Pokud bych držel celý spread až do této expirační středy, mohly by být opční pozice již téměř bez významného prémia v případě, že budou „v penězích“ nebo také „mimo peníze“. Případná likvidace opcí by pak nemusel představovat dodatečné náklady mimo plán, opce „mimo peníze“ by mohly vypršet jako bezcenné, opce „v penězích“ by mohly být likvidovány téměř za vnitřní hodnotu, bude však záležet na konkrétním vývoji.

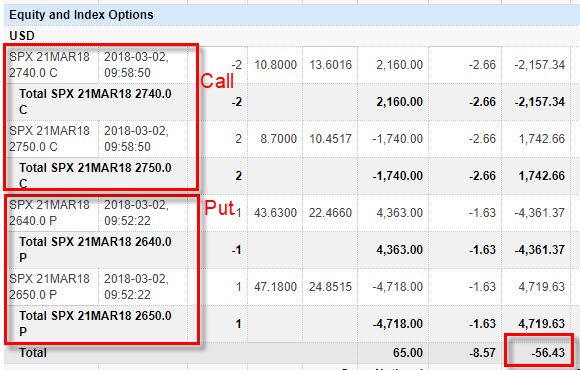

Při ceně SPX ve výši 2654.68 bodu jsem tedy pořídil na ATM strike 2650 opční kontrakt Long Put 2650 a ve vzdálenosti 10-ti bodů níže jsem vypsal na strike 2640 opční kontrakt Short Put 2640. Za nákup Long Put 2650 jsem utratil částku -4.719 USD a za výpis Short Put 2640 jsem získal zpět částku +4.361 USD, celkově jsem pořídil tento spread za -358 USD. Pokud bych nedělal nic dalšího, tak v případě propadu trhů, který by samozřejmě způsobil další klesání mé spreadové VX futures pozice, by můj potenciál profitu z tohoto Put Bear Spreadu byl +1000 USD – 358 USD (náklady) = +642 USD. Protože pořizovací hodnota VX futures spreadu činí -1.68 bodu, tak jsem si vytvořil snížení Break Even bodu tohoto spreadu ve výši -1.68 – 0.642 = -2.32 bodu. Na tuto hodnotu může nyní můj VX futures spread klesnout, abych z celé pozice tohoto spreadu a Put opcí vystoupil bez ztráty.

Toto mi ale nestačí, proto jsem se rozhodl, v intencích mé zajišťovací strategie výše, pořídit na vyšších strike dvě pozice Call Credit Bear Vertical Spreadů pro získání dalšího prémia, které by mi pomohlo vylepšit mou bilanci a zejména posunout níže Break Even bod na VX futures spreadu. Tyto opční Call Bear Spready budu chtít pořídit na takovém strike, aby Delta pro strike Short Call opcí byla na hodnotě nejvíce 20. Protože trhy pokračovaly v lokálním poklesu, rozhodl jsem, se že do těchto Call opčních pozic vstoupím okamžitě, což se mi podařilo okamžitě po zadání příkazu. Celou opční zajišťovací pozici je vidět na obrázku níže.

Dva Call Credit Bear Vertical Spready jsem pořídil na strike 2740 a 2750 a splnil jsem si požadavek na Delta u vypsané Call opce spreadu, která je lehce pod hodnotou 20 (hnědý rámeček). Za dvě vypsané Short Call opce na strike 2740 jsem utržil 2*(+1.078 USD) = +2156 USD a na dvě nakoupené Long Call opce na vyšším strike 2750 jsem vynaložil 2*(-871 USD) = – 1.742 USD, celkově jsem za tyto dva výpisy obdržel +414 USD. Co jsem získal a co to vlastně znamená? Pořídil jsem dva opční Call Credit Bear Vertical spready ve vzdálenosti devadesát bodů od momentální hladiny trhů a zejména jsem plně zafinancoval nákup ochranného Put Debit Bear Spreadu, který mě stál -358 USD, dokonce mi ještě přebývá prémium ve výši +414 USD (Call Spready) – 358 USD (Put Spread) = +56 USD. Situace na mém obchodním účtu dokumentuje pořízení opčního hedge v detailu.

Na obrázku je vidět zejména sumarizace přijatých prémií ze všech opčních pozic. Přebytek +56 USD pak znamená, že jsem ochranu proti případnému poklesu trhů měřených akciovým indexem S&P 500 ve formě Put Bear Spreadu pořídil zadarmo a ještě mi zbylo +56 USD, což prakticky znamená, že jsem si pořizovací cenu VX futures spreadu zajistil proti propadu o -1.056 bodu, tedy proti ztrátě -1.056 USD, tvoří jej +1000 USD jako dolarové vyjádření maximální hodnoty profitu opčního Put Bear Spreadu +2650/-2640 a +56 USD je nadbytečné prémium, nový Break Even pozice je tak -1.68 (pořízení VX spreadu) – 1.056 = -2.736 bodu. Na tuto konečnou hodnotu může má hodnota VX futures spreadu klesnout, abych z obchodu vystoupil za nula, tedy bez ztráty.

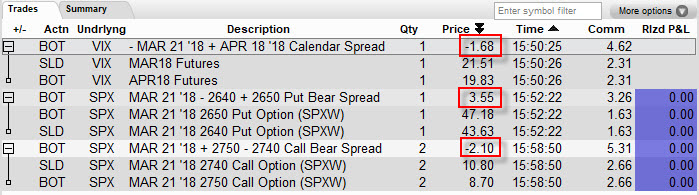

Na obrázku níže je vidět sumarizace celé pozice VX futures a opcí SPX podle TradeLog z platformy TWS.

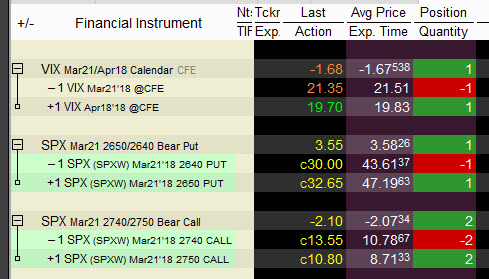

Na dalším obrázku je pak vidět seskupení VX futures spreadu současně s opčním hedge na jednom listu obchodní platformy TWS pro další pozorování jejího vývoje.

Mám tedy definován spodní Break Even bod držené VX futures spreadové pozice, která může klesnout na hodnotu -2.736 bodu, aniž by to znamenalo obchodní ztrátu. Horní hranice je definovaná situací podle toho, jak se bude dále vyvíjet. Každopádně vím, že pokud by trhy začaly stoupat a vystoupaly by o sto bodů naměřených na indexu S&P 500 vzhledem ke dni pořízení, došlo by k proražení obou strike opcí obou Call Bear Spreadů -2740/+2750 a utržil bych ztrátu -2.000 USD +56 USD (přijaté prémium) = -1.944 USD, tato ztráta by se ale týkala pouze Call opční pozice. V tuto chvíli by ale s jistotou došlo k vystoupání hodnoty mého VX futures spreadu, protože takový stobodový nárůst hodnoty indexu S&P 500 by zcela jistě způsobil očekávaný pokles volatility. Stačilo by pak, aby hodnota tohoto VX futures spreadu byla vyšší právě o očekávanou ztrátu z Call Spreadů, tedy vyšší o +1.944 bodu, znamenalo by to, že hodnota VX futures spreadu by měla být -1.68 (pořizovací hodnota) + 1.944 (maximální ztráta Call Spreadů) = +0.264 bodu. To je horní Break Even mé VX futures spreadové pozice. Pokud bude ve chvíli proražení obou strike Call Spreadu cena VX futures spreadu vyšší než hodnota Break Even bodu +0.264 bodu, bude částka přesahující tento Break Even bod představovat profit ze spreadové pozice i přesto, že oba Call Bear Spready skončí celé „v penězích“. Může se ale také stát, že trhy budou stagnovat nebo mírně růst a volatilita začne klesat za těchto nevýrazných tržních pohybů, v takovém případě by mohla cena VX futures spreadu narůstat také, aniž by ohrozila strike vypsaných Call Bear Spreadů.

Jsou to velmi realistické scénáře, které by se mohly naplnit, VX futures spread může začít klesat, toto nemohu samozřejmě v žádném případě vyloučit, potom by mohlo zafungovat nakoupené zajištění. Trhy a s ním také cena pořízeného VX futures spreadu také mohou začít růst, potom se bude záležet, jaké proporce mezi růstem trhů a růstem ceny VX futures spreadu budou vytvořeny s ohledem na hodnotu výstupní transakce ze všech držených pozic, toto však ukáže až běh dalších dnů… :c)

kontrola pozice 5.3.2018

S odstupem dvou obchodních dnů držení zajištěné pozice kalendářního VX spreadu bych chtěl kontrolou pozice ukázat chování zajištění při pohybu ochraňované spreadové pozice. Trhy rostou a z původní ceny indexu S&P 500 ve výši 2650 bodů při vstupu do pozice, nabraly trhy nárůst o sedmdesát bodů a nyní se pohybují kolem hodnoty 2720 bodů. Na níže uvedeném obrázku je vidět situace na celé pozici

Nárůst trhů způsobil uklidnění situace a pokles volatility na trzích, což se projevilo v silném nárůstu ceny spreadové pozice. Na obrázku výše je aktuální pozice zajišťovacích opcí na podkladu SPX ve světle vývoje od pořízení do současných chvil. Přehledná situace z platformy TWS je na obrázku níže.

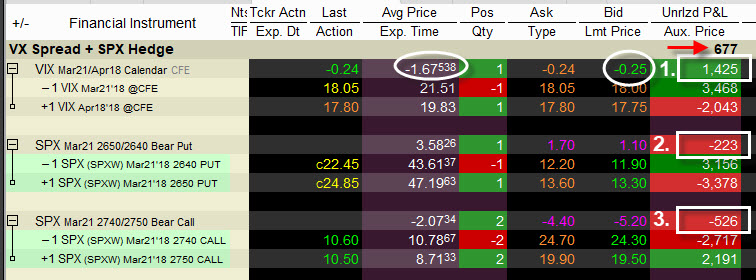

Pořízení spreadu VS futures Short VXH18/Long VXJ18 bylo na hodnotě -1.675 bodu a nyní se jeho cena pohybuje na ceně -0.25 bodu, což představuje momentální zisk na tomto spreadu ve výši +1.425 USD. Tyto hodnoty jsou vyznačeny bílými kroužky v řádku označeném (1). To je dosti příjemná záležitost, znamená to ale, že ochranný Put Debit Vertical Bear Spread +2650/-2640 se tímto nárůstem vzdálil „od peněz“ a pochopitelně ztratil na své ceně, tato ztráta je vyznačena bílým kroužkem na řádku (2). Pořád bych ale byl schopen tento opční spread prodat zhruba za +140 USD (viz fialové Ask/Bid vlevo od bílé dvojky), protože do expirace opcí zbývá ještě dost času a opce mají v sobě dostatek prémia. Růst trhů ale zejména způsobil, že se hodnota indexu S&P 500 přiblížila ke strike Call Credit Vertical Bear Spreadu -2740/+2750 a tento nabyl na své hodnotě. Momentálně bych musel na jeho likvidaci vynaložit asi -940 USD, když ale jsem jeho výpisem získal +415 USD, momentální ztráta z této likvidace by činila -525 USD, vyznačeno na řádku označeném (3).

Pokud bych tedy nyní z pozice vystoupil, získal bych okamžitý profit +677 USD (červená šipka), to ale není na momentální situaci to nejpodstatnější, chtěl jsem tímto aktuálním pohledem poukázat na skutečnost, že nárůst ceny spreadu plně kompenzuje ztrátu na zajištění a navíc nechává dostatek prostoru pro přiměřený profit. Musím upozornit, že nárůst ceny VS spreadové pozice a růst ztráty na opčním Call Credit Bear Vertical Spreadu není lineární záležitost, protože přestože je prozatím tento opční Call spread „mimo peníze“, tak ztráta hodnoty jednotlivých Call opčních kontraktů nabere na své dynamice zejména v posledním týdnu před svou expirací a bude pak jen záležet, kde se tyto strike budou aktuálně nacházet. Situace se tak vyvíjí podle mých představ, osobně bych rád vystoupil na hladině ceny spreadu na VX futures na hodnotě nula, vše bude ale závislé od budoucího vývoje… :c)

ukončení obchodu 8.3.2018

Je čtvrtek 8.3.2018, je to týden, co jsem otevřel VX spreadovou pozici VS futures Short VXH18/Long VXJ18 na hodnotě -1.675 bodu s tím, že jsem předpokládal nárůst ceny tohoto spreadu. Spreadovou pozici jsem zajistil opcemi, a to konkrétně tak, že jsem proti poklesu vstoupil do opční kombinace SPX Put Debit Vertical Bear Spread +2650/-2640 a její pořízení jsem kompenzoval pořízením dvou SPX Call Credit Vertical Bear Spreadů -2740/+2750. Pořízení opcí jsem konstruoval tak, že mi celkově vznikl přebytek prémia ve výši +56 USD. Celá komplexní pozice futures a opcí vytvořila dva Break Even body, spodní na hodnotě -2.736 bodu a horní na hodnotě +0.264 bodu. Předpokladem pak bylo, že pokud spreadová pozice zůstane mezi Break Even body, bude to znamenat nenulový výsledek a mohl bych očekávat jakýsi profit. Pokles pod spodní Break Even by pak vytvořil již jen ztrátu, nárůst nad horní Break Even pak vycházel z možného předpokladu proražení strike obou Call opcí, které by přivodilo ztrátu na těchto Call spreadech, ta by však měla být kompenzována nárůstem ceny VX spreadové pozice.

Uplynulý týden ale přinesl dynamický vývoj. Hodnota SPX indexu začala narůstat slušným tempem, aby se k dnešnímu dni přiblížila ke strike Short Call opce na hodnotě 2740 bodu. Situace je viditelná na níže uvedeném obrázku.

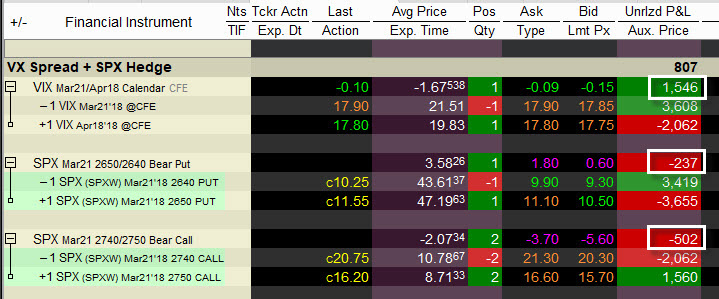

Tento rychlý nárůst způsobil, že došlo k očekávanému nárůstu ceny mého spreadu VX futures Short VXH18/Long VXJ18, který se pohyboval kolem hodnoty -0.10, což vyjadřovalo profit na tomto spreadu ve výši zhruba +1.500 USD. Cena mého ochranného SPX Put Debit Vertical Bear Spreadu +2650/-2640 klesla, protože se díky růstu ceny SPX ocitl velmi daleko „od peněz“. Na druhou stranu tento růst hodnoty SPX způsobil, že se zvedly ceny SPX Call Credit Vertical Bear Spreadu -2740/+2750, protože se jeho strike přiblížily „k penězům“. Hodnoty těchto opčních kombinací je možné vypozorovat na níže uvedeném obrázku.

Vyhodnocením této situace jsem přikročil k vystoupení z obchodu s tím, že si vezmu profit, který se mi nabízí. Co zejména vedlo k mému rozhodnutí:

1/ S přihlédnutím k Ask/Bid spreadu bych mohl vystoupit z obchodu s profitem +/-700 USD. Pokud bych chtěl tento profit dosáhnout za předpokladu, že nechám cenu projít strike mých Call opcí (čemuž dosavadní vývoj nasvědčuje), tak nový Break Even na VX futures spreadu by měl být +0.264 bodu (původní) + 700 USD (chtěný profit) = +0.964 bodu. Toto je velmi optimistický předpoklad vzhledem k tomu, že do expirace opcí a bližšího VX futures zbývá třináct dnů, takovou cenu by patrně nemusel můj držený VX futures spreadu dosáhnout, pro za vhodnější řešení považuji si vzít tento možný profit již nyní.

2/ Zítra (v pátek 9.3.2018) se zveřejňují data o vývoji nezaměstnanosti v USA, což je velmi silná fundamentální zpráva s nejistým dopadem na trhy. Při takto vysokém nárůstu ceny SPX by mohlo dojít například k malé korekci za doprovodného poklesu volatility nebo naopak k nárůstu za doprovodného snížení volatility, což by mohlo mít na celou mou pozici nějaký vliv.

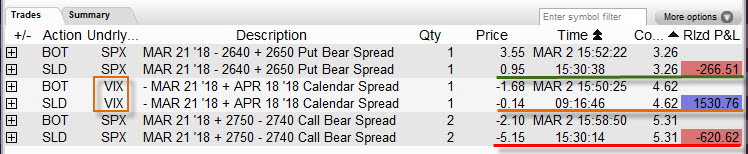

Rozhodnutí ukončit celou pozici jsem tedy realizoval. Shrnutí výstupních operací s celkovou bilancí týdenního obchodu je patrné z TradeLog platformy TWS.

Z obrázku vyplývá, že jsem na VX spreadové pozici Short VXH18/Long VXJ18 utržil čistý profit +1530.76 USD (hnědá linka). SPX Put Debit Vertical Bear Spread +2650/-2640, který jsem koupil za -355 USD, jsem dnes prodal za +95 USD, abych na něm měl ztrátu (s poplatky) -266.51 USD (zelená linka). Za dva SPX Call Credit Vertical Bear Spready -2740/+2750 jsem při jeho výpisu obdržel celkem +420 USD, tyto jsem dnes vykoupil zpět za -1030 USD, celkově tento Call spread pro mě znamenal (s poplatky) výdaje -620.62 USD (červená linka). Celý výsledek je pak +1530,76 USD (VX spread) – -266,51 USD (Put) – 620,62 USD (Call) = +643,63 USD profit. Komplexní pozice tak splnila očekávání, VX futures spread vydělal, zajištění prodělalo, prodělek na zajištění však byl značně menší než výdělek na zajišťované pozici.

Na týdenní držení pozice to vůbec není špatné a s výsledkem jsem proto velmi spokojen. Mohl jsem samozřejmě vyčkat, jak se bude situace vyvíjet následně, ale protože do budoucnosti opravdu nevidím, je to pro mě slušné zhodnocení v danou chvíli a v dané situaci. O vystoupení z pozice mě přesvědčil právě silný a zejména rychlý uptrend ke strike Call opcí a blížící se silný fundament. Pokud jsem v článku psal o absenci pocitu z momentálního kontextu trhů při historických analýzách na historických datech, pak je to právě tento okamžik :c).

Sleduj facebook, napiš e-mail nebo tweet

Jirko zajišťuješ podobným způsobem i spreadové obchody, které mají delší expiraci, jako třeba ten tvůj ukázkový obchod na VX futures 6/7? Nebo u těchto typů obchodů počítáš spíše s tím, že čas vrátí backwardation zpátky do normálního stavu contanga?

Ahoj Kubo,

u tohoto obchodu prozatím spoléhám na přirozený vliv trhů, které by měly situaci „znormalizovat“ a vrátit zpět do Contango. Čáru přes rozpočet vyrobil únorový propad na trzích, takže na zotavení si budu muset počkat. V pozici jsem slabě přes měsíc, a to není u spreadů žádná výrazná doba, takže nejsem z držení nějak výrazně neklidný. Pokud pokročí čas (uplynutím poloviny doby do expirace) a tento obchod se nebude vyvíjet podle mého předpokladu, spustím „záchranné“ akce, které budou sestávat z opčních transakcí, o těchto budu samozřejmě informovat v článku o tomto obchodu. Čím blíže se totiž přiblížím k expiraci, tím více budou držené spready náchylnější na výrobu možné konečné ztráty. Jirka :c)

Zdravím Ťa, pekný obchod, chcem sa Ťa opýtať, ako to riešiš pri zlom vývoji, máš nejako zadaný stop loss alebo to musíš sledovať a vystupovať ručne, v prípade pádu trhu to môže byť rýchle a keď som videl, aké čísla sa zobrazovali v platforme tak mi pripadalo, že ani broker nevie ako sa volá, nie je to problém vystúpiť?

Inak super články, ani nedýcham, keď čítam.

Roman.

Ahoj Romane,

při tomto obchodu StopLoss zadat nejde, alespoň o něm nevím (možná ale existuje nějaký sofistikovaný příkaz, třeba někdo poradí). Pokud vstupuji například do spreadu Short VX1/Long VX2 na nějaké nízké hodnotě (například -1.00) příkazem BUY, tak spekuluji na vzestup jeho ceny. Pokud bych zadal StopLoss na hodnotě -2.00, tak bych musel zadat u tohoto spreadu příkaz SELL na hodnotě Limit -2.00, příkaz by se okamžitě provedl kdyby byla momentální cena spreadu třeba -1.20, protože jsem sice zadal příkaz pro StopLoss, který ale znamená, že chci prodat za Limit -2.00 nebo za lepší cenu a -1.20 je lepší cena než -2.00. Naopak lze ale zadat ProfitTarget, pokud mám nakoupeno za -1.00 a chci prodat za +1.00, tak takový prodejní příkaz Sell za Limit +1.00 funguje.

Spreadoví obchodníci říkají, že mají „mentální“ StopLoss, prostě zavřou na ceně, kterou si vytyčili jako StopLoss ručně s platformy. Když se ale trhy prudce propadnou (viz začátkem února), tak je obtížné provádět přímo v ten den propadu nějaké uzavírací obchody, protože například TWS platforma u VX futures zobrazovala v ten kritický den úplné cenové nesmysly, a když jsem chtěl například otevřít nějaké pozice a kontroloval vliv na margin, tak některé pozice mi dokonce margin snižovaly. Je proto dobré si najít „něco“, co se vyvíjí opačně než držená pozice, viz příklad z článku, opačný spread na vzdálenějších futures nebo hedge úplně něčím jiným (opce na volatility ETN..), je toho spousta k vyzkoušení a je to závislé také na osobních preferencích a vlastním odzkoušení. Já osobně bych například do spreadu na prvních dvou VX futures bez nějakého zajištění vůbec nevstoupil, více mi vyhovují vzdálenější kombinace. Ahoj, Jirka :c)

Ahoj Jirko, spominany sofistikovany prikaz by mal byt “Limit if touched” , vid https://www.interactivebrokers.com/en/index.php?f=592

Nastavis trigger price na -2.02 a limit price -2.00. To by malo zabezpecit, ze prikaz sa neaktivuje skor nez cena spreadu bude viac nez -2.02

Juraj

Ahoj, s tímto příkazem a příkazem v jiné podobě – „Market If Touched“ by to mohlo jít. Problém bych viděl, že při prudkých pohybech nebo pohybu podkladu v době, kdy se neobchoduje (přes noc nebo nějaký víkendový fundament) to sice spustí příkaz Limit, ale ta Limitní cena je již v nedohlednu, ale máš určitě pravdu, jako řešení pro klidnější pohyby by to mohlo fungovat. Já jsem u jedné strategie kdysi využíval právě Market If Touched, ale dal se použít jenom u likvidních nástrojů, u nelikvidních věcí, kde byl široký Ask/Bid to generovalo nevhodné výstupní ceny. Chtělo by to vyzkoušet v praxi, díky za doplnění a ahoj, Jirka