Pravděpodobně nejvýznamnějšími dluhopisovými deriváty jsou dluhopisové futures. Napodobit držení dluhopisů (v tomto článku amerických vládních dluhopisů), aniž bych se jich jen dotknul, mi pomůže existence tzv. „Treasury Futures“ kontraktů. Nebudu se nyní nijak významně zdržovat nějakým květnatým úvodem článku a bez otálení se ponořím přímo do pozoruhodného tématu, který je natolik specifický a navazující na předchozí články dluhopisového seriálu, že myslím nyní přišel jeho pravý čas.

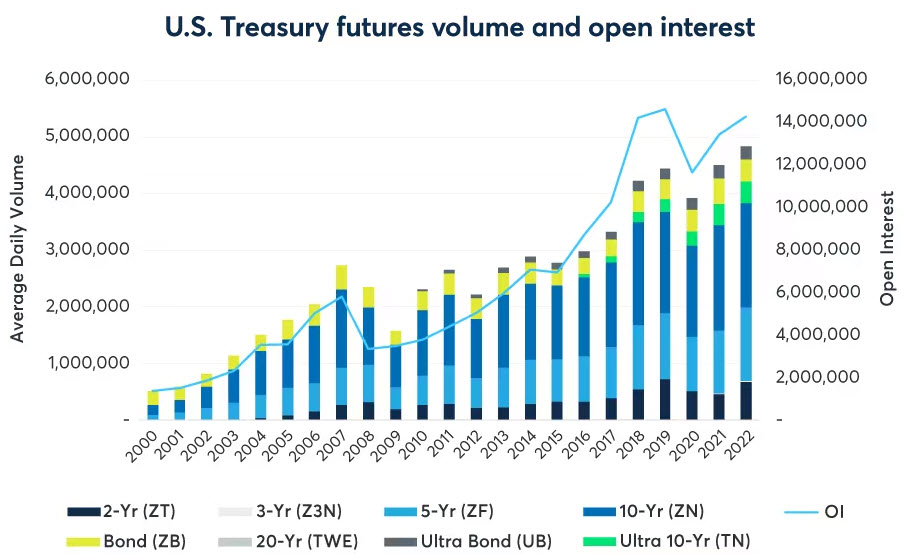

Obchodování futures kontraktů na americké vládní dluhopisy organizuje americká burza CME Group a nutno ihned na začátku podotknout, že obchodování dluhopisových futures není žádná „pralesní liga“, ale mimořádně likvidní trh s obrovským Open Interest a denním Volume provedených obchodů. Na obrázku níže souhrnný obrázek trhů s dluhopisovými futures za posledních více než dvacet let.

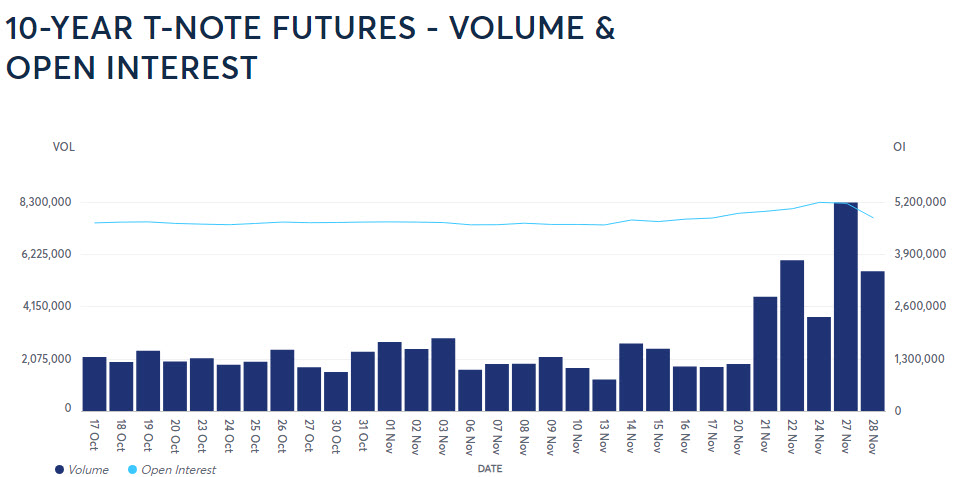

Pokud bych chtěl toto tvrzení o skvělé likviditě těchto trhů dále rozšířit o nějaká další konkrétnější data, tak k jejich grafickému vyobrazení by mohly pomoci níže uvedené obrázky, týkající se například futures kontraktů na americké dluhopisy s desetiletou splatností, které podle souhrnného obrázku výše objemům obchodů vévodí:

Poslední měsíc v histogramu zobrazuje denní Volume ve výši cca dvou milionů zobchodovaných futures kontraktů, které gradovalo do svého dvojnásobku ke konci zobrazovaného období (modré sloupce s levou osou „y“) a Open Interest, jako počet otevřených futures kontraktů zobrazený modrou křivkou s hodnotami na pravé ose „y“, s hodnotou lehce koketující po celé období ve výši zhruba pět milionů kontraktů. Zasadit tato čísla do souvislosti s údaji z nedávné minulosti a vytvořit nějaké minisrovnání, které by mělo odrážet setrvalý stav likvidity a obrovského objemu obchodů mohu vyčíst z měsíčního reportu burzy:

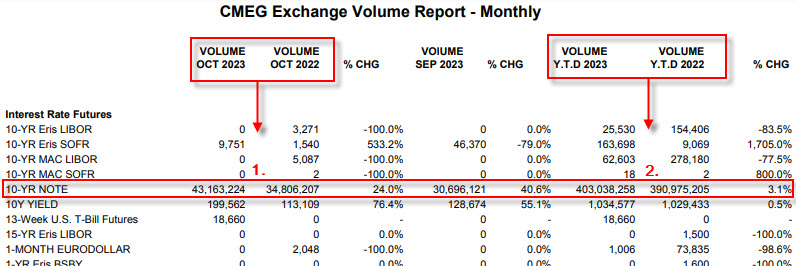

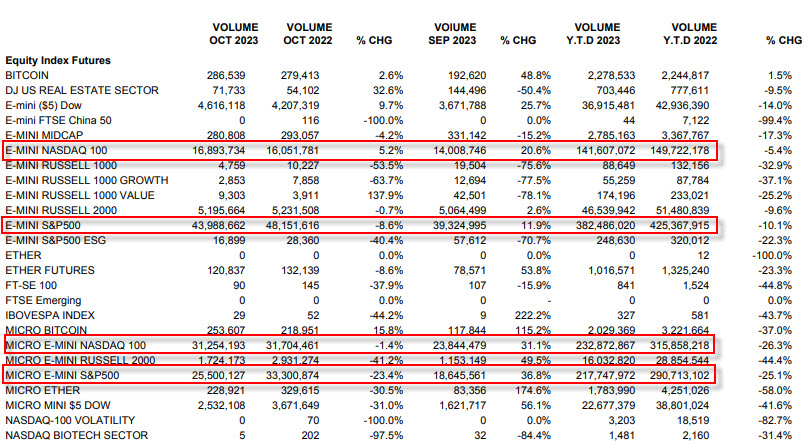

Počet zobchodovaných futures na desetileté vládní dluhopisy za měsíc říjen 2023 byl na úrovni 43 milionů kontraktů ve srovnání s říjnem předešlého roku 2022 s hodnotou 34 milionů kontraktů (1). Pokud bych chtěl srovnat delší časový úsek, tak od začátku roku 2023 do konce října 2023 byl tento počet zobchodovaných futures kontraktů na úctyhodné úrovni 403 milionů kontraktů, srovnatelné období minulého roku 2022 by pak přineslo hodnotu 390 milionů zobchodovaných futures (2). O pokles likvidity na tomto trhu se nemusím obávat. Mohu pak (pro srovnání) porovnat tyto objemy se značně oblíbenými futures kontrakty na akciové indexy S&P500 a Nasdaq 100 označované jako e-mini S&P500 a e-mini Nasdaq 100 nebo jejich mikrovariantami micro e-mini S&P500 a micro e-mini Nasdaq 100.

Objemu obchodů s dluhopisovými futures se vyrovnají pouze obchody s e-mini S&P500 futures kontrakty. Pokud byste vsázeli na to, že objemy obchodů s indexovými futures budou daleko objemnější než obchody s dluhopisovými futures, nebyla by to pravda, tyto trhy dluhopisových futures tak zcela jistě zaslouží pozornost a není to opravdu nic „malého a k přehlédnutí“.

Co základního je k obchodování?

Dluhopisová futures mě budou zajímat zejména z praktického hlediska, tedy budu zkoumat pouze to, co mohu využít pro své obchodování ve světle toho, co mi umožňuje můj broker Interactive Brokers. Nebudu se tak nyní zabývat dluhopisovými deriváty, které nejdou u tohoto brokera zobchodovat nebo které jsou pro můj trading nevyužitelné a zůstanu u klasických dluhopisových futures a snahy pochopit jejich fungování.

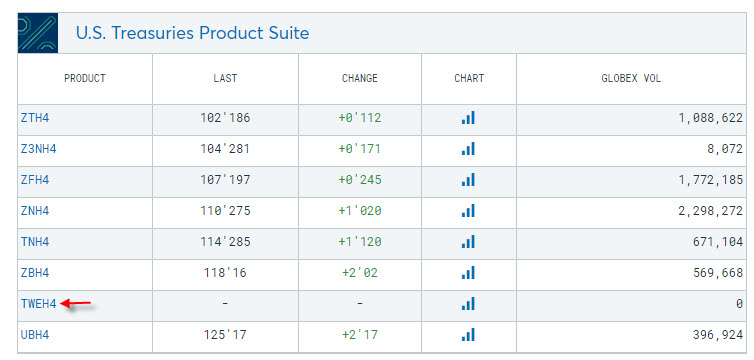

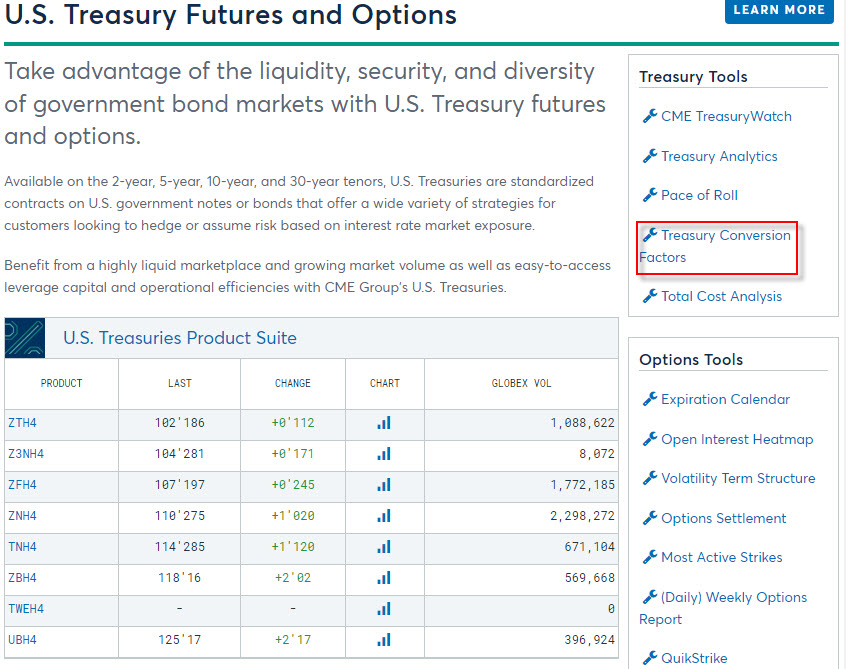

Prozkoumání existence dluhopisových futures na stránkách domovské burzy CME má tento výsledek:

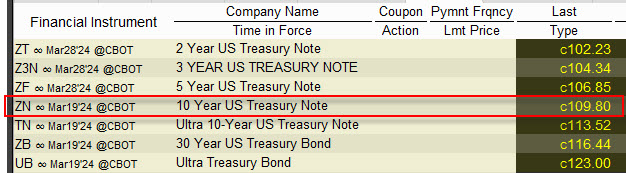

Mohu vypozorovat, že existuje aktuálně sedm typů dluhopisových futures kontraktů, když kontrakt TWEH4 – dluhopisové futures na dvacetileté bondy s expirací v březnu 2024 není listováno (červená šipka). V tabulce tak mohu shora dolů vypozorovat aktuální nabídku dluhopisových futures kontraktů s nejbližší expirací v březnu 2024 (příznak H4), tedy ZT – dluhopisové futures na dvouleté americké vládní dluhopisy, Z3N – dluhopisové futures na tříleté americké vládní dluhopisy, ZF – dluhopisové futures na pětileté americké vládní dluhopisy, ZN – dluhopisové futures na desetileté americké vládní dluhopisy, TN – „ultra“ dluhopisové futures na desetileté americké vládní dluhopisy, ZB – dluhopisové futures na třicetileté americké vládní dluhopisy a UB – „ultra“ dluhopisové futures na třicetileté americké vládní dluhopisy.

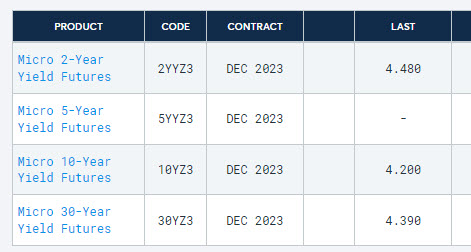

Stejné pozorování pak mohu aplikovat na futures mikrokontrakty, kde mohu vidět níže uvedený obrázek:

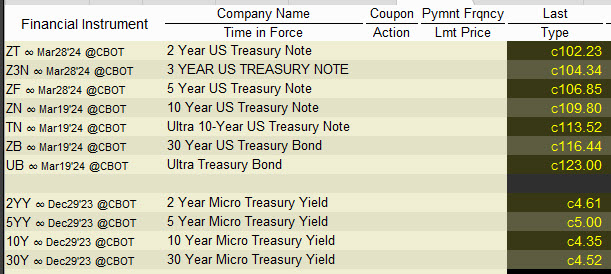

Podle názvu jednotlivých kontraktů je patrné, ke kterým americkým vládnímu dluhopisům podle splatnosti se tyto mikrokontrakty vážou. Mohu tak nyní již provést první základní orientaci v dluhopisových futures a vyhodnotit, že pokud „velké“ futures jsou zobrazeny s cenami „kolem stovky bodů“, bude patrně toto číslo navázáno na hodnotu (cenu) podkladových dluhopisů, u mikrokontraktů s hodnotou aktuálně kolem čtyřky bude jejich hodnota odvozena od výnosů pokladových amerických vládních dluhopisů, což koneckonců je vtěleno také do jejich názvu – např. Micro 10-Year Yield Futures. Pohledem do mé obchodní aplikace TWS brokera Interactive Brokers mohu vypozorovat dostupnost těchto investičních nástrojů s tímto výsledkem:

Všechny výše popsané produkty mohu u svého brokera obchodovat, což je skvělé. Nezbývá než pochopit, jak tyto investiční nástroje fungují.

Co představuje cena dluhopisového futures?

Předmětem tohoto článku pak bude hledání odpovědi na otázku uvádějící tento odstavec, tedy pátrání po tom, co vlastně představuje cena dluhopisového futures. Pokud se mi to podaří, mohu blíže porozumět fungování „velkých“ futures kontraktů, pochopit blíže jejich konstrukci a toto vše pak mohu zapojit do případného obchodování. Píšu tento článek v prosinci a z obrázku s přehledem s aktuálními futures kontrakty mohu vyčíst, že nejbližší expirace těchto kontraktů je s označením březen 2024, další pozorovanou vlastností těchto kontraktů je pak jejich tříměsíční cyklus, mohu tak v průběhu roku investovat do dluhopisových futures s dodáním v březnu (H), červnu (M), září (U) a prosinci (Z). Zapeklitým problémem, podle mého klíčovým pro pochopení celé mechaniky dluhopisového futures, je zjištění „co se vlastně dodává?“ na vypořádávaný futures kontrakt u settlement procedury a proč má aktuální dluhopisové futures „právě tuto cenu“.

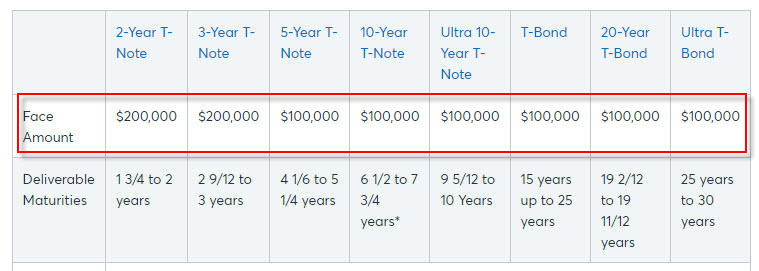

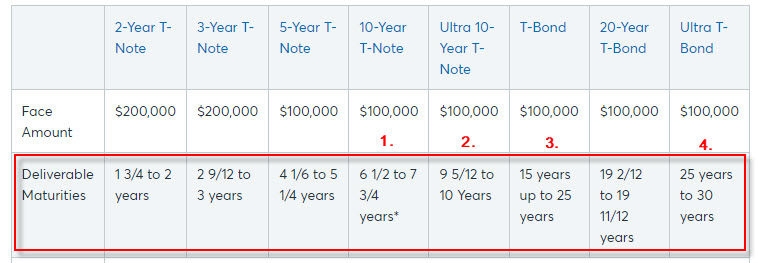

Nákup kukuřičného futures kontraktu s dodáním v květnu 2024 za cenu 495 znamená dohodu mezi kupcem a prodejcem futures, že ve stanovenou dobu v květnu příštího roku (nyní je rok 2023) jsem povinen odebrat 5000 bušlů kukuřice za cenu 495 centů/bušl. Kukuřičný bušl představuje 25.40 kg a odebírané množství je 5000 bušlů, tedy 127 000 kg nebo také 127 tun. Tato hromada 127 tun mě pak vyjde podle nakoupeného futures na (4.95 USD*5000)/127, což je 195 USD za tunu kukuřice. Zcela živě si umím představit telefonát z našeho nádraží, že byly přistaveny na kusou kolej k vyložení dva vagony s kukuřicí (do vagónu se vleze cca 100 tun), které jsem si v prosinci dojednal za cenu 495 centů/bušl, což při aktuálním kurzu dolaru ke koruně znamená cenu 4290 CZK/tunu dodávané kukuřice. Fyzické dodání této komodity podle parametrů pořizovaného futures kontraktu se dá velmi jednoduše představit, mohu ji tak aplikovat na další vagóny s pšenicí nebo sójovými boby, přistavené cisterny s ropou, benzínem či ethanolem, chladírenské vozy nacpané hovězím masem nebo půlkami prasat, mimo představivost nejsou ani kubíky plynu v potrubí či barely s topným olejem. Pokud je předmětem futures kontraktu povinnost v budoucnosti něco dodat protistraně za aktuálně akceptovatelnou cenu, musím se logicky ptát, co budu v případě dluhopisového futures dodávat, v jakém tvaru, v jakém množství a kolik toto množství stojí právě dnes. Toto mi pak odpoví na základní otázku, co vlastně reprezentuje aktuální cena dluhopisového futures. Na obrázku níže je základní přehled dluhopisových futures kontraktů s parametry dodávaných podkladů:

Z obrázku vyplývá, že pokud pořídím dluhopisové futures s podkladem představující dluhopisy se splatností 5 a více let (ZF, ZN, TN, ZB a UB) jsou mi dodány dluhopisy s Face Value s hodnotou 100.000 USD, pokud pořídím dluhopisové futures s podkladovými dluhopisy se splatností do tří let (ZT a Z3N) jsou mi dodány dluhopisy s Face Value na úrovni 200.000 USD. Mohu tak již nyní při případných budoucích obchodech s dluhopisovými futures konstatovat, že hodnota pohybu jednoho bodu (například z ceny 110,275 na cenu 111,275 u futures ZNH4 – desetileté futures) bude činit +1.000 USD. Stejný růstový pohyb o jeden bod u futures ZT a Z3N (nejkratší dvouleté a tříleté futures) představuje pohyb o +2.000 USD.

Dluhopisové futures tedy představuje hypotetické nakládání z dluhopisovými podklady (fyzickými dluhopisy) ve výši 100.000 USD (200.000 USD u dvouletých a tříletých dluhopisových futures), potřebuji ale vědět, které konkrétní dluhopisy to jsou. Mám představu o dodávané hromadě kukuřice, na kterou bych si mohl na nádraží fyzicky sáhnout, jaký konkrétní dluhopis mi ale dodá prodejce dluhopisového desetiletého futures kontraktu s dodáním v březnu 2024? Na obrázku níže je zobrazen „seznam“ dluhopisů, které jsou dodávány podle jednotlivých typů dluhopisových futures.

Z obrázku vyplývá, že každému dluhopisovému futures jsou přiřazeny k dodání americké vládní dluhopisy se splatnostmi podle naznačeného schématu. Není to tak jeden konkrétní dluhopis s konkrétní splatností a konkrétním kupónem, ale „celý koš“ (Delivery Basket) dluhopisů, které jsou určeny k dodání při vypořádání dluhopisového futures mezi stranami kontraktu. Tak jako dodávaná kukuřice musí mít odpovídající vlastnosti, kvalitu a množství, tak bude předmětem doručení dluhopisu snaha o jeho „standardizaci“. Jedním z hlavních důvodů vybírání přiřazovaného futures z koše dluhopisů je nevytvořit cenový tlak na konkrétní dluhopis, pokud by předmětem dodání byl předem stanovený jediný konkrétní dluhový cenný papír. Mohu tak například u desetiletého futures kontraktu ZN vypozorovat, že koš dluhopisů, ze kterého se bude vybírat u vypořádání budou americké vládní dluhopisy (T-Notes) se splatností mezi 6 a půl rokem a 7 a třičtvrtě rokem (1). Mohu také vypozorovat, že „Ultra“ dluhopisový desetiletý futures kontrakt (TN) má dodávané dluhopisy z jinak poskládaného koše dluhopisů, a to konkrétně z dluhopisů se splatností mezi 9 5/12 roku až 10 let (2). Přestože se tak jedná o desetiletý futures kontrakt, má k dodání jiné dluhopisy, proto se jeho cena také liší od „klasického“ desetiletého futures kontraktu ZN, poznamenávám pak, že toto je jediná odlišnost tohoto „ultra“ futures, všechny ostatní vlastnosti jsou pak stejné. Stejný rozdíl s růzností koše dodávaných dluhopisů je pak také u třicetiletých futures, kde mohu vypozorovat dodávané maturity u klasického třicetiletého futures (ZB) v rozsahu splatnosti 15 – 25 let (3), kdežto Ultra třicetileté futures (UB) má delivery basket složen z dluhopisů se splatností 25 – 30 let (4).

Existence souboru různých dluhopisů, které mohu obdržet/dodat při vypořádání dluhopisového futures kontraktu je sice dobré zjištění, nicméně mi nijak neodpovědělo na otázku, který z tohoto souboru dluhopisů mohu považovat za reprezentanta pro vypořádání. Jak je tato věc vyřešena ukážu na aktuálním ZNH4, tedy desetiletém (10Y) dluhopisovém futures s dodáním v březnu 2024. Jeho dnešní parametry v mé obchodní platformě jsou níže uvedené:

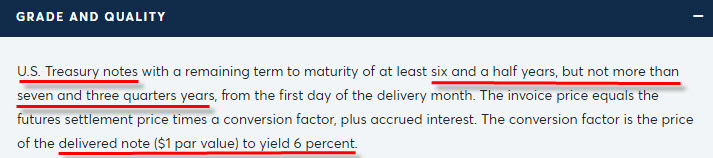

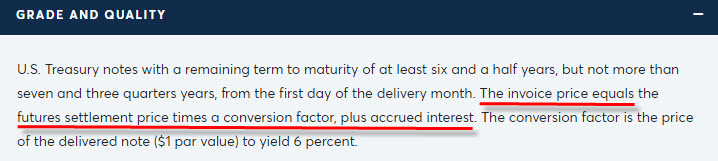

ZNH4 kontrakt má nyní cenu 109.80 a reprezentuje dluhopisové futures s podkladem, tedy dluhopisem, který má níže uvedené vlastnosti uvedené ve specifikaci zveřejněné na stránkách CME:

Ze specifikace tohoto futures kontraktu vyplývá, že doručovaný dluhopis při vypořádání futures musí mít splatnost z intervalu 6 a ½ roku až 7 a ¾ roku a musí nést roční výnos (kupón) 6% p.a.. Ostatní text není pro tuto chvíli podstatný. Mohu si tedy pro tuto situaci s doručováním některého z dluhopisů, které budou mít požadovanou vlastnost, zobrazit výčet všech dluhopisů, které budou vyhovovat alespoň splnění podmínky pro interval jejich splatnosti.

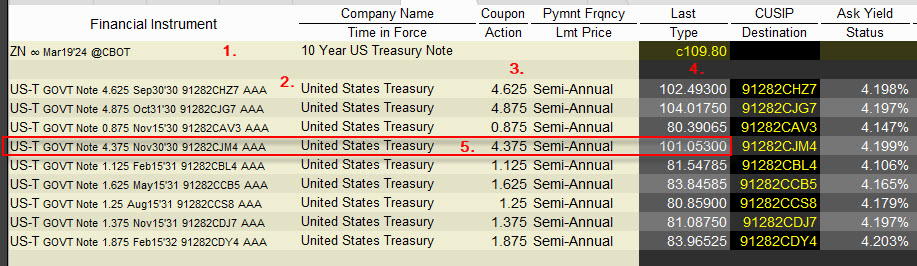

Pro ZNH4 dluhopisové futures s cenou 109.80 (1) budou přicházet v úvahu dluhopisy, které jsou na zbylých řádcích obrázku z obchodní platformy (2), všechny budou mít splatnost v rozmezí 6 a ½ roku až 7 a ¾ roku v době vypořádání tohoto futures v březnu 2024. Je ale patrné, že každý dluhopis má jiný roční výnos – kupón (3) a také jinou cenu (4) a je tak jisté, že žádný z nich se neobchoduje za Face Value a také nenese roční výnos, představující kupón ve výši 6% p.a., tak jak je uvedeno ve specifikaci tohoto futures kontraktu. Jak je zařízeno férové ocenění daného futures a zajištěna rovnost „dodacích podmínek“ pro účastníky trhu dluhopisových futures by se dalo usoudit z následujícího teoretického příkladu, který vychází z předpokladu, že by k doručení mohl být náhodně vybrán dluhopis se splatností v listopadu 2030 a s kupónem 4.375 % p.a. (5), který se aktuálně obchoduje za 101.053 % Face Value.

Hypotetický příklad

Vyjdu z jednoduché situace, kdy nemám žádné peníze, ale mohu si na volném trhu zajistit krátkodobou půjčku za 8% p.a. Potom, v hypotetickém příkladu, bych mohl dnes prodat ZNH4 dluhopisové futures s aktuální cenou 109.80 bodu a utržit +109.080 USD. Současně bych si půjčil 101.053 USD s úrokem 8% p.a. a nakoupil bych za tuto částku právě výše uvedený (náhodně vybraný) podkladový dluhopis se splatností v listopadu 2030 a s kupónem 4.375 % p.a. za jeho aktuální cenu podle obrázku. Do vypořádání dluhopisového futures ZNH4 zbývá přesně 108 kalendářních dnů. Jaká by byla situace u dodání dluhopisu za necelé čtyři měsíce?

Celkově jsem přijal částku +109.080,- USD za prodej dluhopisového futures a přijal kupón z nakoupeného dluhopisu (4.375 USD*108/365) ve výši +1.295,- USD, celkově jsem přijal (109.080 USD + 1.295,- USD) částku +110.375,- USD. U vypořádání v březnu 2024 dodávám nakoupený dluhopis s Face Value 100.000 USD, za který jsem ale utratil sumu -101.053,- USD a musel zaplatit úroky z půjčky ve výši 8% p.a. za dobu 108 kalendářních dnů (101.053*0.08*108/365) ve výši -2.391,- USD, celkově jsem vydal (-101.053,- USD – 2.391,- USD) sumu ve výši -103.444,- USD. Protože jsem přijal +110.375 USD a vydal pouze -103.444,- USD, tak můj profit na této transakci by byl +6.931,- USD, což by bylo skvělé. Na takto strukturovaném obchodu bych vydělal již v okamžiku jeho vstupu, nic jiného by se nemohlo stát a byly by to bezpracně vydělané peníze, je tak jisté, že takto to ve skutečnosti nefunguje. Buď je špatně aktuální cena futures nebo je něco pochybného na dodávaném dluhopisu, je zapotřebí zjistit, jak takový mechanismus ve skutečnosti funguje.

Vyjdu-li z předpokladu, že u hypotetického příkladu je správně definována a oceněna hodnota futures kontraktu, musí být nějaký problém s dodávaným podkladem. Pokud by to takto fungovalo, dodal bych (jako prodejce futures ZNH4) držiteli tohoto futures podklad, který nemá takovou hodnotu, jakou reprezentuje sjednaná cena futures při nákupu a která vychází ze specifikace futures kontraktu, tedy obdržet dluhopisy z Face Value ve výši 100.000 USD, které nesou kupónový výnos 6% p.a.. Je patrné, že jsem dodal dluhopisy sice s Face Value 100.000 USD, ale toto dodané množství, s cenou 101.053% z Face Value se splatností v povoleném intervalu a s kupónem 4.375% p.a., nepředstavuje standardizovaný požadavek z prospektu. Pokud bych byl držitel futures kontraktu, byl bych s dodaným plněním nespokojen, protože neodpovídá tomu, k čemu se dodavatel zavázal. Mám sice dodáno „něco“, co má deklarovanou jmenovitou hodnotu 100.000,- USD a roční garantovaný kupónový výnos 4.375% p.a., a přestože mohu nyní „toto“ prodat za 101.053,- USD, v žádném případě však dodané plnění nepředstavuje držení dodaného investičního nástroje se jmenovitou hodnotou 100.000 USD a ročním kupónem 6% p.a. K tomu, abych byl spokojen a vypořádání bylo férové, musí vypořádací procedura zařídit, aby došlo k naplnění podmínky standardizace dodávaného množství za předem stanovenou cenu v daném okamžiku vypořádání. Mohu se tak vrátit k textu popisujícím tvar a kvalitu dodávaného podkladu a všimnout si zbylého popisu, který jej charakterizuje.

Označený text sděluje, že při vypořádání je dodáváno podkladové aktivum – dluhopis – za tzv. Invoice Price, která je tvořena vypořádací cenou dluhopisového futures vynásobenou hodnotou tzv. Conversion Factor a s přičtením zbylých úroků z titulu vypořádání dodání dluhopisem, jehož kupónová platba není přesně ve vypořádací den (Accrued Interest). Co tedy jednoduše znamená? Jednoduchý trik, kdy dodávám jeden z vybraných dluhopisů z Delivery koše, jeho cena je ale upravena tak, aby byla splněna podmínka 6% výnosu dodávaného dluhopisu. Je tak velmi pravděpodobné, že pokud by se stal předmětem vypořádání v hypotetickém příkladu náhodně vybraný dluhopis s cenou 101.053 a kupónem 4.375% p.a., musela by jeho dodací cena upravena tak, aby představovala právě 6% výnos dodávaného nástroje, byl by mi pravděpodobně dodán za daleko nižší cenu, než je jeho aktuální obchodovaná cena.

Conversion Factor

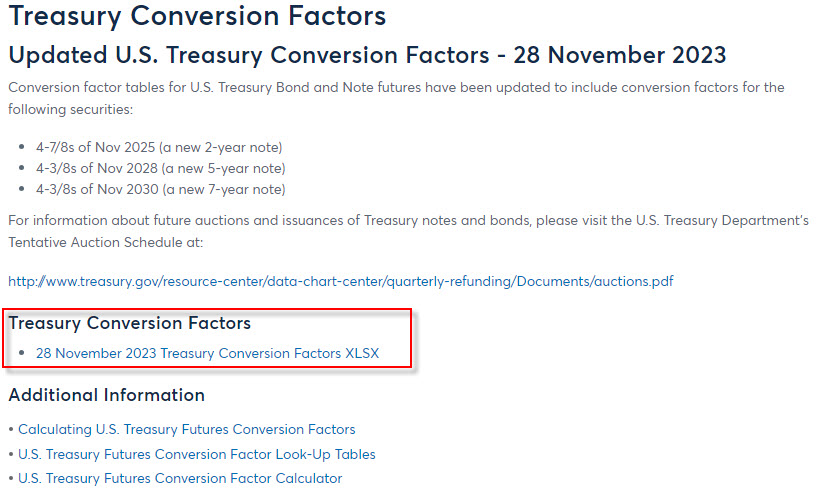

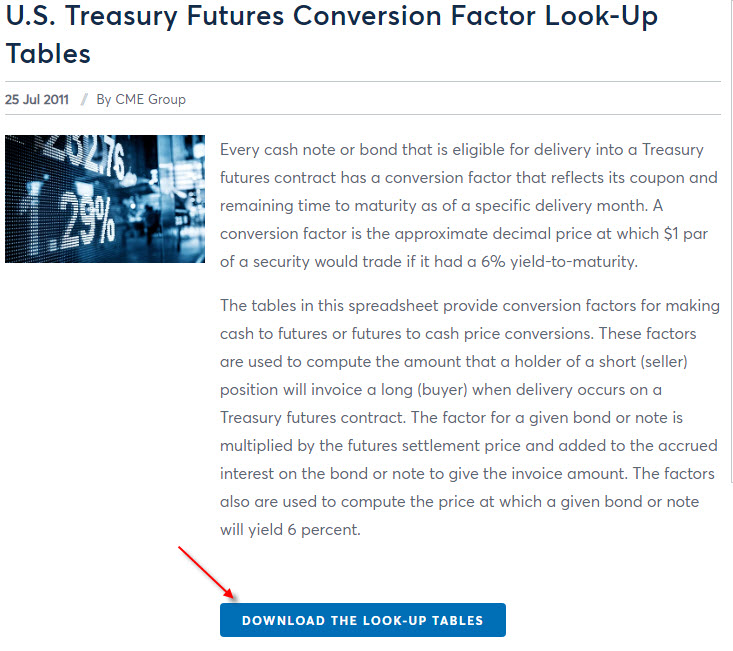

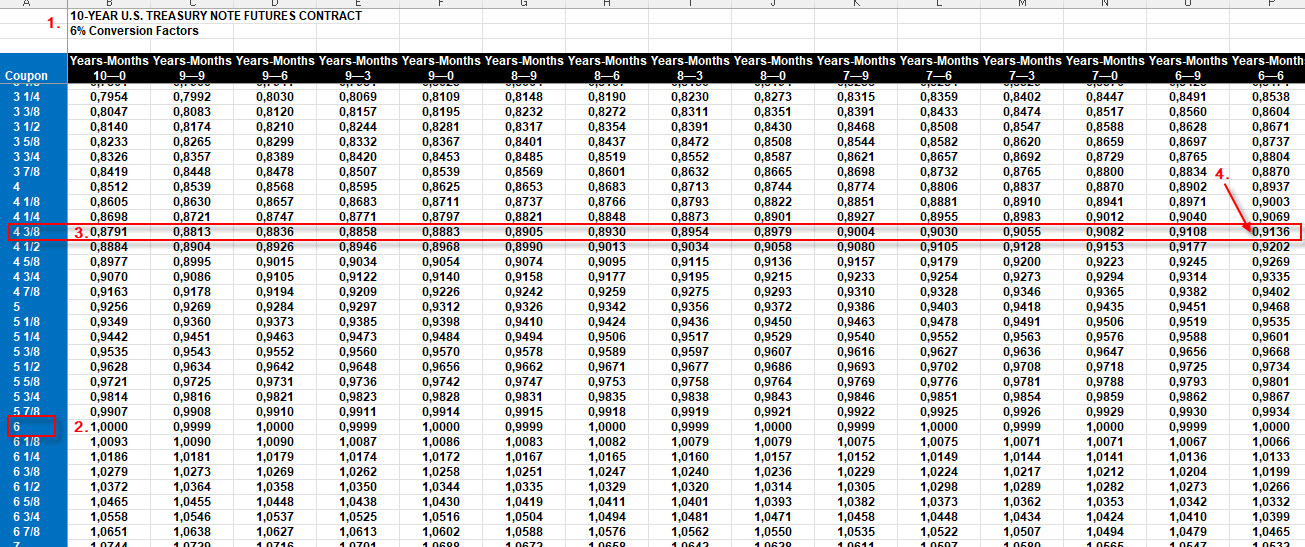

Conversion Factor, tedy jakýsi koeficient, který přepočítává cenu dluhopisu, je zveřejňován na stránkách CME pro každý dluhopis, který je předmětem možného vypořádání příslušného dluhopisového futures, tedy je zveřejněn pro dluhopisy, které patří do schváleného intervalu podle splatností uvedené ve specifikaci příslušného futures kontraktu. Tabulka s Conversion Factors pro jednotlivé dodávané dluhopisy je ke stažení z tohoto umístění, které je na obrázku níže:

Po zobrazení této webové stránky můžu následně kliknutím na „Treasury Conversion Factors“ následně získat aktuální hodnoty Conversion Factor na tomto odkazu:

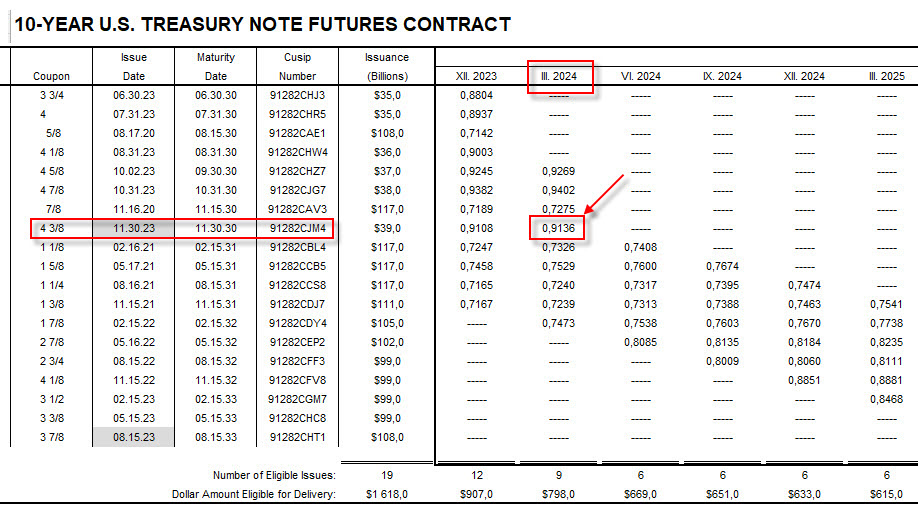

Stažením a rozbalením excelovského sešitu z odkazu označeného červeným rámečkem můžu vyhodnocovat, jaká bude Invoice Price dodávaného dluhopisu vypočítaná podle příslušného Conversion Factor. V této stažené excelovské tabulce vyberu dodávané dluhopisy odpovídající 10-ti letému futures kontraktu:

Z obrázku je patrné, jak jsem vybíral do své obchodní platformy všechny dluhopisy, které svou splatností vyhovují dodání při vypořádání březnového dluhopisového futures – použitím tohoto seznamu (sloupec CUSIP Number). Mohu pak zjistit, že mnou uváděný hypotetický příklad dluhopisu se splatností v 30. listopadu 2030 a kupónem ve výši 4.375% p.a. (červený rámeček) přísluší Conversion Factor pro vypořádání v dluhopisového futures ZNH4 (březen 2024) s hodnotou 0,9136 (červená šipka). Zjistit, jakou hodnotu má Conversion Factor pro daný dluhopis, který je vhodný pro doručení, mohu také z tabulky, která je výchozím materiálem pro vytvoření excelovské tabulky pro dané konkrétní dluhopisové futures, ze kterého aktuálně čerpám. Tato tabulka s obecným návodem stanovení tohoto přepočítacího koeficientu je ke stažení na této stránce.

Mohu pak kliknutím na „Dowload The Look-Up Tables“ vygenerovat opět excelovský sešit, který může evokovat existenci matematicko-fyzikálních tabulek (pro starší ročníky :c), ze kterého mohu zjišťovat Conversion Factor pro jakékoliv dluhopisové futures a jakýkoliv možný dodávaný dluhopis. Protože nyní používám v příkladu desetileté dluhopisové futures a zabývám se modelovou možností dodat dluhopis se splatností 30.11.2030 s kupónem 4.375% p.a., vypadal by výsledek pro vyhledání Conversion Factor pro tento dluhopis následovně:

Ve stažené tabulce nejdříve vyberu list excelovské sešitu, který odpovídá desetiletému dluhopisovému futures (1). Mohu pak vypozorovat nepřeberné množství koeficientů – Conversion Factors pro dluhopisy s různými kupónovými výnosy a s různou dobou do splatnosti (tato odpovídá rozsahu daném specifikací desetiletého dluhopisového futures). Mohu pak vypozorovat, že pro dluhopis, který by nesl kupón 6% p.a. (2) je Conversion Factor na hodnotě jedna pro všechny dluhopisy bez ohledu na jejich splatnost, takový dluhopis totiž přesně splňuje podmínku specifikace, aby jeho splatnost byla v požadovaném časovém intervalu v budoucnosti a měla deklarovaný roční kupón ve výši 6% p.a. Můj dluhopis ale nese kupón 4.375% p.a. (3), proto musím hledat Conversion Factor v řádku s tímto kupónem. Protože mnou vybraný dluhopis má splatnost 30.11.2030 a v době vypořádání bude mít do splatnosti 6 let a zhruba sedm měsíců (jak to zjistím mohu vypočítat v této excelovské tabulce ze stránek CME), bude se na něj vztahovat přepočítávací koeficient – Conversion Factor – ve výši 0.9136, tedy stejná hodnota jako u tabulky s konkrétním dluhopisem výše. Z této excelovské pomůcky, tabulky pro Conversion Factor jakéhokoliv dluhopisu, pak došlo k vybrání této hodnoty pro konkrétní dluhopis a konkrétní dluhopisové futures (ZNH4).

Co tedy Conversion Factor prakticky znamená? Pokud se vrátím ke svému modelovému příkladu s březnovým dluhopisovým futures, které aktuálně stojí 109.080 bodu a dodávanému dluhopisu s cenou 101.053 a kupónem 4.375% p.a., mohl bych si představit, že právě nyní by tato cena dluhopisového futures byla vypořádací cenou a pro toto dodání by byl vybrán právě tento dluhopis. Tento dluhopis by byl doručen na účet držitele futures a byla by mu stanovena Invoice Price, tedy jakási „fakturovaná cena“ vypočtena takto:

Invoice Price = Vypořádávací Cena Futures kontraktu*Conversion Factor + Accrued Interest

V mém konkrétním příkladu by Invoice Price byla (101 053 USD*0,9136 + Accrued Interest) ve výši 92 322,02 USD + Accrued Interest.

Cenu Invoice Price, tedy 92 322,02 USD zaplatí držitel Long březnového futures jeho dodavateli – protistraně, která futures prodala, za dodání dluhopisu se splatností 30.11.2030 s kupónem 4.375% p.a. K této částce pak dostane malý bonus za úroky z kupónu, který na dodávaném dluhopisu naběhl od jeho poslední výplaty ke dni změny majitele dluhopisu (Accrued Interest). Pořizovací cena tohoto dluhopisu by pak měla reprezentovat pořízení dluhopisu z definovaného intervalu splatností a se zaručeným výnosem ve výši 6% p.a., logika vypořádání pak leží v úpravě ceny dodávaného dluhopisu na takovou úroveň, aby jeho novému držiteli garantovala vlastnosti popsané ve specifikaci dluhopisového futures kontraktu, tedy dodat takový dluhopis, který má požadovanou splatnost a požadovaný výnos.

Cheapest-To-Deliver Issue

Stále mohu setrvat v modelovém příkladu, kdy jsem prodejce ZNH4 dluhopisového futures, které musím vypořádat tak, že dodávám držiteli futures jeden z dluhopisů, který je součástí Delivery Basket. Cena tohoto dluhopisu bude upravena a držitel dluhopisového futures za tento dodávaný dluhopis zaplatí Invoice Price, tedy cenu upravenou koeficientem, který je označen jako tzv. Conversion Factor. V mém hypotetickém případě je vypořádávací cena ZNH4 futures na úrovni 109.080 bodu a mnou dodávaný dluhopis je dluhopisem se splatností 30.11.2030 a nese kupón 4.375% p.a.. Mohu nyní pokročit v mé hypotetické úvaze dál, a to tak, že jako prodejce dluhopisového futures musím opravdu dodat fyzický dluhopis za nějakou cenu a současně žádný takový dluhopis nevlastním. Musím se tedy rozhodnout, který z vhodných dluhopisů z povoleného rozpětí splatností pro dané dluhopisové futures na volném trhu nakoupím a dodám držiteli Long dluhopisového futures, když má dosavadní volba dodávaného dluhopisu se splatností 30.11.2030 s kupónem 4.375% p.a. v hypotetickém příkladu byla ryze náhodnou volbou. Pokud bych totiž měl možnost takové volby mezi několika dodávanými cennými papíry americkými vládními dluhopisy s „dodávacího koše“, vybral bych si patrně ten, který koupím nejlevněji. Tato možnost výběru pro stranu, která prodala dluhopisové futures (Short Seller), totiž opravdu existuje, jako vypisovatel tohoto futures mohu oznámit CME, který z dluhopisů budu na svůj prodaný dluhopisový futures kontrakt dodávat, také to znamená, že jako protistrana, držitel Long pozice v dluhopisovém futures nevím, jaký dluhopis bude předmětem vypořádání a který případně přistane na mém účtu jako vypořádání ze settlement procedury.

Tato volba výběru nejlevnějšího dodávaného dluhopisu vychází z poznání, že znám aktuální cenu dluhopisového futures a znám aktuální ceny všech dluhopisů, které patří do Delivery Basket a současně vím, jaký je jejich Conversion Factor. Mohu potom vypočítávat (jako prodejce dluhopisového futures), který z dluhopisů by byl nejvhodnější pro doručení při vypořádání nebo dokonce uvažovat před settlement, který dluhopis nakoupím „dopředu“, abych jej mohl protistraně doručit.

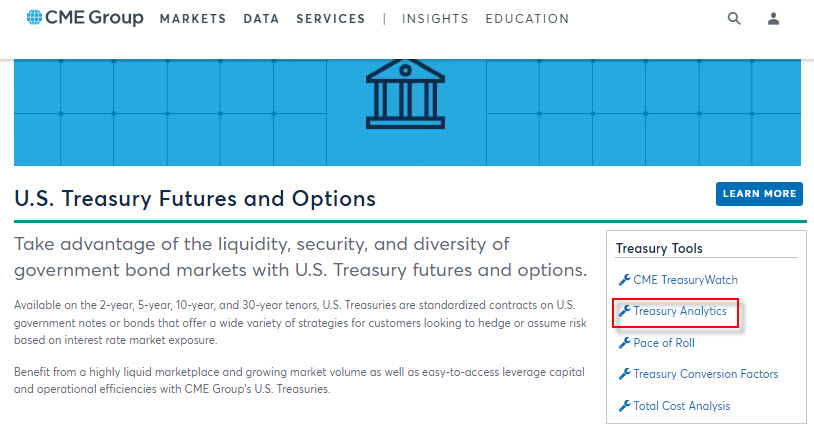

Mohu si představit, že tento výpočet zvládnu pomocí vlastního excelu a streamovaných cen dluhopisů s Delivery Basket, protože pokud znám aktuální cenu dluhopisového futures (tuto si mohu nechat streamovat do stejného excelu koneckonců také), tak při znalosti hodnoty Conversion Factor pro každý jednotlivý dluhopis by potom pro každý dluhopis nemělo být složité vybrat mezi možnými dluhopisy ten nejlevnější. Tuto činnost ale nemusím provádět, pokud ji někdo vytvoří za mě, a to ještě na stránkách burzy, kde se dluhopisová futures obchodují. Návštěvou sekce dluhopisových futures na webu CME mohu kliknout na odkaz Treasury Analytics

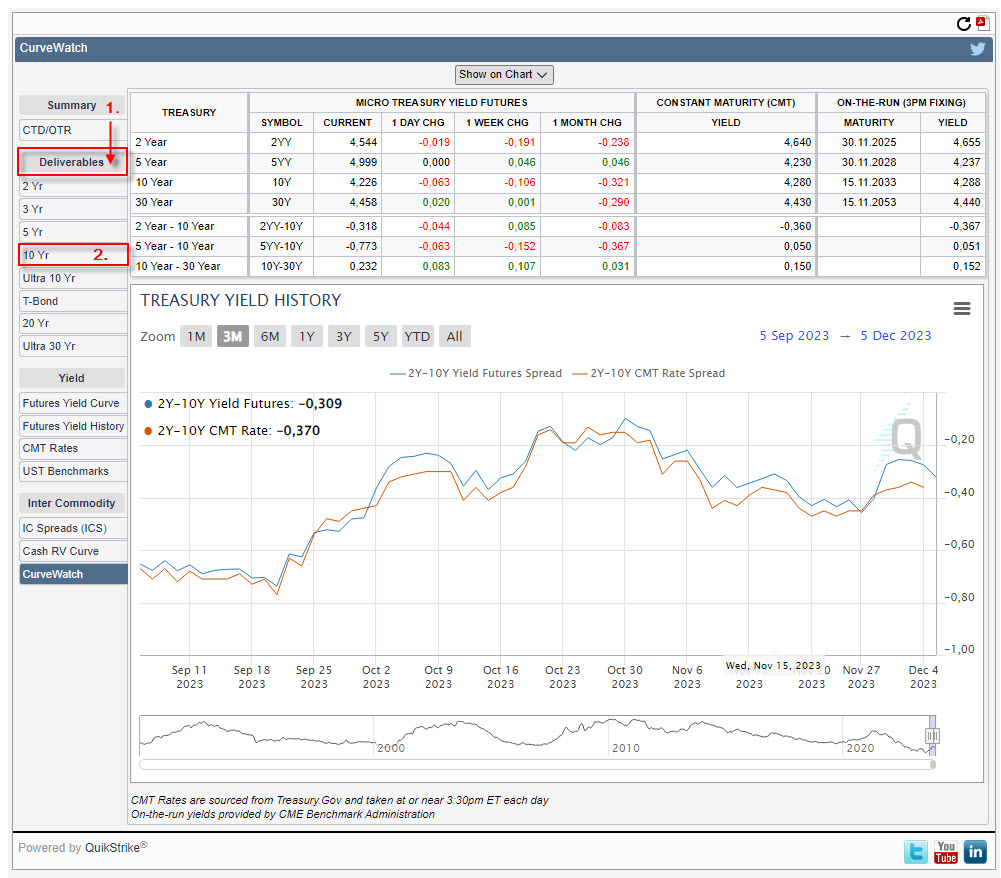

Kliknutím na tento odkaz získám zobrazení základního analytického okna, kde mohu vypozorovat nejen možnost zobrazovat grafická vyobrazení související s dluhopisovými futures kontrakty, ale mohu také navštívit sekci, která mě nyní zajímá, tedy sekci se zobrazením dluhopisů s Delivery Basket pro zadané dluhopisové futures.

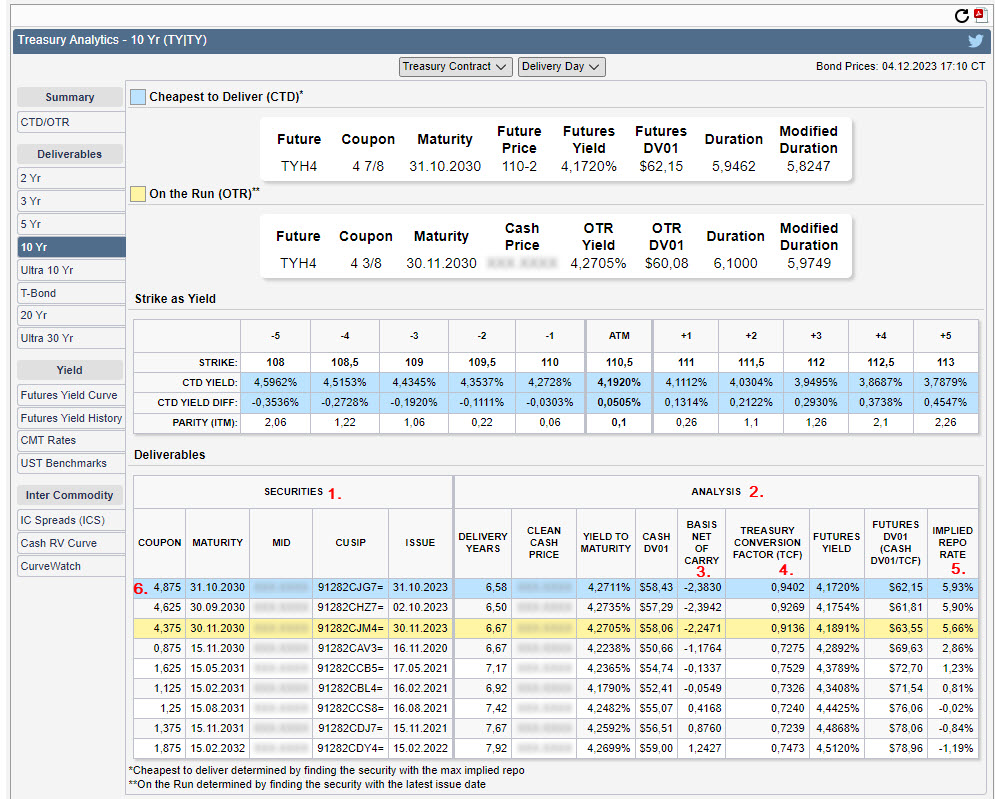

V sekci „Deliverables“ (1) vybírám dluhopisové futures, které mě zajímá, v mém případě 10 Yr, tedy desetileté dluhopisové futures ZN (2), potvrzením této volby dojde k iniciaci okna s dluhopisy vhodnými k dodání tohoto dluhopisového futures.

Základní pohled na analýzu dluhopisového futures ZN4 z pohledu jeho ceny a podkladových dluhopisů mám nyní možnost sledovat na jednom místě. V části „Securities“ (1) mám možnost vypozorovat seznam všech dluhopisů s Delivery Basket, tedy dluhopisů způsobilých k doručení při vypořádání dluhopisového futures. V části „Analysis“ (2) jsou pak vyobrazeny výsledky výpočtů, které vedou k vyhledání Cheapest-To-Delivery dluhopisové emise, tedy takového dluhopisu, který je aktuálně pro doručení k vypořádání nejlevnější, tato dluhopisová emise je označena modře podbarveným řádkem v přehledu (6). Ze sloupců může být zajímavý sloupec Basis Net of Carry (3), který vypočítává aktuální rozdíl mezi cenou futures kontraktu a cenou daného dluhopisu přepočítanou pomocí příslušného předem stanoveného Conversion Factor (4). Pokud by se postupovalo při výběru dodávaného dluhopisu podle tohoto údaje, znamenalo by to dodávání s nějakou ztrátou, mohu vidět u jiných dluhopisů, že carry nesou u jiných dluhopisů v přehledu i kladné hodnoty. Důležitým faktorem při výběru Cheapest-To-Delivery dluhopisu pak hrají další benefity a náklady, které bych musel k pořízení dodávaného dluhopisu započítat. Pokud bych se tedy nyní rozhodl, že pořídím dluhopis, který budu dodávat v březnu příštího roku jako mé plnění při settlement březnového futures, musím do ceny nakupovaného dluhopisu zohlednit kupón, které mi dluhopisy z Face Value v hodnotě 100.000 USD přinesou, části kupónů, které získám při pořízení těchto dluhopisů za dobu od jejich poslední výplaty (Accrued Interest) a také zde budou zohledněny náklady, které od tohoto pořízení musím odečíst, tedy hodnota pořizovací ceny dluhopisů v aktuální úrokové sazbě za dobu od jejich držení až do vypořádání (viz příklad výše, kdy si na doručovaný dluhopis půjčuji, protože nemám peníze) a musím také odečíst část kupónů, které odevzdám budoucímu držiteli dluhopisu za dobu, kdy mi tyto kupóny nepatří (nedodávám dluhopisy přesně v den výplaty kupónů).

Poměřím-li hodnotu Basis Net Of Carry (3) upravenou o výše uvedené náklady a výdaje s hodnotou dluhopisu upravenou o Conversion Factor a také upravenou o výše uvedené náklady a výdaje a vydělenou dobou kdy budu dodávané dluhopisy držet, získám nejdůležitější údaj o „levnosti“ dodávaného dluhopisu, tedy hodnotu Implied Repo Rate (5). Hodnota Implied Repo Rate mi ukazuje výši možného výnosu, který prodejce futures kontraktu může dosáhnout, pokud nyní pořídí dluhopisy, které musí v termínu povinnosti doručit k vypořádání. Aktuální dluhopis s vypočítanou nejvyšší sazbou Implied Repo Rate je hledaným Cheapest-To-Deliver dluhopisem, v obrázku mohu zjistit, že je to dluhopis s CUSIP 91282CJG7 se splatností 31.10.2023 a s kupónem 4.875% p.a. (6).

Přestože to vypadá jako úplně zbytečné analyzování a zkoumání, pohledem na aktuální cenové parametry Cheapest-To-Deliver dluhopisu se dostávám k odpovědi na zásadní otázku z úvodu článku „Co představuje cena dluhopisového futures?“. Protože účastníci trhů neustále poměřují hodnotu dluhopisového futures s náklady na jeho vypořádání, a toto je nejefektivnější prostřednictvím emise dluhopisů, která je pro vypořádání nejlevnější, je hodnota nejlevnějšího dluhopisu upravena o Conversion Factor „předobrazem“ pro cenu dluhopisového futures, vypočtenou takto:

![]()

Mohu pak tento teoretický výraz prozkoumat prakticky:

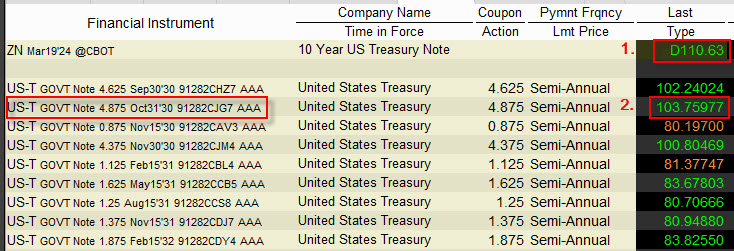

Aktuální cen ZNH4 futures je 110.63 (1) a cena dluhopisu s CUSIP 91282CJG7 se splatností 31.10.2023 a s kupónem 4.875% p.a. označená jako Cheapest-To-Deliver dluhopis je na hodnotě 103.75977 (2). Hodnota Conversion Factor pro tento dluhopis je 0.9402, potom:

![]()

Vypočítaná cena 110.40 pro dluhopisové futures ZNH4 je „teoretickou cenou“ kolem které by měla oscilovat, protože je odvozena od aktuálně nejvýhodnějšího způsobu dodání dluhopisového podkladu. Odpověď na otázku položenou v úvodu článku, „Co představuje aktuální cena dluhopisového futures kontraktu?“ by tak mohla být vměstnána do odpovědi: „Aktuální cenu nejlevněji doručitelného dluhopisu vyhovujícího podmínkám specifikace příslušného futures“, a je to…:c)

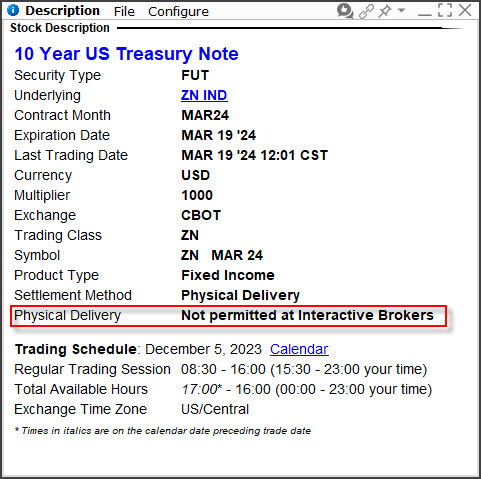

To nejlepší nakonec? Možná…, všechno, co bylo napsáno výše o doručení dluhopisů při vypořádání dluhopisového futures kontraktu sloužilo pouze jako popis hledání odpovědi na otázku, co si mohu pod cenou dluhopisového futures představit a jak vlastně toto futures může fungovat. V reálném obchodování (u Interactive Brokers) totiž nebudete žádné dluhopisy fyzicky doručovat, protože to není u tohoto brokera umožněno. Stejně jako neobdržíte vagóny kukuřice, nestanete se vlastníkem kubíků plynu v potrubí a nebude mi po zahradě běhat „přiřazené“ hovězí, doručení podkladových dluhopisů se nemusím obávat. Nebudu tak nyní již dále rozebírat a popisovat konkrétní mechaniku a časosled kroků při případném dodávání dluhopisových podkladů u settlement procedury, protože by to bylo zbytečné. V kalendáři pro mnou pozorované březnové dluhopisové futures na tomto odkazu bych pak mohl vidět tyto jednotlivé termíny:

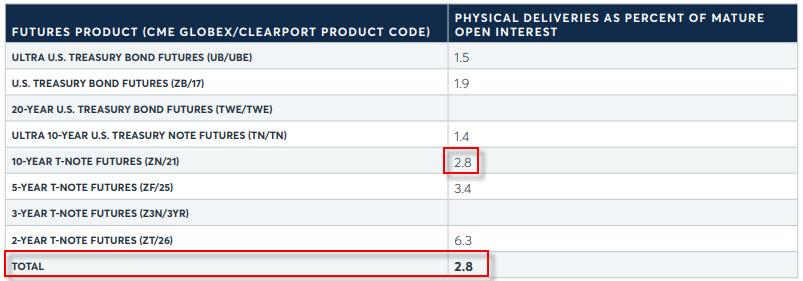

Poslední možnost obchodovat ZNH4, tedy dluhopisové futures s expirací v březnu 2024 je datum 19.3.2024, poté následuje procedura settlement, která má pro účastníky trhů, kteří se ji chtějí a mohou zúčastnit několik následujících fází. Takových účastníků je ale jen zlomek z těch, kteří tento kontrakt nyní obchodují, drtivá většina účastníků trhů z dluhopisovými futures totiž tuto pozici zavře před Last Trading Day. Na obrázku níže je pak tabulka s počtem futures kontraktů, které byly předmětem vypořádání s doručováním podkladových dluhopisů:

Údaje za roky 1990 – 2022 ukazují, že v případě desetiletého futures kontraktu pouze 2.8% všech kontraktů dospělo do stadia vypořádání, pro všechna dluhopisová futures pak činí toto procento také 2.8% ze všech obchodovaných kontraktů. Fyzické doručování podkladových dluhopisů není pro mé úvahy nadále podstatné. Pokud se podívám na specifikaci dluhopisového futures u mého brokera Interactive Brokers, mohu vypozorovat, že tento broker takové držení kontraktu do vypořádání opravdu neumožňuje:

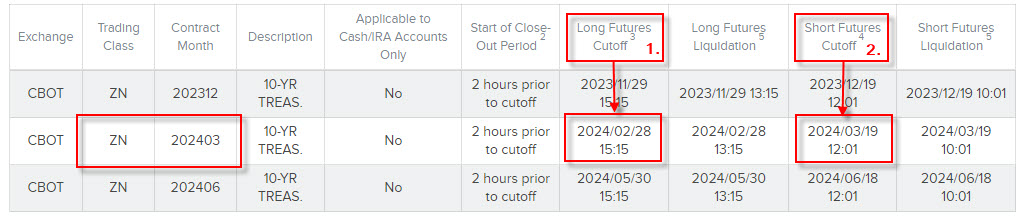

Mohu si tak být jitý, že mě můj broker do vypořádání nepustí, a tak jako například u ostatních komoditních futures má stanoveny termíny, do kterých mi umožní tyto futures kontrakty držet :

Stejně jako u většina komoditních futures jsou různé termíny pro maximální dobu držení Long futures a Short futures kontraktů. Z obrázku výše vyplývá, že můj broker mi mou případnou Long futures pozici s březnovou expirací umožní držet do 28.2.2024 a stejnou Short futures pozici do 19.3.2024. Mohu se spolehnout, že pokud pozici neuzavřu sám, bude tato pozice uzavřena brokerem, této akci bude samozřejmě předcházet sada výstražných upozornění, abych tento uzavírací obchod provedl sám. Mé doporučení je uzavírat vždy s dostatečným předstihem, protože akce vynuceného uzavírání futures kontraktů ze strany brokera přichází v okamžiku zvýšených objemů obchodů na příslušné komoditní burze (uzavírají všichni :c), a toto uzavírání se děje za příkaz MARKET, tedy v období zvýšeného objemu obchodů nemusíte být uzavřeni za zcela dobrou cenu.

Dluhopisové futures nenese žádný kupón a je derivátem podkladového dluhopisu, který je aktuálně nejvhodnější k vypořádání. Obchodování dluhopisového futures v jeho nejjednodušší formě (Long nebo Short) tak spočívá v zachycování cenového pohybu podkladových dluhopisů a vzhledem k marginové politice spojené s dluhopisovým futures může být více než vhodným nástrojem ke zobchodování očekávaného cenového pohybu dluhopisů v souvislosti se změnou výnosů, které jsou odrazem nálady na trzích úrokových sazeb a celkového ekonomického prostředí. Po přečtení článku možná nabydete dojmu, proč jsem vůbec popisoval tak nudnou věc, jako je hledání odpovědi na otázku „co představuje cena dluhopisového futures?“, když odpověď ležela v popisu settlement procedury, které se jako běžný trader u drtivé většiny brokerů nakonec stejně nemohu zúčastnit. Zdánlivě zbytečně komplikovaný a nudný popis hledání této odpovědi doufám nalezne uplatnění v dalším článku o možnostech obchodování dluhopisových futures a základních strategiích, které mohu (díky nyní prozkoumané povaze ceny) při obchodování použít.

Komentáře a příspěvky k tomuto článku prosím směrujte do Diskuzního fóra do tohoto vlákna :c)

Sleduj facebook, napiš e-mail nebo tweet