Pocit únavy ze složitosti předcházejícího článku s popisem derivací cenové funkce kupónového dluhopisu a možné frustrace z nemožnosti aplikovat zjištěnou dolarovou hodnotu jednoho bazického bodu na stotisícové dluhopisové portfolio s hedžováním pomocí stotisícového dluhopisového futures, protože těchto sto tisíc dolarů prostě nemám, by mohly vykompenzovat následující řádky článku, které by mohly posunout nabyté znalosti k běžnějšímu použití na menších obchodních účtech a nabídnout řešení, které lze aplikovat v běžné traderské praxi.

Řídit statisícová dluhopisová portfolia není pro běžného obchodníka zřejmě obvyklý každodenní chléb, a toto zjištění si patrně uvědomili také organizátoři burzy s „velkými“ dluhopisovými Treasury futures kontrakty a nabídli obchodníkům velmi smysluplnou náhradu, která bude plnit stejné účely, může být dokonce pochopitelnější a bude hlavně respektovat běžnější menší rozsahy obchodních účtů. Dluhopisová Treasury futures, kopírující americké vládní dluhopisy s Face Value v hodnotě 100.000,- USD, ale nedostala od svých tvůrců pouhé menší klony jako v případě ostatních (například indexových) futures, minifutures a microfutures, ale Yield futures, jakési „dluhopisové microfutures“, byly obdařeny zcela jinými vlastnostmi a konstrukcí, než jejich hodnotnější varianty popisované v předchozích článcích.

Dluhopisové Treasury futures (rekapitulace)

Nákup ZNH4 dluhopisového futures, klasického Treasury dluhopisového termínovaného kontraktu s expirací v březnu 2024 znamená zaujmout expozici v podkladovém desetiletém americkém vládním kupónovém dluhopisu s Face Value ve výši 100.000 USD do doby expirace tohoto dluhopisového futures bez nároku na kupónovou výplatu. Cenové změny na tomto dluhopisovém futures jsou odvozeny od změny ceny tohoto podkladového dluhopisu, které jsou vyvolány změnami odpovídajících tržních úrokových sazeb, v tomto konkrétním případě desetiletých úrokových sazeb. Změna ceny dluhopisového futures kontraktu o jeden bod představuje cenový pohyb 1.000,- USD a vypořádání tohoto dluhopisu (popisované v článku Dluhopisy – XIV.) probíhá dodáním fyzického dluhopisu s upravenou cenou vybraného z koše dluhopisů vhodných pro vypořádání. U Interactive Brokers (mého brokera) je toto vypořádání nemožné, a proto musím dluhopisové futures před procedurou settlement uzavřít likvidací na volném trhu. Protože toto dluhopisové futures cenově reaguje na změnu ceny podkladových dluhopisů, tak platí, že pokud tržní úrokové sazby odpovídající době do splatnosti dluhopisu klesají, cena dluhopisů narůstá, narůstat tak bude také hodnota odpovídajícího dluhopisového futures. Naopak, pokud tržní úrokové sazby odpovídající době do splatnosti dluhopisu rostou, cena dluhopisů klesá a klesat tak bude také hodnota odpovídajícího dluhopisového futures. Cenovou závislost změny tržních úrokových sazeb a hodnoty dluhopisů pak zachycují kvantifikátory jako je durace a s ní spojená konvexnost dluhopisu a v minulém článku popisovaná hodnota DV01, tedy dolarové vyjádření citlivosti změny ceny dluhopisu při změně úrokových sazeb o jeden bazický bod. Mohu pak tyto vlastnosti pro podkladový dluhopis aplikovat také na toto „velké“ dluhopisové futures a poznávat, jaká je jeho durace a zejména hodnota DV01, tedy mohu odvodit, jak toto dluhopisové futures změní svou cenu, pokud dojde ke změně tržních úrokových sazeb, všechny tyto hodnoty jsou pak ke zjištění na stránkách Treasury Analytics. Toto by mohlo být jednoduché minimalistické shrnutí vlastností dluhopisového futures, které jsem zapojoval v minulých článcích do svých úvah.

Yield futures není Dluhopisové „microfutures“

Yield futures jsou opět výrobkem CME a jeho základní charakteristiku lze nalézt na stránkách této burzy. Pokud při zkoumání jeho vlastností na internetu narazíte na termíny jako „treasury microfutures“ nebo „micro treasury futures“, budete patrně zkoumat stejné dluhopisové deriváty – Yield futures kontrakty, které budu nyní popisovat, nicméně toto označení není fakticky zcela správné a může být také zavádějící. Yield futures totiž nejsou v žádném případě nějaké desetiny, setiny či tisíciny „velkých“ Treasury dluhopisových futures (popisované v minulých článcích), ale jsou to zcela specifické produkty vycházející ze zcela jiných podkladů a sledující zcela jiné vlastnosti dluhopisových trhů. Základním poznáním pak je, že pokud hodnota Treasury dluhopisového futures kopíruje cenu podkladového dluhopisu, tak hodnota Yield futures kopíruje jeho výnos, a to je velmi odlišná entita, spojená s nakládáním s dluhopisy. Pořízení Treasury dluhopisového futures je tak sázka na jeho cenu, zatímco pořízení Yield futures je sázkou na jeho výnos. Vím, že existuje vztah mezi výnosem dluhopisu a jeho cenou, takže pohyby obou futures budou „nějakým způsobem“ propojeny, nicméně musím již z tohoto jednoduchého poznání připustit, že to bude úplně „jiný šálek kávy“. Jak to tedy přesně je?

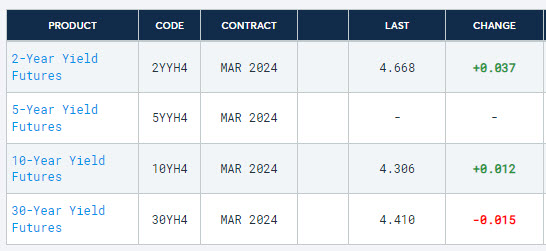

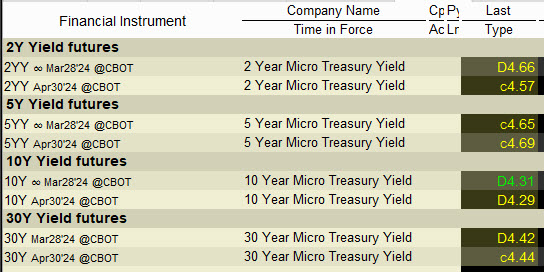

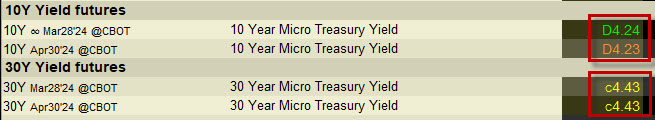

Aktuálně se na CME obchodují čtyři různé Yield futures, a protože je březen roku 2024, mohu jejich přehled s nejbližší expirací vypozorovat na stránkách burzy nyní takto:

Na obrázku mám pak možnost vypozorovat jejich burzovní označení a také jejich aktuální hodnotu. Hodnota těchto jednotlivých futures tak nepředstavuje hodnoty „kolem stovky“, jako v případě klasického Treasury dluhopisového futures, ale jejich aktuální cena odpovídá aktuálním úrokovým sazbám amerických vládních dluhopisů podle odpovídajících splatností vyznačených v názvu Yield futures. Mohu pak porovnat páteční ceny z CME pro Yield futures výše například s pátečními cenami amerických vládních dluhopisů ze zpravodajského webu Seeking Alfa:

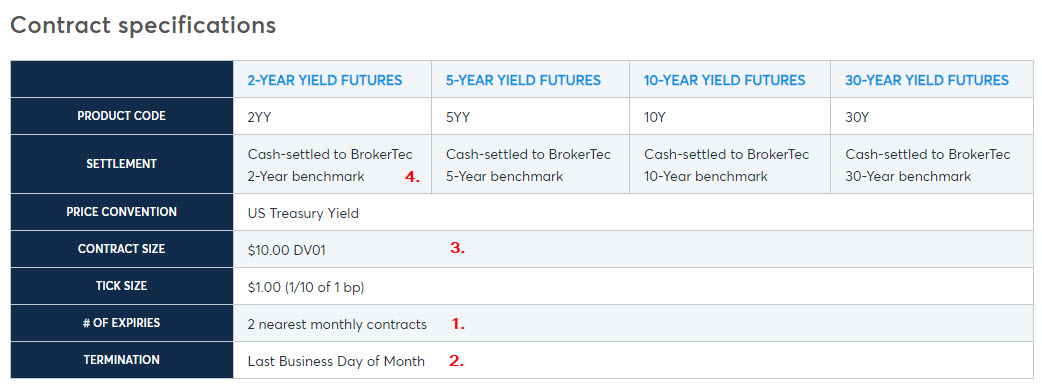

K základnímu porozumění, jak Yield futures konkrétně fungují, může posloužit komentář ke specifikaci těchto dluhopisových kontraktů níže:

(1) – Časová struktura

Ze specifikace vyplývá, že aktuálně se obchodují pouze dvě nejbližší Yield futures pro každý druh Yield futures. V případě, kdy je březen 2024, mohu využít k obchodování například desetileté Yield futures s označeným 10YH4 (březnové Yield futures) a 10YJ4 (dubnové Yield futures), více kontraktů na desetileté výnosy se vzdálenějšími budoucími expiracemi prozatím organizátor burzy CME nenabízí, obchodník se tak musí prozatím spokojit pouze s tímto dvouměsíčním investičním horizontem.

(2) – Konec obchodování je poslední den v měsíci

Obchodování s Yield futures pro každý z měsíčních kontraktů končí v tomto měsíci poslední obchodní den tohoto měsíce. Poté je Yield futures vypořádáno a expiruje, například 10YH4 – březnovému Yield futures – končí obchodování 28.3.2024 (poslední obchodní den v měsíci březnu 2024).

(3) – DV01 je 10.00 USD

Dolarová hodnota pohybu úrokové sazby o jeden bazický bod představuje cenový pohyb tohoto Yield futures o 10.00 USD. Nemusím tak nyní složitě vyhledávat DV01 jako u „velkého“ Treasury dluhopisového futures, kde je tato dolarová hodnota pohybu o jeden bazický bod odvozena od DV01 podkladového dluhopisu upravená o Conversion factor, jak bylo popisováno v minulém článku. Mohu tak jednoduše konstatovat, že pokud jsem nakoupil 10YH4 za 4.310 bodu a úroková sazba se změnila o +12 bazických bodů na (4.310+12) úroveň 4.322 bodu, bude můj výdělek (+12*10 USD) ve výši +120 USD.

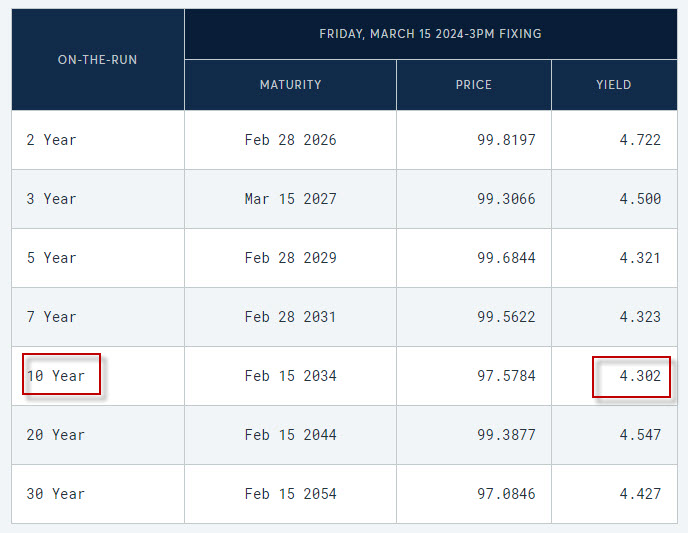

(4) – Cash Settlement

Vypořádání Yield futures probíhá v penězích. Vypořádání pořízeného Yield futures probíhá za settlement cenu, kterou stanovuje mechanismus stanovení benchmarků pro americké vládní dluhopisy formou procedury BrokerTec. Pro stanovení vypořádací ceny se využívá vážený průměr výnosů On-The-Run amerických vládních dluhopisů v poslední čtvrthodině před 15:00 Eastern Time (podrobnosti například zde). On-The-Run dluhopisy jsou obecně dluhopisy z nejmladších emisí, u kterých je zpravidla nejvyšší likvidita. Výpočet settlement ceny představující takto vypočítaný výnos mohu sledovat na stránkách CME zde jako fixing pro rozhodný čas vypořádání. Pokud bych použil příklad z předchozího odstavce a měl pořízen 10YH4 Yield futures za pořizovací cenu 4.310 bodu, tak na obrázku níže je patrné, jak bych byl vypořádán, pokud by páteční ceny vypořádací ceny byly jako na níže uvedeném obrázku:

Vypořádání za 4.302 bodů by pro mnou držené 10Y Long Yield futures pořízené za 4.310 bodů znamenalo ztrátu (-4.310 + 4.302) ve výši -0,008, což je -0,8 bazického bodu a představovalo by (-0,8*10 USD) dolarovou ztrátu -8 USD.

Mohu tedy závěrem o vlastnostech Yield futures shrnout, že tyto futures kopírují výnosy amerických vládních dluhopisů podle odpovídajících dob do splatnosti a nikoliv jejich cenu. Yield futures jsou vypořádány v hotovosti (Cash), která je rozdílem vypořádací ceny a pořizovací ceny Yield futures, tedy nikoliv dodáním podkladového dluhopisu, jehož dodání nakonec u mého brokera není ani technicky možné. Settlement cenu Yield futures určuje mechanismus burzy CME, která tuto cenu zveřejňuje na svých stránkách a rozhodující je pro mě settlement cena poslední obchodní den v měsíci, ve kterém se Yield futures s názvem tohoto měsíce obchoduje, podle této settlement ceny bude můj Yield futures kontrakt vypořádán. DV01 (dolarovou hodnotu jednoho bazického bodu) pro Yield futures nemusím zjišťovat z analytických platforem, ale je pevně dána s hodnotou 10.00 USD a znamená to, že pohyb výnosů amerických vládních dluhopisů o jeden bazický bod je oceněno změnou ceny příslušného Yield futures o +/-10 USD.

Všechny Yield futures jsou dostupné k obchodování prostřednictvím mého brokera Interactive Brokers:

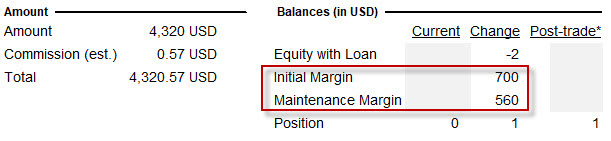

Nákup Yield futures je pak doprovázen marginovým požadavkem ve výši několika stovek dolarů:

Initial Margin ve výši 700 USD se při overnight držení změní na Maintenance Margin ve výši 560 USD. Mohu pak také vypozorovat, že nákup 10YH4 Yield futures za aktuální cenu zobrazenou například jako 4.32 se v platformě TWS promění v Long pozici za 4320,- USD, pohyb o každou jednu desetinu bazického bodu (například na cenu 4,321) se promění v Long hodnotu Yield futures na úrovni 4321,- USD a toto posílí +1.00 USD.

Yield futures v praxi

Je patrné, že při nakládání s Yield futures mohu jednodušeji, pochopitelněji a levněji reagovat na pohyb úrokových sazeb, než tomu tak je u klasických Treasury dluhopisových futures popisovaných v minulých článcích. Odpadá tak zejména významná páka u těchto „velkých“ dluhopisových futures, které kopírují podkladové dluhopisy s Face Value ve výši 100.000 USD a mohu tak pomocí těchto „mikrokontraktů“ reagovat na situaci na trzích úrokových sazeb s daleko menší dolarovou expozicí .

Při zapojení Yield futures do obchodování si mohu představit velmi mnoho scénářů a kombinací a mohu tak rozdělit tyto obchody na přímé transakce s těmito Yield futures, na kombinace Yield futures s dluhopisy a ostatními investičními nástroji navázanými na dluhopisy a na spreadové kombinace mezi jednotlivými Yield futures. Protože se spreadovými obchody s „velkými“ Treasury futures a potažmo s Yield futures budu věnovat v samostatném článku, ukážu v praktické modelové ukázce pouze dvě první možnosti, jak Yield futures využít.

Yield futures a FED

Tržní úrokové sazby jsou formovány především „kurzotvornými“ makroekonomickými událostmi, pokud Yield futures odrážejí pohyb na úrokových sazbách amerických vládních dluhopisů, bude jejich cena patrně formována významnými a zásadními událostmi spojenými s popisem, fungováním, stimulací nebo regulací americké ekonomiky. Sdělení, jaký je aktuální vývoj tvorby hrubého domácího produktu, jaká je změna indexu spotřebitelských cen, kolik dluhopisů se prodalo v aktuální dluhopisové aukci, jaká je aktuální míra nezaměstnanosti nebo jaké je rozhodnutí americké centrální banky o úrokových sazbách jsou makroekonomická sdělení, která bezpochyby ovlivňuji trhy úrokových sazeb natolik, že jejich kvantifikace umožní významněji pohnout s jejich aktuální hodnotou. Mohu pak odhadovat, jakým směrem se úrokové sazby vydají a jak mohu tento pohyb zobchodovat. Patrně nejvýznamnějším „makrem“ v tomto smyslu je zasedání americké centrální banky (FED), jehož výstupem je rozhodování o pásmu, ve kterém se bude pohybovat úroková sazba do jejího dalšího zasedání.

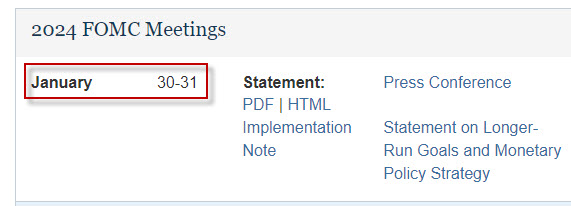

Zasedání FOMC (Federal Open Market Comittee), které rozhoduje o těchto úrokových sazbách, se koná osmkrát za rok a jeho kalendář je možné pozorovat na stránkách FEDu zde. Na této části webu amerického FEDu lze pak nalézt i minulé zápisy z proběhlých zasedání, nejdůležitějším vzkazem z těchto stránek je ale sdělení termínu následujících zasedání. Mohlo by mě tak na startu letošního roku 2024 zaujmout, že nejbližší zasedání FEDu týkající se úrokových sazeb bude v posledních dvou dnech měsíce ledna 2024 (30.1. -31.1.2024) podle obrázku níže:

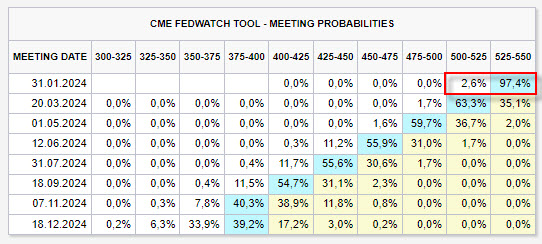

Je jisté, že toto lednové zasedání a jeho výsledek zveřejňovaný v 19:00 našeho zimního času v druhém dni zasedání, bude mít na aktuální úrovně úrokových sazeb vliv, ať je zveřejňované sdělení jakékoliv. Aktuální pásmo úrokových sazeb v rozsahu 525-550 bazických bodů platné pro začátek roku 2024, s odkazem na aktuální nejistý makroekonomický vývoj, bude pravděpodobně zachováno a žádné snižování/zvyšování se neočekává. Mohu si toto očekávání „nechat změřit“ pomocí nástroje CME TreasuryWatch Tool, který je k dispozici zde. Kromě jiných číselných a grafických ukazatelů týkajících se FEDu a dluhopisových trhů mohu pozorovat odhad pravděpodobnosti, s jakou nastane změna úrokových sazeb. Na obrázku níže je náhled na tuto pravděpodobnost pro nejbližší lednové zasedání FEDu právě pomocí tohoto nástroje:

Vypadá to, že pouze pravděpodobnosti na úrovni 2.60% se přisuzuje snížení úrokových sazeb, když zbytek pravděpodobnosti ve výši 97.40% ukazuje na setrvání úrovně úrokových sazeb v současném pásmu. Mohu si pak toto oznámení vzít jako berličku pro mé přesvědčení, že se takto opravdu stane a úrokové sazby zůstanou nezměněny. Pokud je tedy pravděpodobné, že se na trzích úrokových sazeb neschyluje k nějaké významnější bouři, mohu předpokládat, že se vývoj úrokových sazeb nebude příliš měnit a úrokové sazby budou obecně setrvávat na svých současných úrovních. Mohu se pak odchylku od tohoto přesvědčení pokusit zobchodovat pomocí Yield futures, a protože je 2.1.2024 a zasedání se pořádá 30.1. – 31.1.2024 využiji pro tento obchod 10YG4 futures, tedy únorové futures, které se obchoduje až do posledního obchodního dne února 2024.

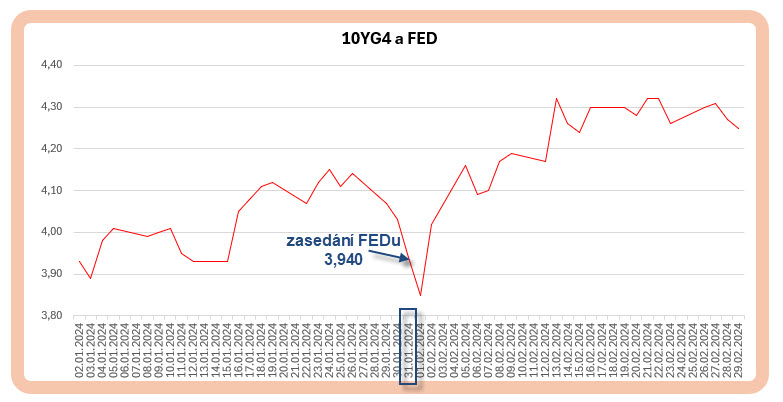

Mám luxus pohledu do zpětného zrcátka (aktuálně je březen 2024), takže si mohu svůj modelový obchod se zobchodováním zasedání FEDu pomocí únorového Yield futures nyní namodelovat tak, jak potřebuji a aby jeho výsledek byl uspokojivý, nicméně mi jde hlavně o princip, na kterém byl tento obchod založen. Na obrázku níže je cenový průběh desetiletého únorového Yield futures:

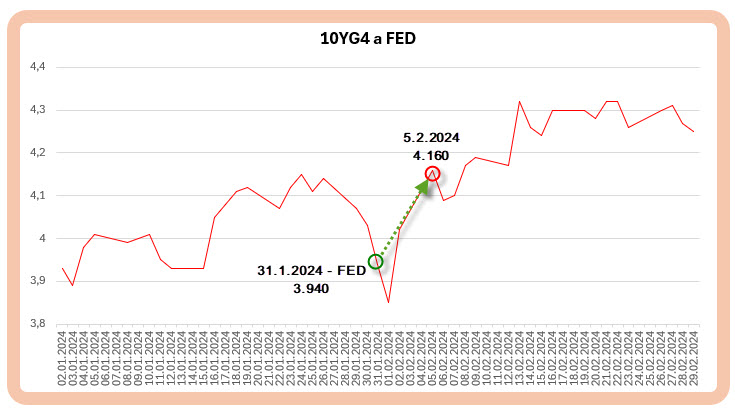

Mohu na obrázku vypozorovat, že přestože snížení úrokových sazeb bylo málo pravděpodobné, alespoň podle odhadů nástroje zveřejňovaného na stránkách CME popisovaného výše, k poklesu desetiletých tržních úrokových sazeb a ceny únorového desetiletého Yield futures směrem k blížícímu se zveřejnění rozhodnutí o jejich výši pro další období docházelo celkem vydatně. Mohu pak vypozorovat, že při Close dne 31.1.2024, v den zveřejnění rozhodnutí o tom, že úrokové sazby zůstanou i nadále stejné, činila cena 10YG4 Yield futures 3.940, tedy 394 bazických bodů nebo 3940,- USD. Na následujícím obrázku je pak vyobrazena možnost vstoupit do obchodu právě v tento den s projekcí dalšího vývoje:

Nákup 10YG4 futures na ceně 3.940 bodu na Close dne vyhlášení výsledků zasedání FEDu ve středu 31.1.2024 a jeho likvidace o tři obchodní dny později v následující pondělí 5.2.2024 na Close ceně na úrovni 4.160 bodu by nevypadalo na špatný obchod, tento by zakončil profitem (-3940 USD + 4160 USD) ve výši +220 USD. Je jasné, že jsem vůbec nemohl předpokládat, že se úrokové sazby budou takto chovat, nicméně přesvědčení, že pravděpodobnost ponechání úrokových sazeb v pásmu 525-550 se rovnala téměř jistotě mi dávalo možnost předpokládat, že na dlouhých splatnostech (desetileté Yield futures) se nevytvoří tak hluboké a déletrvající lokální dno a tato diskrepance bude mít jen malou životnost. Je to ale jen otázka mého aktuálního názoru na trh s úrokovými sazbami a ukázka, jak je možné tento názor velmi jednoduše a pochopitelně zobchodovat. Nedělám si vůbec žádné ambice s přesnými predikcemi pohybu úrokových sazeb a takto provedený obchod by mě pravděpodobně nenechal zcela klidným, je ale ukázkou, jak takovou fundamentální zprávu na trzích úrokových sazeb zobchodovat. Mohu pak stejně aplikovat tento typ přímého obchodu s nákupem/shortováním Yield futures při vyhlášení CPI (indexu spotřebitelských cen – inflace) nebo míry nezaměstnanosti, které jsou také dobrými hybateli aktuálních úrokových sazeb.

Yield futures a kupónový dluhopis

V příkladu v minulém článku jsem se pokoušel nákup amerického vládního kupónového dluhopisu omezit na inkaso kupónu za dobu jeho držení s tím, že chci shortováním dluhopisového futures zahedžovat jeho cenový pohyb. K dokonalejší volbě velikosti obou stran obchodu jsem využil vlastností DV01 jak pro nakupovaný dluhopis, tak pro zajišťovací dluhopisové futures, jednoduše jsem chtěl mít dolarově neutrální obchod, kdy pohyb na jedné části investice bude kompenzován opačným pohybem na druhé části obchodu, výsledkem pak mělo být inkaso benefitu náležejícího kupónovému dluhopisu – získání jeho části za dobu jeho držení. Základním problémem pak bylo, že dluhopisové futures replikuje stotisícové držení podkladového dluhopisu, což je pro běžného obchodníka v drtivé většině případů suma, kterou nedisponuje, popisovaný obchod tak byl pro mnohé čtenáře pouhou teorií. Existence Yield futures ale staví tento typ obchodu do zcela jiného světla, mohu totiž takto obchodovat daleko menší objemy dluhopisů, a navíc náklady na marginový požadavek budou také daleko příznivější.

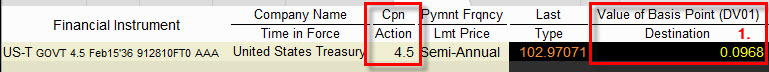

Na obrázku níže je americký vládní kupónový dluhopis s CUSIP 912810FT0 se splatností 15.února 2036 a s kupónem ve výši 4,50% p.a.

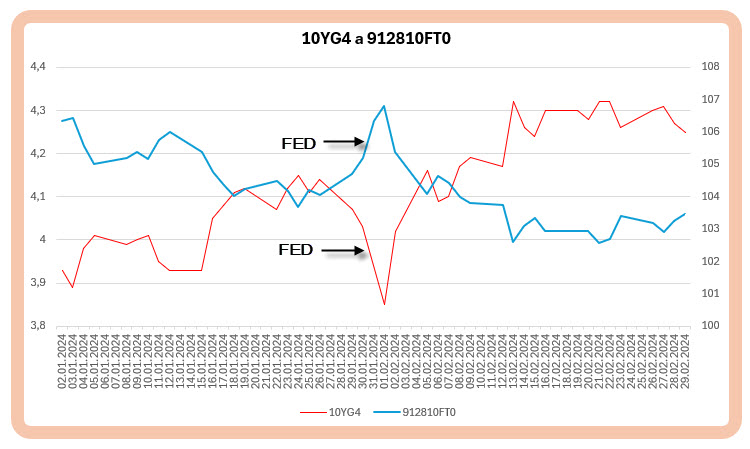

Mohu vypozorovat, že DV01 tohoto dluhopisu je 0,0968 USD a znamená to, že pokud investuji do tohoto dluhopisu 1000 USD, bude změna úrokové sazby o jeden bazický bod představovat změnu cenu dluhopisu o 0,968 USD (1). Pokud bych se rozhodl investovat do tohoto dluhopisu částku 10.000 USD Face Value, představoval by pohyb o jeden bazický bod cenový pohyb na této investici o +/- 9,68 USD. Z textu výše pak mohu vypozorovat, že desetileté Yield futures, které nejvíce odpovídá době do splatnosti dluhopisu má DV01 na hodnotě 10 USD, tedy stejný pohyb o jeden bazický bod představuje změnu ceny tohoto Yield futures o +/-10 USD. Mohu si pak představit obchod sestavený s 10.000 USD investovaných do Face Value tohoto kupónového dluhopisu a z investice do jednoho Long Yield futures kontraktu. Pokud bych volil investici v období od 2.1.2024 do 29.2.2024 a využil k tomuto únorové 10YG4 Yield futures, mohl by obchod graficky vypadat následovně:

Z obrázku mohu vypozorovat, že každý pokles úrokové sazby a hodnoty Long 10YG4 futures (červená křivka) odpovídá růstu ceny amerického vládního kupónového dluhopisu 912810FT0 (modrá křivka), v obrázku je také opět zakresleno zasedání FEDu doprovázené zvýšenou volatilitou na obou investičních nástrojích. Jak tedy mohu k obchodu přistoupit? Budu chtít zachytit každý pohyb úrokových sazeb na desetiletých dluhopisech pomocí desetiletého Yield futures, které nakoupím Long, abych mohl kompenzovat pohyby na nakoupených dluhopisech s dobou do splatnosti odpovídající pořízenému Yield futures, budu tak Long 1*10YG4 a Long 10.000*912810FT0, a to v období od 2.1.2024 do 29.2.2024. Za toto období budu chtít neprodělat na pohybu na dluhopisové investici a zachytit dvouměsíční kupón vyplácený ve výši 4.50% p.a. z Face Value 10.000 USD mé dluhopisové investice.

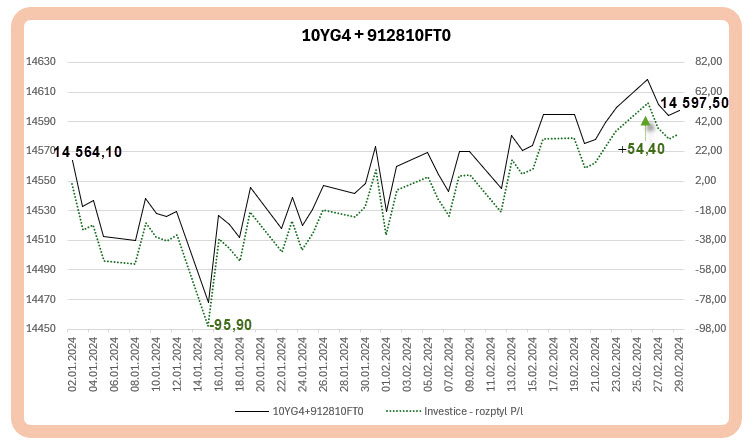

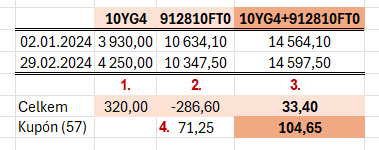

2.1.2024 byla hodnota 10YG4, tedy únorového Yield futures, na úrovni 3.930 bodu a nákup tohoto futures tak představuje investici -3930,00 USD, budu mít samozřejmě zablokovaný margin ve výši několika stovek dolarů, nicméně tato část investice se bude chovat jako výdaj -3.930,00 USD. Současně 2.1.2024 by desetitisícová investice do dluhopisu s CUSIP 912810FT0 se splatností 15.února 2036 a s kupónem ve výši 4,50% p.a. představovala výdaj -10.634,10 USD. Mohu pak na tuto složenou investici nahlížet jako na celkový výdaj ve výši (-3.930,00 USD – 10.634,10 USD) ve výši -14.564,10 USD. Na obrázku níže pak mohu vypozorovat, jak se obchodu – celkové investici – dařilo za pozorované první dva měsíce letošního roku:

Na obrázku lze pozorovat dvě křivky. Černá křivka zobrazuje cenový vývoj celého složeného obchodu, investice do únorového Yield futures a desetiletého kupónového dluhopisu v poměru odpovídajícímu stejnému DV01 obou částí obchodu (jedno Long Yield futures + Long deset tisíc dolarů v dluhopisech). Mohu pozorovat, že původní investice ve výši 14.564,10 USD učiněná dne 2.1.2024 zakončila na hodnotě 14.597,50 USD poslední únorový den, tedy 29.4.2024 a vytvořila drobný profit (-14.564,10 USD + 14.597,50 USD) ve výši +33,40 USD. Přestože tedy úrokové sazby na desetiletých dluhopisech narostly z 3,93% na hodnotu 4,25% za obchodované období, výkon Long únorového Yield futures zcela pokryl propad na dluhopisové investici a vytvořil dokonce menší profit. Zelená tečkovaná křivka (s osou hodnot na pravé straně obrázku) pak zobrazuje chování celé investice v čase jejího dvouměsíčního držení s ohledem na průběžný profit/ztrátu, kterou tato investice v průběhu času vykazovala. Z hodnoty nejnižšího bodu křivky lze vypozorovat, že průběžná maximální ztráta činila -95,90 USD a maximální profit se průběžně pohyboval i na ceně ve výši +54,40 a byl by tak mírně vyšší, než konečných +33,40 USD při uzavření obchodu. Mohu pak celý obchod včetně sumarizace kupónového příjmu vypozorovat na obrázku níže:

Dvouměsíční nákup dluhopisů zajištěný dluhopisovým Yield futures přinesl zhodnocení na Yield futures (1) ve výši +320 USD, zatímco dluhopisová složka prodělala -286,60 USD (2). Celkově složený obchod přinesl profit +33,40 USD (3). Inkaso kupónů ve výši 4.50% p.a. za období 2.1.2024 až 29.2.2024 (57 dnů) by činilo +71.25 USD (4.) (viz výpočet v článku Dluhopisy – XV.). Mohu tak z obrázku vypozorovat, že celkově bych na tomto obchodu profitoval částkou +104.65 USD. Tento výnos +104.65 USD jsem získal investicí 10.634,10 USD do dluhopisů a zablokovaného marginu ve výši 560 USD pro pořízené Yield futures, tedy celkovou investicí -11.194,10 USD. Investici jsem držel 57 kalendářních dnů. Potom mohu na tento dvouměsíční obchod nahlížet jako na ((104.65 USD/11.194,10 USD)*(365/57) = 0,0598) investici s ročním zhodnocením ve výši 5.98% p.a.

Může se zdát, že takové zhodnocení má dva nedostatky, výkon takové investice je nezajímavý a je omezen maximální možnou dobou života Yield futures, které je dva měsíce. První nedostatek, nezajímavý výkon investice je zkreslen nynější situací na trzích úrokových sazeb, kdy jsou tyto dosti vysoké a rovnají se například maximální výši kupónů vybraných amerických vládních dluhopisů, které mohu do svého obchodování zapojit. Nemusím se ale spoléhat na nízké kupóny těchto bezrizikových dluhopisů a mohu svou pozornost zaměřit na jiné druhy dluhopisů s vyšším kupónem, kde se mohu na korelaci ceny dluhopisu a aktuálních úrokových sazeb také spolehnout, musím si ale být vědom, že na cenu dluhopisů s vyšší mírou rizika působí také jiné vlivy, než je pohyb na odpovídajících úrokových sazbách. Změna ratingu emitenta, zhoršené výsledky hospodaření a jiné další významné fundamentální zprávy mohou působit na změnu ceny dluhopisu s větší intenzitou, než bude změna úrokových sazeb a poskytnuté zajištění ve formě dluhopisových futures pak nebude tak účinné, jak bych si představoval. Stejně pak mohu přistoupit k zajišťování pohybu na dluhopisových ETF (IEF, TLT…) a hledat možnosti, jak tyto burzovně obchodované dluhopisové fondy efektivněji obchodovat s menším rizikem nepříjemného cenového pohybu právě zapojením Yield futures kontraktů. Druhý nedostatek, omezenou dobu do expirace Yield futures na dva měsíce, mohu vyřešit rolováním těchto Yield futures do dalších kontraktů s následující expirací. Na obrázku níže je zobrazena aktuální cena obou aktuálních Yield futures kontraktů pro desetileté a třicetileté výnosy:

10Y – desetileté Yield futures bych aktuálně mohl rolovat se ztrátou -0,01 bodu a 30Y – třicetileté Yield futures se aktuálně dokonce nabízí za stejnou cenu. U 2YY – dvouletých Yield futures a 5YY – pětiletých Yield futures je již rozdíl mírně větší a je způsoben zejména skutečností, že změna úrokových sazeb americké centrální banky nejvíce zasáhne výnosy dluhopisů s ultrakrátkou nebo krátkou dobou do splatnosti, kdežto výnosy dluhopisů s delší dobou do splatnosti jsou utvářeny také jinými makroekonomickými vlivy a náhledy investorů na jejich budoucí vývoj.

Poznání existence Yield futures a jejich využití může nabýt praktických rozměrů také pro drobnějšího obchodníka. Jde o poměrně mladý investiční nástroj, přesto jsou objemy obchodů na těchto termínovaných kontraktech obrovské a dokládají tak svou opodstatněnost a praktickou využitelnost pro širokou investiční veřejnost, je jednoduše dobré mít o takovém investičním nástroji základní povědomí a být tak připraven jej použít :c)

Komentáře a příspěvky k tomuto článku prosím směrujte do Diskuzního fóra do tohoto vlákna :c)

Sleduj facebook, napiš e-mail nebo tweet