Vložení oddechového článku mezi náročnější texty o dluhopisech a dluhopisových a úrokových derivátech nemá významnějšího důvodu, takže název článku „milník“ jsem použil jako synonymum pro přijetí jakéhosi pomyslného oddechového času a nemá s existencí nějaké významné životní nebo tradingové události téměř žádnou souvislost. Napadlo mě pouze několik malých podtémat, které by nevydaly na nějaký samostatný článek obvyklého rozsahu, ale mám pocit, že by nebylo špatné alespoň jedním článkem odlehčit „mírně dusnou atmosféru“ vznášející se nad světem cenných papírů s pevným výnosem a jejich odvozenin, kterým jsem se věnoval v minulých článcích dluhopisové série, která bude samozřejmě ihned následně pokračovat.

Portfolio management (poprvé)

Donald Trump je nevlastní bratr Arnolda Schwarzeneggera, Warren Buffet nakupuje bitcoiny a NVIDIA podala návrh na ochranu před věřiteli jsou fámy. To, že již nespravuji peníze pro Quantical investiční fond ale pravda je a bylo by pravděpodobně ode mě hloupé, kdybych k tomuto mému kroku neposkytl nějaké bližší informace, když jsem na mnoha řádcích na tomto webu o fondových aktivitách psal a konkrétně popisoval poměrně slušnou řadu fondových obchodů. Pro rozptýlení obav a spekulací musím hned zkraje prohlásit, že to bylo pouze mé jednostranné rozhodnutí a nijak toto nesouviselo s fungováním investičního fondu, protože to bylo opravdu vzrušující období, kterým jsem si s Luďkem (zakladatelem fondu) prošel a měl tak možnost stát u zrodu této investiční entity od jejího samotného počátku. Přestože jsem byl Luďkem osloven ke spolupráci ve fázi, kdy měl již fondovou strukturu formálně založenou, praktického rozběhnutí samotné obchodní činnosti jsem měl možnost se plně osobně účastnit. Bylo dohodnuto, že po rozjezdu fondu a získání přiměřeného track recordu se budeme snažit najít další vhodnou osobu(y), které by mohly pokračovat v obchodní činnosti tak, aby fond nestál pouze na obchodech jedné osoby, což by nakonec mohlo být i zdrojem nějakého systémového rizika, já bych pak měl být pouze osobou, která bude pro fond představovat poradce pro oblasti, ve kterých se cítím dostatečně vybaven. Tak se nakonec stalo a ke konci pololetí 2024 jsem svou činnost pro fond ukončil, abych se mohl věnovat dalším aktivitám, které jsem měl v plánu nebo které jsem při působení v Quanticalu utlumil.

Při pohledu do „zpětného zrcátka“ mé spolupráce s investičním fondem Quantical mohu konstatovat jediné, bylo to opravdu skvělé a vzrušující, nově nabyté zkušenosti se správou peněz investorů se nedají nijak ocenit. Nebylo to ovšem nijak jednoduché období, jak by se mohlo na první pohled zdát. Pro start obchodování v říjnu 2021 jsme si nemohli vybrat horší období:

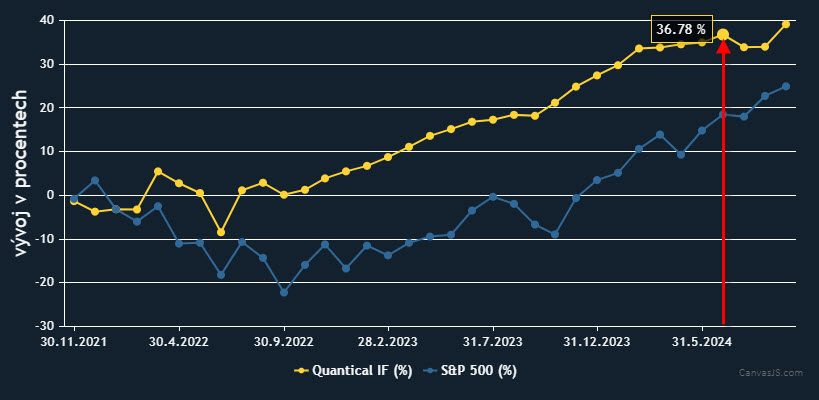

Přijmout peníze ke správě do období vytrvalých poklesů akciových trhů byla opravdu výzva a vygenerovala nám hned z počátku mnoho obchodních otázek, se kterými jsme si museli poradit. Protože jsem do obchodů zapojili opční strategie na bázi Delta Neutrality, kde pohyb podkladu sice hraje svou roli, ale k úspěchu přispívají také jiné okolnosti, nebyly naše počáteční obchody poznamenány aktuálními vichřicemi na trzích. Za svůj významný úspěch tak považuji zejména skutečnost, že jsme v „covidovém roce“ 2022, kdy se drtivé většině investičních fondů významně nedařilo, dokázali přinést investorům fondu kladné zhodnocení ve výši +5.49% p.a. Toto považuji za větší úspěch než celkové zhodnocení za celé období, kdy jsem byl do obchodních aktivit fondu zapojen a které je zobrazeno na obrázku níže:

Co k tomuto dodat? Celkové zhodnocení ve výši +36.78% s trvalým překonáváním benchmarku – akciového indexu S&P 500 – myslím nepotřebuje významný komentář. Spokojenost na straně správce fondu a spokojenost na straně investorů (doufám :c) je ideálním koktejlem, který bych přál každému, kdo se v této oblasti finančního světa pohybuje, ať je v jakékoliv roli. Je pak otázkou, jak jsem sám spokojen se svým výkonem a jak hodnotím celou obchodní historii ze svého pohledu. Mohl bych samozřejmě samolibě prohlásit, že předvedený výkon nebyl špatný, ale to by nebyla tak úplně pravda, spoustu věcí jsem mohl udělat jinak a lépe, mnoho věcí se vyvinulo jinak, než jsem si představoval a nemálo věcí mě překvapilo. Překvapením pak byly zejména problémy, které jsem na svém osobním účtu při obchodování vůbec nemusel řešit, obchodování s daleko rozsáhlejší sumou peněz ale přináší skutečnosti, které drobnému traderovi nepřipadnou podstatné. Například pokles hodnoty na mém osobním tradingovém účtu o -5% na meziměsíční bázi mě nechávají absolutně v klidu a nejsou zdrojem jakýchkoliv negativních emocí, stejná ztráta čisté hodnoty fondu ke konci měsíce je již závažným důvodem k zamyšlení a může investory fondu silně znepokojit a vést k myšlenkám, zda všechno, co děláte, je správně, přestože je aktuální ztráta totožná. Stejným problémem, který jako drobný retailový obchodník pravděpodobně neřešíte, je kurzové riziko a jeho zajištění, toto bylo pro mě zcela novou výzvou, která byla také k řešení a se kterou bylo nutné se úspěšně vypořádat, aby přinášené zhodnocení prostředků investorů nebylo poškozováno pohyby směnného kurzu měny účtu a měny, kterou investor na účet fondu vložil. Významným rozdílem mezi aktivitou retailového obchodníka a aktivitou portfolio manažera fondu jsou náklady, které jsou s touto činností spojeny. Jako retailový trader můžete hýřit neaktivitou, která se vám nijak významně nepropíše do stavu vašeho obchodního účtu, protože v drtivé většině případů jsou tyto účty vedeny zdarma a poplatky za používaná data jsou pak buď zanedbatelná nebo také žádná, měsíční výlet do hor spojený s tradingovým volnem žádnou díru do účtu nevyrobí. Provoz investičního fondu ale náklady má a nejsou zanedbatelné a na tyto náklady musíte vydělat, aby bylo možné o jeho existenci vůbec uvažovat. Musíte tak být obchodně aktivní i když na trzích nevidíte žádnou příležitost nebo možnost, jak smysluplně vydělat. Investoři fondu se vás neptají jak a kdy tyto náklady hradíte, zajímá je, nakolik jste zhodnotil jejich peníze a vy musíte svou aktivitou tyto jejich očekávání naplňovat a současně splnit povinnosti, které z existence fondu vyplývají, tyto problémy pak jako individuální obchodník na svém vlastním účtu nemusíte vůbec řešit.

Ve shrnutí bych pak chtěl konstatovat, že to bylo opravdu skvělé období, kdy musím poděkovat Luďkovi, že jsem měl možnost se na rozjezdu fondu podílet a chci zejména poděkovat investorům, že do tohoto začínajícího projektu se svými penězi vstoupili a pomohli jej tak úspěšně rozvinout…:c)

Akciové portfolio

Mé zaměření na derivátové a opční obchody neznamená, že jakkoliv přehlížím dlouhodobé investování. Přestože jsem příznivcem krátkodobějších obchodů, což ostatně vyplývá z časově omezené podstaty existence opčních kontraktů, kterým se nejvíce věnuji, tak jsem před několika lety usoudil, že by nebylo špatné odkládat nějakou část vydělaných peněz stranou a ponechat je „investičnímu osudu“ s tím, že by mohly poskytnout přiměřené zhodnocení v nějakém delším časovém horizontu. Vždycky jsem mírně kroutil hlavou nad tvrzením některých investorů do cenných papírů, že investují tak, že nemají vůbec potřebu sledovat vývoj svého portfolia a stačí jim třeba pohled na účet jednou měsíčně, jak se vyvíjí jeho hodnota. Takové ignorantství se mi zdá přehnané a zřejmě má za cíl navodit dojem, že dotyčný je tak mohutně a dobře zainvestován, že má samozřejmě stále jen zisky a je pak jen otázkou, kolik mu každý měsíc na jeho investičním účtu přibude. Osobně přesně vím, do čeho a v jakých přibližných částkách jsem osobně zainvestován do každého z investičních nástrojů, a to platí také o investicích, které jsou mi svěřeny. Průběžně, minimálně na denní bázi, sleduji vývoj portfolia v mobilních aplikacích, k vyhodnocení stavu mi pak stačí pouze vědět či nahlédnout, jak se vyvíjejí indexová nebo dluhopisová futures, abych odhadnul, jaký pohyb to přinese do mých portfolií. Představa, že bych celý měsíc nebo dokonce kvartál neotevřel obchodní aplikaci je pro mě nepředstavitelný přístup, pokud to tak ale někdo má a takto mu to stačí, nezbývá mi než mu blahopřát k ocelovým nervům a netečnosti k vlastním penězům.

K investicím do akcií „na delší dobu“ jsem dospěl po rozhodnutí, že budu diverzifikovat nikoliv pouze v třídách aktiv, ale že provedu diverzifikaci také v investičních účtech. V roce 2017 jsem tak založil účet u Tastyworks (nyní tastytrade), abych zejména prozkoumal „option friendly“ platformu, kterou údajně tato brokerská společnost nabízela. Zakladatel této společnosti Tom Sosnoff stál u zrodu vynikající obchodní platformy Thinkorswim (tuto pro analýzu opčních obchodů používám dodnes), jeho osoba tak byla pro mě zárukou, že u tastyworks bude vše jinak, než tomu doposud u opčních obchodních platforem bylo. Zpočátku jsem byl provedením a funkcionalitami jejich obchodní platformy více než zklamán, nicméně jsem účet ponechal otevřen a pozoroval, jak se budou věci vyvíjet. Z mého pohledu a zřejmě také silou zvyku jsem nakonec usoudil, že své obchodování na tuto obchodní platformu nepřenesu a zůstanu věrný mému letitému Interactive Brokers, který mi poskytuje vše, co pro své obchodování potřebuji. Velkou výhodou otevřeného účtu u tastytrade bylo, že s jeho existencí nejsou spojeny žádné poplatky a pokud nežádáte o živá data, neplatíte tak za vedení účtu nic. Tato skutečnost pak rozhodla o tom, že si tento účet ponechám a budu na něj směřovat část svých peněz a tyto peníze se pak budu snažit zhodnocovat investicemi do akciových titulů. Pro tyto akciové investice jsem si stanovil dvě základní pravidla, kterých jsem se hodlal držet a tyto parametry pak mají všechny investice, které jsem na tomto účtu provedl do dnešní doby. Vybraný akciový titul musí nést dividendový výnos a žádné z akcií se nezbavím dříve, než uplyne daňový test, tedy nechci, aby žádný z obchodů na účtu podléhal dani z příjmu. Zejména důvod daňového testu měl zajistit „dlouhodobější charakter“ jednotlivých investic, tento přístup pevně dodržuji, protože se chci dostat do výše popisovaného stádia, kdy na tento investiční účet nahlédnu jednou měsíčně a pak tento náhled spokojeně zavřu :c). Požadavek na dlouhodobé držení má jasný důvod, chci, aby se pořízená investice mohla náležitě rozvinout a mohla ukázat, že můj výběr měl smysl a byla pořízena po pečlivém výběru, který jsem jako samozvaný „stockpikér“ náležitě vyhodnotil a analyzoval. Požadavek na vyplácenou dividendu má důvod k rozproudění cash-flow na tento účet s možností tyto hotové peníze reinvestovat, k čemuž má účet u tastytrade velmi přívětivý nástroj.

DRIP (Dividend Reinvestment Plan)

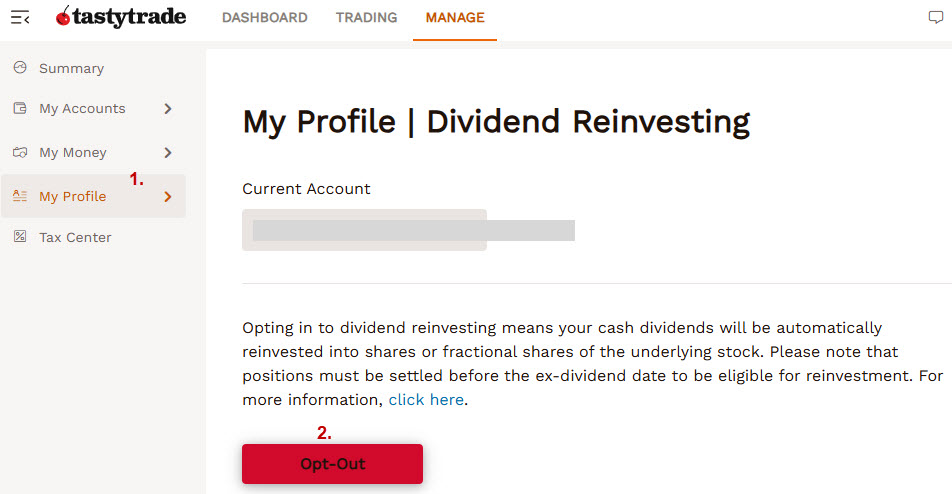

Existence možnosti automatické reinvestice dividend u mého brokera Interactive Brokers je sice možná, ale je dostupná pouze pro americké rezidenty, což činí tento investiční nástroj pro nás nedostupný a nevím, jaké důvody pro toto omezení tento broker má, když tato možnost je pro mě, jako českého držitele účtu dostupná právě u brokera tastytrade. Tato funkcionalita pak rozhodla, že se svými akciovými investicemi zůstanu právě u tastytrade. Zapnout reinvestování dividend je jednoduché, stačí toto potvrdit stisknutím příslušného tlačítka v sekci My Profile:

Výběrem záložky My Profile (1) a potvrzením výběru dividendového investování tlačítkem Opt-In (2) povolíte tuto aktivitu na svém účtu (podoba tlačítka se poté změní na červeně zbarvené Opt-out pro možnost zrušení tohoto reinvestování).

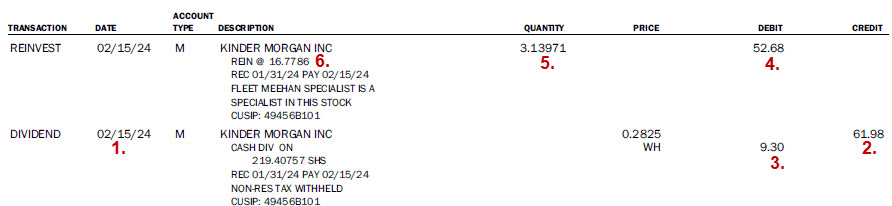

Využít možnosti reinvestování dividend znamená, že při každé výplatě dividendy z titulu držení dividendových akcií se mi výtěžek z těchto dividend přetaví do nově pořízených akcií dividendového titulu. Podle obrázku výše pak je konstatováno, že pokud výtěžek z dividend nepostačí na nákup celých akcií, bude to znamenat, že se mi na účtu budou objevovat frakční akcie. Jak to funguje konkrétně vyplyne z popisu jedné z transakcí na mém účtu:

Dne 15.2.2024 u titulu Kinder Morgan Inc. (KMI) proběhl tzv. Pay Date (1), tedy den, kdy je držitelům akcií podle seznamu akcionáři při Record Day vyplácena dividenda. V tento den jsem tak inkasoval u tohoto titulu celkovou Dividendu ve výši 61.98 USD (2). Z této platby mi byla stržena srážková daň (Withholding Tax) ve výši 15%, která činila částku 9.30 USD (3). Celkově jsem tak inkasoval „čistého“ částku (61.98 USD – 9.30 USD) ve výši 52.68 USD (4). Pokud bych nebyl zapojen do reinvestování dividendy, byla by hotovost v této výši mým příjmem volné hotovosti, který by zůstal na mém účtu k jakémukoliv využití. Využitím reinvestičního plánu jsem ale umožnil mému brokerovi, aby za tyto peníze nakoupil další akcie KMI na volném trhu za aktuální cenu. Takto jsem nově nabyl celkově 3.13971 akcií KMI (5) za aktuální cenu ve výši 16.7786 USD/kus (6). Mohu pak kontrolovat, že součin +3.13971 akcií KMI*16.7786 USD (pořizovací cena) je opravdu 52.68 USD, tedy hodnota mé čisté přijaté Dividendy. Na mém účtu tak nepřibyla žádná Cash, ale celková pozice akcií KMI vzrostla o +3.13971 kusů akcií, mohu tak u příští výplaty Dividendy očekávat, že i tento nový přírůstek bude generovat další Dividendu. Za zmínku pak stojí, že s výplatou Dividendy a jejím reinvestováním nejsou spojeny žádné dodatečné poplatky či jiné skryté náklady.

Proč je pro mě automatizace reinvestování Dividendy důležitá a proč stojí obecně za pozornost? Akciové portfolio mám sestaveno nikoliv pouze z jedné akcie, ale dividendových titulů mám více, není tak pro mě praktické sledovat Pay Day pro každý titul zvlášť a v tento den provést nákup dividendové akcie přesně za sumu, kterou jsem získal výplatou Dividendy, toto zcela bezezbytku a bez poplatku zařídí algoritmus dividendového plánu (DRIP), ke kterému jsem se u mého brokera přihlásil, nemusím na nic myslet a mohu jen kontrolovat v měsíčním výpisu, u kterého titulu a kolik bylo podle tohoto mechanismu investováno. Mám tak zajištěno, že volná Cash vytvořená výplatou Dividendy bude zainvestována a nebude ležet na účtu bez jakéhokoliv zhodnocení, ale bude okamžitě reinvestována tak, aby mohla poskytnout další přiměřený výnos. Čtvrtletní (nebo měsíční – podle frekvence výplaty) pravidelné drobné investice do akciových titulů bez ohledu na jejich aktuální cenu zcela odpovídají proklamovanému pravidlu DCA (dollar cost averaging), tedy jakémusi průměrování ceny nakupovaných akcií podle aktuální ceny v čase. Pokud bych měl dané reinvestice provádět manuálně, pravděpodobně bych v danou chvíli přemýšlel, jestli je aktuální cena akcie k dalšímu (byť drobnému) nákupu dostatečně nízko, abych takovou reinvestici provedl, tento subjektivní názor na aktuální cenu je tak zcela potlačen, je reinvestováno za aktuální cenu a nemusím o její výši a vhodnosti přemýšlet. Reinvestování má pak také podobu složeného úročení, kdy se mi počet akcií v čase průběžně navyšuje a navyšuje tak objemy budoucích přijatých Dividend, základem výběru akciového titulu tak není ani tak jeho pečlivá fundamentální analýza (to ale samozřejmě je úplný základ výběru), ale také zejména hlubší prozkoumání, zda-li je titul dostatečně vhodný z pohledu udržitelnosti budoucí výplaty Dividendy a případně jejího průběžného navyšování.

Kinder Morgan Inc. a DRIP

Celý efekt mohu demonstrovat právě na akciích Kinder Morgan Inc. (KMI), které jsem pořídil na svůj účet 15.6.2020 v počtu 100 kusů za pořizovací cenu 17.00 USD/kus a dne 22.9.2020 rovněž v počtu 100 kusů za pořizovací cenu 13.00 USD/kus, obě tyto stovky akcií jsem mimochodem nabyl přiřazením Short Put na strike 17 a Short Put na strike 13. Na účet jsem tak nabyl 200 akcií KMI s pořizovacím nákladem -3.000 USD. Tyto akcie držím do dnešního dne a mohu tak analyzovat výhody, které mi za tuto dobu z plánu DRIP vyplynuly. Tyto akcie jsem pořídil v druhém pololetí roku 2020, nicméně k DRIP jsem se přihlásil až k 1.5.2022, tedy o téměř dva roky později. Za dobu od jejich pořízení, pokud bych s těmito dvěma stovkami akcií nic nedělal, bych k dnešnímu dni, kdy píšu tento článek, získal celkem +773.7125 USD na čistých Dividendách. Dnes, 28.10.2024, je cena akcie KMI na úrovni 24.80 USD a moje investice do dvou set akcií by měla hodnotu (200*24.80 USD) přesně 4.960.00 USD a na účtu by mi ležela přijatá Dividenda ve výši +773.712 USD, celkově by hodnota této investice (4.960 USD + +773.712 USD) byla +5.733,712 USD. Takto bych ji mohl pozorovat, pokud bych neprováděl na mém účtu s tímto titulem žádné transakce.

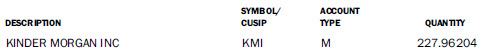

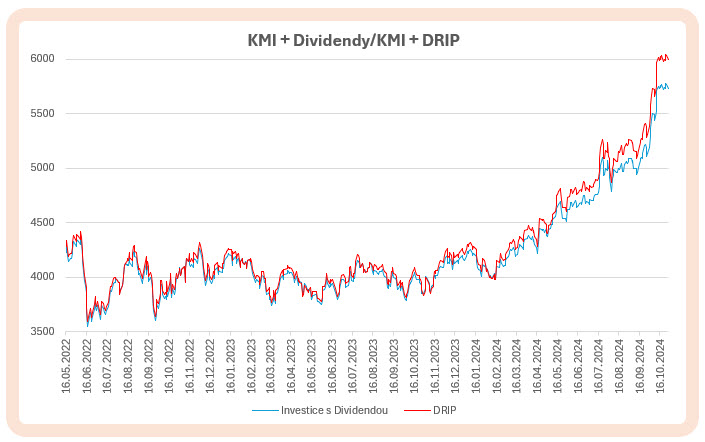

Od 1.5.2022 jsem ale spustil DRIP a doposud inkasované Dividendy se staly předmětem reinvestování. Do 1.5.2022 jsem inkasoval +342.3375 USD jako čistou Dividendu na můj účet, od tohoto data ji ale automatizovaně reinvestuji. Pohledem na můj účet mohu zjistit, že aktuálně reinvestováním vlastním celkem 227.96204 kusů akcií KMI.

Reinvestováním za více než dva roky jsem tak získal téměř dalších 30 akcií (27.96204) KMI a mohu tak k dnešnímu dni 28.10.2024 konstatovat, že při aktuální ceně 24.80 USD by hodnota mé investice byla (227.96204 ks*24.80 USD) na úrovni 5.653,4585 USD, ke které přičítám Cash Dividendu získanou před zapojením do DRIP ve výši +342.3375 USD, celkově pak nyní představuje má investice do KMI (5.653,4585 USD + 342.3375 USD) hodnotu +5.995.796 USD. Pokud bych žádné Dividendy nereinvestoval, měl bych tuto částku +5.995.796 USD nižší (5.995.796 USD – 5.733,712 USD) o -262.084 USD. Při tak nízké investici je to podstatná suma, pokud ji porovnám s původní investicí do akcií KMI ve výši -3.000 USD, tak tento rozdíl ve zhodnocení představuje +9% původní investice. Na obrázku níže je grafická podoba reinvestování Dividendy do titulu KMI:

Z obrázku je patrné, jak se červená křivka DRIP (reinvestování Dividendy KMI) v průběhu času začíná oddělovat od modré křivky představující hodnotu investice do akcií KMI pouze s přičtenou hodnotou průběžně inkasované, ale nereinvestované Dividendy.

Z obrázku je patrné, jak se červená křivka DRIP (reinvestování Dividendy KMI) v průběhu času začíná oddělovat od modré křivky představující hodnotu investice do akcií KMI pouze s přičtenou hodnotou průběžně inkasované, ale nereinvestované Dividendy.

Fundseeder

Reinvestování Dividend na účtu tastytrade platí pro všechny tituly, které se na účtu vyskytují a jak jsem už uvedl, odpadá tak sledování, kdy, kolik a jak volné prostředky z inkasovaných Dividend reinvestovat, vše běží bez mého zásahu. Tastytrade sice poskytuje pro české investory tuto praktickou vychytávku, nicméně na rozdíl od mého hlavního brokera Interactive Brokers nemá zdaleka tak zpracovanou analýzu portfolia, kde by bylo možné zjišťovat nějaké detailnější poznatky o jeho vývoji a parametrech. Tyto věci má Interactive Brokers na mimořádné úrovni a s výstupy u tastytrade (pokud lze nějaké získat) se nedají v žádném případě srovnávat. Pro zjištění, jak si vedu, mám u tastytrade k dispozici měsíční statementy, které navíc jsou ve formátu PDF, takže si musím tyto statementy převádět do aplikace třetích stran, abych mohl pozorovat, jak se mým investicím daří. K této analýze používám aplikaci Fundseeder, kam lze výstupy z měsíčního statementu tastytrade zaznamenat a tento záznam pak nahrát pomocí webového rozhraní www.fundseeder.com ke zpracování. Jak to konkrétně funguje?

Webová stránka Fundseeder poskytuje registrovaným uživatelům propojení s obchodním účtem u vybraných brokerů k tomu, aby bylo možné v prostředí Fundseeder pozorovat nejrůznější metriky, kterými mohu vyhodnocovat svou obchodní výkonnost. Klientům Interactive Brokers pak umožňuj přímé napojení na obchodní účet tak, že si z vašeho klientského rozhraní Fundseeder stahuje informace o čisté hodnotě aktiv na účtu a informace o vkladech a výběrech automaticky a z těchto informací pak vytváří vlastní analytický pohled na každý konkrétní obchodní účet. Protože ale Interactive Brokers , zejména v posledním období, ve vývoji analýzy obchodního účtu silně pokročil, neposkytuje fundseeder jeho klientům nějakou významnou přidanou hodnotu a pohled do části PortfolioAnalyst v Account management pak klientovi Interactive Brokers dá odpověď na téměř jakoukoliv otázku. Takto prolinkovat účet tastytrade s aplikaci fundseeder ale nejde, žádné automatické stahování informací tak nefunguje. Můžete ale využít funkcionalitu ručního uploadu dat do Fundseederu, které můžete aplikovat pomocí tohoto návodu:

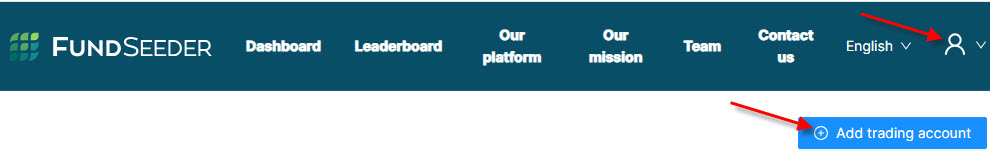

Po provedené registraci se po přihlášení objeví hlavní nabídka Fundseeder

Kliknutím na ikonu postavy a na volbu My Account potvrdím „Add trading account“.

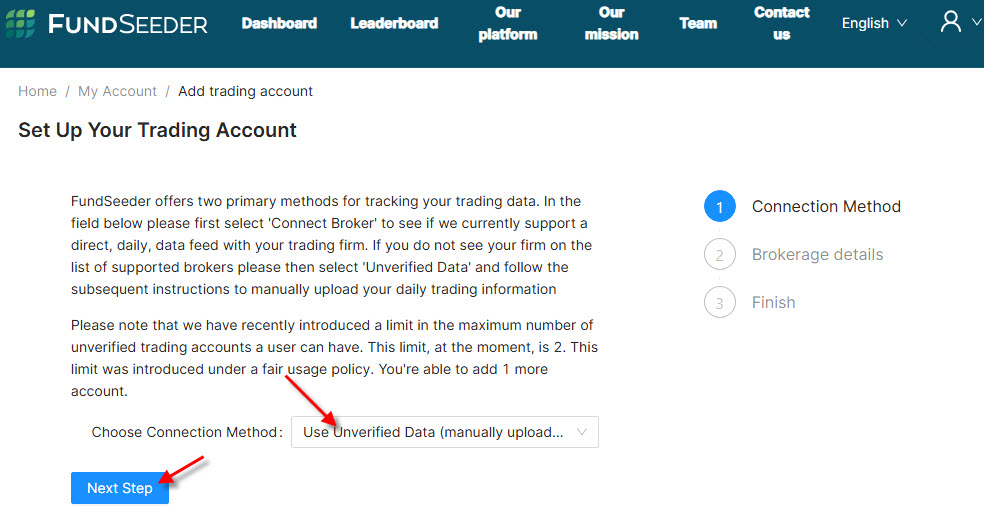

V rolovacím menu vyberu „Use unverified data…“, protože volbu „Connect broker“ nemám k dispozici, tastytrade takovou volbu propojení neumožňuje. Pokračuji potvrzením „Next step“.

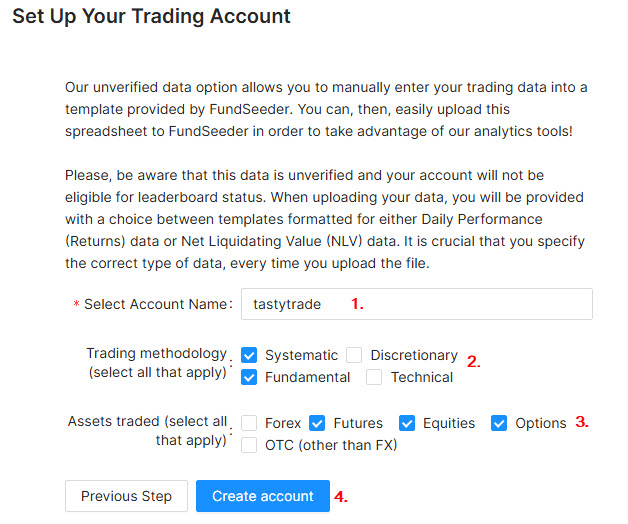

V dalším okně vytváření účtu zadáte jeho zvolené jméno (1) a zatrhnete způsob, jakým na svém obchodním účtu obchodujete (2). Dále potvrdíte, jaké třídy aktiv ke svému obchodování používáte (3). Volbu nakonec potvrdíte kliknutím na „Create account“ (4).

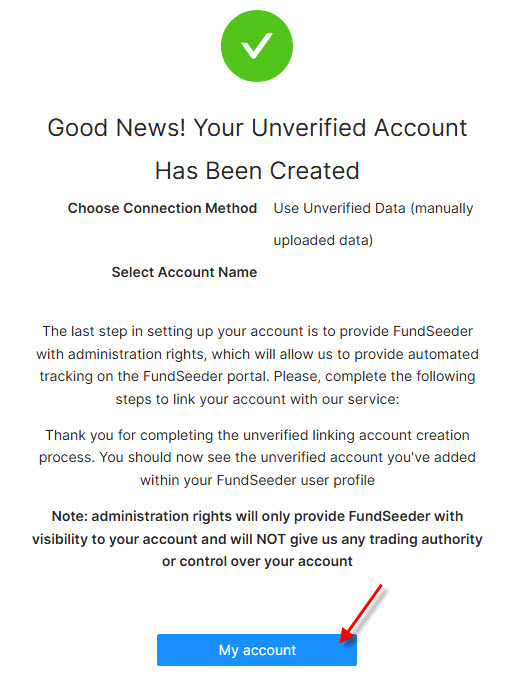

Pokud je všechno správně, objeví se mi potvrzovací okno s prolinkováním k nově vytvořenému účtu. Pokud na tlačítko „My account“ kliknu, uvidím v této sekci nově vytvořený účet, do kterého budu nahrávat data z mých měsíčních statementů u tastytrade.

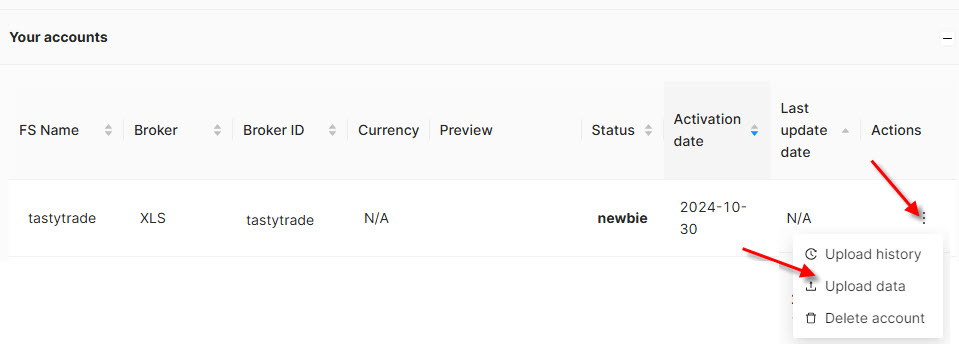

Kliknutím na trojtečku na pravé straně účtu, zobrazím možnost k nahrávání dat na tento účet, k tomuto vyberu možnost „Upload data“. Tato volba iniciuje možnost stáhnout šablonu pro nahrávání dat.

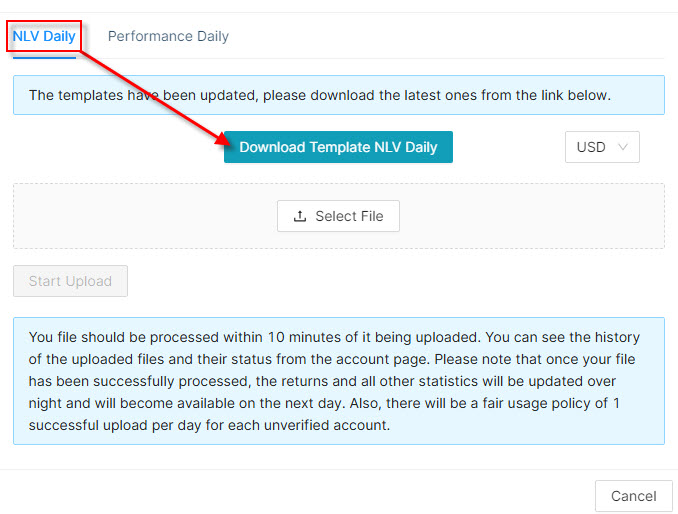

Mám ve svých měsíčních statementech u tastytrade údaje o hodnotě NLV (Net Liquidation Value) vždy ke konci reportovaného měsíce a také případné vklady a výběry na tomto účtu. Proto vyberu volbu „NLV Daily“ a kliknu na „Download Teplate NLV Daily“. Tím dojde ke stažení excelovského sešitu do mého počítače.

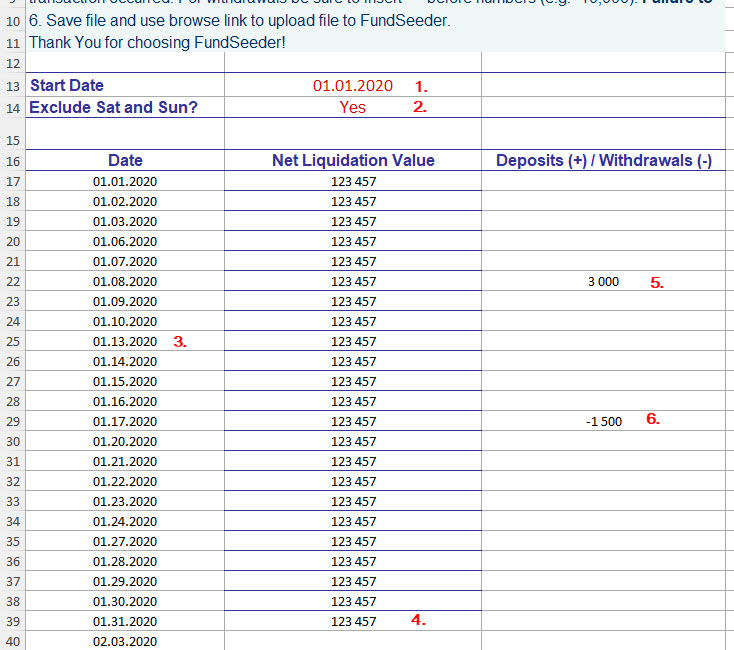

V excelovském listu, který si uložím do mého PC pod nějakým názvem, pak začnu evidovat údaje z měsíčních statementů tastytrade. Zvolím si období, od kterého chci účet sledovat (například od založení 1.1.2020) (1) a uvedu, zda chci do svých dat zahrnout také soboty a neděle (2). Mohl jsem mít například v prvním lednovém statementu v roce 2020 NLV na hodnotě 123 456 USD, tuto hodnotu přenesu do každého řádku pro tento měsíc (3). Následně v únoru budu mít k dispozici jiné NLV, toto pak přenesu obdobně, takto pro každý měsíc historie a každý měsíc v budoucnosti, tak jak jej budoucnost vytvoří (4). Pokud jsem nějaké peníze na účet v průběhu měsíce vložil (5) nebo z účtu vybral (6), zapíšu do excelovské šablony s příslušným znaménkem transakce také. Tím mám vše potřebné zpracováno pro nahrání dat do fundseederu. Toto provedu ze stejného místa, kde jsem stahoval výše popisovanou šablonu:

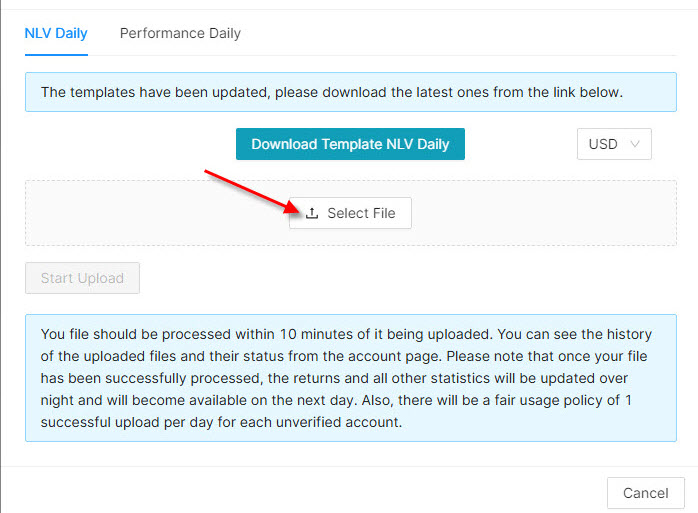

Výběrem „Select file“ vyberu uloženou šablonu s daty v mém PC a potvrdím její výběr:

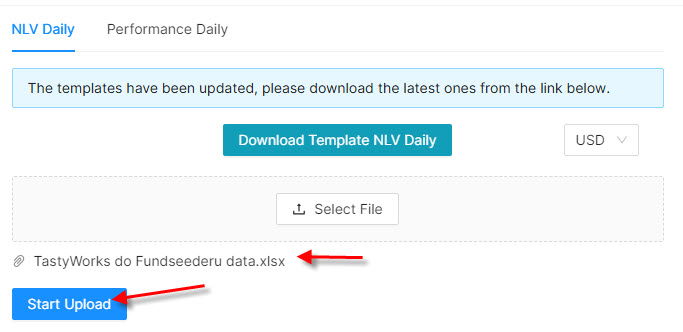

Výběr šablony s uloženým názvem uvidím v nahrávacím okně, stisknutím „Start Upload“ načtu excelovskou šablonu s daty do Fundseederu. Pokud takto nahraji data do aplikace Fundseeder, mohu pozorovat zpracovaný excelovský sešit do grafu a tabulky se základními analytickými indikátory, které charakterizují výkon mého portfolia. Na obrázku níže je výkonnost mého akciového portfolia od roku 2018 do současnosti:

Mohu vypozorovat, že celkově mám zhodnocení portfolia ve výši +90.02% (1) což představuje roční zhodnocení ve výši +11.44% (2). Za pozornost pak stojí hodnota maximálního drawdownu z období covidové krize, která dosáhla 46.71% (3), tolik představoval maximální propad hodnoty portfolia, nicméně v horizontu existence tohoto investičního účtu to byla krátká epizoda, která u mě neprobudila žádné negativní emoce, v tomto období jsem nic neprodával a věřil, že pořízené investice se vrátí na své původní úrovně, což se nakonec více než potvrdilo. Samozřejmě nepoužívám při investování na tomto účtu žádnou páku, poklesy cen akcií tak nedoprovázejí žádné nepříjemné požadavky na doplňování kapitálu nebo placení úroků ze zapůjčených peněz.

Portfolio management (podruhé)

Spravovat peníze druhých mi přináší nejen nevšední investiční zážitky, ale také vyvolává potřebu zabývat se problémy, které nemusím řešit se svými vlastními a daleko menšími penězi. Stále pracuji pro jednu s nejvýznamnější a nejstarších investičních společností v zemi, kde se podílím na správě investičního portfolia investičního fondu v řádech jednotek milionů dolarů. Nemohu pak nevnímat aktuálně silně probírané téma v mediálním prostoru, kde silně rezonuje porovnávání výhod vlastní správy peněz se správou poskytovanou nejrůznějšími investičními subjekty. Poplatková politika a nedostatečná výkonnost je pak dávána do protikladu s adorováním nízkonákladových investičních portálů či vlastních přímých investic do indexových investičních nástrojů, vše je pak pečlivě podpořeno fakty a detailními propočty, proč je spoléhání se na vlastní síly většinou efektivnější a úspěšnější. Stačí si pustit jakýkoliv investiční podcast nebo video s investiční tématikou a máte zcela jasnou představu, co musíte s investicemi udělat, aby se vám skvěle dařilo a co se vám přihodí, když tento postup nedodržíte. Nechci tyto mediální výtvory nijak hodnotit, některé mají skutečně racionální základ, ale mám na tyto „aktuálně módní“ rady svůj názor a předpokládám, že pokud se kdokoliv rozhodne naložit se svými penězi tak, že je bude chtít smysluplným způsobem investovat, nepodlehne vábení sociálních sítí nebo hereckému výkonu finančního uinfluencera a nenasměruje své peníze do první investiční příležitosti, kterou v tomto prostoru objeví. Investovat individuálně pro mě znamená nastudovat si maximálně možné o dané investici a pak po přesvědčení, že to je to pravé, peníze alokuji. Pokud na tuto činnost nemám čas, nebaví mě dané věci studovat nebo věci nerozumím, tak bych se samostatně do ničeho pouštět neměl a měl bych to přenechat jiným. Spoléhat se na schopnosti a zkušenosti jiných ale není nikdy zadarmo, takže musím při této volbě počítat s tím, že nějakou část svých peněz přenechám někomu jinému.

Individuální investování je velice vzrušující záležitost, která ale vyžaduje značné znalosti, vytrvalost a disciplínu. Přestože si vyslechnete investiční podcast o desetiletém průběžném investování do indexového ETF na americký akciový index S&P 500 se zhodnocením 10% p.a. s traktátem o efektu složeného úročení, bude největším nepřítelem vašeho odhodlání takto investičně postupovat zejména vaše hlava a prostředí, ve kterém se pohybujete. Vydržet dlouhých deset let (…a to je minimálně doporučovaná doba) pravidelně investovat do tohoto investičního nástroje nebo provést jednorázovou investici a takto dlouhé období vydržet na investici nesáhnout je pro drtivou většinu investorů nesplnitelné. Likvidace pořízených pozic když hodnota portfolia klesá „abych neprodělal ještě víc“, pochybnosti o průběžném zhodnocení, když se trhy několik měsíců převalují, větší životní investice do bydlení, auta, vzdělání či luxusnější dovolené nenechají většinu dlouhodobých investorů ve stavu, kdy na své investice nesáhnou „v žádném případě“. Dodržet investiční horizont v řádu desítek let je podle mého pro značnou část takto odhodlaných investorů nesplnitelné.

Přecenění vlastních schopností pak bývá jistým zabijákem jakéhokoliv dlouhodobějšího přístupu. Idea investovat na spousty let přináší nutnost mít schopnost vybrat takové investiční nástroje, které budou mé investice na této dlouhé cestě doprovázet. Aktuálně módní tituly nemusí zítra vůbec existovat, tituly fungující desítky let se mohou zdát neatraktivní a nudné. Dlouhodobé investice jsou ale opravdová nuda a základním pravidlem dlouhodobého individuálního investování by pak mělo být upravené buffetovské „nikdy neinvestuj do blbostí“. Investiční portfolio není tady od toho, aby ses s ním chlubil v hospodě před kamarády, na to jsou dobré třeba nějaké drahé hodinky nebo luxusní hadry, investiční portfolio je interní věc, kterou sis vybral podle své úvahy a které tě bude doprovázet celý produktivní život a bude tě jistit i v době, kdy třeba už žádné kamarády mít nebudeš.

Pracuji pro investiční fond a přesto individuální investování plně respektuji a nedělá mi žádný problém uznat jeho případné kvality a výhody, tyto však nastávají obecně souhrou mnoha okolností, které musí individuální investor dodržet a není to nikterak jednoduché. Pokud se necítím investičně zdatný, nemám čas o investicích přemýšlet nebo mám jednoduše obavy o chybné investiční rozhodnutí, měl bych svěřit své peníze strukturám, které jsou pro tyto účely zřízeny. Čelil jsem mnohokrát otázkám typu „proč dávat peníze do fondu, když mohu pohodlně sám investovat?“ a vždy dávám stejnou odpověď. Záleží totiž, co od jakékoliv investice čekám. Pokud se rozhodnu investovat do akcií na nejlikvidnějším americkém trhu, tak budu patrně poměřovat svůj výkon s americkým akciovým indexem S&P 500. Budu očekávat, že pokud bude tento index slušně performovat, bude přibližně stejně vydělávat také má investice, pokud budou americké akciové trhy klesat, budu muset počítat s tím, že přiměřeně bude klesat také hodnota mé investice. Jako individuální investor také budu přihlížet vývoji těchto trhů a jejich výkonnost bude také mou přibližnou výkonností. Pokud svěřím své investice do investičního fondu, který bude podobně investičně zaměřen, mělo by mě zajímat jediné, a to, jak je zařízeno, aby v případě poklesu trhů neutrpěla má investice výrazněji, než utrpěl vývoj celých trhů, které portfolio fondu sleduje nebo s kterým se poměřuje. Měl bych být srozuměn s tím, že pokud trhy porostou, tak přiměřeně poroste také má fondová investice, mělo by mě ale zajímat, jak se bude fondu dařit a jak se tento fond připravil na situaci, když trhy začnou klesat. Toto by měla být přidaná hodnota správy peněz třetí osobou, tedy hodnota, za kterou si fond nechává zaplatit, protože zařídil, že v době turbulencí na trzích nebude hodnota mých investic ve fondu tak výrazně kolísat, jak případně rozkolísané trhy budou. Mohu pak chtít zjistit, jak takovou ochranu tomuto portfoliu správce fondu zařídil a jaká bude účinnost a role této ochrany v případě, že se trhům opravdu dařit nebude. Pořízení dluhopisové složky, pořízení složky jiných nekorelovaných aktiv, nákup zlata, pořízení kryptoměnové složky, kvalitní stockpicking, částečné shortování korelovaných aktiv a mnoho dalších úkonů mohou toto zařizovat a budou dávat více než smysl pro účely zajištění portfolia proti propadu trhů. Tyto prostředky investiční fondy mají k dispozici a měly by je být schopny nějakým smysluplným způsobem využívat. Bylo by asi podivné, kdyby investiční fond proklamující investice do amerického akciového trhu nakoupil za všechny peníze investorů jediné ETF na tento index a zcela by jej ponechal svému osudu. Investoři fondu by pak mohli sice pozorovat, že výkonnost fondu je nápadně podobná vývoji akciového indexu S&P 500, nicméně by musela být nižší protože investiční fond má nějaké náklady, které musí z investovaných peněz krýt. Dávalo by potom investorům smysl přemýšlet o tom, že opravdu peníze začnou investovat sami prostřednictvím stejného ETF a nebudou tak muset platit náklady fondu, který jim neposkytuje žádnou přidanou hodnotu.

Mnohokrát jsem na stránkách tohoto webu popisoval, jak je možné využít opční kontrakty k ochraně investice do podkladových aktiv, proto jsem tuto variantu aplikoval také na fondové portfolio. Nepoužil jsem tak žádnou z výše popsaných alternativ možné ochrany, ale sáhl jsem k řešení, ke kterému mám nejblíže, kterému nejvíce rozumím a které podle mého má také nejlepší ochranný účinek.

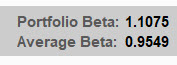

V aplikaci RiskNavigator obchodní platformy TWS brokera Interactive Brokers jsem vyhodnotit hodnoty Beta mého portfolia podle referenčních akciových indexů, abych zjistil, že aktuální Beta portfolia mimo dluhopisovou složku je na úrovni přibližně 1.11, pokud jsem k jejímu měření použil referenční akciový index S&P 500.

Blízkost Beta k hodnotě jedna dává tušit, že pohyb indexu S&P 500 se bude silně propisovat do pohybu akciové složky portfolia. Protože článek píšu s mírným odstupem od chvíle, kdy bylo pořízeno opční zajištění portfolia, je nynější hodnota Beta ještě mírně vyšší, než byla cca před dvěma měsíci, kdy se nacházela na hodnotě téměř dokonalé jedničky. Úprava struktury portfolia však tuto Beta mírně zvýšila, nicméně základní vlastnost téměř dokonalé korelace portfolia fondu s akciovým indexem S&P 500 zůstala zachována. Vrátím se pak do druhé poloviny měsíce srpna, tedy do okamžiku, kdy bylo pořízeno derivátové zajištění akciové složky portfolia a kdy se cena akciového indexu S&P 500 pohybovala kolem úrovně 5560 bodů. Na této úrovni referenčního akciového indexu, se kterým vykazuje akciová složka portfolia dokonalou korelaci, byla pořízena následující kombinace opčních kontraktů:

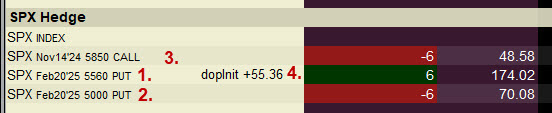

Nákup 6*ATM Long Put opce SPX na strike 5560 s expirací v únoru 2025 (1) společně s výpisem 6*OTM Short Put opce SPX na strike 5000 se stejnou expirací v únoru 2025 (2) vytvořila na tomto účtu Put Bear Spread +5560/-5000, který má potenciál profitu +560 bodů pokud podkladové aktivum – index S&P 500 – zakončí na úrovní 5000 bodů a nižší. Hodnota jednoho bodu je 100 USD, takto konstruovaný Put Bear Spread +5560/-5000 by tak za této situace přinesl profit +56.000 USD, při šesti kontraktech, které byly pořízeny, by se tak jednalo o kompenzaci ve výši +336.000 USD, což při dolarové Delta naší akciové složky přesně odpovídá poklesu, který by zaznamenala tato akciová složka, pokud by se index S&P 500 rozhodl poklesnout právě na úroveň 5.000 bodů. Pokles z aktuální úrovně 5.560 bodů na úroveň 5.000 bodů pak představuje pokles o -10%, proti kterému jsme zajištěni právě pomocí těchto indexových opčních kontraktů. Nákup Put Bear Spreadu +5560/-5000 je ale debetní záležitost a stojí peníze, protože nákup Long Put na vyšším strike je vždy nákladnější než výpis Short Put opce na nižším strike ve stejné expiraci (pokud se provádí ve stejném okamžiku) a v případě, že by nebylo jeho služeb využito (v případě, že hodnota S&P 500 zakončí za půl roku nad cenou 5560 bodů), tak budou pořizovací náklady na tento spread výdajem, který představuje pro fond čistou ztrátu v této výši. Pokud se podívám na hodnoty, za které jsem tento Put Bear Spread +5560/-5000 pořizoval, tak mohu zjistit, že za Long Put 5560 jsem vydal -174.02 bodu (1) a výpisem Short Put 5000 jsem získal +70.08 bodu (2), celkově tak tyto náklady na Put Bear Spread +5560/-5000 představují částku -103.94 bodu, při šesti nakoupených spreadových kombinacích činí tento náklad částku -62.364.00 USD, které mohou být vynaloženy zbytečně, pokud zajištění nebude využito. Deklaroval jsem ale při pořizování této opční kombinace, že budu chtít pořízenou ochranu mít zadarmo a zachovat si tak přiměřenou možnost profitu na akciové složce, proto jsem se rozhodl vypsat 6*Short Call na strike 5850 s expirací v listopadu 2024 a získat tak na každém tomto výpise +48.58 bodu Prémia (3). Tento výpis je proveden s expirací za tři měsíce, tedy v polovině časovém úseku, ve kterém expirují Put opce. Tato technika a volba parametru expirace výpisu Call byla použita proto, aby bylo možné tento výpis po jeho expiraci opakovat a získat tak do celkové ochranné derivátové pozice další peníze, které by ji měl učinit pořízenou za proklamované nulové náklady. Příjem Prémia ve výši +48.58 bodu (3) + náklady na Put pozici ve výši -103.94 bodu (1) + (2) tak generují požadavek na výpis za tři měsíce ve výši +55.36 bodu (4), aby celá opční pozice byla zadarmo, takto vysoké Prémium musím obdržet z výpisu Short Call v listopadu 2024 s expirací v únoru 2025, abych dosáhl na nulové náklady celého derivátového zajištění. Získat z výpisu opce Short Call s tříměsíční expirací „chybějící“ Prémium ve výši kolem +55 bodu pak představuje za běžné Implied Volatility volbu strike ve vzdálenosti kolem +5% od aktuální ceny podkladu, není to tak nic utopického a nemožného, nulové nákladovosti pořizované ochrany bude velmi jednoduše a bezrizikově dosaženo.

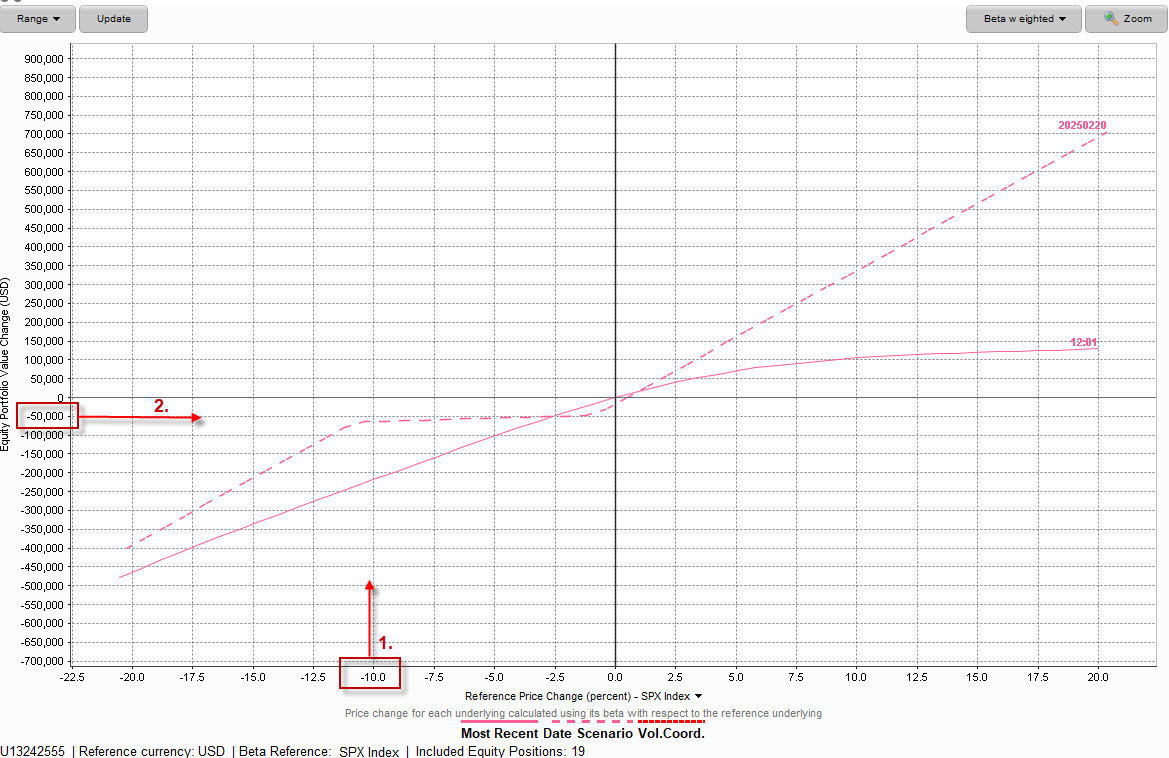

Vypsaná SPX Short Call 5850 (3) s expirací v polovině období expirace zajišťovacích Put opcí (14.11.2024) není nijak rizikovou investicí, protože ji vypisuji proti dokonale korelovanému akciovému portfoliu a mohu ji tak považovat za Covered Call strategii, kde podkladovým aktivem je akciová část fondového portfolia. Při aktuální úrovni akciového indexu S&P 500 na úrovni 5560 při výpisu Short Call byl vypsaný strike Short Call 5850 ve vzdálenosti +5.20% od aktuální ceny, z dvacetileté analýzy měsíčních pohybů akciového indexu S&P 500 pak vyplývá, že průměrný měsíční pohyb je ve výši +0.71%, tříměsíční expirace vypsané Short Call 5850 pak se svou vzdáleností +5.2% dává možnost realizace nadprůměrného zhodnocení bez toho, aniž by byla dotčena výkonnost investičního fondu. Pokud by se stalo, že se hodnota akciového indexu S&P 500 bude nacházet za tři měsíce nad hodnotou 5850 (strike vypsaných Call opcí), bude ztráta na těchto Call opcích kompenzována růstem podkladu – akciové složky portfolia fondu. Nutno také podotknout, že vybraná volba indexových opčních kontraktů umožňuje kterémukoliv z titulů v akciové složce neomezeně růst bez toho, aniž by to způsobilo významný pohyb ceny indexu S&P 500, mohu si tak představit například nárůst hodnoty farmaceutického titulu PFE o +100% díky nějaké významné fundamentální zprávě, protože ale PFE tvoří pouze 0.1% z alokace S&P 500, tento index nebude na tento raketový růst svého „miničlena“ nijak reagovat a přestože bude tato akcie silně v profitu, toto posílení hodnotu S&P 500 k vypsanému strike nijak významně neposune. Ideálním scénářem by pak bylo, aby se k expiraci vypsaných Short Call 5850 hodnota S&P 500 co nejtěsněji přiblížila tomuto strike, poté by bylo možné získat potřebných zbylých +55.36 bodů výpisem Short Call s expirací v únoru 2025 na významně vzdálených strike, které by umožnily portfoliu další tříměsíční růst výrazně nad jeho průměrné měsíční růsty za současného zjištění, že jsem derivátové zajištění pořídil po tomto následném druhém výpisu Short Call zdarma. Níže na obrázcích detailnější popis jednotlivých částí opční zajišťovací pozice:

Na obrázku výše je zobrazen čárkovanou čarou rizikový profil akciové složky portfolia fondu k únoru 2025 po pořízení aktuální derivátové pozice. Nejsou v něm promítnuty výpisy SPX Short Call 5850, protože tyto expirují o tři měsíce dříve a takto složený risk graf pro opce s různou expirací není možné v RiskNavigatoru najednou zobrazit. Mohu pak vypozorovat, že do poklesu o -10% (1) na akciovém indexu S&P 500 mé portfolio vykáže ztrátu zhruba -50.000 USD (2), což je náklad na opční zajištění, který jsem prozatím doposud nezískal zcela zpět a mám v plánu jej získat druhým listopadovým výpisem Short Call opcí, jinak je proti takovému poklesu portfolio zcela zajištěno. Z obrázku také vyplývá, že jakýkoliv pokles pod hodnotu 5560 bodů akciovém indexu S&P 500 bude zcela kompenzován a nemusí tak dojít až k masivnímu propadu k hodnotě 5000 bodů, celé pásmo 5560 až 5000 bodů tak bude až do února požívat výhody ochrany proti případným poklesům.

Naopak, na tomto obrázku je zobrazen čárkovanou čarou rizikový profil akciové složky portfolia fondu k listopadu 2024 s vypsanými Short Call opcemi bez ochranné části derivátové pozice tvořené Put opcemi s expirací v únoru 2025, tyto expirují o tři měsíce později a složeninu obou expirací RiskNavigator opět nenabízí. Z obrázku je patrné, že pokladové aktivum – akciová složka portfolia – může do poloviny listopadu (14.11.2024) růst k ceně strike Short Call 5850, tedy zhruba o +5%, při růstu nad tuto hranici již bude výnos portfolia kompenzován ztrátou na vypsaných Short Call opcích.

Tvorba zajištění při přiměřené možnosti růstu by mohla být dobrým nástrojem, jak ochránit peníze investorů při devastující ztrátách způsobených masivními propady akciových trhů a toto zajištění by nakonec nemuselo stát investory ani dolar. Je samozřejmé, že jakýkoliv sebemenší propad hodnoty indexu S&P 500 pod hodnotu 5560 (strike nakoupené Long Put) bude mít za následek kompenzaci růstu ceny nakoupené ATM Long Put SPX opce a bude sloužit jako ochrana i při menších poklesech, než je kompletní rozsah zajištění do hodnoty indexu S&P 500 na úrovni 5000 bodů.

Pro drobného investora, který je seznámen s problematikou opčních kontraktů, se tak může nabízet řešení ve formě obdobného zajištění i na méně rozsáhlých portfoliích, stačí pouze zjistit, jakým způsobem reaguje mé menší portfolio na změnu hodnoty některého z referenčních indexů (zjištění Beta) a poté si pořídit obdobné zajištění například pomocí opčních kontraktů na indexová ETF, například SPY nebo QQQ, principy by pak byly obdobné aneb jak říká klasik „je lepší špatné zajištění, než žádné zajištění“…:c).

Komentáře a příspěvky k tomuto článku prosím směrujte do Diskuzního fóra do tohoto vlákna :c)

Sleduj facebook, napiš e-mail nebo tweet