Opční obchodování vychází ze čtyřech základních možností. Každý opční kontrakt Call nebo Put můžu koupit nebo prodat. Za celým opčním tradingem a teoriemi stojí tyto čtyři základní obchodní možnosti. Nic dalšího, žádné další varianty neexistují, existují jenom kombinace těchto čtyřech možností. Protože jsem se již zabýval podstatou Long opčních kontraktu, chtěl bych se podívat na opačnou možnost, a to Short Call opce, tedy situací, kdy opční kontrakt nekupuji, ale naopak prodávám.

Prodávám opci. Klikám v platformě do opčního řetězce akciového titulu AAPL u vybraného opčního kontraktu na vybraném strike 140 a ve vybrané expiraci na tlačítko s cenou Bid a zadávám pokyn Sell. Příkaz potvrzuji a tento je okamžitě vyplněn. Pořizuji tak na svůj účet Short Call kontrakt. Přesně je má pozice Short AAPL JUN 16’17 140 CALL. Protože cena Bid byla 200 USD znamená to, že jsem na svůj účet obdržel +200 USD, jako prodejní cenu opce . Co to vlastně znamená?

Zejména to znamená, že pořízením takového „krátkého“ opčního kontraktu (vlastně uzavřením smlouvy s kupcem této opce) mi nevzniklo žádné právo, ale pouze mi vznikla nějaká povinnost. To je velmi často přehlížená skutečnost. Jako vypisovatel, prodejce nebo seller opčního kontraktu, nemám v ruce nic, co bych s uzavřeným kontraktem vlastně mohl dělat, mohu pouze přihlížet dění na trzích mého podkladu (AAPL) a čekat, co se bude s mou pozicí dít. Jediné, co mohu dělat, je kontrakt uzavřít jeho koupením zpět nebo jej nechat vyexpirovat. Kdykoliv za dobu života opčního kontraktu, který mám otevřen na svém účtu, mohu utrpět splnění povinnosti dodat sto akcií AAPL někomu, kdo si o to požádal, tomuto splnění požadavku se říká „Assignment“ (přiřazení). Za existenci tohoto „utrpení“ si nechávám zaplatit, v mém případě jsem za podstoupení takového rizika obdržel +200 USD, protože taková byla momentální nabídka za toto utrpení na trhu. Tyto peníze („Prémium“) mi již nikdo nevezme a jsou mi okamžitě připsány na můj obchodní účet.

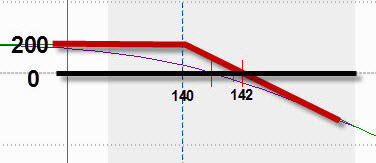

Opojení z okamžitého dodání prémia na účet za prodej opčního kontraktu stojí, podle mého přesvědčení, za většinou krachů nezkušených a zejména začínajících opčních traderů. Většinou si neuvědomují rizika spojená s takovou činností a zejména si neuvědomují, že splnění povinnosti s přiřazením mohou tragicky převážit tržbu za přijaté Prémium. Existuje obecné přesvědčení, že abych takovou tragédii odvrátil, mohu vypsaný kontrakt pouze již jen koupit zpět, ale jeho cena již může být v danou chvíli závratná nebo mohu utrpět přiřazení (Assignment), ale dodaná cena nebo množství podkladu může již být v tu chvíli likvidační, smyslem tohoto článku je nastínění možností, jak s vypsanou opcí zacházet v nejrůznějších tržních situacích, a to, když vypsaná opce vydělává a také, když se věci nevyvíjejí zcela tak, jak jsem si naplánoval a prodej opčního kontraktu se mění ve ztrátový podnik. Ztrátou v tom nejjednodušším pohledu pak je situace, kdy po prodeji Short Call opčního kontraktu začne cena podkladového aktiva stoupat, nejvýmluvněji je pak tato skutečnost zobrazena na níže uvedeném RiskGrafu. Klesající červená křivka v pravé části grafu jednoduše znamená, že čím více se cena posunuje po ose X k pravé části grafu (cena stoupá), tím více je hodnota mé opce, reprezentovaná červenou čárou, ponořena hlouběji do ztráty.

Za přiměřeným riskem ovšem stojí také přiměřené peníze. Vypisování Short opcí je regulérní základní opční technika, kde za takové podstupované riziko dostáváme okamžitě zaplaceno. Úspěch ve využití takové techniky pak zejména záleží na momentálních tržních podmínkách na trhu podkladového aktiva a odhadu jejich budoucího vývoje, ochotě podstoupit přiměřenou míru rizika, schopnosti pozici kontrolovat v čase a možnostech ji alespoň v mezích dostupných, poznaných a natrénovaných obchodních technik také částečně umět řídit.

Margin

Výpis Short opčních kontraktů samozřejmě nenechává chladným brokera, který mi umožní na svém obchodním účtu takové Short opční kontrakty otevřít, proto současně s každou takovou otevřenou pozicí mi zablokuje na mém účtu část volných peněžních prostředků, a to zejména proto, abych kryl takovou otevřenou pozici pro případ, že se neubude vyvíjet podle mého očekávání a vedla by k následným nepřiměřeným kapitálovým nárokům, které by mohly přesáhnout mé možnosti v případě, kdy bych musel například díky „přiřazení“ dodávat potřebné podkladové aktivum. Takové blokaci prostředků se říká margin. I když je požadavek na margin standardizovaná záležitost, může se u jednotlivých brokerů značně lišit nad tento standardizovaný rámec. Můj broker požaduje za vypsanou opci margin, který je stanoven jednoduchým výpočtem:

Aktuální cena Call opce + 20% z Aktuální ceny podkladového aktiva – Aktuální dolarová hodnota, jakou je opce OTM („mimo peníze“)

V případě, že jsem vypsal Short Call AAPL 140 za +200 USD a cena AAPL je v tuto dobu 139,50 USD, tak je to částka +200 USD (cena opce) + 2.790 USD (20% z 13.950 USD) – 50 USD (cena je 50 USD nad strike mé opce) = 2.940 USD. Tato částka je blokovaný margin na každou vypsanou opci Short Call AAPL 140.

Požadavek na margin není ale v žádném případě statickou záležitostí a je průběžně přepočítáván tak, jak se mění cena podkladové akcie. Obecně lze říci, že pokud po výpisu opčního kontraktu cena stoupá – margin se zvyšuje, pokud cena klesá – margin se snižuje. Ze vzorce výpočtu pak zejména vyplývá, že se od 20% momentální ceny podkladového aktiva, v mém případě akcie AAPL, odečítá hodnota, která představuje částku, jakou je opce „mimo peníze“.. Pokud se stane, že cena začne růst například nad strike mé opce (140 USD), začne samozřejmě narůstat současná cena opce, také stoupá hodnota momentální 20% ceny akcie a současně se z odpočítávané hodnoty představují částku, jakou je opce „mimo peníze“ stane částka kladná, která bude požadavek na margin také dále zvyšovat. Například při ceně AAPL 145 USD by hodnota marginu při vypisované opci na strike 140 činila: 520 USD (cena opce) + 2.900 USD (20% z 14.500) + 500 USD (cena je 5 bodů = 500 USD v penězích) = 3.920 USD. Přestože cena pro 100 akcií na trhu vzrostla pouze o 500 USD (145-140), tak požadavek na margin se zvýšil o dvojnásobek o celý tisíc dolarů. Také si povšimněte, že požadavek na margin nijak nezohledňuje ubíhající čas života opčního kontraktu, ale sleduje pouze hodnotu ceny opce, hodnotu ceny podkladu a vzdálenost mého strike od ceny podkladu. Margin je tedy blokován bez ohledu na čas do expirace, jedinou formou promítnutí takového běžícího času do expirace je momentální hodnota opce, která do výpočtu vstupuje. Pokud například budu mít vypsanou opci na strike 145 a momentální cena akcie bude 140 a budu mít jeden den do expirace, tak samozřejmě hodnota mé opce bude zanedbatelná, ale cena podkladu pořád bude 140 (20% je +2.800 USD), od které se bude odečítat částka -500 USD, protože to je v dolarovém vyjádření hodnota, kterou je opce OTM „mimo peníze“, takže pokud opce neexpiruje, bude pořád blokovaný margin ve výši nejméně 2.300 USD.

Proč být Short Call?

S vědomím o rizikovosti prodeje opčního kontraktu a poznáním, že mi budou na účtu blokovány peněžní prostředky (margin) se rozhoduji, že takovou transakci podstoupím. Vypisuji Short Call opci na akcie AAPL. Jaké k tomu mohu mít důvody? Jsou samozřejmě odlišné od důvodů kupce opčního kontraktu, které jsem uváděl v článku o Long Call opcích. První skupinou důvodů tvoří přesvědčení o downtrendu, stagnaci nebo dokonce mírného uptrendu ceny podkladového aktiva (Základní mechanika opčních obchodů):

A/ Jsem přesvědčen o poklesu ceny akcie AAPL. V závislosti na síle mého přesvědčení se pak mohu rozhodnout, jaký strike mé vypisované opce zvolím. Při současné ceně AAPL 140 USD tak mohu vypsat ITM, ATM nebo OTM opce. Za každou takovou opci utržím různě vysoké Prémium. Pokud jsem přesvědčen, že cena bude klesat, mohu za ITM opci na strike 138 utržit +340 USD, za ATM opci na strike 140 obdržet +200 USD a za OTM opci na strike 145 mohu získat +60 USD. Při vyplnění mých předpovědí o poklesu ceny AAPL na cenu 139 USD mi při expiraci mé Short Call opce na strike 138 zůstane část Prémia ve výši +240 USD, v případě volby strike 140 a 145 mi zůstanou obě předtím utržená Prémia celá +200 USD resp. +60 USD.

B/ Jsem přesvědčen o stagnaci ceny akcie AAPL. V závislosti na síle mého přesvědčení se pak mohu opět rozhodnout, jaký strike mé vypisované opce zvolím. Při současné ceně AAPL 140 USD by pak bylo možné vypisovat opět všechny typy opčních kontraktů, tedy ITM, ATM nebo OTM opce. Za každou takovou opci utržím různě vysoké Prémium. Pokud jsem přesvědčen, že cena bude stagnovat, mohu za ITM opci na strike 138 utržit +340 USD, za ATM opci na strike 140 obdržet +200 USD a za OTM opci na strike 145 mohu získat +60 USD. Při vyplnění mých předpovědí o stagnaci ceny AAPL na ceně 140 USD mi při expiraci mé Short Call opce na strike 138 zůstane část Prémia ve výši +140 USD, v případě volby strike 140 a 145 mi zůstanou obě předtím utržená Prémia celá +200 resp. +60 USD.

C/ Jsem přesvědčen o mírném růstu ceny akcie AAPL. V závislosti na síle mého přesvědčení se pak mohu opět rozhodnout, jaký strike mé vypisované opce zvolím. Při současné ceně AAPL 140 USD by pak bylo možné vypisovat opět všechny typy opčních kontraktů, tedy ITM, ATM nebo OTM opce. Za každou takovou opci utržím různě vysoké Prémium. Pokud jsem přesvědčen, že cena bude mírně růst, mohu za ITM opci na strike 138 utržit +340 USD, za ATM opci na strike 140 obdržet +200 USD a za OTM opci na strike 145 mohu získat +60 USD. Při vyplnění mých předpovědí o mírném růstu ceny AAPL například na cenu 141 USD mi při expiraci mé Short Call opce na strike 138 zůstane část Prémia ve výši +40 USD, v případě volby strike Short Call opce na strike 140 zůstane část Prémia ve výši +100 USD a v případě volby strike Short Call opce na strike 145 mi zůstanou předtím utržená Prémium celé ve výši +60 USD.

To se zdá pochopitelné. Druhou množinou důvodů, které mě vedou k vypisování opčního kontraktu mohou být důvody, které přímo nesouvisí s konkrétní představou o pohybu podkladové akcie.

D/ Chci do opčního portfolia dodat zápornou Delta. V případě techniky tzv. Delta-Neutral obchodování, bude pořízení takové Short Call AAPL 140, která má Delta -49 znamenat, že takové množství záporné Delta do této pozice dodám. Může se jednat o portfolio opcí na AAPL nebo portfolio jiných podkladových aktiv (o této technice později).

F/ Chci vytvořit hedge k akciím AAPL. Mám již na svém účtu 100 x Long akcií AAPL, například výsledkem Exercise mé dříve držené Long Call 140 opce, jejich pořizovací cena je tedy 140 USD/ks, Na jejich pořízení jsem vynaložil -14.000 USD. Nejsem zdaleka přesvědčen o budoucím pohybu těchto akcií, ale nechci je držet dlouhodobě a chtěl bych se zajistit proti jejich poklesu. Jednou z možností je vypsat Short Call 140 a utržit +200 USD Prémia. Potom jsem se díky tomuto Prémiu zajistil proti poklesu akcií AAPL o dva dolary na cenu 138 USD. Mohou pak nastat tři možné scénáře:

1/ Při expiraci bude cena AAPL nad 140 USD. Má Short Call 140 bude přiřazena a na účet mi budou dodány 100 x Short akcie AAPL za cenu 140 USD. Akciová pozice zmizí (pořízena za -14.000 USD a zlikvidována za +14.000 USD), opce zmizí také a na mém účtu zůstává prémium +200 USD.

2/ Při expiraci bude cena AAPL pod 140 USD ale nad 138 USD, například 139 USD. Má Short Call 140 expiruje jako bezcenná, prémium ve výši +200 USD mi zůstává. Akcie prodávám za 139 USD, za které utržím +13.900 USD. Výsledek je -14.000 USD (pořizovací cena akcií) +200 (prémium) +13.900 USD (tržba za akcie) = +100 USD.

3/ Při expiraci bude cena AAPL pod 138 USD, například 136 USD. Má Short Call 140 expiruje jako bezcenná, prémium ve výši +200 USD mi zůstává. Akcie prodávám za 136 USD, za které utržím +13.600 USD. Výsledek je -14.000 USD (pořizovací cena akcií) +200 (prémium) +13.600 USD (tržba za akcie) = ztráta -200 USD. Kombinace Short Call + Long akciová pozice se nazývá Covered Call.

G/ Chci vytvořit hedge již držených opčních pozic AAPL. Typicky se jedná o vytvoření Vertikálních Spreadů nebo Kalendářních Spreadů. K existujícím, Long Call pozicím AAPL, pořizujeme Short Call opce pod/nad jejích strikes se stejnou expirací nebo Short Call opce pod/nad/se stejným strike se vzdálenější nebo bližší expirací. Takové pořizování pak vede zejména k dodání Prémia do těchto Long pozic nebo k uzamčení profitu/vylepšení ztráty na těchto již držených pozicích (viz Long Call) nebo z jiných obchodních důvodů.

Vydělávám, co dělat?

Proto jsem obchod otevíral a opci vypisoval. Akcie AAPL potvrdila očekávání a klesá, stagnuje nebo nepatrně roste, klesá také cena mé Short Call AAPL. Vše způsobuje rozpad časové složky mé opce, běžícím časem ubývá opci sil a její cena tak, jak se blíží k expiraci, vytrvale den ode dne klesá. Jaké se mi nabízejí možnosti? (Předesílám, že pokud dále v článku popisuji procedury Assignment (přiřazení) nebo Exercise (uplatnění) za života opčních kontraktů, mám vždy na mysli nakládání s opcemi amerického typu a nikoliv evriopského, kde toto není možné)

Vezmu profit

Nejjednodušším způsobem práce s profitabilní pozicí prodané Call opce je přijmout profit tak, abych nemusel provádět nějaké složité transakce nebo promýšlet sofistikovanější řešení řízení vydělávajícího obchodu.

1/ Nedělám nic

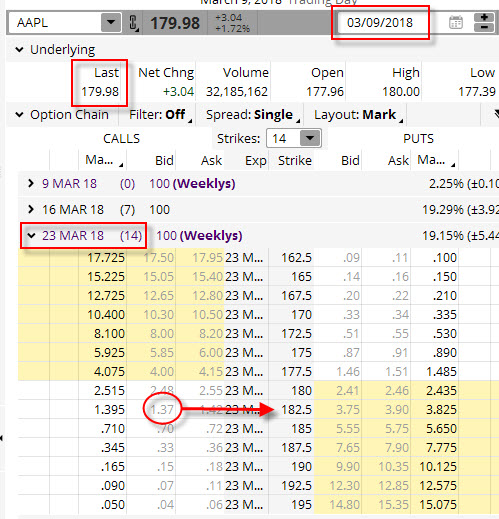

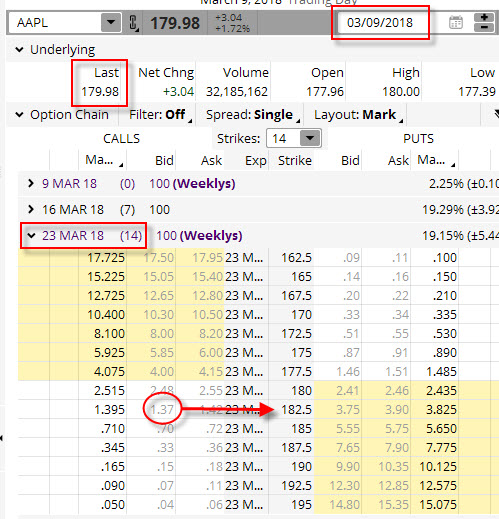

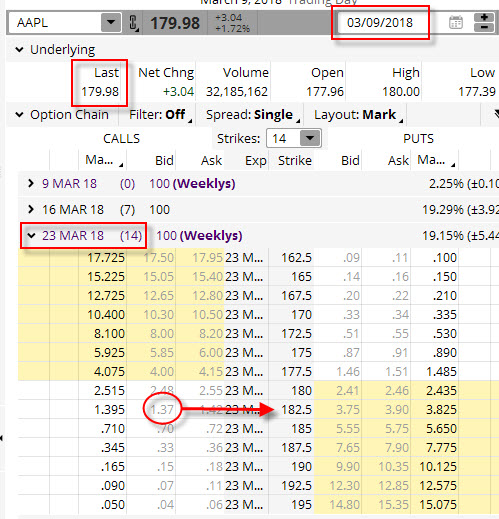

Toto je patrně nejskvělejší řešení vydělávajícího obchodu, ponechat pozici svému osudu a vyčkávat na potvrzení profitu. Vypsáním Short Call opce jsem přijal na svůj účet peněžní prostředky, které mi již nikdo nevezme a pokud vypsaná opce vyprší jako bezcenná, tak mohu tyto přijaté prostředky považovat za svůj zisk. Na rozdíl od Long opčních kontraktů tak nemohu vydělat více, než jsem za výpis opce přijal. 9.3.2018 jsem usoudil, že uptrend na akciích AAPL je u konce, proto jsem se rozhodl tuto skutečnost promítnout do mého obchodování. Nad momentální cenou na trhu ve výši 179.98 USD jsem na strike 182.50 vypsal Short Call opci s expirací za 14 kalendářních dnů a přijal tak za tento výpis OTM opce +137 USD Prémia.

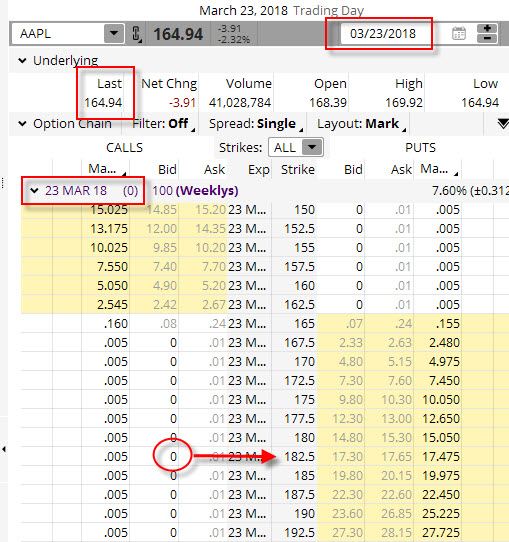

Přijaté Prémium skončilo na mém účtu a já pozoruji, co se děje s cenou akcie AAPL. Můj předpoklad se naplnil a já jsem ponechal svůj Short Call kontrakt svému osudu. Pozici vypsané opce pak mohu, při rozhodnutí „nicnedělat a jenom přihlížet“, kontrolovat v expirační pátek 23.3.2018 a naskytl by se mi tento obrázek.

Cena akcie AAPL opravdu poklesla, a to až na cenu 164.94 USD a má opce je v expirační pátek spolehlivě „mimo peníze“. Její hodnota je nulová a tento vypsaný opční konmtrakt tak vyprší jako bezcenný. Přijaté Prémium ve výši +137 USD je můj profit z této transakce.

2/ Likviduji Short Call opci na volném trhu

Ve zcela stejném obchodním rozpoložení jsem dne 9.3.2018 opět usoudil, že uptrend na akciích AAPL je u konce, proto jsem se rozhodl tuto skutečnost promítnout do mého obchodování. Nad momentální cenou na trhu ve výši 179.98 USD jsem na strike 182.50 vypsal Short Call opci s expirací za 14 kalendářních dnů a přijal tak za tento výpis OTM opce +137 USD Prémia.

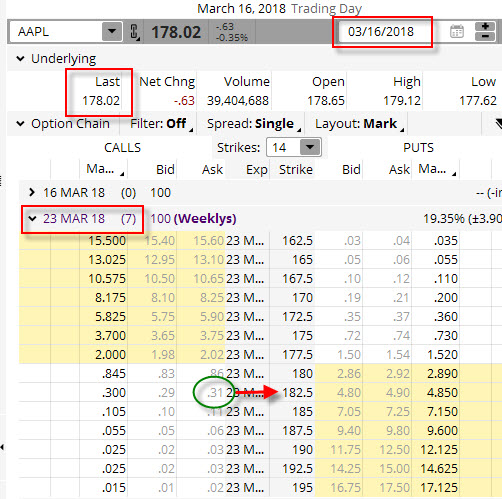

Přijaté Prémium skončilo na mém účtu a já pozoruji, co se děje s cenou akcie AAPL. Můj předpoklad se naplnil a cena akcie začala klesat. Nyní jsem se ale rozhodl svůj obchod pečlivěji sledovat a neponechat jej svému osudu. Zejména mám obavy, aby se cena nezotavila a můj pozorovaný pokles nebyl vystřídán uptrendem. Rozhodl jsem se s pozice vystoupit na přiměřeném zisku, který jsem si naplánoval ve výši 70% přijatého prémia. Pokud tedy budu schopen opci vykoupit zpět při takto stanovené výši profitu, obchod ukončím. Při těchto předpokladech mám možnost pozorovat, po uplynutí jednoho týdne držené opční pozice Short Call na strike 182.50 dne 16.3.2018, tento obrázek s opčními cenami.

Cena akcie AAPL opravdu poklesla a má opce Short Call na strike 182.50 má nyní hodnotu Ask (hodnota, za kterou ji mohu nakoupit zpět) ve výši -31 USD. Náklad ve výši -31 USD tak představuje cenu, která odpovídá mé představě o obdrženém profitu a takovou opci Long Call na strike 182.50 nakupuji. Tímto nákupem dojde k zániku mého Short Call 182.50 opčního kontraktu a zůstanou pouze peníze. Od hodnoty přijatého Prémia ve výši +137 USD odečítám výdaj za likvidaci opce ve výši -31 USD, abych utržil konečných +106 USD. Tato částka tak představuje 77% původně přijatého Prémia a odpovídá plánu vystoupit s obchodu s takto definovaným ziskem.

Uzamknu profit a nechám být

3/ Vytvořím Conversion

Ve zcela stejném obchodním rozpoložení jako v předchozích dvou případech profitabilního obchodu jsem dne 9.3.2018 usoudil, že uptrend na akciích AAPL je u konce, proto jsem se rozhodl tuto skutečnost promítnout do mého obchodování. Nad momentální cenou na trhu ve výši 179.98 USD jsem na strike 182.50 vypsal Short Call opci s expirací za 14 kalendářních dnů a přijal tak za tento výpis OTM opce +137 USD Prémia.

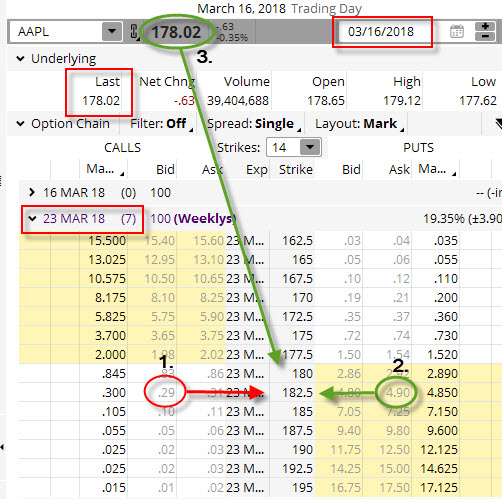

Přijaté Prémium skončilo na mém účtu a já pozoruji, co se děje s cenou akcie AAPL. Můj předpoklad se naplnil a cena akcie začala klesat. Nyní jsem se ale opět rozhodl svůj obchod pečlivěji sledovat a neponechat jej svému osudu. Zejména mám obavy, aby se cena nezotavila a můj pozorovaný pokles nebyl vystřídán uptrendem. Rozhodl jsem se s pozice vystoupit na přiměřeném zisku, který jsem si naplánoval ve výši 70% přijatého prémia. Pokud tedy budu schopen opci vykoupit zpět při takto stanovené výši profitu, obchod takto ukončím. Při těchto předpokladech mám možnost pozorovat po uplynutí jednoho týdne držené opční pozice Short Call na strike 182.50 dne 16.3.2018 tento obrázek s opčními cenami.

Momentální cena akcie AAPL je 178.02 USD. Má vypsaná Short Call AAPL na strike 182.50, za kterou jsem utržil +137 USD prémia, má jeden týden do expirace a nyní se obchoduje za 29 USD (1), opce se tak nachází téměř 4.5 bodů OTM. Rozhodl jsem se, že nebudu tuto opci likvidovat jejím prodejem na volném trhu, ale uzamknu profit způsobem, kdy pořídím Long Put na stejném strike jako již vypsaná Short Call opce 182.50 (2) za současného nákupu 100 ks Long akcií AAPL za jejich aktuální cenu -178.02 USD. Opce Long Put na strike 182.50, tedy na stejném strike, jako je má Short Call 182.50, je nyní „v penězích“ a mohu ji nakoupit za -490 USD. Provedu takový nákup Long Put 182.50 a současně koupím 100 x Long akcií AAPL za cenu 178.02 USD. Má pozice má pak tyto náklady – Short Call 182.50 opce mi přinesla Prémium +137 USD, akcie jsem koupil za 178.02 USD/kus a vynaložil jsem na ně -17.802 USD, Long Put 182.50 jsem koupil za -490 USD, celkem tedy +137 USD -17.802 USD – 490 USD = -18.155 USD, tyto prostředky jsem vynaložil na pořízení takové pozice. Nyní mohu na celou tuto pozici zapomenout. „Uzamkl“ jsem si svůj profit a tento mi již nikdo nevezme. Jak je to možné? Má nynější pozice je Short Call 182.50 + 100x Long akcie + Long Put 182.50. Ať se při expirace stane cokoliv, vždy mi vše zmizí a zůstanou jenom vydělané peníze.

1/ Pokud bude cena AAPL při expiraci nad 182.50 USD – Má Short Call 182.50 bude „v penězích“ a bude automaticky Assigned (přiřazena) a budou mi přiřazeny 100x Short akcie AAPL za cenu strike 182.50 USD, za tuto transakci utržím +18.250 USD, já jsem však měl náklady -18.155 USD, rozdíl je profit +95 USD, Long Put 182.50 vyprší u této expirace jako bezcenná. Obě akciové pozice Long i Short se vzájemně vyruší.

2/ Pokud bude cena AAPL při expiraci pod 182.50 USD – Má Short Call 182.50 vyprší jako bezcenná, Long Put 182.50 bude „v penězích“ a bude automaticky Exercised (uplatněna) a já uplatním své právo prodat držené akcie za cenu strike, tedy mé 100 x Long akcie AAPL prodávám za cenu strike 182.50 USD, za tuto transakci utržím +18.250 USD, já jsem však měl náklady -18.155 USD, rozdíl je profit +95 USD.

Přijatý profit ve výši +95 USD tak představuje opět 70% profit, který jsem si naplánoval při vstupu do pozice (přesně 69.34%), je tedy téměř stejný, jako u předcházejícího přístupu výstupu z pozice. Proč bych to ale dělal tímto způsobem a zatěžoval účet dalším nákladem na pořízení podkladu a nákup Long Put opce na stejném strike? Existují situace, kdy u méně likvidních akcií nebo nebo u futures kontraktů není možné z profitabilní Short Call opce vystoupit za dobrou cenu, u OTM opcí je vytvoří značně široký Ask/bid spread a tento může představovat značnou část profitu, který bych „ponechal trhu“. Mohu ale současně pozorovat užší Ask/Bid spread na ITM Put opcích a zejména na podkladu, takže mi tato výstupní konstrukce dovolí vystoupit za lepší cenu. Na zváženou je také postupný vstup do Conversion časováním nákupu podkladu odlišně od nákupu Long Put opce s postupným uzamykáním profitu na lepších cenách. Po přečtení článku Covered Call se také nabízí uzavírání profitu na této strategii právě dokoupením příslušné Long Put opce na stejném strike.

Uzamknu profit a nechám vyhlídku na další profit

4/ Vytvořím Call Bull Spread

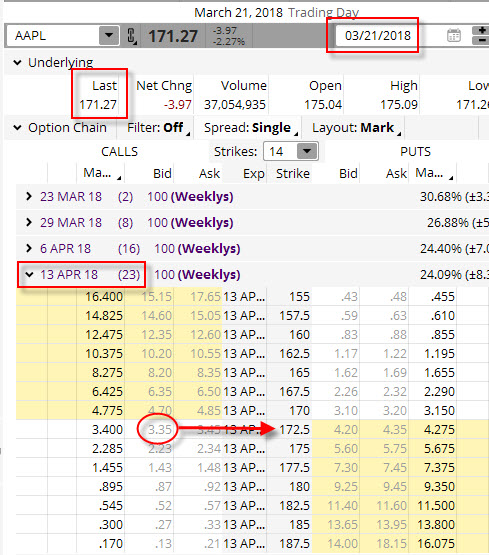

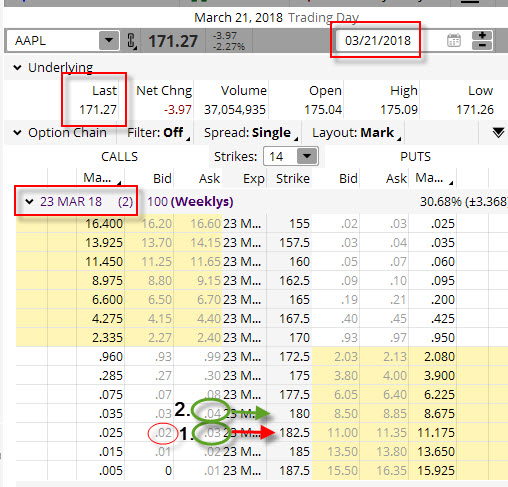

Je 21.3.2018 a aktuální cena akcie AAPL je na úrovni 171.27 USD a já jsem silně přesvědčen, že minulý uptrend je u konce, proto tuto situaci řeším prodejem Short Call na téměř ATM strike na úrovni 172.50. Za tuto opci bych mohl obdržet peníze podle níže uvedeného obrázku. Vybral jsem si opci s expirací za 23 kalendářních dnů.

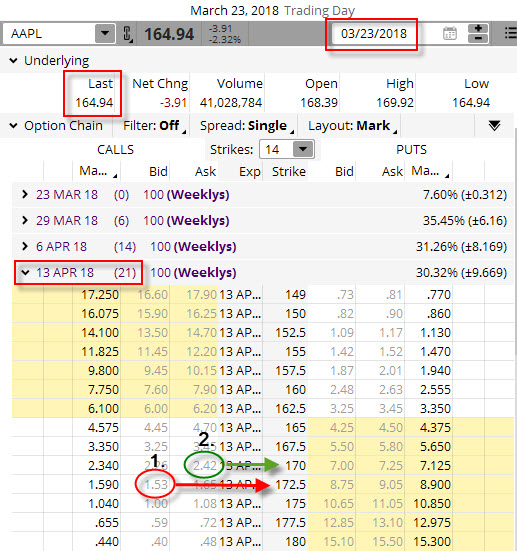

Za výpis Short Call na strike 172.50 jsem obdržel +335 USD Prémia. Předpoklady, které jsem při prodeji opce měl, se bezezbytku naplnily a cena začala klesat. Sestup s maxim byl dost prudký téměř ihned po výpisu mé Short Call 172.50 opce a již po dvou obchodních dnech (23.3.2018) jsem mohl provádět první zamyšlení, jak s výdělečnou opcí naložit, protože ztratila již na své hodnotě polovinu své hodnoty. Nechtěl jsem opci ponechávat „bez dozoru“ do expirace, nechtěl jsme se jí zbavit jejím prodejem na volném trhu ani jsem neuvažoval o Conversion s uzamčeným, profitem drženým do expirace. Současně s těmito myšlenkami jsem se nemohl zbavit pocitu, že se cena může zotavit a nastalý uptrend může můj profit obrátit do případné ztráty, do expirace totiž zbývalo dlouhých 21 dnů a za tuto dobu se opravdu může stát cokoliv. Rozhodl jsem se tedy uzamknout část svého profitu a ponechat si vyhlídky na další možný profit, který by mohl vyplynout z obratu trendu. Jak jsem se zařídil je patrné z níže uvedeného obrázku.

Z obrázku vyplývá, že cena akcie AAPL poklesla na 164.94 USD a tento pokles způsobil, že se má vypsaná opce Short Call opce na strike 172.50 (1) již dala zlikvidovat nákupem zpět za méně než polovinu své ceny. Protože jsem jejím výpisem získal +335 USD Prémia, rozhodl jsem se část těchto získaných peněz vynaložit na nákup Long Call na nižším strike 170, která byla aktuálně k mání za -242 USD. Po tomto nákupu jsem vytvořil Call Bull Spread +170/-172.50 s pořizovací cenou +93 USD (+335 USD-242 USD). Dosáhl jsem tak pořízení Debetního Call Bull Spreadu za Kredit, což je velmi skvělá konstelace. Nyní se již může stát cokoliv a těchto +93 USD mi již nikdo nevezme. Mohou totiž nastat tři teoretické situace vzhledem ke strike mého Call Bull Spreadu +170/-172.50

1/ Cena AAPL se vzpamatuje a po propadu, při kterém jsem pořídil Call Bull Spreadu +170/-172.50 za cenu +93 USD, začne její cena stoupat, aby při expiraci byla nad 172.50 USD. Obě mé opce ze spreadu jsou „v penězích“ při expiraci, proto s pozicí nic nedělám a ponechávám vypořádání na automatických procesech Assignment (pro Short Call 172.50) a Exercise (pro Long Call 170). Výsledkem Assignment bude pozice 100x Short akcií AAPL na můj účet za cenu strike, tedy za 172.50 USD/kus s příjmem +17.250 USD. Výsledkem Exercise ale bude nákup těchto akcií za cenu strike, tedy za 170 USD/kus s výdajem -17.000 USD. Zmizí opční kontrakty a zmizí akcie, zůstane pouze +250 USD jako výsledek celé operace. Je to dolarové vyjádření rozdílu strike mého spreadu, který měl rozsah 2.5 bodů a maximální potenciál profitu právě +250 USD. K již přijatým +93 USD za konstrukci Call Bull Spreadu +170/-172.50 si tak mohu připočítat také tento profit, takže bych celkově vydělal +343 USD. Při představě, že cena akcie AAPL mohla vystřelit do nepoznaných výšin a já musel svou původně vypsanou Short Call 172.50 při této expiraci kupovat zpět za astronomické částky, je tato úprava pozice více než kvalitním přístupem.

2/ Cena AAPL se vzpamatuje a po propadu, při kterém jsem pořídil Call Bull Spread +170/-172.50 za cenu +93 USD, její cena začne stoupat, ovšem nárůst ceny není tak dramatický a cena při expiraci zůstane mezi strike mého spreadu, tedy mezi 170 USD – 172.50 USD, například na hodnotě 171 USD. Short Call 172.50 bude „mimo peníze“ a vyprší jako bezcenná. Long Call 170 ale bude „v penězích“, při ceně AAPL 171 bude mít hodnotu minimálně +100 USD (to je její Vnitřní Hodnota), za tuto cenu ji budu pravděpodobně schopen prodat na volném trhu. K již přijatým +93 USD za konstrukci Call Bull Spreadu +170/-172.50 si tak mohu připočítat také tento profit, takže bych celkově vydělal +193 USD.

3/ Cena AAPL se nevzpamatuje a po dílčím propadu, při kterém jsem pořídil Call Bull Spreadu +170/-172.50 za cenu +93 USD, se propadá stále níž a cena při expiraci zůstane pod strike 170. Obě opce mého spreadu vyprší jako bezcenné a na mém účtu zůstává pouze přijatých +93 USD, jako pořizovací cena mého spreadu.

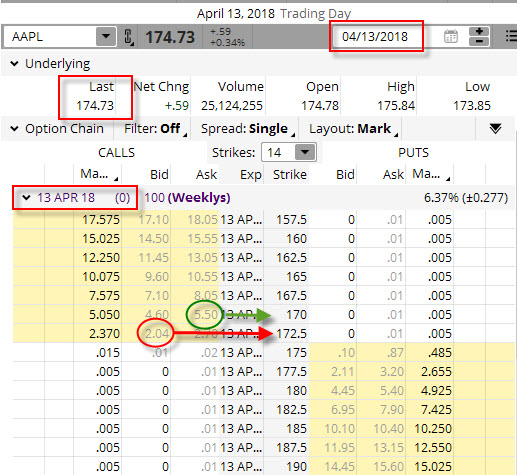

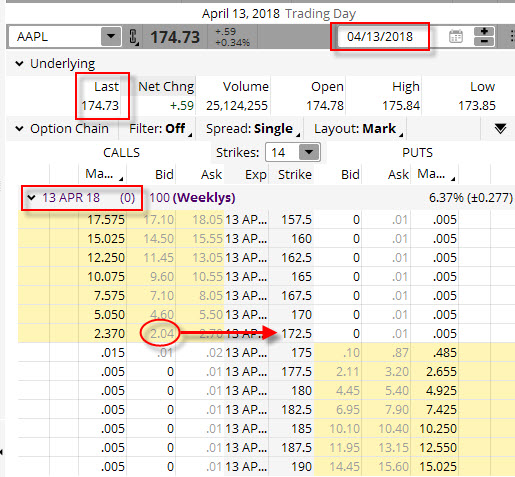

Jak to ale nakonec dopadlo s mou konkrétní pozicí. Situace je na níže uvedeném obrázku.

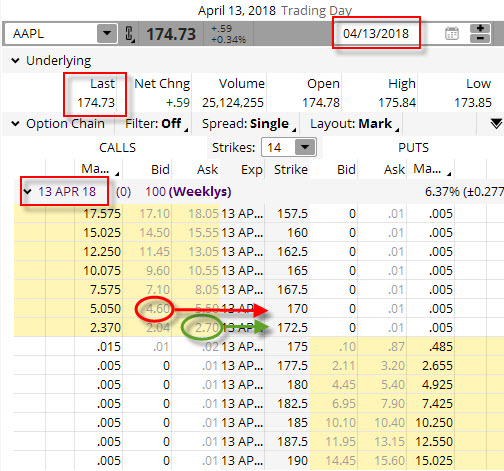

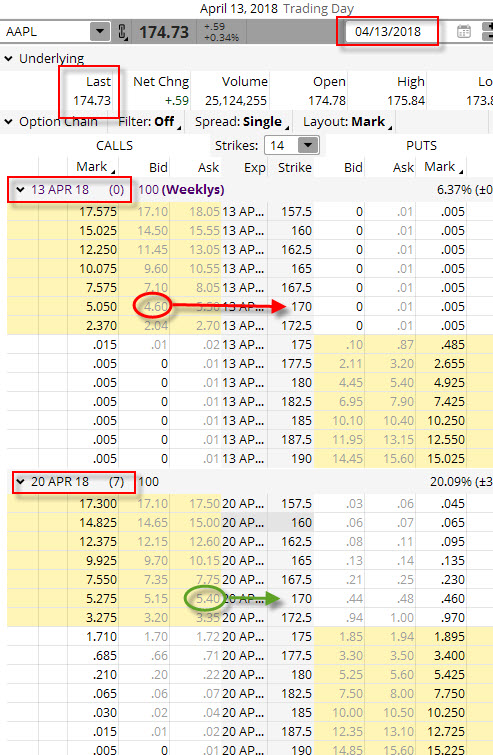

Naplnila se první teoretická varianta. Cena akcie AAPL opravdu začala stoupat, aby při expiraci byla její cena na hodnotě 174.73 USD. To mělo za následek, že obě opce Call Bull Spreadu +170/-172.50 byly „v penězích“ a k dolarovému rozdílu strike ve výši +250 USD vyplývajícího s Assignment a Exercise jsem si mohl ještě připočítat +93 USD za pořízení opcí, takže můj profit by byl +343 USD.

5/ Vytvořím Call Bull Spread – „náklad jako náklad“

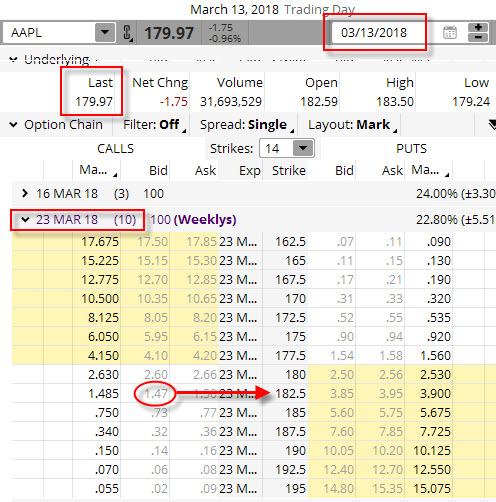

Aplikace tohoto postupu je variací na téma „na trzích se může stát cokoliv“ za současného přístupu nakládat efektivně se svými penězi. Vypsání opce s dobrou predikci směru trhu podkladu může přinést níže uvedenou konkrétní situaci. V opětovném přesvědčení, že trh akcií AAPL bude klesat, jsem se dne 13.3.2018 rozhodl vypsat Short Call opci podle obrázku níže

V opčním řetězci s expirací za 10 kalendářních dnů jsem při ceně AAPL na úrovni 179.97 USD prodal OTM Short Call na strike 182.50 a obdržel jsem +147 USD. Můj předpoklad byl vyplněn a cena začala klesat a s ní také cena mé vypsané opce. 21.3.2018, dva kalendářní dny před expirací, bylo možné pozorovat ceny v opčním řetězci a také mé vypsané opce podle obrázku níže.

Cena akcie AAPL poklesla o více než 8 USD a dva dny před expirací jsem stál před volbou, jak s pozicí naložím. Nechat opci vyexpirovat by byla jedna z možností, protože se zdálo, že je dostatečně „mimo peníze“. Zůstávající dva plné kalendářní dny se mi ale zdály dosti riskantní, protože se akcie může nadechnout a vyrazit vzhůru a zmařit tak můj již vytvořený profit. Rozhodl jsem se tedy, že prozkoumám možnost likvidace opce na volném trhu. Pohledem na opční řetězec zjišťuji, že mou Short Call 182.50 je nyní možné vykoupit zpět za Ask cenu -3 USD, označeno (1). Za tyto náklady (plus komise) bych byl schopen se pozice navždy zbavit a nemusel řešit možné budoucí problémy. Pokud se ale podívám na ostatní ceny, tak zjišťuji, že za téměř stejné náklady -4 USD (plus komise) mohu pořídit Long Call opci na nižším strike 180, označeno (2). Jsou to tedy téměř stejně velké náklady za různé obchody. Neváhám a pořizuji za -4 USD Long Call na strike 180. Vytvořil jsem tak Call Bull Spread +180/-182.50 a vytvořil si ještě další potenciál profitu na zbylé dva dny ve výši dolarového rozdílu strike tohoto spreadu ve výši +250 USD. Tyto bych si mohl připočítat k získanému Prémiu ve výši +147 USD (sníženému o čtyři dolary za nákup Long Call 180), kdyby cena začala dramaticky narůstat a prorazila oba strike Call Bull Spreadu +180/-182.50. Také by mi stačilo, kdyby cena prorazila alespoň úroveň 180 USD a já mohl profitovat alespoň na Long 180 opci…Jsou to sice nepravděpodobné scénáře, ale na trzích je možné cokoliv a když je to za stejné peníze, tak neváhám a tuto příležitost takto využívám. Tato konstrukce také samozřejmě pomůže srazit marginový požadavek původní Naked Short Call 182.50 na pouhých -250 USD (rozsah strike Call Bull Spread +180/-182.50).

Prodělávám, co dělat?

Někdy se stane, že se vše nevyvíjí tak, jako bych si přál a má Short Call opční pozice „jde proti mě“. Po výpisu nastal neočekávaný uptrend, což je pro vypisovatele opce ten nejhorší možný scénář. Co dělat, když se takto stane. Výčet možností není valný. Oproti boji proti případné ztrátě v případě držení Long opčního kontraktu je tak u výpisu opcí arsenál možností menší.

1/ Nedělám nic

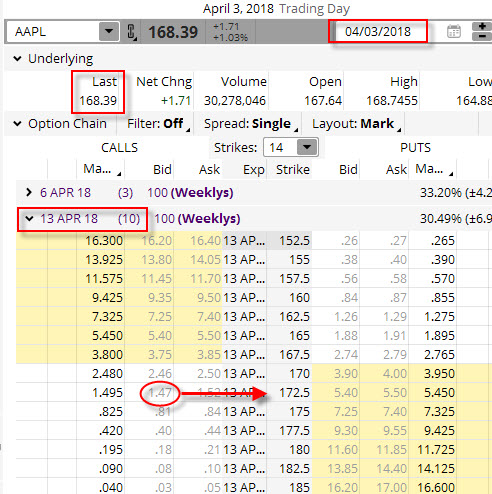

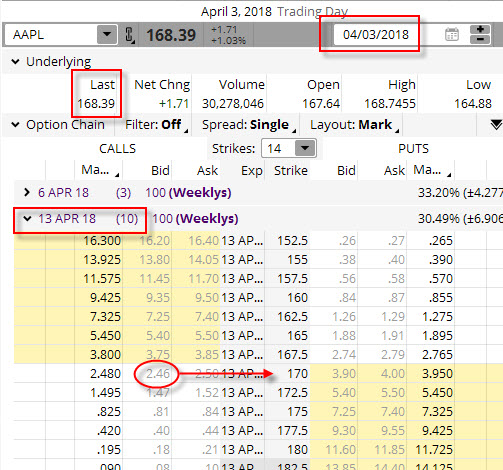

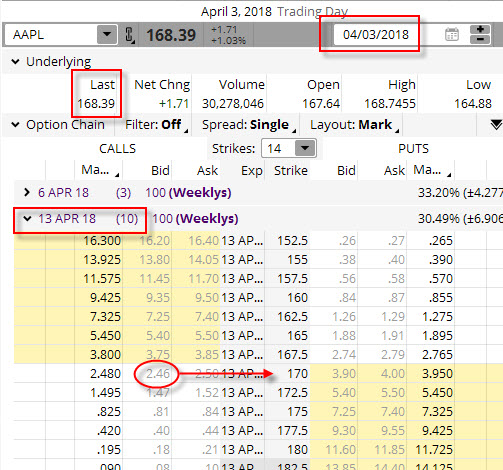

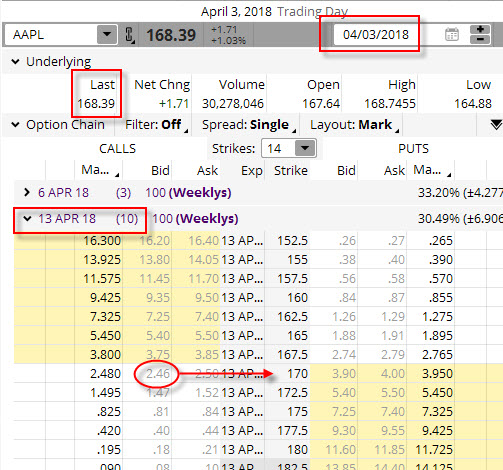

Pasivita a nicnedělání k tradingu moc nesedí, jsou ale někdy situace, kdy není zbytí tyto polohy lidské činnosti použít. Při ztrátě vyplývající z výpisu Short Call opčního kontraktu to pak může být jeden z nejjednodušších přístupů, který můžeme do svého plánu zapojit. Je 3.4.2018 a já usuzuji, že to s akciemi AAPL nebude do budoucnosti moc valné a budoucí pokles ceny se snažím obchodovat pomocí výpisu Short Call opcí, ceny a výběr opce je patrný z obrázku níže.

K předpokládanému poklesu jsem využil prodej OTM Short Call na strike 172.50 z vybraného opčního řetězce expirujícího za 10 kalendářních dnů. Za výpis této opce jsem utržil +147 USD. Jsem rozhodnutý pro pasivní přístup ponechat vypsanou opci svému osudu a nijak tento obchod neřídit. V tomto smyslu tedy nechávám opci na svém účtu do expirace, abych v expirační pátek 13.4.2018 mohl pozorovat níže uvedený vývoj.

Cena akcie nenásledovala mou představu o poklesu a naopak posílila o šest dolarů na konečnou cenu při expiraci ve výši 174.73 USD. Má vypsaná Short Call opce na strike 172.50 je tak „v penězích“ a já ponechávám opci svému osudu. Protože je tato opce alespoň jeden cent ITM, bude při této expiraci automaticky Assignment (přiřazena). Protože já na svém účtu žádné akcie AAPL nemám, bude přiřazení znamenat, že nemohu dodat držiteli Long Call 172.50 mnou držené akcie, proto mi je broker zapůjčí, abych mohl svému závazku dostát. Z těchto „dodavatelských “ důvodů mi bude na mém účtu otevřena pozice 100x Short akcií AAPL za prodejní cenu strike 172.50 USD, tento prodej pak způsobí, že se mi zvedne hotovost na mém účtu o +17.250 USD. Celkově s přijatým Prémiem ve výši +147 USD mám celkovou tržbu +17.397 USD. Takovou situaci pak pozoruji na svém účtu před pondělním Open trhů. Protože ale nechci mít na svém účtu Short akciovou pozici, ihned po otevření trhů ji likviduji nákupem akcií zpět za jejich aktuální cenu,. kterou pozoruji na obrázku níže.

Při pondělním Open 16.4.2018 bych byl pravděpodobně schopen nakoupit 100x Long akcií AAPL za cenu 175.03 USD. Za tuto transakci bych utratil -17.503 USD a způsobila by, že nakoupené Long akcie vykompenzují mnou držené Short akcie. Při tržbě +17.397 USD a výdajích -17.503 USD bych utržil konečnou ztrátu -106 USD.

2/ Přijímám ztrátu zpětným nákupem

Je opět 3.4.2018 a já usuzuji, že to opět s akciemi AAPL nebude do budoucnosti moc valné a budoucí pokles ceny se snažím obchodovat pomocí výpisu Short Call opcí, ceny a výběr opce je patrný z obrázku níže. Je to tak stejná výchozí situace, jako v předchozím případě.

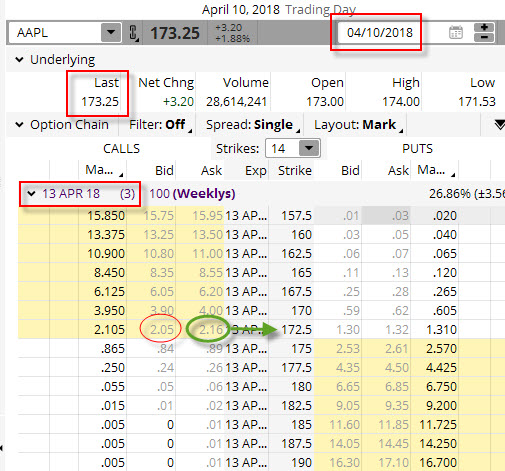

Opět vypisuji Short Call na OTM strike 172.50 a vybírám expiraci za 10 kalendářních dnů, získávám Prémium ve výši +147 USD. Nyní jsem ale rozhodnut, že nebudu při držení vypsaného opčního kontraktu pasivní a budu se snažit, v případě nepředpokládaného vývoje ceny akcie AAPL, pozici nějakým jednoduchým způsobem řídit. Řízení spočívá například v přijetí jednoduchého pravidla, že akceptovatelnou ztrátou je výdaj ve výši 1.5 násobku získaného Prémia. Při získaném Prémiu ve výši +147 USD tak chci pozici uzavřít s výdajem maximálně -220 USD. Protože cena akcie AAPL po výpisu mé opce začala fluktuovat oběma směry, aby se nakonec vydal severním směrem, mohl jsem 10.4.2018, po sedmi obchodních dnech, pozorovat následující situaci, která odpovídala mému „výstupnímu“ pravidlu.

Tři kalendářní dny před expirací, po uptrendu ceny akcie AAPL, pozoruji, že má Short Call 172.50 je již „v penězích“, protože cena akcie AAPL vystoupala na 173.25 USD. V opčním řetězci pak mohu vypozorovat, že vykoupit zpět mou vypsanou opci na strke 172.50 bych mohl za Ask cenu ve výši -216 USD, což odpovídá mé představě o maximálním přijatém riziku z tohoto opčního obchodu. Takto situaci také řeším a k přijatým +147 USD Prémia vynakládám -216 USD na nákup mé Short Call 172.50 zpět. Má celková ztráta je tak podle předem stanoveného pravidla o maximálním výdaji na zpětný nákup na konečných -69 USD

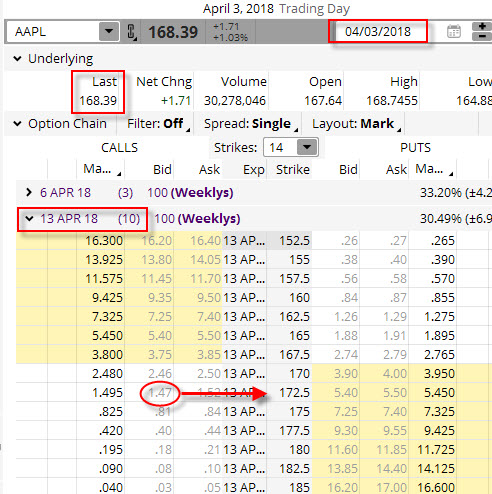

3/ Vytvořím Call Bull Spread s vyhlídkou na možný profit

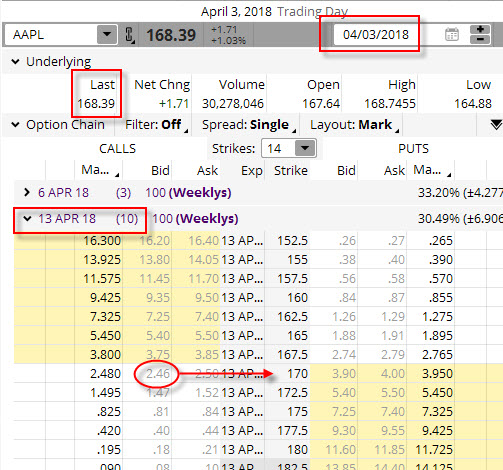

3.4.2018 jsem usoudil, že by nebylo špatné vsadit na pokles ceny akcií AAPL a pokusit se takové nabyté přesvědčení zobchodovat pomoci výpisu Short Call opce. Při momentální cena akcie AAPL na úrovni 168.39 USD mám možnost takového výpisu podle níže uvedeného obrázku.

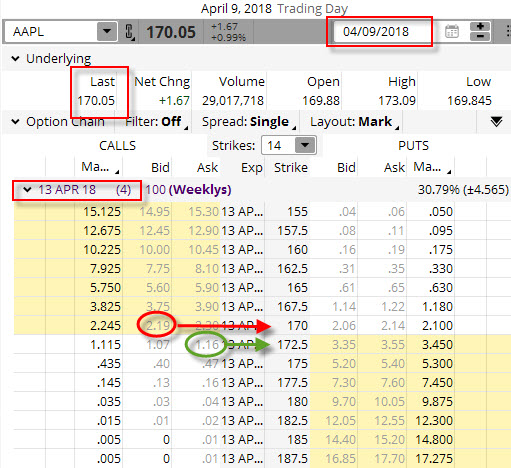

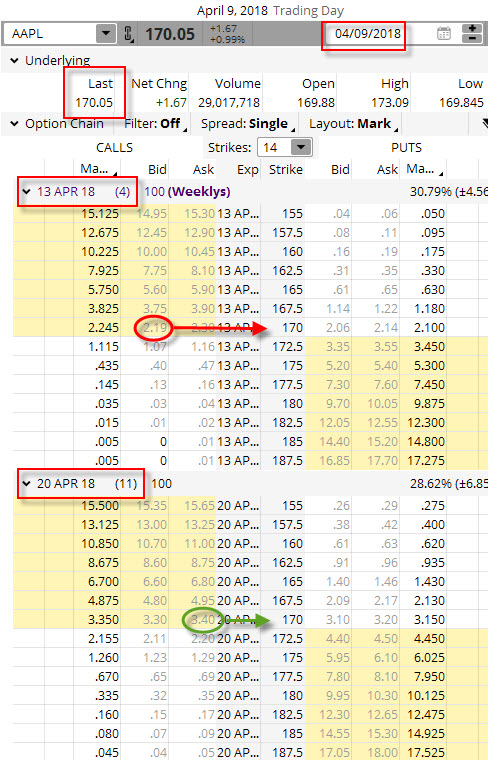

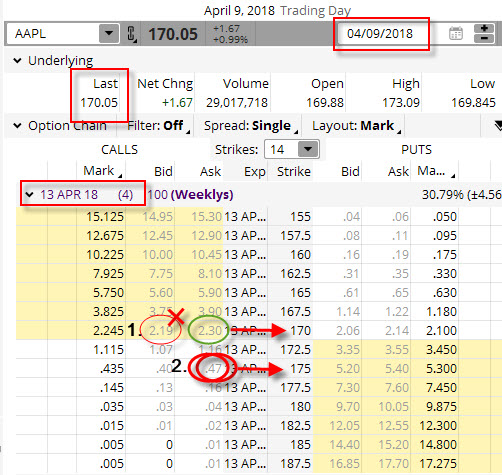

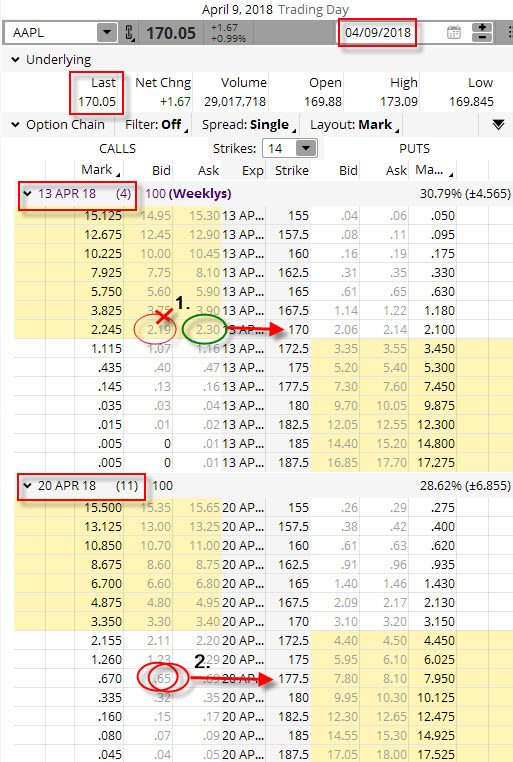

Ke svému obchodu jsem si vybral opční řetězec s expirací za deset dnů a volil jsem mírně OTM opční kontrakt Short Call na strike 170, za který jsem utržil +246 USD. Situace se nadále nevyvíjela tak, jak jsem si představoval a cena akcie AAPL začala opatrně, ale jistě stoupat. 9.4.2018, tedy zhruba v polovině času života mé vypsané opce, které zbývalo do expirace 4 kalendářní dny, se cena akcie AAPL dotkla strike mé vypsané opce, protože zakončila na Close tohoto dne na úrovni 170.04 USD. Začal jsem mít obavy z dalšího růstu ceny, který mohl nepříjemně zvednout cenu mé vypsané Short Call opce nad strike 170, proto jsem se rozhodl svou potenciální ztrátu nějakým způsobem omezit na přijatelnou úroveň a nevystavit tak svou opční pozici neomezené ztrátě, která by mohla nastat v případě dalšího růstu ceny akcie AAPL nad strike mé vypsané opce. Situaci jsem vyřešil podle níže uvedeného obrázku.

Využil jsem tedy přijaté Prémium z výpisu své původní Short Call 170 ve výši +246 USD k tomu, abych nakoupil Long Call na vyšším strike 172.50, která je aktuálně k mání za -116 USD. Vytvořil jsem tak Vertical Bear Call Spread -170/+172.50. Za vytvoření takového „dvouapůlbodového spreadu“ jsem obdržel kredit (+246 USD – 116 USD) +130 USD. Vyměnil jsem tak neomezenou možnost ztráty za RiskProfile, který mi nabízí takto vytvořený Vertical Bear Call Spread -170/+172.50. Mohou nyní nastat při expiraci tři teoretické situace

1/ Cena AAPL bude při expiraci nad 172.50 USD. Obě opce Vertical Bear Call Spreadu -170/+172.50 budou „v penězích“. Short Call 170 bude Assigned (přiřazena) a já obdržím na svůj účet 100 x Short akcií AAPL za cenu 170 USD, za tuto transakci na svůj účet obdržím +17.000 USD. Má Long Call 172.50 bude Exercised (uplatněna) a já na účet obdržím 100 x Long akcie za cenu strike 172.50/kus a budu mít výdaj -17.250 USD. Obě akciové pozice Short a Long se vyruší, zbudou jen peníze z této transakce, tedy +246 USD (původní Prémium za Short Call) -116 USD (pořízení Long Call) +17.000 USD (přiřazení) -17.250 USD (uplatnění) = ztráta -120 USD. Vyšší ztráta již být nemůže.

2/ Cena AAPL bude při expiraci nad 170 USD ale pod 172.50 USD, například 171 USD. Short Call 170 bude Assigned (přiřazena) a já obdržím na svůj účet 100 x Short akcií AAPL za cenu 170 USD, za tuto transakci na svůj účet obdržím +17.000 USD. Má Long Call 172.50 vyprší jako bezcenná. Akcie při pondělním Open zlikviduji za modelových 171 USD, na tuto transakci vynaložím -17.100 USD, vše zmizí a zbudou jen peníze z transakce, +246 USD (Prémium za Short Call) -116 USD (pořízení Long Call) +17.000 USD (přiřazení) -17.100 USD (likvidace akcií) = profit +30 USD.

3/ Cena AAPL klesne do expirace pod 170 USD. Obě opce Obě opce Vertical Bear Call Spreadu -170/+172.50 vyprší jako bezcenné, na účtu mi zbude zbytek nevyužitého Prémia, +246 USD (původní Prémium za Short Call) -116 USD (pořízení Long Call) = profit +130 USD.

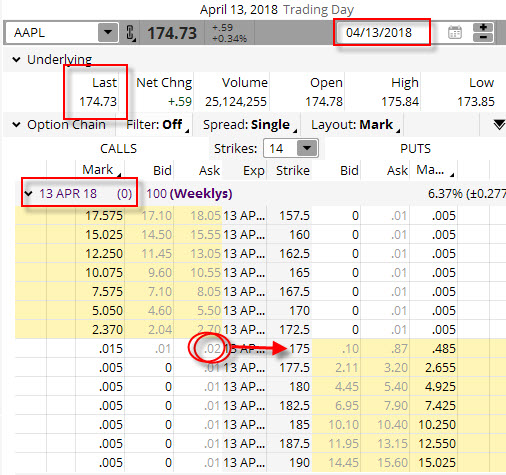

S ohledem na výše uvedené teoretické varianty by můj obchod po takové úpravě nakonec konkrétně při expiraci dopadl tak, jak jej lze pozorovat na obrázku.

Cena akcie vytrvala v uptrendu a při expiraci skončila na ceně 174.73 USD, prorazila tak oba strike mého Vertical Bear Call Spreadu -170/+172.50 a došlo tak k naplnění scénáře označeného číslem 1/, kdy konečná ztráta činila -120 USD. Pokud bych neprováděl žádné úpravy mé původní vypsané Short Call 170, znamenalo by to, že při cena akcie AAPL 174.73 USD by tato opce měla -473 USD Vnitřní Hodnotu a za nejméně tyto peníze bych ji byl schopen vykoupit zpět. Protože jsem přijal Prémium za její výpis +246 USD, byla by pak ztráta za likvidaci takové vypsané Short Call opce na volném trhu minimálně -227 USD, tedy o 107 USD více, než při záchranné operaci s pořízenou Long Call opcí.

4/ Vytvořím Kalendářní Spread s vyhlídkou na možný profit

3.4.2018 jsem opět usoudil, že by nebylo špatné vsadit na pokles ceny akcií AAPL a pokusit se takové nabyté přesvědčení zobchodovat pomoci výpisu Short Call opce. Při momentální ceně akcie AAPL na úrovni 168.39 USD mám možnost takového výpisu podle níže uvedeného obrázku, je to tedy stejná výchozí situace, jako u předcházejícího příkladu z transformací nepovedeného obchodu do Call Bull Spreadu.

Ke svému obchodu jsem si vybral opět opční řetězec s expirací za deset dnů a volil jsem opět mírně OTM opční kontrakt Short Call na strike 170, za který jsem utržil +246 USD. Situace se však nadále nevyvíjela tak, jak jsem si představoval a cena akcie AAPL začala opatrně, ale jistě stoupat. 9.4.2018, tedy zhruba v polovině času života mé vypsané opce, které zbývalo do expirace 4 kalendářní dny, se cena akcie AAPL dotkla strike mé vypsané opce, protože zakončila na Close tohoto dne na úrovni 170.04 USD. Začal jsem mít obavy z dalšího růstu ceny, který mohl nepříjemně zvednout cenu mé vypsané Short Call opce nad strike 170, proto jsem se rozhodl svou potenciální ztrátu nějakým způsobem omezit na přijatelnou úroveň a nevystavit tak svou opční pozici neomezené ztrátě, která by mohla nastat v případě dalšího růstu ceny akcie AAPL nad strike mé vypsané opce. Situaci jsem vyřešil jinak než u podle níže uvedeného obrázku s Call Bull Spreadem, kdy jsem pro úpravu použil opční kontrakty ve stejné expiraci a na odlišném strike, ale vybral jsem si jiné řešení.

Využil jsem tedy přijaté Prémium z výpisu své původní Short Call 170 ve výši +246 USD k tomu, abych pořídil na stejném strike Long Call se vzdálenější expirací za 11 dnů, tedy nejblíže následující expirující opční řetězec. Tato Long Call na strike 170 se dala pořídit za -340 USD. Svůj nově pořízený Kalendářní Spread -170/+170 jsem tak zkonstruoval za náklady (+246 USD -340 USD) -94 USD. Jaká byla má motivace pro pořízení tohoto Kalendářního Spreadu za tyto peníze? Mohu se pro vysvětlení mých motivů spoléhat na tři možné teoretické scénáře, které mohou při expiraci bližší, původně vypsané opce, nastat.

1/ Cena AAPL bude při expiraci nad 170 USD. Obě opce Kalendářního Spreadu -170/+170 budou „v penězích“. Má původní Short Call 170 bude Assigned (přiřazena) a já na svém účtu uvidím 100x Short akcií AAPL za cenu strike 170 USD/kus a za tento akciový short získám+17.000 USD. Nebudu se ale nějak rozpakoval a nařídím Exercise (uplatním) svou vzdálenější Long Call 170 (ta je také „v penězích“), kterou přivolám na svůj účet 100x Long akcií AAPL za pořizovací cenu 170 USD/kus a na tuto transakci vynaložím -17.000 USD. Zmizí mé opce, zmizí mé přijaté a vydané peníze ve stejné částce a zůstane pouze ztráta -94 USD vzniklá při konstrukci Kalendářního Spreadu.

2/ Cena AAPL bude při expiraci přesně 170 USD. Short Call 170 (má původní) z vytvořeného Kalendářního Spreadu -170/+170, vyprší jako bezcenná a já mohu prodat svou vzdálenější Long Call 170 na volném trhu. Podle momentální Implied Volatility by při ceně AAPL rovných 170 USD mohla mít hodnotu například +150 USD (má ještě týden do expirace), pokud bych ji za tuto cenu prodal, činil by můj profit (-94 USD +150 USD) = +56 USD

3/ Cena AAPL bude při expiraci pod 170 USD. Short Call 170 (má původní) z vytvořeného Kalendářního Spreadu -170/+170, vyprší jako bezcenná a já mohu opět prodat svou vzdálenější Long Call 170 na volném trhu. Bude záležet, nakolik bude tato Long Call 170 „mimo peníze“ a také na momentální hodnotě Implied Volatility. Například při ceně AAPL na hodnotě 167 USD by mohla mít hodnotu například +45 USD, pokud bych ji za tuto cenu prodal, činila by má ztráta (-94 USD +45 USD) = -49 USD

Plastičtější představu pak může posloužit konkrétní situace mého obchodu při expiraci.

Cena akcie AAPL vystoupala do expirace na 174.73 USD a potvrdila tak uptrend, což je přesně situace, které se snažím ubránit. Obě mé opce Kalendářního Spreadu -170/+170 se tak ocitly při expiraci „v penězích“. Mohu tak na obrázku pozorovat, jak tento pohyb zasáhl mé opční pozice, momentálně pořízené za náklady ve výši -94 USD. Naplnil se tak teoretický scénář 1/ z předchozího odstavce. Má původní Short Call 170 bude Assigned (přiřazena) a já na svém účtu uvidím 100x Short akcií AAPL za cenu strike 170 USD/kus a za tento akciový short získám+17.000 USD. Celkově, s pořízením Kalendářního Spreadu -170/+170 za -94 USD tak budu mít celkové tržby +16.906 USD. Podle teoretické varianty 1/ výše bych mohl nyní mou Long Call 170 uplatnit (Exercise) a 100x Long akciemi AAPL vyrušit mé 100x Short akcie současně s útratou -17.000 USD a potvrdit tak původní ztrátu -94 USD a obchod by mohl být ukončen. Naskýtá se mi ale další možnost řízení pozice, pokud si takovou Long Call opci na strike 170 ponechám současně s přiřazenými Short akciemi za cenu 170 USD/kus. Mám totiž celý týden do expirace nakoupené Long Call 170 opce na to, aby se obchod vyvinul tak, aby nakonec přinesl profit. Nic horšího, než utrpěná ztráta -94 USD se totiž nemůže stát. Při této konstelaci mohou totiž nastat opět tři možnosti.

1/ Cena akcie AAPL bude při expiraci Long Call 170 nad 170 USD. Akcie si může stoupat kam chce i když mám současně také 100x Short akciovou pozici. Mám totiž Long Call 170 a ta mi zaručuje, že kdykoliv mám možnost její Exercise nakoupit na svůj účet 100x Long akcií AAPL za 170 USD/kus. Při dosavadních tržbách +16.906 USD tak vynaložím na svůj nákup -17.000 USD a potvrdím svou ztrátu -94 USD.

2/ Cena akcie AAPL bude při expiraci přesně 170 USD. Long Call 170 vyprší jako bezcenná a já mohu likvidovat své 100x Short akcie AAPL na volném trhu za cenu 170 USD za kus. Při dosavadních tržbách +16.906 USD tak vynaložím na tuto likvidaci opět -17.000 USD a potvrdím svou ztrátu -94 USD

3/ Cena akcie AAPL bude při expiraci pod 170 USD. Nic lepšího bych si nemohl přát. Long Call 170 sice vyprší jako bezcenná, ale mé 100x Short akcie AAPL vydělávají. Při modelové ceně akcie AAPL při této expiraci na úrovni 168 USD bych mohl likvidovat mé akcie nákupem na volném volném trhu za tuto cenu. Při dosavadních tržbách +16.906 USD bych tak vynaložil na tuto likvidaci -16.800 USD a vytvořil bych profit ve výši +106 USD.

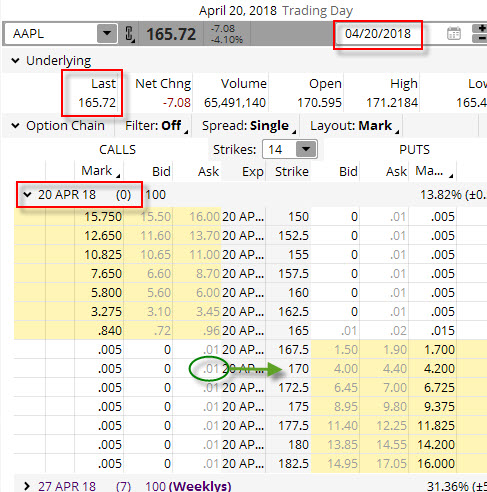

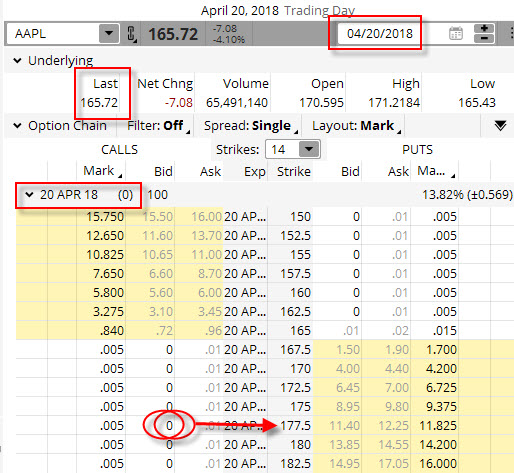

Pokud bych chtěl prozkoumat, jak si konkrétně vedl můj obchod a kterou z výše uvedených variant nakonec bylo využito, tak při expiraci Long Call 170 opce, v pátek 20.4.2018, bych mohl pozorovat pro Long Call 170 + 100x Short akcií pořízených za 170 USD/kus a dosavadních tržbách +16.906 USD následující obrázek

Cena akcie AAPL poklesla na 165.72 USD. Má Long Call 170 vypršela jako bezcenná. Při pátečním Close, kdy expirovala má Long Call 170, jsem při aktuální ceně akcií AAPL 165.72 USD nakoupil 100x Long akcie, které kompenzovaly mé 100x Short akcie a za tento nákup akcií jsem utratil -16.572 USD. Tím jsem celý obchod ukončil. Celkově jsem tak z původně nepovedené Short Call 170 pozici s +246 USD přijatého Prémia, transformovanou do Kalendářního Spreadu -170/+170 s pořizovacími náklady -94 USD a následně převedenou do Syntetické Long Put s tržbou +16.906 vystoupil s náklady -16.572 USD, abych vytvořil profit +334 USD.

5/ Rolování na vyšší strike ve stejné expiraci

Rolování je patrně nejjednodušší ochranou před přijetím ztráty na nepovedeném obchodu při výpisu opce. Znamená likvidaci původní vypsané opce a současné vypsání dalšího/dalších opcí na jiných strike. V ukázce nejjednodušší formy rolování bych mohl 3.4.2018 opět usoudit, že by nebylo špatné vsadit na pokles ceny akcií AAPL a pokusit se takové nabyté přesvědčení zobchodovat pomoci výpisu Short Call opce. Při momentální cena akcie AAPL na úrovni 168.39 USD mám možnost takového výpisu podle níže uvedeného obrázku, je to tedy stejná výchozí situace, jako u předcházejících příkladů.

Výpis opce jsem opět realizoval na opčním řetězci s expirací za 10 kalendářních dnů, pro tuto operaci jsem si vybral Short Call mírně OTM na strike 170 a za tento prodej opce jsem inkasoval +246 USD. Situace se ale nevyvíjela podle představ, proto jsem se dne 9.4.2018, po šesti dnech držení Short Call na strike 170 a při ceně AAPL na úrovni 170.04 USD, rozhodl mou pozici „odrolovat“ na vyšší strike. Za této situace, tedy uptrendu, kdy se cena podkladové akcie dotkla mého vypsaného strike 170, mám možnost pozorovat níže uvedené ceny opcí k této zamýšlené operaci.

Využívám přijatého Prémia ve výši +246 USD z výpisu původní Short Call 170 a tyto peníze vynakládám na její likvidaci, podle obrázku by se mi to mohlo podařit za -230 USD, zobrazeno jako (1). Likvidací původní opce tak původně inkasované Prémium tvoří již jen +16 USD. Věřím ale stále, že se pohyb akcie AAPL zastaví, proto vypisuji nad trhem ve vzdálenosti pěti bodů na strike 175 další opční kontrakty, a to rovnou dvě Short Call 175, zobrazeno jako (2). Za tento výpis inkasuji +94 USD Prémia, takže se zbytkem původně přijatého Prémia ve výši +16 USD nyní mám celkový kredit + 110 USD. Nyní jsem posunul hranici úspěšnosti mého obchodu oproti původně vypsané opci na strike 170 nad hranici strike 175. Konkrétně je můj BreakEven bod celého obchodu na úrovni 175+1.10 = 176.10 USD. Přestože jsem si takto významně posunul BreakEven bod, musím také konstatovat, že jsem se vystavil dvojnásobně vyššímu riziku neomezené ztráty oproti původní pozici, která by mohla nastat při dramatickém uptrendu ceny akcie AAPL nad strike mých nově vypsaných Short Call 175 opcí. Jak nakonec celý obchod dopadl je patrné z obrázku zachycujícího stav opčního řetězce při expiraci.

Při ceně AAPL na úrovni 174.73 USD při páteční expiraci nově vypsaných „odrolovaných“ opcí dopadl obchod zdařile. Vypsané Short Call opce na strike 175 vypršely jako bezcenné a já se mohl radovat z konečného profitu ve výši přijatých Prémií +110 USD. Největším problémem pak zůstává možnost, že v případě nepříznivého vývoje, jsem vystaven riziku vícenásobné ztráty při rolování vícenásobně většího počtu kontraktů, než jsem původně vypsal. Mohl jsem také toto riziko redukovat prostě tím, že bych roloval pouze tento jeden kontrakt a žádný další nepřidával a mohl jsem tak původní riziko vyplývající s neomezeného ztráty dále „nenásobit“, přijal bych však samozřejmě méně Prémia a obchod by nebyl tak výrazně úspěšný. Vždy je ale „něco za něco“ a je otázkou averze k riziku obchodníka, jakou záchrannou konstrukci nakonec využije.

6/ Rolování na vyšší strike ve vzdálenější expiraci

3.4.2018 jsem opět usoudil, že by nebylo špatné vsadit na pokles ceny akcií AAPL a pokusit se takové nabyté přesvědčení zobchodovat pomoci výpisu Short Call opce. Při momentální cena akcie AAPL na úrovni 168.39 USD mám možnost takového výpisu podle níže uvedeného obrázku, je to tedy stejná výchozí situace, jako u předcházejících příkladů.

Výpis opce jsem opět realizoval na opčním řetězci s expirací za 10 kalendářních dnů, pro tuto operaci jsem si vybral Short Call mírně OTM na strike 170 a za tento prodej opce jsem inkasoval +246 USD. Situace se nevyvíjela podle představ, proto jsem se dne 9.4.2018, po šesti dnech držení Short Call na strike 170 a při ceně AAPL na úrovni 170.04 USD, rozhodl mou pozici „odrolovat“, nyní jsem však nepokukoval po opcích se stejnou expirací, jako je můj současný neúspěšný Short Call 170 opční kontrakt, ale rozhodl jsem se využít vzdálenější expirační období. Za této situace, tedy uptrendu, kdy se cena podkladové akcie dotkla mého vypsaného strike, mám možnost pozorovat níže uvedené ceny opcí k této zamýšlené operaci, a to ceny opcí z opčního řetězce s nejbližší vzdálenější expirací.

Opět využívám původně přijatého Prémia ve výši +246 USD z výpisu původní Short Call 170 a tyto peníze vynakládám na její likvidaci, podle obrázku by se mi to mohlo podařit za -230 USD, zobrazeno jako (1). Likvidací původní opce tak původně inkasované Prémium tvoří již jen +16 USD. Věřím ale stále, že se pohyb akcie AAPL zastaví, jenom chci nechat takovému poklesu dostatečný čas, také pozoruji, že mi ceny opcí ve vzdálenější expiraci poskytují více Prémia než opce s expirací likvidované opce a mohu dokonce za větší peníze vypsat opci na vyšším strike, a to se mi velmi zamlouvá. Proto vypisuji nad trhem ve vzdálenosti sedmi a půl bodu na strike 177.50 další opční kontrakty, a to rovnou dvě Short Call 177.50, zobrazeno jako (2). Za tento výpis inkasuji +130 USD Prémia, takže se zbytkem původně přijatého Prémia ve výši +16 USD nyní mám celkový kredit + 146 USD. Nyní jsem posunul hranici úspěšnosti mého obchodu oproti původně vypsané opci na strike 170 nad hranici strike 177.50. Konkrétně je můj BreakEven bod celého obchodu na úrovni 177.50+1.30 = 178.80 USD. Přestože jsem si takto významně posunul BreakEven bod, musím také opět konstatovat, že jsem se vystavil dvojnásobně vyššímu riziku neomezené ztráty oproti původní pozici, která by mohla nastat při dramatickém uptrendu ceny akcie AAPL nad strike mých nově vypsaných Short Call opcí. Jak nakonec celý obchod dopadl je patrné z obrázku zachycujícího stav opčního řetězce při expiraci.

Při ceně AAPL na úrovni 165.72 při páteční expiraci dopadl obchod zdařile. Vypsané Short Call opce na strike 177.50 vypršely jako bezcenné a já se mohl radovat z konečného profitu ve výši přijatých Prémií +130 USD. Největším problémem pak opět zůstává možnost, že v případě nepříznivého vývoje jsem opět vystaven riziku vícenásobné ztráty při rolování vícenásobně většího počtu kontraktů, než jsem původně vypsal. Mohl jsem také toto riziko redukovat opět prostě tím, že bych roloval pouze tento jeden kontrakt a žádný další nepřidával a mohl jsem tak původní riziko vyplývající s neomezeného ztráty dále „nenásobit“, přijal bych však samozřejmě méně Prémia a obchod by nebyl tak výrazně úspěšný.

Přestože na to upozorňuji, tak musím zopakovat, že transakce se zvyšujícím se počtem rolovaných kontraktů je značně ošidná (varianta 5/ a 6/) a může způsobit na obchodních účtech nemalé škody. Je s ní spojeno nejenom skokové zvýšení požadavku na margin, ale také násobné zvýšení rizika v případě neumdlévajícího uptrendu podkladové akcie. V souvislostí s touto technikou „násobného rolování“ by se pak také mohlo zdát, že pokud bych měl neomezený kapitál, mohl bych také neomezeně a do nekonečna rolovat až se trend unaví a podkladové aktivum konečně klesne pod strike mnou vypsaných opcí. Pokud by rolování vždy přineslo na můj účet kredit a opce by byly vždy na vyšším strike, tak by se takové rolování dalo pokládat za téměř dokonalou operaci. Takové rolování je pak někdy prezentováno jako technika, jak se ze špatného obchodu dá postupně vymanit, ale to, že na to nemám dostatečně velký obchodní účet pak zůstává jaksi stranou. Zkuste si představit trojnásobné rolování. Z třítisícového marginu na jeden kontrakt se stává margin ve výši 6.000 USD při rolování v poměru 1:2, z něj při čtyřech následně rolovaných kontraktech již 12.000 USD margin při stejném poměru 1:2 a při následném osmikontraktové pozici již potřebujete margin ve výši 24.000 USD. Pokud bych využil weeklys opce a roloval bych například ve čtrnáctidenních periodách, tak k tomuto probojování se ke 24.000 USD požadavku na margin by stačily tři období (6 týdnů) nepřetržitého uptrendu. Nepotřebuji velkou dávku fantazie, abych si mohl představit akcii, která šest týdnů v kuse stoupá…:c)

Prodej opčních kontraktů je základní disciplína opčního obchodování, pokud chci opční kontrakt koupit (Long), musí být tady někdo, kdo mi je prodá (Short). Existují tak dvě stejně veliké skupiny obchodníků, kteří tvoří opční trh, není snadné posoudit a jednoznačným odsudkem některou z těchto skupin „nálepkovat“ a vyhodnotit, která ze dvou stran opčního obchodu má lepší pozici. Vypisování opcí je jednoduchá záležitost s nejednoduchými důsledky. Vystavení se riziku výpisem opce chce určitou míru znalostí a zejména dostatečnou toleranci k přijímanému riziku, za podstoupení takového rizika ale dostáváme zaplaceno, je pak na každém, aby si našel ten pravý poměr těchto veličin nebo udělal své případné vypisování opcí bezpečnější tvořením komplexnějších konstrukcí například s jinými opčními kontrakty :c)

Sleduj facebook, napiš e-mail nebo tweet

Ahoj Jirko,

díky za další super článek.

Díval jsem se na tvůj úctyhodný seznam knih, které jsi přečetl. Můžeš, prosím, doporučit nějakou knihu věnující se opcím, která je pro středně pokročilé?

Však i tvé články by již vydali alespoň za jednu knihu 🙂

Petr

Ještě jedna poznámka. U bodu 5/ Rolování na vyšší strike ve stejné expiraci by dle mého měl být výpis dvou short call za celkem cenu 80 usd. Přijde mi, že zde pracuješ s cenou pro long call. Petr

Ahoj,

ano, tak to máš pravdu, v obrázcích je cena Ask, to je grafická chyba. Doufám ale, že na principu a logice to nic výrazně nezmění, takže až budu mít čas, tak ten obrázek opravím. Díky za upozornění a pozorné čtení, Jirka :c)

Ahoj,

mé doporučení je jednoznačné – Options As a Strategic Investment – Lawrence G. McMillan, a to páté vydání. Na Amazonu se dá koupit použitá nyní na cca 60 – 80 USD a je psaná velmi jednoduchou a pochopitelnou angličtinou. Je to zdokonalené a přepracované vydání knihy McMillan On Options, tuto straší (ale stejné kvalitní) knihu mám také v PDF, takže ti ji pošlu na e-mail „k zapůjčení“, ať alespoň vidíš ten rozsah…:c)

Díky. Dorazila v pořádku 🙂 0.

Ahoj Jirko,

děkuji za články, které píšeš a odpovědi na dotazy, vůbec celkově za čas, který nám věnuješ. Je to výborná práce. Tvůj web sleduji již delší dobu, ale teprve nyní se dostávám k tomu, že mám čas se do této problematiky pořádně ponořit. Mohla bych také poprosit o zaslání knihy v pdf ?

Vše dobré, ať se daří 🙂

Gábina

Ahoj Gábino,

já žádnou knihu nenapsal, co máš na mysli? Jirka :c)

Ahoj,

teď mi to došlo (to s tou knihou), poslal jsem ji e-mailem, Jirka :c)

Ahoj Jirko, tento web je prostě TOP. Absolutně skvělý.

Našel jsem drobnost v textu, jde jen o formulace, myslím ale, že ve smyslu předcházejícího textu by bylo vhodnější napsat, že „výsledkem Assignmentu Short Call 172.5 je automatické otevření (nikoliv nákup) pozice Short 100x akcií AAPL“….a dále v textu „s výdajem nikoliv +, ale -17.000USD“.

Text samozřejmě vše vysvětluje, takže sorry za mé hnidopišství. 😉

Díky za Tvoji práci. S úctou Luboš.

Obě mé opce ze spreadu jsou „v penězích“ při expiraci, proto s pozicí nic nedělám a ponechávám vypořádání na automatických procesech Assignment (pro Short Call 172.50) a Exercise (pro Long Call 170). Výsledkem Assignment bude nákup 100x Short akcií AAPL na můj účet za cenu strike, tedy za 172.50 USD/kus s příjmem +17.250 USD. Výsledkem Exercise ale bude nákup těchto akcií za cenu strike, tedy za 170 USD/kus s výdajem +17.000 USD.

Ahoj Luboši,

díky za upozornění, text jsem upravil a znaménko u výdaje za nákup akcií také, děkuji za pozorné čtení, měj se hezky a ahoj, Jirka

Ahoj mohl bych tě také poprosit o tu knihu v PDF která je ti zmiňována ? Děkuji

Ahoj, poslal jsem přes úschovnu (kniha má cca 50 MB..), Jirka :c)

Dobrý den, chtěl bych se prosím zeptat na názor na “strategii”, která mě napadla při čtení tohoto článku. Pokud zvažuji nákup Long akcií, nebo mi nevadí je u daného titulu držet, tak co takhle vypsat Short call strike 200 při aktuální ceně podkladu např. 180 USD a pokud bude cena podkladu stoupat k 200, tak bych průběžně nakupoval akcie po 10-20ks až do počtu 100 ks. Při expiraci bych buď byl přiřazen a akcie by mi “zmizly” = vydělal bych určitě, anebo by Short Call vypršela bezcenná = vydělal bych taky za prémium při výpisu a držel bych akcie dále, jak jsem stejně chtěl. Vidíte Jirko (popř. i ostatní čtenáři samozřejmě) nějaké úskalí tohoto přístupu, popř. vylepšení? Moc díky.

Ahoj,

několikrát v různých článcích (např. o Delta Neutralitě) jsem popisoval, že je možné pomocí pořizování podkladů hedžovat riziko. Je ale něco jiného hedžovat Long opci než Short opci. Popisovaný přístup je OK, pokud stále přikupuješ Long akcie, když jejich cena stoupá ke strike Short Call a do expirace jej protne a tak to také zůstane. To se ale nedá vůbec předpovídat, takže každý nákup podkladu bude umocňovat riziko, že se trend obrátí a ty na nakoupených Long akciích proděláš daleko více, než je Prémium, které jsi získal prodejem opce. Myslím, že základ a podstata by mohla být v tomto článku https://dobretrejdy.com/?p=2959 Jirka :c)

Dobrý den, mohl bych prosím taky poprosit o zaslání: “přepracované vydání knihy McMillan On Options, tuto straší (ale stejné kvalitní) knihu v PDF”? Moc děkuji.

Zdravím, poslal jsem e-mailem, Jirka :c)