Jsem Long Call, jsem Long AAPL APR 07’17 140 CALL. Ne, nemám dlouhý telefonát z mého ajfónu, ale mám koupený „dlouhý“ opční kontrakt na podkladové aktivum, kterým je 100 akcií společnosti AAPL se strikem 140 a s expirací tohoto opčního kontraktu dne 7. dubna 2017. Mám tedy na svém účtu otevřenou nejtriviálnější opční pozici – Long Call opci. Přestože je toto nejjednodušší opční kontrakt, který můžu pořídit a obchodovat, je s podivem, kolik možností je s jeho držením spojeno a jak vlastně můžeme s celým, na pohled jednoduchým, obchodem vlastně naložit. Pokusím se to nějak shrnout do tohoto článku.

Pořízením tohoto opčního kontraktu jsem uzavřel smlouvu se subjektem, který mi opci prodal, když podstatou smlouvy je, že jej můžu kdykoliv za života a držení opčního kontraktu požádat (jedná se totiž o „americký“ typ opce“), aby mi na můj obchodní účet dodal 100 akcií AAPL za cenu strike mé opce. Vypisovatel (prodejce) opce pak musí tuto povinnost splnit a požadované akcie na můj účet dodat. Vyvolání tohoto mého požadavku (držitele Long Call opce) spouštím zadáním pokynu „Exercise“ v mé obchodní platformě a splnění této povinnosti prodejcem Short Call opce je splněno procedurou „Assignment“. Obě procedury jsem popsal v minulých článcích. Slovíčko „Call“ pro držitele Long Call opce pak můžu jednoduše chápat jako „volání po akciích AAPL“, aby přistály na můj obchodní účet podle uzavřené smlouvy – nakoupeného Long Call opčního kontraktu.

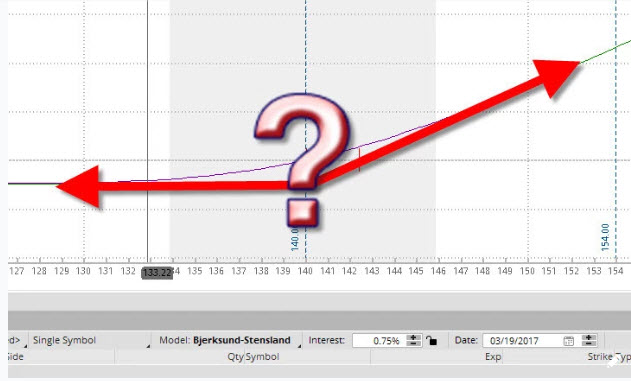

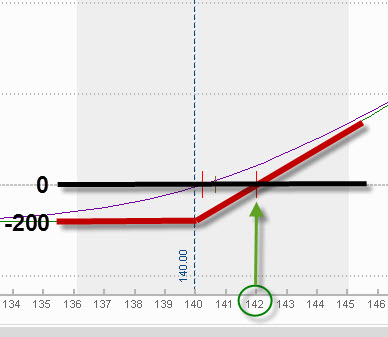

Na pořízení opčního kontraktu Long Call musím vynaložit nějaké prostředky, které reprezentuje tržní cenu opce. Tyto prostředky předávám (očištěné o brokerské komise) vypisovateli opce, tedy subjektu, který mi mou opci prodal. Za uzavření smlouvy o splnění povinnosti mi dodat podklad za určitou cenu tedy musím zaplatit tomu, kdo bude povinen tuto povinnost splnit. Těmto penězům se říká „prémium“. Jako kupec opčního kontraktu prémium platím, vypisovatel opčního kontraktu jej získává. Jako kupec opčního kontraktu se modlím, aby mi kontrakt vydělal tak, aby mi bylo zaplaceno celé vynaložené prémium a ještě nějaký zisk navíc, vypisovatel opčního kontraktu trne hrůzou, aby se obchod vyvíjel tak, že mu celé nebo alespoň část prémia nakonec zůstane. To je základní opční dialektika, základní princip opčního obchodování. Z pohledu této jednoduché dialektiky pak vyplývá, že pokud se cena akcie AAPL (při pořízení opce se obchodovala za 140 USD) pohne do expirace směrem nahoru nad 140, budu moci na této pozici možná profitovat. Protože mě opce stála 200 USD, musím vydělat tolik, abych pokryl mé vstupní náklady a toto bude vždy v případě, když se AAPL bude obchodovat nejméně za 142 USD (140 + 200/100 = 142). Cena 142 USD představuje Break Even mé opční pozice (BE). V případě, že se AAPL bude obchodovat za cenu mezi mým strike (140) a výše uvedenou cenou 142 USD (BE), nebudu na opci vydělávat, ale prodělám. Z mém investice 200 USD mi bude „vráceno“ tolik, kolik činí rozdíl mého strike 140 USD a současnou cenou AAPL. Pokud ale bude cena AAPL pod cenou 140 USD, tedy pod cenou mého strike, prodělám celou svou vstupní investici 200 USD a opce vyprší jako bezcenná.

Jsem tedy držitelem At-The-Money opce na akcie AAPL a bude mě ale zajímat, proč jsem si vůbec takovou opci pořídit a jestli jsem v duchu svého záměru udělal dobře, že jsem si takovou ATM opci pořídil. Taky bych chtěl vědět, co dělat, když se obchod vyvíjí podle mých očekávání a začíná vydělávat a také jak se zachovat, když jde pozice „proti mně“ a prodělává.

Důvodů, proč si kupovat (pořizovat, držet) Long Call opci na AAPL aktivum je spousta, uvedu některé z nich:

Pro níže uvedenou skupinu důvodů je společné přesvědčení o uptrendu. Signály vysílané mou obchodní platformou (technická analýza), rozbor fundamentálních faktorů, pohledy do účetních dokladů, sentiment na trhu technologických akcií nebo tajný telefonát vzdáleného bratrance z vývojového oddělení v Cupertino o tom, že se vývojářům konečně podařilo do Iphone dvanáctky namontovat vodotrysk. Každý z těchto důvodů mě může vést k tomu, abych si koupil Long Call opční pozici na AAPL, protože to „prostě půjde nahoru“.

A/ Chci participovat na uptrendu AAPL. Nemám blokován žádný margin a riskuji jenom vstupní investici 200 USD za pořízení opce. Čím více věřím v uptrend, tím více mohu být strike mé kupované opce vyšší a za menší cenu, adekvátně se však snižuje pravděpodobnost profitability obchodu, toto záleží na síle přesvědčení o uptrendu

B/ Chci pořídit akcie AAPL za rozumnou cenu při potvrzení uptrendu. Při stejných důvodech ukazujících na růst ceny chci pořídit akcie AAPL, potřebuji k tomu ale potvrzení takového uptrendu. Toto se mi v budoucnu vyplnilo a například na ceně 143 USD provádím Exercise mé Long opce a přivolávám tak na svůj účet 100 akcií AAPL.

C/ Chci pořídit akcie AAPL, nemám ale nyní volné prostředky na jejich nákup, ale chci zachytit trend. Stejné důvody, stejný přístup. Kupuji levnější Long Call, protože mám například blokované prostředky na účtu z titulu držení jiných opčních pozic, které zanedlouho expirují. Po uvolnění prostředků a potvrzeném růstu ceny AAPL opět provádím exercise mé Long Call opce, abych opci „přetavil“ do akcií.

D/ Chci simulovat pohyb akcie AAPL. Chci napodobit pohyb samotné akcie a mít také přiměřený profit, jako bych držel samotných 100 akcií AAPL. V takovém případě kupuji Long Call AAPL, která je silně ITM („v penězích“) a má značně vysokou Delta (ideálně 100). Při současné ceně AAPL 140 by takovou opcí mohla být taková Long Call opce se strikem 130, která se obchoduje za cenu 10.90 USD. Má Delta 96, což znamená, že pokud se cena akcie pohne nahoru o jeden dolar, tak hodnota mé opce stoupne o 96 centů, tedy téměř stejně. Výhodou pak je, že samotné držení 100 akcií AAPL by mě stálo 14.000 USD, ale držení takové simulující opce pouze 1090 USD, to je 12 x menší kapitálový nárok na obdobnou transakci při přesvědčení o uptrendu.

Další skupina důvodů pro pořízení takové Long Call pozice je značně různorodá a nemusí vůbec odrážet přesvědčení o uptrendu, dokonce nám může být vcelku jedno, jak se dále bude cena AAPL odvíjet

E/ Chci do portfolia dodat kladnou Delta. Pokud se budete pokoušet o tzv. Delta-Neutral obchodování, bude pořízení takové Long Call AAPL 140, která má Delta +52 znamenat, že takové množství kladné Delta do této pozice dodáte. Může se jednat o portfolio opcí na AAPL nebo portfolio jiných podkladových aktiv (o této technice později).

F/ Chci vytvořit hedge k akciím AAPL. Mám na svém účtu 100 x Short akcií AAPL (například výsledkem přiřazení mé Short Call opce). Nejsem zdaleka přesvědčen o budoucím pohybu těchto akcií, ale pohrávám si s myšlenkou, že by akcie mohly klesnou a já na takovém akciovém pohybu mohl vydělat. Abych vyloučil prodělek při dramatickém uptrendu mých short akcií, pořídím právě takovou Long Call. Pokud bude cena opravdu stoupat, tak pohyb na opci bude kompenzovat ztrátu na short akciích. Pokud bych pořídil Short akcie AAPL za 140 USD/kus a současně Long Call AAPL na strike 140 za 200 USD, tak stoupání nad cenu 140 (tvorba ztráty na akciích) bude plně kompenzováno za přijatelné ztráty pořizovací ceny Long opce 200 USD. Pokud ovšem bude cena AAPL klesat, tak pokles musí nejdříve vydělat 200 USD na pořízené hedge, a to se stane, když cena AAPL klesne pod 138 USD, pak může klesat jak chce, budu již jen počítat profit.

G/ Chci vytvořit hedge již držených opčních pozic AAPL. Typicky se jedná o vytvoření Vertikálních Spreadů nebo Kalendářních Spreadů. K existujícím, většinou nekrytým Short Call pozicím AAPL, pořizuji Long Call opce pod/nad jejích strikes se stejnou expirací nebo Long Call opce pod/nad/se stejným strikes se vzdálenější expirací. Takové pořizování pak vede zejména ke změně míry rizikovosti celé nově vytvořené pozice doprovázené změnou blokované výše peněžních prostředků na obchodním účtu.

….a další důvody, pro které by bylo vhodné pořizovat takovou jednoduchou opční pozici. Pokud jsem se tedy rozhodl a pořídil Long Call, musím být připraven na budoucí scénáře vývoje mé držené pozice a vědět co v každém možném okamžiku mohu udělat.

Vydělávám, co dělat?

Pro tento důvod jsem do obchodu vstoupil. Akcie AAPL potvrdila očekávání a roste, roste také cena mé Long Call AAPL 140. Jaké se mi nabízejí možnosti? Možností je několik a mohu je rozdělit do tří kategorií. 1/ Vzít profit, 2/ Uzamknout profit a nechat být a 3/ Uzamknout momentální profit a ponechat si další vyhlídky na další profit.

1/ Vzít profit

A/ Nedělám nic. První možností, jak realizovat profit je ponechat pozici jejímu osudu a nechat opci dojít ke své expiraci. AAPL uzavírá v pátek před expiraci na hodnotě 148,50 USD. Má Long Call opce na AAPL se strike 140 bude při této expiraci ITM („v penězích“) V průběhu víkendu dojde k automatické exercise a já uvidím na svém účtu 100 x Long akcie AAPL za pořizovací cenu 140 USD. Při pondělním Open, pokud modelově AAPL otevře například za stejnou cenu 148,50 USD, celou akciovou pozici prodám. Za opci jsem zaplatil -200 USD, za akcie jsem utratil -14.000 USD a nyní je prodal za +14850 USD. Celkový profit +650 USD.

B/ Prodám Long Call na volném trhu. Nemusím čekat na expiraci mé opce, ale tuto mohu na volném trhu kdykoliv prodat. Při ceně AAPL 148,50 by mohla taková opce mít Ask na hodnotě +880 USD a Bid na hodnotě +800 USD, z tohoto vyplývá, že by se mohla dát prodat před expirací za Bid +800 USD. Toto provedu. Nákup za -200 USD, prodej za +800 USD, rozdílem je profit +600 USD.

C/ Zbavím se Long Call její Exercise po pořízení Short akcií AAPL. Než prodat opci výše uvedeným způsobem na volném trhu za momentálně nabízené Bid, mohu efektivněji postupovat tak, že namísto širokého Ask/Bid na opci (šířka 80 dolarů) využiji velmi úzkého Ask/Bid na akcii AAPL. V momentě, kdy se rozhoduji z pozice vystoupit, činí tento pouhých 10 centů. Akcie AAPL, které se momentálně obchodují za Last 148,50 USD mají Ask 148,55 USD a Bid za 148,45 USD. Využívám tohoto úzkého spreadu na akciích a prodávám Short 100 x akcie AAPL za Bid 148,45 USD. Na účtu se mi objeví 100 x Short akcie AAPL a současně mi přibude +14.845 USD za jejich prodej. V následujících vteřinách zadávám pokyn exercise u mé Long Call AAPL na strike 140. Jeho výsledkem je okamžitý přísun 100 x Long akcií AAPL na můj účet, za jejichž pořízení musím zaplatit +14.000 USD. Obě akciové pozice se vyruší (pozice Short 100 x AAPL je kompenzována pozicí Long 100 x AAPL). Opce je exercised, takže také zmizela, protože jsem ji ale pořídil za -200 USD, je výsledek celé transakce -200 USD (pořízení opce) + 14.845 USD (Short akcie) -14.000 USD (Exercise) = profit +645 USD. Vzali jsme profit mírně sofistikovanějším způsobem a náš výsledek je o +45 USD lepší. Podívejte se na níže uvedený ilustrativní obrázek s rozdíly mezi Ask/Bid na akcii a Ask/Bid na opčních kontraktech (ceny jsou odlišné od příkladu)

2/ Uzamknout profit a nechat být

Vytvořím Reversal. Uzamčení profitu tímto způsobem je operace, kdy pořizuji Short Put na stejném strike jako již držená Long Call opce za současného prodeje 100 ks Short akcií AAPL. Tento způsob uzamčení profitu je efektivnější než vzít okamžitý profit podle všech tří výše uvedených možností. Předpokládejme výše uvedenou tržní situaci, kdy AAPL se momentálně obchoduje za Last 148,50 USD a akciový Ask je 148,55 USD a Bid za 148,45 USD. Opce Short Put na strike 140, tedy na stejném strike jako je má Long Call 140, je nyní značně OTM („mimo peníze“) a mohu ji prodat například za pouhých +20 USD. Provedu takový prodej Short Put 140 a současně prodám 100 x Short akcií AAPL za cenu Bid 148,45 USD. Má pozice má pak tyto náklady – Long Call opci jsem pořídil za -200 USD, akcie jsem shortoval a přibylo mi za tuto operaci +14.850 USD a za Short Put opci na strike 140 jsem utržil +20 USD, celkem tedy -200 USD + 14.850 USD + 20 USD = +14.670 USD, tyto mám na svém účtu. Nyní mohu na celou pozici zapomenout. „Uzamkl“ jsem si svůj profit a tento mi již nikdo nevezme. Jak je to možné? Má pozice je Long Call 140, 100 x Short akcie a Short Put 140. Ať se při expirace stane cokoliv, vždy mi vše zmizí a zůstanou jenom vydělané peníze. Jak je to možné?

1/ Pokud bude cena AAPL při expiraci nad 140 USD – Má Long Call 140 bude v penězích a bude automaticky Exercised (uplatněna) a budou mi přivolány 100 x akcie Long AAPL, za tuto transakci utratím -14.000 USD, já jsem však na účet obdržel +14.670 USD, rozdíl je profit +670 USD, Short Put 140 vyprší u této expirace jako bezcenná, akciové pozice Short a Long se vyruší.

2/ Pokud bude cena AAPL při expiraci pod 140 USD – Má Long Call 140 vyprší jako bezcenná, Short Put 140 bude v penězích a bude automaticky Assigned (přiřazena) a budou mi na účet položeny (Put) 100 x akcie Long AAPL, za tuto transakci utratím -14.000 USD, já jsem však na účet obdržel +14.670 USD, rozdíl je opět profit +670 USD. Akciové pozice Short a Long se vyruší.

3/ Uzamknout profit a ponechat si další vyhlídky na další profit

A/ Vytvořím Call Bull Spread

Opět použiji výchozí situaci, kdy máme za -200 USD koupenou AAPL Long Call 140 a dochází k uptrendu na 148,50. Pohledem do mé opční platformy zjišťuji, že mírně ITM Short Call 147 opce dá vypsat za +320 USD. Tuto prodávám a vytvářím tak na svém účtu Vertical Bull Spread +140/-147. Za tento výpis, který vede k vytvoření sedmibodového spreadu jsem dostal na svůj účet takové prémium, že nyní jsem celkově v profitu +120 USD, který mi již nikdo nemůže vzít (-200 pořízení Long Call +320 výpis Short Call) a mohu na svou pozici nejenže zapomenout, ale pozorovat, jestli k těmto +120 USD nepřibydou ještě další peníze. Tento profit +120 USD jsem si „uzamkl“, ale může být ještě větší. Jak je to možné? Mohou nastat pouze tři situace:

1/ Cena AAPL bude při expiraci pod 140 USD – pod strike obou opcí. Tyto vyprší jako bezcenné a na účtu mi zůstane právě těch již získaných +120 USD, tento profit byl při tvorbě Call Bull spreadu „uzamčen“ a z dalších vyhlídek na jeho zvýšení sešlo.

2/ Cena AAPL bude při expiraci mezi 140 USD a 147 USD – mezi strike obou opcí. Short Call 147 vyprší jako bezcenná a na Long Call 140 inkasuji takový dodatečný profit, nakolik je tato opce v penězích, například při ceně 145,50 je to dalších +550 USD, takže celkově +120 USD (náklady na spread) +550 USD (profit na Long Call) = +670 USD.

3/ Cena AAPL bude při expiraci nad 147 USD – nad strike obou opcí. Long Call 140 bude automaticky Exercised (uplatněna) a já obdržím 100 x Long akcií AAPL za cenu 140 USD a vynaložím tak -14.000 USD, opce Short Call 147 bude automaticky Assigned (uplatněna) a já obdržím na svůj účet 100 x Short akcií AAPL za cenu strike 147 USD a kasíruji za tuto operaci +14.700 USD. Obě opce zmizí, obě akciové pozice se vyruší. Rozdílem jsou peníze, jako výsledek transakce +120 USD (náklady na spread) -14.000 (Exercise) + 14.700 USD (Assigned) = profit +820 USD.

B/ Kupuji ITM Long Put a vytvářím Long Strangle

Ve výchozí situaci, kdy mám za -200 USD koupenou AAPL Long Call 140 a dochází k uptrendu na 148,50 zjišťuji, že ITM Long Put 160 se dá pořídit za -1300 USD. Tuto kupuji a vytvářím Long Strangle +140/+160, kdy obě opce jsou hluboce ITM „v penězích“. Takový Long Strangle, s rozsahem 20 bodů jsem pořídil za -1500 USD, k původním -200 USD za Long Call jsem přidal za -1.300 USD na Long Put. Mám jistý profit +500 USD na tomto 20-ti bodovém Long Strangle. Tento profit +500 USD jsem si „uzamkl“, ale může být ještě větší. Co se nyní může stát?

1/ Akcie AAPL začnou dramaticky klesat a při expiraci budou pod 140 – pod strike mé Long Call 140 opce. Long Call 140 opce vyprší jako bezcenná, ale má Long Put 160 bude mít hodnotu nejméně 2.000 USD a to takovou, jak daleko bude pod strike 140. Například při ceně AAPL 138 bude mít hodnotu 2.200 USD. Původní investice -1.500 USD tak vytvoří profit ve výši +700 USD. Čím více ale cena AAPL klesne, tím více na celé pozici vyděláme.

2/ Akcie AAPL netrenduje a při expiraci bude mezi 140 USD – 160 USD, tedy mezi mými strike Long Strangle. Obě opce budou automaticky exercised (uplatněny), Long Call 140 vygeneruje na můj účet 100 x Long akcií AAPL za -14.000 USD, Long Put 160 vygeneruje na můj účet 100 x Short akcií za +16.000 USD. Celkové náklady na Long Strangle byly -1.500 USD, takže -1.500 USD –14.000 USD (exercise Long Call) + 16.000 USD (exercise Long Put) = profit +500 USD, zůstává mi můj „uzamčený profit“.

3/ Akcie AAPL budou v dramatickém růstu pokračovat a při expiraci budou nad 160 – nad strike mé Long Put 160 opce. Long Put 160 opce vyprší jako bezcenná, ale má Long Call 140 bude mít hodnotu nejméně 2.000 USD a to takovou, jak daleko bude nad strike 160. Například při ceně AAPL 162 bude mít hodnotu 2.200 USD. Původní investice -1.500 USD tak vytvoří profit ve výši +700 USD. Čím ale více cena AAPL stoupne, tím více na celé pozici vyděláme.

C/ Pořídím Short akcie AAPL

Opět použiji výchozí situaci, kdy máme za -200 USD koupenou AAPL Long Call 140 a dochází k uptrendu na 148,50. Za této situace prodávám 100 Short akcií AAPL. V této situaci jsem ke svým nákladům na pořízení opce ve výši -200 USD přidal +14.850 USD za prodej akcií, za celou pozici jsem získal na účet +14.650 USD. Protože má Long Call má strike 140, „uzamkl“ jsem si svůj profit ve výši +650 USD, ale mohu očekávat ještě něco navíc. Jak je to možné? Mohu pak nastat tyto situace.

1/ Do expirace cena AAPL zůstala nad strike mé Long Call 140 opce, například na ceně 142 USD. V těchto případech je má Long Call je automaticky exercised a jsou mi dodány 100 x akcie AAPL za 140 USD, na tuto operaci vynakládám -14.000 USD. Opce mizí a také mizí má akciová pozice (Long akcie kompenzovaly dříve pořízené Short akcie). Celkově tedy původní náklady +14.650 USD – 14.000 USD (za exercise Long Call) = profit +650 USD.

2/ Do expirace a po pořízení short akcií AAPL cena začala prudce klesat, a to tak, že skončila pod strike mé Long Call 140 opce, například na ceně 136 USD. Má Long Call 140 vypršela jako bezcenná. Za pořizovací cenu 136 USD/ks likviduji Short 100 x akcií jejich nákupem 100 x Long akcie AAPL a za tuto transakci a tuto cenu utrácím -13.600 USD. Náklady na celou pozici byly +14.650 USD -13.600 USD za likvidované akcie vedou k celkovému profitu +1050 USD. Čím více akcie klesnou pod strike mé Long call 140 opce, tím větší dodatečný profit mi bude nadělen.

Prodělávám, co dělat?

Ne vždy se pozice vyvíjí tak, jak bych si přál. Pořízená Long Call AAPL 140 nevydělává, protože očekávaný pohyb se nedostavuje, proti mou pozici pracuje nepohyb nebo pokles na akcii. V mém konkrétním případě klesla cena AAPL na 137 USD. Prémium se rozpadá působením času nebo pohybem akcie směrem dolů. Co dělat v takovém případě?

A/ Nedělám nic. Při expiraci se cena AAPL pohybuje na ceně 137 USD a má Long Call 140, pořízená za -200 USD vyprší jako bezcenná, přicházím o celou vstupní investici a přijímám ztrátu ve výši -200 USD.

B/ Prodávám opci před expirací na volném trhu. Nejjednodušší a nejsrozumitelnější pravidlo. Likviduji pozici jejím prodejem na volném trhu. Použiji výchozí situaci, kdy mám za -200 USD koupenou AAPL Long Call 140 a dochází k poklesu ceny na 137 USD a opce se nachází například tři dny před expirací. Pohledem do mé obchodní platformy zjišťuji, že má opce se dá prodat za +30 USD. Takovou operaci provedu a původní investici -200 USD snižuji na částku -170 USD a tato se pak stává skutečnou ztrátou z držení mé Long Call 140 opce.

C/ Vytvořím Call Bull Spread. Ve výchozí situaci, kdy mám za -200 USD koupenou AAPL Long Call 140 a dochází k poklesu ceny akcii AAPL na 137 USD a opce mají ještě dostatek času do expirace, zjišťuji, že mnou držená Long Call 140 se prodává již jen za pouhých +110 USD a Long Call opce na nižším strike, například na strike 137 (ATM strike – současná cena akcie AAPL) se dá koupit za -190 USD. V této situaci, kdy jsou mé prozatímní náklady na Long Call opci ve výši -200 USD, prodávám svou drženou Long Call 140 za momentálně nabízených +110 USD a vypisuji ještě jednou stejnou opci na tomto strike 140 za tuto cenu +110 USD. K této transakci pořídím novou Long Call 137 na nižším strike za současnou cenu -190 USD. Vytvořil jsem Call Bull Spread +137/-140, spread o rozsahu tří bodů při současné ceně AAPL 137 USD. Jaké jsou mé náklady na pozici. Původní investici ve výši -200 USD jsem kompenzoval likvidací této pozice za +110 USD a prodejem ještě jedné pozice Short Call na strike 140 za +110 USD, následně jsem utratil -190 USD za Long Call 137, sečteno -200 USD +110 USD +110 USD – 190 USD = -170 USD. Oproti původní investici -200 USD jsem vytvořením takového spreadu posunul celou svoji pozici o tři body níže a ještě jsem stačil eliminovat své náklady o +30 USD na současné náklady na investici ve výši -170 USD. Vždy je ale něco za něco. Mohu samozřejmě opět přijít o celou investici, a to v případě, když cena AAPL při expiraci skončí pod 137, moje investice je ale menší, než byla původně a hranici pro takovou ztrátu jsem posunul níže o tři body. Potenciál profitu se mi také snížil na +130 USD namísto neomezeného profitu při držení pouhé Long Call 140 opce, takový omezený profit bych utržil, kdyby cena AAPL zotavila a šla nahoru a byla při expiraci opět nad cenou strike mé Short Call 140. Pokud cena AAPL při expirací skončí mezi strike mých opcí, tak Short Call 140 vyprší jako bezcenná a Long Call 137 bude vykazovat takový profit, jak bude cena AAPL nad strike této Long Call 137.

D/ Vytvořím Kalendářní Spread. Opět využiji praktickou ukázku výchozí situace, kdy mám za -200 USD koupenou AAPL Long Call 140 a dochází k poklesu ceny akcii AAPL na 137 USD a opce mají ještě dostatek času do expirace. V takové nepříznivé konstelaci zjišťuji, že mezi expirací mé držená Long Call 140, která je za tři týdny, se dají vypsat opce s bližší expirací na opcích s týdenní expirací. Rozhoduji se podle momentální situace a vypisuji opci Short Call na strike 140 za 40 USD s expirací tento pátek. Vytvořil jsem Kalendářní spread -140/+140. Protože downtrend do pátku nepolevil a cena AAPL zůstala při pátečním Close na ceně 137,80 tato mnou vypsaná týdenní Short Call 140 opce vyprší jako bezcenná a jí si vylepšil pořizovací náklady o +40 USD za utržené prémium, takže nyní již prodělávám pouze -200 USD – 40 USD = -160 USD. V nadcházející pondělí operaci opakuji a za další vypsanou opci Short Call 140 s expirací v pátek stejného týdne získávám +50 USD. Protože prémium mi opět již nikdo nevezme, tak mé současné náklady jsou již nyní -160 USD – 50 USD = -110 USD. Scénáře s kalendářními spready se mohou různými způsoby větvit do různých variant. Uvedu další možnost, kdy za této konstelace se cena AAPL vzpamatuje a začne stoupat, a to nad cenu 140, což je strike mé bližší Short Call opce a mé vzdálenější Long Call opce, například na cenu 140,60 USD. Co udělám? Nebudu dělat celkem nic, při expiraci v pátek je má týdenní Short Call 140 z kalendářního spreadu přiřazena a já mám na účtu akcie 100 x Short Call za cenu 140 USD. V pondělí po Open okamžitě provedu exercise mé Long Call 140 z kalendářního spreadu (má původní pozice), na účet mi přistane 100 x Long akcií AAPL. Vše mi zmizí, opce i akcie, zůstává ztráta -110 USD, tedy původní ztráta vylepšená o prémia ze dvou krátkodobých Short Call opcí vypsaných do krátkodobých kalendářních spreadů.

Bránění ztráty na Long Call opci mohou vylepšit i jiné varianty postupů, mohu například vytvářet Reverzní Kalendářní Spready, kdy budu vypisovat Short opce se vzdálenější expirací, mohu využít Ratio Call Spready, to již záleží na nátuře a obchodním přístupu každého jednotlivého obchodníka.

Zcela obdobně, samozřejmě v přiměřené úpravě, platí také pro pořízení a držení Long Put opčního kontraktu. Pokud si uvědomíte, že exercise Long Put opce získáte na svůj obchodní účet Short podkladovou akcii, vše platí obdobně a v plném rozsahu také.

Pořídit Long Call opci je jednoduchá operace, to ano. Umět ale takovou jednoduchou pozici řídit a být přitom dostatečně efektivní již představuje jistou míru zkušeností. Je zapotřebí se vždy v pravý čas zamyslet, co mohu a jsem schopen pro daný obchod udělat. Pokud profituji – jak profit získat co nejefektivněji a v co nejvyšší možné výši. Pokud ztrácím – využít všech dostupných a rozumných prostředků k tomu, abych ztrátu co nejvíce minimalizoval nebo ji dokonce za příznivých tržních okolností mohl nakonec zvrátit v případný profit :c)

Komentáře a příspěvky k tomuto článku prosím směrujte do Diskuzního fóra do tohoto vlákna :c)

Sleduj facebook, napiš e-mail nebo tweet

Zdravím Vás,

v článku jste se zmínil o řízení pozice při různých scenářích, chtěl bych Vás poprosit, jestli nemáte nějaký „fígl“ jak to otestovat? Možnost, která mě napadá je, že to udělám vše ručně např. v thinkback modulu, resp. si vše můžu zkoušet nanečisto v platformě na živých datech? A ještě bych Vás chtěl poprosit, jestli je nějaké „pravidlo“ podle kterého vybírat „optimální“ dobu expirace a na jakých strikes – např. při nákupu call/put opce (jestli je lepší např. koupit 30 dnů do exp nebo 60 a jestli ATM nebo např. 2 strikes OTM) nebo je to vše podle citu, který získám léty praxí, dřinou a odříkáním:)?předem moc děkuji

zdravím,

A/ řízení pozice Long opcí při různých scénářích (vyděláváme/proděláváme) je prazákladem celého „opčního podniku“. V článku jsem shrnul několik možností nad rámec nejjednoduššího přístupu, kterým je „nakup a pak prodej“. Testování je možné různými způsoby, každý asi má ten svůj. Thinkorswim je velmi dobrá volba, pokud chci rychle vyzkoušet nějakou myšlenku, tak tento analytický software používám. Hlubší funkčnosti a detailnější závislosti pak testuji v Excelu.

B/ pravidlo pro výběr opcí neexistuje, protože vždy je třeba se „odpíchnout“ od momentální situace na trzích a všemožných tržních vlivů (u opcí například zejména úrovně volatility). Každý si svůj výběr tvoří podle svého naturelu, zkušeností a averzi k riziku. Jestliže já dnes koupím Long Call SPX opci protože si myslím, že trhy porostou, tak jiný obchodník se stejným přesvědčením prodá Short Put SPX opci. Oba máme stejný náhled na situaci, ale každý ji řeší svým vlastním způsobem. Věřte mi, že kdybych nějaké zaručené pravidlo pro výběr opcí znal, tak se vůbec nezdržuji psaním tohoto blogu… :c)

Jirka

…Protože mě opce stála 200 USD, musím vydělat tolik, abych pokryl mé vstupní náklady a toto bude vždy v případě, když se AAPL bude obchodovat nejméně za 142 USD (140 + 200/100 = 142). Cena 142 USD představuje Break Even mé opční pozice (BE). V případě, že se AAPL bude obchodovat za cenu mezi mým strike (140) a výše uvedenou cenou 142 USD (BE), nebudu na opci vydělávat, ale prodělám…

Tohle je v případě expirace? Protože jsem koupil long Call strike 155. Akcie byla v době nákupu 150. 35 dní do expirace.

Po dvou dnech akcie stoupla na 153 a TWS mi ukazoval v kolonce “ nerealizovaný zisk“ 40 USD. Tak nevím jestli opce vydělává 40 nebo jestli nerozumím TWS.

Ahoj. Ano, to je v případě, že je taková situace při expiraci, potom má opce takovou hodnotu, jakou je „v penězích“. Ve tvém případě je opce ještě daleko do expirace a obsahuje tak pouze prémium. Přestože je stále „mimo peníze“, tak se díky uptrendu její cena zvýšila, prozatím na cenu opce tak agresivně nepůsobí rozpad času a případný pokles Implied Volatility. Může se pak stát, že pokud jsi takovou OTM Long Call opci koupil například za 50 USD, tak může mít po uptrendu cenu třeba 90 USD a ty vidíš v TWS takový profit 40 USD, který se nabízí k „sebrání ze stolu“. Pokud by cena stagnovala na 153 až do expirace, tak by jsi pozoroval, jak se její cena (tvé Long Call 155) snižuje vlivem běhu času, až by nakonec vypršela jako bezcenná, Jirka

Dopr. Taky bych mohl napsat aspoň

Dobrý den.

…to je v pohodě :c)

Děkuji, už jsem přemýšlel co mi vlastně TWS ukazuje, např. profit ke kterému musím započítat ještě minus pořízení 🙂

Ahoj, mel bych dotaz ke Call Bull Spreadu. V pripade, ze je cena AAPL 148,50 a ja vypisu lehce ITM Short Put se strike 147, nemuze se stat ze budu mit smulu a dojde na te moji Short Put k assignementu?

Ahoj,

měl jsi zřejmě na mysli výpis „lehce ITM Short Call 147“ (nikoliv Short Put 147) a tato by mohla být předmětem přiřazení před expirací. No, co víc bych si mohl přát? Obdržel bych na svůj účet 100x Short akcie AAPL za cenu 147 USD/kus a měl bych je současně zajištěny zbývající Long Call 140, měl bych Syntetickou Long Put 140, pořízenou za kredit +820 USD, což je to nejlepší, co mohu od opčního obchodování očekávat, proč?

1/ Mohl bych okamžitě provést Exercise Long Call 140 a akcie nabyté Short za 147 USD nakoupit zpět za 140 USD (strike Long Call) a inkasovat +700 USD. Protože jsem do Call Bull Spreadu vstoupil za kredit +120 USD, inkasoval bych +820 USD profit před expirací a nemusel například přihlížet, jak cena do expirace zase poklesne (viz scénáře z článku).

2/ Mohl bych nechat pozici po tomto přiřazení být (Long Call 140 a Short akcie za 147 USD USD/kus). Protože se celá pozice chová jako Syntetická Long Put 140, mohl bych spekulovat na pád ceny akcií pod 140 USD, potom by Long Call 140 vypršela jako bezcenná, ale Short akcie by mi nadělily více než +700 USD, protože by se cena nacházela někde pod 140. Syntetická Long Put má neomezenou možnost profitu při neomezeném poklesu podkladu, a to by se týkalo právě této pozice. Pokud by pod 140 nepoklesla, platila by vždy varianta č.1/

:c) Jirka

Ahoj, ano, upsal jsem se, myslel jsem ITM Short Call 147. Diky moc za podrobne vysvetleni, uz mi to dava smysl.

Ahoj,

super napísaný článok o možnostiach Long Call o ktorých som doteraz ani netušil. Vážne vďaka. Napadá ma ešte otázka, podľa čoho vstupuješ do Long Call pozic? Využívaš technickú analýzu, alebo fundamentálnu? Alebo nejaký nástroj na vyhodnotenie hodnoty vs ceny opcie? Ďakujem

Ahoj Roberte,

čistě jenom do Long Call pozic nevstupuji, jsou vždy součástí nějaké opční kombinace a technickou analýzu vůbec nepoužívám. Při vstupování do opčních obchodů se řídím zejména Implied Volatilitou, tedy jestli jsou opce levné nebo drahé, což je v přímém vztahu s fundamentální situací na obchodovaném titulu, záleží pak, co od obchodu čekám. Je to velmi různé, pokud chci dividendy, čekám na hospodářské výsledky, zajišťuji držené podklady, spekuluji na růst volatility – pokaždé to vyžaduje nějakou vlastní představu o vstupních podmínkách. není jednoduché univerzálně odpovědět…ahoj, Jirka :c)

Ahoj Jirko, konečně jsem se dostal k tomu, že si začnu číst tvůj blog a chtěl bych se tě na něco zeptat…Long Call mi přijde obecně jako perfektní nástroj obchodníka ve smyslu omezené riziko a nekonečný zisk. Všechny tebou popsané strategie, ale druhý bod eliminují a ostatně to tak vidím na celém trhu a tím ztrácí velký potenciál. Každý se Long Call bojí jak čert kříže, a tak jsem si začal pohrávat s myšlenkou právě na tomto vydělávat a musím se přiznat, že to dle mého názoru funguje velmi slušně. Tak jak to popisuješ, tak mi přijde škoda vydělat 500 USD tam, kde je možný zisk třebas 2000 USD. Přemýšlel jsi někdy o takovéto strategii založené pouze na Long Call a šikovném řízení této pozice, tak aby se neomezoval profit? (řídit lze pouze počtem pozic, co jsem vyzkoušel) Nebo mám úplně zcestnou myšlenku a někde mi něco uniká? V kombinaci s Exercise mi to dává ještě větší smysl..

Ahoj,

Long Call opravdu představuje omezené riziko a neomezený profit, ale pouze za předpokladu, že podkladová aktivum roste (pominu nyní spekulace s Implied Volatilitou). Profitabilita Long Call pak stojí a padá s dokonalou představou o pohybu trhu podkladů, což je pro mě nemožné permanentně odhadovat. Popisované varianty v článku pak naznačují, jak vybrat realizovaný profit jinak než likvidací Long Call nebo jak zachránit alespoň část investovaných peněz, pokud se profit na Long Call nedostaví, zejména při nevhodném pohybu podkladu. Proč nevydělat 2000 USD, když je možné vydělat 500 USD? To záleží na každém, jakou má představu o obchodu, jak vyhodnocuje aktuální situaci a jak má obecně nastaven přístup k obchodování, to není možné nějak zobecnit. Mnoho opčních přístupů může začínat nákupem Long Call (nebo Long Put nebo obojího) a tuto čistě Long pozici pak upravovat nebo doplňovat o další pozice podle aktuálního vývoje, článek je jedním z úvodních vhledů do problematiky, aby se ukázaly možnosti další práce s Long Call. Pokud cítíš, že by ti obchodování čisté Long Call vyhovovalo, tak proč ne, pokud v tom najdeš nějaký svou vlastní obchodní pohodu, tak je to OK, větší životaschopnost má opravdu přístup, kdy investuješ 100 USD a máš možnost vydělat 1000 USD než naopak…Ahoj, Jirka :c)

Jirko, děkuji, neuvědomil jsem si, že jsem se vlastně svým dotazem odchýlil od tématu článku a jsem rád za tvůj názor.

Ahoj,

nijak jsi se neodchýlil, normální dotaz po přečtení článku. Přesně tyto dotazy stále silněji posilují mou myšlenku zprovoznění diskuzního fóra, aby se tam mohly podobné nápady rozvíjet v nějakém skupinovém „brainstormingu“, Ahoj, Jirka :c)

Ahoj,

znova som sa vrátil k tomuto článku a všimol som si niečo čomu nerozumiem. V časti “ B/ Kupuji ITM Long Put a vytvářím Long Strangle“ je napísané: „Mám jistý profit +500 USD na tomto 20-ti bodovém Long Strangle. Tento profit +120 USD jsem si „uzamkl“, ale může být ještě větší. Co se nyní může stát? “

Konkrétne ma zaujíma ten profit +120 USD. Nie je to chyba? Alebo skadiaľ sa zobral?

Ďakujem

Ahoj,

je to písařská chybka, již v předchozí větě je uvedeno, že jsem si uzamkl profit +500 USD, táto „plus pětistovka“ tak má být samozřejmě i v další větě, díky za upozornění a pozorné čtení, ahoj, Jirka :c)

Ahoj Jirko,

velmi zajímavé články! Chtěl jsem se zeptat, jestli v rámci všech kalkulací, kde vstupuje do hry short, by nebylo korektní počítat s náklady na něj? Pokud shortuji akcie a držím je řadu dní, tak by to mělo mít impact na zikovost obchodu.

Díky a měj se fajn!

Roman

Ahoj,

já nějak podvědomě předpokládám, že pokud se obchoduje s využitím marginu, tak je jasné, že si broker účtuje úroky za jeho poskytnutí. Tyto „Cost of Carry“ jsou u každého brokera jiné, a to i významně, takže si každý musí vyhodnotit a započítat tyto náklady do svých obchodů. Můj broker má stejný margin pro Short i Long držení akcií, takže bych musel ve výpočtech v článcích tuto nákladovou položku vždy připočítat, což by myslím bylo dost nepřehledné, když bude nějaký početní problém složitější. Máš pravdu, že tyto náklady tady jsou, nejsou úplně zanedbatelné a je třeba je brát v úvahu, nechávám nyní v tomto mém „publikačním rozpoložení“ tento problém k řešení na každém čtenáři, ahoj, Jirka :c)

Ahoj.

Jsem Long call na tqqq na strike 26, expirace leden 23.

3 ks za 4200 $.

Od srpna to jde proti mě.

Co bys doporučil?

Ahoj, dovolil jsem si odpověď na Tvůj dotaz přesměrovat do fóra zde https://forum.dobretrejdy.com/forum/viewtopic.php?f=12&t=178&p=1550#p1550, :c)

Dobrý den, rád se vracím k článkům, které jsem četl už kdysi, protože v nich znovu objevuji nové věci a spojitosti, vzhledem k načerpaným znalostem z článků dalších rubrik. Toto čtení je obrovským přínosem, ale i po stovkách hodinách strávených učením mám pořád „základní“ otázky a nesrovnalosti, což mě vždy přesvědčuje, jak je autor webu profesionál v této oblasti. Chtěl bych se prosím zeptat na věc, která mi vrtá hlavou už dlouho a nevím jak ji uchopit. Vztahuje se k sekci „prodělávám co dělat“ – mám Long Call 445 MSFT exp. 20.12.2024, která aktuálně prodělává a pokud bych chtěl přinést kredit v průběhu do expirace, tak bych vypsal Short Call 445 exp. 25.10.2024 (týden, kdy má Earnings a bude opce drahá). Zvažuji jak pozici bránit – zda zkrátka spoléhat na to, že delta SC je -12 a delta LC +29 a tedy pokud poklad pojede nahoru, tak vydělávám. Nebo zda pokud v expirační pátek bude cena nad strike cenou, tak uplatním LC anebo nakoupím 100x Long Akcií, abych předešel případnému nepříjemném gapu při pondělním Open trhů. Jirko, doporučil byste, jak se na tuto situaci podívat? Tato je extrémnější kvůli Earnings, ale stejnou/podobnou otázku bych měl, i kdyby nebylo. Moc děkuji za tento web a velmi přeji, ať se daří.

Ahoj Lukáši,

z možností v článku, kdy nakoupená Long Call klesá a je dost času do expirace vybíráš pro svou MSFT Long Call 445 variantu kalendářní spread s výpisem Short Call v bližší expiraci a na stejném strike. Nevím, za kolik jsi nakoupil 445 Long Call, ale výpis Short Call 445 s expirací 25.10.2024 ti přinese Prémium, které ti nikdo nevezme, aktuálně nyní cca +140 USD, o toto Prémium si vylepšíš pořizovací náklady na Long Call 445. Co se následně může stát?

A/ Cena u expirace Short Call nebude vyšší než 445. Zůstává ti Prémium +140 USD a celou akci můžeš opakovat nebo vytvořit podle článku jinou obranu – Call Bull Spread atd…

B/ Cena u expirace Short Call bude vyšší než 445. Na Short Call 445 budeš přiřazen a budeš mít akciovou pozici 100*Short MSFT za prodejní cenu 445 USD/kus a původní Long Call 445. V této situaci můžeš být zcela klidný do pondělí následujícího po přiřazení, protože tato pozice tě může jenom překvapit. Může se totiž přihodit následující:

B1/Pokud cena akcií MSFT dále poroste, máš je plně zajištěny Long Call 445 se vzdálenější expirací, kterou můžeš kdykoliv až do její expirace uplatnit a zbavit se short akcií MSFT za jejich prodejní cenu, tyto budeš vždy moci nakoupit zpět za strike Long Call 445. Tvoje ztráta pak bude původní nákupní cena Long Call 445 mínus přijaté Prémium za výpis Short Call 445.

B2/ Cena akcií MSFT bude klesat pod strike Long Call 445. Shortované akcie budou vydělávat a cena Long Call 445 bude klesat. Tato situace ti při vydatném poklesu akcií MSFT může vydělat značný profit (cena nemůže klesnout po nula dolarů), ale důležité zjištění by mělo být, že tento pokles musí vydělat na rozdíl pořizovací ceny Long Call 445 mínus přijaté Prémium za výpis Short Call 445, takto zjistíš svůj BreakEven bod. Pokud jsi modelově Long Call koupil za -500 USD a výpisem Short Call 445 jsi získal +140 USD (celkové náklady -360 USD), musí potom cena akcií klesnout (445 – 3.60) na cenu 441.40 USD, aby jsi měl před expirací Long Call celkový výsledek nula. Hodnota 441.40 USD je BreakEven takové pozice. Pokud bys v reálu takovou pozici držel, tak je jasné, že vystoupit „za nula“ by bylo možné na vyšší hladině ceny MSFT a nebylo by zapotřebí poklesu k BreakEven bodu, protože cena Long Call 445 bude mít do expirace vždy nějakou prodejní cenu, takže ve skutečnosti by takový pokles nemusel být až k ceně 441.40 USD. Rizikem této pozice (pokud by byla držena dlouhodoběji) jsou pak Dividendy, protože při držení Short akcií je ti stržena celá hodnota Dividendy, tato se vyplácí v listopadu a je aktuálně 75 USD pro sto akcií.

Tuto tvorbu kalendářního spreadu pak můžeš různě modifikovat, možnosti jak ji sestavit se dále rozšiřuji o možnosti volby jiného strike pro výpis než je strike nakoupené Long Call 445, to pak přináší nebo ubírá riziko k základní variantě výpisu na stejném strike jako je strike Long opce kalendářního spreadu, o které uvažuješ a která je popsána výše…Jirka :c)