Suchopárnost bude pokračovat. Pokud se zdál minulý článek nezábavný a nudný, pak tento trend si udrží i následující řádky. Nenašel jsem jiný způsob, jak naznačit, jak se bude chovat portfolio složené z opčních kontraktů a podkladů při různých pohybech trhů podkladového aktiva, než vytvořit „stav nula“, tedy stav Delta Neutrality a potom na jednotlivých pohybech podkladu demonstrovat, co se s takovým miniportfoliem děje, jak se mění jeho parametry a jak si toto mohu zobecnit.

Přijetí tvrzení, že Long opční kontrakty mají kladnou Gamma a jak to konkrétně souvisí s celkovou Delta portfolia bylo předmětem minulého článku. Pokud je tedy Gamma Long opcí kladná, bude to znamenat, že Gamma Short opčních kontraktů je záporná. Mohu tak k nejjednodušším závěrům z minulého článku přidat další užitečné tvrzení k zapamatování. Pokud je tedy, v intencích minulého článku, celková Gamma kladná, bude se opční kontrakt nebo multikontraktní opční a podkladové portfolio vždy chovat tak, jak se pohybuje samotný podklad, při růstu jeho ceny bude portfolio nabírat na hodnotě celkové Delta a mělo by se chovat, jako by bylo celé Long, při poklesu jeho ceny bude portfolio na hodnotě Delta ztrácet a bude se chovat, jako by bylo celé Short. Jakýkoliv velký pohyb kterýmkoliv směrem pak bude pro toto portfolio prospěšný a vítaný. Vytvoření Delta Neutral pozice s kladnou Gamma pak bude znamenat, že jsem do portfolia pořídil k Long opčním kontraktům s kladnou Gamma také investiční nástroje s opačnou Delta (například akcie) a pokud bude Delta Neutralita porušena, bude to opravdu znamenat, že mohu vydělat na jakémkoliv budoucím pohybu. Mohu tak obecně tvrdit, že vytvoření Delta Neutrality takovým způsobem (pořízení podkladů s opačnou Delta) bude jakoby „vždy správně“, protože vytvořím možnost profitovat na jakémkoliv větším pohybu v jakémkoliv směru. Jak ale naložit s pomíjivým stavem Delta Neutrality způsobeným vývojem ceny podkladu v případě, že budu mít pořízeny opční kontrakty se zápornou Gamma? Prozkoumání takových případů bude předmětem tohoto článku.

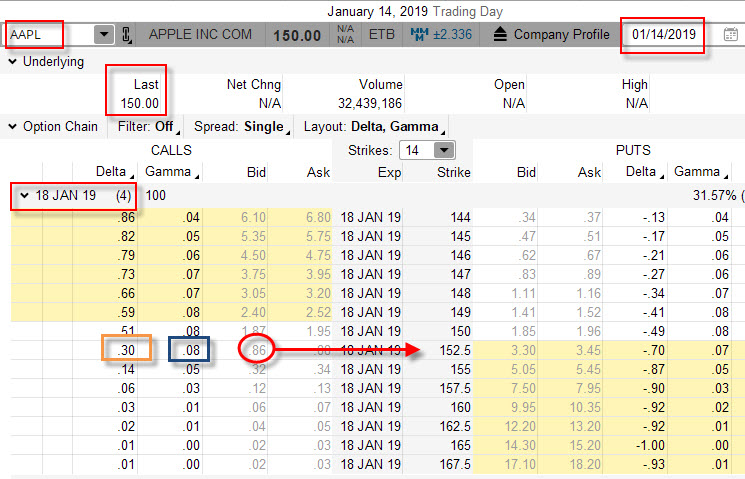

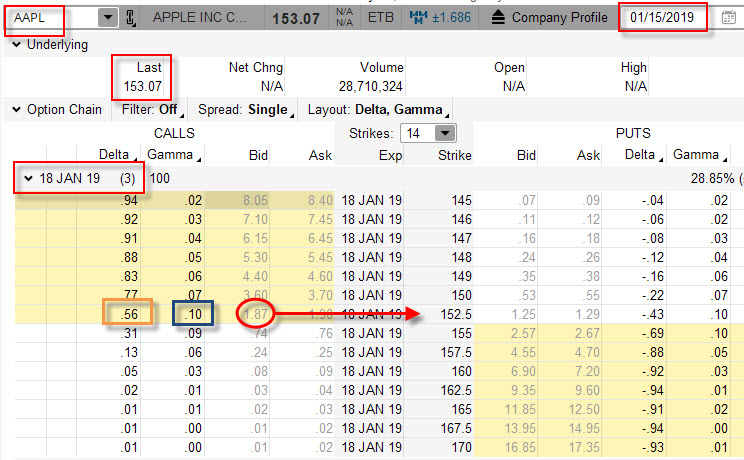

Výchozím bodem zkoumání by mohl být konkrétní příklad. 14.1.2019 jsem usoudil, že akcie AAPL již nebude výrazně posilovat nad současnou cenu „kulatých“ 150.00 USD, proto jsem se rozhodl tento předpoklad zobchodovat pomocí výpisu Short Call na strike 152.50, tedy ve vzdálenosti 2.50 USD od současného trhu. K tomuto obchodu jsem použil opční řetězec s expirací za čtyři obchodní dny, tedy weeklys opční kontrakty. Jedná se o stejný příklad, jako v minulém článku, jenom s opačným náhledem na budoucí vývoj trhů akcie AAPL. Na níže uvedeném obrázku je vidět cenové parametry.

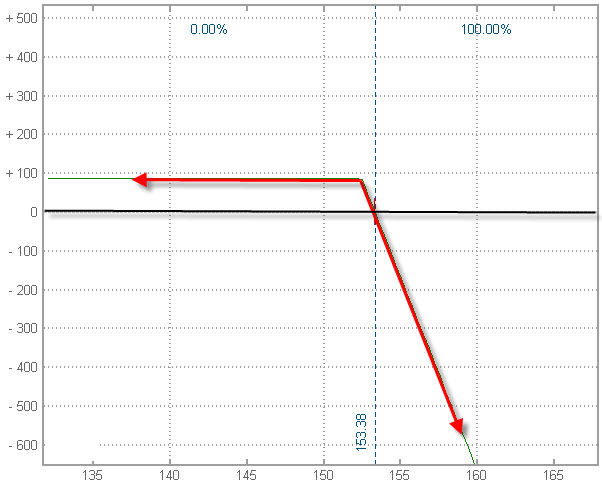

Opční kontrakt Short Call 152.50 by se mi patrně podařilo prodat za +86 USD. Tyto peníze inkasuji na svůj účet a mohu nyní předpokládat několik scénářů, které by mohly mou investici učinit ziskovou, tato ziskovost pak představuje utržených +86 USD, více na tomto opčním kontraktu vydělat nemohu. Risk Profile mého obchodu je na níže uvedeném obrázku.

Při současné ceně akcie AAPL na úrovni 150.00 USD pak budu plně ziskový v případě, že cena bude do expiračního pátku klesat, stagnovat nebo mírně růst, avšak nikoliv do hodnoty strike 152.50 USD. V případě, že cena protne tento strike, budu muset odevzdat část utrženého Prémia na likvidaci opčního kontraktu, a to až do hodnoty růstu (152.50 USD + 0.86) na úroveň 153.36 USD. Na této hodnotě vydám všechny peníze přijaté za výpis tohoto opčního kontraktu na jeho likvidaci a vyjdu z obchodu bez zisku a ztráty, hodnota 153.36 USD je tak BreakEven bod mého obchodu. Pokud cena dále poroste, bude to již znamenat ztrátu a tato ztráta může být při představě neomezeného růstu také neomezená.

Gamma Short Call

Protože mi Delta sděluje, jak se změní cena opce při zvýšení ceny podkladu o jeden dolar, bude to znamenat, že pokud se tak stane při vypsání mé Short Call 152.50 s Delta -30, bude při uptrendu o jeden dolar Delta vyšší – více negativnější, a to o hodnotu Gamma, které je v obrázku označena modrým obdélníkem na hodnotě -8. Gamma Short opcí je totiž negativní. Bezprostřední pohyb o jeden dolar z úrovně 150 USD na hodnotu akcie AAPL ve výši 151 USD by znamenalo zvýšení negativity Delta o hodnotu Gamma, tedy -30 +(-8) na hodnotu -38 Delta. Pro mě, jako vypisovatele opce, by se tak například „zhoršila“ výkupní cena opčního kontraktu o těchto osm dolarů nebo způsobila, že budu muset při přiřazení této Short opce dodat Long akcie za nižší cenu, než je aktuální cena, což by bylo nepříjemné a nevýhodné. Přestože tedy cena podkladu stoupá, při záporné Gamma se zvyšuje negativita Delta, oproti případu s pozitivní Gamma z minulého článku, kde se při růstu podkladu zvyšuje pozitivita Delta. Pokud by však cena klesala, tak při poklesu o jeden dolar by to konkrétně znamenalo, že Delta mého kontraktu ztratí na negativitě právě o hodnotu Gamma, v mém případě -30 -(-8) na novou hodnotu -22 Delta. Pokud cena podkladu klesá, při záporné Gamma se snižuje negativita Delta, a pokud bych měl pořízen pouze vypsaný Short Call opční kontrakt, tak by to způsobovalo snižování jeho ceny, což by bylo samozřejmě vítané a prospěšné.

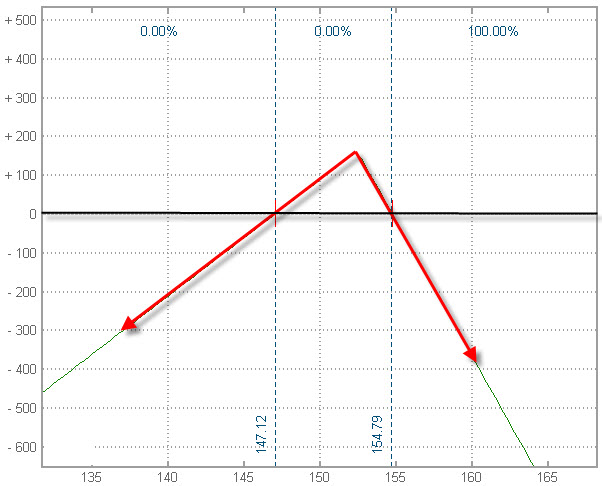

Ve světle minulého článku se pak budu chtít zabývat Delta Neutralitou a odejmout mé pozici risk, vyplývající z pohybu podkladové akcie AAPL pořízením podkladu s opačnou Delta, protože uptrend ceny podkladu může způsobit „nekonečnou ztrátu“ na vypsané Short Call opci. Z obrázku znázorňující opční řetězec nyní mohu zjistit (hnědý obdélník), že Delta mé opční pozice Short Call 152.50 je na hodnotě 30, a protože Delta u Short Call opcí je záporná, bude hodnota Delta se znaménkem mínus, tedy Short Call 152.50 má Delta -30. Pro provedení neutralizace Delta bude zapotřebí nakoupit +30x Long akcií AAPL za nákupní cenu 150.00 USD. Pokud takto učiním, bude to znamenat, že jsem do mého miniportfolia přidal investiční instrument s kladnou Delta. Výsledný Risk Profile s vyznačenými BreakEven body je patrný na obrázku níže.

Nemusím nad obrázkem nějak zvláště hloubat, vyplývá z něj, že budu na pozici profitovat v úzkém cenovém pásmu pohybu podkladové akcie AAPL a skutečnou hrozbou pak bude větší pohyb v jakémkoliv směru. Jak si mohu vysvětlit takovou nehezkou budoucnost pomocí nabytých znalostí o Gamma a Delta? Mohu si situaci vyložit na konkrétním případě s pořízenou Short Call 152.50 a nakoupenými +30x Long akciemi AAPL za cenu 150 USD/kus.

Den následující po výpisu Short Call 152.50 byl provázen růstem ceny akcie AAPL, který se z ceny 150.00 USD vyšplhal na cenu 153.07 USD, posílil tak o více než tři dolary.

Při původní Gamma na hodnotě -8 by se měl třídolarový uptrend projevit ve změně Delta o minimálně 24 Delta. Původní Delta Short Call na úrovni -30 tak měla zvýšit svou negativitu o tuto hodnotu, pohledem do obrázku mohu vyčíst, že její hodnota je nyní -56, což odpovídá predikci podle Gamma, když toto zvýšení negativity je o -26 bodů (-30 +(-26). Nová Gamma je nyní na hodnotě -10 a bude naznačovat další zvyšování negativity Delta při dalším uptrendu. Celá pozice +30x Long akcií a Short Call 152.50 bude mít nyní novou Delta nikoliv neutrální, ale bude negativní (+30 -56) na hodnotě -26. Mohu také vyhodnotit finanční stránku pozice, kdy Short Call 152.50 má nyní hodnotu 187 USD, což při odečtení přijatého Prémia ve výši +86 USD ze její výpis znamená, že na této opci tratím -101 USD, naopak mé +30x Long akcie posílily z hodnoty 150.00 USD na hodnotu 153.07 a vytvořily profit +92.01 USD, aby částečně kryly ztrátu vytvořenou na vypsané opci na úroveň (-101 USD +92.01 USD) ve výši -8.9 USD. Uptrend na podkladu způsobil zvýšení negativity Delta mého miniportfolia.

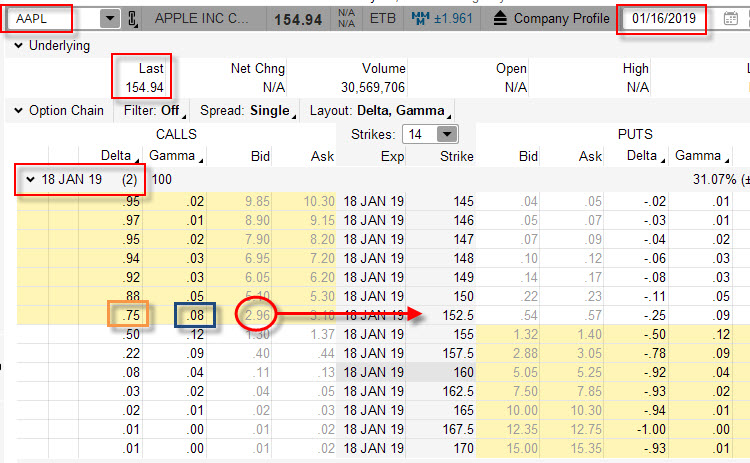

Druhý den držení mé, původně Delta Neutral pozice, byl opět ve znamení uptrendu z ceny 153.07 na cenu 154.94 USD. Tato téměř dvoudolarová změna způsobila tyto změny hodnot mé pozice vyznačené v obrázku.

Včerejší Gamma s hodnotou -10 a dnešní uptrend o téměř dva dolary by měl způsobit další zvýšení negativity Delta mé Short Call 152.50 z původních -56 Delta o +20 Delta, z obrázku mohu vypozorovat, že nová Delta je nyní na hodnotě -75, což odpovídá růstu negativity o +19 Delta (-56 +(-19) a splnění parametrů včerejší projekce podle Gamma. Nová Gamma je nyní na hodnotě -8 a bude naznačovat další zvyšování negativity Delta při dalším uptrendu, nyní již menší, protože se hodnota strike ponořila hlouběji „do peněz“. Celá pozice +30x Long akcií a Short Call 152.50 bude mít nyní novou Delta, samozřejmě nikoliv neutrální, ale bude negativní (+30 -75) na hodnotě -45. Mohu také opět vyhodnotit finanční stránku pozice, kdy Short Call 152.50 má nyní hodnotu 296 USD, což při odečtení přijatého Prémia ve výši +86 USD ze její výpis znamená, že na této opci tratím -210 USD, naopak mé 30x Long akcie opět posílily z hodnoty 150 USD na hodnotu 154.94 a vytvořily profit +148.20 USD, aby opět částečně kryly ztrátu vytvořenou na vypsané opci na úroveň (-210 USD +148.20 USD) ve výši -61.80 USD. Další uptrend na podkladu způsobil další zvýšení negativity Delta mého miniportfolia.

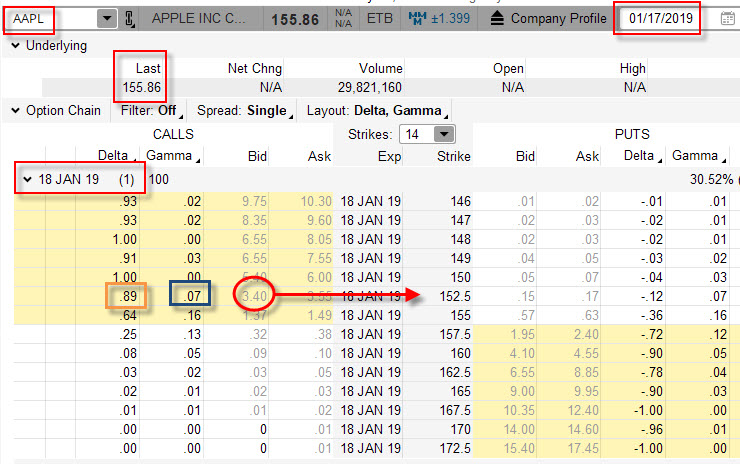

Neutuchající uptrend na akcii způsobil, že i třetí den držení miniportfolia vypsané Short Call 152.50 a +30x Long akcií AAPL zaznamenal nárůst ceny akcie AAPL z ceny 154.94 USD na cenu 155.86 USD, tedy téměř o jeden dolar.

Včerejší Gamma s hodnotou -8 a dnešní uptrend o téměř jeden dolar by měl způsobit další zvýšení negativity Delta mé Short Call 152.50 z původních -75 Delta o téměř +8 Delta, z obrázku mohu vypozorovat, že nová Delta je nyní na hodnotě -89, což odpovídá růstu negativity o +14 Delta (-75 +(-14) a více než splnění parametrů včerejší projekce podle Gamma. Nová Gamma je nyní na hodnotě -7 a bude naznačovat další zvyšování negativity Delta při dalším uptrendu, nyní již opět menší, protože se hodnota strike opět ponořila hlouběji „do peněz“. Celá pozice 30x Long akcií a Short Call 152.50 bude mít nyní novou celkovou Delta, samozřejmě nikoliv neutrální, ale bude negativní (+30 -89) na hodnotě -59. Mohu také opět vyhodnotit finanční stránku pozice, kdy Short Call 152.50 má nyní hodnotu 340 USD, což při odečtení přijatého Prémia ve výši +86 USD ze její výpis znamená, že na této opci tratím -254 USD, naopak mé +30x Long akcie opět posílily z hodnoty 150.00 USD na hodnotu 155.86 a vytvořily profit +175.80 USD, aby opět částečně kryly ztrátu vytvořenou na vypsané opci na konečnou úroveň momentální ztráty (-254 USD +175.80 USD) ve výši -78.20 USD. Další uptrend na podkladu způsobil další zvýšení negativity Delta mého miniportfolia.

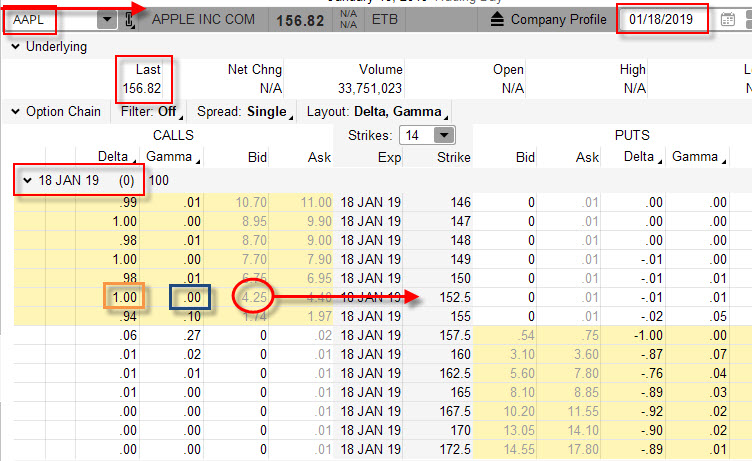

Expirační pátek byl opět ve znamení pokračujícího uptrendu a znamenal další růst ceny podkladu ze včerejší hodnoty 155.86 USD na konečnou Close cenu na úrovni 156.82 USD. Dolarový nárůst tak znamenal konečnou situaci jako na obrázku níže.

Expirující ITM Short Call 152.50 má nyní Delta na úrovni -100, žádnou Gamma (protože je konec života opce) a mých +30x Long akcií AAPL má Delta +30, konečná celková Delta mé pozice je tak -70 a stala se tak ještě více negativnější, než včera. Má finanční situace není růžová, Short Call 152.50 má nyní hodnotu 425 USD, což při odečtení přijatého Prémia ve výši +86 USD ze její výpis znamená, že na této opci tratím -339 USD, naopak mé +30x Long akcie opět posílily z hodnoty 150 USD na hodnotu 156.82 a vytvořily profit +204.60 USD, aby opět částečně kryly konečnou ztrátu na úroveň (-339 USD +204.60 USD) ve výši -134.40 USD. Další uptrend na podkladu způsobil další zvýšení negativity Delta mého miniportfolia.

Přestože jsem ztrátu na Short opci kryl profitem na Long akciích, neodvrátil jsem riziko hrozící z neomezené možnosti ztráty, protože při růstu ceny zůstávala má Delta na Long akciích konstantně kladná (+30), ale má Delta na Short Call 152.50 opcí byla vždy více a více negativnější a způsobovala celkový nárůst negativity pozice a hlavě růst úrovně celkové ztráty. Pokud bych předpokládal neomezený růst ceny podkladu, tak mohu také předpoklad neomezené možnosti ztráty, Delta Short Call nemůže být vyšší než -100, takže při držení +30x Long akcií s Deltou +30 znamenalo, že při každém dalším růstu ceny o jeden dolar by má pozice nabírala ztrátu ve výši -70 Delta, tedy -70 USD.

Pokud bych tedy chtěl nějak zobecnit tuto situaci jako v minulém článku, tak ve shrnutí mohu nyní nahlížet na vypsanou Short Call a Long pořízené akcie jako na miniportfolio, pro které mohu konstatovat:

Záporná Delta + Záporná Gamma + Růst podkladu = Delta více negativní = Portfolio Short

Vypsaná Short Call opce způsobuje, že při růstu ceny podkladu roste celková Delta o zápornou Gamma a miniportfolio se stává více Delta negativní a mohu jej tak přirovnat k situaci, jako bych nakoupil do portfolia například pouhé Short akcie, při růstu ceny prodělávají.

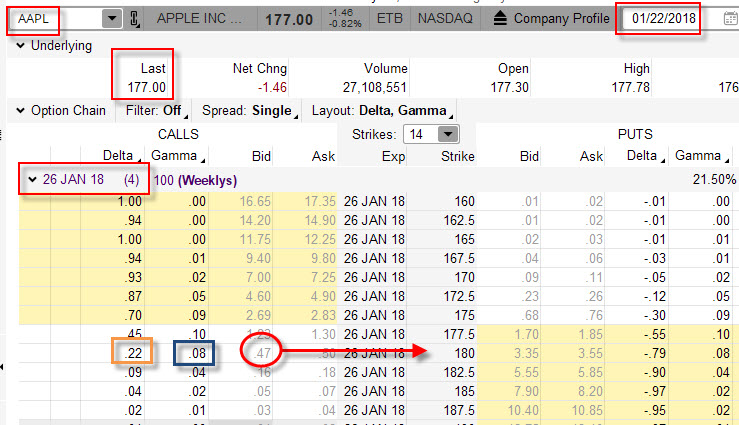

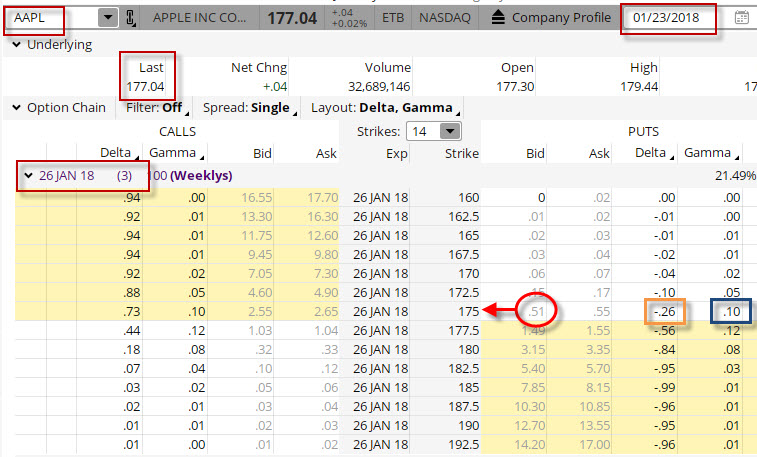

Při stejném náhledu, jako ve výše uvedeném příkladu, jsem 22.1.2018 usoudil, že lokální růst ceny akcie AAPL je u konce a rozhodl se toto přesvědčení zobchodovat pomocí výpisu Short Call opce nad současnou cenou, která nyní činí 177.00 USD. Pohledem na níže uvedený obrázek je vyznačeno, jaký jsem zvolil typ mého obchodu.

Při ceně AAPL 177.00 USD jsem se rozhodl vypsat Short Call na strike 180 a získat tak +47 USD Prémia. Protože jsem nechtěl nechat pozici bez zajištění, rozhodl jsem se, že vytvořím Delta Neutral pozici nakoupením +22x Long akcií AAPL za cenu 177.00 USD/kus, protože má vypsaná opce má Delta -22. Z příkladu výše vím, že růst ceny podkladu způsobuje růst ceny akcií a tento nárůst může kompenzovat část neomezené ztráty, která se může u vypsané Short Call opravdu přihodit. Záporná Gamma na úrovni -8 způsobí, stejně jako v minulém případě, že nárůst ceny o jeden dolar způsobí zdražení vypsané opce o +8 Delta, takže tato bude ještě více negativnější.

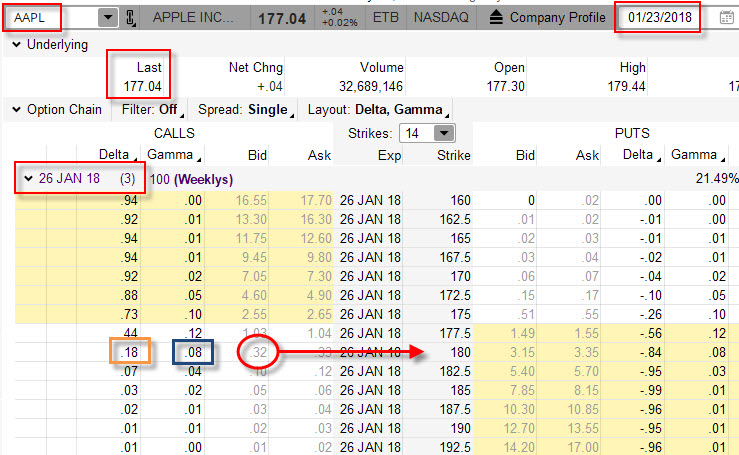

Předpoklad o umdlévání uptrendu se nepotvrdil a akcie se celý následující den „převalovala do strany“, aby zakončila na ceně 177.04 USD.

Cena podkladové akcie se nezměnila, přesto začaly na cenu mé opce působit další cenotvorné prvky, zejména běh času (théta), který způsobil, že se cena mé vypsané Short Call 180 snížila na 32 USD. Delta vypsané opce je nyní na hodnotě -18 a nová hodnota Gamma je -8. Pokud bych chtěl nyní vysvětlit, proč se při téměř neměnné ceně podkladu snížila hodnota Delta, mohu použít další z její interpretací, že hodnota Delta mi naznačuje, jaká je pravděpodobnost, že opce bude při „expiraci v penězích“. Pokud uběhl jeden obchodní den a opce se k expiraci přiblížila o tento jeden den při nezměněné ceně podkladu, musí nutně být pravděpodobnost nižší a tuto závislost může představovat právě snížení hodnoty Delta z původní včerejší pravděpodobnosti 22% na dnešní pravděpodobnost na úrovni 18%. Snížení hodnoty Delta mé Short Call 180 na -18 způsobuje, že při hodnotě Delta +22 mých 22x Long akcií je celková Delta mé složené pozice na hodnotě +4. Mohu tak konstatovat, že se nic vážného s mou pozicí neděje, protože cena podkladu zůstává stále stejná.

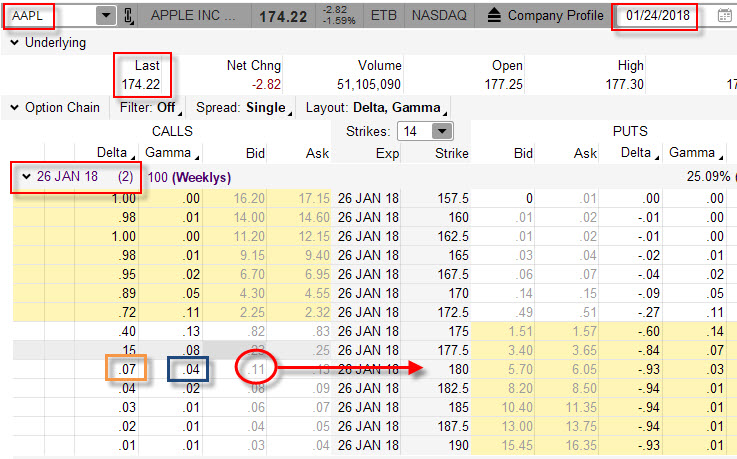

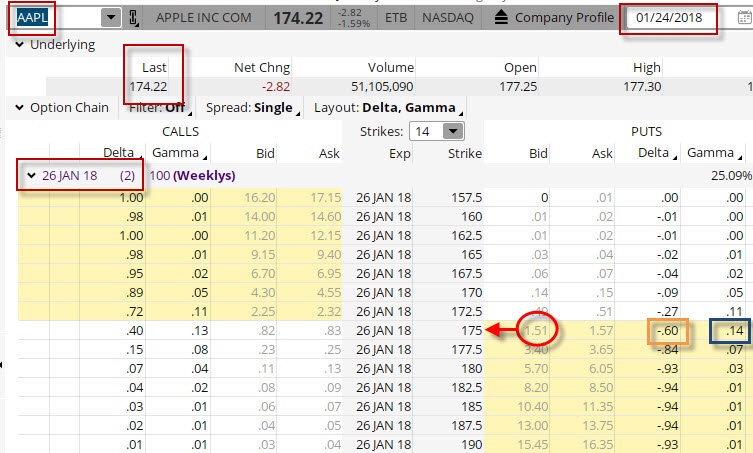

Potvrzení předpokladu o ukončení růstu ceny akcie AAPL se dostavilo ve středu, druhý den držení mé pozice Short Call 180 a +22x Long akcií AAPL, vytvořené jako Delta Neutral. Cena klesla z ceny včerejšího Close na hodnotě 177.04 USD na hodnotu 174.22, tedy pokles o necelé tři dolary.

Prudký pokles ceny způsobil pokles hodnoty Delta mé Short Call 180 na hodnotu -7 a stanovil novou Gamma na úrovni -4. Mohu tak pozorovat, že Delta Short Call ztratila značných 15 bodů, žádnou Delta ale pochopitelně neztratily mé +22x Long akcie, které ji stále mají na hodnotě +22, celková Delta mé pozice je tak (-7 +22) na úrovni +15. Pozoruji tak další asymetrii s tvrzeními v minulém článku, a sice, že pokud cena klesá, tak se zvyšuje pozitivita Delta (namísto aby klesala a byla čím dál více negativní, jako v minulém článku). Má finanční situace není dobrá, Short Call 180 má sice nyní hodnotu 11 USD, což při odečtení přijatého Prémia ve výši +47 USD ze její výpis znamená, že na této opci vydělávám +36 USD, naopak mé 22x Long akcie oslabily z hodnoty 177.00 USD na hodnotu 174.22 USD a vytvořily ztrátu -61.16 USD, profit na vypsané opci je tak zcela kompenzován ztrátou na Long akciích, aby dohromady byla vytvořena momentální ztráta (+36 USD – 61.16 USD) ve výši -25.16 USD. Pokles ceny podkladu tedy způsobuje zvýšení pozitivity Delta.

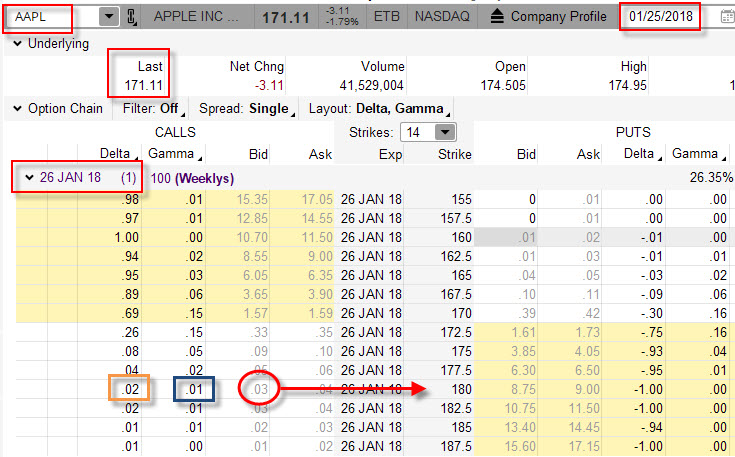

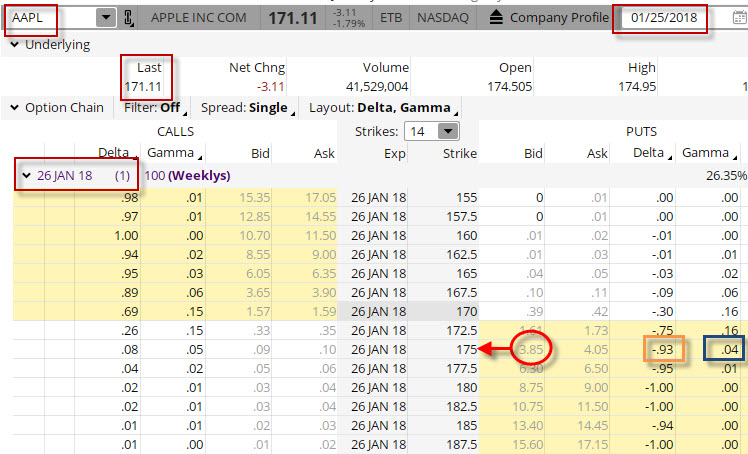

Také třetí den se s akciemi AAPL nemazlil a poslal její cenu dolů z původních 174.22 USD na hodnotu 171.11 USD. Mohu pak pozorovat, jak tento pokles ovlivnil mé miniportfolio.

Další značný pokles ceny způsobil další pokles hodnoty Delta mé Short Call 180 na hodnotu -2 a stanovil novou Gamma na úrovni -1. Mohu opět pozorovat, že Delta Short Call ztratila 5 bodů, žádnou Delta ale pochopitelně opět neztratily mé +22x Long akcie, které ji stále mají na hodnotě +22, celková Delta mé pozice je tak (-2 +22) na úrovni +20. Cena tak klesá a dále zvyšuje pozitivitu Delta. Má finanční situace se opět zhoršuje, Short Call 180 má sice nyní hodnotu 3 USD, což při odečtení přijatého Prémia ve výši +47 USD ze její výpis znamená, že na této opci vydělávám +44 USD, naopak mé 22x Long akcie dále oslabily z hodnoty 177.00 USD na hodnotu 171.11 USD a vytvářejí ztrátu -129.58 USD, profit na vypsané opci je tak zcela kompenzován ztrátou na Long akciích, aby dohromady byla vytvořena momentální ztráta (+44 USD – 129.58 USD) ve výši -85.58 USD. Pokles ceny podkladu tedy způsobuje další zvýšení pozitivity Delta.

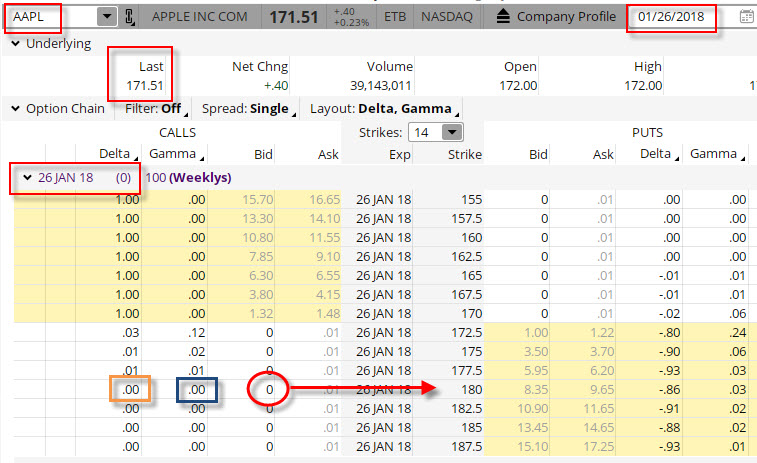

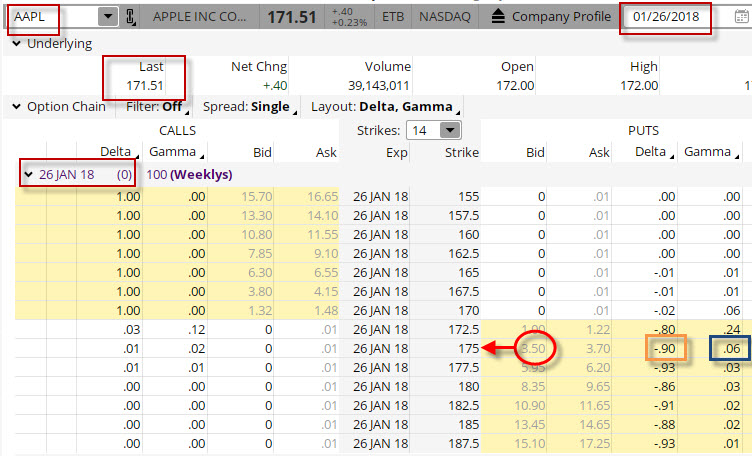

Expirační pátek sice neznamenal pro akcie AAPL další pokles, přesto nedošlo k žádnému výraznému pohybu v jakémkoliv směru a cena akcií z původních 171.11 USD mírně posílila na 171.51 USD. Situace na obrázku níže.

Strike vypsané Short Call 180 zůstal bezpečně „mimo peníze“, což způsobilo jeho bezcennost současně s poklesem hodnoty Delta Gamma na nulové hodnoty. Celková Delta mé pozice je tak tvořena pouze Delta mých +22x Long akcií a činí +22. Ztráta Delta na vypsané opci tak opět mírně zvýšila pozitivitu Delta. Ztráta, kterou jsem nyní utrpěl, je při bezcennosti vypsané opce tvořena pouze ztrátou vytvořenou poklesem ceny akcií AAPL. K profitu na vypsané opci ve výši +47 USD tak připočítávám ztrátu z poklesu na 22x Long akciích ve výši -120.78 USD, abych konečnou ztrátu mohl vyčíslit na (+47 USD – 120.78 USD) konečnou hodnotu -73.78 USD.

Při pokusu o zobecnění celého průběhu (původně Delta Neutral) obchodu, tak ve shrnutí mohu nyní nahlížet na vypsanou Short Call a Long pořízené akcie s opačnou Delta jako na miniportfolio, pro které mohu konstatovat:

Kladná Delta + Záporná Gamma + Pokles podkladu = Delta více pozitivní = Portfolio Long

Vypsaná Short Call opce způsobuje, že při poklesu ceny podkladu roste celková Delta o zápornou Gamma a miniportfolio se stává více Delta pozitivní a mohu jej tak přirovnat k situaci, jako bych nakoupil do portfolia například pouhé Long akcie, při poklesu ceny prodělávají.

Shrnutí obou demonstrací se zápornou Gamma a Delta Neutralitou, vytvořenou při výpisu Short Call se zápornou Delta pomocí podkladových akcií s kladnou Delta, by pak mohlo být formulováno do vzkazu pro budoucí hedžování vypisovaných Short opcí, a to, že portfolio se zápornou Gamma se při poklesu ceny podkladu chová jako Long investice a při růstu ceny se chová jako Short investice, tedy přesně naopak, jako portfolio z minulého článku s kladnou Gamma.

Gamma Short Put

Stejně jako v případech jednoduchých obchodů, zahrnujících investici do Short Call opce s vytvořenou Delta neutralitou pomocí nákupu přiměřeného množství podkladu, mohu stejnou investici také provádět v opačném náhledu na pohyby trhů a využít k nim Short Put opční kontrakty a zkoušet případnou nejistotu v náhledu na možný růst trhů tuto pozici také přiměřeně neutralizovat. Vyjdu z jednoduché známé skutečnosti, že Delta Short Put opcí je kladná a výše v textu jsem popsal tvrzení, že Gamma všech Short opcí je záporná. Jak se tedy bude chovat mé miniportfolio představující výpis Short Put opce neutralizované prodejem Short akcií s opačnou Delta, mohu opět na dvou jednoduchých konkrétních případech, každý pak opět bude reprezentovat jiný pohyb podkladové akcie.

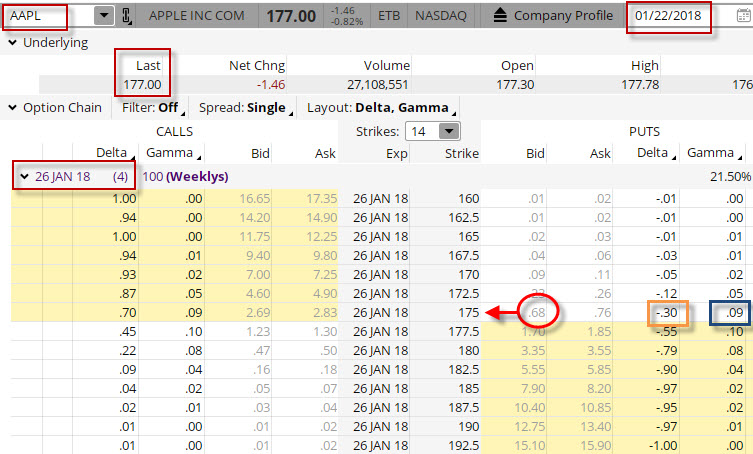

Cena akcií AAPL poroste!!! Toto bylo mé skálopevné přesvědčení 22.1.2018 při ceně akcie AAPL na hodnotě 177.00 USD. Toto přesvědčení jsem se rozhodl „zpeněžit“ výpisem Short Put pod současnou cenou a vydělat tak na získaném Prémiu.

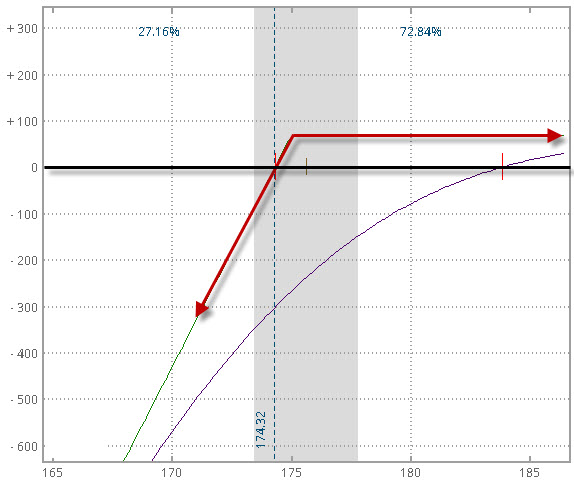

Mohu vypozorovat, že za výpis Short Put 175 bych utržil +68 USD, pokud bych si vybral opci s týdenní expirací. Pokud cena akcie poroste, zůstane mi celé Prémium, pokud cena akcie bude klesat, pokles do hodnoty strike na úroveň 175.00 USD do expirace bude pořád znamenat plný profit ve výši přijatého Prémia, každý další pokles již bude z mého přijatého Prémia ukrajovat náklady na likvidaci opčního kontraktu. Veškeré náklady pak spotřebuji v okamžiku, kdy se cena akcie AAPL bude nacházet na hodnotě (175.00 USD -0.68) na úrovni 174.32 USD, tato cena je pak BreakEven bod mé Short Put 175. Každý další pokles pod BreakEven bod může znamenat velmi podstatnou ztrátu, která může nabýt dramatických rozměrů při fatálním poklesu ceny. Risk Profile je na obrázku níže.

Obavy z možnosti utrpění značné ztráty na vypsané Short Put 175 jsem se rozhodl neutralizovat pořízením podkladu s opačnou Delta. Z obrázku výše je patrné, že Delta Short Put 175 je na hodnotě +30, proto má volba padne na prodej –30x Short akcií AAPL. Vytvoření takto Delta Neutral pozice způsobí, že můj Risk Profile bude vypadat následovně.

Opět nemusím být nějaký zvláštní myslitel, abych vypozoroval, že neutralizace pozice nepovede k nějakému zvláštnímu vylepšení, a že se opět bude profitabilní zóna nacházet v úzkém pásmu okolo současné ceny, jakýkoliv zásadnější pohyb pak bude znamenat ztrátu, navíc to může být pohyb v jakémkoliv směru.

Jak si vedla, ve světle těchto výše uvedených skutečností, má pozice Short Put 175 a prodané -30x Short akcie AAPL je patrné z obrázku níže, který zobrazuje cenový vývoj jednodenního držení, kdy cena podkladu z původní ceny 177.00 USD se velmi nepatrně změnila na 177.04 USD.

Nepatrná změna ceny podkladu neměla na cenu mé pozice takový vliv, jako běh času, kdy úbytek jednoho obchodního dne ukrojil z ceny 68 USD mé Short Put na novou hodnotu 51 USD a opce tak ztratila +17 USD a toto mohu označit za momentální profit na této opci. Snížila se také hodnota Delta Short Put 175, která klesla ze včerejší hodnoty +30 na hodnotu +26, Gamma se zvýšila z hodnoty -9 na novou hodnotu -10. Má finanční situace se mění minimálně, Short Put 175 má nyní hodnotu 51 USD, což při odečtení přijatého Prémia ve výši +68 USD ze její výpis znamená, že na této opci vydělávám +17 USD, naopak mé 30x Short akcie oslabily z hodnoty 177.00 USD na hodnotu 177.04 USD a vytvářejí ztrátu -1.20 USD, profit na vypsané opci je tak mírně zhoršen ztrátou na Short akciích, aby dohromady byl vytvořen mírný profit (+17 USD – 1.20 USD) ve výši +15.80 USD. Pokles ceny podkladu tedy způsobuje další zvýšení pozitivity Delta. Celková Delta mé pozice je nyní (+26 -30) na úrovni -4. Cena se nezměnila, Delta je ale více negativní.

Druhý obchodní den byl ve znamení propadu o téměř tři dolary, aby akcie AAPL oslabila z původní ceny 177.04 USD na konečných 174.22 USD.

Prudký pokles ceny způsobil zvýšení pozitivity Delta mé Short Put 175 na hodnotu +60 a stanovil novou Gamma na úrovni -14. Mohu tak pozorovat, že Delta Short Put nabrala značných +34 Delta na konečných +60 Delta, žádnou Delta ale pochopitelně neztratily mé -30x Short akcie, které ji stále mají na hodnotě -30, celková Delta mé pozice je tak (+60 -30) na úrovni +30. Pozoruji tak další asymetrii s tvrzeními v minulém článku, a sice, že pokud cena klesá, tak se zvyšuje pozitivita Delta (namísto aby klesala a byla čím dál více negativní, jako v minulém článku). Má finanční situace není zase tak zlá, Short Put 175 má nyní hodnotu 151 USD, což při odečtení přijatého Prémia ve výši +68 USD ze její výpis znamená, že na této opci prodělávám -83 USD, naopak mé -30x Short akcie posílily díky poklesu z hodnoty 177.04 USD na hodnotu 174.22 USD a vytvořily profit +84,60 USD, ztráta na vypsané opci je tak zcela kompenzována profitem na Short akciích, aby dohromady byla vytvořen momentální profit (-83 USD + 84,60 USD) ve výši +1.60 USD. Pokles ceny podkladu tedy způsobuje zvýšení pozitivity Delta.

Třetí obchodní den byl opět ve znamení propadu, když akcie AAPL oslabila ze včerejší ceny 174.22 USD na konečných 171.11 USD.

Další pokles ceny způsobil zvýšení pozitivity Delta mé Short Put 175 na hodnotu +93 a stanovil novou Gamma na úrovni -4. Mohu tak pozorovat, že Delta Short Put nabrala značných +33 Delta na konečných +93 Delta, žádnou Delta ale pochopitelně opět neztratily mé -30x Short akcie, které ji stále mají na hodnotě -30, celková Delta mé pozice je tak (+93 -30) na úrovni +63. Má finanční situace již není tak výtečná, Short Put 175 má nyní hodnotu 385 USD, což při odečtení přijatého Prémia ve výši +68 USD ze její výpis znamená, že na této opci prodělávám -317 USD, naopak mé -30x Short akcie dále posílily díky poklesu z hodnoty 177.00 USD na hodnotu 171.11 USD a vytvořily profit +176.70 USD, ztráta na vypsané opci tak již není zcela kompenzována profitem na Short akciích, aby dohromady byla vytvořena ztráta (-317 USD + 176.70 USD) ve výši -140.30 USD. Pokles ceny podkladu tedy způsobuje další zvýšení pozitivity Delta.

Expirační pátek sice neznamenal pro akcie AAPL další pokles, přesto nedošlo k žádnému výraznému pohybu v jakémkoliv směru a cena akcií z původních 171.11 USD mírně posílila na 171.51 USD. Situace na obrázku níže.

Strike vypsané Short Put 175 zůstal bezpečně „v penězích“, což způsobilo, že jeho cena je 350 USD a hodnota Delta mé vypsané Short Put 175 je na hodnotě +100 (přestože to v obrázku vypadá jinak). Celková Delta mé pozice je tak tvořena hodnotou +100 Delta vypsané opce a -30 Delta mých -30x Short akcií a činí celkově +70. Ztráta, kterou jsem nyní utrpěl je při ceně vypsané opce ve výši 350 USD a přijatému Prémiu ve výši +68 USD, tvořena ztrátou na této opci (-350 USD +68 USD) ve výši -282 USD, kterou částečně kompenzuje profit na -30x Short akciích, které díky poklesu z hodnoty 177.00 USD na hodnotu 171.51 USD vytvořily zisk +164.70 USD. Celkově tak ztrácím (-282 USD +164.70 USD) konečnou hodnotu –117.30 USD.

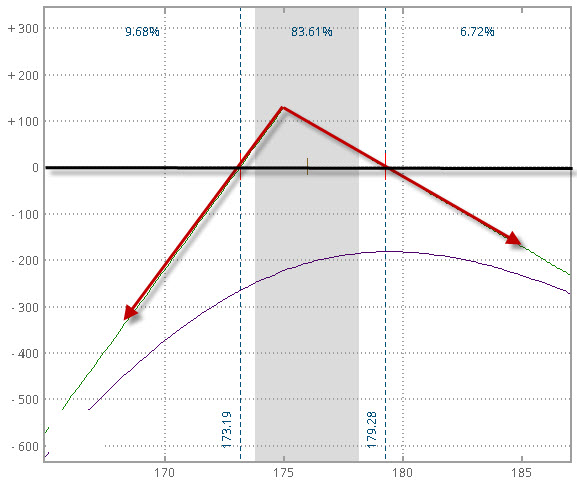

Při pokusu o opětovné zobecnění celého průběhu (původně Delta Neutral) obchodu, tak ve shrnutí mohu nyní nahlížet na vypsanou Short Put a Short pořízené akcie jako na miniportfolio, pro které mohu konstatovat:

Kladná Delta + Záporná Gamma + Pokles podkladu = Delta více pozitivní = Portfolio Long

Vypsaná Short Put opce s pořízenými podklady s opačnou Delta způsobuje, že při poklesu ceny podkladu roste celková Delta o zápornou Gamma a miniportfolio se stává více Delta pozitivní a mohu jej tak přirovnat k situaci, jako bych nakoupil do portfolia například pouhé Long akcie, při poklesu ceny prodělávají.

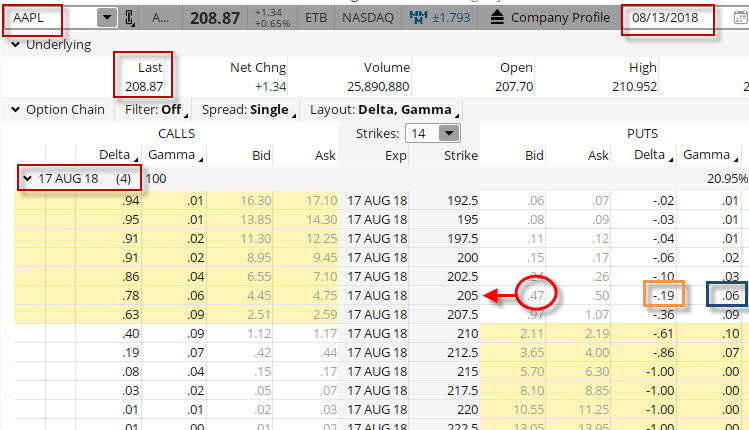

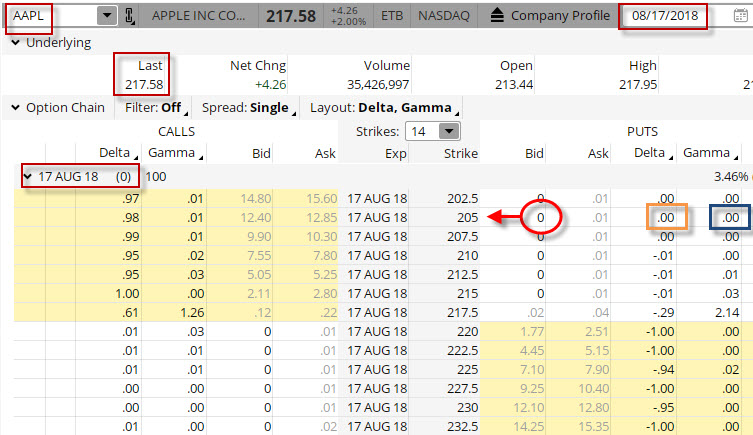

Cena akcií AAPL by mohla růst, bylo mé přesvědčení 13.8.2018, kterému jsem však zcela nepodlehl a chtěl se mírně bránit pořízením Delta Neutral pozice, tedy pokusil jsem se toto přesvědčení zobchodovat pomocí Short Put pod současným trhem současně s pořízením Short akcií. Měl jsem výběr podle níže uvedeného obrázku.

Při ceně akcie AAPL na úrovni 208.87 USD, jsem pro vstup do obchodu vybral Short Put 205, za jejíž výpis jsem inkasoval +47 USD. Současně jsem, při Delta této Short Put 205 na hodnotě +19, provedl „neutralizaci“ pozice a pořídil jsem –19x Short akcie AAPL za cenu 208.87/kus s Delta -19. Gamma Short Put 205 je na hodnotě -6 a bude znamenat, že při růstu ceny akcie AAPL o jeden dolar, ztratí má Delta Short Put (+19 +(-6)) těchto 6 Delta, při poklesu o jeden dolar nabyde má Delta Short Put (+19 -(-6)) těchto 6 Delta. Jak toto bude fungovat v mém miniportfoliu současně s „neutralizačními akciemi“?

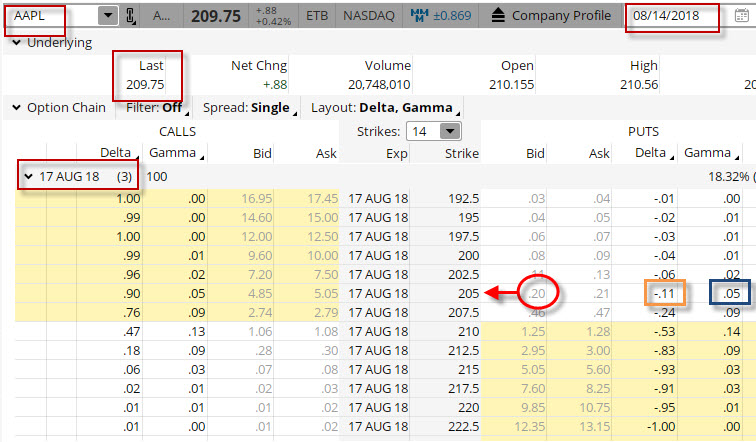

První obchodní den zastihl akcie AAPL v uptrendu, tento způsobil změnu ceny z původních 208.87 USD na novou hladinu 209.75 USD, cena tak posílila o slabý jeden dolar.

Jednodolarový nárůst ceny způsobil, že původní Delta Short Put 205 poklesla z hodnoty +19 na novou hodnotu +11 a ztratila tak zhruba tolik Delta, kolik ji prognózovala včerejší Gamma -6. Nová Delta Short Put 205 je nyní na hodnotě +11 a mé -19x Short akcie mají stále Delta -19. Nárůst ceny způsobil, že celková Delta mé pozice (+11 -19) je nyní -8, ze stavu Delta Neutrality tak při růstu ceny se celá pozice stala Delta negativnější než včera. Mohu pozorovat, že Short Put 205 má nyní hodnotu 20 USD, což při přijatém Prémiu při výpisu ve výši +47 USD znamená, že na této opci profituji nyní částkou (+47 USD – 20 USD) ve výši +27 USD, ztrátu však zaznamenaly mé -19x Short akcie, které při růstu ceny oslabily o -16.72 USD, celkově tak nárůst ceny znamená mírný profit (+27 USD – 16.72 USD) ve výši +10.28 USD.

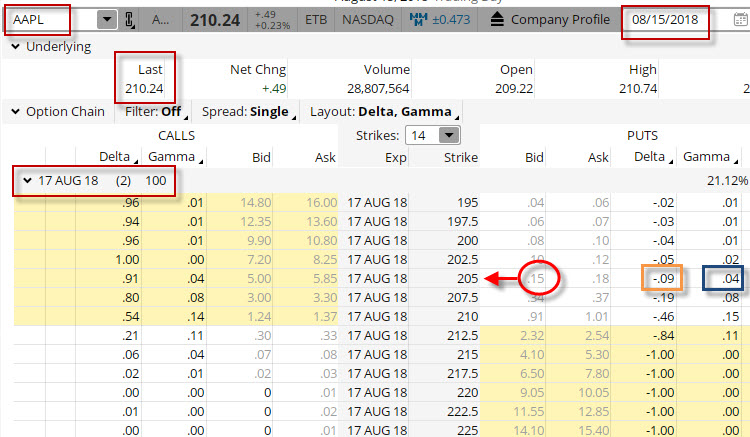

Druhý den držení miniportfolia Short Put 205 a -19x Short akcií znamenal další nárůst ceny akcie AAPL z ceny 209.75 USD na Close cenu ve výši 210.24 USD.

Další mírný uptrend, představující půldolarový nárůst ceny, způsobil, že původní Delta Short Put 205 poklesla z hodnoty +11 na novou hodnotu +9 a ztratila tak zhruba tolik Delta, kolik ji prognózovala včerejší Gamma -5. Nová Delta Short Put 205 je nyní na hodnotě +9 a mé -19x Short akcie nají stále Delta -19. Nárůst ceny způsobil, že celková Delta mé pozice (+9 -19) je nyní -10, ze stavu Delta Neutrality tak při růstu ceny se celá pozice opět stala Delta negativnější než včera. Mohu pozorovat, že Short Put 205 má nyní hodnotu 15 USD, což při přijatém Prémiu při výpisu ve výši +47 USD znamená, že na této opci profituji nyní částkou (+47 USD – 15 USD) ve výši +32 USD, ztrátu však opět zaznamenaly mé -19x Short akcie, které při růstu ceny oslabily o -26.03 USD, celkově tak nárůst ceny znamená mírný profit (+32 USD – 26.03 USD) ve výši +5.97 USD

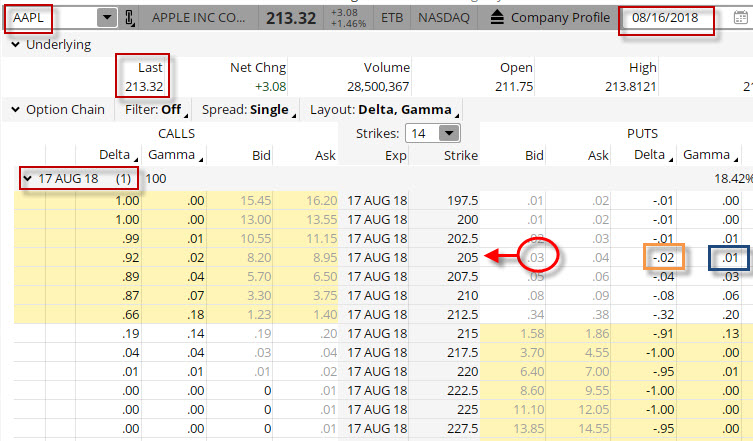

Třetí den držení miniportfolia Short Put 205 a -19x Short akcií znamenal další významný nárůst ceny akcie AAPL z ceny 210.24 USD na Close cenu ve výši 213.32 USD.

Dramatický uptrend, představující více než třídolarový nárůst ceny způsobil, že původní Delta Short Put 205 poklesla z hodnoty +9 na novou hodnotu +2 a ztratila tak zhruba tolik Delta, kolik ji prognózovala včerejší Gamma -4. Nová Delta Short Put 205 je nyní na hodnotě +2 a mé -19x Short akcie nají stále Delta -19. Další značný nárůst ceny způsobil, že celková Delta mé pozice (+2 -19) je nyní -17, ze stavu Delta Neutrality tak při růstu ceny se celá pozice opět stala Delta negativnější než včera. Mohu pozorovat, že Short Put 205 má nyní hodnotu pouhé 3 USD, což při přijatém Prémiu při výpisu ve výši +47 USD znamená, že na této opci profituji nyní částkou (+47 USD – 3 USD) ve výši +44 USD, ztrátu však opět zaznamenaly mé -19x Short akcie, které při značném růstu ceny oslabily o -84.55 USD, celkově tak nárůst ceny již znamená ztrátu (+44 USD – 84.55 USD) ve výši -40.55 USD.

Expirační pátek, tedy čtvrtý den držení miniportfolia Short Put 205 a -19x Short akcií byl ve znamení dalšího významného nárůstu ceny akcie AAPL z ceny 213.32 USD na Close cenu ve výši 217.58 USD

Další dramatický uptrend, představující téměř čtyřdolarový nárůst ceny způsobil, že původní Delta Short Put 205 poklesla z hodnoty +2 na hodnotu nula, opce je bezpečně „mimo peníze“ a vyprší jako bezcenná. Delta Short Put 205 je tak nyní na hodnotě 0 a mé -19x Short akcie nají stále Delta -19. Skutečnost, že opce vyprší jako bezcenná způsobuje, že celková Delta mé pozice (+0 -19) je nyní -19, ze stavu Delta Neutrality tak při růstu ceny se celá pozice opět stala Delta negativnější než včera. Mohu pozorovat, že Short Put 205 vyprší jako bezcenná a můj profit bude ve výši přijatého Prémia při výpisu opčního kontraktu ve výši +47 USD, ztrátu však prohloubily mé -19x Short akcie, které při dalším značném růstu ceny oslabily o -165.49 USD, celkově tak nárůst ceny znamená ztrátu (+47 USD -165.49 USD) ve výši -118.49 USD.

Při pokusu o opětovné zobecnění celého průběhu (původně Delta Neutral) obchodu, tak ve shrnutí mohu nyní nahlížet na vypsanou Short Put a Short pořízené akcie jako na miniportfolio, pro které mohu konstatovat:

Záporná Delta + Záporná Gamma + Růst podkladu = Delta více negativní = Portfolio Short

Vypsaná Short Put opce způsobuje, že při růstu ceny podkladu roste celková Delta o zápornou Gamma a miniportfolio se stává více Delta negativnější a mohu jej tak přirovnat k situaci, jako bych nakoupil do portfolia například pouhé Short akcie, při růstu ceny prodělávají.

Opětovné shrnutí obou demonstrací se zápornou Gamma a Delta Neutralitou, vytvořenou pomocí Short Put s kladnou Delta a podkladových akcií se zápornou Delta, by pak mohlo být opět formulováno do vzkazu pro budoucí hedžování vypisovaných Short opcí, a to, že portfolio se zápornou Gamma se při poklesu ceny podkladu chová jako Long investice a při růstu ceny se chová jako Short investice, tedy přesně naopak, jako portfolio z minulého článku s kladnou Gamma.

Pokud jste dočetli do těchto míst, tak si musíte odpočinout a tento krátký relaxační okamžik bych si dovolil vyplnit malým „finančním vtípkem“.

V bance zvoní telefon: „Dobrý den, dědil jsem a potřeboval bych nahlásit výběr ze svého účtu, na který přišly zděděné peníze“. Pracovník banky klientovi odpovídá: „Ano, dívám se teď v počítači na váš účet a opravdu tam máte velmi slušnou sumičku, nechtěl byste raději využít výhod našeho spořícího účtu, investovat do našeho výborného podílového fondu nebo uzavřít životní pojistku se spořením?“ Ze sluchátka se ozve: „Vy jste mi asi špatně rozuměl, já jsem říkal, že jsem dědil a ne, že jsem debil“

Ve snaze zjednodušit a vyhodnotit výše uvedené řádky, jsem pro obě situace s vypsanou Short Call a Long akciemi a obě situace s vypsanými Short Put a Short akciemi provedl v jednotlivých sekcích výše jednoduchá zobecnění pro každé takové miniportfolio, které bylo sestaveno původně jako Delta Neutrální a poté se vydalo určitým směrem v závislosti na pohybu ceny podkladu, tato zobecnění by pak mohla nabrat závěrečnou podobu. Pro portfolio, které má zápornou Gamma bude růst podkladu znamenat, že se celé portfolio chová, jako bych měl Short podklad, cena tak půjde „proti mému portfoliu“, naopak, pokud bude cena podkladu klesat, celé portfolio se bude chovat, jako bych měl Long podklad, cena tak půjde opět „proti mému portfoliu“. Ve srovnání s minulým článkem s kladnou Gamma tak pro portfolio se zápornou Gamma a investicemi s opačnou Delta bude velmi vítaný „nepohyb“ na podkladu, každý dramatičtější pohyb vždy bude způsobovat, že tento vždy půjde proti orientaci mé investice.

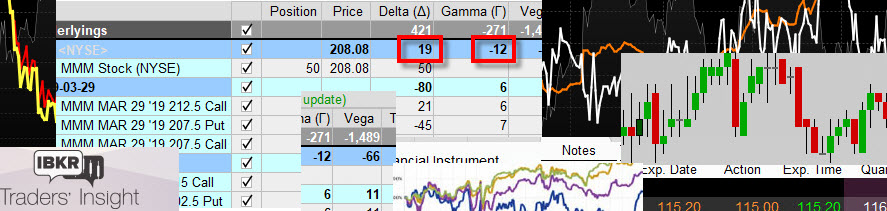

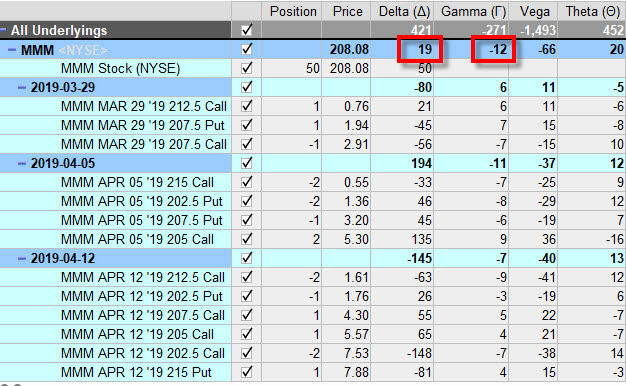

Pokud bych měl opět možnost vyhodnotit komplexnější portfolio, stejně jako v minulém článku by mi k úplně nejjednoduššímu úsudku postačilo, abych znal hodnotu jeho Gamma. Na obrázku níže je nástin portfolia s opčními kontrakty různých typů na různých strike v různých expiracích.

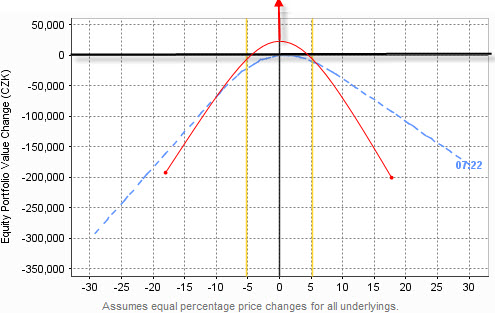

Portfolio složené z opcí a akcií na titul MMM má zápornou Gamma a kladnou Delta. Je to zejména proto, že v portfoliu je početně o dvě Short Call více než Long Call a o dvě Short Put více než Long Put. Přestože mám nakoupeny Long akcie, musím konstatovat, že pohyb o jeden dolar vzhůru bude znamenat pro Delta ztrátu její hodnoty a bude nabývat na negativitě, celé portfolio se bude chovat, jako bych měl Short akcie MMM a naopak, pokles o jeden dolar bude znamenat zvýšení pozitivity Delta a portfolio se bude chovat, jako bych mě nakoupeny pouze Long akcie. Každý výraznější pohyb ceny akcie MMM bude znamenat ztrátu výkonnosti portfolia vyplývající z risku daného pohybem podkladu. Na obrázku níže je RiskProfile celé komlexní pozice.

Vypovídající tvar křivky RiskProfile znázorněný modrou přerušovanou křivkou téměř nepotřebuje komentář. Protože jsem portfolio sestavil nyní, kdy píšu tento článek, je křivka RiskProfile připomínající parabolu dotýkající se zespoda nulové úrovně a je z ní patrné, jak se bude vyvíjet ztrátovost portfolia v souvislosti s pohybem podkladu. Pokud by se ovšem cena akcie MMM vůbec nepohybovala a byla by konstantní, začaly by na portfolio působit účinky ostatních risků vyplývajících z běhu času a změny Implied Volatility. Při „nepohybu“ podkladu by se pak při přiměřeně setrvávající Implied Volatilitě a rozpadu ceny opčních kontraktů přibližováním se k expiracím křivka začínala měnit a její vrchol by vystupoval nad nulovou úroveň a vytvářel profitovou zónu, tak jak tento vývoj naznačuje červená křivka.

Celková hodnota Delta mi tedy, ve vyhodnocení tohoto a minulého článku, udává, nakolik jsem vystaven risku plynoucímu z pohybu podkladového aktiva a tento pohyb může být v obou možných směrech. Abych byl schopen vypozorovat, jak daný směr pohybu může zasáhnou výkon mého portfolia mohu zjišťovat podle hodnoty Gamma. Vtěsnání logiky závislosti Gamma na portfolio mohu do jednoduché rovnice.

Celková Gamma * pohyb podkladu = Celková Delta

Opatřím nyní tuto rovnici matematickými znaménky a mohu vypozorovat závislost Gamma a pohybu na celkové Delta jakéhokoliv portfolia. První dvojice označuje pokles a růst podkladu při kladné Gamma.

(+) Celková Gamma * (-) pokles podkladu = (-) Celková Delta

(+) Celková Gamma * (+) růst podkladu = (+) Celková Delta

Druhá dvojice označuje pokles a růst podkladu při záporné Gamma

(-) Celková Gamma * (-) pokles podkladu = (+) Celková Delta

(-) Celková Gamma * (+) růst podkladu = (-) Celková Delta

Je tak zcela jednoduše zřetelné, jak se vyvíjí má pozice, pokud má zápornou nebo kladnou Gamma v souvislosti s pohybem podkladu. V minulém článku jsem na grafu Risk Profile ukazoval, jak se například Long Call opční kontrakt neutralizovaný Short akciemi změní do možnosti profitovat na obou možných pohybech a konstatoval, že taková neutralizace je pak „vždy dobře“. V tomto článku pak bylo výše uvedeno, jak se změní graf Risk Profile Short Call opčního kontraktu neutralizovaný Long akciemi (anebo Risk Profile Short Put opčního kontraktu neutralizovaný Short akciemi) do tvaru, ze kterého vyplývá, že vytvářím možnost prodělku na obou možných pohybech podkladu. Potom mohu konstatovat, že taková neutralizace podklady je „vždycky špatně“. Možná že smysl těchto tvrzení zůstává nyní poněkud nejasný, budu se v dalších článcích snažit ukázat, co to prakticky znamená.

Poznání Gamma a jednoduché pohledy na pozice, které byly jakýmisi miniportfolii složenými z opčního kontraktu a podkladové akcie, je vhodné pro poznání prvního z risků, kterým jsou taková miniportfolia vystavena – risku vyplývajícího z pohybu podkladu. Při kladné Gamma musí pohybu podkladu přinést benefit, který překoná zbylý risk vyplývající z běhu času a pohybu Implied Volatility, aby mohlo mé portfolio vydělat. Při záporné Gamma musí být benefit vyplývající z běhu času a pohybu Implied Volatility natolik vysoký, aby překonal risk vyplývající z pohybu podkladu. Je tak patrné, že práce s riskem bude jiná u pozice s kladnou Gamma a jiná u pozice se zápornou Gamma…. :c)

Sleduj facebook, napiš e-mail nebo tweet

Ahoj,

Opět diky za další „materiál“ ke studiu a přemýšlení. Jsem zvědav na praktické využití….

Takto to na mě působí, že delta neutralizace při short pozici s negativní gamma tedy jen v případě, že silně věřím v „nepohyb“ podkladového aktiva, jinak vždy ztrácím.

V této souvislosti jsem velmivelmivelmi zvědav na to, z jakých informací pro konkrétní vstupy do pozic vycházíš, protože jsi aviuoval, že nepoužíváš technickou analýzu ani indikátory…

Díky moc a příjemné dny.