Pohledem na opční řetězec a možnosti obchodovat opční kontrakty Call i Put na libovolný strike (ITM, ATM a OTM), navíc v obou možnostech opční kontrakt nakoupit i prodat, popsaných v minulém článku, pak neleží základní principy opčních obchodů nikde jinde, než v cenách jednotlivých opčních kontraktů na svých jednotlivých strike a v jejich závislosti na pohybu podkladového aktiva. Pro objasnění těchto principů je zapotřebí definovat několik základních předpokladů.

1/ Pokud něco nakupuji, musím za to zaplatit, pokud něco prodávám, dostávám za to zaplaceno.

Jak vyplynulo z minulého článku o Vnitřní Hodnotě a Prémiu, pak v případě, že opční kontrakty nakupuji (BUY), musím si zaplatit za možnost, že mohu v budoucnosti nakoupit akcie za nějakou cenu (kupuji Long Call opci) nebo tyto akcie mohu za nějakou cenu v budoucnosti prodat (kupuji Long Put opci). Podle zvoleného strike nakupované opce pak jsem již schopen vyhodnotit, nakolik jsem ve vynaložené ceně zaplatil za „Vnitřní hodnotu“ a „Prémium“ nebo jsem nakoupil pouze za „Prémium“, to je již konkrétní strategické obchodní rozhodnutí, nicméně za nákup musím vždy peníze vydat, je to tedy Debetní transakce, z účtu mi vždy nějaké peníze zmizí.

Zcela obdobně pak z minulého článku vyplynulo, že pokud chci opční kontrakt prodat (SELL), nechávám si zaplatit za povinnost v budoucnosti dodat akcie za nějakou cenu (prodávám Short Call opci) nebo za povinnost za nějakou cenu v budoucnosti akcie odkoupit (prodávám Short Put opci). Opět pak jsem již schopen vyhodnotit, jestli jsem utržil peníze pouze za „Prémium“ nebo také za „Vnitřní hodnotu“, v každém případě znamená prodej (výpis) opčního kontraktu záležitost, kdy přijímám na svůj účet peněžní prostředky, provádím tak Kreditní transakci, na účtu mi vždy nějaké peníze přibudou.

2/ Vnitřní hodnota opčního kontraktu, pokud je v ceně opce obsažena, je zcela závislá pouze na vztahu ceny podkladového aktiva a strike opčního kontraktu. Prémium je funkcí zbylých cenotvorných prvků opčního kontraktu – Době do expirace, Implied Volatilitě, případné vyplácené Dividendy a aktuální Úrokové míry.

Vysvětlení kompletní opční cenotvorby jsem již na tomto webu popisoval v jiných článcích, pro tuto chvíli by stačilo vysvětlení, že pokud bych pořídil opční kontrakt, který by obsahoval Vnitřní Hodnotu a Prémium a po celou další dobu života opčního kontraktu až do jeho expirace by cena podkladového aktiva byla neměnná, ztratil by opční kontrakt hodnotu svého Prémia působením výše uvedených faktorů, které tvoří jeho cenu. Pokud bych tedy za opci zaplatil, protože jsem ji nakoupil (Long), ztratil bych celé nakoupené Prémium, pokud bych opci prodal (Short) a utržil Prémium, pak by toto utržené Prémium bylo mým profitem.

3/ Opční kontrakt mohu nakoupit nebo prodat do jeho expirace na volném trhu nebo mohu požádat, v případě že jsem kupující opce, o jeho Exercise (u opcí amerického typu). Při expiraci jsem přiřazen (Assigned) nebo uplatněn (Exercise) automaticky, pokud je můj opční kontrakt „v penězích“, alespoň jeden cent.

Cenový pohyb podkladového aktiva spolu s dalšími cenotvornými prvky způsobuje, že se cena opčního kontraktu neustále mění. Jako kupec opčního kontraktu mohu svůj opční kontrakt kdykoliv prodat na volném trhu (s přihlédnutím k likviditě daného opčního trhu) nebo mohu požádat o dodání/prodej podkladového aktiva podle typu mé Long opce provedením její Exercise. Pokud je opce amerického typu, což je většina opcí na akcie a futures, mohu toto Exercise provést kdykoliv za dobu života opčního kontraktu, pokud je opční kontrakt evropského typu, což jsou většinou opční kontrakty vypořádávané v penězích, jako typicky například futures na různé indexy nebo některá komoditní futures, je toto Exercise možné pouze při expiraci tohoto opčního kontraktu. Jako prodejce opčního kontraktu mohu tento vypsaný opční kontrakt likvidovat na volném trhu (opět s přihlédnutím k likviditě daného opčního trhu) jeho koupením zpět. Ve všech případech pak platí, že pokud držím jakýkoliv kontrakt do jeho expirace, záleží, jestli je při této expiraci „v penězích“ (ITM) nebo „mimo peníze“ (OTM). Pokud je opční kontrakt při expiraci „v penězích“, automaticky dojde k jeho uplatnění nebo přiřazení a výsledkem budou dodané/prodané podkladové aktiva, pokud je opční kontrakt při expiraci „mimo peníze“, zmizí jako bezcenný.

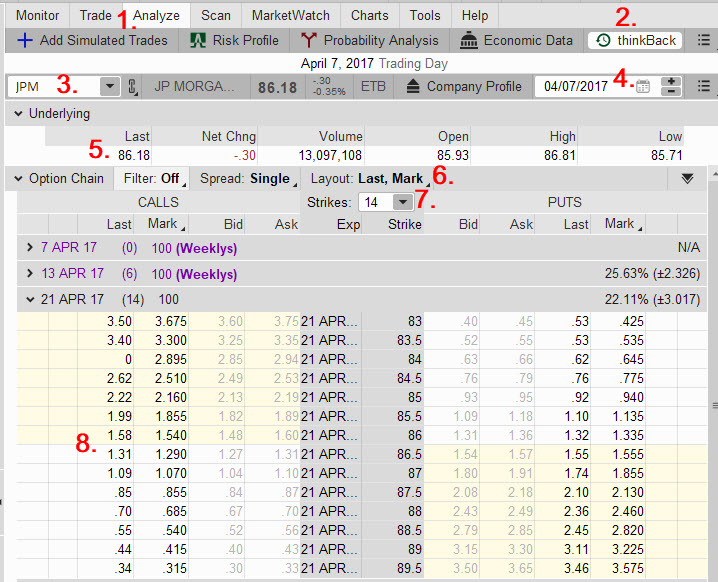

Nejjednodušší simulace vlivu pohybu podkladového aktiva (například akcie) na ceny opčních kontraktů mohu provádět v platformě thinkorswim využitím záložky „Analyze“. Na níže uvedeném obrázku je znázorněno, jako mohu takovou záložku spustit a odezírat jednotlivé historické ceny opčních kontraktů. Konkrétně budu chtít vypozorovat ceny opcí na akcii JPM s nejbližší měsíční expirací pro historický den 7.4.2017

- (1) Na hlavní stránce vyberu záložku Analyze

- (2) Potvrdím volbu thinkBack

- (3) Do vyhledávacího pole zadám ticker JPM

- (4) Vyberu požadované historické datum 7.4.2017

- (5) Z vygenerované nabídky zjišťuji, že cena Last akcie JPM byla v tento den 86.18 USD

- (6) Z nabídky Layout vyberu například Last, Mark, uvidím tak, kromě Ask a Bid cen, také Last cenu a Mark cenu – průměrnou cenu mezi zobrazovaným Ask a Bid

- (7) Z nabídky vyberu, že chci zobrazit například pouze 14 strike

- (8) Požadovaný opční řetězec pro dané historické datum a expiraci uvedenou v záhlaví opčního řetězce

V modulu thinkback pak mohu simulovat nejrůznější obchodní situace, zejména získávat nejzákladnější představu o tom, jak vliv pohybu ceny a dalších cenotvorných prvků působí na ceny opčních kontraktů. Bude také výchozím řešením pro praktickou ukázku základní mechaniky opčních obchodů.

Long Opce

Analýza možných scénářů cenového vývoje Long opčních kontraktů při různých druzích pohybu podkladového aktiva bude předmětem následujícího odstavce za využití historických cen podle výše uvedeného návodu jejích získávání v platformě thinkorswim, modulu thinkBack.

Long Call – růst ceny podkladu

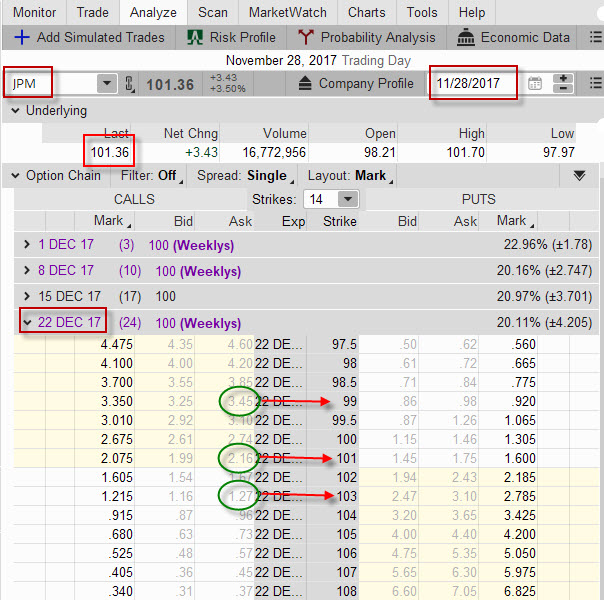

V listopadu minulého roku (28.11.2017) se nacházela cena akcie JPM na ceně 101.36 USD a v tuto chvíli jsem byl přesvědčen, že by se mohlo jednat o signál pro další růst ceny. Ve světle daných poznatků, které jsem prozatím načerpal o opčním obchodování, jsem se rozhodl, že nebudu pořizovat sto akcií JPM, které by mě stály 100 x 101.36 USD, tedy 10.136 USD, ale pokusím se mé přesvědčení o uptrendu zobchodovat pomocí opcí. Ve třech možnostech nakoupit Long Call opce ITM, ATM a OTM by pak situace vypadala jako na níže uvedeném obrázku

Při ceně JPM na úrovni 101.36 USD bych tak mohl sledovat, jak si obchod povede, pokud bych koupil Long Call opci na strike 99 (ITM opce), strike 101 (ATM opce) a strike 103 (OTM opce). Jednotlivé ceny opcí na těchto jednotlivých strike pro dané pozorované historické datum z modulu thinkBack je na níže uvedeném obrázku.

Z obrázku vyplývá, že jsem si vybral pro svou investici opční kontrakty s expirací za 24 kalendářních dnů s expiraci 22.12.2017 a v takovém případě bych za Long Call opci na strike 99 utratil -345 USD, za Long Call opci na strike 101 bych utratil -216 USD a za Long Call opci na strike 103 bych vydal -127 USD. Pokud bych od současné ceny akcie JPM na hodnotě 101.36 USD odečítal jednotlivé hodnoty strike, mohl bych zjistit, nakolik mé opce budou mít Vnitřní Hodnotu a kolik činí Prémium. Long Call opce na strike 99 pořízená za -345 USD má (101.36-99) = 236 USD Vnitřní Hodnotu a 109 USD Prémium, Long Call opce na strike 101 pořízená za -216 USD má (101.36-101) = 36 USD Vnitřní hodnotu a 180 USD Prémium a Long Call opce na strike 103 pořízená za -127 USD nemá žádnou Vnitřní Hodnotu a 127 USD činí čisté Prémium. Protože jsem za pořízení všech opcí zaplatil peníze, musím se spoléhat na takový pohyb podkladové akcie, aby tento vydělal na celou mou vstupní investici – zaplacenou opční cenu, které je složena Prémia a Vnitřní Hodnoty (zejména u opce ITM)

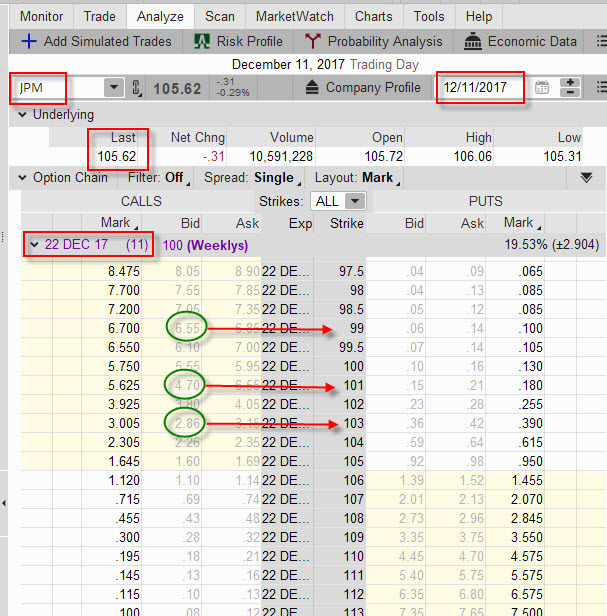

Uptrend se opravdu dostavil a situace z 11.12.2017, tedy po třinácti kalendářních dnech, vypadala jako na níže uvedeném obrázku.

Této situaci na grafu odpovídají níže uvedené ceny z modulu thinkBack platformy thinkorswim

Cena akcie JPM vyšplhala na 105.62 USD. Současně s cenou, posílenou o více než čtyři dolary, adekvátně posílily také ceny mých opčních kontraktů. Nyní se nacházejí na hodnotách +655 USD pro Long Call opci na strike 99, +470 USD pro Long Call opci na strike 101 a +286 USD pro Long Call opci na strike 103. Všechny mé investice na jednotlivých strike jsou zhruba 100% zhodnoceny. Všechny opce jsou „v penězích“. Všechny opce představují možnost provést Exercise a vyžadovat tak podkladové akcie za cenu svých strike (99 USD, 101 USD a 103 USD), ve všech případech bych pak po okamžitém prodeji přivolaných akcií za jejich současnou cenu 105.62 USD vykázal profit. Exercise opce na strike 99 by pak způsobila nákup 100 akcií za 99 USD/kus a jejich následný prodej za současnou cenu 105.62 USD s výdělkem +662 USD, při pořizovací ceně opce -345 USD bych vydělal +317 USD. Exercise opce na strike 101 by přivodila nákup 100 akcií za 101 USD/kus a jejich následný prodej za současnou cenu 105.62 USD s výdělkem +462 USD, při pořizovací ceně opce -216 USD bych vydělal +246 USD a Exercise opce na strike 103 by způsobila nákup 100 akcií za 103 USD/kus a jejich následný prodej za současnou cenu 105.62 USD s výdělkem +262 USD, při pořizovací ceně opce -127 USD bych vydělal +135 USD. Výdělek provedením Exercise by pak byl 99/+317 USD, 101/+246 USD a 103/+135 USD, podívám-li se na možnost prodat své opční kontrakty přímo bez provádění Exercise, potom, jednotlivé prodejní ceny podle výše uvedeného obrázku znamenají, že bych po odečtení nákladů na pořízení jednotlivých opcí mohl tyto prodeje realizovat za 99/+310 USD, 101/+254 USD a 103/+159 USD. Prodej opčního kontraktu na volném trhu je tak dobré porovnat s možností uzavření opčního kontraktu formou Exercise a následného prodeje přiřazených podkladových aktiv.

Long Call – stagnace ceny podkladu

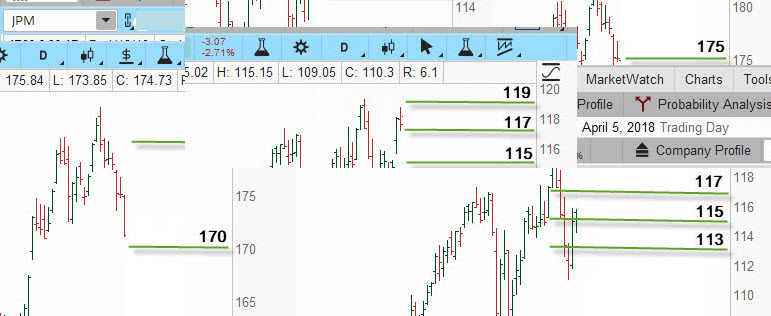

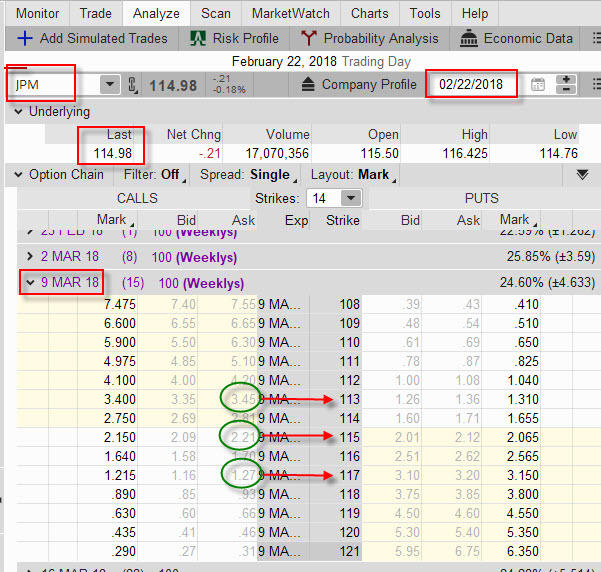

V optimistickým pohledu na vývoj ceny akcie JPM jsem se zabýval stejnou myšlenkou, zobchodovat růst ceny pomocí opčních kontraktů, také 22.2.2018, kdy cena této akcie JPM byla 114.98 USD. V této situaci jsem opět pořídil tři opční kontrakty na strike 113 (ITM), 115 (ATM) a 117 (OTM) a v grafické podobě by situace vypadala následovně.

Pohledem do opční platformy thinkorswim, modulu thinkBack bych mohl odezírat jednotlivé pořizovací ceny těchto opcí. Long Call opci na strike 113 (ITM) bych nakoupil za –345 USD, Long Call opci na strike 115 (ATM) bych pořídil za -221 USD a Long Call opci na strike 117 (OTM) bych pořídil za -127 USD, když všechny tyto opce mají expiraci za 15 kalendářních dnů.

Pokud bych analyzoval, kolik mají mé opce Vnitřní hodnoty a kolik Prémia, konstatuji, že Long Call opce na strike 113 při ceně akcie JPM 114.98 má Vnitřní Hodnotu 198 USD a při pořizovací ceně opce -345 USD má 147 USD prémia, Long Call opce na strike 115 a 117 nemají žádnou Vnitřní Hodnotu a při pořizovací ceně opcí -221 USD resp. -127 USD jejich ceny představují investici pouze do Prémia Opětovným sledováním cenového vývoje akcie JPM v čase budu pozorovat, jak na něj reagují ceny mých nakoupených opčních kontraktů. Předpoklad s růstem ceny akcie JPM se totiž nepotvrdil a její cena stagnovala kolem úrovně, na které jsem tyto opční kontrakty pořídil. Po čtrnácti dnech nepřesvědčivého vývoje (6.3.2018) bych mohl pozorovat následující situaci v grafu, tato odpovídá ceně JPM na úrovni 115.16 USD.

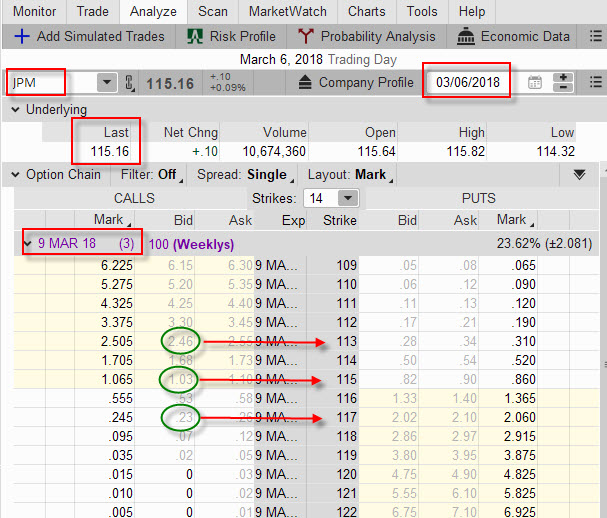

Protože se cena akcie JPM k tomuto dni téměř rovná ceně, na které jsem do opčních pozic vstupoval (115.16 USD), pouze uplynula ze života opčního kontraktu podstatná část času a tento kontrakt je tři dny před svou expirací, mohu pozorovat, jak na tuto skutečnost reagují ceny mých opčních kontraktů, toto mohu pozorovat na obrázku níže

Všechny opční kontrakty ztratily působením času a nepohybem na akcii na své ceně. Long Call opce na strike 113 by se dala v danou chvíli a při ceně akcie JPM na úrovni 115.16 USD prodat za cenu +246 USD a znamenalo by to ztrátu -99 USD. Znamená to ale, že opční kontrakt má pořád vnitřní hodnotu (115.16-113) 216 USD a přestože již ztratil valnou část svého prémia, vnitřní hodnota je stále dosti vysoká, pokud by se tato cena na akcii JPM držela až do expirace opčního kontraktu, těchto 216 USD bych dostal ze své původní investice zpět. Při pořizovací ceně opce -345 USD by tak má ztráta na této opci na strike 113 byla ve výši -129 USD. Long Call opce na strike 115, pořízená za -221 USD by se nyní dala prodat za +103 USD, momentální ztráta by tak byla -118 USD, špatné ale je, že při ceně akcie JPM na úrovni 115.16 USD má pouze 16 USD vnitřní hodnoty, pokud by se tedy opět tato cena na akcii JPM držela až do expirace opčního kontraktu, těchto 16 USD bych dostal ze své původní investice zpět, celá má původní investice, kromě uvedených 16 USD, by byla pryč, prodělal bych -205 USD. Long Call opce na strike 117, pořízená za -127 USD, by se dala v danou chvíli a při ceně akcie JPM na úrovni 115.16 USD prodat za cenu +23 USD a znamenalo by to ale ztrátu -104 USD. Opce nyní nemá žádnou vnitřní hodnotu a ztratila téměř celou hodnotu prémia. Ve stejné logice, pokud by se tedy opět tato cena na akcii JPM držela až do expirace opčního kontraktu, opce by vypršela jako bezcenná a celá má původní investice by byla pryč, prodělal bych -127 USD.

Long Call – pokles ceny podkladu

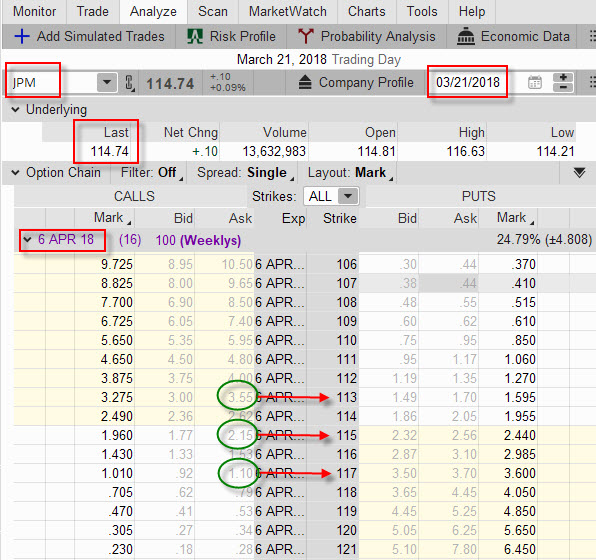

Stále stejně optimisticky naladěn ohledně cenového vývoje akcie JPM, jsem se rozhodl tento optimismus přetavit do zisku tím, že pořídím Long Call opční kontrakty, tuto situaci jsem takto viděl dne 21.3.2018, kdy cena akcií JPM byla na hodnotě 114.74 USD, proto jsem opět volil tři typy opčních kontraktů podle různých strike, situace je pozorovatelná na níže uvedeném obrázku.

ITM, ATM a OTM opční kontrakty bych mohl pořizovat za ceny zobrazené v grafu výše podle dalšího obrázku zobrazujícího opční řetězec z modulu thinkBack

K výběru pro mou investici jsem se rozhodl využít opční kontrakty s expirací za šestnáct kalendářních dnů. Long Call opci na strike 113 (ITM) bych nakoupil za -355 USD, Long Call opci na strike 115 bych pořídil za -215 USD a Long Call opci na strike 117 (OTM) bych pořídil za -110 USD. Nebudu se nyní již zabývat výpočtem, kolik mají mé opce Vnitřní hodnoty a kolik Prémia, protože můj optimismus nejenže nebyl potvrzen, ale naopak, cena akcie JPM se propadla a o čtrnáct dnů později činila pouze 109.33 USD. Graficky je situace vyobrazena níže.

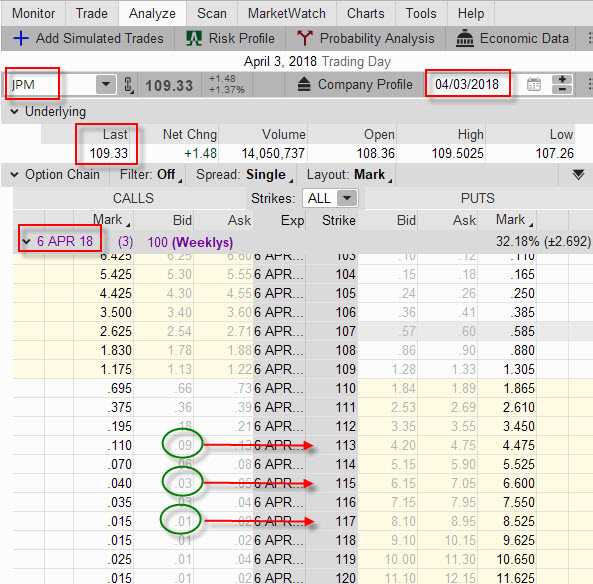

Všechny strike jsou po tomto propadu nad současnou cenou a jsou „mimo peníze“. Znamená to, že všechny opce ztratily veškerou Vnitřní Hodnotu a jejich cena nyní představuje pouze Prémium. Protože je propad dost podstatný a opční strike jsou relativně daleko „od peněz“, mohu pozorovat opční ceny pro mé opční kontrakty na úrovních podle níže uvedeného obrázku

Cena Long Call opce na strike 113 je +9 USD, Long Call opce na strike 115 činí +3 USD a Long Call opce na strike 117 má hodnotu +1 USD, opce jsou tak bezcenné a jelikož do expirace zbývají pouze tři dny, musel by nastat opravdu velmi podstatný pohyb vzhůru, aby se opcím navrátila zpět nějaká zajímavější cena. Na opcích jsem tak ztratil podle jednotlivých strike 113/-355 USD, 115/-215 USD a 117/-110 USD. Pokud bych chtěl, abych na těchto opcích neprodělal, musela by být každá z opcí „v penězích“ alespoň natolik, aby jejich vnitřní hodnota činila hodnotu mé původní investice. Pro opci na strike 113, pořízené za -355 USD, by to tak znamenalo, že cena akcie JPM by při expiraci musela být na hodnotě vypočtené jako strike + cena opce = 113+3.55 = 116.55 USD, pro opci na strike 115, pořízené za -215 USD, by to tak znamenalo, že cena akcie JPM by při expiraci musela být na hodnotě 115+2.15 = 117.15 USD a pro opci na strike 117, pořízené za -110 USD, by to tak znamenalo, že cena akcie JPM by při expiraci musela být na hodnotě 117+1.10 = 118.10 USD. Toto by muselo nastat během tří dnů do expirace a je to značně nepravděpodobné (při expiraci nakonec uzavřela na hodnotě 109.09 USD).

Long Put – stejná logika

Se stejnou logikou, pouze v obráceném smyslu co se pohybu podkladu týče, mohu analyzovat základní mechaniku pohybu cen Long Put opčních kontraktů v závislosti na ceně podkladové akcie. Pokud jsem při pořízení Long Call opce potřeboval k její profitabilitě růst ceny podkladové akcie, v případě pozorování profitability při nákupu Long Put opčních kontraktů budu k tomuto obdobnému ziskovému efektu potřebovat, aby podkladové aktivum klesalo. Protože se jedná o stejné analýzy různých strike při různém chování a pohybu ceny podkladu, jako u Call opcí, zdržím se pouze u jedné ukázky základních vlastností Long Put opčních kontraktů a její závislosti na pohybu podkladového aktiva.

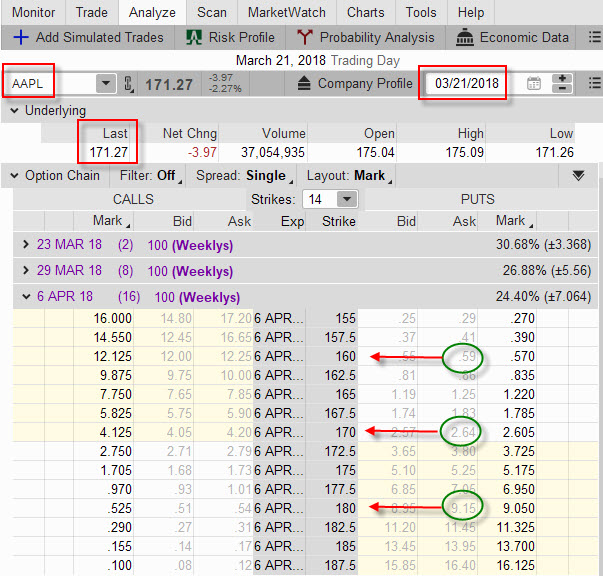

21.3.2018 mohu pozorovat na akcii AAPL (171.27 USD) náznak oslabování ceny s možným budoucím propadem, tuto situaci, pokud nastane, chci zobchodovat pomocí Long Put opčních kontraktů. K tomuto jsem si vybral opět Long Put na strike ITM, ATM a OTM, v mém případě na strike vyznačených v obrázku níže

V tento den bych pak mohl zjistit ceny těchto opcí na vyznačených strike opět pomocí aplikace thinkorswim a modulu thinkBack, tyto ceny jsou pak vyznačeny v obrázku níže.

Long Put na strike 180 (ITM) by měla cenu -915 USD, Long Put na strike 170 (ATM) by měla cenu -264 USD a Long Put opce na strike 160 (OTM) by se dala pořídit za cenu -59 USD. Toto vše při ceně akcie AAPL na hodnotě 171.27 USD a opčních kontraktech s expirací za šestnáct kalendářních dnů. Z rozboru vnitřní hodnoty a prémia vzhledem ke strike a k ceně akcie APL (171.27 USD) pak mohu usoudit, že opce na strike 180 je značně „v penězích“ a její Vnitřní Hodnota je (180-171.27) = 873 USD, při ceně 915 USD pak Prémium představuje 42 USD. Opce ATM na strike 170 a 160 jsou bez Vnitřní Hodnoty a jejich ceny představují pouze zaplacené Prémium.

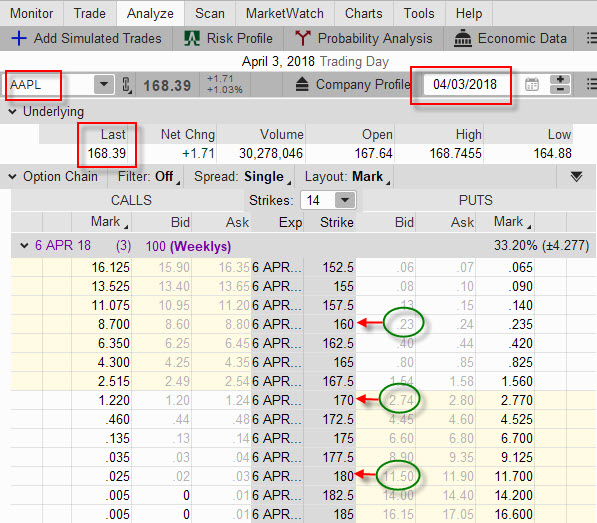

Pesimistické myšlenky ohledně vývoje ceny akcie AAPL se potvrdily a její cena začala klesat. O deset dnů později, dne 3.4.2018, byla její cena na hodnotě 168.39 USD. Grafickou interpretaci je možné vidět níže

Cena klesla pod strike Long Put opce 170, opce Long Put na strike 180 se ponořila ještě více „do peněz“, ale Long Put opce na strike 160 je stále „mimo peníze“ a do expirace zbývají pouze tři dny. Jednotlivé ceny na jednotlivých strike pak mohu v platformě thinkorswim odezírat z níže uvedeného obrázku

ITM Long Put na strike 180 má nyní hodnotu +1.150 USD za kterou by se dala prodat. Protože akcie klesala, tak se začala zvyšovat její Vnitřní Hodnota (rozdíl ceny a strike), při pořizovací ceně -915 USD by tento pokles na akcii AAPL vygeneroval +235 USD profit. Long Put na strike 170 je při ceně AAPL na hodnotě 168.39 USD také „v penězích“ a má Vnitřní Hodnotu (170-168.39) = 161 USD. její momentální cena je +274 USD a představuje tak profit na této opci +10 USD, nárůst Vnitřní Hodnoty tak kompenzoval úbytek ceny opce působením času a dalších cenotvorných prvků, takže její cena je prozatím téměř na stejné úrovni. Opce na strike 160 je stále „mimo peníze“ a její cena z původních -59 USD klesla na současných +23 USD a momentální ztráta je tak ve výši -36 USD, pokud do expirace, která je za tři dny, cena neklesne pod strike této opce, tak vyprší jako bezcenná a její celé pořízení bude pro mě ztrátovým podnikem.

Pořizování Long opce (Call i Put) je tak spojeno vždy s výdajem za pořízení opčního kontraktu a s předpokladem správného odhadu cenového vývoje podkladového aktiva. Nákup Long Call opce vyžaduje nárůst ceny podkladu, nákup Long Put opce vyžaduje pokles podkladu, pokud se pohyb neodehrává podle těchto scénářů, je pořizování Long opcí prodělečné. Požadovaný pohyb na podkladovém aktivu musí být natolik intenzivní, aby způsobil nárůst hodnoty opčního kontraktu tak, aby pokryl vstupní investici – zaplacenou Vnitřní Hodnotu a zaplacené Prémium. Nejdůležitějším zjištěním je pak skutečnost, že pokud se tento scénář nenaplní a opční kontrakt vyprší jako bezcenný, ztrácím pouze hodnotu původní investice do opčního kontraktu. Pokud bych například pořídil namísto Long Call kontraktu akcie a tyto nakoupené akcie oproti očekávanému nárůstu nakonec klesly, mou ztrátou bude rozdíl nákupní a prodejní ceny a tento může být při dramatickém propadu ceny velmi významný.

Short opce

Zdálo by se, že při prodeji opčních kontraktů (výpisech opcí), bude mechanika obchodů opačná mechanice obchodů s nakupenými opcemi, že tomu tak zcela není, ukáže analýza možných scénářů cenového vývoje Short opčních kontraktů při různých druzích pohybu podkladového aktiva

Short Call – růst ceny podkladu

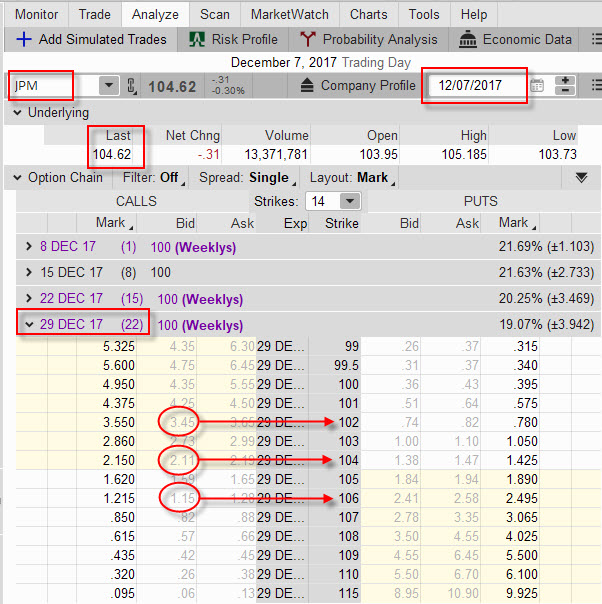

7.12.2017 jsem usoudil, že akcie JPM po uptrendu ceny své ceny již nebude na své ceně přidávat a že se růstový potenciál zastaví. V této situaci jsem se tento předpokládaný vývoj pokusil zobchodovat pomocí opčních kontraktů. Při ceně akcie JPM na hodnotě 104.62 USD je situace je na obrázku

V této situaci jsem při ceně akcie JPM prodal opět tři opční kontrakty, ITM Short Call na strike 102, ATM Short Call na strike 104 a OTM Short Call opci na strike 106. Za všechny tyto výpisy jsem dostal zaplaceno a přijaté částky se dají vypozorovat opět v platformě thinkorswim, modulu thinkBack, tak jako na níže uvedeném obrázku

Je patrné, že za ITM Short Call opci na strike 102 jsem utržil +345 USD, opce je „v penězích“ a při současné ceně akcie JPM na úrovni 104.62 USD, je Vnitřní Hodnota opce (104.62 – 102) = +262 USD a přijaté Prémium je +83 USD. Celou cenu opce jsem přijal na svůj účet a bude mě tak zajímat, nakolik pohyb ceny podkladové akcie způsobí, jakou část této získané částky si budu moci nakonec ponechat a nakolik získaná částka kompenzuje přijaté riziko povinnosti, že budu muset kupujícímu mé opce dodat 100 akcií JPM za cenu strike (102 USD/kus). Stejnou úvahu pak budu také aplikovat na ATM prodanou Short Call opci na strike 104, za kterou jsem získal +211 USD a která má Vnitřní Hodnotu (104.62 – 104) = +62 USD, získané Prémium tak tvoří velkou část přijaté opční ceny ve výši +149 USD. OTM Short Call opci na strike 106 jsem prodal za +115 USD a vzhledem k tomu, že strike této opce je nad současnou cenou akcie JPM (104.62 USD), nemá tato opce žádnou Vnitřní Hodnotu a přijatá cena představuje čisté přijaté Prémium. Všechny opce jsem pořídil na strike opcí s expirací za 22 dnů.

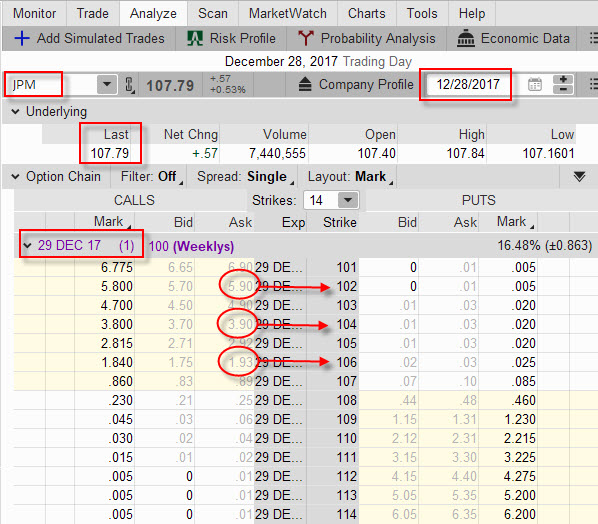

Předpokládaný scénář se nepotvrdil a cena akcie JPM začala stoupat, aby jeden den před expirací (28.12.2017) byla na hodnotě 107.79 USD. Tento nárůst způsobil, že se všechny strike mých prodaných opcí ocitly „v penězích“, situace na obrázku níže.

Protože již vím, z předcházejících odstavců o Long Call opčních kontraktech, že při uptrendu ceny podkladové akcie se ceny Call opcí zvyšují, musím prozkoumat, jaký tento uptrend bude mít vliv na mé vypsané opční kontrakty a především na jejich ceny. Toto mohu pozorovat v opčním řetězci pro tento den v historii a můj opční řetězec s příslušnou expirací.

Není do pěkná podívaná, protože podle očekávání všechny prodané opční kontrakty nabyly na své hodnotě. Při ceně akcie JPM na hodnotě 107.79 má moje prodaná ITM Short Call opce na strike 102 hodnotu, na které bych ji mohl koupit zpět -590 USD. Při přijaté ceně opce při jejím prodeji ve výši +345 USD by tato transakce s uzavřením opčního kontraktu jeho koupením zpět tak byla prodělečnou záležitostí se ztrátou -245 USD. Jednoduše to pak znamená, že při ceně JPM na hodnotě 107.79 USD bych musel protistraně dodat akcie JPM za cenu strike 102 USD, a to by při ceně akcie na volném trhu ve výši 107.79 USD byl pro mě značně nevýhodný obchod, kupec této opce – protistrana mého prodaného opčního kontraktu – by si dozajista naopak mnula ruce z povedeného obchodu. Za stejného principu se pak mohu také podívat na narostlé ceny Short Call opčního kontraktu na strike 104, který je momentálně možné zlikvidovat za -390 USD, při pořizovací ceně +211 USD je tak tento obchod ztrátový ve výši -179 USD a nakonec původní Short Call opce „mimo peníze“ na strike 106 by při pořizovací ceně +115 USD nakonec musela být vykoupena zpět za -193 USD a toto by představovalo ztrátu -78 USD.

Mohu tak být rád, že se akcie JPM „neutrhla ze řetězu“ a že ztráty nakonec nejsou ještě vyšší. Patrně již z této ukázky je zřetelné, jaká jsou základní rizika při vypisování opčních kontraktů. Přestože přijímám na svůj účet peníze za prodej této opce, čelit povinnosti dodat podkladové aktivum se při jeho prudkém pohybu proti opční pozici (jejímu strike) může stát nakonec pohromou. Splnit požadavek dodat podkladové akcie nebo prodaný opční kontrakt na volném trhu se tak může stát závratně nákladnou záležitostí.

Short Call – stagnace ceny podkladu

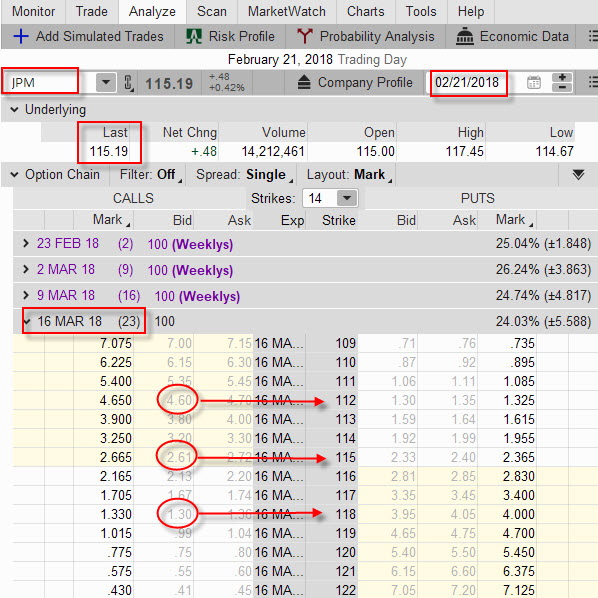

Se stejným optimismem na tváři, že cena akcie JPM již nebude pokračovat ve svém růstu, jsem se dne 21.2.2018, při ceně akcie JPM na hodnotě 115.19 USD, rozhodl opět tuto situaci zobchodovat pomocí výpisu Call opčních kontraktů. Situace na obrázku

Tři druhy opčních kontraktů, ITM, ATM a OTM se svými cenami jsou vidět na obrázku opčního řetězce s expirací za 23 dnů, tyto ceny pak opět představují finanční prostředky, které obdržím na svůj účet jako prodejce opčního kontraktu na výše vyznačených strike.

Při ceně JPM na hodnotě 115.19 USD jsem vypsal ITM Short Call opci na strike 112 a obdržel za ni +460 USD, tato utržená hodnota pak představuje utrženou částku za Vnitřní Hodnotu (115.19-112) = +319 USD a zbylá částka nad tuto Vnitřní Hodnotu pak představuje přijaté Prémium ve výši +141 USD. ATM Short Call opci na strike 115 jsem prodal za +261 USD a při ceně akcie JPM ve výši 115.19 USD jsem tak přijal +19 USD za vnitřní hodnotu opce a úctyhodnou částku +242 USD za opční Prémium. OTM Short Call opci na strike 118 jsem prodal za +130 USD a protože je tento strike nad současnou cenou akcie JPM (115.19 USD) nemá tato opce žádnou Vnitřní Hodnotu a přijaté peníze představují inkasování čistého Prémia.

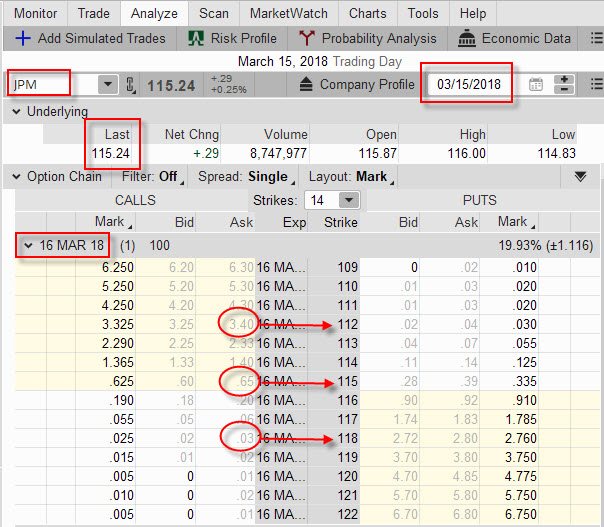

Akcie JPM již podle předpokladů dále nerostla, ale také neklesala a její pohyb stagnoval kolem původní ceny, při které jsem opce prodával. Jeden den před expirací opčních kontraktů (15.3.2018) se jeho cena pohybovala na hodnotě 115.24 USD, což je téměř identická cena, jako při prodeji opcí (115.19 USD).

Opce tak zůstaly ITM, ATM a OTM stejně, jako při jejich prodeji. Jaký to mělo vliv na její ceny je patrné z platformy thinkorswim pro tento den, tuto expiraci a pro tyto strike mých prodaných opcí.

Při stagnaci ceny podkladové akcie mají na cenu opce vliv další cenotvorné prvky opční ceny, zejména ztráta hodnoty opčního kontraktu působením běžícího času. ITM Short Call opční kontrakt na strike 112, prodaný za +460 USD bych byl schopen nakoupit zpět za -340 USD a vytvořit tak profit ve výši +120 USD. Při ceně JPM na hodnotě 115.24 USD pak vracím tímto výkupem zpět Vnitřní Hodnotu ve výši (115.24 – 112) = -324 USD a ještě musím -16 USD vynaložit na Prémium za nákup tohoto kontraktu zpět. Pokud bych porovnal původní prodanou Vnitřní Hodnotu ve výši +319 USD a nyní odevzdanou zpět ve výši -324 USD, zjišťuji, že tento rozdíl je pouze -5 USD, jako rozdíl Vnitřních Hodnot této opce. Porovnáním původně přijatého Prémia ve výši +141 USD a nynějším výdajem -16 USD za toto Prémium mohu směle konstatovat, že jsem největší část profitu utržil erozí Prémia způsobené plynutím času, a to ve výši (+141 USD – 16 USD) = +125 USD. Patrně nejmarkantnější rozdíl (způsobený stejným efektem) mezi přijatou částkou za prodej opce a vynaloženými nálady za její nákup zpět by se přihodil u ATM Short Call opce na strike 115, prodané za +261 USD, tuto opci bych nyní měl možnost koupit zpět za -65 USD a celkový profit by byl +196 USD, tento profit by byl v drtivé části tvořen rozpadem hodnota přijatého Prémia, při prodeji opce jsem totiž za Vnitřní Hodnotu získal +19 US, při jejím nákupu zpět za tuto vnitřní hodnotu (při ceně JPM 115.24) platím -24 USD. Pětidolarový rozdíl je více než kompenzován částkou představující rozpadem opčního Prémia působením běhu času. OTM Short Call opce na strike 118, která byla při pořízení nad tehdejší cenou podkladu „mimo peníze“ také „mimo peníze“ zůstala a při jejím výpisu jsem utržil +130 USD, nyní, jeden den před expirací má hodnotu pouze -3 USD, takže realizovaný profit je +127 USD a představuje výsledek působení běhu času na přijaté Prémium, opční kontrakt neměl, a také nyní nemá žádnou Vnitřní Hodnotu, pokud bych tento ponechal jeho osudu do expirace, tento vyprší jako bezcenný a nemusím vyznačené tři dolary za jeho likvidaci vlastně vůbec vynakládat.

Stagnace ceny je tak první výhodou vypisovatelů opčních kontraktů. K profitabilitě tak nemusí k žádnému pohybu dojít a přece je tato činnost – prodej opčních kontraktů – ziskovou činností. Přijaté Prémium je tak ve světle závazku dodat podkladové aktivum při stagnaci ceny podkladu dostatečnou kompenzací za přijetí této povinnosti.

Short Call – pokles ceny podkladu

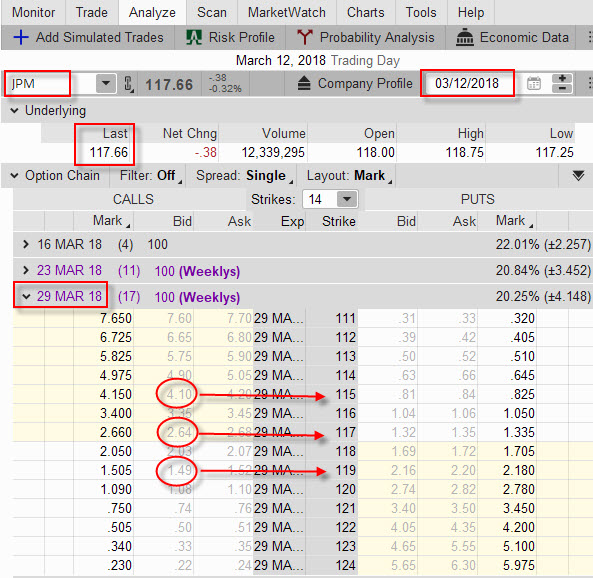

Pohledem na graf ceny akcie JPM se dne 12.3.2018 usuzuji, že její potenciál je již vyčerpán a její cena by mohla zamířit dolů, při ceně 117.66 USD potom prodávám tři opční Short Call kontrakty. Situace z okamžiku mého rozhodnutí je na níže uvedeném obrázku

Prodávám v tento den opět OTM, ATM a ITM opce, hodnoty jejich cen jsou vidět na obrázku příslušného opčního řetězce, když jsem si pro své obchody vybral opce s expirací za 17 kalendářních dnů.

ITM Short Call opci na strike 115, jsem při ceně JPM na hodnotě 117.66 USD prodal za +410 USD, utržil jsem (117.66 – 115) = +266 USD za Vnitřní Hodnotu a +144 USD za Prémium. ATM Short Call opci na strike 117 jsem prodal za +264 USD a obdržel za Vnitřní Hodnotu (117.66 – 117) = +66 USD, zbylá částka představuje přijaté Prémium ve výši +198 USD. OTM Short Call opce prodaná na strike 119 nad současnou cenou akcie JPM (117.66 USD) za +149 USD nemá žádnou Vnitřní Hodnotu a představuje pouze přijaté Prémium. Všechny tyto peníze jsem přijal na svůj účet.

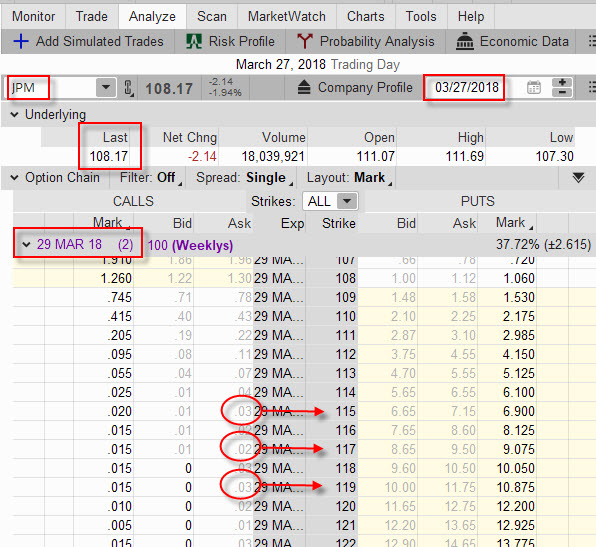

Ihned po prodeji opcí nastal prudký pád ceny akcie JPM a tyto se, dva dny před svou expirací (27.3.2018), obchodovaly za 108.17 USD. Všechny prodané opce se tak ocitly „mimo peníze“, grafická situace je pozorovatelná na obrázku níže

Prudký pokles cen v kombinaci s běžícím časem způsobil, že ceny mých prodaných opčních kontraktů ztratily téměř celou svou hodnotu, tyto zůstatkové hodnoty pro případ, že bych opce kupoval zpět pro jejich likvidaci, jsou patrné z obrázku níže.

Všechny prodané opční kontrakty mají hodnotu nepřesahující tři dolary, tyto bych musel vynaložit v případě, že bych z těchto opčních obchodů chtěl předčasně vystoupit. Patrně bych, pro blížící se expiraci (za dva dny) nechal opce expirovat jako bezcenné (toto by se nakonec ukázalo jako dobré řešení, akcie JPM při expiraci zůstala na hodnotě 109.97 USD). V případě tohoto downtrendu bych si tak ponechal veškeré utržené peníze, které jsem získal za prodej těchto opcí, tedy +410 USD za Short Call opci na strike 115, +264 USD za Short Call opci na strike 117 a +149 USD za Short Call opci na strike 119. Kromě stagnace je tak pokles ceny podkladového aktiva druhou možností, jak profitovat z prodeje opčních kontraktů.

Short Put – stejná logika

Ve smyslu logiky prodeje Short Call očních kontraktů mohu také stejně přistoupit k prodeji (výpisu) Short Put opcí, když základním smyslem pozorování chování změny cen prodaných Put opcí pak bude zjišťování, jak na tyto ceny prodaných opcí bude reagováno s ohledem na pohyb podkladového aktiva. Protože principy prodeje opcí Put budou patrně podobné, jako u prodeje Call opcí, shrnu základní principy do jednoho příkladu, stejně jako v případě Long Put opčních kontraktů.

Vypisování Short Put opčních kontraktů pak především znamená, že za prodanou opci inkasují opční cenu s podmínkou, že je mou povinností nakoupit od nakupujícího opce – protistrany – podkladové aktivum (akcie) za cenu strike prodaného Put opčního kontraktu. Výsledkem takového přiřazení (Assignment) je pak situace, kdy na můj účet získávám například Long akcie za cenu strike opce. Podle zvoleného strike a aktuální ceně těchto dodávaných podkladů pak může být tento vynucený nákup různě výhodný.

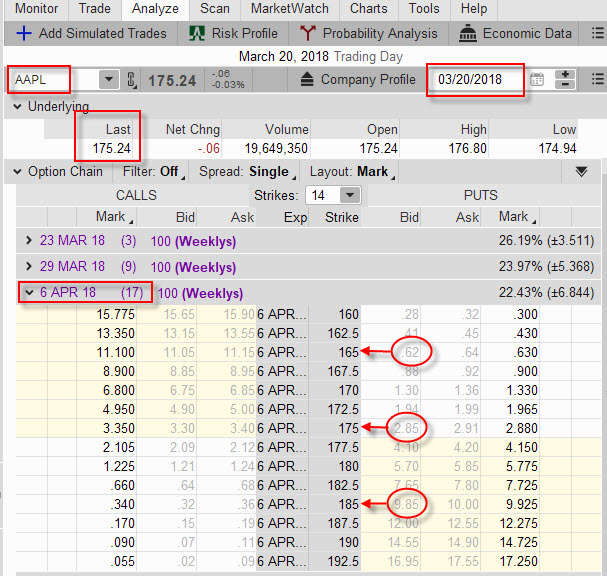

V situaci ke dni 20.3.2018 se rozhoduji, že při ceně akcie AAPL na úrovni 175.24 USD již tato akcie nebude dále klesat, ale mohla by začít růst nebo alespoň stagnovat a tento předpoklad bych chtěl obchodovat pomocí prodeje Put opčních kontraktů. Pro tuto transakci jsem volil opět všechny tři strike (OTM, ATM a ITM) a situace by vypadala jako na obrázku

Za prodej Short Put opcí na těchto strike bych mohl získat peníze podle opčního řetězce s kontrakty s expirací za 17 dnů, tak jak je vyobrazeno níže.

Prodej Short Put opce na strike 185, která je „v penězích“ by mi přinesl příjem +985 USD, tento příjem by představoval, při ceně akcie AAPL na úrovni 175.24 USD, tržbu za Vnitřní Hodnotu opce (185-175.24)= +976 USD a pouze +9 USD za opční Prémium. Short Put opci na ATM strike 175, tedy opci, která je „na penězích“, bych prodal za +285 USD a Short Put opci „mimo peníze“ (OTM) na strike 165 bych měl možnost prodat za +62 USD. Tyto obě ATM a ITM opce nemají žádnou Vnitřní Hodnotu a jejich cena přestavuje pouze příjem za opční Prémium, protože oba strike jsou pod současnou cenou podkladové akcie (175.24 USD).

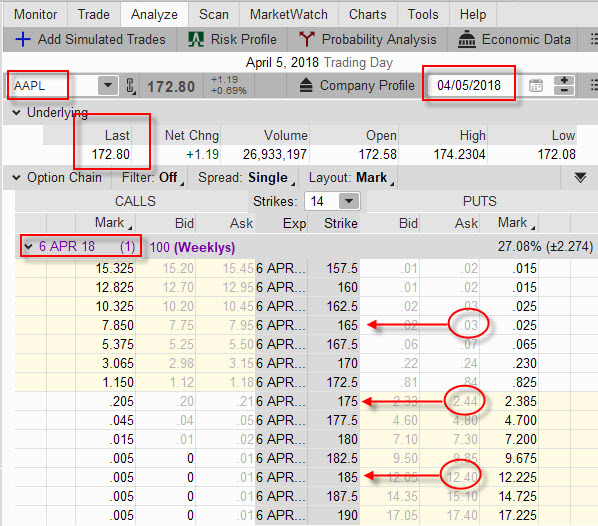

Cena akcie AAPL se však nedržela zcela scénáře, který jsem si ve své mysli vykreslil a začala klesat, aby jeden den před expirací mých prodaných opcí se její cena nacházela na ceně 172.80 USD. Situace mých opčníh strike a ceny podkladové akcie je patrná na obrázku níže.

Pokles ceny způsobil, že ITM Short Put opce na strike 185 zůstala nadále „v penězích“ pouze se do nich více ponořila. Původní ATM Short Put opční kontrakt na strike 175 se také dostal více „do peněz“ a Short Put opce na strike 165, která byla původně „mimo peníze“, také „mimo peníze“ zůstala. Jednotlivé ceny po tomto poklesu pak mohu opět monitorovat v opčním řetězci pomocí modulu thinkBack a vypadalo by to tak, jako na níže uvedením obrázku.

ITM Short Put opci na strike 185, prodanou za +985 USD, je momentálně možné koupit zpět za částku -1.240 USD, znamenalo by to pak ztrátu -255 USD. V jednoduchém příkladu bych na momentální ceně AAPL ve výši 172.80 USD musel od protistrany nakoupit akcie AAPL za cenu strike, tedy za 185 USD/kus, když současná cena této akcie je o 12.20 USD kus nižší (172.80 USD), naštěstí jsem ale při prodeji této Short Put opce utržil +985 USD, takže ztráta není tak bolestivá, nicméně její celková výše -255 USD ukazuje, že při dramatickém propadu ceny akcie může dojít ke stejně dramatickým dopadům na můj obchodní účet při koupení tohoto opčního kontraktu zpět nebo při vynuceném „nevýhodné nákupu“ podkladových akcií v danou chvíli. Původně ATM Short Put opce na strike 175, za kterou jsem utržil +285 USD je momentálně možné koupit zpět za -244 USD, celkově by tento pokles ceny mírně pod můj strike v konečném důsledku znamená, že by tento prodej Put opce skončil profitem ve výši +41 USD. OTM Short Put opci prodaná na strike 165, za kterou jsem utržil +62 USD, má nyní hodnotu pouhé tři dolary a mohu bych ji za tuto cenu nakoupit zpět a radovat se z profitu ve výši +59 USD.

Vypisování (prodej) Short Put opcí je tak stejně rizikové, jako prodej Short Call opčních kontraktů. Při prudkých cenových pohybech podkladového aktiva za můj vypsaný strike pak může způsobovat velmi bolestivé ztráty při řešení vystoupení z pozice ztrátové opce jejím vykoupením zpět nebo likvidací přiřazených podkladových aktiv na mém účtu. Možná chabou útěchou při výpisech Short Put opcí budiž zjištění, že cena podkladového aktiva při dramatickém poklesu ceny nemůže klesnout pod hodnotu nula, zatímco při prodeji Call opce může cena podkladového aktiva vystoupat do nekonečna.

Velké dilema výhodnosti nákupu opčních kontraktů (Long) nebo prodeje (Short) opčních kontraktů tak zůstává nevyřešeno. Investování do Long opčních kontraktů vyžaduje vynaložení kapitálu a splnění předpokladu, že cena půjde ve směru nakoupeného opčního kontraktu, v případě omylu je v sázce pouze hodnota mé původní investice. Prodej Short opčních kontraktů kontraktů je naopak spojený s příjmem finančních prostředků na můj účet a se splněním předpokladů, že cena nepůjde proti směru vypsaného opčního kontraktu, bude stagnovat nebo se proti mé pozici pohne jen nepatrně. Pokud se budu mýlit, mohu přijít nejen o peníze získané prodejem opce, ale o další prostředky vynaložené na likvidaci ztrátové opce, tyto výdaje pak mohou nabývat téměř neomezených hodnot :c)

Sleduj facebook, napiš e-mail nebo tweet

Zdravím,

příklad pro short Call opci (analogicky opačně i pro Put), kdy cena podkladu roste je jen teoretický, ve skutečnosti bych byl přiřazen jakmile by se mé opce dostali do ITM, nehledě na to kolik času zbývá do expirace (u amerického typu opcí). Je to tak správně?

Děkuji, jinak perfektní články!

Ahoj, není to správně, pokud se vypsaná opce dostane za svého života „do peněz“, tak to ještě vůbec neznamená, že budu na této opci přiřazen. Pravděpodobnost takového přiřazení vyvolávají určité okolnosti, jako je například výplata Dividendy apod., v drtivé většině případů pak opce setrvává bez přiřazení do expirace, kde to samozřejmě proběhne automaticky. Pokud by to bylo automatické za života opčního kontraktu (tedy přiřazení, jakmile je „v penězích“), tak by takové opce „v penězích“ fakticky nemohly ani existovat a nedaly by se obchodovat…ahoj, Jirka :c)