V předcházejícím článku Kreditní strategie – III. jsem poukázal na vztah poměru rizika a ztráty (RRR) k potřebě vysokého nároku na počet vítězných obchodů (%Win), aby mělo obchodování popisovaných kreditních opčních kombinací nějaký základní smysl. Nosnou myšlenkou bylo ukázat, že obchody s nepříznivým RRR vyžadují velmi vysoký počet profitabilních obchodů a také, že by mohlo být obchodně nekomfortní hledat v takových obchodních přístupech nějaký významný potenciál. Vůbec jsem se nezabýval naked vypisováním a celou problematiku jsem popsal na základních kreditních kombinacích – opčních spreadových pozicích umisťovaných „mimo peníze“. Článek spočíval v ukázkách kreditních obchodů, kde možnost maximálního prodělku byla násobně vyšší než možnost na takovém spreadovém obchodě vydělat, tyto kreditní postupy jsem pak následně srovnal s obchodováním debetních strategii, tedy jakéhosi „zrcadlově obráceného“ přístupu, kde obchody vykazovaly nesrovnatelně menší požadavek na počet úspěšných obchodů s možností vydělat na jednotlivém obchodu daleko více, než byla velkost maximální možné ztráty.

„…Neposuzuj svět jenom podle svého forhendu…“ (Roger Federer) je poznámkou tenisového titána o hloupé zahleděnosti do sebe sama a svých myšlenek, ve smyslu této proklamace pak mohu konstatovat, že možnosti kombinací opčních obchodů je opravdu velmi značné množství a můžou nabídnout velmi různorodé profily zisku a ztráty, nemohu tak svou úvahu o kreditních kombinacích z minulého článku jednoduše uzavřít konstatováním, že vypisování (nebo přesněji pořizování kreditních opčních kombinací) pouze přináší značně nevýhodné poměry možností prodělku a profitu. Existují samozřejmě také kreditní kombinace, kdy mohu získat značné veliký profit za možnosti utrpět poměrně malou ztrátu, a k těmto kombinacím bych chtěl něco poznamenat v tomto článku.

Credit Spready „v penězích“

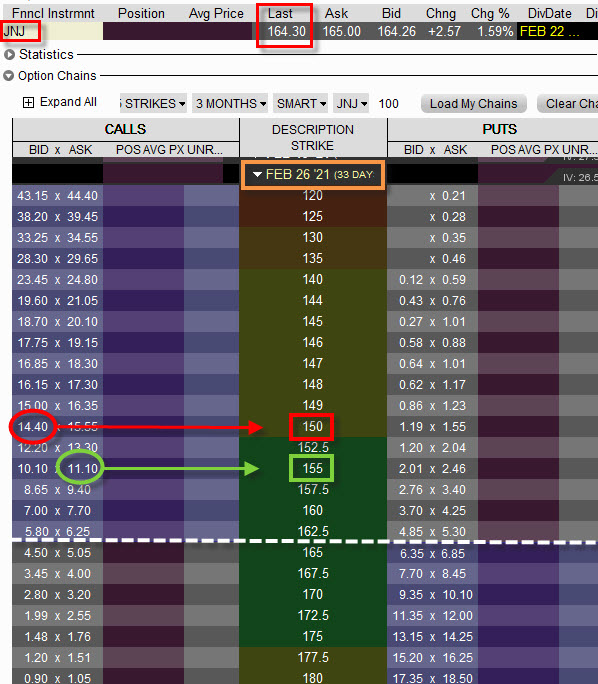

Vypsání Call opce nad současnou cenou podkladového aktiva a nákup Long Call opce na vyšším strike ve stejné expiraci vždy vede k příjmu peněz na můj účet, ceny opcí blíže aktuální ceně jsou vždy vyšší než ceny opcí vzdálenějších od aktuální ceny. Celková hodnota přijatého Prémia je můj maximální možný profit, dolarové vyjádření rozdílu strike snížené o přijaté Prémium je pak maximální možná ztráta, kterou mohu utrpět. V případě, že se jedná o strike umístěné „mimo peníze“, je poměr zisku a ztráty číselně vyjádřen číslem větším než jedna, RRR o velkosti 4:1 může být například jedním z reprezentantů. Pro tento Call Credit spread pak bude zejména výhodné, když cena podkladu do expirace bude klesat, stagnovat nebo mírně růst, ale pouze do hodnoty BreakEven bodu. Mohu ale svou obchodní představivost mírně rozvinout a rozhodnout se nikoliv pro strike „mimo peníze“ a chtít ze svého obchodu získat více Prémia, proto mohu svou opční kombinaci „ponořit do peněz“ a pozorovat, jaké „obchodní“ vlastnosti z takového počinu vyplynou. Pro názornost mohu toto prezentovat na opčním řetězci s expirací za měsíc na akcii JNJ, která se obchoduje za 164,30 USD. Opční řetězec na obrázku níže.

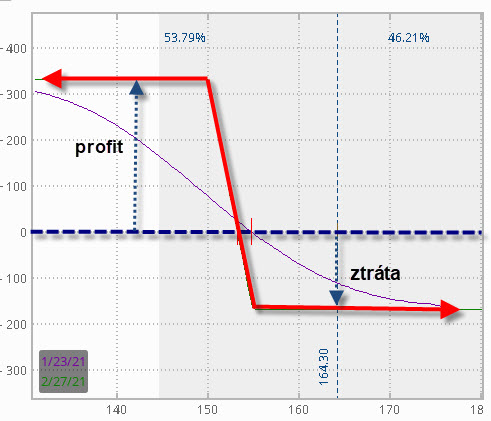

Za těchto cenových parametrů podkladové akcie na úrovni 164,30 USD mohu vypozorovat, že bych mohl vytvořit pětistrikový Call Credit Spread -150/+155 pod aktuální cenou podkladu, výpisem Short Call 150 bych získal +1.440 USD a nákupem Long Call 155 bych vydal -1.110 USD, celkově bych přijal +330 USD Prémia. Profil zisku a ztráty je na obrázku níže.

Vím, že rozsah spreadu ve svém dolarovém vyjádření (150-155 = -5*100 = -500 USD) snížený o přijaté Prémium (+330 USD) znamená maximální možnou ztrátu, tato by tak činila maximálně (-500 USD +330 USD) částku -170 USD. Možným maximálním profitem je pak přijaté Prémium ve výši +330 USD. K tomu, abych utržil maximální možný profit potřebuji, aby cena akcie JNJ do expirace jednoznačně klesla, a to tak, aby oba strike Call Credit Spreadu -150/+155 byly „mimo peníze“, tedy pod cenou 150 USD. Likvidace Call Credit Spreadu -150/+155 nejméně „za nula“ by bylo při situaci poklesu na hodnotu (150 + 3.30 USD) na úrovni 153.30 USD, kdy na likvidaci Short Call 150 spotřebuji celé získané Prémium. Ponořením Call Credit Spreadu „do peněz“ tedy pořizuji jednoznačně směrovou strategii, která pro svou profitabilitu potřebuje pohyb v požadovaném směru, tedy downtrend podkladu, žádné jiné cenové pohyby pak k profitům nevedou. Z RiskGrafu a finančního rozboru pozice je ale patrné, že při možnosti získat +330 USD riskuji -170 USD, mé RRR je tedy velmi přijatelné na úrovni 1:2 a vypadá to, že by to mohla být skvělá statistická výhoda. Není zapotřebí nějaké výrazné obchodní představivosti, abych bez nějakého namáhavého analyzování mohl vyhodnotit, že pravděpodobnost, že bude cena akcie permanentně měsíčně ztrácet deset dolarů je velmi nízká, pokud bych chtěl povýšit svůj způsob obchodování na mechanickou záležitost.

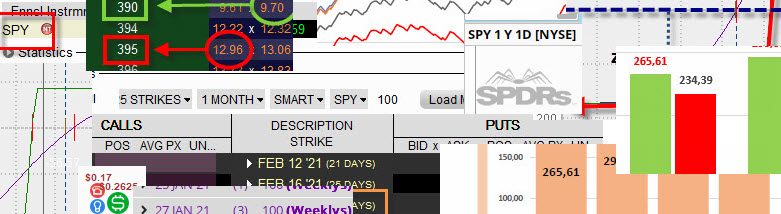

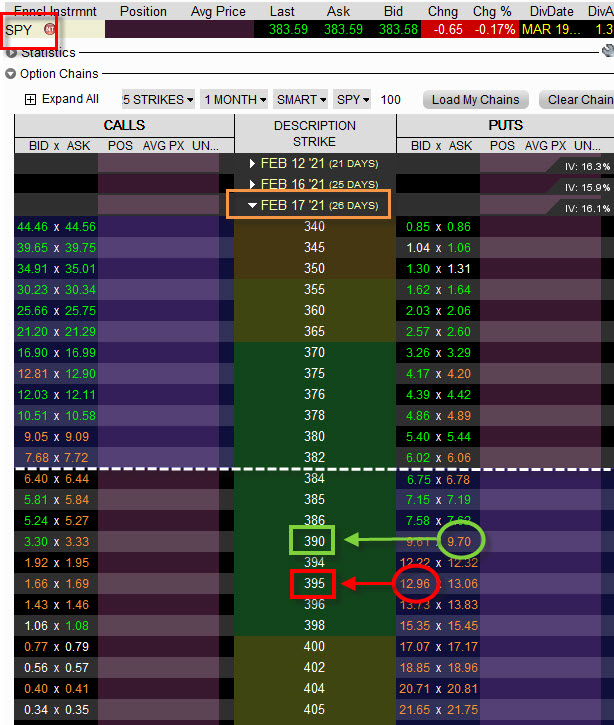

Mohu pak ve stejném duchu uvažovat také o vypisování opčních kombinací na Put straně opčního řetězce a sledovat, co by mi takové „vypisování v penězích“ mohlo přinést. Pokud již nyní vím, že na Call straně jsem v případě pořízení kreditního spreadu „v penězích“ jednoznačně potřeboval pro jeho úspěšnost „vynořování z peněz“, tedy pokles ceny podkladu, bude asi logické předpokládat, že při stejné aplikaci na Put straně bude zapotřebí opačný pohyb podkladu do expirace pořízených opcí, tedy růst ceny podkladového aktiva. Na obrázku níže je opční řetězec SPY s vyznačenou možností umístění Put Credit Spreadu, při aktuální ceně podkladu 383,59 USD.

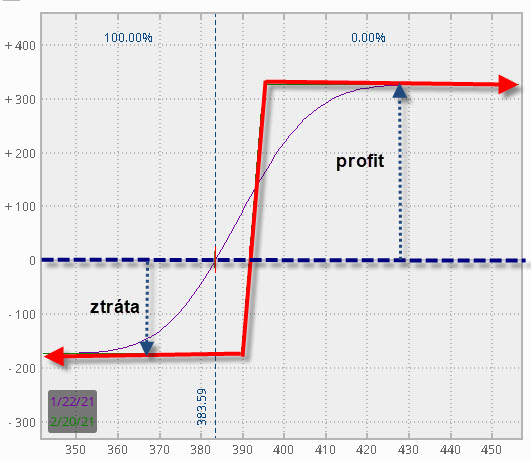

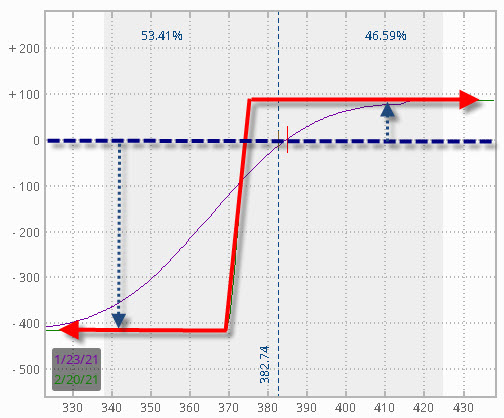

Za ITM Put Credit Spread -395/+390 bych mohl, při příjmu Prémia za výpis Short Put ve výši +1296 USD a za výdaje na nákup Long Put 390 ve výši -970 USD, celkově získat +326 USD. Při rozsahu spreadu ve výši pěti strike by tak má maximální možná ztráta byla (+326 – 500 USD) -174 USD. Poměr přijatého Prémia, tedy maximální možný profit ve výši +326 USD a maximální možná ztráta -174 USD opět evokují velmi působivou statistickou výhodu vyplývající z RRR ve výši zhruba 1:2.

Délka modrých tečkovaných šipek reprezentuje naznačené RRR 1:2 a při aktuálních cenách opcí a podkladu naznačuje, že při přijatém Prémiu +326 USD budu potřebovat v případě, že budu chtít, aby mi zůstalo celé přijaté Prémium na mém účtu, jednoznačný uptrend podkladu do expirace opcí tak, aby byly oba strike „mimo peníze“, tedy vystoupání ceny SPY ze současné ceny 383.59 USD nad hodnotu 395 USD. K vystoupení z obchodu alespoň „za nula“ pak bude zapotřebí uptrend alespoň na hodnotu, kdy budu moci likvidovat vypsanou Short Put 395 za hodnotu přijatého Prémia, tedy na (395 – 3.26 USD) úroveň 391.74 USD, což je BreakEven této pozice. Jednoznačně tak ke svému úspěchu potřebuji trefit budoucí směr pohybu, z výpisu kreditní kombinace „v penězích“ se tak opět stala typická směrová kombinace.

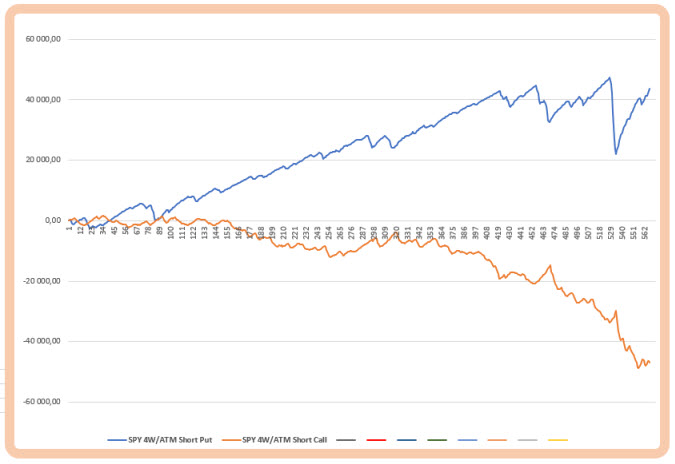

Jak s tím vlastně naložit? Mohu si provést analýzu některého z přístupů a pokusit se vyhodnotit, jaký mají tyto obchody smysl a potenciál. Protože jsem v minulém článku popisoval chování strategií na podkladu SPY, mohu připravených dat v mém testovacím nástroji využít také k prověření těchto možností obchodů s přijatým přebytkem Prémia na můj účet a s přívětivějším poměrem RRR. Použil jsem výše v článku popis kreditního spreadu s rozsahem pěti strike, pokusím se tedy zachovat kontinuita a analyzovat tuto kombinaci. Titul SPY disponuje dlouhodobější orientací svého pohybu směrem Long, mohu tedy z podstaty tohoto trhu předpokládat, že vypisování kreditních spreadů ponořených vypsanou opcí „do peněz“ bude pravděpodobně více dávat smysl na Put straně (s předpokladem růstu ceny podkladu) než na straně Call, která bude ke svým úspěchům potřebovat poklesy ceny podkladu do expirace pořízených opčních kontraktů. Mohu si takovou obchodní tezi ověřit na jednoduchém příkladu, kdy budu chtít vyhodnotit mechanické vypisování ATM Short Call nebo ATM Short Put opčních kontraktů s měsíční expirací za období deseti let a sledovat výkonnost takových výpisů. Analýza je provedena na desetiletých datech s teoreticky vypočítanými cenami opcí podle Black-Scholesova modelu, s absencí Ask/Bid rozpětí, se vstupem v pondělí na Open a výstupem jednu minutu před Close za čtyři týdny v pátek.

Vypisování opcí Call nebo Put na aktuální ceně jednoznačně hovoří ve prospěch Put opcí (modrá křivka) a signalizuje tak dramaticky vyšší výkonnost při spoléhání se na uptrend než na pokles podkladového aktiva. V tomto smyslu se také zaměřím na analyzování strategií sestavených s Put opcí namísto s Call opcí. Bude mě proto zajímat, jak by si mohly vést Put Bull Spready s vypsanou opcí umístěnou nad současnou cenou podkladu. Na mém desetiletém vzorku dat s akcií SPY tak budu pozorovat chování Put Bull Spreadu s vypsanou opcí ve čtyřech analýzách. Nejdříve umístím vypsanou opci tři strike nad aktuální cenu, takže například při ceně SPY 342.13 USD budu sledovat vyhodnocení obchodu pro aktuální Put Bull Spread -345/+340, po této analýze následně budu za stejné desetileté období vyhodnocovat stejný pětistrikový Put Bull Spread s vypsanou opcí čtyři strike výše, než je aktuální cena atd….

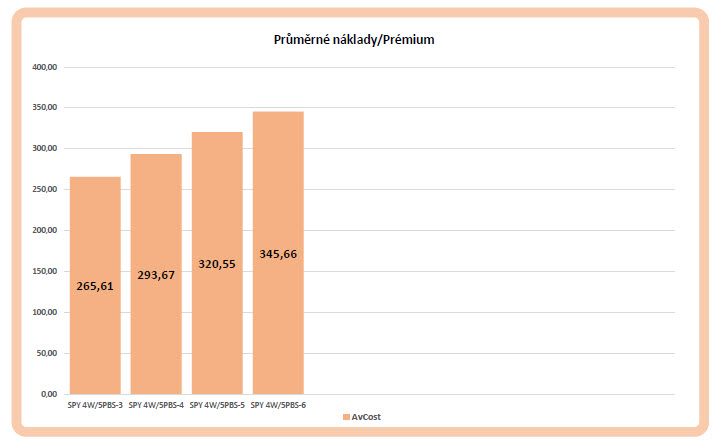

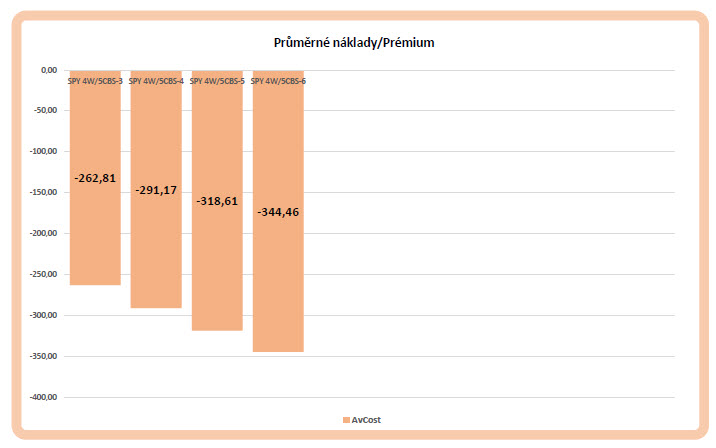

Provedenou analýzou mohu vyhodnotit své vyhlídky úspěchu pomocí statistického náhledu na možnosti vyplývající z potenciálu maximálního profitu k maximální možné ztrátě. Na obrázku níže jsou čtyři analýzy průměrně získaného Prémia za desetileté období pro testované ITM Put Bull Spready s různě umístěnou vypsanou Put opcí.

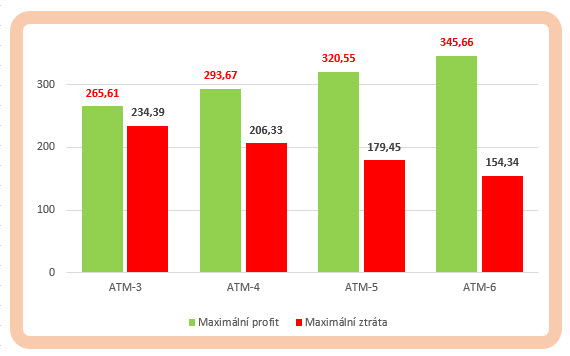

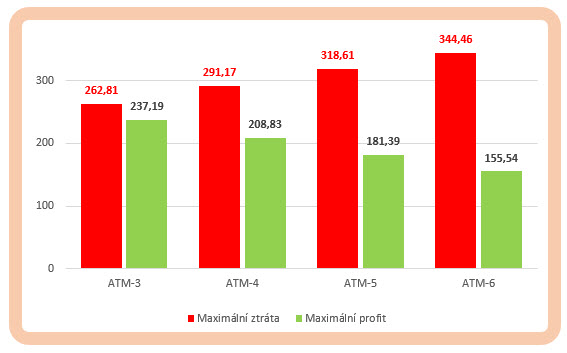

Přestože se cena SPY za desetileté období ztrojnásobila (ze zhruba 112 USD na přibližně 360 USD) přijatá průměrná Prémia ve výši 265 USD – 345 USD reprezentující maximální možný profit k možnosti maximální ztráty jsou shrnuta v diagramu níže.

Vzhledem k tomu, že mohu ztratit na každý obchod částku -500 USD, kterou mi nepokrývá přijaté Prémium, je z obrázku patrné, že v každém z analyzovaném přístupů, lišícím se pouze vzdáleností ponoření vypsané opce nad aktuální cenu, je možnost vydělat vždy vyšší, než možnost maximálního prodělku. Každý z těchto obchodů pak disponuje poměrem ztrátu k profitu (RRR) menším než jedna, například v případě vypsané opce ve vzdálenosti mínus 6 strike od ATM (poslední dva pravé sloupce) mohu získat průměrné Prémium +345 USD, možnost maximální ztráty je pak průměrně -155 USD, pracuji tak s RRR 1:2,30. Z poznatků načerpaných v minulém článku pak již bude pro profitabilitu stačit, když budou mít mechanicky umisťované obchody odpovídající procento úspěšných obchodů, tuto skutečnost tak budu muset ověřit podrobnějším zkoumáním backtestovaných údajů.

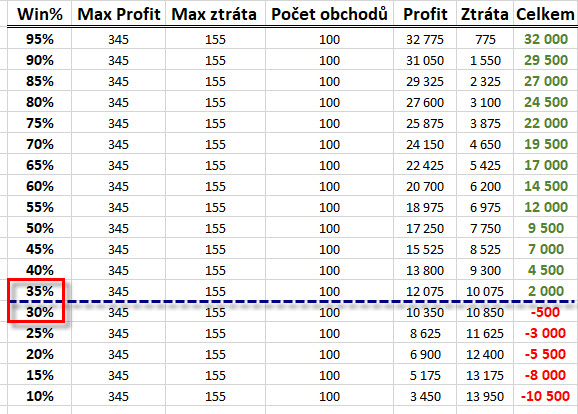

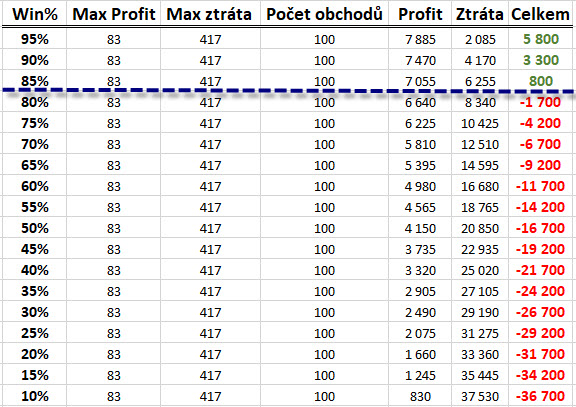

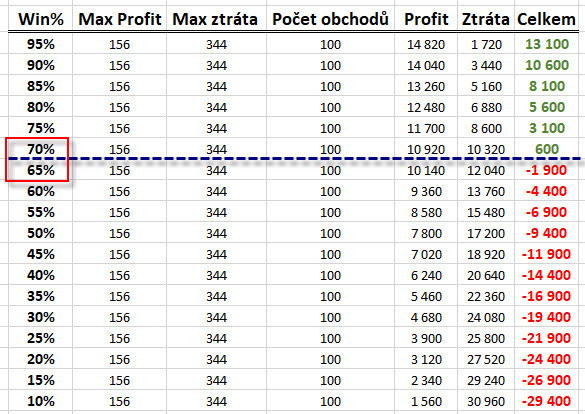

Pro daný test Put Bull Spreadu o rozsahu pěti strike s vypsanou opcí šest strike nad aktuální cenou a průměrně přijatým Prémiem +345 USD budu muset disponovat alespoň 30% úspěšností, abych na takto strukturovaném obchodu neprodělal. Mohu si tak dovolit na jeden úspěšný obchod mít dva ztrátové, a to podle takto zpracované orientační tabulky, která opět vyhodnocuje pouze binární stav výsledku obchodu, tedy pokud je obchod úspěšný, znamená maximální profit, v opačném případě nastává maximální ztráta.

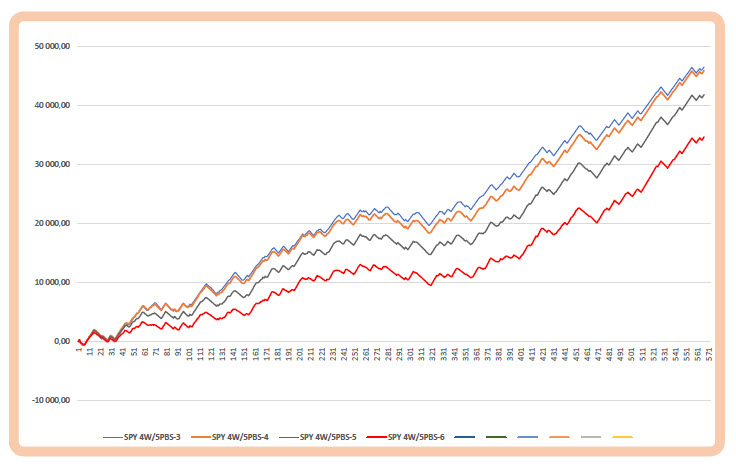

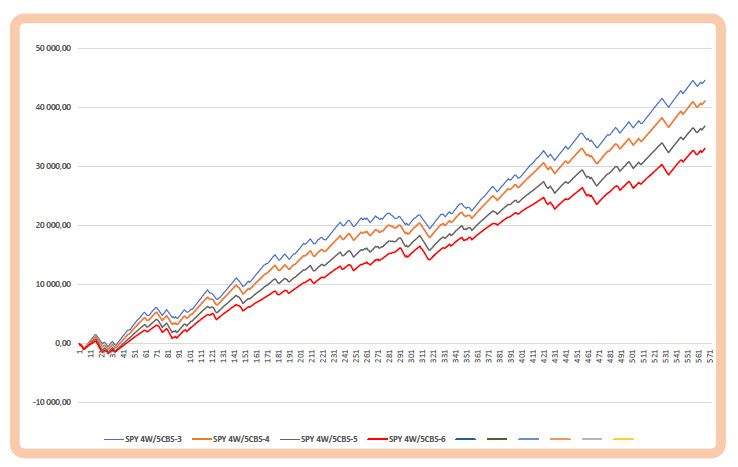

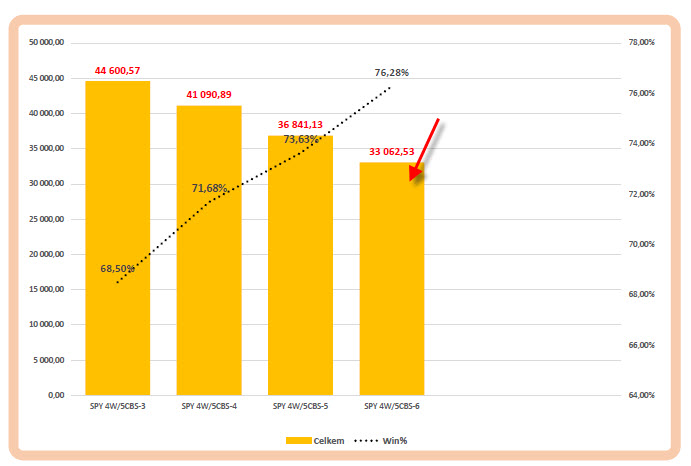

Provedená analýza čtyřech možností hloubky ponoření vypsané Short Put „do peněz“ pro Put Bull Credit Spread o rozsahu pěti strike za desetileté období pomocí teoretických opčních cen má tento grafický výstup.

Výkonnost křivek equity není vůbec k zahození a vykazuje velmi pěkné průběhy. Je zejména patrné, že ponořování hlouběji „do peněz“ znamená zhoršující se výkonnost. Je to logické, pro úspěchy jednotlivých obchodů je zapotřebí větší uptrend podkladu do expirace, který se dostaví pravděpodobněji u méně ponořených strike (ATM-3 jako nejvýkonnější modrá křivka) než u nejhlouběji ITM vypisovaných Short Put (ATM-6 jako nejhůře výkonná červená strategie). Shrnutí výsledků jednotlivých analýz pak mohu pozorovat na obrázku níže.

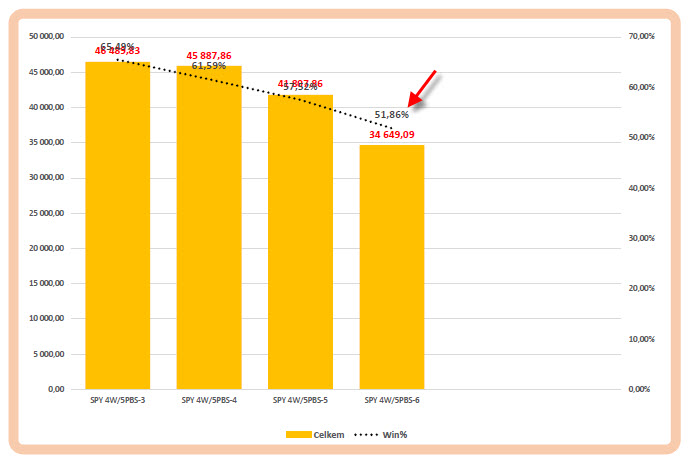

Mohu se tak zaměřit na nejhůře výdělečnou strategii se strike ve vzdálenosti šesti strike od aktuální ceny s průměrně přijatým Prémiem +345 USD a tedy s nejlepším poměrem RRR (1:2.30). Naznačil jsem, že k úspěchu by mohla vést úspěšnost obchodů vyšší než třetinová, z diagramu jednotlivých výsledků vyplývá, že při celkovém profitu +34.649 USD by byla celková úspěšnost 51.86%, tedy více než potřebná alespoň jedna třetina. Přestože jsou do zobrazeného %Win započteny všechny výsledky, tedy nikoliv pouze maximální profity a maximální ztráty, jsou čísla určitě velmi zajímavá. Výkonnost ostatních Put Bull Spreadů s méně ponořenou vypsanou Short Put se přesvědčte sami na výše uvedených obrázcích.

Je to překvapivé zjištění?

Ano i ne. Co mohu prozatím z tohoto textu v porovnání s minulým článkem konstatovat? Vypisování OTM kreditních spreadů (především Put Bull Credit Spread), kterými jsem se zabýval v minulém článku vyplývá zásadní požadavek na průběh obchodu, a to, že vypisování opčních spreadů „mimo peníze“ s přijatým kreditem na můj účet vyžaduje pohyb podkladu směrem opačným od mého vypsaného strike, jeho stagnaci nebo mírný pohyb směrem k mému vypsanému strike, ale nikoliv jeho proražení, mohu tedy spoléhat na tuto trojjedinost pohybu, který může přivést můj obchod k ziskovému cíli. Tato výhoda je ale kompenzována velmi nepříznivým poměrem rizika k možnému profitu za současného požadavku na vysoký počet celkově profitabilních obchodů k těm ztrátovým, což může při nepříznivé konstelaci pohybů vést k dramatickým dopadům na mé obchody. Tento přístup s mechanickým vypisováním OTM kreditních spreadů jsem pak srovnal s nakupováním „zrcadlově obrácených“ kombinací. Na příkladu Call Bull Spreadu, tedy debetní opční kombinace s nakupováním opce na nižším strike než je vypsaná opce jsem ukázal, že sice nezískám na svůj účet Prémium (přesný opak kreditních kombinací), k úspěchu v obchodu potřebuji jednoznačně trefit směr pohybu podkladu (namísto třech možností pohybu u kreditních kombinací), ale mám velmi příznivý poměr rizika k profitu (přesný opak kreditních kombinací) a nepotřebuji z toho vyplývající závratnou úspěšnost ziskových obchodů z celkového počtu provedených (namísto nutnosti u kreditních kombinací).

Co mohu konstatovat nyní? Zabývám se kreditními kombinacemi (opčními spready) s vypsanou opcí ponořenou „do peněz“ a jaké jsem odhalil dosavadní parametry takových opčních obchodů? K úspěchu k obchodu potřebuji jednoznačně trefit směr pohybu podkladu směrem od vypsaného strike tak, aby se tento „vynořoval z peněz“ (stejně jako u debetního spreadu v odstavci výše), výpisem obdržím natolik slušné Prémium na svůj účet, že mohu více na každém obchodu vydělat více než maximálně ztratit (stejně jako u debetního spreadu v odstavci výše), mám tedy poměr ztráty a zisku statisticky na své straně (stejně jako u debetního spreadu v odstavci výše) a nepotřebuji tak závratně vysoké procento úspěšných obchodů (stejně jako u debetního spreadu v odstavci výše) namísto této potřeby u vypisování stejných kreditních spreadů, jejich strike jsou „mimo peníze“. Mé obchodování s kreditními kombinacemi tak má velmi podobné vlastnosti, jako obchod s debetními kombinacemi v minulém článku, mohu tak nyní podpořit úvahu z úvodu článku, že není možné všechny kreditní kombinace ihned zatracovat. Pokud tedy platí, že tyto ITM kreditní spreadové kombinace se chovají jako debetní strategie z minulého článku, bude zajímavé sledovat, jak se nyní budou chovat „zrcadlově obrácené“ debetní kombinace k těmto kreditním strategiím, tedy opční kombinace s nakoupenými opcemi na strike bližším k ceně podkladu než strike vypsané opce, tyto strike budou pak umístěné „v penězích“.

Call Bull Spread „v penězích“

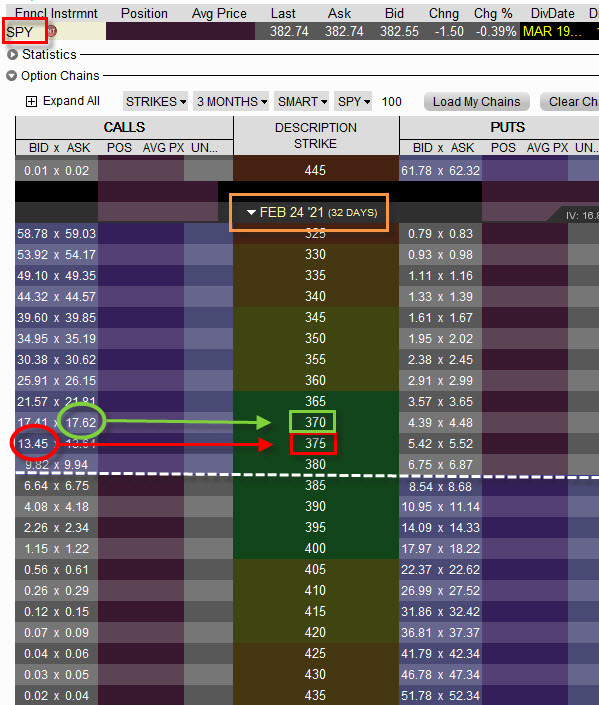

Vypsat Put Bull Spread „v penězích“ a získat velké množství Prémia, přijatelné RRR a potřebu pohybu podkladu ve směru vzhůru a nijak jinak, bylo předmětem textu výše. Vsadit na podklad, který má tendenci se dlouhodobě pohybovat v požadovaném směru může mít svůj potenciál, který jsem schopen podpořit těmito výhodami. Mohu ale také svůj pohled zaměřit na Call stranu opčního řetězce a provést stejnou úvahu, ovšem založenou na opačném přístupu konstrukce svého obchodu. Na obrázku níže je opční řetězec s měsíční expirací opět na podklad SPY s vyznačenou debetní opční kombinací „v penězích“

Konstrukce debetního spreadu, konkrétně Call Bull Spreadu +370/-375 o rozsahu strike pět bodů při aktuální ceně SPY na úrovni 382,74 USD přináší opční ceny, které znamenají náklad na nákup Long Call 370 ve výši -1.762 USD a příjem za výpis Short Call ve výši +1.345 USD. Celkově bych za tento Call Bull Spread +370/-375 vydal -417 USD. Možná maximální ztráta, kterou mohu utrpět je celková investice do této opční kombinace, tedy -417 USD, možným maximálním profitem je dolarové vyjádření rozpětí strike Call Bull Spreadu, tedy +500 USD, sníženým o náklady na jeho pořízení, můj maximální zisk z tohoto obchodu je tak (+500 -417 USD) na úrovni +83 USD. Tento maximální profit dosáhnu jedině za předpokladu, že obě opce zůstanou při expiraci „v penězích“, žádný jiný způsob k maximálnímu možnému profitu nevede, uplatnění Long Call 370 a přiřazení Short Call 375 způsobí nákup a prodej akcií s profitem +500 USD. Profil risku a profitu je na obrázku níže.

V porovnání s obrázkem profilu zisku a ztráty Put Bull Spreadu pořízeného „v penězích“ v článku výše mohu vypozorovat, že jeho tvar je velmi podobný, pouze se změnily délky tečkovaných modrých šipek, které znázorňují potenciál profitu a ztráty, v daném případě velmi plasticky. Je na první pohled zřejmé, že mohu ztratit daleko více než mohu získat, šipka v „profitzóně“ je výrazně kratší, než stejná šipka v oblasti ztráty. Je to pochopitelné, při investici -417 USD mohu vydělat pouze +83 USD. Můj RRR, poměr maximální ztráty k maximálnímu profitu je 417:83, tedy 5:1, a to je velmi nemilé zjištění. Mohu ale vypozorovat, že přestože mám takto nevýhodné statistické předpoklady, mohu svým obchodům s touto kombinací s oběma opcemi „v penězích“ přisoudit profit v případě, že se cena podkladu bude pohybovat v jakémkoliv ze tří směrů. Protože je zapotřebí, aby celý obchod zakončil u expirace „v penězích“ pro maximální profit, tak toto vítězství nastane při pohybu ceny SPY vzhůru, při jeho stagnaci nebo dokonce poklesu, nikoliv však pod strike 375. Mohu tak opět čerpat z možnosti jakéhokoliv pohybu a ještě zůstat profitabilní. BreakEven bod celé pozice je na úrovni, kdy budu schopen u expirace prodat nakoupenou Long Call opci alespoň za cenu nákladů na tuto opční kombinaci, tedy (370 + 4.17) na hodnotě ceny podkladu 374.17 USD, cena podkladu tak může klesnout na tuto hodnotu a stále bych na Call Bull Spreadu neprodělal. Existence nepřívětivého RRR (5:1) pak způsobuje pochopitelně značný nárok na procentní úspěšnost obchodů, tato musí být značně vysoká, každá případná ztráta způsobí značný zářez do mého účtu (-417 USD), který bude muset kompenzovat několik úspěšných obchodů v řadě (s profitem +83), abych byl celkově neprodělávající. Níže tabulka s požadavky na úspěšnost obchodů.

K tabulce netřeba významný komentář, 80% a více vítězných obchodů je dost náročný požadavek ke splnění a bude pravděpodobně vyžadovat ocelové nervy při aplikaci této strategie. Na obrázku níže je pak výsledek analýzy Call Bull Spreadu o rozsahu pěti strike s nakoupenými opcemi „v penězích“, jejich umisťování je pak zvoleno stejně daleko od aktuální ceny podkladu, jako v případě analýzy Put Bull Spreadu s vypsanými Short Put „v penězích“

Využití fenoménu setrvávat Long podkladového aktiva SPY generuje stejně zajímavé výsledky, jako v případě Put Bull Spreadu s opcemi „v penězích“, přestože jsou k naplnění profitu požadovány jiné parametry pohybu a jiné statistické předpoklady než u výše popisované kreditní kombinace na Put straně opčního řetězce. Nejvýkonnější strategie (modrá křivka) představuje Call Bull Spread s nakoupenou Long Call opcí „nejméně v penězích“ v porovnání s ostatními křivkami, které ochabují postupně s posouváním celého Call Bull Spreadu pod aktuální cenu podkladu.

Přehled průměrně vynaložených nákladů na jednotlivé postupné analýzy vyznačené v diagramu výše znázorňují cenu Call Bull Spreadů s rozsahem pěti strike tak, jak postupně byly posouvány pod aktuální cenu. Rozdíl mezi těmito průměrnými náklady a dolarovým vyjádřením rozsahu strike (+500 USD) pak vyjadřuje celkové RRR každé z analýz.

Ve všech případech je možnost průměrně prodělat vyšší než potenciální průměrný profit, takto nepříznivé RRR v každé z těchto analýz generuje požadavek na vysoké procento úspěšnosti. Shrnutí celkové equity s úspěšností jednotlivých dílčích testů je na obrázku níže.

Pokud se opět se zaměřím na nejhorší kombinaci, tedy Call Bull Spread s nakoupenou Long Call ve vzdálenosti -6 strike od aktuální ceny, tak tento ITM Call Bull Spread vyžadoval průměrné náklady -344 USD a při potenciálu maximálního profitu (+500 USD -344 USD) ve výši +156 USD byla potřeba úspěšnosti zhruba taková, jako v tabulce níže.

Mohu pozorovat, že požadavek na úspěšnost vyšší než 65% byl v analýze naplněn a podle obrázku s equity a %Win výše (červená šipka) byla nakonec úspěšnost na úrovni 76,28%.

Co jsem tím chtěl vlastně říci?. Přestože jsem použil opční debetní strategii (Call Bull Spread) a ponořil ji „do peněz“ stejně jako kreditní strategii ITM Put Bull Spread, vykazovala tato debetní strategie chování, kterém bych očekával u kreditního spreadu. Profitabilita při třech možnostech pohybu, větší potenciál ztratit než vydělat, nepříznivé RRR a potřeba značně vysoké úspěšnosti obchodů jsou vlastnosti spíše pro kreditní opční spready než pro její opačně konstruované debetní opční spreadové kombinace. Pokud jsem se tedy v minulém článku zabýval vypisováním kreditních spreadů, které mají své opční kontrakty „mimo peníze“, potom je pravděpodobně komfortnější takové situace zobchodovat pomocí debetních spreadů. V případě, že mám podkladové aktivum, od kterého očekávám alespoň průměrně nějaký cenový pohyb v dlouhodobém horizontu, jsem-li například přesvědčen, že mnou obchodovaný titul bude spíše růst než klesat, protože je tak například konstrukčně nastaven a já budu chtít na tomto titulu profitovat pomocí kreditních Put Bull Spreadů „mimo peníze“, je patrně vhodnější tuto obchodní představu obchodovat pomocí debetních Call Bull Spreadů „mimo peníze“ (minulý článek). Pokud bych byl rozhodnut stejné podkladové aktivum obchodovat pomocí debetních Call Bull Spreadů „v penězích“, bude patrně vhodnější toto ošetřit kreditními Put Bull Spready „v penězích“. Ve stejném smyslu (v opačné logice) pak mohu postupovat v případě obchodování podkladů, které jsou například dlouhodobě nastaveny spíše na pokles než na růst (například Volatility ETF a ETN). Pokud nejsem jednoznačně přesvědčen o budoucím pohybu obchodovaného podkladového aktiva, vypadá smysluplněji požít takovou opční kombinaci, která disponuje příznivějším RRR a z toho vyplývající menšími požadavky na nutnost být v každém z obchodů profitabilní :c)

Komentáře a příspěvky k tomuto článku prosím směrujte do Diskuzního fóra do tohoto vlákna nebo do obecnější diskuze Opce a jejich kombinace :c)

Sleduj facebook, napiš e-mail nebo tweet

Ahoj,

četl jsem tvůj článek a první obrázek a informace k němu jsou, si myslím, přehozeny. AAPL Call Credit Spred -125/+130 – na obrázku máš znázorněný, že prodáváš za Ask a kupuješ za Bid tj. Call Debit Spred. Čísla kolik bys získal a vydal v odstavci pod obrázkem odpovídají obrázku tj. jsou taky přehozeny Ask/Bid.

To je ale jen drobný detail a nic to nemění na skvělém článku, za který bych Ti rád poděkoval.

Přeji dobré trejdy

Ahoj, no jasně, grafická chybka, už jsem to opravil, děkuji za pozorné čtení, ahoj, Jirka :c)

Zdravim,

v clanku je asi chybka: „Nejdříve umístím vypsanou opci tři strike pod aktuální cenu“ by malo mat text „nad aktuální cenu“.

Ahoj Peter,

díky za upozornění, už jsem opravil (i související věty), to je tím přepínáním Call x Put v hlavě…, díky za pozorné čtení, ahoj, Jirka :c)

Dobrý den, jsem nadšený čtenář vašich článků a moc mi daly. V COVIDových lockdownech jsem se také dal do studia creditních strategii a chtěl bych dát několik bodů k uvážením:

1) v backtestech uvažujete držení spreadů až do expirace – při nízkém DTE se vystavujete obrovskému gamma riziku a děláte z toho vlastně binární záležitost. Nevyužíváte přitom poměr rizika ke křivce časového theta rozpadu.

2) backtestujete strajky ATM -3, -4, -5, -6 -> je samozřejmě jiné, když SPY byl 130 nebo když je 370 – tady by si to zasloužilo používat – spíše než absolutní strajky – test pro různé hodnoty delta

3) je velmi podstatné jaké DTE si vyberete – theta rozpad má specifické charakteristiky pro ATM, ITM a OTM – pro každý typ je vhodné jiné DTE

4) v backtestu vůbec neuvažujete IV – je to samozřejmě úplně jiné při VIX 10 a při VIX 50 – někde je lepší využít kreditní spread, někdy debetní

5) je potřeba si uvědomit 3 základní parametry, které ovlivňují cenu opce, tedy i spread – směrový pohyb, čas a volatilita – v backtestech se zaměřujete pouze na směrový pohyb jako rozhodující faktor pro výnosnost dané strategie.

Děkuji moc za článek, je to dobré mentální cvičení!

Ahoj Kubo,

Ad1/ Já myslím, že je jasné, že jde o ilustrativní záležitost, o vztahu znaménka Gamma k riziku opčních pozic a strategií jsem napsal nemnoho řádků. Testuji držení opcí až do expirace, protože takto jsem si vyrobil svůj testovací nástroj (a jeho konstrukci jsem popsal v článcích o VBA), vyrobit skript, který bude reagovat na řecká písmena (a podle nich například vystupovat) není problém, ale je to již nad rámec tohoto webu. Není totiž problém si ke každému okamžiku držení nějakého fiktivního historického obchodu tyto parametry vypočítat a podle nich se zařídit, já sám mám tento nástroj o toto rozšířen a mám možnost obchody pozorovat například ve vztahu k Delta Neutralitě.

Ad2/ Odpověď je stejná, jako výše. V testovacím nástroji mám nastaveny hodnoty strike podle aktuální ceny, není vůbec žádný problém si k zadané vstupní ceně podkladu vypočítat cenové úrovně podle Delta a těmto cenovým úrovním pak přiřadit odpovídající ceny opčních kontraktů, nemusím se tak nutně řídit podle strike v nějakých kroicích například +/- 1 USD. Proto jsem věnoval tvorbě a publikaci konstrukce výpočtu takový prostor, aby si každý mohl vyrábět co uzná za vhodné, předchází tomu samozřejmě také ukázky výpočtů a skriptu pro získání hodnoty řeckých písmen v článcích publikovaných před nějakou dobou.

Ad3/ To, jestli někomu nakonec bude vyhovovat k obchodování ITM, ATM nebo OTM je pouze na něm samém. Nemám žádné ambice někomu radit, co má dělat, pouze doporučuji se zamyslet, co každý přístup přináší. Někdo může vyhodnotit, že se mu mu vyhovuje mít obrovskou Theta k případnému rozpadu, jiný zase může více preferovat vnitřní hodnotu na úkor časové složky, každý přístup má své pro a proti, stejně tak jako výběr doby do expirace.

Ad4/ V backtestu využívám IV k výpočtu ceny opčních kontraktů, takže je zohledněna v ceně, nikoliv v přístupu, to máš pravdu. Je pochopitelné, že při IV 50% je zapotřebí obchodovat jinak než při IV 15%, to ale nebylo smyslem napsaných článků.

Ad5/ Určit směr pohybu podkladu vyplývá z konkrétní konstrukce opčního obchodu, pokud jsem použil k testování podklad SPY, tak zejména proto, že se pohybuje s velkou pravděpodobností v určitém očekávaném směru, aby výstupy z testů nabyly na plastičnosti. Od toho historické analýzy jsou, abych mohl z jejich výsledků usuzovat, jak by se mohly věci vyvíjet v budoucnosti, jaké parametry mi historie ukazuje a co si z nich mohu odnést do svého tradingu. Opět, mohu si ve svém testovacím nástroji nastavit délku držení opce nebo nějaké kombinace, mohu filtrovat podle samotné Implied Volatility a mohu nakonec vývoj výkonnosti strategie porovnat s výkonností podkladu ve stejném čase. Porovnáním kombinace těchto parametrů mohu získat potřebný obrázek podle těchto parametrů, nemusím snad každého vést za ruku a sdělovat mu, že to, co platí pro AAPL neplatí pro GS a to, co může fungovat na AAPL a GS nemusí vůbec fungovat na SPY atd.

Na stejné věci v tradingu se dá nahlížet z mnoha úhlů pohledu, takže je pochopitelné, že můj článek může vygenerovat otázky, které jsi mi položil. Nemohu a není to ani v mých silách, abych věci takto rozvíjel, protože bych se dostal do velkých podrobností a detailů, které ale určitě mají svůj smysl.

Také bych chtěl poprosit o směrování dotazů do diskuzního fóra, které je k těmto dotazům určeno, díky, měj se fajn a ahoj, Jirka :c)

Dobrý den Jirko,

asi jste to vzal jako kritiku, což tak nebylo myšleno 🙂 Opravdu jste si s tím dal velkou práci a děkuji – věřím, že i ostatní – za to.

Dovolil jsem si napsat svoje podněty k tomu, co je potřeba v backtestech uvažovat – popř. jako námět na zlepšení při dalších backtestech 🙂 Ony ty strategie nefungují úplně mechanicky – resp. mechanický přístup výrazně snižuje efektivitu.

Ještě jednou díky a těšíme se na další články 🙂

K!

Ahoj Kubo,

za kritiku to nepovažuji v žádném případě, opak je pravdou a jsem vždy rád za jakékoliv podněty. Omlouvám se, jestli to tak z mé odpovědi vyznělo. Pro nějaké obecnější vysvětlení obsahu mých odpovědí na tvé dotazy…přestože struktura webu může někomu přijít nějak chaotická, tak já dost pečlivě promýšlím témata článků dopředu, aby jednotlivé tématické celky na sebe nějak logicky navazovaly, proto jsem nejdříve volil obecná témata a opční teorii, nejrůznější opční kombinace, práci z volatilitou a ukázky, jak si sám vyrobit nějaký sofistikovanější testovací nástroj. Pokud si čtenář přečte postupně tento web, mohl by být schopen si popisovaná témata rozvést pro své vlastní potřeby, a ty můžou být opravdu různorodé a můžou být odlišné od textu jednotlivých článků. Pokud jsem nyní u kreditních kombinací, tak jejich „pozdní zařazení“ má své důvody, protože jednoduše mohou být značně nebezpečné, přestože v „tradingovém éteru“ je rozšířené povědomí, že je tomu jinak a aby čtenář zjistil, jak má obchodovat, tak na to musí přijít sám a to bych si nedovolil vůbec někomu podsouvat, pouze se snažím o jednotlivých úskalích a problémech psát. Potom je každá další připomínka opravdu cenná (viz tvůj komentář), protože to jednak pro mě znamená, že to někdo čte a zamýšlí se nad napsanými řádky nebo se dokonce snaží informace aplikovat ve vlastních obchodech. Proto se snažím na každou z připomínek reagovat nějakým vlastním názorem, který nemusí být zrovna nejšťastněji formulovaný, za což se všem omlouvám. Nic ale není myšleno ve zlém, protože já preferuji zejména samostatnost v práci i myšlení, takže některé odpovědi mohou znít poněkud stroze nebo nevlídně, ale měly by být zejména výzvou k vlastnímu zkoumání a prohlubování znalostí a zkušeností. Navíc, kritické komentáře, které nemají s články nic společného nebo dělají nějakou skrytou reklamu či míří vůči mé osobě, tak ty bez skrupulí mažu, jak zde, tak na diskuzním fóru, takže pokud se tvůj komentář tady objevil, je to také známka jeho férového obsahu, který samozřejmě akceptuji…Jirka :c)