Nebudu zastírat, že jsem téma kreditních strategií záměrně odsouval. Mám k tomu dostatečné důvody, když nejpádnější z nich vychází z jejich podstaty, tedy nejjednodušeji řečeno z jejich profilů zisků a ztráty. Mohl bych pak navíc k tomuto konstatovat, že tak, jak někteří učitelé opčního tradingu kreditními strategiemi začínají, já bych si dovolil těmito strategiemi poznání opčního obchodování spíše zakončovat. V pomyslné jednoduchosti pochopení a podstaty obchodování „za kredit“ však číhá nemálo podstatných zásadních věcí i významných detailů, že jsem toto téma nakousnul teprve ve chvíli, kdy jsem na tomto webu již napsal dostatečně řádků o samotných základech opčního tradingu, mohu tak na tyto poznatky navazovat, odkazovat na ně a částečně z nich také vycházet.

Pokud se zabývám a popisuji obchodování opčního kontraktu, musím vycházet z jednoduchého předpokladu, že vždy existují dvě smluvní strany, které se rozhodly uzavřít smlouvu o dodání nebo prodeji podkladového aktiva, pokud tedy někdo nakupuje právo nějak naložit s podkladovým aktivem ve stanoveném okamžiku v budoucnosti za předem stanovenou cenu, musí být někdo, kdo je ochoten takové právo prodat. Pokud se dnes otevřelo sto opčních kontraktů opravňujících jejich majitele prodat akcie AAPL za jeden měsíc za cenu 105 USD, tak je jisté, že stokrát museli majitelé těchto kontraktů zaplatit po -300 USD za jeden takový opční kontrakt, protože taková je jeho aktuální cena. Zaplatili tak těm, kteří byli ochotni za takovou cenu jim tento opční kontrakt odprodat, znamená to pak, že stokrát dnes musel někdo přijmout po +300 USD za každou jednu takto prodanou záležitost. Odhlédnu nyní od práv a povinností vyplývajících z takto uzavřených obchodů a zaměřím se pouze na skutečnost, že nemohu zanedbat existenci „jedné poloviny“ opčních trhů bez nějakého významného povšimnutí. Protože vycházím z předpokladu, že patrně nikdo nechce na trzích prodělat, musím se zamyslet nad faktem, že propagovat nakupování opcí (nebo alespoň debetních strategií) by pak jednoduše znamenalo ignorovat opačnou stranu opčního trhu a nutně předpokládat, že tyto skupiny lidí musí na takových obchodech nějakým významnějším způsobem prodělávat. Tak tomu v žádném případě není. Všechny debetní strategie v žádném případě jenom nevydělávají, stejně tak všechny kreditní strategie permanentně neprodělávají, tvrdit něco jiného by bylo silně neférové a již mírně zkušený opční obchodník by měl takovou proklamaci prohlédnout jako pravděpodobně mazaný marketingový trik propagátora některého z obou přístupů.

Asymetrie práv a povinností

Jaká je tedy pravda o obou obchodních přístupech a proč jsem se odhodlal k napsání těchto řádků až po takovém časovém odstupu tkví v nerovnováze práv a povinností, které z takto uzavřených obchodů vyplývají. Pominu nyní spreadové kombinace a zaměřím se pouze na výše uvedený příklad s prodejem stovky akcií AAPL za předem stanovenou cenu 105 USD v určitém okamžiku v budoucnosti, za kterou jsem jako majitel opce zaplatil -300 USD. Jedná se tedy o jednoduchý AAPL 105 Put opční kontrakt a já, jako jeho držitel, mohu požívat značných výhod, které mi z takto uzavřené smlouvy vyplývají. Za mých tři sta dolarů mohu velmi racionálně očekávat, že akcie v této volatilní době koronavirové pandemie oslabí na 80 USD a já mohu na uzavřené smlouvě velmi značně profitovat, protože takový kontrakt by měl již hodnotu +2.500 USD. Mohu také rozumně předpokládat, že se žádný pokles nedostaví a cena akcie AAPL začne růst až například na 110 USD a můj AAPL 105 Long Put opční kontrakt zůstane bezcenný a já o svou investici přijdu. Mohu si také představit, že jsem si svůj Long Put opční kontrakt nakoupil za současného držení 100x Long akcií AAPL a obrázek vývoje mé investice bude ještě plastičtější. Při poklesu ceny akcií AAPL z ceny 105 USD na cenu 80 USD mám vždy zaručeno, že má stovka akcií neprodělá -2.500 USD, ale pouze -300 USD, protože nakoupená AAPL Long Put 105 mi zaručuje prodej akcií za cenu 105 USD za kus, mým rizikem je tak investice pouze do tohoto opčního kontraktu. V opačném scénáři růstu ceny akcie AAPL na 110 USD s nakoupenou AAPL Long Put 105 opcí a držením 100x Long akcií je sice pravdou, že má AAPL Long Put 105 opce vyprší jako bezcenná, ale pětisetdolarový profit na akciích vykompenzuje náklady na nakoupenou AAPL Long Put 105 opci a ještě nadělí nějaký profit. Shrnuto, při „bezakciovém“ nákupu AAPL Long Put 105 opčního kontraktu mohu vydělat neomezenou částku při představě neomezeného pádu ceny akcie AAPL, pokud se tak nestane, prodělám náklady na jejich pořízení. Při současném „akciovém“ nákupu a nákupu AAPL Long Put 105 opčního kontraktu mohu při pádu ceny prodělat pouze náklady na mou investici, ale v případě neomezené představy o růstu ceny akcie AAPL mohu neomezeně na této celé pozici vydělat. Má práva vtělená do investice -300 USD mohu takto jednoduše interpretovat a shrnout. Jak je na tom prodejce AAPL Put 105 opčního kontraktu, tedy aktuálně vypisovatel a prodejce, který na svém obchodním účtu eviduje AAPL Short Put 105 opční kontrakt? Pokud nemá současně žádnou akciovou pozici na titulu AAPL a má pouze zmíněnou opční pozici a na svém účtu +300 USD, potom pád její ceny z hodnoty 105 USD na cenu 80 USD znamená pro něj likvidaci této pozice za výdaj -2.500 USD, tedy celkovou ztrátu -2.200 USD (odečítám přijaté Prémium), při představě neomezeného poklesu ceny akcie AAPL tak musí čelit možnosti neomezené ztráty vyplývající z neomezené možnosti poklesu ceny AAPL Short Put 105 opčního kontraktu. V případě scénáře s růstem ceny akcie AAPL na hodnotu 110 USD pak vypisovateli opce zůstává +300 USD, tedy pouze tato omezená možnost profitu. Pokud se vypisovatel AAPL Short Put 105 opční kontraktu rozhodne přistoupit k pozici zdánlivě sofistikovaněji a současně pořídí 100x Short akcií AAPL, tak při představě poklesu na 80 USD je sice AAPL Short Put 105 přiřazena a já své 100x Short akcie prodávám za nákupní cenu 105 USD, jako profit mi pak zůstane pouze +300 USD. Pokud se však naplní scénář s růstem ceny akcií, tak při představě neomezeného růstu ceny akcie AAPL budou čelit možnosti neomezené ztráty, kdy mé shortované akcie budu muset likvidovat nákupem zpět za nějaký významný výdaj, tento významný výdaj bude redukován pouze o přijaté Prémium.

V jednoduchém porovnání je asymetrie práv a povinností velmi patrná. Kupující opčního kontraktu může přijít o svou investici, ale může získat neomezenou možnost profitu. Prodávajícímu vždy zůstane v kapse prodejní cena opčního kontraktu, musí ale čelit možnosti neomezené ztráty. Protože je tato jednoduchá logika zcela jasná, je patrné, že při obchodování strategií přinášející kredit na můj obchodní účet je téměř vždy ve znamení větší možnosti mnoho ztratit než získat, bude přístup k obchodům s takovými vlastnostmi zcela odlišný, než je obchodování s vyhlídkami na větší možnost profitu než je možnost na tomto obchodu ztratit.

Nekryté vypisování a Delta Neutral

„Nahý v trní“ mi přijde jako velmi výstižné pojmenování pro stav, kdy vypíšu na svém účtu nekrytou („naked“) Short opční pozici. Jakýkoliv pohyb proti strike mé vypsané opce mě bude bolet, protože vypisování opcí žádné výrazné pohyby nepotřebuje, je totiž primárně založeno na úbytku ceny opčního kontraktu způsobeného během času a „nepohybem“ na podkladové akcii. Odejmutí risku vyplývajícího z pohybu podkladového aktiva je možné provádět několika způsoby, na tomto webu jsem jej popisoval v přístupech pojmenovaných podle jeho základního principu – Delta Neutrality. V sérii článků o Delta Neutral obchodech jsem několikrát poukazoval na skutečnost, že vypisování opcí a jejich hedžování pomocí podkladového aktiva má zcela „jiné rozměry“ než stejná činnost provozovaná při nákupu Long opčních kontraktů. Tvrdil jsem, že pokud bude mé opční portfolio mít kladnou Gamma (tedy sestavené pouze nebo převážně s Long opčních kontraktů, mohu manipulací s podkladovými aktivy (akciemi, futures…) dosáhnout situace, že těmito nákupy a prodeji nebo prodeji a nákupy akcií (budu nyní již považovat za podklad pouze akcie, u futures jsou principy obdobné) zcela uhradím nákupní cenu Long opčního kontraktu a navíc mohu dosáhnout na zajímavý profit. Celá myšlenka takového postupu pak byla založena na skutečnosti, že jsem samotný výdaj na nákup Long opčního kontraktu nepovažoval za konečnou investici, od které očekávám její zhodnocení díky pohybu ceny podkladu, ale mou snahou je postupnými obchody s akciemi srazit tento prvotní náklad o co největší jeho část. V případě Long opčních kontraktů jsem tak vždy, podle nějakého vlastního postupu nebo uvážení (změna Delta, změna Gamma, absolutní pohyb akcie, procentní pohyb akcie, změna dolarové hodnoty Delta, v zadaných časových intervalech…), mohl vypozorovat, že mi takový každý obchod s podkladovými akciemi přinesl určitou část profitu, která vylepšovala nákupní cenu nakoupeného opčního kontraktu, každý obchod s podklady tak byl vždy správný a přinášel profit, ať nastal pohyb v jakémkoliv směru. Pro oživení tohoto tvrzení uvedu jednoduchý příklad.

Nákup JPM Long Call 95 s měsíční expirací při ceně JPM na úrovni 95 USD mě stál výdaj -350 USD. Pokud cena akcie nevzroste nad (95 USD +3.50 USD) cenu 98.50 USD do expirace, bude má pozice vždy ztrátová. Mohu tedy v přesvědčení růstu takový nákup provést a vyčkávat, jestli se mé proroctví o růstu naplní. Můj risk je vydaných -350 USD a potenciál profitu neomezený. Mohu však přistoupit k takovému výdaji s větší dynamikou a nesmířit se pouze s pasivním očekáváním případné celé ztráty této třísetpadesáti dolarové investice. Moje opce je totiž aktuálně ATM, má kladnou Gamma a kladnou Delta na hodnotě +50. Neutralizaci Delta provedu tak, že prodám za aktuální cenu 95 USD Deltě odpovídajících -50x Short akcií JPM. Nemusím se takového akciového shortu nijak obávat, protože nakoupená Long Call 95 mi vždy zaručuje, že své akcie nakoupím zpět za strike této opce, tedy za jejích prodejní cenu. Co jsem ale vytvořil? Delta Neutral pozici, která má potenciál neomezeného profitu také za situace, že cena akcie JPM začne klesat, což při pouhém držení Long Call 95 přineslo vždy jenom ztrátu. Mých -50 Short akcií pořízených za 95 USD by při poklesu začalo profitovat. Tuto možnost profitovat také z poklesu ceny jsem ale vyměnil za polovinu neomezené možnosti profitu v případě neomezeného růstu ceny akcie JPM, má Long opce na strike 95 by totiž zaručovala mým padesáti short akciím jejich likvidaci za nákupní cenu a já bych v případě růstu ceny při expiraci mé Long opce mohl profitovat z růstu pouze 50 Long akcií vygenerovaných na účet při expiraci. Tyto by mi byly přivolány na můj účet uplatněním (Exercise) za cenu strike 95 USD a mohl bych je nyní prodat za jejich tržní cenu. Profit na těchto akciích by tak mohl být také neomezený.

Toto je však jen pouze jedna z výhod Delta Neutrality a jenom jedna část takto pojmenovaného příběhu. Mohu si totiž představit, že na druhý den po pořízení Long Call 95 a -50x Short akcií JPM cena akcií JPM povyskočí z 95 USD na cenu 97 USD. Delta mé Long Call 95 již bude činit +70, proto k mým padesáti shortovaným akciím přidám dalších -20x Short akcií JPM prodaných za 97 USD. Těchto dvacet short akcií mi zcela jistě přineslo na můj účet profit +40 USD, protože mám zajištěno, že ať se stane co se stane, těchto dvacet akcií zlikviduji při expiraci za strike Long Call 95, každá tak jistě vydělá +2 USD, a to je ten nejhorší scénář. Toto byl jednoduše dobrý obchod, neudělal jsem nic špatně, pouze jsem zlevnil svou investici do Long Call opce o těchto +40 USD. Mohu si naopak představit, že na druhý den po pořízení Long Call 95 a -50x Short akcií JPM cena akcií JPM klesne z 95 USD na cenu 93 USD, Delta mé Long Call 95 pak bude činit +30, proto z mých padesáti shortovaných akcií zlikviduji dvacet kusů jejich nákupem zpět za 93 USD. Těchto zlikvidovaných dvacet short akcií mi okamžitě přineslo na můj účet profit +40 USD, protože jsem shortoval za 95 USD a likvidoval za 93 USD, udělal jsem dobrý obchod a opět zlevnil svůj nákup Long Call 95 právě o těchto +40 USD. Odhlédnu od dalších technik, na každém obchodu s akciemi mohu jen vydělat, protože shortuji akcie za vyšší ceny a likviduji je za nižší ceny, obchoduji se Short podklady pouze ve směru jejich pohybu. Pokud bych uvažoval o nákupu JPM Long Put 95 a neutralizoval je 50x Long akciemi JPM, byla by situace obdobná, nakupoval bych další akcie JPM do stavu Delta Neutrality na ceně nižší (při poklesu ceny a zvýšení Delta mé Long Put) a tyto bych pak prodával za vyšší cenu při ztrátě hodnoty Delta mé Long Put při růstu ceny podkladu, každý nákup za nižší cenu a prodej za vyšší cenu by pak znamenal profit a vylepšení nákladů na nákup Long Put opční pozice, každý obchod by „byl správně“, protože opět s Long podklady obchoduji pouze ve směru pohybu akcie.

Takový postup ale nelze použít pro vylepšování mé investice v případě vypisování opcí nebo jednodušeji pro kombinace, které mají zápornou Gamma (kombinace s větším počtem vypsaných opcí než nakoupených). Využití principů Delta Neutrality funguje na jiné logice a úplně obecně neodebírá vypsaným opčním pozicím možnost utržit výraznou ztrátu. Jak je to myšleno bude patrné z modelového obchodu, u kterého vyznačím odlišné momenty odlišující oba obchodní přístupy.

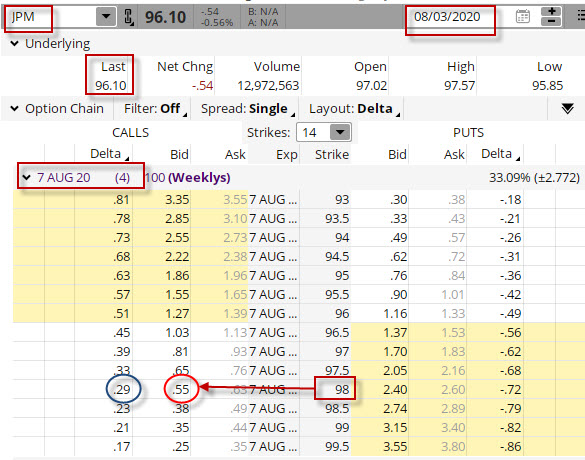

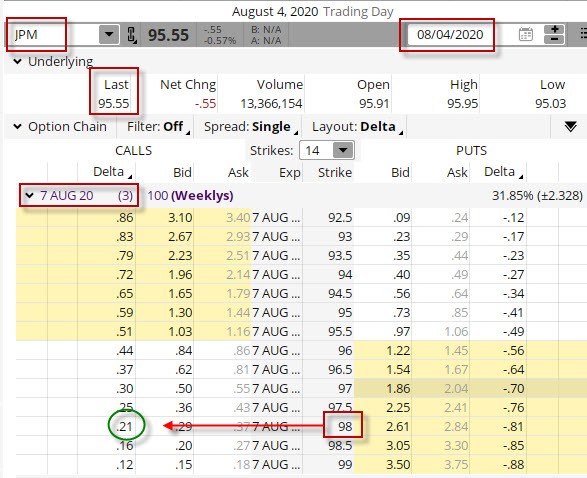

3.8.2020 se nacházela cena akcie JPM na hodnotě 96.10 USD. V opčním řetězci s expirací v pátek stejného týdne jsem hodlal vypsat OTM Short Call na strike 98 a získat tak Prémium s předpokladem, že toto mi zůstane jako profit z tohoto obchodu.

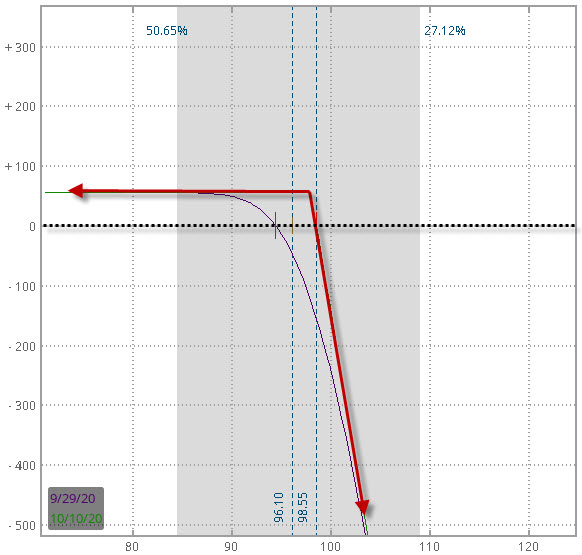

Týdenní opci na strike 98 je možné prodat za +55 USD Prémia. Delta této Short Call 98 je -29 (modrý kroužek). Pokud bych takto opci vypsal, můj maximální profit by byl +55 USD (získané Prémium), pokud by cena v pátek nebyla vyšší než 98 USD, toto je můj maximální možný profit, nic dalšího již získat nemohu. Páteční Close mezi hodnotou strike 98 USD a cenou 98.55 USD by pak znamenalo, že se budu muset vzdát části získaného Prémia a můj profit již nebude celých +55 USD, ale pouze jeho část. Každý cenový pohyb nad 98.55 USD je pak již ve znamení ztráty a tato může být neomezená. 98.55 USD je tak BreakEven obchodu s vypsanou opcí. RiskGraf je pak na obrázku níže.

Takto ale nechci vypsanou opci držet, chci ji nějakým způsobem zajistit. Zjišťuji, že Delta této Short Call 98 je na hodnotě -29, proto nakupuji do stavu Delta Neutrality celkem +29x Long akcií za cenu 96.10 USD, za akcie jsem tak utratil -2.786,90 USD. Pokud bylo uvedení do stavu Delta Neutral v případě Long opcí pořízení podkladu v množství vyjádřeném opačným znaménkem Delta, znamenalo to rozšíření možnosti profitovat na této pozici při jakémkoliv směru pohybu. Pořízení podkladu v množství vyjádřeném opačným znaménkem Delta v případě mé Short Call 98 znamená pravý opak, vyjádřený nejlépe opět v grafu zisku a ztráty při expiraci

Pokud jsem měl v případě naked výpisu Short Call 98 naději, že si budu moci ponechat přijaté Prémium v případě, že cena bude klesat, stagnovat nebo mírně růst do hodnoty BreakEven bodu, tak touto „neutralizační“ transakcí jsem si významně přitížil, protože jsem si vytvořil prostor utrpět ztrátu také při poklesu ceny akcie JPM, toto je první podstatný moment takové transakce ve srovnání s hedžováním Long opčních kontraktů pomocí podkladových aktiv. V případě poklesu totiž budou prodělávat mé Long akcie, kterých mám aktuálně 29 kusů. Je však také pravdou, že jsem si mírně vylepšil situaci v případě nárůstu ceny akcie JPM, protože v takovém případě bude sice narůstat cena mé prodané Short Call 98 opce, ale současně poroste hodnota mých aktuálně 29 Long akcií. Toto je možné v grafu vypozorovat posunutím horního BreakEven bodu takto Delta Neutrální pozice.

V úterý, následující den, cena akcie JPM nepatrně poklesla na 95.55 USD.

Pokles ceny akcie JPM je doprovázen poklesem hodnoty Delta na -21. Znamená to, že pokud budu chtít být Delta Neutral, musím prodat 8 akcií z původního počtu 29 kusů. Prodej 8 akcií za aktuální cenu 95.55 USD při jejich pořizovací ceně 96.10 USD znamená okamžitou ztrátu -4.40 USD, protože jsem nakupoval za vyšší cenu a prodával za nižší cenu, což je velmi nemilé, tento obchod je tak proti trendu podkladu a tento obchod byl jednoduše velmi špatně a jenom zvýšil naději, že nakonec obchod zakončí ztrátou, tímto obchodem jsem si snížil maximální výnos +55 USD utrženého Prémia při výpisu opce. Toto je druhý podstatný rozdílový moment oproti hedžování portfolia s kladnou Gamma, protože při klesající ceně prodávám podklady za nevýhodné ceny (klesá záporná Delta mé vypsané Short Call), při setrvávajícím downtrendu bych tak měl mít na paměti, že vyprodávání podkladů by nemělo vytvořit ztrátu vyšší, než je kredit, který jsem utržil při výpisu opčního kontraktu. Investice do akcií se tímto prodejem upravila na -2.022,50 USD. Přestože došlo k poklesu ceny a ztráty hodnoty vypsané opce, možnosti prodělat na jakémkoliv směru pohybu ceny akcie JPM jsem se nezbavil.

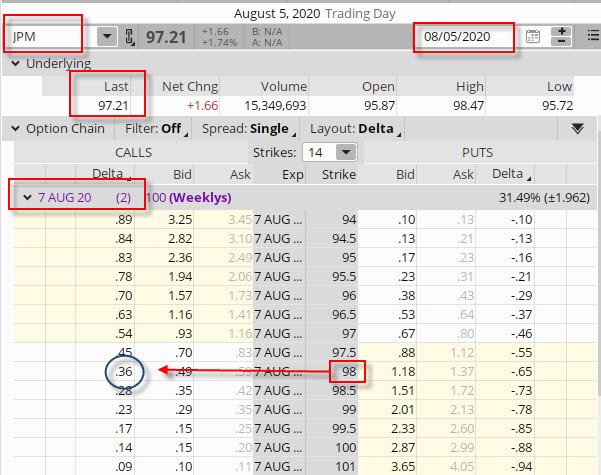

Ve středu naopak cena akcie JPM povyrostla na hodnotu 97.21 USD a opět jsem chtěl celou pozici neutralizovat podle aktuální Delta

Hodnota Delta při nárůstu ceny akcie JPM na hodnotu -36 způsobila, že po výprodeji 8 akcií z předešlého dne jich mám před Delta neutralizací na svém účtu pouze +21 kusů, proto dokupuji do hodnoty Delta -36 dalších +15x Long akcií za aktuální cenu 97.21 USD a zvyšuji náklad na nákup akcií na -3.480,65 USD. Opět platí, že jsem si riziko ztráty na poklesu ze své pozice neodebral, protože mám Long akciovou pozici, riziko ztráty při růstu mám také, protože vypsanou Short Call 98 mi kryje pouze těchto +38 Long akcií.

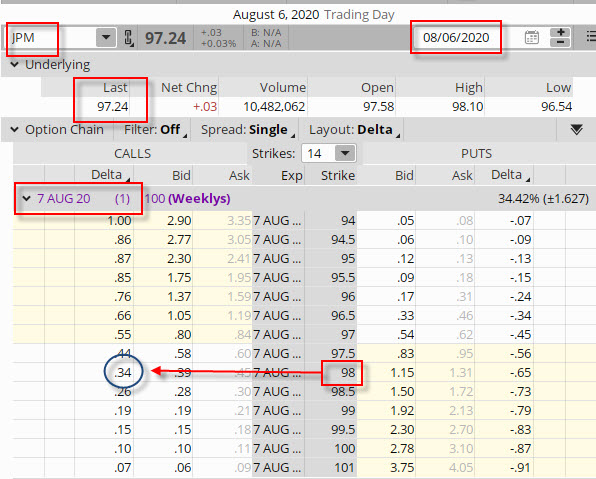

Ve čtvrtek, předposlední den držení vypsané Short Call 98 cena akcií opět velmi nepatrně vzrostla, blížící se expirace a v jejím důsledku zvýšená akcelerace rozpadu ceny opčního kontraktu díky běhu času však reagovala na takový jemný nárůst velmi drobnou korekcí Delta.

Celková Delta na úrovni -34 způsobila, že jsem odprodal z mého celkového počtu 36 kusů Long akcií 2 kusy za aktuální cenu 97.24 USD a snížil tak hodnotu mé investice do akcií na částku -3.286,17 USD. Ve stejné logice jako v předcházející den jsem touto drobnou operací nijak neodvrátil riziko značné ztráty při fatálním poklesu nebo dramatickém růstu. Při velmi značném poklesu ceny mohou mé Long akcie prodělat více, než bylo utržené Prémium společně se ztrátou, kterou jsem již na manipulaci s akciemi utržil (-4.50 USD). Při velmi značném růstu nad strike vypsané Short Call 98 budou sice vydělávat mé nyní vlastněné Long akcie, ale protože jich mám pouze 34 kusů, bude profit na tomto růstu ceny vždy nižší, než je ztráta na vypsané Short Call 98, protože její Delta se bude zvyšovat až ke hranici -100, kdežto Delta mých 34x Long akcií bude mít vždy hodnotu Delta pouze +34. Toto je třetí podstatný moment, který odlišuje Delta Neutral pozici opčních kontraktů s kladnou Gamma – Long Call společně se Short akciemi v počtu například podle Delta při růstu ceny způsobuje, že mohu shortovat další akcie za vyšší ceny a získávat další významné peníze, při poklesu ceny mohu čerpat z růstu profitu na těchto shortovaných akciích, čím vydatnější pohyb, tím větší profity.

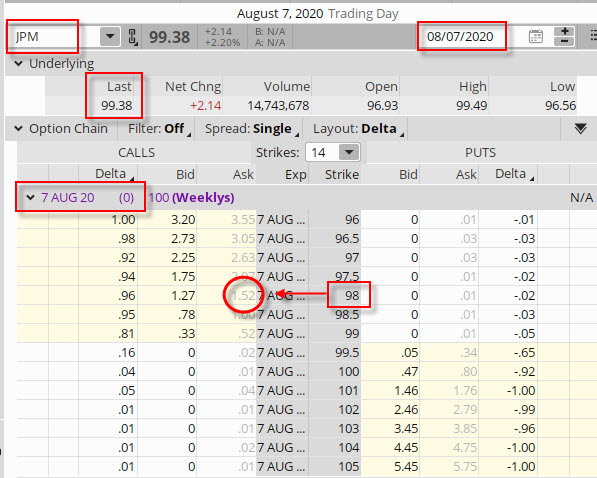

Expirační pátek znamenal pro akcie růst na hodnotu při pátečním Close na úrovni 99.38 USD. Proražení strike Short Call 98 pak přináší tento obrázek.

Nyní již nic neupravuji, pouze likviduji své pozice. Mohu tak, ve světle mého původního obchodu s výpisem Short Call 98 za Prémium ve výši +55 USD konstatovat, že:

1/ V případě, že bych nijak nemanipuloval s podkladovými akciemi, musel bych svou Short Call 98 vykoupit zpět za částku -152 USD, moje ztráta by pak činila (po odečtení přijatého Prémia) celkem -97 USD.

2/ V případě, že se vydám cestou postupné úpravy pozice pomocí nákupů a prodejů podkladů, mohu zjistit, že bych musel opět svou Short Call 98 vykoupit zpět za částku -152 USD, moje ztráta by pak činila (po odečtení přijatého Prémia) celkem -97 USD na opční části obchodu. Ovšem při aktuální ceně akcií JPM na úrovni 99.38 USD bych svých 34x Long akcií pořízených za náklady -3.286,17 USD odprodal za částku +3.378,92 USD a profitoval na této části obchodu částkou +92,75 USD. Celkově bych tedy na likvidaci Short Call 98 opce měl ztrátu -97 USD a na akciích profitoval částkou +92.75 USD, souhrnná ztráta by pak představovala pouze -4.25 USD.

Jak takový obchodní přístup vyhodnotit? Při vypisování nekryté Short opce není určitě vhodné zvolit metodu „sit and wait“, ale stojí jistě za zvážení takovou pozici nějakým způsobem chránit a řídit. Výpis Short Call se zápornou Delta a Gamma mohu tedy upravovat pomocí pořizování podkladů, které mají opačné znaménko Delta a spoléhat se, že při nastalém pohybu proti směru pořízených podkladových akcií buď neutratím utržené Prémium na náklady spojené s jejich manipulaci nebo se spoléhat, že pořízené podklady alespoň částečné kompenzují ztrátu v případě ohrožení strike vypsané opce při pohybu ve směru podkladu ale proti vypsanému opčnímu kontraktu. Opět se potvrzuje, že v tradingu je vždy něco za něco a dokonalé plány neexistují, možnost částečné ochrany strike vypsané opce je tak zatížena možností prodělat také v případě, že se cena bude vyvíjet proti drženým zajišťujícím podkladům. Dodat k vypsané opci pozici s opačnou Delta mohu samozřejmě také pořízením dalších opčních kontraktů s opačným znaménkem Delta (vytvořením spreadové pozice), toto však bude předmětem některého z dalších článků.

Nekryté kombinace a Delta Neutral

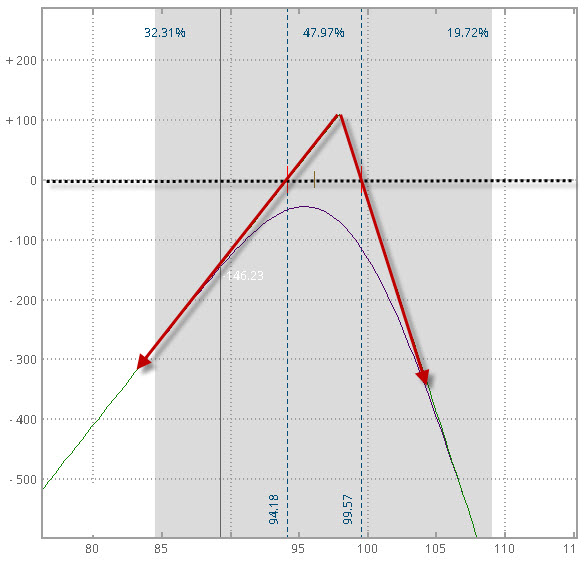

Nemohu si nevšimnout, že výpis naked Short Call opčního kontraktu a jeho částečné zajištění podle Delta Long akciemi vytváří RiskProfile nápadně podobný pozici Short Straddle. Je to pochopitelné, vytvoření risku na obou stranách možného cenového vývoje má podobnou grafickou podobu. Pokud jsem se v článcích o Delta Neutralitě s kladnou Gamma zabýval zajišťováním Long opčních kontraktů pomocí podkladů s opačným znaménkem Delta, vytvářel jsem pozici s profilem zisku a ztráty podobný opční pozici Long Straddle, tato vydělává při jakémkoliv pohybu podkladu. Nyní jsem však v příkladu výše vytvořil zcela opačný případ, tedy možnost prodělku na výraznějším pohybu v některém z obou směrů, tento profil pak opravdu odpovídá opční kombinaci Short Straddle. Pokud tedy odpovídá profil zisku a ztráty této čistě opční kombinaci, jsem oproti pozici vypsané opce s pořízenými podklady s opačným znaménkem Delta ochuzen o jeden podstatný moment, a to je Prémium, o které přicházím výpisem druhé Short opce namísto pořízeným podkladům, pořizované podklady totiž žádné Prémium nepřinášejí. Mohu tak velmi jednoduše konstatovat, že než vypsanou naked opci zajistit pořízenými podklady, je jednodušší vytvořit Delta Neutral pozici pořízením Short Straddle, protože získávám Prémia z obou vypsaných opcí. Protože je jasné, že pozice vytvořená z vypsané Short opce a pořízených podkladů uvedená do stavu Delta Neutrality nezůstává v této neutralitě věčně, ale mění se s měnícím se pohybem ceny podkladu a musím ji dále průběžně upravovat, abych odejmul pozici risk plynoucí z pohybu podkladové akcie, stejně tak má pozice případného Short Straddle bude takovým úpravám podléhat také, abych mohl alespoň částečně eliminovat risk z nečekaného a výraznějšího pohybu.

Short Straddle

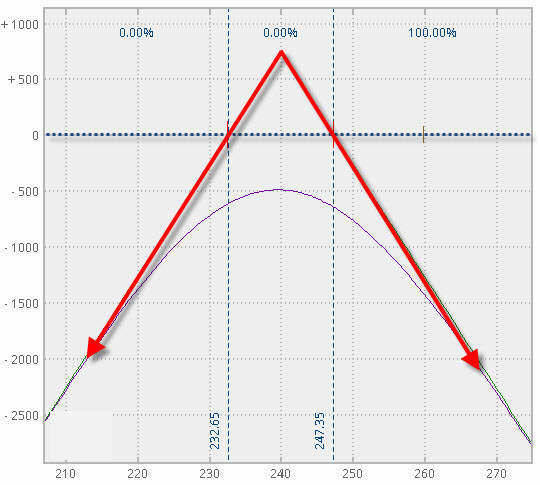

Sdělení, že hodlám vstoupit do pozice Short Straddle, může u silně konzervativního obchodníka vzbuzovat obavy o mém zdravém úsudku a pochybnosti, zda správně vnímám riziko vyplývající z této transakce. Výpis Call a Put opcí na stejném strike a ještě na takovém, který je aktuálně ATM, znamená přijmout na svůj účet velmi mnoho Prémia (v dané expiraci maximum) a současně vystavit můj účet možnosti neomezené ztráty v případě neomezeného pohybu. Výpis opcí na ATM strike 240 na obou stranách opčního řetězce na akcii FB s aktuální cenou 239 USD může znamenat příjem +735 USD. RiskProfile při expiraci vypadá níže takto.

Tvar křivky profilu zisku a ztráty může evokovat rozkročené nohy rybáře stojícího po kolena ve vodě („straddle“ znamená rozkročený), pokud cena silně klesne a hladina vody se ztratí z dohledu, nechytí rybář pravděpodobně žádnou rybu, pokud se hladina vody značně zvedne, tak bude mít rybář co dělat se svou vlastní holou existencí a na ryby mu nezbyde ani pomyšlení. BreakEven ve výši vzdálenosti přijatého Prémia od vypsaného strike (240 USD +/-7.35 USD) jsou na cenových úrovních 232.65 USD a 247.35 USD a představují hranici pásma uvnitř kterého vždy vytvořím nějaký profit. Cenový výlet za hranici tohoto pásma při expiraci však znamená vždy ztrátu. U expirace musím také pamatovat na skutečnost, že pokud nechci přijmout na svůj účet podkladové akcie, budu muset vždy likvidovat opci, která bude „v penězích“. Nyní tedy mohu výrazně prodělat při výrazném pohybu v jakémkoliv směru a toto mě nutí k zamyšlení, jak se pokusit takovou pozici alespoň částečně bránit. Z příkladu s vypsanou opcí a jejím hedžováním podklady již nyní vím, že pokud budu takovou činnost provádět například přísně podle Delta, mohu sice prodělat na pořízených podkladech, ale v případě, že cena půjde proti strike vypsané opce, pořízené podklady budou vždy alespoň částečně eliminovat možnost značné ztráty. Mít nakoupených 30x Long akcií a vypsanou Short Call je vždy jakousi nedokonalou strategií Covered Call, která v případě raketového růstu vždy vrátí část ztráty z vypsané opce profitem na zhodnocených akciích. Vypsat Short Put a vlastnit 30x Short akcií je pak stejná strategie na Put straně, kdy v případě propadu trhů pod strike Short Put budu vždy částečně moci ztrátu na vypsané opci eliminovat profitem na zhodnocených Short akciích. Přesně v tomto duchu pak budu řídit svůj Short Straddle. Jakýkoliv cenový pohyb po jeho pořízení totiž vždy půjde proti některé z mých vypsaných opcí a bude tak záležet, jakou zvolím taktiku k jejich ochraně. Jakýkoliv pohyb podkladu bude měnit Delta mého Short Straddle podle toho, na kterou stranu pohyb nastane a mou základní strategií tak bude neutralizovat cenové pohyby proti mým vypsaným opcím nákupy nebo prodeji akcií. Delta Short Call je záporná, s růstem ceny se její negativita zvyšuje a bude vyžadovat nákupy Long akcií, pokud bude cena klesat, bude se negativita snižovat a já se budu Long akcií zbavovat. Delta Short Put je kladná, s poklesem ceny podkladu se bude její pozitivita zvyšovat a já budu více shortovat podkladové akcie, v případě růstu ceny podkladu se bude její pozitivita rozplývat a já se budu shortovaných akcií zbavovat. V případě Short Strangle budou obě Delta obou vypsaných opcí působit proti sobě a budou se vzájemně kompenzovat, takže ve výsledku budu podkladové akcie pořizovat ve výsledné hodnotě Delta. Ukážu nyní na třech příkladech, jak takový princip vlastně funguje a co znamená pro práci s takto rizikovou pozicí.

Short Straddle – případ první – cenový propad

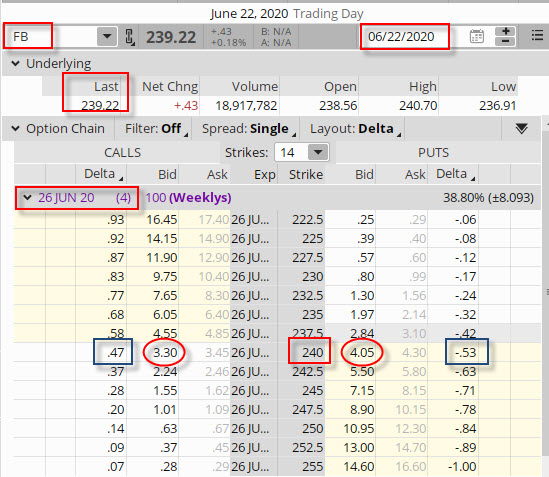

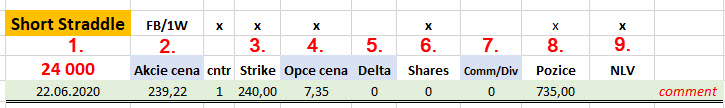

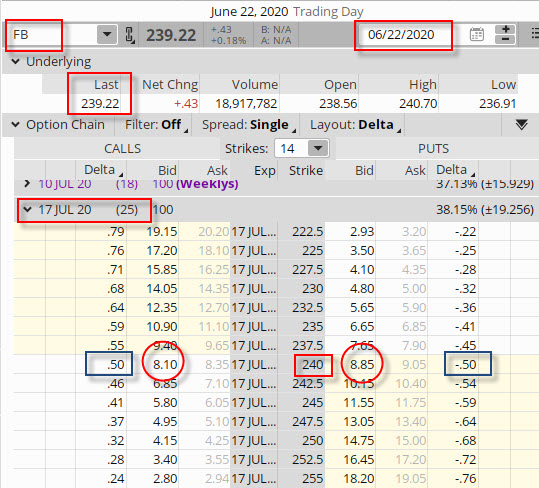

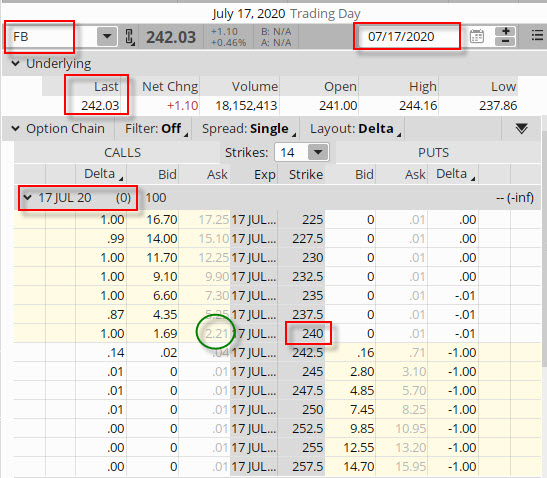

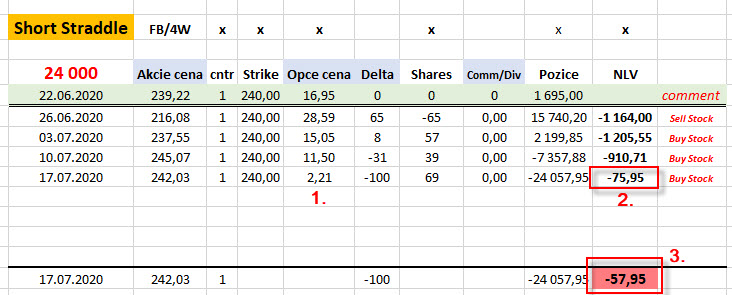

22.6.2020 jsem se rozhodl, že vstoupím do týdenní pozice Short Straddle na akcii FB (Facebook Inc), která se obchodovala za cenu 239.22 USD.

Výpisem Short Call 240 jsem utržil +330 USD a prodejem Short Put 240 jsem obdržel +405 USD, celkově jsem získal +735 USD Prémia. Pozici jsem pořídil na pondělním Close a mohu ji při Delta Short Call 240 na úrovni -47 a Delta Short Put 240 na úrovni +53 nyní považovat za Delta Neutrální (celková Delta je +6). RiskProfile této pozice je pak vyobrazen na obrázku v textu výše a znamená, že mohu při výrazném pohybu od strike Short Straddle (240 USD +/-7.35 USD) prodělat, BreakEven body jsou pak na cenových úrovních 232.65 USD a 247.35 USD. Pozici budu chtít řídit tak, že každý den při Close (tedy v úterý, ve středu a ve čtvrtek) nakoupím nebo prodám akcie FB podle aktuálního pohybu ceny, která změní celkovou Delta mého vypsaného Short Straddle. Pokud cena poroste, budu akcie kupovat (Long), pokud cena bude klesat, bude akcie prodávat (Short). Nakupovat akcie při rostoucích cenách a prodávat je při klesajících cenách bude znamenat ztrátové obchody, držené akcie ale budou vždy vytvářet částečnou ochranu při výrazných pohybech. Tyto vygenerované ztráty na těchto obchodech nesmí spotřebovat utržené Prémium +735 USD, a to se stane v případě, že za života mé vypsané kombinace cena nebude výrazně oscilovat „nahoru a dolů“ nebo se výrazně neutrhne v jakémkoliv směru. Tento první ukázkový obchod je koncipován tak, aby ukázal první důvod takto postupovat, a to možnost eliminovat nepříjemné důsledky výrazného pohybu. Mohu si nyní totiž dovolit komfort pohledu do zpětného zrcátka a zjistit, že se cena od pondělního Close do páteční expirace vyvíjela následujícím způsobem.

Existence menšího a následně brutálního jednodenního propadu ceny pak měl za následek tento „grafický“ průběh, který zobrazuje týdenní vývoj ceny akcie FB v období mého vypsaného Short Straddle. Vyzkouším nyní porovnání, jak by si obchod vedl, pokud se jej rozhodnu naznačeným způsobem bránit. Mohu si pro sledování postupu vytvořit povědomou tabulku, kterou jsem využíval v článcích s Delta Neutral obchody s kladnou Gamma.

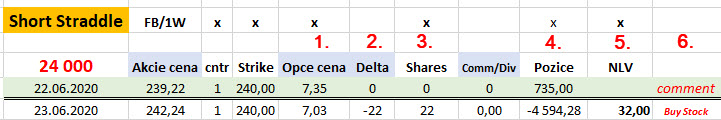

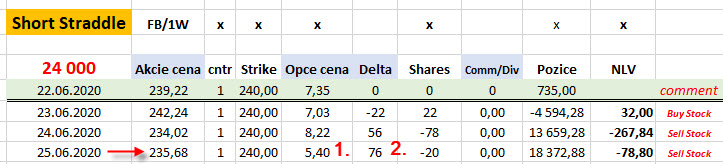

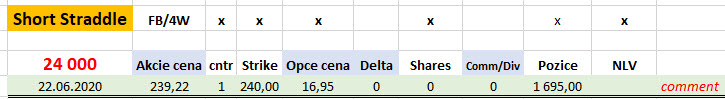

Částka 24.000 USD (1) bude představovat částku výdaje nebo příjmu při expiraci Short Straddle, vždy totiž bude jedna opce „v penězích“ a vždy budu s pozice vystupovat pořízením potřebného počtu akcií do rovné stovky s očekáváním přiřazení (vyplyne dále z textu). Přiřazení pak bude znamenat povinnost nakoupit 100x Long akcií (v případě Short Put) nebo dodat 100x Long akcií (Short Call), tato povinnost pak bude kompenzována stovkou akcií na mém účtu. Cena akcie (2) označuje aktuální cenu v daný okamžik, Strike (3) je hodnota strike mých opčních kontraktů Short Straddle, Cena opce (4) představuje utržené Prémium, Delta (5) je součet Delta obou opčních kontraktů v daný okamžik, Shares (6) bude představovat počet kusů akcií pro transakci do stavu Delta Neutral, Comm/Div (7) bude obsahovat případnou kalkulaci poplatků nebo výše Dividendy vážících se k drženým akciím, Pozice (8) bude znamenat kalkulaci hodnoty vynaložených nebo přijatých peněz na celou pozici k danému okamžiku (nyní +735 USD jako přijaté Prémium) a NLV (9) označuje „Net Liquidation Value“, tedy číslo, které bude znamenat situaci, že k danému okamžiku bych celou pozici zlikvidoval za aktuální ceny k danému okamžiku na volném trhu. Jak budou jednotlivé sloupce plněny údaji je možné vypozorovat ze situace následující den – úterního Close, kdy cena akcií FB poskočila o více než tři dolary na částku 242.24 USD.

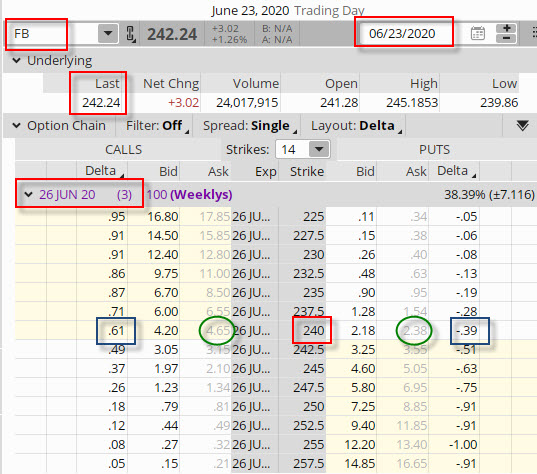

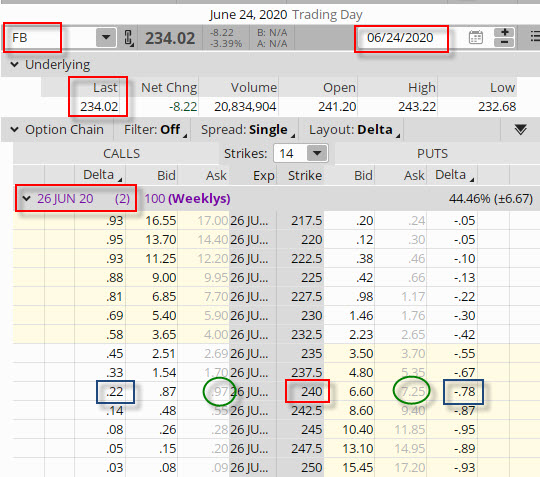

Cenovou situaci na akcii, aktuální cenu vypsaného Short Straddle, celkovou hodnotu Delta a počet akcií k hedžování je pak vidět v novém řádku sumarizace

Z obrázku s opčním řetězcem výše vyplývá, že cena mého Short Straddle je nyní na částce 703 USD (1) a reprezentuje jejich prodejní cenu (Ask) zobrazenou zelenými kroužky. Hodnota celkové Delta (2) na úrovni -22 je výsledkem součtu Delta Short Call -61 a Short Put +39 (modré obdélníky) a představuje tak pořízení 22x Long akcií (3). Výdaj na nákup akcií (-22 x 242.24 USD) ve výši -5.329,28 USD je snížen o přijaté Prémium z výpisu Short Straddle +735, což ve výsledku tvoří můj aktuální výdaj na tento obchod ve výši -4.594,28 USD (4). Pokud bych nyní vše prodal, zbavil se akcií a opcí, měl bych nyní čistý profit +32 USD (5), který nyní po této první transakci představuje pouze profit na opčních kontraktech (akcie bych likvidoval za stejnou cenu, za jakou jsem je koupil). Jednoduchý popisek pro mou informaci (6) označuje podstatu transakce z tohoto řádku.

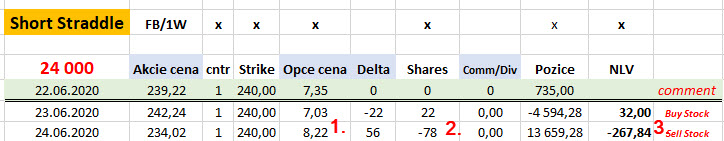

Středeční Close přineslo další úpravu pozice, protože cena akcií zažila v tento den první propad ceny na hodnotu 234.02 USD

Údaje o parametrech obchodu přenesu do své připravené tabulky.

Propad ceny akcií FB o osm dolarů přinesl zvýšení hodnoty mého Short Straddle na částku -822 USD (1), pokud bych neměl žádné nakoupené akcie, byla by má ztráta nyní pouze na Short Straddle (+735 USD – 822 USD) ve výši -87 USD. Celková Delta se změnila na (-22 + 78) na +56 a znamená to, že pokud nyní již mám na svém účtu 22x Long akcií, musím shortovat -78x Short akcií za aktuální cenu, abych měl požadovaný počet -56x Short akcií, tedy požadovaný počet podle opačného znaménka celkové Delta +56 (3). Pokud bych nyní uzavřel celou pozici za aktuální cenu, tak bych ke ztrátě na opcích tvořících Short Straddle (-87 USD) musel také připočítat ztrátu na akciích, protože svých včerejších 22x Long akcií nakoupených za 242.24 USD nyní prodávám za aktuální cenu 234.02 USD, toto mi přináší ztrátu na mém účtu ve výši -180.84 USD. Ztráta na opcích (-87) a ztráta na akciích (-180.84) způsobuje, že okamžité uzavření pozic by znamenalo celkovou ztrátu -267.84 USD (3). Nyní je poprvé patrné, jak nákup za více než prodej způsobuje ztrátu a úbytek mnou získaného Prémia (+735 USD) výměnou za částečnou ochranu před dalším podstatným poklesem ceny, v takovém případě by se proti ztrátě na vypsané Short Put opce zapojilo vydělávání mých aktuálně držených 56x Short akcií.

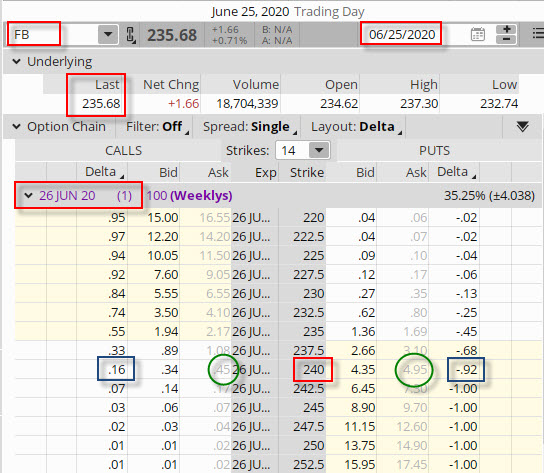

Čtvrteční Close přináší nepatrné zvýšení ceny akcií FB na úroveň 235.68 USD a poslední úpravu pozice před páteční expirací.

Mohu si pak opět pozorované hodnoty přenést do připraveného přehledu.

Mohu pozorovat, že poslední řádek přináší zajímavé údaje celé pozice. Aktuální cena akcií FB na úrovni 235.68 USD znamená, že se nyní, v předvečer expirace, pohybuji v pásmu vymezeném BreakEven body (-232.65 USD – 247.35 USD) proto cena mé Short Call 240 již významně ztratila na ceně a celková cena mého Short Straddle je na hodnotě 540 USD (1) a tato opční strategie by tak v tomto okamžiku vykazovala slušný profit (+735 USD – 540 USD) ve výši +195 USD. Mám ale pořízené Short akcie a budu pořizovat další, protože celková Delta je (-16 + 92) na úrovní +76 (2) a znamená to, že budu nyní potřebovat ještě dalších -20x Short akcií za aktuální cenu. Proč je Delta mé Short Put 240 tak závratně vysoká, když cena mírně narostla? Mohu si k vysvětlení vzít jednu z interpretací Delta, která mi sděluje výši pravděpodobnosti, že opční kontrakt zůstane při expiraci „v penězích“, Delta 92 by pak znamenalo, že při čtvrtečním Close při ceně 235.68 USD je takto na 92% pravděpodobné, že tato Short Put opce na strike 240 zůstane zítra „v penězích“.

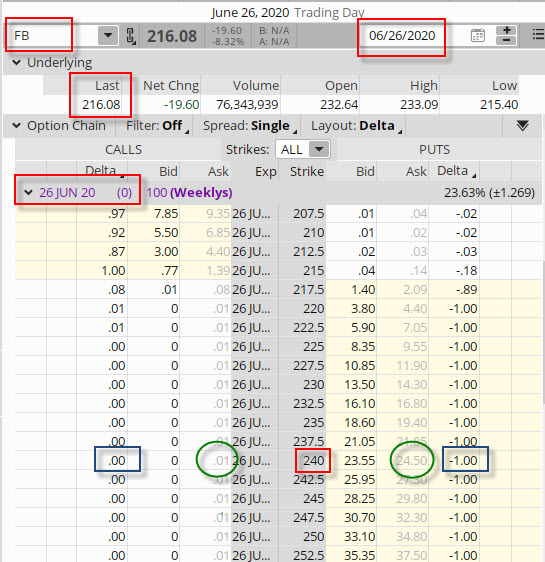

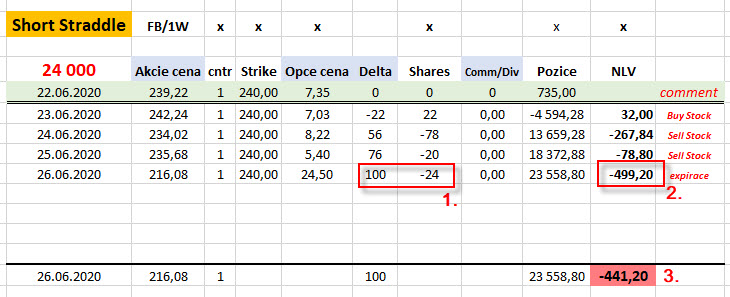

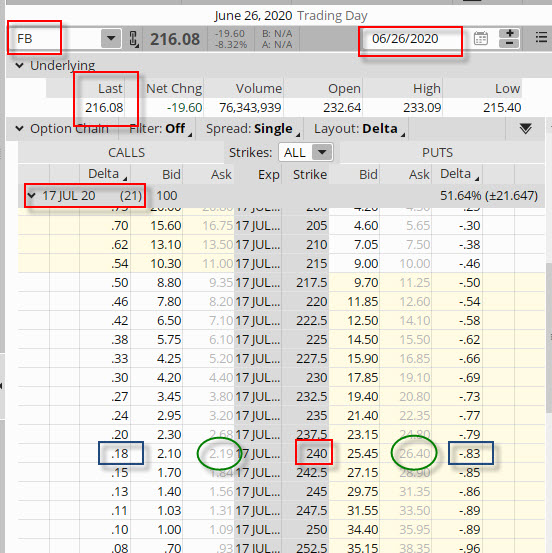

Páteční Close dalo tomuto tvrzení o pravděpodobnosti podle Delta více než za pravdu. Cena akcií totiž silně a dramaticky poklesla na závěrečných 216.08 USD a ztratila tak od pořízení mého Short Straddle v pondělí více než 23 USD.

Dramatický pokles přináší tato expirační čísla. Nyní již mohu vypozorovat, že Delta bezcenné Short Call 240 je nulová a Delta Short Put 240, která je „v penězích“ má hodnotu +100. Pokud bych žádné zajišťování neprováděl, mohu vypozorovat, že bych Short Put 240 musel zlikvidovat za částku -2.450 USD a při přijatém Prémiu +735 USD by to znamenalo značnou ztrátu -1.715 USD. Včerejší profit na vypsaném Short Straddle se tak rázem změnil na významnou ztrátu, tento závěr nepotřebuje další komentář. Já však nemám takovou pozici, protože jsem si postupně vytvářel ochranu prodáváním akcií, kterých mám nyní -76 kusů. Přenesu si tedy tyto páteční uzavírací hodnoty do mé tabulky, abych mohl odezírat parametry mé částečně zajištěné pozice.

Silný pokles ceny by sice způsobil vysokou výkupní cenu Short Put 240 za -2.450 USD, ale také by vytvořil značný profit na -76x Short akciích, protože je budu likvidovat nákupem zpět na takto snížené ceně. Poslední řádek mé tabulky pak přináší dva možné pohledy na ukončení pozice. Je z něj patrné, že jsem pořídil na této konečné ceně akcií -24x Short akcií do celé stovky (1). Potom mohu uvažovat, že opravdu celou pozici nakoupím zpět, a tato transakce by pak znamenala, že jsem na výkup Short Put 240 a likvidaci akcií vynaložil o -499,20 USD více, než jsem všemi výpisy a akciovými shorty přijal a -499,20 USD by tak byla konečná výše ztráty (2). Mohu však postupovat také tak, že nic vykupovat zpět nebudu a nechám se na Short Put 240 přiřadit, což mi způsobí povinnost nakoupit akcie FB za cenu 240 USD/kus. Tato transakce pak bude kompenzovat mých 100x Short akcií FB na mém účtu a jejím výsledkem bude ztráta -441.20 USD (3). Ztráta o -58 USD nižší je způsobena existencí zbytku Prémia, které bych musel zaplatil při výkupu Short Put 240 v předchozí variantě výstupu z pozice.

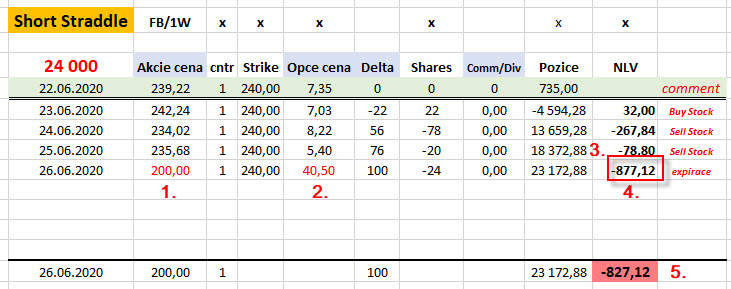

Přestože by to byla opět ztráta, mohu spokojeně konstatovat, že prodělat -441.20 USD je daleko stravitelnější než ztratit -1.715 USD. Mohu si dokonce podle této tabulky namodelovat, co by se mi mohlo přihodit, kdyby cena akcie FB klesla až na 200 USD.

Bez „akciové podpory“ bych musel svou Short Put vykoupit za -4.050 USD a při přijatém Prémiu +735 USD bych tak ztratil neuvěřitelných -3.315 USD. V případě, že bych na ceně akcie FB na úrovni 200 USD (1) a ceně Short Put 240 4.050 USD (2) měl -76x Short akcií FB a na svém účtu +18.372,88 USD za přijaté Prémium a akciové shorty (3), byla by má ztráta likvidací pozic při pátečním Close -877.12 USD (4), v případě pořízení Short akcií do stovky kusů a proběhnutým přiřazením by pak činila -827.12 USD (5).

Short Straddle – případ druhý – propad a růst

Druhá ukázka stejného přístupu bude založena na principu delšího časového horizontu, kdy budu vycházet ze stejného časového okamžiku jako v předcházejícím fiktivním obchodu, tedy se startem dne 22.6.2020 s cenou akcie FB na úrovni 239.22 USD a s výpisem Short Straddle na strike 240. Nyní ale budu preferovat výpis tohoto Short Straddle na opcích s expirací za 25 kalendářních dnů, budu chtít tedy získat výpisem obou opcí daleko více Prémia a také nebudu pozici zajišťovat každý den, ale toto ponechám pouze na pátečních Close každého týdne, protože se jedná o expiraci za necelé čtyři týdny, bude tak jednat pouze o tři úpravy. Budu tak chtít eliminovat případné lokální cenové výpadky a snažit se pouze zajišťovat případně významnější cenové týdenní výkyvy, od tohoto si slibuji úsporu nákladů na ztrátové operace s podkladovými akciemi, na rozdíl od přístupů, ve kterých bych svou pozornost na zajišťování soustředil do kratších časových intervalů nebo jiných signálů vyzývajících mě k frekventovanějším obchodům s podklady. Mohu tak toto své odhodlání opět promítnout do historie a vypozorovat, jaké období mě v mém obchodu čekalo.

Z grafu vyplývá, že můj týdenní předcházející obchod s vypsaným Short Straddle a s konečnou cenou 216.08 USD zdaleka neznamenal pro cenový pád tohoto titulu konečnou a že se cena přiblížila cenové hladině 207 USD. Poté však nastalo zotavení a cena se vrátila na svou původní úroveň. Je tak patrné, že obchodovat Short Straddle za vyznačené období bez žádné akce by patrně přineslo obchodníkovi nemálo horkých chvilek, přestože by nakonec skončilo skvělým obchodním výsledkem. Do budoucnosti však nikdo z nás nevidí a možnost si takto obchod zobrazit je pouze výsadou těch, kterým není líto času a zkoušejí nejdříve své obchody nanečisto, aby nalezli ve svých přístupech jeho pravou podstatu a mohli tak volit co nejlepší obchodní přístupy nebo aby alespoň udělali v danou chvíli co nejkvalitnější obchodní rozhodnutí anebo vybrali obchodní akci, která odpovídá vážnosti daného obchodného okamžiku.

Rozhodnutí upravovat pozici pouze na Close poslední den v týdnu tak může být graficky znázorněno na obrázku níže.

Vstup 22.6.2020 na ceně akcie FB na úrovni 239.22 USD a s výběrem výpisu Short Straddle nikoli v expiraci ve stejném týdnu, ale v expiraci za 25 kalendářních dnů by přinesl tyto parametry obchodu.

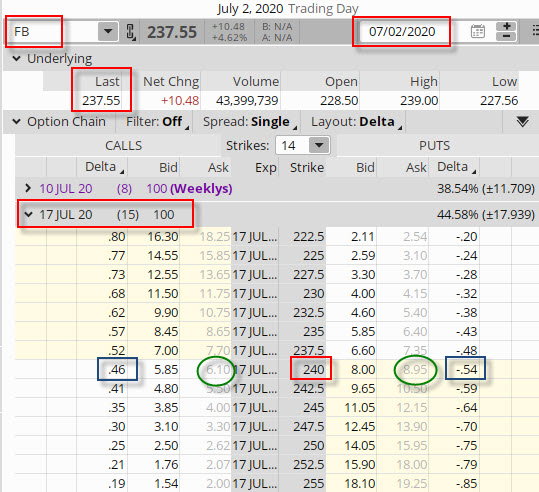

Výpis Short Call 240 by přinesl +810 USD Prémia a výpis Short Put 240 by přinesl +885 USD Prémia, celkově bych za tyto výpisy utržil +1.695 USD. Toto Prémium pak určuje BreakEven body mé pozice na 223.05 USD a 256.95 USD, cena uvnitř tohoto pásma při expiraci za 25 kalendářních dnů pak znamená profit, v opačném případě mohu počítat se ztrátou, pokud nebudu podnikat žádné kroky. Delta Short Call 240 je -50 a Delta Short Put je +50 (modré obdélníky), mám tak dokonale Delta Neutral pozici, tuto si pak mohu zobrazit v tabulce.

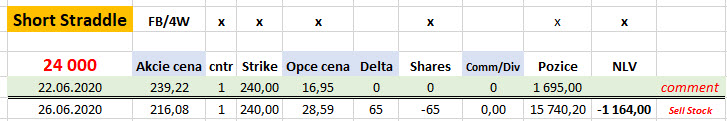

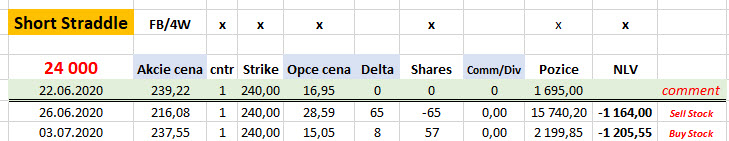

První úpravu pozice provádím první pátek po pořízení pozice, tedy v den, kdy akcie zažila významný propad na cenu 216.08 USD.

Zobrazené cenové údaje o vypsaných opcích, celkové Delta a potřebě pořizovat akcie mám zpracovány do tabulky.

Pokles ceny způsobil změnu celkové Delta na +65, proto jsem provedl -65x Short akcii FB za jejich aktuální cenu. Mohu také vypozorovat, že vypsaný Short Straddle na tomto poklesu prodělává -1.164 USD. Takto pořízenou pozici částečné ochrany jsem ponechal do posledního Close následujícího týdne, kterým byl čtvrtek (v pátek byly burzovní prázdniny). Mohu vypozorovat, že cena akcií FB se z propadu zotavila a zakončila na 237.55 USD.

Tento narůst ceny po konfrontaci s mou tabulkou pro výpočet další úpravy vypadá následovně.

Výsledná Delta pozice po zotavení ceny (-46 +54) na úrovni +8 způsobuje nutnost nakoupit zpět -57 Short akcií (mám jich aktuálně -65), abych na mém účtu evidoval pouze -8x Short akcií FB podle aktuální hodnoty Delta +8. Toto mi vytvořilo nyní dosti zásadní ztrátu na tomto akciovém obchodu, protože jsem akcie shortoval za cenu 216.08 USD a nyní se jich zbavuji za 237.55 USD. Cena opcí mého Short Straddle je na 1.505 USD a vytváří na tomto Short Straddle prozatím malý profit +190 USD, pokud bych nyní celou pozici likvidoval, ztratil bych -1205.55 USD, protože takovou ztrátu nyní vytvořily mé operace s akciemi. Jsem však pouze v polovině obchodu a na Prémium opčních kontraktů doposud nepůsobí vliv rozpadu ceny působením času, přestože se pohybuji velmi poblíž vypsaných strike. Ponechání obchodu plynout do Close následující pátek přineslo další uptrend ceny, tentokrát na cenu 245.07 USD.

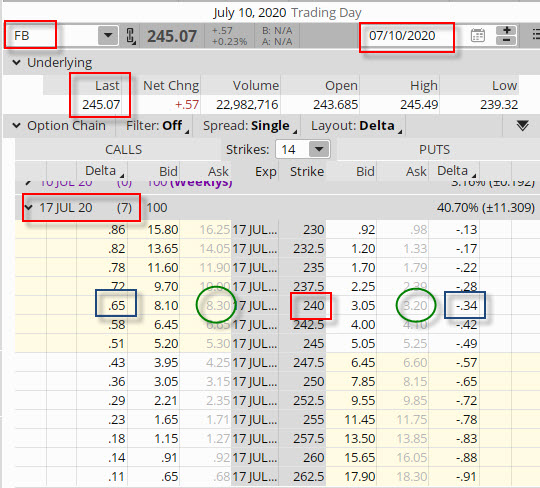

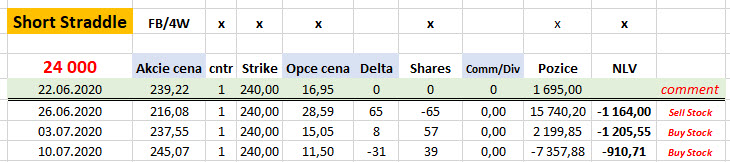

Mohu vypozorovat, že se nyní cena ocitla nad strike vypsaných opcí 240 a nyní je tedy v ohrožení nikoliv Short Put 240 ale naopak Short Call 240. Toto se také projevilo ve znaménku celkové Delta. Mohu si tak tyto vypozorované údaje zanést do připraveného přehledu.

Delta Short Call -65 a Delta Short Put +34 způsobuje, že celková Delta mé pozice je -31, abych dosáhl na tento počet akcií s opačným znaménkem na mém účtu kde se aktuálně nachází -8x Short akcií, musím nakoupit +39x Long akcií FB za aktuální cenu. Pokud toto provedu a započítám tento výdaj do tabulky současně se zjištěním, že zbytková cena Short Straddle je 1.150 USD, mohu konstatovat, že aktuálně bych prodělal -910.71 USD, pokud bych se rozhodl nyní celou svou pozici na FB zlikvidovat. Chybí však ještě týden do konce celé mé transakce, proto se přesunu na expirační pátek následujícího týdne.

V expirační pátek 17.7.2020 měla cena akcií FB hodnotu 242.03 USD a odpovídající cenu opčních kontraktů tvořících vypsaný Short Straddle.

Pokles ceny akcie FB na úroveň 242,03 USD, která je pouze dva dolary vzdálená od strike vypsaných opcí Short Straddle by znamenala zcela jistě mimořádný profit, pokud bych žádné transakce s podklady během měsíce držení neprováděl a při přijatém Prémiu +1.695 USD by dnešní likvidační cena Short Call 240 za -221 USD způsobila profit +1.474 USD, což by byl mimořádně úspěšný obchod. Nemohu ale v žádném případě předpokládat, že u tak volatilní akcie, jakou FB bezesporu je, bude za měsíc cena stejná jako je dnes, takovým predikcím jsem již odvykl. Musím tedy cenové údaje z expiračního pátku promítnout do operací, které jsem provedl, abych mohl pozorovat tento výsledek.

Propad ceny a následný návrat na původní cenovou hladinu zachycený do hedžovací transakce způsobil, že tato zajišťovací operace vyčerpala veškerý kredit z přijatého Prémia a vytvořila velmi mírnou ztrátu ve výši -75.95 USD v případě, že bych celou pozici likvidoval na Close a ztrátu ve výši -57.95 USD, pokud bych volil cestu nákupu do počtu 100 akci a nechal se na Short Call 240 přiřadit.

Co z takové ukázky vyplývá? Pokud bych vypsal Short Straddle 240 a neprováděl žádné transakce, dosáhl bych na mimořádný profit, k jeho dosažení bych ale musel projít peklem značných cenových pohybů, které by mohly vyústit v obrovské ztráty pokud bych „ztratil nervy“ a pozici na nějaké významnější ztrátě uzavřel. V případě pravidelných zajišťovacích operací bych sice na celkový profit nedosáhl a vytvořil bych dokonce malou ztrátu, ale pravděpodobně bych lépe snášel utrpení ze značných cenových výkyvů. Shrnutí je tedy víceméně jasné, pokud za života opčního kontraktu nenastanou významné cenové pohyby, mohu se připravit na přívětivější tvář vypisování nekrytých opčních kombinací a pomýšlet na rozumné profity a přijatelnější ztráty.

Short Straddle – případ třetí – pečlivější výběr

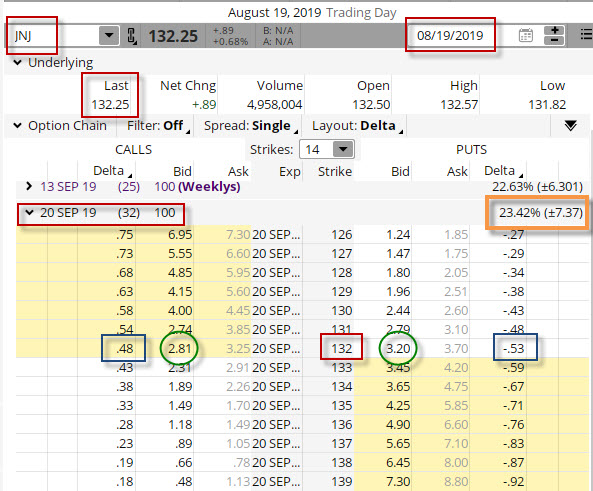

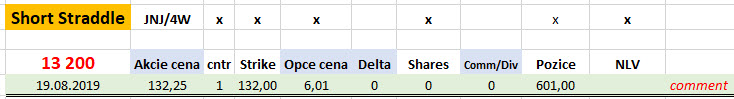

Vybrat si pro vypisování Short Straddle titul FB nebude pravděpodobně ta nejlepší volba. Značně volatilní akcie může přinést překvapivé pohyby a jak je patrné z výše uvedeného (a obecně z vypisování nekrytých opcí), tak pohyb podkladů není v žádném případě žádoucí, tuto podmínku pak akcie FB v žádném případě v danou chvíli vstupu nesplňuje. Mohu proto podrobit mé hledání vhodného titulu všemožnému zkoumání a vyhodnocovat, které tituly by mohly být pro vypisování nekrytých opcí vhodnější než druhé, volit parametry pro takové filtrování je pak bezbřehé množství. Mohu například v úplné jednoduchosti chtít, aby volatilita titulu byla nižší, než je volatilita celých trhů měřených například indexem S&P 500 a zaměřit se třeba na parametr Beta. Mohu tedy chtít vypisovat Short Straddle na titul, který se pohybuje líněji než tento akciový benchmark a má volba může padnout například na titul JNJ (Johnson & Johnson). Tento má Beta zhruba 0.60 a znamená to, že se pohybuje „na 60% plynu“ oproti tomuto širokému akciovému indexu. Mohu se také zaměřit na hodnotu Implied Volatility, která mi může napomoci teoreticky vypočítat, nakolik trh určil pravděpodobnost, s jakou se bude cena titulu JNJ vyvíjet v budoucnosti. Mohu tak vybrat pro svůj obchod měsíční držení Short Straddle vypsaného na ATM strike se začátkem obchodu 19.8.2019.

V pondělí 19.8.2019 mohu odezírat z opčního řetězce JNJ za 32 kalendářních dnů tyto parametry.

Mohu zjistit, že při ceně akcie JNJ na úrovni 132.25 USD mohu výpisem Short Call 132 získat +281 USD a výpisem Short Put 132 získat +320 USD, mé celkové Prémium je tak +601 USD. Pásmo profitu mého Short Straddle 132 je tak ve vzdálenosti +/-6.01 USD od strike vypsaných opcí, tedy 125.99 USD – 138.01 USD. Mohu ale také zaměřit pozornost na hodnotu Implied Volatility, která je na hodnotě 23.42% (hnědý obdélník). Dobu do expirace opcí za 32 kalendářních dnů musím upravit tak, že tento časový úsek obsahuje 8 dnů, které představují víkendy do expirace, obchodních dnů je tak 24. Hodnotu roční Implied Volatility 23.42% převedu na její denní hodnotu vydělením odmocninou z počtu obchodních dnů v roce (252), tedy 23.42%/15.87, abych zjistil, že denní hodnota Implied Volatility je 1.48%. Na pravděpodobnost hodnoty pohybu podle této Implied Volatility za 22 obchodních dnů vynásobím tuto denní Implied Volatilitu hodnotou druhé odmocniny z 22, tedy 1.48%*4.69, abych získal hodnotu 6.94%. Podle tohoto údaje tak mohu předpokládat, že s pravděpodobností, která přísluší první standardní odchylce (68%), se bude cena za těchto 22 dnů pohybovat v rozmezí +/-6.94% od současné ceny. Při současné ceně akcie JNJ 132.25 USD to znamená +/- 9.17 USD. Pokud toto porovnám s pásmem mých BreakEven bodů (+/-6.01 USD od strike 132), tak pravděpodobnost, že se v těchto mantinelech neudrží je celkem slušná. Já mám nyní pro toto srovnání k dispozici obrázek vývoje ceny akcie JNJ v tomto období držení Short Straddle a mohu srovnat tyto teoretické předpoklady s obchodní realitou, která nakonec nastala.

Mohu velmi jednoduše zjistit, že hodnota Implied Volatility byla vyšší, než nakonec svým pohybem cena akcie JNJ předvedla a predikce podle této hodnoty pak byla velkorysejší než to, co se nakonec na trhu JNJ událo. Pohyb v následujícím měsíci podle obrázku probíhal ve zhruba pětidolarovém rozsahu od vstupní ceny. Mohu si tak do arsenálu možného momentu hedžování, kromě hodnoty Delta, Gamma nebo časových period, přidat také úroveň pravděpodobnosti dalšího pohybu podle hodnoty Implied Volatility.

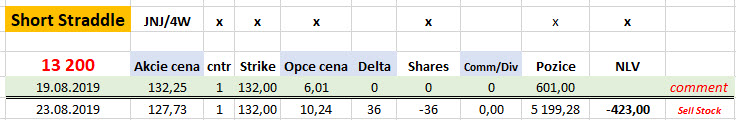

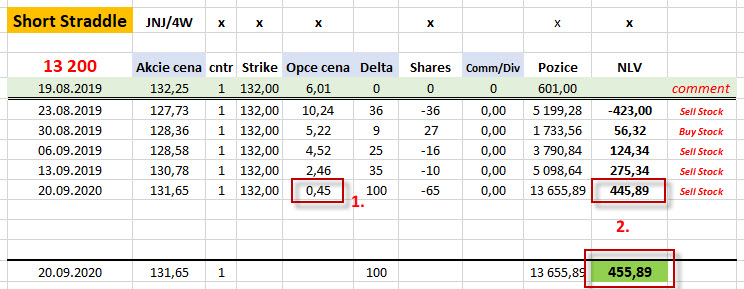

Mohu si pak úvodní údaje o pozici přenést do mé tabulky.

První úprava pozice nastala v pátek 23.8.2019 téhož týdne, kdy jsem do pozice vstoupil. Nebudu již nyní uvádět obrázky z analytické platformy Thinkorswim, ale omezím se pouze na průběh obchodu demonstrovaném na mé přehledové tabulce. Cena akcie JNJ propadla na úroveň 127.73 USD a toto přineslo ztrátu na mém vypsaném Short Straddle 132. Jako zajištění proti dalšímu propadu jsem zvolil Delta Neutral pozici na Short akciích s opačným znaménkem Delta, prodal jsem jich celkově -36 kusů

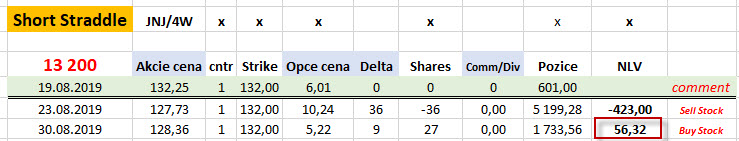

Následující úprava nastala na Close v pátek následujícího týdne dne 30.8.2019. Cena akcií mírně povyrostla na 128.36 USD a Delta mé pozice se snížila na +9

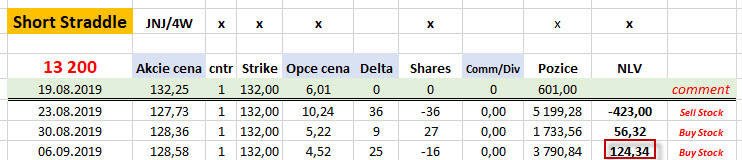

Likvidace části short akciové pozice za vyšší cenu vygenerovala ztrátu, tato je však kompenzována aktuálním profitem na případné likvidaci Short Straddle za nižší cenu, v součtu pak mohu pozorovat mírný profit +56,32 USD. Následující úprava přichází další pátek, opět na Close dne 6.9.2019, kdy cena akcie JNJ opět mírně vystoupala na 128,58 USD.

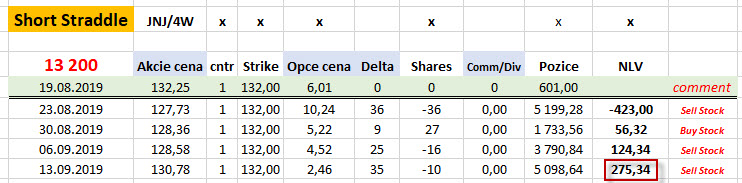

Nárůst hodnoty Delta na +25 mě přinutil shortovat další akcie k úpravě Delta Neutral pozice, nicméně se cena přibližuje k ceně, na které jsem Short Straddle 132 otevřel, takže mohu vypozorovat výraznější profit na vypsaných opcích, celkově tak již nyní při případné likvidaci pozice mohu pomýšlet na zisk +124.34 USD. Další pátek 13.9.2020 přináší poslední úpravu, protože se jedná o poslední pátek před expirací příští týden. Cena opět mírně narostla na 130.78 USD a stále se udržuje v pásmu mých BreakEven bodů. Tento stav je pak vyobrazen v tabulce níže.

Další zvýšení Delta na +35 vyžaduje další akciový short, ale také slušný rozpad ceny vypsaného Short Straddle. Mohu tak vypozorovat, že při likvidaci pozice bych nyní již mohl inkasovat 275.34 USD. Celý obchod pak skončil 20.9.202 v expirační pátek, kdy cena opět mírně vystoupala na 131.65 USD a zakončila tak mezi BreakEven body. Nyní již nebudu nijak pozici upravovat, pouze ji připravím na přiřazení.

Cena akcie JNJ se přiblížila k ceně, na které jsem do pozice výpisu Short Straddle 132 před měsícem vstupoval. Mohu tak nyní pozorovat, že při přijatém Prémiu ve výši +601 USD by likvidační hodnota pouze opční pozice vyžadovala náklad -45 USD (1). Mohl bych tak profitovat na výpisech +556 USD, pokud bych neprováděl žádné zajišťovací operace. Zůstat zcela nekrytý ale není pravděpodobně dobrý obchodní styl, proto jsem se rozhodl takové zajištění pořizovat a mou snahou bylo neprovádět takové úpravy často, protože každý takový úkon vždy znamená ztrátu, tato pak neměla být vyšší než přijaté Prémium. 4x manipulace se zajištěním a závěrečné pořízení akcií do rovné stovky short akcií JNJ nakonec spotřebovalo necelou třetinu přijatého Prémia a při přiřazení Short Put 132 by přineslo na můj účet profit ve výši +455,89 USD (2).

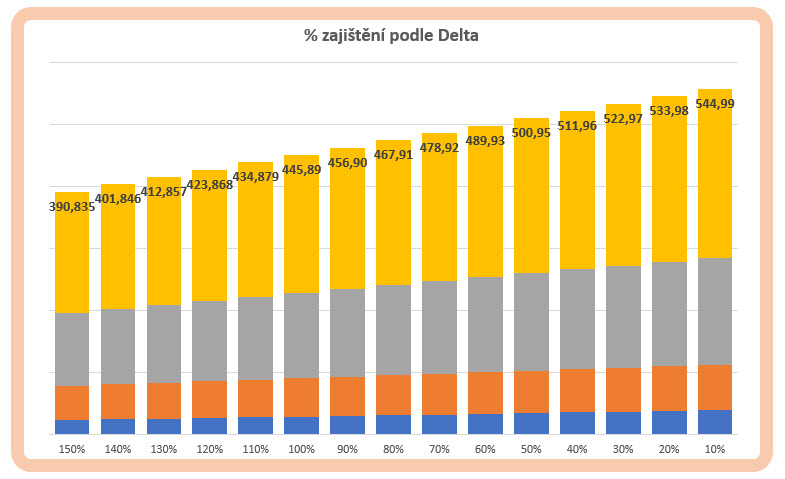

Z pohledu profitu a průběhu obchodu se může zdát, že zajišťování nebylo nutné a zbytečně zhoršilo profitabilitu obchodu. Můžu tak přemýšlet o nějaké jednoduché úpravě, která by celý proces pomohla lépe optimalizovat směrem k vyššímu profitu. Hledání metod kdy, jak a kolik peněz vynaložit na případné zajištění je racionální směr uvažování, nyní se dotknu pouze jednoho možného směru takové úvahy. Protože do budoucnosti v žádném případě nevidím a cokoliv predikovat může být velmi ošemetné, mohu přemýšlet, jestli pozici upravovat přesně podle Delta nepůjde vylepšit například využitím zajištění podle její poměrné části. Mohu si představit, že budu zajišťovat svou pozici podle její poloviční hodnoty nebo budu naopak chtít, abych měl zajištění vyšší než je aktuální hodnota Delta, třeba o 20%. Takový postup pak mohu podrobit zkoumání, co by mohl přinést. Na obrázku níže je obchod s vypsaným Short Straddle 132 na titul JNJ upravený o pořizování podkladových akcií v určitém poměru podle aktuální Delta

Je jisté, že vynakládání různě vysokých prostředků ovlivní celkovou profitabilitu obchodu. Logika za tímto grafem je ale pochopitelná, čím méně budu zajišťovat, tím méně postupně ztrátových obchodů na podkladech nakonec udělám, ale vystavuji se vyššímu riziku dramatického pohybu, který nebudou schopny mé zajišťovací podklady zachytit a případná ztráta na vypsaných opcích bude vyšší, sloupce s profitem v grafu tohoto úspěšného obchodu tak rostou s klesajícím poměrem pořizovaného zajištění. Naopak, pokud do zajištění alokuji vyšší prostředky, než je Delta (nebo obecně vyšší prostředky) sloupce grafu profitu tohoto úspěšného obchodu klesají, mohu ale být úspěšnější při vydatnějším pohybu, kdy mé pořízené podklady ve větším množství budou více chránit mou opční pozici, bohužel s vyšším počtem podkladů pak také roste ztrátovost jednotlivých transakcí s podkladovými akciemi v postupných hedžovacích operacích. Vyobrazený graf ukazuje zajišťování podle určitého poměru Delta a je zobrazeno na profitabilním obchodu, mohu pak pozorovat, že výrazné snížení nebo zvýšení procentního podílu Delta pro zajišťovací operace celkem nevýrazně změnilo profit celého obchodu. Toto zobrazení se však výrazně změní, pokud bych takto zobrazil výrazně ztrátový obchod, rozsah zajištění by pak měl na celkový výkon velmi výrazný vliv….:c)

V článku jsem chtěl provést můj základní náhled na problém vypisování opčních kontraktů, nyní pouze těch nekrytých. Je jasné, že vypisování nekrytých opcí může být tradingová sebevražda, odpovídající zábava pro jedince vyznávající zvýšenou hladinu adrenalinu nebo také promyšlenější obchodní přístup. Neměl bych ustrnout v přesvědčení, že pokud jsem koupil nekrytou Long opci, tak někdo musí nekrytou Short opci vypsat, to by byl celkem výrazný omyl. Dobrý trader, který se rozhodne pro takový typ obchodu, se především zajišťuje a neustále přemýšlí, aby jeho obchody byly zajištěny co nejefektivněji, navíc s vynaložením co nejmenšího množství prostředků. Obchodování nekrytých vypsaných opčních kontraktů vyžaduje diametrálně jiný přístup než obchodování nakoupených opčních kontraktů a nelze jej v žádném případě doporučit začínajícím obchodníkům, kteří by se v opojení z přijatého Prémia na svůj účet mohli zhlédnout v představě, že „…trhy jsou tady zejména proto, aby se na nich permanentně vydělávalo...“. Kde je riziko, existuje také přiměřená odměna za jeho podstoupení, musím ale odpovědně prozkoumat, jakou míru rizika jsem schopen nést, jaké mám schopnosti jej zodpovědně rozpoznat a jakými dovednostmi, znalostmi a zkušenostmi disponuji, abych pro jeho řízení mohl něco udělat… :c)

Komentáře a příspěvky k tomuto článku prosím směrujte do Diskuzního fóra do tohoto vlákna nebo do obecnější diskuze Opce a jejich kombinace :c)

Sleduj facebook, napiš e-mail nebo tweet

Ahoj, v tejto časti textu :

Pokud bych takto opci vypsal, můj maximální profit by byl +55 USD (získané Prémium), pokud by cena v pátek nebyla vyšší než 95 USD, toto je můj maximální možný profit,

..nemá byť :“..nebyla vyšší než 98 USD..“ ??

..len sa pýtam, či som správne pochopil, dik

Ahoj, no jasně, že tam má být 98 USD (je to vypisovaný strike), písařská chyba…díky za upozornění a pozorné čtení, už jsem opravil, měj se a ahoj, Jirka :c)

Ahoj,

Prodej 8 akcií za aktuální cenu 95.55 USD při jejich pořizovací ceně 96.10 USD znamená okamžitou ztrátu -4.95 USD

u mě to vychází na (-96.10+95.55)*8=-4.40 USD

v tom je i odečet za ty vypsané opce 29ks -4.40-0.55=-4.95 ? ta logika výpočtu mi není jasná, jak je to myšleno?

celková Delta je (-34 + 92)

tam má být (-16 + 92)

„…v tom je i odečet za ty vypsané opce 29ks -4.40-0.55=-4.95 ? ta logika výpočtu mi není jasná, jak je to myšleno?…“

Je to myšleno tak, že každý pohyb a provedený obchod na podkladu vytvoří ztrátu. Pokud jsem získal Prémium +55 USD při výpisu, tak více získat nemohu. Pokud jsem hedžoval s podkladovými akciemi, kterých jsem nakoupil 8 kusů za -96,10 USD a prodal je za 95,55 USD, tak ztráta -4.40 USD mi ukrojí z přijatého Prémia +55 USD (+55 USD – 4.40 USD) = 50.60 USD. Každý takový hedge podle Delta u vypsané opce je vždy nějaká ztráta a ta mi vezme kousek z přijatého Prémia, smyslem příkladu pak je, aby hedžovací operace neprodělaly v součtu více než je celé původní přijaté Prémium…:c)