Tlaková pojistka na papiňáku, nouzový východ v hospodě nebo babiččin balíček tisícovek vtipně schovaný mezi nažehlenými prostěradly. To všechno jsou prostředky, které jsou pořizovány proto, aby v případě, že se něco nebude vyvíjet tak, jak se předpokládá, budou pomáhat řešit nastalé překvapivé situace. „Kdo je připraven, není zaskočen“ je pak jedno ze základních vojenských pravidel. Viděno očima obchodníka na kapitálových trzích, je pořizování takových záležitostí snahou odstranit z trhu nečekanou volatilitu, která vyvolává nečekané pohyby ve všech možných i nemožných směrech. Odebírání risku vzniklého z nečekaných tržních pohybů je základní téma pro jakéhokoliv obchodníka. Ať už se na mém účtu nacházejí jakékoliv investiční nástroje, měl bych mít alespoň základní povědomí, jak můžu takové investice chránit proti výkyvům trhů nebo před nečekanými dramatickými událostmi, které mohou výrazně změnit hodnotu mých držených investic.

Jako opční obchodník mám k dispozici velmi slušnou škálu možností, jak k řešení takového problému přistoupit. Mohu chránit držení podkladových aktiv pomocí pořízení opčních kontraktů nebo můžu chránit držené opční kontrakty pořízením podkladových aktiv. Mohu tyto možnosti mezi sebou libovolně kombinovat, tak jak si to například vyžádá mé aktuální obchodování a mé aktuální pozice.

Nabízí se otázka, proč začínat právě takové téma, když bych se chtěl v blízkém budoucnu zabývat Volatilitou a jejími Deriváty. Souvisí to velmi, i když to na první pohled nebude tak zřejmé. V dnešním a následném článku bych se chtěl zaměřit na pokus o jednoduché zajišťování jednoduchého akciového portfolia pomocí futures a následně opčními kontrakty. Analýza možností takového zajištění, matematické a statistické souvislosti a celkový náhled na toto téma bude předmětem tohoto článku.

„…Vypsal jsem několik Put opcí na několik akciových titulů. Trhy poklesly a mé opce byly při své expiraci přiřazeny. Na mém účtu se mi objevily přiřazené akcie…“ Toto může být příklad možného scénáře, na základě kterého jsem obdržel 400 Long akcií AAPL (Apple Inc.), 200 Long akcií ADSK (Autodesk Inc) a 100 Long akcií LVS (Las Vegas Sands Corp). Mám malé a jednoduché akciové portfolio, které chci nějakou dobu držet. Věřím pohybu vzhůru u technologických titulů (AAPL a ADSK) a protože se daří americké ekonomice, věřím, že se bude také více hrát v kasinech, takže mi LVS přijde jako dobrá volba pro možný budoucí trend. LVS i AAPL vyplácejí dividendu. Nemohu si ale myslet, že má předpověď bude správná, proto jsem se rozhodl, že se budu zabývat otázkou, jak své akciové portfolio zajistit, abych v případě nesprávného odhadu budoucnosti na akciové investici pokud možno mnoho neprodělal. Portfolio bych si představoval držet zhruba jeden rok.

Mohl bych volit jednoduchou metodu zajištění, a tou by bylo pořízení příslušného množství ATM Long Put opcí na každý titul s expirací za jeden rok. Protože jsou tyto opce s tak vzdálenou expirací velmi drahé, jejich pořízení bych chtěl zlevnit vypsáním příslušného množství OTM Short Call opcí. Možnost pořízení opcí například pro zajištění 400 Long akcií AAPL bych měl takovou, jaká je vidět na obrázku. Akcie AAPL jsem nabyl přiřazením Short Put 160 opce

Při ceně přiřazení mých akcií AAPL za pořizovací náklady 160 USD/kus, bych pořídil 4 x Long Put 160 za -1500 USD/kus a vypsal bych 4 x Short Call 170 za +1080 USD/kus. Pořídil bych tak 4 x Collar, jak jsem tuto pozici popisoval zde . Pokud by mé akcie klesly pod 160 USD, nikdy bych neprodělal více, než -1.680 USD. To jsou totiž mé náklady na opční pozici (4x -1500 USD + 4x 1080 USD). Při expiraci bych totiž vždy exercise mé Long Put 160 dosáhl toho, že své akcie prodám za cenu strike, tedy za jejich pořizovací hodnotu 160 USD/kus. Pokud by akcie rostly a prorazily by strike mé Short Call 170 opce, tak bych na akciích utržil maximální možný profit 400 x +10 USD = +4.000 USD, od kterých bych odečetl náklady ve výši -1.680 USD na zajištění a celkový profit by byl +2.320 USD. Více bych vydělat nemohl, má Short Call 170 by byla při expiraci „v penězích“ a byla by přiřazena a já bych o své držené Long akcie přišel za cenu strike mé Short Call opce 170, tedy za 170 USD/kus.

Takto obdobně bych mohl postupovat také s akciemi ADSK a LVS. Pořízením takových opčních kontraktů bych mohl velmi jednoduše zcela zajistit mé malé portfolio proti nevítanému poklesu cen jednotlivých titulů a při jasně daných nákladech a maximální ztrátě (představující sumu těchto nákladů) počítat také s omezeným a jasně daným maximálním profitem, daným „rozpětím“ mých Collars. Ve skutečnosti by to ale bylo sice velmi efektivní, ale velmi drahé řešení. Toto zajištění má ale také jiné vady na kráse. Nemohl bych své portfolio a jeho hedge aktivněji řídit, protože pokud bych se rozhodl z některé z akciových pozic vystoupit dříve než za rok, musel bych u takové dlouhodobější zajišťovací opce počítat s tím, že likvidace opcí bude mít pořád v sobě dostatečné množství prémia, takže bych například při mírném uptrendu nedostal za prodej Long Put tolik zaplaceno než jsem za ni utratil a naopak bych Short Call likvidoval za možná větší peníze než jsem ji vypsal. Také je nevýhodou, že bych obtížně zajišťoval jiný počet akcií než jsou držené rovné stovky kusů, takže bych musel počítat se ztrátou, pokud bych takto například dvěma Collars zajistil 168 Long akcií. Při uptrendu nad strike Short Call opce bych měl otevřenou možnost ztráty, protože pro plné krytí Short Call mi chybí 32 Long akcií do rovných dvouset. Naopak, pokud by akcie klesaly pod strike Long Put, tak tyto dvě Long Put by vydělávaly více, než by byla ztráta z poklesu akcií, což by naopak bylo příjemné.

Protože akciová portfolia evidentně existují a protože také existuje všeobecný strach z jejich nevýkonnosti, musí existovat jiné a efektivnější řešení.

Beta

Ideálním nástrojem pro zajištění takového mírně diverzifikovaného portfolia by byla existence „něčeho“, co by se cenově vyvíjelo přesně opačně, než je výkonnost tohoto portfolia a pokud možno to nic nestálo. Bohužel, nic takového neexistuje. Existují ale nástroje (například futures kontrakty), které umí replikovat pohyby celých trhů nebo jejich segmentů a naštěstí u vybraných nástrojů můžeme pořizovat jejich pozice v obou polohách Long i Short, tedy pokusit se jejich pořízením z trhů profitovat když rostou nebo naopak profitovat, když trhy (nebo jeho segmenty) padají. Takové nástroje pak navíc mají listovány také opční kontrakty, takže jejich využití má větší obchodní a zajišťovací rozměr

Podstatou využití takových nástrojů je stanovení míry závislosti pohybu složek mého portfolia na pohybu těchto potenciálních zajišťovacích nástrojů. Mám rád konkrétní příklady, takže v mém případě se budu snažit vyhledat dobrý nástroj, který bude vykazovat nějakou míru závislosti mých akcií AAPL, ADSK a LVS na těchto možných zajišťovacích nástrojích.

Pohledem do téměř kterékoliv obchodní platformy máte možnost u každého akciového titulu zjistit hodnotu tzv. BETA. Beta je pak vysvětlována jako ukazatel míry závislosti této akcie na pohybu celkového trhu. Většinou se ale nedozvíte, co je myšleno slovem trh, jak je tato závislost spočítána a také jaké období měření této závislosti měl tvůrce Beta ve vašem software vůbec na mysli. Ustálenou zvyklostí je za trh považováno souznění akciového titulu s indexem S&P 500, další informace většinou chybí. Pochopení Beta je ale jedním ze základních předpokladů dobrého zajišťováním portfolia, proto musím její konstrukci a fungování pochopit. K tomuto úkolu bude opět stačit mírně pokročilá práce s Excelem a pochopení základních statistických souvislostí.

Pořízením akcií AAPL, ADSK a LVS jsem se vědomě zaměřil na akciové tituly značně kapitalizovaných společností, které jsou součástí velkých akciových indexů. Protože jsou jejich součástí, měly by také vykazovat určitou závislost pohybu na těchto indexech. Čím vhodnější výběr zajišťovacího nástroje, tím lépe pro budoucí zajištění. Měření této závislosti pak bude výchozím bodem mé analýzy Beta.

Hledání závislosti jedné veličiny na veličině druhé je předmětem statistické disciplíny, které se říká regrese. Na rozdíl od korelace, která hledá závislost mezi dvěma proměnnými a analyzuje nakolik se změní jedna, když se změní druhá, tak regrese je analyzování jevů, kdy jednu hodnotu považujeme za danou a na základě její hodnoty se snažíme pomocí „nějakého pozorování“ určit hodnotu veličiny druhé. Žádný strach, tuto část regresní analýzy za mě hravě zvládne jednoduchá funkce v Excelu a bude pozoruhodné zjišťovat, jak se její hodnoty, které jsem schopen tímto Excelem vygenerovat, budou diametrálně lišit od údajů, které vidím ve své obchodní platformě. Budu tak například konkrétně chtít vědět, jaká by měla být ideální cena akcie AAPL při určité hodnotě indexu S&P 500 a nakolik se tato ideální cena akcie AAPL od určité pevně dané hodnoty indexu S&P 500 liší, odlišnost od ideální ceny pak bude představovat právě míru závislosti akcie AAPL na indexu S&P 500.

Základem regresní analýzy takových dvou souborů dat bude vycházet z jednoduché logiky poměřování mezidenních změn (returns) těchto souborů. K objasnění základních principů hledání závislosti jsem si pro pozorování chování mých akcií AAPL, ADSK a LVS vybral následující možné zajišťovací nástroje

S&P 500 (SPX) – široký index pětiset největších amerických společností. V tomto indexu má AAPL zastoupení 3,94%, ADSK 0,11%, LVS není součástí tohoto indexu

XLK – ETF technologických akcií obsažených v indexu S&P 500. V tomto indexu má AAPL zastoupení 15,1%, ADSK 0,4%, LVS není součástí tohoto technologického ETF

Nasdaq 100 – V tomto technologickém indexu má AAPL zastoupení 12,27%, ADSK 0,37%, LVS není součástí tohoto technologického indexu

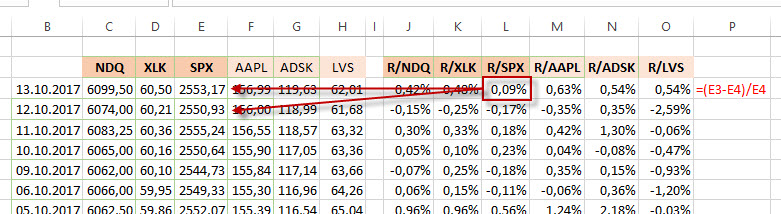

V jednoduchém Excelu si provedu načtení pětiletých dat mých držených akcií a pětileté hodnoty pozorovaných možných zajišťovacích nástrojů.

Pro tyto hodnoty v obrázku vypočítám hodnoty mezidenních změn pro všechny data. Příklad vzorce pro mezidenní výpočet pro SPX je uveden červeně. Tažením vzorce dolů provedu výpočet za celé pětileté období pro všechny zkoumané veličiny.

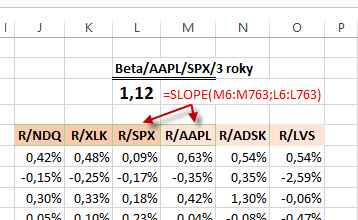

Pokud bych chtěl následně, na základě regresní analýzy, zjistit hodnotu Beta pro stanovení závislosti chování akcie AAPL na stavu indexu SPX za poslední tři roky, využiji k tomu funkci Excelu SLOPE, kde vyberu oblasti dat vypočtených mezidenních rozdílů pro jednotlivé poměřované hodnoty za období posledních tří let. Funkce SLOPE pak vrátí hodnotu Beta do příslušné buňky mého Excelu.

Pro tříleté období činí hodnota Beta 1,12. Co to znamená? Nic jiného než to, že pokud se trh měřený indexem SPX pohne o nějakou hodnotu, potom se akcie AAPL pohne 1,12 x více než takto měřený tento trh. Akcie AAPL je tak volatilnější než samotné SPX. Z výsledné hodnoty a předcházející interpretace tak bude vyplývat, že hodnoty Beta v intervalu 0 až 1 budou znamenat, že akcie bude méně volatilnější než takto měřený trh a pokud se trh pohne o nějakou hodnotu, tak akcie by jej neměla následovat ve stejném tempu, ale pomaleji. Pokud by hodnota Beta byla rovná jedné, tak by to znamenalo, že pohyb trhu měřeného indexem SPX bude identický s pohyby sledované akcie.

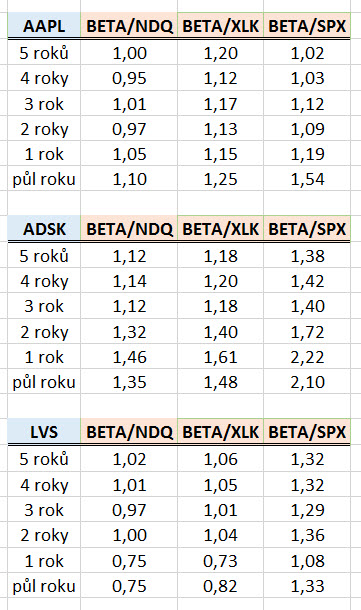

Na základě takto jednoduchého výpočtu pro tříleté období a trh měřený indexem SPX mohu pro své akcie AAPL, ADSK a LVS otestovat velikosti jednotlivých Beta pro různá období a různé možné budoucí zajišťovací nástroje. Na níže uvedeném obrázku je vidět takový výpočet

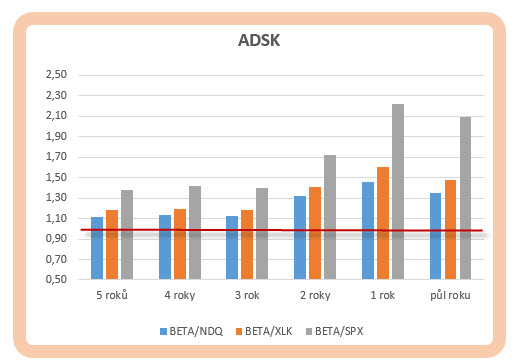

Ať se podíváte na jakékoliv období pro všechny tři akcie, tak je vždy výrazně nižší Beta při srovnání s indexem Nasdaq 100 než s indexem S&P 500. Je to pochopitelné, protože technologické akcie budou více kopírovat pohyb technologických indexů nebo ETF, obzvláště v případě, kdy se jedná o AAPL, který tvoří velmi významnou část těchto indexů. U akcie LVS, která není technologickou akcií, je zase pozoruhodné souznění s technologickými tituly v období dva roky a vyšším, kdežto v krátkodobějších obdobích za těmito trhy zaostává. Všechny tituly pak mají ve svých obdobích jednoznačnou tendenci „blížit se“ k jedné, tedy čím delší období pro pozorování, tím se jakákoliv z mých akcií má tendenci chovat tak, jak by se choval celý trh měřený příslušným indexem nebo sektorovou akcií. Taková tendence v grafické podobě by pak měla být patrnější z obrázku níže, kde jsou znázorněny tyto hodnoty v histogramu za jednotlivá časová období pro akcii ADSK. Všechny sloupce klesají směrem doleva, jak se prodlužuje období mého měření.

Takové pozorování by mělo být výchozím bodem úvahy, čím bych měl své portfolio zajistit a navíc vyhodnotit vztah k době držení zajištěného portfolia.

Co jsem vlastně provedenou regresní analýzou zjistil a co mi pomůže rozhodnout, pokud budou hodnoty Beta podobné? Použití funkce SLOPE v Excelu „vyplivne“ hodnotu Beta pro sledovanou dvojici datových řad pro její jakékoliv období, co to ale znamená a jak si mohu takovou hodnotu vlastně vysvětlit je nejlépe vidět na grafickém zobrazení výsledků této regrese. Konkrétně se mi zdá, že Beta vypočtená za období jeden rok (pro toto období mám v úmyslu držet akcie) je podobná, jako je pro srovnání AAPL s indexem S&P 500 (1,19) tak při srovnání s indexem Nasdaq100 (1,05). Grafické zobrazení provedu pomocí následujících kroků.

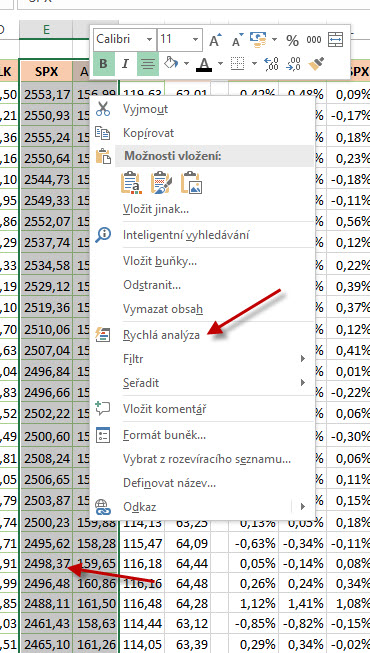

Po označení oblasti buněk, které analyzuji regresí (ceny SPX a ceny AAPL za poslední rok), kliknu na tuto označenou oblasti pravým tlačítkem myši a z nabídky si vyberu „Rychlá analýza“

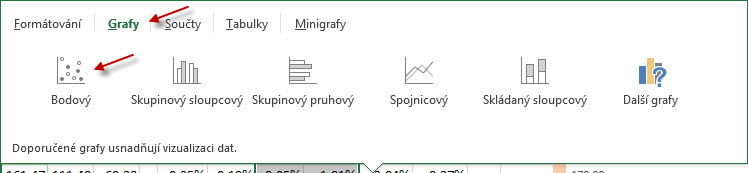

Z pásu karet vyberu položku „Graf“ a zvolím typ grafu „Bodový“

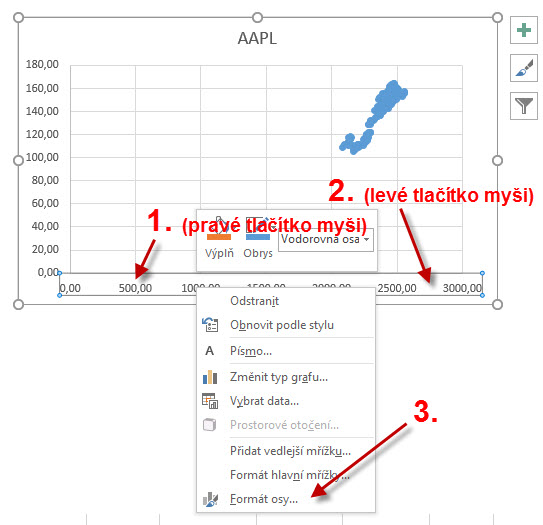

Vyobrazený graf se shlukem bodů si upravím korekcí jednotlivých os grafu.

- Kliknitím levým tlačítkem myši označím upravovanou osu

- Kliknutím pravým tlačítkem myši vyvolám nabídku „Formát osy…“

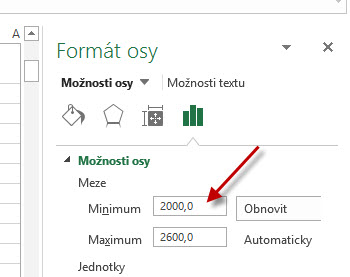

- V rozevřené nabídce Excelu zadám nejnižší hodnotu v grafu na ose-X hodnotu 2000 (za sledované období nebyla hodnota s SPX nižší než hodnota 2000)

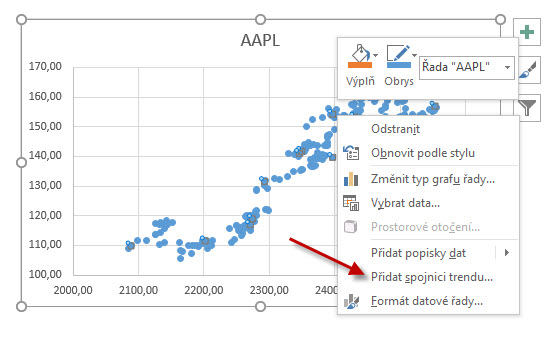

Stejný postup s úpravou osy provedeme v případě osy-Y, kdy za minimum zvolíme hodnotu 100. Za sledované období jeden rok se hodnota AAPL nikdy nepodívala pod tuto hodnotu. Shluk bodů se tak rozprostřel rovnoměrněji po ploše grafu. Abych přidal do grafu prvky regresní analýzy, kliknu kdekoliv do plochy grafu, kde se nacházejí modré body a vyberou z nabídky možnost „Přidat spojnici trendu“

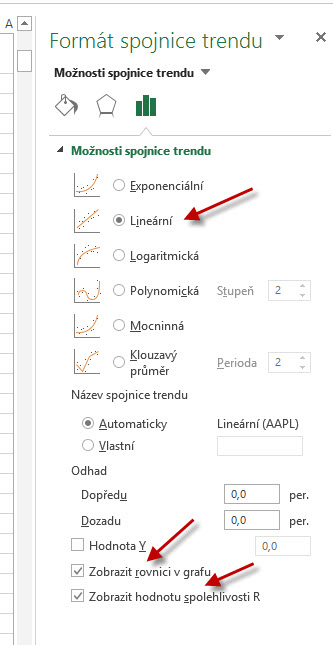

Ve vytvořené nabídce v Excelovském pásu nástrojů pak zatrhnu možnosti „Lineární“, „Zobrazit rovnici grafu“ a „Zobrazit hodnotu spolehlivosti R“

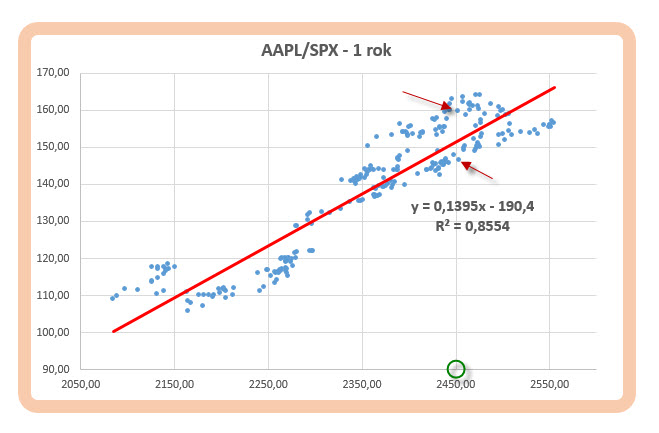

Pokud si toto takto připravíte a poté následně více „graficky vymazlíte“, můžete vidět kompletní graf analýzy regrese mezi indexem SPX a akcií AAPL.

Z grafu pak mohu vyčíst mnoho základních údajů pro mé další obchodní rozhodnutí. Co jednotlivé prvky grafu vlastně znamenají.

Červená přímka – znázorňuje hodnoty ideální ceny akcie AAPL pro dané hodnoty SPX za sledované období vypočtený metodou nejmenších čtverců (momentálně nepodstatné). Má sklon zleva doprava stoupající, který znamená, že vztah mezi jednotlivýnmi veličinami je kladný. Pokud se SPX pohne nahoru, pohne se nahoru také pravděpodobně AAPL, pokud SPX klesá, bude pravděpodobně klesat také AAPL. Kvantifikaci poklesů mi určuje vypočtená Beta. Pokud by červená přímka měla sklon opačný, znamenalo by to, že vztah mezi pozorovanými veličinami je záporný – pokud by SPX klesalo, tak AAPL pravděpodobně poroste a naopak (takový jev by byl pozorovatelný například u inverzních ETF apod.).

Shluk modrých bodů – zobrazuje hodnoty akcie AAPL, jak se vyskytovaly za sledované období ve vztahu k hodnotám SPX, které v grafu tvoří osu X. Například pro hodnotu SPX 2450 označenou zeleným kroužkem se vyskytovaly hodnoty AAPL označené červenými šipkami, tedy hodnota cca 148 USD, ale také cca 160 USD. Ve sledovaném období na garafu chybí zobrazení času, tento pak nehraje při takové regresi žádnou roli. Je patrné, že body jsou ve shlucích natěsnány kolem červené přímky a znamenají velmi těsný vztah mezi pozorovanými hodnotami. Pokud by byly hodnoty rozptýleny po celé ploše grafu a připomínaly spíše rozsypaný čaj, znamenalo by to velmi slabý vztah mezi měřenými hodnotami a téměř žádnou kauzalitu.

Zobrazená rovnice – zachycuje matematické vyjádření hodnoty bodů červené přímky, tedy ideálních hodnot AAPL pro danou hodnotu SPX. V mém případě vidím hodnotu přímky y = 0,1395x – 190,40. Pomocí ní mohu vypočítat ideální hodnotu AAPL pro jakoukoliv hodnotu SPX. Pro hodnotu SPX v zeleném kroužku (2450) by pak měla být ideální hodnota AAPL = 0,1395 * 2450 – 190,40 = 151,37 USD. Z grafu je patrné, že taková ideální cena AAPL se pro danou hodnotu SPX za sledované období jeden rok vůbec nevyskytovala (modrý bod takové ceny AAPL by musel ležet na červené přímce).

R2 – koeficient spolehlivosti ve výši 0,8554. Tento koeficien měří „sílu lineárního vztahu“ těchto dvou veličin. Dalo by se zjednodušeně říci, že zobrazuje, nakolik se mohu na toto měření spolehnout, možná lépe řečeno – kolik procent hodnot AAPL se mi podařilo pomocí hodnot SPX „vysvětlit“. Koeficient nabývá hodnoty 0 až 1 a mohu jej jednouše interpretovat procenty, můj koeficient by pak představoval hodnotu 85.54 % „spolehlivosti“. Čím větší procento – tím větší spolehlivost.

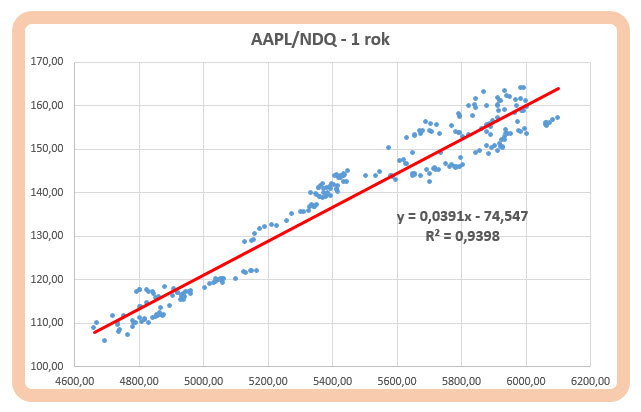

Pokud bych tedy nevěděl, jak se mám rozhodnout mezi dvěmi měřeními, regresí AAPL pomocí SPX nebo pomocí Nasdaq100 mohu po zobrazení grafu regresní analýzy AAPL pomoci Nasdaq100 vidět následující obrázek pro „konkurenční“ regresní analýzu stejné situace, jako na výše uvedeném obrázku

Zřetelně je vidět, že body jsou méně rozptýleny kolem ideální hodnoty vyznačené spojnicí trendu. Závislost je tak již z grafického pohledu pevnější. R2 – koeficient spolehlivosti je na hodnotě 93,98 %, a to je téměř o deset procent vyšší spolehlivost, než je u koeficientu s hodnotami pomocí indexu SPX. Mé rozhodnutí na hledání zajištění mého portfolia sestávajícíhio s akcií AAPL by pak jistě bylo ve prospěch nástroje Nasdaq100.

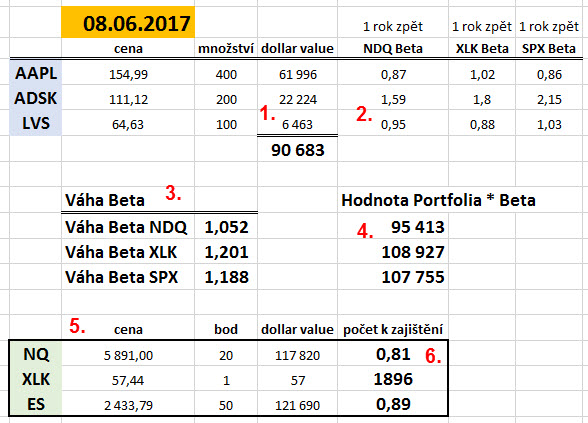

Jak se získanou Beta podle svých výpočtů naložit a jak takový výpočet uvést do obchodní praxe by mohlo vyplynout z jednoduchého příkladu. Pohledem do velmi nedávné historie jsem zjistil, že v období od 8.6.2017 do 3.7.2017 došlo k poklesu trhů, takže se pokusím mou vypočtenou Beta aplikovat na toto období a nasimulovat si jednoduchou ukázku zajištění mého malého akciového portfiolia sestávajícího ze 400 akcií AAPL, 200 akcií ADSK a 100 akcií LVS, všechny akcie mám Long. V obrázku níže je znázorněna situace, jak bych mohl dne 8.6.2017 do pozice vstoupit a jak bych vypočítal a konstruoval možné zajištění ve smyslu mých předchozích ukázek.

Jednotlivé kroky výpočtu jsem očísloval pro přehlednost postupu

- Zjištění dolarové hodnoty mého portfolia jsem provedl prostým vynásobením vstupních cen akcií a jejich počtu. 90 683 USD je pak hodnota mé investice

- Z mého Excelu s historickými daty jsem pomocí funkce SLOPE vvyhodnotil jednotlivé roční Beta pro období jeden rok zpět od data vstupu pro každý akciový titul a pro nabízenou možnost výběru zajišťovacího nástroje

- Výpočet váženého průměru jednotlivých Beta podle typu výběru možného zajišťovacího nástroje. Váha byla vypočtena z dolarové hodnoty jednotlivých složek portfolia k jeho celkové dolarové hodnotě. Největší váhu má akcie AAPL, kterých mám největší počet. Pohyb na AAPL bude pro mé portfolio nejvíce osudový. Dolarová hodnota AAPL/Dolarová hodnota Portfolia x NDQ Beta + Dolarová hodnota ADSK/Dolarová hodnota Portfolia x NDQ Beta + Dolarová hodnota LVS/Dolarová hodnota Portfolia x NDQ Beta vytvoří výpočet pro celkovou Beta při výběru zajištění pomocí nástroje na bázi Nasdaq100…stejně pro další zajištění ve zbývajících řádcích

- Pomocí vypočtené vážené Beta zjistíme novou dolarovou hodnotu mého pořízeného portfolia pro každý možný vybraný zajišťovací nástroj. Vynásobíme hodnoty s předchozího kroku (váženou Beta) celkovou dolarovou hodnotou portfolia z kroku č. 1

- Výběr zajišťovacího nástroje. Pro zajištění nástrojem Nasdaq100 jsem si vybral NQ – E-mini Nasdaq 100 futures s hodnotou bodu 20 USD. Pro zajištění pomocí XLK jsem použil akcie XLK – je to ETF a jeho akcie lze nakoupit na volném trhu. Pro zajištění nástrojem S&P 500 jsem si vybral ES – E-mini S&P 500 futures s hodnotou bodu 50 USD. Do tabulky přenesu ceny jednotlivých futures a ETF akcií a u futures vypočítám dolarovou hodnotu futures kontraktu vynásobením její momentální ceny*hodnota jednoho bodu.

- Výpočet množství pořízeného zajištění vychází z výpočtu podílu upravené dolarové hodnoty portfolia podle příslušné Beta (bod 4.) a odpovídajícího zajišťovacího nástroje. Pro nástroj NQ je to Dolarová hodnota Portfolia*NDQ Beta/cena NQ futures*hodnota bodu NQ, zjednodušeně Dolarová hodnota Portfolia*NDQ Beta/Dolarová hodnota futures. Pro nástroj akcie ETF XLK je to prostý podíl Dolarová hodnota Portfolia*XLK Beta/momentální cena akcie na volném trhu

Z tohoto jednoduchého výpočtu vyplývá, že pro zajištění mého portfolia bych potřeboval 0,81 Short futures NQ nebo 1896 x Short akcií XLK nebo 0,89 Short futures ES. Protože jednotlivá futures nemohu dělit, musím se spokojit s celým futures kontraktem. Akcií XLK mohu pořídit Short samozřejmě přesně vypočítané množství. Než bude patrné, jak celé zajištění dopadne tak je již nyní patrná první výhoda takového zajištění. Oproti Collar nemusím držet celé stovky akcií, ale mohu jich mít libovolné množství a zajištění přesto bude nějakým způsobem fungovat.

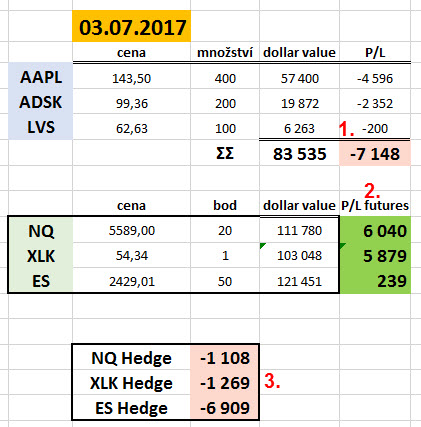

Dne 3.7.2017 bych po poklesu trhů mohl pozorovat následující cenový vývoj na jednotlivých akciích z mého portfolia a také vývoj na jednotlivých zajišťovacích nástrojích.

Z obrázku je patrné, že:

- Portfolio za necelý měsíc utrpělo ztrátu -7.148 USD. To je velmi nemilé a nastala by v případě, že bych neměl jakékoliv zajištění

- Zajišťovací nástroje vydělaly. V přehledu jednoznačně vítězí výdělek na NQ – E-mini Nasdaq 100 futures, které na propadu vydělalo díky Short pozici +6.040 USD. Mírně slabší výdělek přinesly Short akcie XLK (+5 879 USD) a zcela nepatrný výdělek by přineslo zajišťovací ES futures (+239 USD).

- Přehled celkové výkonnosti portfolia je zobrazen v sumarizaci

Jednoznačně pak platí, že výběr správného zajišťovacího nástroje je základním obchodním rozhodnutím, které může mít zásadní vliv na výkonnost portfolia. Převaha technologických titulů v portfolia by pak měla vést k příklonu k podobnému sektorovému zajišťovacímu nástroji namísto nástroje replikující pohyb celého trhu. Konkrétně je patrné, že na zajištění mého portfolia bylo dobré se „spolehnout“ na zajištění technologickými futures nebo akciemi než futures napodobujícím pohyb celých trhů. To ostatně prokázala také regresní analýza a vhodně vypočtená Beta (ta ukazovala u převažujících akcií AAPL a ADSK jasně lepší Beta pro historii jeden rok zpět pro budoucí zajištění pomocí NQ než pořízením ES)

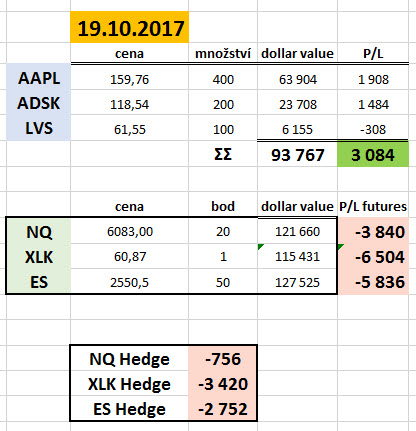

Dalo by se říct, že to vypadá velmi slibně, takto jednoduše postupovat. Není tomu ale tak, protože pořízené zajišťovací nástroje jsou pořízeny Short a v případě uptrendu, kdy mé portfolio vydělává, tak toto zajištění generuje adekvátní ztrátu. Na obrázku níže je situace, kdybych si takové zajištění ponechal do dnešního dne, kdy píšu tento článek

Výdělek portfolia ve výši +3.084 USD by byl kompenzován ztrátou na všech druzích zajištění a v celkovém součtu by vždy při uptrendu přinesl celkově ztrátovou pozici. O tom, že jsem „vsadil na správný druh zajištění“ v případě NQ – E-mini Nasdaq 100 futures není pochyb v případě, že by trh klesal, pokud by ale byl vývoj opačný, nebylo by to pro mou pozici dobré. To je případ současné situace, kdy trhy téměř nepřetržitě a slušně dlouhou dobu rostou. Musím tedy pořídit podobný nástroj, který replikuje sektorový charakter skladby mého portfolia, ale měl by být takový, který při „poklesu roste“, ale při růstu nejlépe „nedělá nic“. Jsem opční obchodník, takže řešení se více než nabízí. O tom ale až v dalším článku.

„Berte nabízenou Beta s rezervou“ by pak mohlo být závěrečné motto, které jsem mohl zmínit v úvodu mého článku. Její kvantifikace není není vůbec složitá a je třeba být při stanovení její hodnoty alespoň obezřetný a minimálně si položit otázku, co vlastně hodnota zobrazuje a jestli mi její nabízená výše bude vlastně k užitku. Pokud něco vidím ve své obchodní platformě, je legitimní se ptát, co vlastně doopravdy pozoruji. Na jednoduché praktické ukázce a pouze za pomocí Excelu a volně dostupných dat jsem chtěl ukázat, že provést rychlé vyhodnocení takto zobrazovaných informací nemusí nutně obnášet složité znalosti matematiky a statistiky nebo provádět hluboké ponory do sledovaných dat. Na základě rychlé a základní analýzy jsem pak schopen provést dosti efektivní obchodní rozhodnutí, například výběr vhodného zajištění.

Jak ale Beta dále prakticky využít a jak se snažit prakticky odebrat z mého portfolia risk plynoucí z volatility trhů pomocí opcí bude předmětem pokračování v dalšího článku. :c)

Sleduj facebook, napiš e-mail nebo tweet

Zdravím, pro toho, kdo by se chtěl mordovat s ověřováním, tak v Office 2010 i Office 2013 se nenainstaluje záložka Quandl. Ručně však lze psát kód do excelovské tabulky, co šla tady stáhnout. Teprve Office 2016 umožňuje tvorbu záložky, vlastní API key a prohlédnout předkódy pro stažení dat, jenž jsou free či placené 50$/měsíc. Protože NDX (Nasdaq 100 index) má zdá se na opcích jen okrajovou likviditu (open interest jsou téměř všude nula) a TOS navíc není schopen korektně zobrazit opce nad futures NQ, tak to budí dojem, že článek je virtuální školní příklad a evokuje otázku, zda se vyplatí něco někde platit, když je to pak prakticky nevyužitelné. V tws je však okamžitá likvidita ATM opcí nad futures NQ poměrně solidní (Bid size 104, Ask size 98) a má v porovnání s opcemi indexu NDX nižší spread (spread future opce NQ 6070 put 21SEP’18 = 12 ; spread index opce NDX 6075 put 21SEP’18 = 17.8).

Chtěl bych zeptat:

(1) mohl by jsi někam na web umístit tu excelovskou tabulku s regresí (kde jsou předkódy pro tickery futures; ‚WIKI/NQ‘ nebo ‚WIKI/RUT‘ to nebere, zkoušel jsem snad všechno co je free a zatím bez úspěchu)? Future index si sice může každý vyrobit sám, pokud zná tickery indexu + úroky (LIBOR?) , ale doufám, že pro ověření principu bude získání dat jednodušší…

(2) na jejich webu např. https://blog.quandl.com/stock-market-data-the-ultimate-guide-part-2 je tak velké množství dat (třeba Global index data obsahuje 35000 položek), že se v tom člověk ztratí. Navíc existuje několik různých typů indexů. Jak jsi přišel na to, že zrovna akcie s tickerem AAPL patří do indexu NQ a ten je zrovna future a ty mají opce(obsahují úrok) nad tímto futures, jenž samy o sobě obsahují úrok na rozdíl od bezúročných indexů jako třeba NDX, nehledě na skutečnost, že úroky u futures (třeba finanční jako USD, EUR, AUD, CAD, GBP, dle centrálních bank) mohou mít jiný úrok než úroky u jejich opcí? Část informací lze zjistit z TOS MarketData >> Visualize (třeba S&P, Russell 2000) – že bude existovat index (neznámé jméno), ale že obsahuje zobrazené tickery. Který web je nejlepší pro zjištění zařazení podkladu do daného indexu, nebo pokud budu chtít třeba z TOS >> MarketData >> Visualize >> Russell 2000 >> Telecomunication zjistit ticker tohoto indexu, pokud vůbec existuje? Rozčlenění indexů a k čemu se jednotlivé typy prakticky používají by nebylo vůbec na škodu.

Snad to pomůže i ostatním, díky.

Ahoj, pokusím se vypořádat se všemi tvými otázkami:

1/ Quandl má nový doplněk do Excelu, který funguje v řádu několika měsíců. Starý doplněk, který fungoval předtím, již nefunguje, také záložka s pásem nabídek u starého doplňku vypadala jinak a celková koncepce získávání dat do Excelu je nyní jiná, než byla u starého doplňku. Takže nefunguje minulé „WIKI/AAPL/4“ a načetly se ti Close ceny pro AAPL. Nyní musíš projít procedurou výběru dat a tvorbou vzorce podle ukázky v článku Backtestování v Excelu, pokud tedy nechceš pochopit vnitřní logiku vzorce a tvořit jej přímo (což může být zdrojem možné chyby)

2/ Článek o Beta je opravdu „virtuální školní příklad“. Protože jsem vytvořil jakési „technologické portfolio“, tak jsem chtěl zůstat takovému portfoliu věrný i v druhém článku (aby se to netříštilo) a ukázal jsem zajištění pomocí indexových opcí. Pokud bych vytvořil ukázkové portfolio s akcií rozložených více podle Beta k indexu SP500, tak bych použil tyto indexové opce (SPX a ES) a bylo by to to samé. Ceny opcí NDX a NQ jsou „víceméně“ stejné pro stejné expirace, pouze cena bodu je jiná (NDX=100, NQ=20). Spread u těchto opcí samozřejmě je a není malý, já jsem si jej ale nevymyslel a také neříkám, aby se jako zajištění používalo zrovna toto, to je na každém. Popisované zajišťování by mělo také evokovat zamyšlení, že využívání indexových opcí nespočívá v jejich prostém obchodování opčními obchodníky, ale že slouží jako zajišťovací nástroje. Snad je jasné, že například pořízení Call kreditního vertikálního spreadu (na SPX například) je smysluplnější, když k tomuto vlastníš portfolio „něčeho“ co se chová Long stejně jako SPX, takže pokud bude neřízený uptrend, tak vyděláš na drženém podkladu a proděláš na spreadu a výsledek může být profit. To samé v obrácené logice u Put kredit spreadů. Shrnuto, využitelné to nejen je, ale také se to velmi zhusta takto používá, možná exemplární příklad s Nasdaq100 nebyl nejpřesvědčivější, ale v principu to je snad dostatečné.

3/ To jestli je AAPL součástí nějakého indexu zjistíš pohledem do struktury tohoto indexu. Pokud není akcie nějakou neznámou kuriozitou, tak z předmětu činnosti společnosti se dá usoudit na nějakou příslušnost. Zřetelně je rozdíl vidět například U ADSK, který jako ryze technologická firma, má Beta k NDX daleko přijatelnější než k SPX…Dobře se „členové indexů“ hledají například na stránkách ETF, které tyto indexy kopírují (http://www.etf.com). Základní snahou každého zajišťovatele je najít to nejlepší zajištění pro své portfolio, takže pátráním a zkoušením vhodnosti se nic nepokazí. Základním pravidlem by pak mohlo být, že každá akcie s gigantickou kapitalizací se má tendenci chovat jako celý trh, takže zajistit takové akciové portfolio s amerických gigantů například SPX se nic nepokazí. Korelace mezi SPX a NDX je velmi těsná, takže je případná nevhodnost tímto také stírána. Lepší nějaké zajištění než žádné…o hedgingu se dají psát celé romány

4/ Do Excelu s regresní analýzou závislosti akcií na NDX nebo SPX jsem pětiletá historická data těchto indexů stáhl zdarma z Yahoo finance. Akciové data k těmto indexům pak z Quandl.com.

…snad jsem odpověděl na vše…ahoj, Jirka