Pochopení principu Call Bull Spreadu, kde maximální ztrátou je vložená investice s maximálním potenciálem profitu ve výši dolarového vyjádření rozsahu strike a současně porozumění logice Call Bear Spreadu, kde maximální ztrátou je dolarové vyjádření rozsahu strike a maximálním profitem výsledek vstupní investice – přijatý kredit, je základem k pochopení složitější opční kombinace, kterou je Butterfly představující kombinaci právě výše uvedených spreadových pozic. Složit a obchodovat kombinaci například s RRR 1:3 současně s kombinací s RRR 3:1 je opravdu velmi dobrá výchozí obchodní situace, když pochopit její vnitřní logiku je velmi jednoduché, protože vychází z principu uvedených jednotlivých opčních spreadů, které jsou do takové kombinace zapojeny.

Nesměrový Call Butterfly

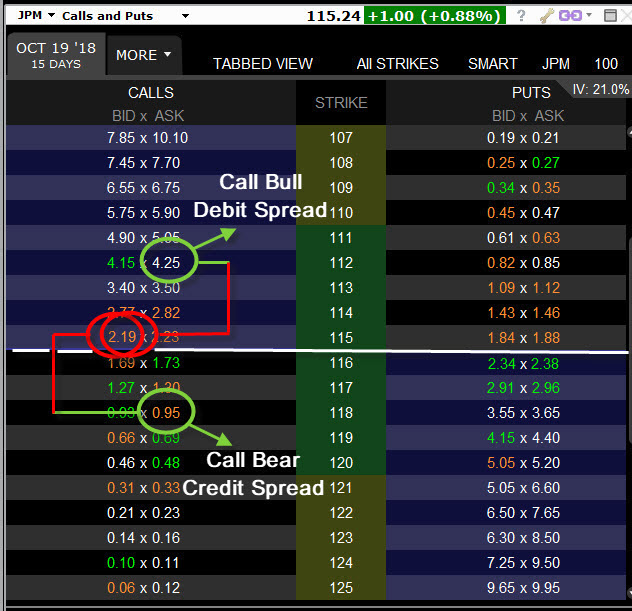

Butterfly je v nejběžnějším smyslu opční kombinace s opcemi na třech strike, což nemusí být dogma, jak ostatně vyplyne z dalšího čtení (dalšího článku) o této opční kombinaci. Na obrázku níže je vidět nejjednodušší kombinace vytvořeného Call Butterfly.

Zobrazený Call Butterfly +112/-115/-115/+118 je složeninou Call Bull Debit Spreadu s nakoupenou Long Call na strike 112, která je momentálně „v penězích“ a Short Call na strike 115, která je „na penězích“ na současné ceně podkladové akcie JPM, která činí 115.24 USD. Tento Call Bull Debit Spread +112/-115 bych mohl pořídit za (-425 USD za Long Call 112 a +219 USD za Short Call 115) = -206 USD, na tuto část Butterfly bych tak musel peníze vynaložit. Maximální potenciál ztráty je právě tato investice, maximální profit je vyjádřen dolarovým rozpětím strike, které je tři body (115-112), tedy +300 USD, při investici -206 USD bych tak na tomto Call Bull Debit Spreadu +112/-115 mohl maximálně vydělat +94 USD.

Tento Call Bull Debit Spread +112/-115 je však vylepšen současným pořízením Call Bear Credit Spreadu s vypsanou Short Call na strike 115, které je „na penězích“ na současné ceně podkladové akcie JPM a nakoupenou Long Call 118, která je aktuálně „mimo peníze“. Tento Call Bear Credit Spread -115/+118 bych mohl pořídit za (+219 USD za Short Call 115 a -95 USD za Long Call 118) = +124 USD, za tuto část Butterfly bych tak dostal zaplaceno. Maximální potenciál ztráty tohoto spreadu je dán dolarovým rozpětím strike, které je tři body (115-118) a tato maximální ztráta by pak činila -300 USD, maximální profit je vyjádřen přijatým kreditem ve výši +124 USD, při čistém přijatém Prémiu +124 USD bych tak na tomto Call Bull Debit Spreadu +112/-115 mohl maximálně prodělat -176 USD.

Protože znám situace, kdy jednotlivé spready maximálně profitují a také kdy maximálně ztrácí, mohu se na můj Call Butterfly podívat právě z této perspektivy. Při pořízení tohoto Call Butterfly +112/-115/-115/+118 mohu vypočítat, kolik bych za něj musel zaplatit, pohledem na obrázek bych za obě Short opce utržil (2x 219 USD) = +438 USD a na obě Long opce bych vydal (-425 USD -95 USD) = -520 USD, celkově bych musel vydat (+438 USD – 520 USD) = -82 USD.

Co tedy mohu od mého Call Butterfly +112/-115/-115/+118 za -82 USD očekávat? Pohledy na celkový profit a ztrátu se odvíjí od třech cenových situacích při expiraci opčních kontraktů tvořících Butterfly:

1/ Cena zakončila při expiraci pod hodnotou 112 USD, tedy pod všemi strike mého Call Butterfly +112/-115/-115/+118. Všechny opce vyprší jako bezcenné a já tratím pouze investici do pořízení všech opcí, které činila -82 USD. Můj Credit Call Spread -115/+118 vypršel bezcenný, a to jsem chtěl, můj Debit Call Spread +112/-115 vypršel jako bezcenný také, a to jsem nechtěl, co ale nadělám.

2/ Cena zakončila při expiraci přesně na hodnotě 115 USD, tedy přesně na strike mých vypsaných Short Call 115 opcích. Call Bull Debit Spread +112/-115 zaznamenává maximální možný profit +300 USD, kdežto Call Bear Credit Spread -115/+118 nemá žádnou hodnotu a vyprší jako bezcenný. Při investici ve výši -82 USD je tak můj profit +218 USD (Pozn.: Při ceně 115 USD by vypršely bezcenné obě Short Call 115 opce, protože by nebyly alespoň jeden cent v penězích, Long Call 112 by však jistě měla hodnotu +300 USD)

3/ Cena zakončila při expiraci nad hodnotou 118 USD, tedy nad všemi strike mého Butterfly +112/-115/-115/+118. Všechny opční kontrakty tak jsou „v penězích“ a budou automaticky Exercised a Assigned. Znamená to jediné, že Call Bull Debit Spread +112/-115 zaznamená maximální možný profit +300 USD (je vyjádřen dolarovým rozdílem strike), a to je velmi příjemné, nicméně Call Bear Credit Spread -115/+118 zaznamená maximální možnou ztrátu -300 USD (je vyjádřena dolarovým rozdílem strike), což je nepříjemné, ale nedá se nic dělat. Obě tyto hodnoty by se kompenzovaly (maximální profit +300 by smazala maximální ztráta -300) a zůstala by mi pouze ztráta ve výši původní investice do mého Butterfly +112/-115/-115/+118 ve výši -82 USD.

Co z tohoto rozboru situací při expiraci jednoduše vyplývá? Triviální pravidla nutná k tomu, abych rozpoznal ziskovost této strategie:

1/ Pokud se cena podkladu ocitne při expiraci mimo strike mého Call Butterfly, nemusím dělat vůbec nic, buď všechny opce vyprší jako bezcenné nebo budou všechny „v penězích“, bude to vždy maximální ztráta ve výši pořizovacích nákladů.

2/ Pokud se cena podkladu ocitne při expiraci mezi strike mého Call Butterfly, budu vždy muset provádět nějakou akci, pokud budu chtít odvrátit automatické přiřazení nebo uplatnění opce/í, která/é nebudou součástí jednoho ze spreadů tvořících Call Butterfly

3/ Maximální profit vyžaduje, aby cena při expiraci pořízeného Call Butterfly zakončila přesně na strike Short Call 115 opcí.

4/ Pokud se cena podkladu ocitne při expiraci mezi strike mého Call Butterfly, pak musí mít opce alespoň takovou hodnotu, aby jejich likvidace zaručila, že se mi navrátí má původní investice ve výši -82 USD. Toto nastane jedině ve dvou případech a oba tyto případy musí nastat současně:

A/ Když cena podkladu bude vyšší než 112.82 USD, protože v tomto případě budu schopen Long Call 112 prodat za +82 USD, ostatní opce vyprší jako bezcenné, hodnota 112.82 je spodní BreakEven bod mého Call Butterfly a mohu ho jednoduše vypočítat jako hodnota spodního strike (112) + maximální možná ztráta (0.82) = 112.82 USD

B/ Když cena podkladu bude nižší než 117.18 USD, protože v tomto případě Call Debit Spread +112/-115 zaznamená maximální možný profit +300 USD, ale budu muset likvidovat druhou Short Call 115 opci tak, abych byl schopen pokrýt náklady -82 USD na vstup do pozice a nevyčerpal již získaný maximální profit +300 USD, Long Call 118 bude bezcenná. Toto se stane pouze v případě, když neutratím více než (+300 USD –82 USD) -218 USD. Útratu maximálně -218 USD na likvidaci Short Call 115 budu mít pouze v případě, kdy cena podkladu nebude vyšší než 117.18 USD, hodnota 117.18 USD je horní BreakEven bod mého Call Butterfly a mohu ho jednoduše vypočítat jako hodnota horního strike (118) – maximální možná ztráta (0.82) = 117.18 USD

Co tedy mohu konstatovat v obecném shrnutí. Při nákladech -82 USD mám potenciál vydělat +218 USD, poměr risku a odměny (RRR) je tak téměř 1:3, a to je skvělé zjištění. K tomu, abych profitoval, potřebuji, aby se podkladové aktivum nepohybovalo nebo pohybovalo velmi mírně a pokud by se pohybovalo, tak je jedno kterými směry, pouze nesmí překonat hodnoty BreakEven bodů. Takto sestrojený Butterfly s vypsanými Call opcemi na současné ceně je pak považován za nesměrovou strategii, která ke své profitabilitě vyžaduje velmi vlažné pohyby podkladu.

Nesměrový Put Butterfly

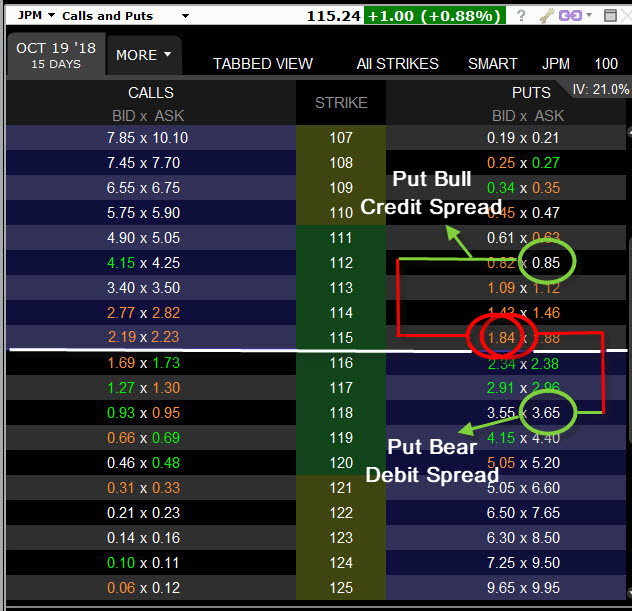

Ve stejné logice mohu vytvářet stejnou kombinaci dvou spreadů, a to Put Credit Spreadu a Put Debit Spreadu na Put straně opčního řetězce a pozorovat, jestli mohu mít stejná očekávání jako v textu výše s kombinací Call spreadů s protikladnými profily zisku a ztráty. Na obrázku opět příklad takto poskládaného Put Butterfly

Vytvořený Put Butterfly +112/-115/-115/+118 je opět složeninou dvou spreadových pozic, a to Put Debit Spreadu +118/-115 a Put Credit Spreadu -115/+112. každý z těchto dílčích spreadů má odlišný profil zisku a ztráty v závislosti na pohybu podkladového aktiva a pokud se tyto profily obou spreadů spojí dohromady, vytvářejí velmi příznivou obchodní záležitost. Nyní jsem již z názvů jednotlivých spreadů odstranil „zvířecí názvy“ Bull a Bear, myslím si že je celkem pochopitelné, jaký pohyb každému spreadů svědčí.

Put Debit Spread +118/-115 je pozice, která je vždy pořízená za nějaký výdaj, pokud je pořizována najednou. Nakupovaná Long Put opce na vyšším strike má vždy vyšší hodnotu než vypisovaná Short Put opce na nižším strike a tento výdaj je také maximální možnou ztrátou, kterou mohu na této spreadové pozici tratit. Maximální profit bude dosažen, pokud budou obě opce spreadu při expiraci „v penězích“ a tento představuje dolarové vyjádření rozsahu strike tohoto Put Debit Spreadu +118/-115, v tomto případě +300 USD.

Put Credit Spread -115/+112 je opční kombinace, která je vždy pořízená za kredit, protože nakupovaná Long Put 112 na nižším strike má vždy nižší hodnotu než vypisovaná Short Put 115, která je na vyšším strike a je tak vždy dražší a jejím výpisem obdržím vždy více peněz, než utratím za nákup Long Put na nižším strike, pokud tedy pořizuji celou spreadovou kombinaci najednou. Maximálním profitem je pak právě přijatý kredit, více peněz již získat nemohu. Maximální možná ztráta Put Credit Spreadu -115/+112 je pak vytvořena v případě, že budou obě opce spreadu při expiraci „v penězích“ a bude vyjadřovat dolarový rozdíl strike mého spreadu, v mém konkrétní případě -300 USD.

Mohu si tedy podle obrázku a chování jednotlivých spreadů vstupujících do Put Butterfly +112/-115/-115/+118 udělat celkový náhled na celou opční kombinaci o třech strike. Pokud bych Put Butterfly +112/-115/-115/+118 pořizoval najednou, za obě vypsané Short Put opce na strike 115 bych inkasoval +368 USD. Obě Long Put opce by mě stály výdaj (-85 USD -365 USD) = -450 USD, celkově bych tento Put Butterfly pořídil za výdaj -82 USD. Byla by to tak výdajově totožná transakce, jako pořízení Call Butterfly na stejných strike z článku výše. Protože mé opce jsou na třech jednotlivých strike, budou tyto úrovně také podstatné pro profil zisku a ztráty, níže tedy cenové situace, jaké by mohly nastat při expiraci:

1/ Cena zakončila při expiraci pod hodnotou 112 USD, tedy pod všemi strike mého Put Butterfly +112/-115/-115/+118. Všechny opční kontrakty tak jsou „v penězích“ a budou automaticky Exercised a Assigned. Znamená to jediné, že Put Debit Spread +118/-115 zaznamenal maximální možný profit +300 USD (je vyjádřen dolarovým rozdílem strike), a to je velmi příjemné, nicméně Put Credit Spread -115/+112 zaznamenal maximální možnou ztrátu -300 USD (je vyjádřena dolarovým rozdílem strike), což je nepříjemné, ale nedá se nic dělat. Obě tyto hodnoty by se kompenzovaly (maximální profit +300 by smazala maximální ztráta -300) a zůstala by mi pouze ztráta ve výši původní investice do mého Put Butterfly +112/-115/-115/+118 ve výši -82 USD.

2/ Cena zakončila při expiraci přesně na hodnotě 115 USD, tedy přesně na strike mých vypsaných Short Put 115 opcích. Put Debit Spread +118/-115 zaznamená maximální možný profit +300 USD, kdežto Put Credit Spread -115/+112 nemá žádnou hodnotu a vyprší jako bezcenný. Při investici ve výši -82 USD je tak můj profit +218 USD (Opět pozn.: Při ceně 115 USD by vypršely bezcenné obě Short Put 115 opce, protože by nebyly alespoň jeden cent v penězích, Long Put 118 by však jistě měla hodnotu +300 USD)

3/ Cena zakončila při expiraci nad hodnotou 118 USD, tedy nad všemi strike mého Put Butterfly +112/-115/-115/+118. Všechny opce vyprší jako bezcenné a já tratím pouze investici do pořízení všech opcí, které činila -82 USD. Můj Put Credit Spread -115/+112 vypršel bezcenný, a to jsem chtěl, můj Put Debit Spread +118/-115 vypršel jako bezcenný také, a to jsem nechtěl, co ale nadělám.

Co také z tohoto rozboru situací při expiraci jednoduše vyplývá? Stejná triviální pravidla nutná k tomu, abych rozpoznal ziskovost této strategie:

1/ Pokud se cena podkladu ocitne při expiraci mimo strike mého Put Butterfly, nemusím dělat vůbec nic, buď všechny opce vyprší jako bezcenné nebo budou všechny „v penězích“, bude to vždy maximální ztráta ve výši pořizovacích nákladů.

2/ Pokud se cena podkladu ocitne při expiraci mezi strike mého Put Butterfly, budu vždy muset provádět nějakou akci, pokud budu chtít odvrátit automatické přiřazení nebo uplatnění opce/í, která/é nebudou součástí jednoho ze spreadů tvořících Put Butterfly

3/ Maximální profit vyžaduje, aby cena při expiraci pořízeného Put Butterfly zakončila přesně na strike Short Put 115 opcí.

4/ Pokud se cena podkladu ocitne při expiraci mezi strike mého Put Butterfly, pak musí mít opce alespoň takovou hodnotu, aby jejich likvidace zaručila, že se mi navrátí má původní investice ve výši -82 USD. Toto nastane jedině ve dvou případech a oba tyto případy musí nastat současně:

A/ Když cena podkladu bude nižší než 117.18 USD, protože v tomto případě budu schopen Long Put 118 prodat za +82 USD, ostatní opce vyprší jako bezcenné, hodnota 117.18 USD je horní BreakEven bod mého Put Butterfly a mohu ho jednoduše vypočítat jako hodnota horního strike (118) – maximální možná ztráta (0.82) = 117.18 USD

B/ Když cena podkladu bude vyšší než 112.82 USD, protože v tomto případě Put Debit Spread +118/-115 zaznamená maximální možný profit +300 USD, ale budu muset likvidovat druhou Short Put 115 opci tak, abych byl schopen pokrýt náklady -82 USD na vstup do pozice a nevyčerpal již získaný maximální profit +300 USD, Long Put 112 bude bezcenná. Toto se stane pouze v případě, když neutratím více než (+300 USD –82 USD) -218 USD. Útratu maximálně -218 USD na likvidaci Short Put 115 budu mít pouze v případě, kdy cena podkladu nebude nižší než 112.82 USD, hodnota 112.82 USD je spodní BreakEven bod mého Put Butterfly a mohu ji jednoduše vypočítat jako hodnota spodního strike (112) + maximální možná ztráta (0.82) = 112.82 USD

Co tedy mohu konstatovat opět v obecném shrnutí. Mám identický obchod s identickými šancemi, jako bych pořizoval Call Butterfly. Při nákladech -82 USD mám opět potenciál vydělat +218 USD, poměr risku a odměny (RRR) je tak téměř 1:3, a to je opět skvělé zjištění. K tomu, abych profitoval, potřebuji, aby se podkladové aktivum nepohybovalo nebo pohybovalo velmi mírně a pokud by se pohybovalo, tak je jedno kterými směry, pouze nesmí překonat hodnoty BreakEven bodů. Takto sestrojený Butterfly s vypsanými Put opcemi na současné ceně je pak považován za nesměrovou strategii, která ke své profitabilitě vyžaduje velmi vlažné pohyby podkladu.

Směrový Call Butterfly

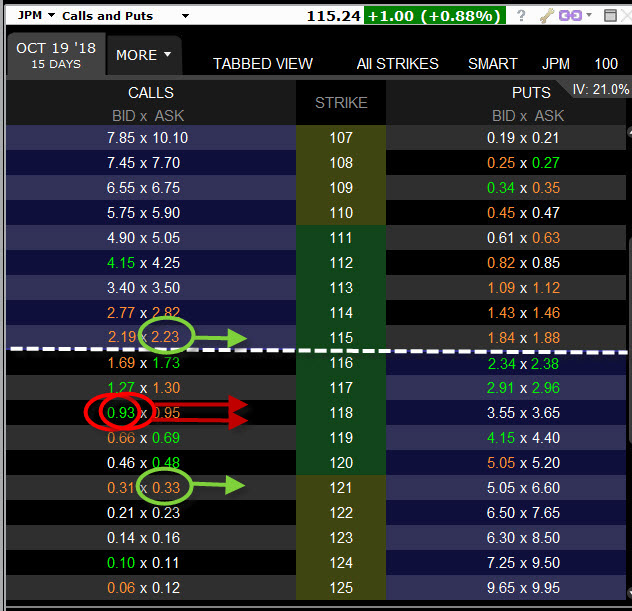

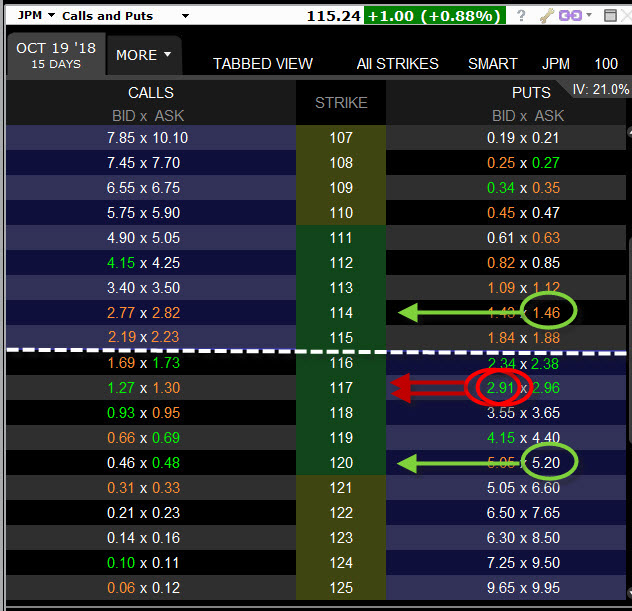

Z předchozích řádků vyplynulo, jaký mohou být nejjednodušší pohledy na pořizování opčních kombinací, pro které se zažilo pojmenování Butterfly. Tyto nejjednodušší příklady měly umístěny Short opční kontrakty na ATM strike představující současnou cenu podkladu, a protože tyto Butterflies mají největší potenciál profitu, pokud cena do expirace zůstane na úrovni těchto vypsaných opcí, bude profitabilitě svědčit „nepohyb“ na podkladu, proto jsou tyto nejjednodušší konstrukce označovány jako nesměrové. Toto se mi ale nemusí líbit, protože mohu mít nějakou skálopevnou představu o budoucím pohybu podkladu a této své představě mohu také přizpůsobit mou zkoumanou opční „motýlí“ složeninu. Na obrázku níže je vyobrazen opční řetězec akcie JPM s vyznačenou možností promítnutí mé představy o budoucím pohybu do výběru strike zvažovaného Call Butterfly.

Oproti předcházejícím příkladům jsem nyní umístil mé vypsané Short Call opce „mimo peníze“ a vytvořil tak OTM Call Butterfly +115/-118/-118/+121. Protože jsem již výše předeslal, že největšího profitu dosáhnu tak, že cena bude při expiraci na hodnotě strike vypsaných opcí, tak při ceně JPM na úrovni 115.24 USD budu potřebovat, aby cena vystoupala k tomuto strike na úrovni 118 USD. Jsem tak přesvědčen, že cena akcií JPM poroste.

Pokud bych si vypočítal finanční parametry tohoto OTM Call Butterfly, tak mohu zjistit, že jsem za výpis 2x Short Call 118 inkasoval +186 USD, abych za nákup Long Call opce 115 a Long Call opce 121 ve vzdálenosti tří strike utratil (-223 USD -33 USD) = celkově -256 USD. Můj celkový výdaj na tento Call Butterfly je -70 USD. Těchto vynaložených -70 USD bude má maximální ztráta, pokud cena při expiraci skončí mimo všechny strike, v tomto případě to pak znamená mírný pokles a dramatický růst. Spodní BreakEven bod je na hodnotě spodního strike (115) + maximální možná ztráta (0.70) = 115.70 USD. Při aktuální ceně 115.24 USD to znamená, že akcie musí do expirace nejméně posílit o +0.46 USD právě na hodnotu BreakEven bodu, abych mohl z pozice vystoupit alespoň s nulovým výsledkem. Každé další posílení ceny již bude znamenat profit, a to až do hodnoty horního BreakEven bodu, kterou je na hodnotě horního strike (121) – maximální možná ztráta (0.70) = 120.30 USD.

Podstatné na takové struktuře strike OTM Call Butterfly je ale skutečnost, že při přesvědčení o pohybu určitým směrem mám při nákladech -70 USD možnost získat +230 USD profitu, poměr mého risku k možnému profitu (RRR) je více než 1:3 a je tak stejný jako u Call Butterfly se strike vypsaných opcí umístěnými „na penězích“ tedy na současné ceně. Takový komfort mi nemůže nabídnou ani jedna ze samostatných kombinací tvořící Call Butterfly, tedy Call Credit Spread a Call Debit Spread, protože posouváním jejich strike „do peněz“ nebo „od peněz“ se výrazně mění profil risku a profitu (RRR), takto ovšem při jejich složení do jedné kombinace je RRR daleko přívětivější. Toto činí z Butterfly velmi efektivní kombinaci, protože posunutím strike kamkoliv při zachování stejného rozsahu strike na obou stranách jednotlivých spreadů se tento profil RRR výrazně nemění, pokud poměřuji stejné kombinace o stejném rozsahu strike. Ostatně, jako důkaz takového stabilního profilu risku a profitu, mohu mít také opačný náhled na pohyb podkladové akcie a mohu si vytvořit tříbodový Call Butterfly podle níže uvedeného obrázku.

V tomto případě jsem nyní umístil mé vypsané Short Call opce „do peněz“ a vytvořil tak ITM Call Butterfly +109/-112/-112/+115. Protože jsem již prokázal, že největšího profitu dosáhnu tak, že cena bude při expiraci na hodnotě strike vypsaných opcí, tak při ceně JPM na úrovni 115.24 USD budu potřebovat, aby cena klesala k tomuto strike na úrovni 112 USD. Jsem tak přesvědčen, že cena akcií JPM bude klesat.

Výpočtem finančních parametrů tohoto ITM Call Butterfly, tak mohu zjistit, že jsem za výpis 2x Short Call 112 inkasoval +830 USD, abych za nákup Long Call opce 109 a Long Call opce 115 ve vzdálenosti tří strike utratil (-675 USD -223 USD) = celkově -898 USD. Můj celkový výdaj na tento Call Butterfly je -68 USD. Těchto vynaložených -68 USD bude má maximální ztráta, pokud cena při expiraci skončí mimo všechny strike, v tomto případě to pak znamená mírný nárůst a dramatický pokles. Horní BreakEven bod je na hodnotě horního strike (115) – maximální možná ztráta (0.68) = 114.32 USD. Při aktuální ceně 115.24 USD to znamená, že akcie musí do expirace nejméně klesnout o +0.92 USD právě na hodnotu BreakEven bodu, abych mohl z pozice vystoupit alespoň s nulovým výsledkem. Každý další pokles ceny již bude znamenat profit, a to až do hodnoty spodního BreakEven bodu, kterou je na hodnotě spodního strike (109) + maximální možná ztráta (0.68) = 109.68 USD.

Opět mohu pozorovat, že při takové konstrukci ITM Call Butterfly a při přesvědčení pohybu určitým směrem mám při nákladech -68 USD možnost získat +232 USD profitu, poměr mého risku k možnému profitu (RRR) je více než 1:3 a je tak stejný jako u Call Butterfly se strike vypsaných opcí umístěnými „na penězích“ tedy na současné ceně nebo „mimo peníze“.

Směrový Put Butterfly

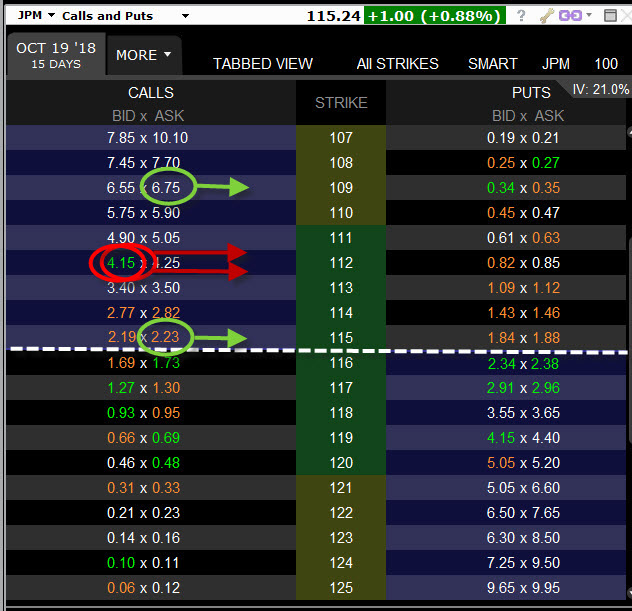

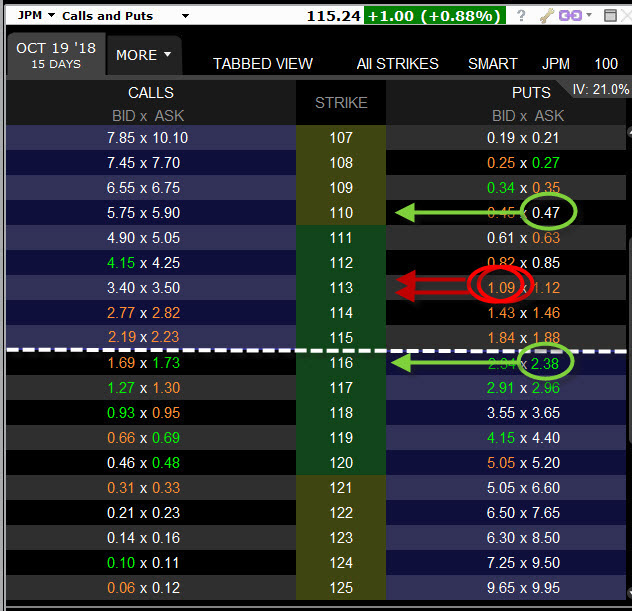

Pokud něco platí na Call straně, mělo by se prozkoumat, jestli to také platí na Put straně opčního řetězce. Zkoumám tedy, jestli mohu svou představu o budoucím směru pohybu podkladu také promítnout do kombinace Butterfly sestavené z kombinace Put opcí na jiných strike než s vypsanými opcemi na úrovni současné ceny. První variantou je pak možnost vyobrazená na obrázku níže.

Na příkladu z obrázku jsem umístil mé vypsané Short Put opce „do peněz“ a vytvořil tak ITM Put Butterfly +114/-117/-117/+120. Protože mám za prokázané, že největšího profitu dosáhnu tak, že cena bude při expiraci na hodnotě strike vypsaných opcí, tak při ceně JPM na úrovni 115.24 USD budu potřebovat, aby cena stoupala k tomuto strike na úrovni 117 USD. Jsem tak přesvědčen, že cena akcií JPM poroste.

Výpočtem nákladovosti tohoto ITM Put Butterfly, tak mohu zjistit, že jsem za výpis 2x Short Put 117 inkasoval +582 USD, abych za nákup Long Put opce 114 a Long Put opce 120 ve vzdálenosti tří strike utratil (-146 USD -520 USD) = celkově -666 USD. Můj celkový výdaj na tento Put Butterfly je -84 USD. Těchto vynaložených -84 USD bude má maximální ztráta, pokud cena při expiraci skončí mimo všechny strike, v tomto případě to pak znamená mírnější pokles pod úroveň 114 USD nebo významnější růst nad 120 USD. Spodní BreakEven bod je na hodnotě spodního strike (114) + maximální možná ztráta (0.84) = 114.84 USD. Při aktuální ceně 115.24 USD to znamená, že akcie mohou do expirace dokonce poklesnout o -0.40 USD (přestože předpovídám růst) právě na hodnotu BreakEven bodu, abych mohl z pozice vystoupit alespoň s nulovým výsledkem. Každý mírnější pokles než -0,40 USD a samozřejmě posílení ceny již bude znamenat profit, a to až do hodnoty nárůstu ceny na úroveň horního BreakEven bodu, který je na hodnotě horního strike (120) – maximální možná ztráta (0.84) = 119.16 USD.

Za pozornost tak stojí, že opět mohu pozorovat, že i při takové konstrukci ITM Put Butterfly a při současném přesvědčení o pohybu určitým směrem mám při nákladech -84 USD možnost získat +216 USD profitu, poměr mého risku k možnému profitu (RRR) je mírně pod 1:3 a je tak téměř stejný jako u ATM Put Butterfly s vypsanými Short Put opcemi na úrovni současné ceny a také všech výše popsaných Call Butterflies se strike vypsaných opcí umístěnými „na penězích“, „v penězích“ nebo „mimo peníze“.

Pro vyčerpání všech možností, které se mi nabízí mohu také sestrojit Put Butterfly s vypsanými opcemi „mimo peníze“ a pozorovat, jak se taková kombinace bude chovat a co by mi mohla přinést při různých možných pohybech podkladové akcie, její z varianta je na obrázku.

Příklad z obrázku vyjadřuje možnost, že jsem umístil mé vypsané Short Put opce „mimo peníze“ a vytvořil tak OTM Put Butterfly +110/-113/-113/+116. Protože již mám opět za prokázané, že největšího profitu dosáhnu tak, že cena bude při expiraci na hodnotě strike vypsaných opcí, tak při ceně JPM na úrovni 115.24 USD budu potřebovat, aby cena klesala k tomuto strike na úrovni 113 USD. Jsem tak přesvědčen, že cena akcií JPM bude klesat.

Jaké budu mít s takovou pozicí OTM Put Butterfly vydání mohu zjistit výpočtem, kdy jsem za výpis 2x Short Put 113 inkasoval +218 USD, abych za nákup Long Put opce 110 a Long Put opce 116 ve vzdálenosti tří strike utratil (-47 USD -238 USD) = celkově -285 USD. Můj celkový výdaj na tento Put Butterfly je -67 USD. Těchto vynaložených -67 USD bude má maximální ztráta, pokud cena při expiraci skončí mimo všechny strike, v tomto případě to pak znamená významný pokles pod úroveň 110 USD nebo mírnější růst nad 116 USD. Horní BreakEven bod je na hodnotě horního strike (116) – maximální možná ztráta (0.67) = 115.33 USD. Při aktuální ceně 115.24 USD to znamená, že akcie mohou do expirace zcela mírně narůst (+0.09 USD) právě na hodnotu horního BreakEven bodu, abych mohl z pozice vystoupit alespoň s nulovým výsledkem. Pokud ale budou klesat, tak mi budou nadělovat profit, a to až do hodnoty poklesu ceny na úroveň spodního BreakEven bodu, kterou je na hodnotě spodního strike (110) + maximální možná ztráta (0.67) = 110.67 USD.

Mou pozornost pak opět poutá zejména skutečnost, že mohu pozorovat, že i při takové konstrukci OTM Put Butterfly a při přesvědčení pohybu určitým směrem mám při nákladech -67 USD možnost získat +233 USD profitu, poměr mého risku k možnému profitu (RRR) je více než 1:3 a je tak téměř stejný jako u ATM Put Butterfly s vypsanými Short Put opcemi na úrovni současné ceny, ITM Put Butterfly s vypsanými opcemi „v penězích“ a také všech výše popsaných Call Butterflies se strike vypsaných opcí umístěnými „na penězích“, „v penězích“ nebo „mimo peníze“.

Skvělé RRR předurčuje kombinaci Butterfly k obchodování obchodníky, kteří hledají způsob, jak při přiměřené maximální možné malé ztrátě mít možnost získat násobně vyšší profit. Při pohledu na text tohoto článku uznávám, že výše uvedené řádky jsou pravděpodobně suchopárné, jsou však nezbytné k uvědomění, jakým potenciálem mohou takové opční složeniny disponovat a naznačují možnosti využití takových strategií v praktických obchodech a bez těchto „suchopárností“ to jednoduše nejde. Jak tyto Butterflies obchodovat, například současně na obou stranách opčního řetězce, jak a kdy do obchodu vstupovat a čím se při jejich pořizování řídit, bude předmětem pokračování tohoto článku…..:c)

Sleduj facebook, napiš e-mail nebo tweet