Vypisování Short Call opcí a pořizování Long Call opcí na vyšším strike je jedna z disciplín opčního tradingu, která pro můj účet znamená pořízení Call Bear Spreadu, pokud oba tyto úkony provedu současně (výpis Short Call a nákup Long Call na vyšším strike), obdržím na svůj účet Kredit, protože ceny opcí na nižších strike jsou vždy vyšší než na strike vzdálenějších. Z těchto důvodů je pak někdy do názvu Call Bear Spread přidáváno slůvko „Credit“, aby se přesně specifikovalo, o jaký druh spreadové pozice vlastně jde. Ve stejné jazykové logice je pak opačná kombinace Call Bull Spread (nakupování Long Call a vypisování Short Call na vyšším strike), označována a doplňována slovem „Debit“, protože tento spread, pokud je pořizován současně, je možné pořídit pouze tak, že za něj peníze zaplatím, výdaj za dražší Long Call opci na nižším strike není nikdy zcela umořen výpisem Short Call opce na vyšším strike.

Ať jsou mé úmysly s pořízeným Call Bear Credit Spreadem jakékoliv, vždy mám předem vymezenou a určenou hodnotu maximální ztráty, kterou mohu na této opční kombinaci utrpět, a tou je dolarový rozdíl hodnoty strike mého vytvořeného Call Bear Credit Spreadu. Tuto ztrátu utrpím pouze v případě, že obě opce mého pořízeného spreadu skončí „v penězích“. Jak je toto možné vysvětlit, aniž bych si musel složitě vykreslovat profil zisku a ztráty takové kombinace je jednoduché. Pokud jsou obě opce spreadu „v penězích“, jednoduše to znamená, že Short Call opce na nižším strike bude přiřazena (Assigned) a já mám povinnost dodat protistraně podkladové aktivum za cenu strike, pokud jej nevlastním (což je nejběžnější obchodní stav opčních obchodníků), bude toto dodání reprezentovat na mém účtu otevření pozice Short podkladového aktiva a k tomu adekvátní peníze za jeho prodej protistraně za cenu strike této Short Call opce. Současně je ale má Long Call uplatněna (Exercise) a já mám povinnost nakoupit na svůj účet Long podkladové aktivum za cenu strike za výdajovou cenu ve výši strike této Long Call opce. Obě pozice podkladů (otevřená Short pozice a nakoupená Long pozice) se vzájemně vyruší a zbudou pouze peníze za tyto provedené transakce. Ve shrnutí to pak znamená, že jsem současně někomu něco prodal za nižší cenu (strike Short Call) a současně toto stejné zboží nakoupil za větší peníze zpět (strike Long Call). Protože ale za takto rizikový obchod, kterým pořízení Call Bear Credit Spreadu je, inkasuji kredit v nějaké výši, je tato maximální možná ztráta vždy zmírněna právě o výši takto přijatých peněz při pořízené této opční kombinace.

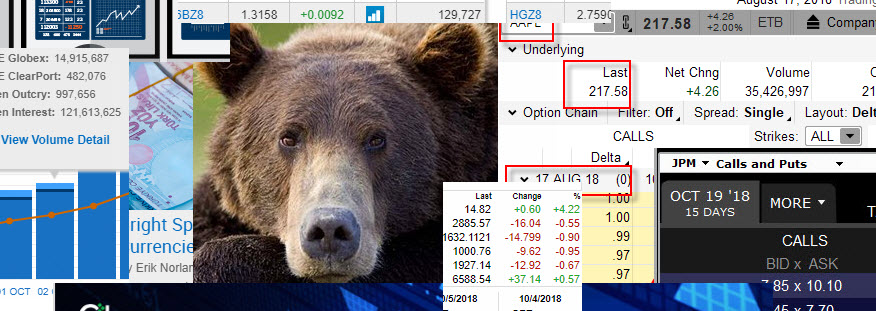

Z mého pohledu na další vývoj trhů pak mohu vstupovat do takového Call Bear Credit Spreadu na různých úrovních a z těchto úrovní pak mohu odvozovat očekávání, která mohou určit možnou profitabilitu takové opční kombinace. Bez zbytečného teoretizování je dobré si takové možnosti zobrazit na konkrétním případě. Na obrázku níže je patrná situace na trhu akcie JPM, kterou je opční řetězec s expirací za patnáct kalendářních dnů.

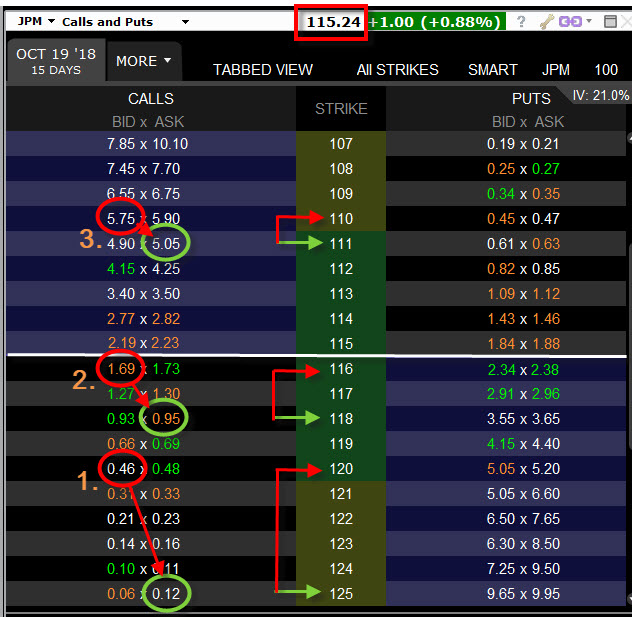

V obrázku jsem při aktuální ceně JPM na úrovni 115.24 USD vyznačil tři možné varianty pořízení Call Bear Credit Spreadu ve smyslu umístění jednotlivých strike spreadu vzhledem k aktuální ceně, co tedy mohu od jednotlivých variant očekávat, co mi přinášejí a jaká jsou s nimi spjata rizika.

1/ Prodej Short Call na strike 120 mi přinese na můj účet +46 USD a na nákup Long Call na vyšším strike 125 budu muset vydat -12 USD. Celkově mi na mém účtu přibude +34 USD. Vytvořím tak pozici Call Bear Credit Spread -120/+125, tedy opční spreadovou pozici o rozsahu strike 5 bodů s přijatým kreditem ve výši +34 USD. Více peněz již od této opční kombinace nemohu čekat, toto je její maximální možný Profit. Obě části spreadu jsou „mimo peníze“, strike Short Call 120 je při ceně akcie JPM 115.24 USD vzdálen od současné ceny 4.10 %. Mé očekávání jsou odvozeny od vzdáleností strike vypsané Short Call 120 od současné ceny a od výše přijatého Prémia. Cena akcie JPM tak může podle této konstrukce spreadu klesat, stagnovat nebo růst, nejvýše však do ceny 120.34 USD, od této ceny bude má pozice ztrátová a tato hodnota je BreakEven bod mého Call Bear Credit Spreadu -120/+125. Pouze do této ceny budu schopen vystoupit z obchodu na nulové ztrátě, protože při expiraci této vypsané opce ji budu moci zlikvidovat za přijaté Prémium utržené při vstupu do tohoto spreadu. Pokud bude cena akcie nad hodnotou 120.34 USD, budu již přijímat ztrátu, protože nebudu schopen vypsanou Short Call 120 opci zlikvidovat za peníze, které představují přijatý kredit a vždy budu muset na likvidaci vynaložit nějaké peníze navíc „ze svého“. Znamená to, že budu vždy při ceně vyšší než 120.34 USD povinen dodat protistraně 100 akcií JPM za cenu 120 USD/kus za situace, kdy se cena na trhu pohybuje výše, než je mnou dodávaná cena akcií, dodávám jednoduše něco za méně peněz, než je současná cena na trhu (musím kamarádovi prodat mou ojetou Octavii za padesát tisíc, protože mě k tomu zavazuje povinnost z uzavřeného kontraktu, přestože bych ji mohl prodat okamžitě za sto tisíc). Pokud tedy bude při expiraci má Short Call 120 „v penězích“ bude mi otevřena na mém účtu pozice 100x Short akcie JPM za cenu strike 120 USD/kus a já za tento akciový Short obdržím + 12.000 USD, s přijatým Prémiem ve výši +34 USD je tak můj účet o +12.034 USD „tučnější“. Abych ale svou 100x Short akciovou pozici zlikvidoval jejím nákupem zpět, budu k tomu vždy potřebovat, abych na takovou transakci vynaložil nejvíce oněch utržených +12.034 USD, to abych na celé pozici netratil, potom to vždy bude v případě, kdy cena akcií JPM bude stát nejvíce právě 120.34 USD. Jakákoliv cena akcie nad 120.34 USD již bude způsobovat ztrátu na mém účtu, a to až do hodnoty strike mé Long Call 125 opce. Tato mi totiž zaručuje, že mohu nakoupit akcie JPM za cenu strike 125 USD/kus, ať je její aktuální cena jakákoliv. Vyplývá z toho jediné – od ceny 125 USD a vyšší (za akcie JPM) již nebude má ztráta dále narůstat pokud bude tato Long Call 125 také „v penězích“. Její Exercise mi zaručuje nákup 100x Long akcií JPM za cenu strike s nákladem -12.500 USD. Pokud bude „v penězích“ tato Long Call 125, tak samozřejmě bude současně Short Call 120 na nižším strike „v penězích“ také. Tato situace pak způsobí, že obě akciové pozice se vyruší a +12.034 USD tržby za přiřazené akcie s připočítaným Prémiem budou redukovány o náklady na nákup uplatněných akcií za celkový výdaj -12.500 USD, výsledkem bude ztráta -466 USD. Toto přesně odpovídá maximální možné ztrátě ve výši dolarového rozsahu strike mého spreadu (pět bodů = -500 USD), ke kterému připočítám přijaté Prémium +34 USD, které mi již nikdo nevezme, takže i početně takto jednodušeji je ztráta -466 USD.

Přestože v můj prospěch hraje skutečnost, že akcie JPM musí vystoupat během 15 dnů o více než 4%, aby můj Call Bear Credit Spread -120/+125 začal prodělávat, musím si uvědomit, že takový pohyb není nic ojedinělého a nepravděpodobného. Zjištění, že pro profit +34 USD podstupuji riziko ztráty -466 USD by mělo být varovným signálem pro obchodníky, kteří si pořizování takových spreadových pozic s opcemi „mimo peníze“ spletli s bezstarostnou zábavou a představou, že se pro ně (se značnou pravděpodobností) nacházejí na trzích peníze, které mohou bezproblémově sbírat. Konkrétní pravděpodobnost pohybu ceny podkladu, v mém případě s akciemi JPM o více než 4%, je tak v přímém protikladu k poměru risku a výdělku na úrovni 466:34, což je téměř 14:1. Nemusím být pak nějak zvláště erudovaný statistik, abych pochopil, že každý nevydařený obchod s maximální ztrátou musí být kompenzován následnými čtrnácti úspěšnými podobnými obchody v řadě, abych se vzpamatoval z takto utrpěné maximální ztráty, pokud utrpím takovou maximální ztrátu dvakrát v řadě za sebou, může to představovat pro můj účet už téměř neřešitelný a nevratný problém zotavit se z utrpěné ztráty provozováním stejných obchodů.

2/ Pořízení Call Bear Credit Spreadu s vypsanou Short Call opcí umístěnou blíže k současné ceně podkladové akcie JPM na aktuální úrovni 115.24 USD by mohlo představovat vypsání Short Call na strike 116 s přijatým Prémiem ve výši +169 USD a pořízení Long Call na vyšším strike 118 s výdajem -95 USD. Vytvoření Call Bear Credit Spreadu -116/+118 pak představuje přijatý kredit ve výši +74 USD, který je maximálním možným profitem, který budu moci dosáhnout. Tento se dostaví v případě, že obě opce mého spreadu zůstanou do expirace „mimo peníze“ a vyprší jako bezcenné, při současné ceně podkladové akcie JPM na úrovni 115.24 USD a strike mé vypsané Short Call 116 opce pak potřebuji pro tento maximální profit, aby cena akcie JPM do expirace klesala, stagnovala nebo nepatrně rostla, ne však více než do ceny strike mé Short Call 116 opce, což představuje uptrend o velikosti 0.6%. Při vyšším uptrendu pak musím počítat z tím, že můj maximální profit bude klesat, a to až do hodnoty JPM na úrovni 116.74 USD, tedy hodnoty strike zvýšené o hodnotu přijatého Prémia (116 USD +0.74 USD). Toto je BreakEven bod mé spreadové pozice a při této ceně podkladové akcie budu schopen ukončit svůj obchod bez profitu nebo ztráty. Hodnota ztráty pak bude narůstat, jak bude růst cena akcie JPM nad hodnotu BreakEven bodu, a to až do hodnoty strike mé Long Call 118 opce. Proražením strike 118 pak znamená přijetí maximální možné ztráty, které představuje dolarový rozdíl hodnoty strike opcí Call Bear Credit Spreadu -116/+118, tedy -200 USD, protože jsem ale získal Prémium ve výši +74 USD, bude má maximální možná ztráta ve výši -124 USD.

Zdálo by se, že oproti pořizování Call Bear Credit Spreadu, jehož obě opce jsou značně mimo peníze z předchozího příkladu v odstavci výše, je poměr ztráty a zisku přívětivější. Při maximální možné ztrátě -124 USD jsi jdu pro Prémium ve výši +74 USD, což je poměr zhruba 2:1, a to opticky nevypadá již tak špatně, jako v předchozím případě. Na trzích je ale vždy „něco za něco“, takže příznivější poměr RRR je zcela kompenzován dramaticky sníženou pravděpodobností, že v obchodě uspěji a neutržím ztrátu. Při ceně podkladové akcie JPM na úrovni 115.24 USD a možnosti maximální ztráty vzniklé proražením strike na úrovni 118 USD představuje pohyb vzhůru o velkosti 2.3%, což v patnáctidenním horizontu života opčních kontraktů tvořících spread je skutečnost, která může nastat s obrovskou pravděpodobností. Pokud bych každé možnosti růstu nebo poklesu podkladové akcie JPM přidělil stejnou pravděpodobnost, pak při RRR 2:1 nemám při pořizování takového typu Call Bear Credit Spreadu žádnou výhodu na své straně.

3/ Pořízení Call Bear Credit Spreadu s vypsanou Short Call opcí umístěnou „v penězích“ a současně „v penězích“ nakoupenou Long Call, může zobrazovat při současné ceně podkladové akcie JPM na aktuální úrovni 115.24 USD výpis Short Call na strike 110 s přijatým Prémiem ve výši +575 USD a výdajem ve výši -505 USD za nákup Long Call na strike 111. Call Bear Credit Spread -110/+111, který je celý „v penězích“ pak představuje přijatý kredit +70 USD, který je mým maximálním možným profitem. Protože jsem předeslal, že maximální ztrátu utrpím v případě, že obě opce spreadu jsou při expiraci „v penězích“, pak při konstrukci Call Bear Credit Spreadu -110/+111, který má obě opce „v penězích“ již při svém pořízení, potřebuji pro zdárný průběh a profitabilitu držení takové opční kombinace jednoznačný pokles podkladové akcie JPM, nemohu si dovolit stagnaci nebo dokonce růst ceny této akcie, toto by vždy znamenalo utrpění maximální ztráty ve výši dolarového rozsahu strike, který je -100 USD, protože obě opce spreadu by zůstaly při expiraci „v penězích“. Abych mohl při ceně JPM na úrovni 115.24 USD na mém Call Bear Credit Spreadu -110/+111 s přijatým kreditem +70 USD maximálně profitovat, musí akcie JPM poklesnout pod strike mé Short Call 110 opce tak, aby obě opce spreadu vypršely jako bezcenné a já si mohl ponechat přijatý kredit ve výši +70 USD. Pro to, abych na obchodu alespoň neprodělal potřebuji, aby cena akcie JPM do expirace poklesla na BreakEven bod této opční pozice, a tím je hodnota 110.70 USD. Pouze při této ceně budu schopen likvidovat Short Call 110 opci za cenu, která představuje hodnotu přijatého kreditu, jakýkoliv mírnější pokles než na tuto hodnotu pak bude znamenat likvidaci této vypsané opce za více peněz než jsem původně obdržel kreditu, a to až do hodnoty poklesu na úroveň strike mé Long Call opce na úrovni 111 USD. Jakýkoliv mírnější pokles do expirace menší než na úroveň 111 USD pak bude znamenat maximální možnou ztrátu -100 USD, při přijatém kreditu ve výši +70 USD tak bude představovat maximální možnou ztrátu ve výši -30 USD.

Při maximální možné ztrátě takové konstrukce ITM Call Bear Credit Spreadu -110/+111 na úrovni -30 USD pak maximální možný profit +70 USD vytváří poměr risku a výdělku zhruba 1:2, což nevypadá špatně. Nutné je ovšem upozornit, s jakou pravděpodobností je takový výsledek vůbec možný. Při ceně akcie JPM na úrovni 115.24 USD je pro dosažení BreakEven bodu na úrovni 110.70 USD nutný pouze pokles vyšší než -4%. Žádný jiný scénář není možný, akcie se musí vydat přesně mnou naplánovaným směrem a ještě splnit požadovaný „výkonnostní limit“ -4% a více, toto není možné vůbec předvídat a nevytváří žádný prostor pro omyl ve stanoveném předurčené směru.

Margin

Vstoupení do opční kombinace představující Call Bear Credit Spread je doprovázeno zablokováním určité peněžní částky na mém účtu brokerem jako protihodnota pro případ, že bych utrpěl v tomto obchodě maximální možnou ztrátu. Tato maximální ztráta je pak jasně definovaná, a to dolarovým vyjádřením rozsahu strike drženého Call Bear Credit Spreadu, margin je přesně v této výši blokován na každý takto pořízený spread. Pokud tedy budu na svém účtu držet Call Bear Credit Spread na akcii MSFT se Short Call na strike 115 a Long Call na strike 118, bude hodnota marginu představovat částku -300 USD. S toto částkou pak nebudu moci nakládat do doby, než tato opční konstrukce z mého účtu zmizí nebo bude případně přetvořena do jiné.

Tvrzení o maximální možné ztrátě vůči přijatému kreditu vychází z předpokladu, že pořízenou pozicí Call Bear Credit Spreadu na mém úču již dále nebudu zabývat a budu přihlížet vývoji na trzích mého podkladu, jak se vyvíjí ve smyslu mé opční spreadové pozice. Mohu ale přijmout určitou míru aktivity a s ohledem na možný budoucí vývoj mého obchodu provádět nějaké akce, které mohou mít na mou pozici nějaký vliv. Jakou bych mohl vyvíjet aktivitu v souvislosti s vývojem mého pořízeného spreadu?

Vyvíjí se to dobře…co dělat?

Dobrým vývojem situace budu mít na mysli pohyb podkladového aktiva v případě, že jsem pořídil Call Bear Credit Spread s oběma opčními kontrakty „mimo peníze“, protože toto je nejběžněji zaujímaná spreadová pozice, naznačené postupy lze přiměřeně aplikovat také na spreadové kombinace uvedené v úvodu tohoto článku s jinak umístěnými opčními kontrakty vzhledem k ceně podkladového aktiva (ITM, ATM).

Nedělám nic

Lenost je vrozená vlastnost každému z nás, lišíme se pak od sebe pouze přijatou mírou jejího popírání. Mohu tedy této lidské přirozenosti nechat volný průchod a po pořízení Call Bear Credit Spread ponechat tento svému osudu.

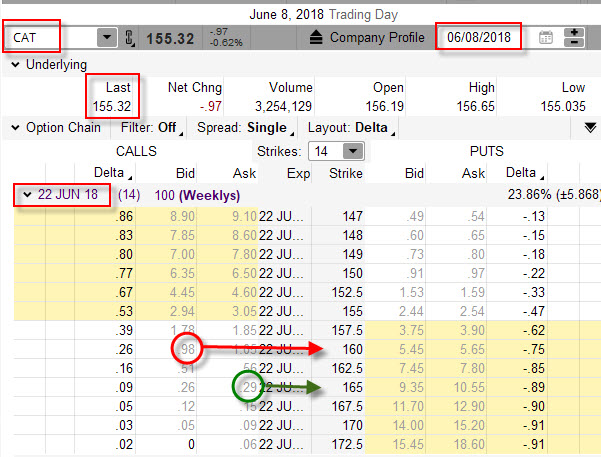

8.6.2018 jsem usoudil, že akcie CAT již dále neporoste nad aktuální úroveň 115.32 USD a tuto skutečnost jsem se rozhodl zobchodovat pomocí pořízení Call Bear Credit Spreadu nad současnou cenou. Výběr jedné z možností je na níže uvedeném obrázku

Ke konstrukci Call Bear Credit Spreadu jsem si vybral opční řetězec s expirací za 14 kalendářních dnů a v tomto opčním řetězci jsem vypsal Short Call 160 za +98 USD a současně nakoupil Long Call 165 za kterou jsem vydal -29 USD. Celkově jsem tak obdržel +69 USD kredit na svůj účet s tím, že toto je můj maximální možný profit při scénáři, že u expirace budou obě opce mého spreadu „mimo peníze“ a vyprší jako bezcenné. Maximální možná ztráta je definována dolarovým rozsahem strike mého spreadu, činí tedy (160-165) -500 USD. Při možném maximálním profitu +69 USD, kterým je již přijatý kredit, tak mohu ztratit -431 USD. Při mém předpokladu se o osud této kombinace dále nestarat jsem ponechal spreadovou pozici jejímu osudu, abych při expiraci mohl pozorovat tuto situaci.

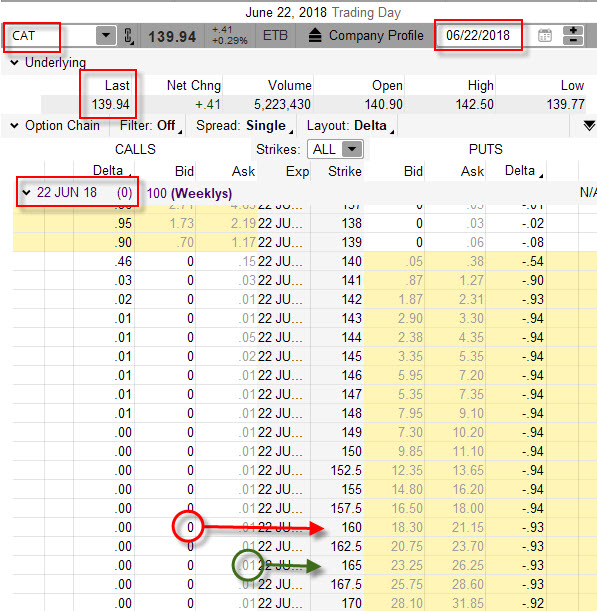

Expirační pátek zastihl akcii CAT na ceně 139.94 USD, což jednoduše znamenalo, že se vyčerpanost uptrendu opravdu potvrdila a obě opce mého Call Bear Credit Spreadu -160/+165 ocitly značně „mimo peníze“ a vypršely jako bezcenné. Mohl jsem si tak přijatý kredit ve výši +69 USD ponechat na svém účtu jako profit z této transakce.

Přijímám předem stanovený profit

Ponechat pořízený Call Bear Credit Spread svému osudu podle předchozího přístupu vyžaduje psychickou odolnost nebo notnou dávku ignorance, což mi není vůbec vlastní. Mohu si tak při příznivém vývoji na mém podkladovém aktivu stanovit pravidlo, kdy z pozice vystoupím a uzavřu si tak přiměřenou část profitu. Mohu si tedy tento jednoduchý obchodní přístup aplikovat na následující konkrétní situaci.

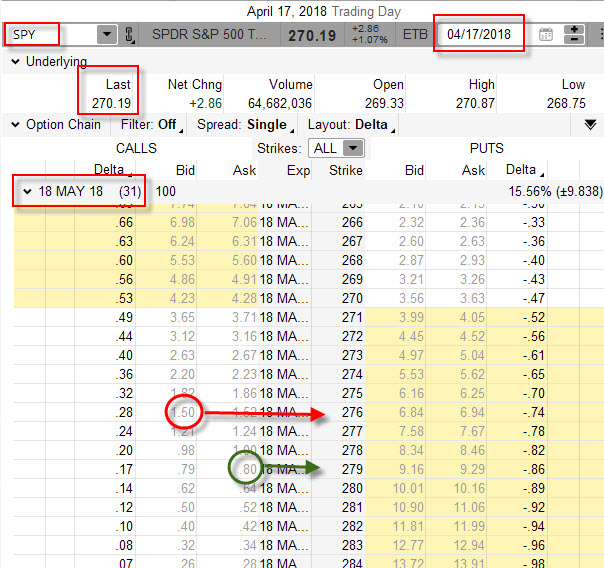

17.4.2018 jsem při ceně ETF s označením SPY simulující akciový index S&P 500 usoudil, že vytrvalý uptrend je již u konce a tuto skutečnost vtělit do mého obchodu pořízením Call Bear Credit Spreadu nad současnou cenovou úrovní, kterou je hodnota 270.19 USD. Udělal jsem to tak, jak je vyobrazeno na obrázku.

Pro opční řetězec s expirací za 31 kalendářních dnů jsem si pro svůj Call Bear Credit Spread vybral výpis Short Call na strike 276 a přijal +150 USD Prémia a současně nakoupil Long Call na vyšším strike 279, na který jsem vynaložil -80 USD. Celkově jsem tak obdržel +70 USD přebytku Prémia a toto nyní představuje můj maximálně možný profit. Rozsah strike je tři body, znamená to, že má maximální ztráta bude činit -300 USD, pokud bude cena při expiraci nad strike Call Bear Credit Spreadu -276/+279. Celkově tak s přijatým kreditem +70 USD je tak můj potenciál maximální ztráty -230 USD. Protože ale nechci nechat svůj obchod svému osudu až do expirace, mohu si dát za úkol vystoupit z mých opčních pozic v takové situaci, kdy již budu být schopen získat valnou část přijatých peněz, například na úrovni 2/3 této částky. Prakticky to bude znamenat, že pokud budu schopen na uzavření Call Bear Credit Spreadu -276/+279 schopen vynaložit pouze jednu třetinu utrženého Prémia, takto učiním a obchod ukončím. Takový přístup bude samozřejmě možný v případě, že se cena SPY nebude dramaticky zvedat k hodnotám mých strike současně s působením času způsobujícího erozi cen opčních kontraktů.

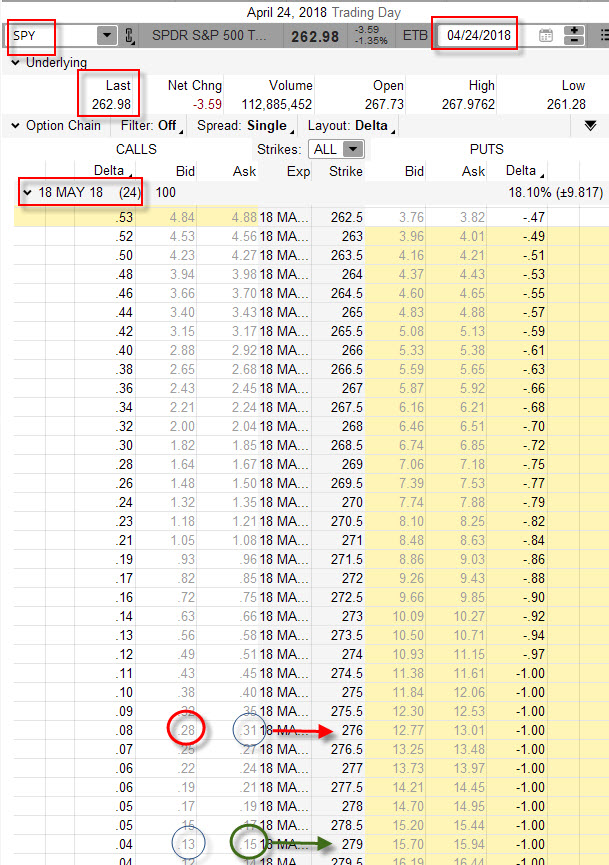

Přízeň osudu mi byla zachována a já mohl po týdnu držení Call Bear Credit Spreadu -276/+279 pozorovat níže uvedený stav opčního řetězce

24.4.2018 při ceně SPY na hodnotě 262.98 USD mohu konstatovat, že pokles ceny se opravdu dostavil a já mohu uzavřít svůj obchod na svých parametrech, které jsem si předsevzal. Při přijatém kreditu +70 USD bylo mým zadáním vystoupit za částku představující třetinu této hodnoty, tedy za nejvíce -23 USD. Pohledem na obrázek mohu zjistit (tenké modré kroužky), že svou Short Call 276 opci mohu nakoupit zpět za -31 USD a Long Call 279 má ještě prodejní cenu ve výši +13 USD, celkově tedy musím vynaložit (-31 USD +13 USD) = -18 USD na to, abych byl schopen z pozice Call Bear Credit Spreadu -276/+279 vystoupit a obchod tak ukončit. Při přijatém kreditu +70 USD a nákladech na ukončení -18 USD si tak jako svůj profit ponechávám +52 USD, tedy téměř tři čtvrtiny původně přijatého Prémia.

Uzamykám profit a zbytek investuji

Ponechání vytvořeného Call Bear Credit Spreadu svému osudu a jeho vylepšení o výstup s pozice na předem definované úrovni jsou při pozitivním vývoji podkladu férové praktiky. Pokud je splněno, že při držení Call Bear Credit Spreadu s opcemi „mimo peníze“ podklad klesá, stagnuje nebo jen nepatrně roste, mohu se tak těšit z přijatého kreditu nebo přinejmenším z nějaké jeho části. Zocelen čtením tohoto webu, zejména posledních článků o syntetických pozicích, mohu pak přízeň osudu správného vývoje podkladu při současném držení Call Bear Credit Spreadu proměnit v agresivnější přístup, jak naložit s přijatým Prémiem.

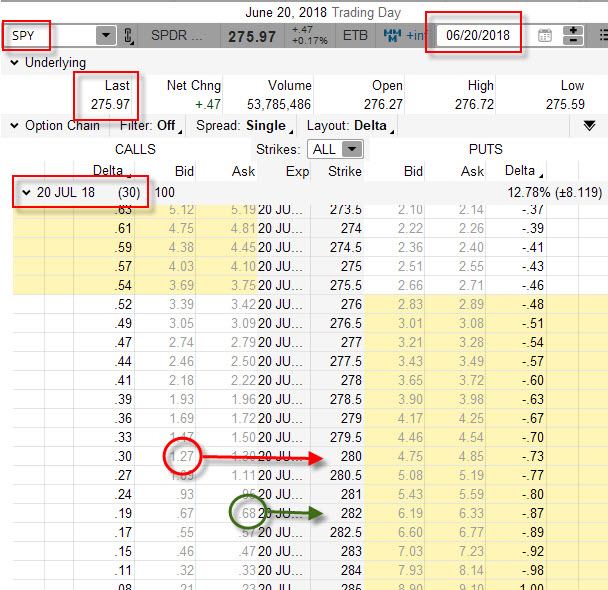

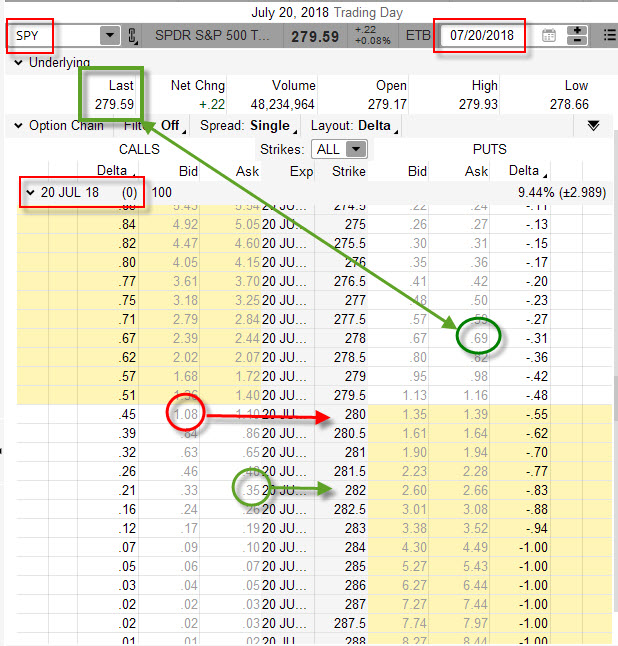

Je 20.6.2018 a ETF SPY nepatrně sestoupilo ze svých lokálních maxim, což by mohlo být předzvěstí poklesu, rozhodl jsem se proto, že nad současným trhem vypíšu Call Bear Credit Spread podle níže uvedeného obrázku.

Při ceně SPY na úrovni 275.97 USD jsem se rozhodl, že nad současným trhem vypíšu Call Bear Credit Spread -280/+282, abych za vypsanou Short Call 280 obdržel +127 USD a za Long Call 282 zaplatil -68 USD, celkově jsem si takto přijatým a vydaným Prémiem polepšil na mém účtu o +59 USD, které mi již nikdo nevezme a které jsou rozhodnutý bránit, jak jen to bude možné. Mým plánem nebylo nechat pozici svému osudu, ale aktivně ji pozorovat a přemýšlet, kdy bude vhodný okamžik pro nějakou akci, která by mi mohla pomoci získat ze získaného Prémia co nejvíce. Tyto předpoklady samozřejmě potřebují dobrou souhru okolností pohybu podkladového aktiva SPY. Protože se mé předpoklady naplnily a cena začala klesat, mohl jsem po necelém týdnu pozorovat níže uvedenou konstelaci.

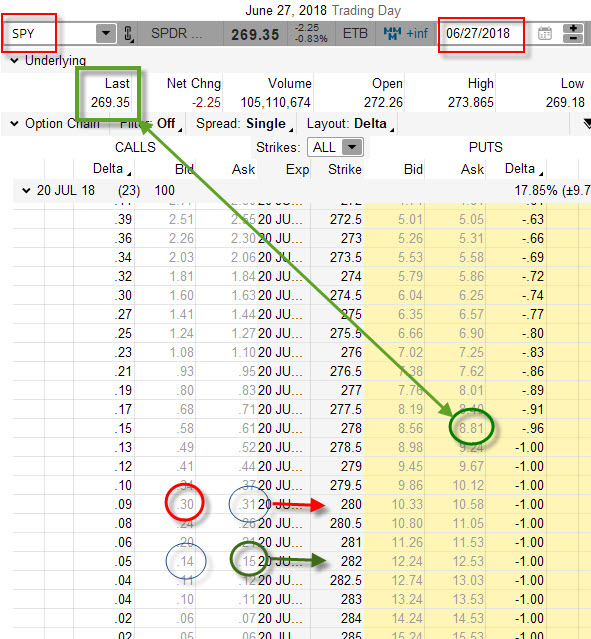

Při ústupu z ceny se dne 27.6.2018 cena SPY nacházela na hodnotě 269.35 USD. Tento pokles znamenal, že jsem mohl vystoupit z drženého Call Bear Credit Spreadu -280/+282 s přijatým kreditem +59 USD tak, že na likvidaci Short Call 280 bych vynaložil -31 USD a za Long Call 282 bych byl schopen utržit +14 USD (tenké modrá kroužky), celkově by mě likvidace stála -17 USD a já bych mohl získat konečných (+59 USD -17 USD) +42 USD jako konečný profit a nemusel bych tak přemýšlet, jak dále s pozicí nakládat nebo se dokonce obávat o její výsledek.

Mohu mít ale jinou úvahu o budoucím vývoji podkladu SPY a rozhodnout se, že než uzavřít celou pozici Call Bear Credit Spreadu -280/+282 za část přijatého kreditu, mohu tento částečný výdaj využít efektivněji. Efektivita takového výdaje pak bude odrazem přesvědčení, že pokles by mohl být u konce a mohl by nastat jeho obrat, který by mohl mít negativní dopad na mou spreadovou pozici, potřeboval bych tedy část svého profitu nyní uzamknout a vytvořit si případně vyhlídky na další zhodnocení již přijatého kreditu, který mi tímto uzamčení zůstal, zdá se to nemožné, ale elasticita opčních kontraktů a jejich poznané vlastnosti takovou konstelaci opravdu umožňují.

Rozhodl jsem se proto, že vytvořím Syntetickou Long Call pozici na některém strike nacházejícím se aktuálně v penězích tak, abych mohl uzamknout část profitu na svém Call Bear Credit Spreadu -280/+282 a také čerpat z možného otočení trendu. Pro tuto Syntetickou Long Call pozici jsem si vybral strike 278. Z článku Syntetické pozice – III. již vím, že nákup Long Put za současného nákupu 100x Long akcií podkladu je totéž, jako bych pořídil čistou Long Call, záleží pak na situaci a cenových parametrech takové transakce, aby měla nějaký smysl. V této logice jsem tedy vydal -881 USD na nákup Long Put na strike 278 a současně nakoupil 100x Long akcií SPY za aktuální cenu 269.35 USD s výdajem ve výši -26.935 USD, celkově jsem tak Syntetickou Long Call na strike 278 pořídil za -27.816 USD. Proč takto vyplyne ze situace, která může nastat při expraci všech momentálně držených opčních kontraktů:

1/ Akcie si mohu klesat jak chtějí, mám Long Put na strike 278, jejíž Exercise mi zaručuje, že mohu akcie SPY prodat za cenu strike, tedy za 278 USD/kus. Tento příjem +27.800 USD vytvoří s mými náklady -27.816 USD ztrátu -16 USD. Vynaložení částky -17 USD na likvidaci Call Bear Credit Spreadu -280/+282 z odstavce výše a tato -16 USD ztráta je téměř identickou transakcí. Pokud tedy bude SPY klesat, akciím to nevadí a rovněž proti tomu nebude také můj Call Bear Credit Spread -280/+282, kterému pokles více než prospívá. Pokles akcií tak bude znamenat výdaj -16 USD, znamená to, že z původního kreditu +56 USD ubude tento výdaj a můj konečný profit bude +40 USD.

2/ Akcie budou růst do ceny 278 USD, což je strike mé Long Put 278. Pokud by se zastavily přesně na této ceně, vyprší má Long Put 278 jako bezcenná a já 100x Long akcie SPY prodám na volném trhu za jejich aktuální cenu 278 USD/kus, obdržím tržbu +27.800 USD, která vzhledem k nákladům na Syntetickou Long Call 278 ve výši -27.816 USD bude znamenat opět ztrátu -16 USD. Call Bear Credit Spread -280/+282 vyprší jako bezcenný a k přijatému Prémiu ve výši +59 USD připočtu ztrátu -16 USD s výsledkem +40 USD profit.

3/ Akcie budou růst a při expiraci skončí přesně na ceně 280 USD = strike Short Call 280 mého Call Bear Credit Spreadu -280/+282. Má zajišťující Long Put 278 vyprší jako bezcenná a já 100x Long akcie SPY prodám na volném trhu za jejich aktuální cenu 280 USD/kus, obdržím tržbu +28.000 USD, která vzhledem k nákladům na Syntetickou Long Call 278 ve výši -27.816 USD bude znamenat profit na akciích +184 USD. Call Bear Credit Spread -280/+282 vyprší jako bezcenný a k přijatému Prémiu ve výši +59 USD připočtu profit na akciích +184 USD výsledkem +243 USD profit.

4/ Akcie budou růst nad 280 USD a při expiraci skončí na ceně mezi strike mého Call Bear Credit Spreadu -280/+282, například na hodnotě 281 USD. Má zajišťující Long Put 278 vyprší jako bezcenná. Short Call 280 bude „v penězích“ a bude přiřazena a já budu mít povinnost prodat 100x Long akcie SPY protistraně za cenu strike, tedy za 280 USD/kus, toto bude pro mě ideální příležitost, protože se zabavím svých Long akcií, když obdržím tržbu +28.000 USD, která vzhledem k nákladům na Syntetickou Long Call 278 ve výši -27.816 USD bude znamenat profit na akciích +184 USD. Long Call 282 vyprší jako bezcenná a k přijatému Prémiu ve výši +59 USD připočtu profit na akciích +184 USD s konečným výsledkem +243 USD profit. Tento scénář s modelovou cenou mezi strike bude platit až do ceny 282 představující strike Long Call tvořící Call Bear Credit Spreadu -280/+282

5/ Akcie budou růst nad 282 USD a při expiraci skončí na ceně nad strike mého Call Bear Credit Spreadu -280/+282, například na hodnotě 282.01 USD. Má zajišťující Long Put 278 vyprší jako bezcenná. Short Call 280 bude „v penězích“ a bude přiřazena a já budu mít povinnost prodat 100x Long akcie SPY protistraně za cenu strike, tedy za 280 USD/kus s tržbou +28.000 USD, současně bude „v penězích“ také má Long Call 282, ze které vyplývá povinnost nakoupit 100x Long akcií SPY za cenu strike, tedy za 282 USD/kus, toto se také provede a já nakupuji tyto akcie za výdaj -28.200 USD, akciové pozice s přiřazení a uplatnění se vzájemně vyruší a zbude jenom vytvořená ztráta (+28.000 USD – 28.200 USD), tedy -200 USD. Mých akcií ze Syntetické Long Call se to ale nedotkne!!! Tyto nyní prodám na volném trhu za aktuální cenu 282.01 USD a obdržím +28.201 USD. Vzhledem k nákladům na Syntetickou Long Call 278 ve výši -27.816 USD to bude znamenat profit na akciích +385 USD. K přijaté ztrátě z Call Bear Credit Spreadu -280/+282 ve výši -200 USD a k původně přijatému Prémiu ve výši +59 USD připočtu profit na akciích +385 USD výsledkem +244 USD profit.

6/ Akcie budou růst dále nad strike Call Bear Credit Spreadu -280/+282. Platí již vše uvedené v odstavci 5/. Jakýkoliv další nárůst již bude znamenat jenom další profit generovaný růstem akcií a tento může být neomezený.

Jak nakonec dopadl tento modelový obchod Call Bear Credit Spreadu -280/+282 zajištěný ve správný okamžik Syntetickou Long Call pozicí mohu pozorovat na obrázku

Do expirace dne 20.7.2018 opravdu došlo k obratu trendu a k posilování ceny SPY až na hodnotu 279.59 USD. Mohl jsem ale zůstat zcela klidný, protože jsem věděl, že se nic dramatického nemůže stát, ba naopak jsem mohl v klidu počítat další výdělky. Při ceně 279.59 USD můj Call Bear Credit Spread -280/+282 vypršel jako bezcenný, bezcenná vypršela také má Long Put ze Syntetické Long Call pozice. Akcie jsem prodal za 279.59 USD/kus a utržil jsem tak +27.959 USD, vzhledem k nákladům na Syntetickou Long Call 278 ve výši -27.816 USD jsem na uptrendu akcií vydělal +143 USD, k přijatému Prémiu ve výši +59 USD tak mohu připočtu právě tento profit na akciích +143 USD výsledkem +202 USD profit.

Původně přijaté Prémium jsem tak namísto vystoupení z Call Bear Credit Spread -280/+282 za předem stanovené náklady vyměnil za další profit, toto ale není na tom to nejpodstatnější, obohatil jsem jistotu malého profitu o možnost vydělat několikanásobně více, než mi bylo původně nabízeno z pohledu poměru možného výdělku a risku, který jsem musel podstoupit.

Poznámka: Můžete namítnout, že nejsem nyní schopen nakupovat akcie ETF SPY na svůj účet díky nenaplněné směrnici EU pro obchodování těchto nástrojů evropskými klienty. Nevadí, Long pozici na akciích SPY si mohu pořídit synteticky na jakémkoliv strike (nákup Long Call a Short Put na stejném strike) a dokonce nebudu mít tak velké marginové požadavky, jako u přímého držení akcií. Nechtěl jsem ale toto zapojení Syntetického Long do ukázky zahrnout, aby se nestala nepřehlednou, může být ale předmětem dalšího rozvíjení této možnosti… :c)

Nevyvíjí se to dobře…co dělat?

Možnost, že se cena podkladu nebude vyvíjet v souladu s mou představou je realita, kterou musím respektovat a přijmout. Při práci s tak rizikovou kombinací, kterou pořízení Call Bear Credit Spreadu bezpochyby je, musím přemýšlet zejména o možnostech, které mohu využít, aby se pro mě obchodování takových rizikových kombinací nestalo cestou ke zkáze.

Nedělám nic

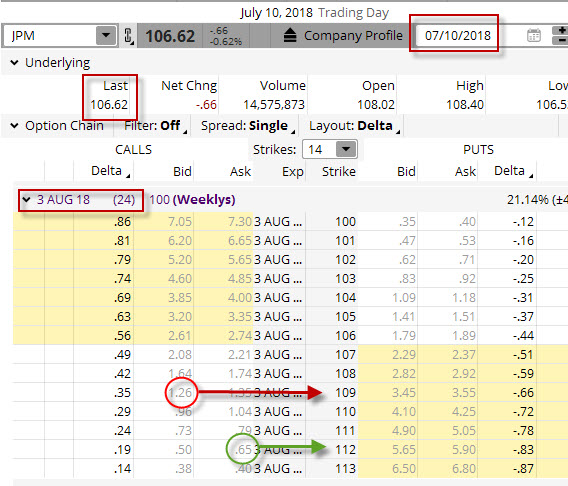

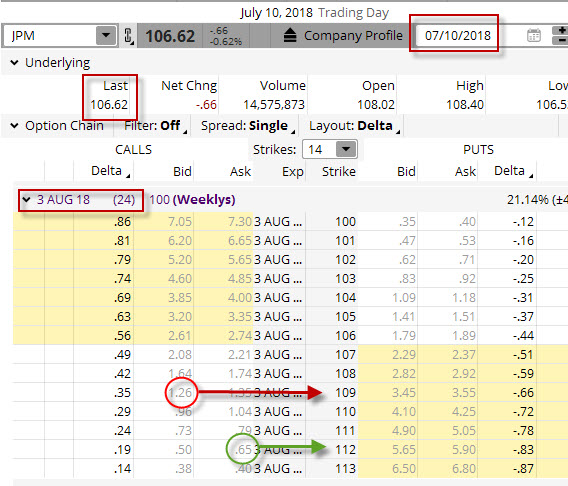

Oblíbená aktivita, která alespoň nevysiluje. 10.7.2018 při ceně akcií JPM na úrovni 106.62 USD jsem usoudil, že utrend na akcii JPM je již vyčerpán, a proto jsem se rozhodl tuto vyčerpanost trendu zobchodovat pomocí výpisu OTM Call Credit Spreadu nad současnou úrovní trhu.

Vybral jsem si opční řetězec s expirací za 24 kalendářních dnů a pro svůj Call Bear Credit Spread jsem si vybral Short Call na strike 109 s přijatým Prémiem +126 USD a k tomuto výpisu jsem pořídil Long Call na strike 112, za kterou jsem vydal -65 USD. Celkově jsem za tento Call Bear Credit Spread -109/+112 přijal +61 USD Prémia. Maximální možná ztráta je vyjádřena dolarovým rozdílem strike (109-112) ve výši -300 USD, protože mi ale přijaté Prémium nikdo nevezme, bude má maximální ztráta při možném vystoupání ceny nad strike Long Call 112 činit (-300 USD + 61 USD) -239 USD. BreakEven bod mého spreadu je vyjádřen strike Short Call 109 s připočítanou hodnotou Prémia a bude tak mít hodnotu 109.61 USD, při uptrendu na tuto cenu bude při expiraci můj spread nevykazovat ani ztrátu ani profit, kdekoliv pod touto cenou budu moci počítat s profitem. Proražení strike Long Call 112 při expiraci bude znamenat utrpění maximální možné ztráty -239 USD. Svůj Call Bear Credit Spread -109/+112 jsem ponechal svému osudu a věnoval se jiným aktivitám.

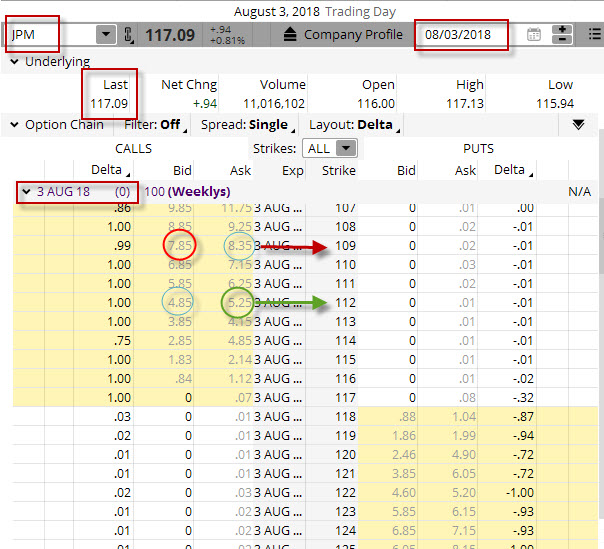

Akcie JPM kupodivu nerespektovala můj požadavek na pokles, stagnaci nebo uptrend do hodnoty alespoň BreakEven bodu a začala silně posilovat. Protože jsem zaujal „nicnedělací“ postoj, pozoruji při expiraci výslednou situaci zobrazenou na níže uvedeném obrázku.

Akcie JPM zakončila v expirační pátek 3.8.2018 na hodnotě 117.09 USD. Obě opce mého Call Bear Credit Spreadu -109/+112 se nacházejí „v penězích“. Nechávám tedy opce svému osudu a na automatickém Assignment a Exercise opčních kontraktů, abych utrpěl maximální možnou ztrátu -300 USD. Má Short Call 109 bude totiž přiřazena a bude mi na mém účtu otevřena pozice 100x Short akcií JPM s tržbou +10.900 USD, stejně tak ale bude Long Call 112 uplatněna a já budu nucen nakoupit 100x Long akcií JPM za cenu strike, tedy za 112 USD/kus s výdajem -11.200 USD. Short a Long akciové pozice se na mém účtu vyruší a zbyde pouze výsledek transakce, tedy ztráta -300 USD. Protože jsem ale získal při pořízení spreadové pozice +61 USD Prémia, ztratil jsem na tomto obchodě -239 USD. Za pozornost stojí prozkoumání možnosti, že bych z pozice vystoupil těsně před expirací nákupem Short Call 109 zpět a prodejem Long Call 112. Pokud bych se držel striktně Ask/Bid cen v mém obrázku (tenké modré kroužky) musel bych na tuto transakci vynaložit (-835 USD + 485 USD) = -350 USD, tedy o padesát dolarů více, než ponechání spreadu jeho osudu pro automatické procesy uplatnění a přiřazení. Vystupování se ztrátového spreadu v takovém případě je pak vždy ztrátovější, než ponechání celého spreadu na jeho automatickém vypořádání.

Výstup na definované ztrátě

Nejrozšířenější formou obrany proti maximální možné ztrátě je stanovení jejího limitu, který jsem si pro její výši nastavil a který jsem si vyhodnotil ve svém obchodním plánu. V konkrétní ukázce opět použiji stejný výchozí bod, jako v předchozím příkladu, kdy se akcie JPM obchodovala za 106.62 USD a já považoval její uptrend za vyčerpaný, proto jsem nad úrovní trhu pořídil Call Bear Credit Spread s tím, že pokud získám nějaké Prémium, budu tolerovat případnou ztrátu ve výši trojnásobku tohoto přijatého Prémia.

Vybral jsem si tedy stejný opční řetězec s expirací za 24 kalendářních dnů a pro svůj Call Bear Credit Spread jsem si vybral Short Call na strike 109 s přijatým Prémiem +126 USD a k tomuto výpisu jsem pořídil Long Call na strike 112, za kterou jsem vydal -65 USD. Celkově jsem za tento Call Bear Credit Spread -109/+112 přijal +61 USD Prémia. Nyní již ovšem odhazuji nicnedělání stranou a začínám pozici sledovat, abych ji případně uzavřel na mnou definované úrovni trojnásobné ztráty k výši přijatého Prémia. Pokud jsem tedy přijal Prémium +61 USD, jsem ochoten tolerovat -183 USD prodělek, protože jednoduše takto jsem si celou obchodní situaci pro sebe nastavil. Protože se akcie JPM nepohybovala v předpokládaném směru, ale začala stoupat, musel jsem se k akci, kterou mi přikazoval můj obchodní záměr, rozhodnout 23.7.2018, kdy se akcie JPM pohybovala na úrovni 113.35 USD.

Při ceně akcie JPM na úrovni 113.35 USD to znamenalo, že se již obě opce mého Call Bear Credit Spreadu -109/+112 nacházely „v penězích“, protože ale do expirace zbývalo 11 kalendářních dnů a Long Call 112 opce ještě nebyla „do peněz“ ponořena závratně hluboko, bylo možné díky Prémiu obsaženému v současných cenách opcích tvořících spread z pozice vystoupit. Z obrázku vyplývá, že Short Call opci na strike 109 bych mohl zlikvidovat jejím nákupem zpět (tenký modrý kroužek) za výdaj -475 USD a Long Call opci na strike 112 bych byl schopen prodat za +222 USD, celkově bych pak na takovou likvidaci celého spreadu na volném trhu vynaložil -253 USD. Protože jsem při vstupu do Call Bear Credit Spreadu -109/+112 obdržel +61 USD Prémia, činí má ztráta nyní -192 USD, což zhruba koresponduje s představou o trojnásobné ztrátě vzhledem k přijatému Prémiu (-183 USD), kterou jsem si původně naplánoval. Vystoupil jsem tak na menší než maximální možné ztrátě, kterou jsem mohl utržit, pokud bych pozici ponechal jejímu osudu.

Uzamčení ztráty s nadějí na možný profit

Nicnedělání je k ničemu a vystupování na předem určené hranici ztráty v nějakém určeném násobku přijatého Prémia vyžaduje od obchodníka dost sebekázně a při vystupování na takových předem definovaných úrovních podle výše uvedeného postupu nemusí být vždy snadné. Likvidita opčních trhů nebo nepředvídatelné otevírací gapy nemusí být zrovna velkým přítelem takových předem přesně nastavených limitů, proto je průběžné sledování pozice Call Bear Credit Spreadu více než doporučením. Každopádně jsou oba přístupy podobné v tom, že buď při expiraci (nicnedělání) nebo v průběhu života Call Bear Credit Spreadu (uzavření na nějaké limitované ztrátě) znamená konec mého obchodu a pasívnímu se odevzdání působení trhů podkladu s přijetím určité limitované ztráty. Patrně je již nyní jasné, že za opětovného využití poznatků o univerzálnosti opčních kontraktů mohu takovou ztrátu bránit efektivněji než výše uvedenými způsoby. Seznámením se s možností vytvářet Syntetické opční pozice mohu, stejně jak v případě v článku výše (kdy se Call Bear Credit Spreadu dařilo), při akceptování určité ztráty tuto nejen uzamknout, ale dokonce ji využít tak, že budu mít vyhlídku na další profit, který dokonce může být neomezený. Jak by toto mohlo fungovat vyplyne z konkrétního příkladu.

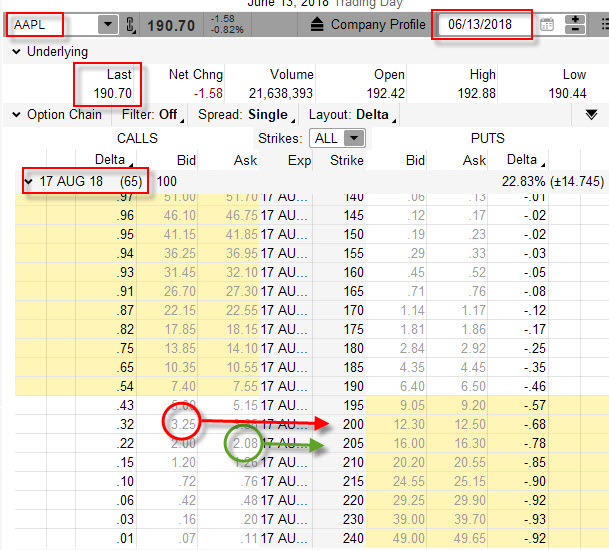

13.6.2018 jsem usoudil, že akcie AAPL již má růst ceny za sebou, proto jsem se rozhodl nad tímto trhem pořídit Call Bear Credit Spread, abych využil následného poklesu, stagnace nebo mírného růstu k profitabilitě zamýšleného obchodu. Zařídil jsem se jako na níže uvedeném obrázku

V opčním řetězci s expirací za 65 kalendářních dnů jsem při ceně AAPL na úrovni 190.70 USD pořídil Call Bear Credit Spread, který jsem sestavil z výpisu Short Call 200 za který jsem obdržel +325 USD a nákupu Long Call 205, za který jsem utratil -208 USD. Celkově jsem na svůj účet přijal +117 USD přebytku Prémia, jako kredit z této pozice. Zdálo se, že pohyb o 10 bodů směrem vzhůru je téměř nemožný, přesto jsem si definoval jednoduchý obchodní plán. Rozhodl jsem se, že maximální moje ztráta by neměla být vyšší než výdaj ve výši dvojnásobku Prémia, když maximální možná ztráta je definovaná rozsahem strike mého Call Bear Credit Spreadu -200/+205 (200-205), v mém případě -500 USD, při přijatém kreditu +117 USD činí maximální výše mé ztráty -383 USD. Protože je poměr zisku a ztráty ve značném nepoměru (z mého pohledu), rozhodl jsem se, že budu pozici řídit v okamžiku, kdy se cena dotkne mého strike vypsané Short Call 200. Toto řízení pak spočívá v postupném vstoupení do pozice Syntetické Long Call na strike 200, tedy na „spodním strike“ mého Call Bear Credit Spreadu -200/+205, a to tak, že si v obchodní platformě nastavím příkaz na nákup 100x Long akcií AAPL za cenu 200 USD, abych tento nákup při proražení této ceny a realizaci nákupního akciového příkazu doplnil o nákup Long Put na strike 200, k dotvoření zamýšlené Syntetické Long Call 200.

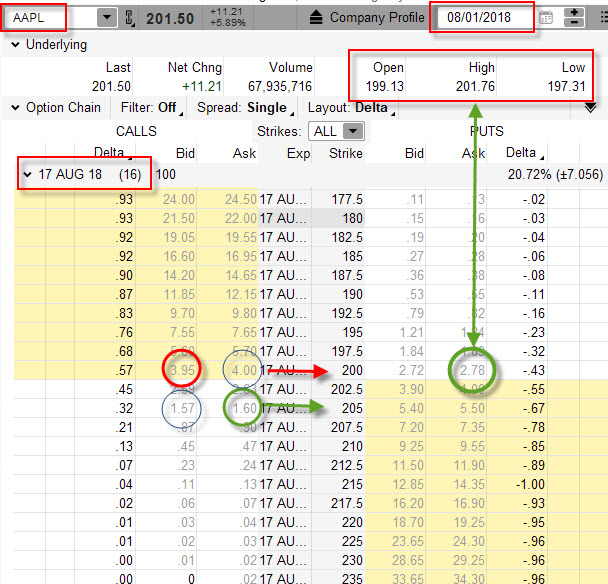

Pozici Call Bear Credit Spreadu -200/+205 se celý první měsíc dařilo a cena akcie AAPL se převalovala v mírných pohybech, které nijak neohrožovaly mnou drženou opční kombinaci. Vše se ale změnilo počátkem srpna, kdy akcie zavelela k růstu a její cena začala stoupat, a to tak, že 1.8.2018 prorazila hodnotu Short Call 200 mého Call Bear Credit Spreadu -200/+205. V tuto chvíli jsem měl možnost pozorovat tento obrázek s rozložením cen v opčním řetězci. Na mé ceně 200 USD byl realizován nákupní příkaz na pořízení 100x akcií AAPL, po tomto nákupu jsem pak dotvořil celou Syntetickou Long Call na strike 200 nákupem Long Put na strike 200.

Při ceně AAPL na úrovni Close cen z tohoto dne 201.50 USD jsem měl možnost vystoupit z Call Bear Credit Spreadu -200/+205 na hodnotách označených v tenkých modrých kroužcích. Short Call 200 bych mohl nakoupit zpět za -400 USD a Long Call 205 bych prodal za +157 USD, tento záchranný plán by mě stál -243 USD. Při přijatém kreditu ve výši +117 USD bych tratil na celé transakci -126 USD. Záchranný plán s výdajem na výstup z pozice ve výši -243 USD se mi nezamlouval (výdaj ve výši dvojnásobku přijatého Prémia), protože jsem měl možnost vytvořit Syntetickou Long Call pozici na strike 200, a to tak, že k již realizovanému příkazu na nákup 100x Long akcie AAPL za cenu 200 USD/kus za náklad -20.000 USD jsem měl možnost na Close dne vstoupit do Long Put 200 za aktuální cenu -278 USD. To, že bylo možné takovou pozici (akciovou) pořídit vyplývá z červeného obdélníku v obrázku o oscilaci ceny kolem mnou pořízené hodnoty 200 USD mezi High a Low dne) Celkově bych tak tuto pozici Syntetické Long Call na strike 200 nakoupil za (-278 USD – 20.000 USD) = -20.278 USD. Co se pak může stát při expirací všech opcí, které mám pořízeny je odpovědí na otázku, jestli je toto opravdu dobré řešení

1/ Akcie budou do expirace klesat a zůstanou pod strike Short Call 200 tvořící Call Bear Credit Spreadu -200/+205. Obě opce tvořící spread vyprší jako bezcenné, což je přesně situace, která mému spreadu svědčí, přijatý kredit ve výši +117 USD zůstane neohrožen. Long Put 200 bude „v penězích“ a já budu muset prodat za cenu strike 200 USD mé 100 x Long akcie. Toto přinese na můj účet tržbu +20.000 USD, vzhledem k nákladům na Syntetickou Long Call na strike 200 ve výši -20.278 USD tak budu mít na této Syntetické pozici ztrátu -278 USD, s přijatým kreditem při konstrukci původního Call Bear Credit Spreadu -200/+205 ve výši +117 USD budu mít ztrátu -167 USD. Pokud bych řešil situaci tak, že po proražení vypsané Short Call 200 mého spreadu vystoupím s pozice jeho likvidací za výdaj -243 USD, byla by ztráta -126 USD, tedy nižší o 47 USD, ochudil bych se ale o varianty dále následující

2/ Akcie budou do expirace klesat a zůstanou přesně na ceně 200 USD, tedy na strike Short Call 200 tvořící Call Bear Credit Spreadu -200/+205. Short Call 200 i Long Call 205 ze spreadu vyprší jako bezcenné, Long Put 200 tvořící Syntetickou Long Call 200 vyprší také jako bezcenná. Mé nakoupené 100x Long akcie AAPL prodám na Close v expirační pátek za aktuální cenu na trhu, tedy za 200 USD/kus s tržbou +20.000 USD, vše mi zmizí a zůstane pouze výsledek finančních transakcí. Přijatý kredit při pořízení spreadu představoval částku +117 USD, náklady na Syntetickou Long Call na strike 200 činily -20.278 USD a za prodané akcie jsem utržil +20.000 USD, budu mít ztrátu opět -167 USD.

3/ Akcie nebudou klesat a zůstanou mezi strike Call Bear Credit Spreadu -200/+205, například na hodnotě 203 USD. Long Put 200 tvořící syntetickou pozici bude bezcenná a takto také vyprší. Long Call 205 tvořící spread bude rovněž bezcenná. Short Call 200 tvořící Call Bear Credit Spread -200/+205 ale bude „v penězích“ a bude přiřazena (Assigned). Budu povinen prodat své Long akcie za cenu strike této Short Call 200, což se také stane. Zmizí mé Long akcie a na mém účtu tento vynucený prodej přinese +20.000 USD, vše mi tak opět zmizí a zůstane pouze výsledek finančních transakcí. Přijatý kredit při pořízení spreadu představoval částku +117 USD, náklady na Syntetickou Long Call na strike 200 činily -20.278 USD a za prodané akcie díky přiřazení jsem utržil +20.000 USD, budu mít ztrátu opět -167 USD. Tento scénář platí pro jakýkoliv růst ceny až do 205 USD.

4/ Akcie budou růst a jejich cena bude vyšší, než je strike mé Long Call opce z mého spreadu, tedy vyšší než 205 USD, modelově například 207 USD. Call Bear Credit Spread -200/+205 bude mít obě opce „v penězích“ a vygeneruje tak ztrátu o velikosti dolarového rozpětí svých strike, což znamená -500 USD. Long Put 200, která byla součástí Syntetické Long Call 200 vyprší jako bezcenná. Držené 100x Long akcie AAPL tak prodám na volném trhu za jejich aktuální cenu 207 USD/kus a utržím tak +20.700 USD. Všeho jsem se zbavil a zůstal pouze výsledek finančních transakcí. Přijatý kredit při pořízení spreadu představoval částku +117 USD a na tomto jsem prodělal -500 USD, náklady na Syntetickou Long Call na strike 200 činily -20.278 USD a za prodané akcie jsem na volném trhu utržil +20.700 USD, při konečném součtu (+117 USD -500 USD – 20.278 USD +20.700 USD) zjišťuji, že jsem svou zafixovanou ztrátu -167 USD otočil do profitu +39 USD.

Přijetí ztráty tak nemusí být konečnou stanicí pro můj obchod. Přestože jsem si předsevzal, že z obchodu vystoupím s investicí ve výši dvojnásobku přijatého kreditu, mohl jsem se takto skutečně zařídit a navíc přidat další vyhlídku na další profit, který při neomezené možnosti růstu ceny akcie AAPL může být také neomezený. Jak tento obchod dopadl při své expiraci a který z uvedených scénářů se naplnil je zobrazeno na obrázku níže.

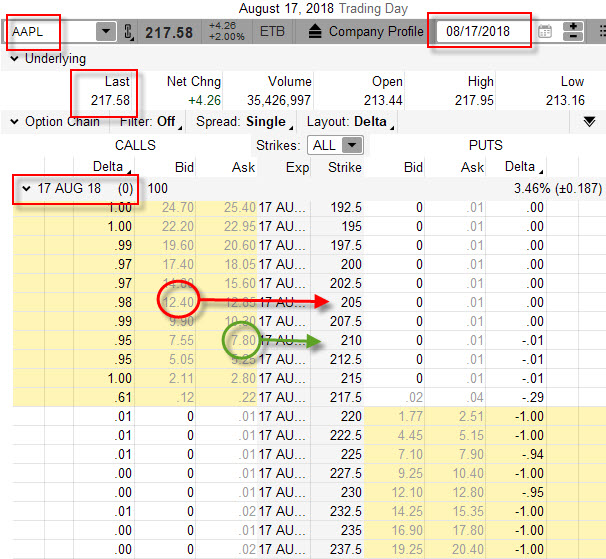

Akcie AAPL opravdu ve svém růstu nepolevily a při expiraci mého Call Bear Credit Spreadu -200/+205 se nacházely na ceně 217.58 USD. Pokud bych tedy nic nedělal a nechal pozici bez řízení, utrpěl bych maximální možnou ztrátu -500 USD vylepšenou o přijatý kredit ve výši +117 USD, ztratil bych tak -383 USD. Pokud bych postupoval podle svého plánu s pořízením Syntetické Call na strike 200, došlo by k naplnění plánu varianty č. 4/ mého scénáře. K přijatému kreditu ve výši +117 USD, maximální ztrátě na Call Bear Credit Spreadu -200/+205 ve výši -500 USD a k nákladům na Syntetickou Long Call na strike 200, které činily -20.278 USD, bych za prodané akcie na volném trhu utržil +21.758 USD, při konečném součtu (+117 USD -500 USD –20.278 USD +21.758 USD) bych mohl konstatovat, že jsem svou zafixovanou ztrátu -167 USD otočil do profitu +1.097 USD.

Tento přístup se dá samozřejmě dále rozvíjet a vybrušovat k větší dokonalosti, což přesahuje dimenze tohoto článku. Mohu se ale zamyslet na tím, proč jsem vstupoval právě do pozice Syntetické Long Call a nezařídil se jinak, například nákupem přímé Long Call nebo pouze jen přímého podkladu. Na tyto otázky neexistují nijak složité odpovědi. Nemohu na svém účtu nakoupit současně na stejném strike Short Call (tvoří spread) a současně přímou Long Call, která by mohla poskytnout stejné zajištění. Musel bych vybírat z jiných strike (nižších) takže by se takové pořízení zajištění neúměrně prodražilo zejména v případě, pokud by se cena otočila a opětovně klesla pod všechny strike mých opcí nebo alespoň stagnovala. Také pořízení přímého Long podkladu bez zajištění Long Put opcí by při možném následném poklesu ceny utrpělo ztrátu, bylo by to patrně příjemné pro můj profit na Call Bear Credit Spreadu, ztráta na pořízeném podkladu by ale mohla být daleko větší, než maximální možná ztráty na spreadové pozici, vyměnil bych tak „jednu ztrátu za druhou“, navíc ztráta na podkladu by mohla být i neomezená.

Záměrně jsem také zde již nerozvíjel možnosti obrany ve formě rolování celých spreadů ve stejné nebo do vzdálenějších expirací pro další Prémia, tyto praktiky jsem popisoval v článku o Short Call opčním kontraktu a lze je velmi jednoduše aplikovat také na celý Call Bear Credit Spread.

Obchodování kreditních opčních spreadů je velmi poutavá disciplína. Budiž s odkazem na výše uvedené řádky také připomenuto, že vše lze také aplikovat na Put opční kontrakty a zcela ve stejné logice vytvářet Put Bull Credit Spready s vypsanou Short Put opcí na vyšším strike a nakoupenou Long Put opcí na nižším strike. Platí zde všechny popisované zásady a daly by se lehce vytvořit obdobné modelové ukázky chování spreadu v nejrůznějších tržních situacích. Přestože vše vypadá idylicky a samozřejmě, není tomu v žádném případě tak a obchodování takových opčních kombinací vyžaduje značnou dávku zkušeností, obchodní zdatnosti a mentální odolnosti. Opojení s přijatého Prémia na můj obchodní účet může být vystřídáno frustrací z mnohonásobně vyšší ztráty, kterou mohu utrpět při nečekaných pohybech podkladu proti mnou očekávaném směru….:c)

Sleduj facebook, napiš e-mail nebo tweet

Díky za bezva čtení.

jedna kosmetická… u spaje má asi být u bodu 3 „na ceně 280“

3/ Akcie budou růst nad 278 a při expiraci skončí přesně na ceně 278 USD

Ahoj, díky za korekturu, už jsem opravil….ahoj, Jirka :c)

Ahoj Jirko,

dál se vzdělávám pročítáním Tvých článků a přemýšlením nad nimi.

Ke konci článku píšeš; „…Tento přístup se dá samozřejmě dále rozvíjet a vybrušovat k větší dokonalosti, což přesahuje dimenze tohoto článku.“ …

Odhlédnu li od zmínky o možnosti rolovat pozici, prosím, můžeš mi třeba jen nastínit stručně možnosti, kterými to lze dále rozvíjet? (Jednalo by se třeba o časování jednotlivých vstupů? Či co dalšího….?)

Rád bych měl alespoň rámcovou představu….

Děkuji moc a přeji příjemné dny 🙂

Ahoj Jakube,

ano, měl jsem na mysli například jiné časování vstupů, pokud bych se chtěl držet smyslu této varianty. Dalším „vybrušováním“ by pak mohl být zcela jiný přístup, který má stejnou logiku, ale vychází z jiných pravidel a týká se Delta-Neutral obchodů a tady se pak tato možnosti větví do mnoha dalších postupů. V principu je vstup do Syntetické Long Call 200 nákupem 100 akcií + nákupem Long Put 200 opravdu vytvořením takové syntetické opční pozice, protože mám ale již vypsanou Short Call 200, tak jsem na tomto strike vlastně vytvořil Conversion (Short Call 200 + 100x Long akcie + Long Put 200) a spoléhám na další uptrend, který mi pomůže, při zafixované Short Call 200 do této Conversion, při proražení strike Long Call 205 profitovat právě na této Long Call 205. Mohl jsem ale postupovat tak, že jsem nemusel kupovat najednou 100x Long akcií, ale například nakoupit jenom tolik Long akcií, kolik je Delta mé celé opční pozice (Delta je -68), takže 68x Long akcií. Pokud by cena dál rostla, tak bych dokoupil (dokupoval) zbylé akcie do 100 kusů a omezil tak výdělečnost celého podniku (ale jistým způsobem bych redukoval navyšování další ztráty), pokud by ale cena akcií začala klesat, tak bych dokoupil do 100 kusů zbylé akcie „se slevou“ a vydělal na konstrukci Conversion. Je to teď možná špatně pochopitelné, ale po několika budoucích článcích o této problematice to možná bude více názorné. Obecně ale mohu za sebe říct, že pouhé vypisování Credit Spreadů není pro mě nic, co by mě uchvátilo, protože z článku snad vyplývá, že se to „špatně řídí“ a navíc nenabízí žádné třeskuté „traderské edge“… Jirka :c)

Ahoj Jiří

drobná nepřesnost v textu:

„Pro opční řetězec s expirací za 31 kalendářních dnů jsem si pro svůj Call Bear Credit Spread vybral výpis Short Call na strike 276 a přijal +150 USD Prémia a současně nakoupil Long Call na vyšším strike 276, na který jsem vynaložil -80 USD.“ – zde má být uvedeno strike 279

Zdraví Luboš

Ahoj,

díky za upozornění a pozorné čtení, již jsem opravil, mějte se fajn a ahoj, Jirka :c)