Základní opční kombinace. Pokud bych čerpal z veřejných diskuzí traderů nebo odvozoval ze svých tradingových zkušeností s jinými obchodníky, je opravdu s podivem, jak je taková obyčejná a nejjednodušší opční kombinace přehlížena. Podstatou takové základní strategie je pořízení opcí

Long Call na nižším strike a Short Call na vyšším strike

Na takový Call Bull Spread se pak můžu dívat z několika základních perspektiv, které ovšem vycházejí z výše uvedené zásady. Nejjednodušším příkladem tak může být Long Call na nižším strike a Short Call na vyšším strike s opcemi ve stejné expiraci, takový Call Bull Spread je pak označován jako Vertikální. Můžu ale také pořídit Long Call v bližší expiraci a Short Call ve vzdálenější expiraci se stejnými strike, potom se o takovém spreadu může hovořit jako o Horizontálním spreadu a nakonec můžu pořídit takové Long Call v bližší expiraci a Short Call ve vzdálenější expiraci, ale s rozdílnými strikes, pak bych mohl takový spread nazvat spreadem Diagonálním.

Nebudu se zabývat nyní takovými spready, které mají opce s odlišnou expirací, ale zůstanu u „klasiky“, Call Bull Spreadu s opcemi s expirací stejnou, kompletně bych takovou pozici mohl nazvat Vertical Call Bull Spread (dále jen „CBS“).

Proč bych měl do takového spreadu vstupovat?

Dobrá otázka, která může mít dvě odpovědi. Pozici CBS mohu vytvořit přímým pořízením, ke kterému mě mohou vést mnoho důvodů nebo jako výsledek jiných operací s jinými opcemi (například v článku o Long Call opci jsem ukazoval záchranu takové Long Call opce vytvoření CBS při poklesu ceny). Zaměřím se na první oblast, tedy pořízení takového CBS na základě nějakého vlastního obchodního rozhodnutí, které může vycházet také z následujících důsledků, které jsou spojeny s pořízením CBS.

1/ Pořízením Vertikálního Call Bull Spreadu nevzniká žádný požadavek na margin, maximální možnou ztrátou je hodnota jeho pořízení

2/ Vertikální Call Bull Spread pořizuji vždy za debet, musím tedy na jeho konstrukci na mém účtu vždy vynaložit peníze

3/ Vertikální Call Bull Spread vykáže vždy maximální profit pouze v případě, že je celý ponořen „do peněz“ (ITM), tedy v případě, že jsou u expirace obě opce spreadu pod současnou cenou podkladového aktiva. V tomto případě je pak Long Call automaticky exercised (uplatněna) a Short Call automaticky assigned (přiřazena). Co se stane? Můj CBS +135/-140 na akcie AAPL pořízený za -280 USD je při expiraci celý v penězích, protože se akcie AAPL momentálně obchodují za 143 USD. Má Long Call 135 je automaticky exercised a já obdržím na svůj účet 100 x Long akcie AAPL za cenu strike 135 USD a vynaložím na jejích pořízení -13.500 USD, vzápětí je však automaticky assigned má Short Call 140 a já obdržím na účet 100 x Short akcie AAPL za cenu strike (140 USD) a za tuto operaci kasíruji +14.000 USD. Obě akciové pozice se vyruší (Long x Short) a zmizí, mizí mé opční pozice a zůstává mi pouze těchto +500 USD. Na CBS jsem vynaložil -280 USD, takže čistý profit je +220 USD. Nikdy bych nemohl za života CBS tento lépe zhodnotit, než je touto situací, kdykoliv bych jej totiž chtěl prodat na volném trhu před expirací, vždy bych musel prodávat Long Call opci a likvidovat Short Call opci s nějakou časovou složkou a zejména s nějakým Ask/Bid spreadem, takto „čistě jako u expirace“ za cenu jejich strike bych je nikdy nezobchodoval.

Co z toho vyplývá? Jednoduché porozumění Exercise a Assignment ITM opcí CBS při expiraci je důkazem, že maximálním profitem CBS je dolarové vyjádření rozdílu strike opcí tvořící CBS. Z mého příkladu pak vyplývá, že CBS na akcie AAPL +135/-140 má rozdíl strikes 5 bodů, což reprezentuje právě +500 USD maximálního profitu, více mi tento CBS nadělit nemůže. Od tohoto maximálního profitu musíme však vždy odečíst jeho pořizovací náklady, abychom zjistili maximální možný profit z pozice CBS, kterou jsme vytvořili. Protože jsme na pořízení CBS AAPL vynaložili -280 USD, pak profitabilita CBS musí vždy respektovat skutečnost, že na tyto náklady musí CBS vydělat, toto se ale stane jenom v případě, že cena AAPL se obchoduje (v dolarovém vyjádření) o 280 USD výše, než je hodnota strike Long Call opce spreadu, v našem případě je tento strike 135 + 2,80 = 137,80 USD – toto je Break-Even celého CBS, nad touto cenou bude CBS profitabilní a pod touto cenou bude ztrátový. Ztráta celé investice pak nastává v případě, že obě opce CBS vyprší jako bezcenné a vynaložené náklady pak nejsou nijak uspokojeny a stávají se přímou a maximální ztrátou CBS. To se přihodí pokud se budou při expiraci akcie AAPL obchodovat za méně než 135 USD.

Shrnutí výše uvedeného pak může být takové:

1/ Maximální profit Vertikálního CBS je rozdílem strike opcí vyjádřeno v dolarech (5 bodů = 500 USD)

2/ Vertikální CBS pořizujeme za debet, který nesmí být větší, než je rozsah strike opcí CBS. V takovém případě leží Break-Even bod CBS mezi strike opcí a jeho hodnota je strike Call opce + debet (135 + 2,80 USD = 137,80 USD).

3/ Pokud jsou náklady vyšší, než je rozsah strike opcí Vertikálního CBS je tento CBS ztrátový.

4/ Pokud jsme Vertikální CBS schopni pořídit za kredit, tak nic horšího, než že nám tento kredit zůstane se nám již nemůže stát.

Formulací výše uvedených bodů by mělo tvořit základ každé obchodní taktiky, kterou při obchodování CBS mohu použít. Pochopení této logiky je také běžně využíváno Market Makery k řízení jejich pozic tzv. „spreadování“ již pořízených obchodních pozic a je tak běžnou součástí jejich arzenálu k eliminaci možných obchodních ztrát. V příspěvku Vypisování opcí – kdo je král? jsem popisoval techniku tvůrců trhu při našem vypisování Call opcí pomocí Short akcií a Long Put opce. Nyní se nabízí jiná technika zajišťování pozic, a to vstupování do zde popisovaných Vertikálních Call Bull Spreadů.

Pochopení fungování by pak mohlo být dobré i pro můj vlastní trading. Logika takového postupu je jednoduchá a již jsem ji naznačil ve článku o Long Call a Short Call.

1/ Pokud budu mít Long Call 135 koupenou za -150 USD a trh udělá pohyb (nebo se pouze zvýší volatilita) a já budu schopen vypsat Short Call 136 za +160 USD vytvořím tak ze své původní Long Call 135 a nově vypsané Short Call 136 Vertikální CBS +135/-136 za který jsem utržil kredit +10 USD. Na pozici můžu zapomenout. Kredit mi již nikdo nevezme a navíc mohu při příznivé konstelaci vydělat dalších 100 USD na celém CBS, pokud by skončil při expiraci „v penězích“. Svůj profit jsem ale již uzamknul na +10 USD.

2/ Pokud budu mít Short Call 140 vypsanou za +150 USD a trh vytvoří situaci (nedělá pohyb nahoru, bude stagnovat, bude klesat nebo se pouze sníží volatilita) a já budu schopen koupit Long Call 138 za -135 USD vytvořím tak ze své původní Short Call 140 a nově pořízené Long Call 138 Vertikální CBS +138/-140 za který jsem utržil kredit +15 USD. Na pozici můžu zapomenout. Kredit mi již nikdo nevezme a navíc mohu při příznivé konstelaci vydělat dalších 200 USD na celém CBS, pokud by skončil při expiraci „v penězích“. Svůj profit jsem ale již uzamknul na +15 USD.

Zamykáním takových profitů na již držených Long Call opcích nebo vypsaných Short Call opcí je jednoduchou taktikou řízení profitu/ztráty drženého opčního portfolia.

Jak do Vertical Bull Spreadu vstoupit?

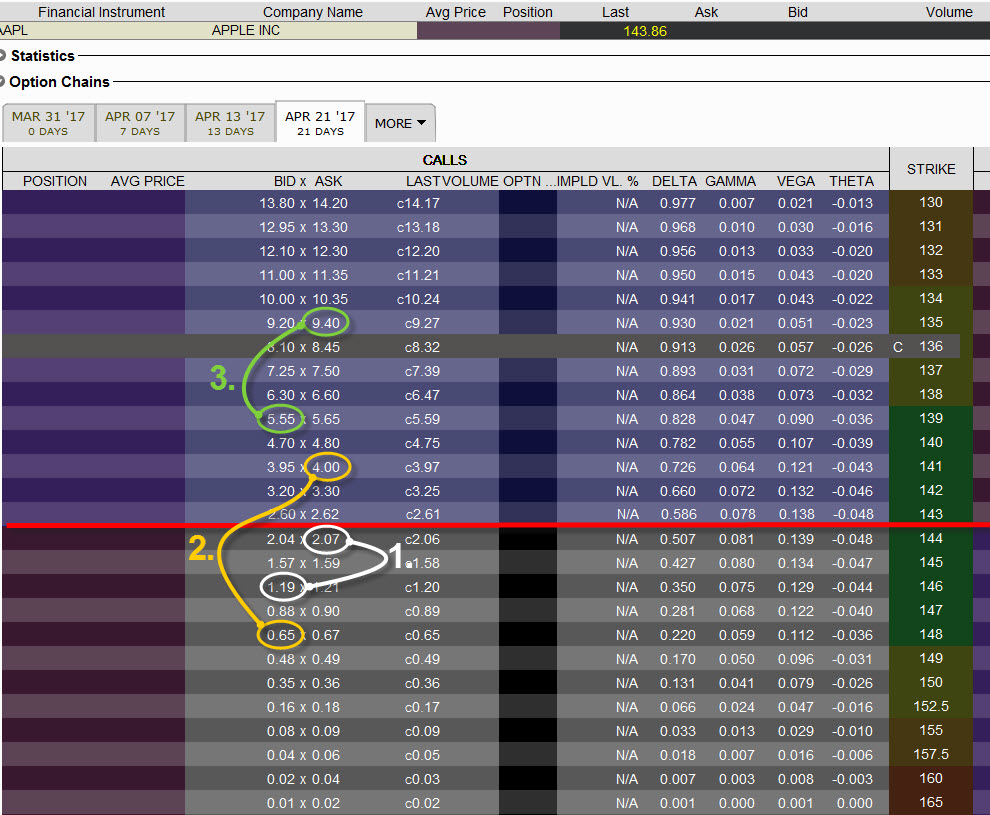

Odpovědí na tuto otázku je míra očekávání, co trh v následujícím období může přinést, jaké je tedy mé přesvědčení, kam se trh v budoucnosti pohne. Je velmi častým omylem názor, že CBS je spread, který nevydělá, pokud po jeho pořízení nezačne trh bezprostředně stoupat. Za takové mylné přesvědčení může možná i označení „Bull Spread“, které by mělo takové tvrzení podporovat. Není tomu tak. Podle míry mého očekávání mohu totiž takový Vertikální CBS pořídit tak, aby splňoval téměř jakékoliv mnou očekávané budoucí pohyby, tedy růst, stagnaci i pokles. Na níže uvedeném obrázku jsou tři základní možnosti pořízení Vertical CBS, když každá z nich odráží jiný pohled na budoucí tržní vývoj akcie AAPL

1/ Akcie AAPL se obchoduje za 143,50 USD. Jsem přesvědčen o silném uptrendu. Pořizuji Vertikální CBS +144/-146. Obě opce CBS jsou momentálně „mimo peníze“ (OTM). Spread pořizuji za -207 +119 = -88 USD. Toto je má investice, toto je celková možná ztráta, kterou mohu utrpět. Maximální profit je rozdíl strike CBS, tedy 2 body = 200 USD. Celkově tak mohu na svém CBS vydělat +200 USD – 88 USD = +112 USD, a to v případě, že při expiraci bude cena nad strike Short Call opce, tedy nad 146 USD. Break Even (BE) je na hodnotě 144,88 USD (Strike Long Call 144 + 0,88 USD = 144,88 USD). Od této hodnoty již bude můj CBS v profitu. Podle toho, jak daleko nad tímto BE bude, takový bude můj profit, ovšem ohraničený shora částkou +112 USD.

2/ Akcie AAPL se obchoduje za 143,50 USD. Jsem přesvědčen o velmi mírném nebo nepatrném ugptrendu. Pořizuji Vertikální CBS +141/-148. Long Call 141 opce je „v penězích“ (ITM) a Short Call 148 je momentálně „mimo peníze“ (OTM). Spread pořizuji za -400 +65 = -335 USD. Toto je má investice, toto je celková možná ztráta, kterou mohu utrpět. Maximální profit je rozdíl strike CBS, tedy 7 body = +700 USD. Celkově tak mohu na svém CBS vydělat +700 USD – 335 USD = +365 USD, a to v případě, že při expiraci bude cena nad strike Short Call opce, tedy nad 148 USD. Break Even (BE) je na hodnotě 144,35 USD (Strike Long Call 141 + 3,35 USD = 144,35 USD). To znamená, že stačí, aby AAPL pouze velmi mírně vystoupal (+0,6%) a budu v pozici, že na CBS neprodělám. Od hodnoty BE již bude můj CBS v profitu, tento BE je ale velmi mírně nad současnou cenou, za kterou se AAPL obchoduje. Podle toho, jak daleko nad tímto BE bude, takový bude můj profit, ovšem ohraničený shora částkou +365 USD.

3/ Akcie AAPL se obchoduje za 143,50 USD. Jsem přesvědčen o stagnaci nebo připouštím mírný pokles. Pořizuji Vertikální CBS +135/-139. Long Call 135 opce je „v penězích“ (ITM) a Short Call 139 je momentálně „v penězích“ (ITM), celý spread je ponořen „do peněz“. Spread pořizuji za -940 +555 = -385 USD. Toto je má investice, toto je celková možná ztráta, kterou mohu utrpět. Maximální profit je rozdíl strike CBS, tedy 4 body = +400 USD. Celkově tak mohu na svém CBS vydělat +400 USD – 385 USD = +15 USD, a to v případě, že při expiraci bude cena nad strike Short Call opce, tedy nad 139 USD. Break Even (BE) je na hodnotě 138,85 USD (Strike Long Call 135 + 3,85 USD = 138,85 USD). To znamená, že AAPL může stagnovat nebo dokonce silně klesnout a budu stále v pozici, že na CBS neprodělám, takový pokles může být až o 3,20%. Od hodnoty BE již bude můj CBS v profitu, tento BE je ale silně pod současnou cenou, za kterou se AAPL obchoduje. Podle toho, jak daleko nad tímto BE bude, takový bude můj profit, ovšem ohraničený shora částkou +15 USD. Zjednodušeně řečeno, takový CBS musí zůstat „v penězích“ aby neprodělal, tato možnost však může nastat i při silném poklesu ceny AAPL. (Pro „milovníky kreditních vertikálních spreadů“ je to vlastně opačná situace. Pokud vypíšete OTM kreditní spread, tak se modlíte, aby OTM zůstal. Pokud koupíte ITM CBS, tak se modlíte, aby ITM zůstal).

Vertical Call Bull Spread je velmi zajímavá „obchodní disciplína“ a dá se obchodovat mnoha způsoby. Důležité je ale pochopení všech souvislostí s očekávanými pohyby trhu a se samotnou konstrukcí takové jednoduché opční kombinace. Bylo by velmi velkou chybou takové spreadové kombinace přehlížet a nevěnovat jim pozornost, kterou si v každém případě zaslouží :c)

Sleduj facebook, napiš e-mail nebo tweet

Ahoj,

možno menšia chybička v 2/. AAPL sa obchoduje na 143,5 a náš BE sme vypočítali ako 144,35. Tzn., že aktuálna cena je pod B/E a akcia musí vystúpať aspoň o 0,85b, aby sme sa na BE dostali.

Ale pointa je jasná, asi iba zle zvolené strikes 🙂

Btw. vďaka za články G.

Raz som ich už určite prečítal, ale opakovanie matka múdrosti 😉

Ahoj, děkuji moc za upozornění na nepřesnost, inu „chybička se vloudila“, text jsem opravil a přeju mnoho super obchodů :c) j.

Zdravím,

vrtá mi hlavou jedna věc a to je „bezpečnost“ spreadů“ a to, že CALL BULL SPREAD a PUT BULL SPREAD má limitovaný risk i zisk. Ale je to tak?

Např. v pondělí bude AAPL na 134 a já koupím CALL BULL SPREAD +135/-136 s expirací v pátek a budu držet do expirace. Výsledek

a) AAPL uzavře nad 136, já shrábnu rozdíl v prémiích (+100 USD). Rozumím a souhlasím

b) AAPL uzavře pod 135, já shrábnu maximální ztrátu (-100 USD). Rozumím a souhlasím.

c) Ale co když při expiraci bude cena mezi striky, dejme tomu za 135.50 ??? Ochranná opce vypexpiruje, já jsem přiřazen a jsem, „v otevřené short pozici“ ?

Není to v takovém případě tak, že

a) Jsem v pěkný rejži, protože na účtu mi v sobotu přistálo SHORT 100 kousků AAPL a co je horší

b) těchto 100 kousků, za 135 když cena v pátek zavírala na 135.50 může v pondělí ráno otevřít třeba taky na 140 a není to ničím kryté?

Chápu to dobře? A nemělo by tedy platit, že „spready mají omezený risk pokud pokud je uzavřete před expirací“?

Jinak děkuji autorovi za ojedinělý a skvělý blog o opcích, který je pro mne jako opčního začátečníka tak hutný, že jsem za cca dva měsíce nepokročil v jeho článcích dále než sem na CBS 🙂

Ahoj Pavle,

Ad a) Správně

Ad b) maximální ztráta je hodnota původní investice, za kterou jsi celý spread pořídil, tedy asi ne tvých -100 USD, protože to by jsi pořizoval celý CBS spread za hodnotu potenciálního maximálního profitu

Ad c) Správně, jsi v otevřené akciové pozici, nikoliv Short, ale 100 x Long akciích AAPL (při expiraci dojde k exercise Long Call opce, ta bude v danou chvíli v penězích).

Pokud se rýsuje varianta Ad c), musíš pozici věnovat pozornost, protože může opravdu dojít k víkendovému gapu a akcie mohou při pondělním Open výrazně změnit cenu. Obecně jsou dvě možnosti. Pokud by se tvá cena motala kolem strike Long Call 135, tak ji těsně před pátečním Close uzavřeš jejím prodejem, pokud bude alespoň trošku „v penězích“ dostaneš za ni nějaké menší peníze, které zmírní pravděpodobnou ztrátu, protože je cena někde kolem spodního strike a neudělala kýžený pohyb, který jsi od celého spreadu očekával. Pokud je cena „více v penězích“, například demonstrativních 135.50 USD (v půlce rozsahu strike), tak těsně před Close v pátek pořídíš 100 x Short akcií AAPL za momentální cenu na trhu 135.50 USD/kus a „uzamkneš“ si svůj profit. Obdržíš tyto akcie a na účtu budeš mít +13.550 USD za jejich prodej. Automatickou exercise tvé Long Call 135 po expiraci získáš na svůj účet 100 x Long akcií AAPL za cenu 135 a vydáš -13.500 USD na tento nákup. Obě opačné akciové pozice se ti na tvém účtu okamžitě vyruší a zůstane jenom rozdíl v penězích +13.550 USD – 13.500 USD = +50 USD. Všechny opce i akcie ti zmizí…Ahoj a měj se, Jirka :c)

Ahoj Jirko,

děkuji za vysvětlení a za opravu a upřesnění mých začátečnických přehmatů a hlavně nastínění možných řešení řízení. Nicméně jsem rád, že jsi mi potvrdil mou hypotézu v tom, že používání takto úzkých spreadů není tak bezpečné a takovéto riziko přiřazení bez řízení tam prostě je.

Měj se fajn 🙂

Pavel

PS: Vidíš a já si už bláhově myslel, že jsem CBS už konečně pochopil a přitom jsem otočil logiku SHORT za LONG 😉 . Jdu o tom dále přemýšlet.

Ahoj Jirko …čtu a čtu a čtu a musím smeknout…

Ahoj, tak to jsem rád… :c) Jirka

Ahoj Jirko,

i když budu nosit dříví do lesa, tak nemohu nenapsat, co tu píší snad všichni čtenáři, a to, že jsem z těchto stránek obrovsky nadšený a skládám Ti velkou poklonu.

Chtěl bych trochu navázat ještě na dotaz Pavla z 6.11. ohledně „bezpečnosti spreadů“. Toto mi jako opčnímu začátečníkovi taktéž vrtá hlavou a myslím, že by mohla teoreticky nastat ještě jedna varianta. Vyjdu pro konkrétnost ze stejné situace jako v Pavlově dotazu:

V pondělí bude AAPL na 134 a já koupím CALL BULL SPREAD +135/-136 s expirací v pátek a budu držet do expirace. A nyní – v pátek před close bude cena lehce nad mou koupenou +135, ale samozřejmě nebude ještě na ceně 136. Jirko, v odpovědi Pavlovi píšeš, že pokud se cena před close motá v takovém případě kolem strike Long Call 135, tak je třeba věnovat takové situaci pozornost tím, že bys prodal 100 kusů akcií před close za aktuální cenu na trhu (budu -100 kusů short) a automatická exercise OCC mi po close pořídí 100 kusů za 135 a vše se vyruší. Toto chápu. Co když ale teoreticky nastane toto:

1) Pořídím tedy v pátek před close -100 kusů short a cena se ještě před samotnou expirací vrátí pod strike +135. Obě opce (+135/-136) vyprší tedy bezcenné a já zůstávám short v akciích a v pondělí mě může zaskočit nepříjemný gap.

2) Pořídím tedy v pátek před close -100 kusů short a cena se ještě před samotnou expirací vyšplhá nad 136. Čili můj strike +135 bude uplatněn a můj strike -136 bude přiřazen. Obě opce se navzájem vyruší, ale já opět zůstávám short -100 akcií, které jsem prodal před close.

Možná maluji čerta na zeď, ale k této otázce mě vede níže uvedený článek, kde mimo jiné stojí, že i když na close ve 4hodiny odpoledne budou mé opce OTM, tak o hodinu později můžou být ještě ITM, protože akcie se ještě dále obchodují, anebo naopak : z ITM se může stát ještě po close OTM. A to se může udát ještě před samotnou expirací opcí. (Pokud jsem toto celkově špatně nepochopil).

https://investorplace.com/2010/02/options-expiration-options-dont-expire-on-friday/#.WhKSoUriZPZ

Moc děkuji ještě jednou za úžasné a poučné čtení. Nic tak unikátního (a navíc v českém jazyce) jsem ještě nikde nenašel. Přeji vše dobré.

Standa

Ahoj Stando,

díky za pěkná slova. Tvůj dotaz vychází z mé odpovědi Pavlovi a aby nevznikla nějaká nejasnost, pokusím se situaci více upřesnit. V modelové situaci, kdy kupuji CBS +135/-136 na AAPL a při pátečním Close se cena pohybuje okolo mého strike Long Call 135, pokusím se upřesnit, co tedy přesně dělat. Pohyb okolo tohoto strike především znamená, že pokud jsem pořídil tento spread za debet, bude pro mě tento CBS s velkou pravděpodobností ztrátový. Abych předešel další nejistotě a škodám, plynoucím z nevýrazného pohybu okolo strike 135 mé Long Call, radil jsem pořídit 100 x Short akcií a vyčkat, až bude opce Long Call 135 automaticky Exercised. V důsledku této operace budou kompenzovány mé Short akcie, opční kontrakty zmizí a obchod je vyřízen. Je ale pravdou, že pokud cena osciluje okolo strike, tak se může stát, že přestože se může při konci obchodování opcí ve 22:00 cena AAPL pohybovat tak, že má opce Long Call 135 bude ITM, tak v aftermarketu může také tato cena klesnout pod tento strike a dostat se tak „mimo peníze“. Proto jsem uváděl, že je potřeba věnovat pozici pozornost. Pohyb v aftermarketu mě totiž nemusí moc zajímat, pouze musím myslet na Exercise. V modelovém příkladu bych například v situaci, kdy je AAPL na ceně 135.15 prodal 100 x Short akcií podle mé rady za 135.15 USD/kus. Je už potom úplně jedno, kde cena skončí, protože jsem si zejména zafixoval alespoň malý 15 USD profit a jako držitel Long opce mám obchod již zcela ve svých rukou. Musím při nepříjemné oscilaci kolem ceny strike mé Long opce pouze myslet na případ, který popisuješ, tedy neponechávat Exercise na automatickém procesu, ale provést ho sám. Pokyn k Exercise zadáváš do své platformy ručně a Deadline pro tento pokyn je, alespoň u mého brokera (IB), do 22:40 našeho času. Máš tedy necelou třičtvtěhodinu po uzavření opčních trhů k tomu, aby jsi zadal pokyn k Exercise sám. Pokud bude opce ITM, tak se Exercise bez problému provede a okamžitě zmizí všechny pozice. Pokud bude opce OTM ve chvíli Exercise, dostaneš pouze upozornění aplikace, že chceš provést Exercise OTM opce, které potvrdíš a Exercise se také provede se stejnými efekty.

Problém oscilace kolem ceny strike se nazývá „pinning“ efekt, kdy cena je jakoby „přišpendlena“ k hodnotě strike a jemně kolem tohoto strike osciluje. Doporučuji v takovém případě u Short opce takovou pozici vždy koupit zpět, u Long opce zachytit alespoň mikroskopický profit takovou transakcí jak výše popsáno nebo Long opci prodat, pokud je tento prodej výhodnější než transakce s akciemi. Transakce s akciemi může být výhodnější zejména z důvodu, že na opcích před pátečním Close se může vytvořit široký Ask/Bid (i např. několik desítek dolarů) a tento je daleko větší než Ask/Bid na akciích (ten může být třeba jen několik centů) Ahoj, Jirka :c)

Moc děkuji, Jirko, teď je mi to zcela jasné. Jinak odkaz na Tvé stránky jsem našel v jednom opčním diskuzním fóru, kde jsem přečetl snad už všechny Tvé příspěvky, nicméně jak jsem na začátku, tak to jde teda dost ztuha…. 🙂 tak se omlouvám za pro někoho jednoduché a začátečnické otázky… 🙂 díky.

Standa

Ahoj, to je v pohodě, „…žádný učený z nebe nespadl…“ :c)

Jaký je rozdíl mezi CALL BULL SPREAD a PUT BULL SPREAD?

Ahoj Petře, „označení zvířete“ v názvu spreadu vyjadřuje potřebný směr podkladu, aby spread po jeho pořízení mohl vydělat. Call Bull Spread je spread, kde Call opce na nižším strike je Long a na vyšším strike je Short (debetní spread) – spreadu bude prospívat pohyb podkladu směrem nahoru – Bull. Put Bull Spread je spread, kde je Put opce na vyšším strike Short a na nižším strike je Long (kreditní spread) – spreadu bude prospívat stejný směr pohybu podkladu – pohyb nahoru, tedy opět Bull.

Ve stejném smyslu pak Call Bear Spread – Short Call na nižším strike a Long Call na vyšším strike (kreditní spread) – spreadu bude prospívat, když podklad bude klesat – Bear a nakonec Put Bear Spread – Long Put je na vyšším strike než Short Put opce (debetní spread) – spreadu bude opět prospívat pohyb směrem dolů – Bear… :c) Jirka

Tomu rozumím. Zeptám se jinak. Proč „Call Bull Spread“ musí být debetní a „Put Bull Spread“ kreditní. Oběma prospívá pohyb nahoru, to je mně také jasné, ale jaký je mezi nimi rozdíl? Riskgraf mají podobný.

Ahoj. Call Bull Spread (CBS) je debetní proto, že když vstupuješ do pozice najednou, tak za Long Call na nižším strike vždy zaplatíš více než utržíš za výpis Short Call na vyšším strike. Put Bull Spread (PBS) je kreditní proto, že pokud jej pořídíš najednou, tak za Short Put na vyšším strike dostaneš více zaplaceno než vydáš na pořízení Long Put na nižším strike. Risk je podobný. CBS má maximální profit rozdíl strike v dolarovém vyjádření, od kterého odečítáš pořizovací náklady, pořizovací náklady pak představují maximální možnou ztrátu. PBS má maximální profit získané prémium a maximální možnou ztrátu v dolarovém vyjádření rozdílu strike, od kterého odečítáš přijaté prémium. Pokud by jsi pořídil CBS +154/-156 za náklady -100 USD nebo vypsal PBS -120/+118 za +100 USD prémia, tak je opravdu profil „maximální možný zisk/maximální možná ztráta“ identický, to by bylo ale jenom v takovém ideálním případě. Vždycky by jsi čelil možnosti maximální ztráty -100 USD a maximální profit by byl +100 USD, ale pokaždé z jiného důvodu. CBS by ti nadělil +100 při pohybu nad Short strike -156, celý by byl v penězích a vygeneroval by +200 USD profit, od kterého by jsi odečetl -100 USD náklady. PBS by profitoval +100 USD v případě, že by celý skončil „mimo peníze“, tedy neklesl pod strike -120. V tom je ten rozdíl. Pokud by jsi pořídil oba spready tak, že budou „mimo peníze“, tak CBS nutně k profitu potřebuje pohyb vzhůru. PBS potřebuje pohyb nahoru, stagnaci nebo malý pohyb dolů, který neprorazí strike Short Put. Zdá se tak, že možnosti pro Put Bull Spread jsou „komfortnější“ a nabízejí větší možnosti v chování podkladu, pokud pořizuješ takové spready „mimo peníze“ nebo je alespoň jedna část spreadu „mimo peníze“. Pokud by jsi ale pořídil CBS celý „v penězích“, jako v článku možnost č.3, tak je pro profitabilitu podobný scénář, jako pro PBS, u takového CBS by mohl podklad také i mírně klesat (do strike Short Call), stagnovat nebo růst a profit by byl „doma“… Jirka :c)

Ahoj Jirko, dekuju za super opcni blog.. 🙂 Takze jestli take rozumim dobre, tak pri te dane cene 135 za kus musim mit na ucte pro obchodovani CBS i 13500 abych mohla ridit pozici.. ? Pokud nepocitam ciste s vykoupenim vypsane opce ? Dekuju. Petra

Ahoj,

Call Bull Spread s nakoupenou Long Call a vypsanou Short Call na vyšším strike nevyžaduje žádný margin, protože maximální ztrátou je vždy to, co jsi za spread zaplatila. Pokud se opce při expirace dostane mezi strike spreadu a nebudeš nic dělat, tak se ti Long Call uplatní a ty budeš mít v pondělí na účtu 100x Long akcie. Na ně potřebuješ mít peníze, pokud máš marginový účet, tak u IB je nutné mít 50% jejich hodnoty, pokud máš Cash účet musíš mít celou částku. Ty ale můžeš Long Call pře expirací prodat a tomuto Exercise se vyhnout. Pokud budou obě opce „v penězích“, tak nepotřebuješ nic, protože se obě pozice vzájemně vyruší (uplatněné akcie s přiřazenými).

Je dobré ale peníze na akcie mít (alespoň těch 50%), protože pokud je tvá Long Call „v penězích“ z příkladu výše, tak její prodej v pátek před Close znamená, že se rozevře Ask/Bid spread a ty je nebudeš moci prodat tak, jak by jsi chtěla. Proto je lepší pro takto ziskovou Long Call „v penězích“ raději těsně před Close Shortovat 100x akcie podkladu, protože mají menší Ask/Bid a uzamkneš si tvůj profit na této Long Call. Uplatněné akcie z Long Call se vyruší s pořízenými Short akciemi a vše zmizí….ahoj, Jirka :c)

Rozumim… a napada me jeste k tomu call bull spreadu..kdybych v den expirace rekneme SPY nakoupila ten debetni spread hluboko in the money…rekneme v rozpeti jednoho striku, coz dela 50 USD a zaplatila za nej 38 USD..tak ta pravdepodobnost expirace in the money a automatickeho vyporadani v je temer 100%..se ziskem 12 USD na kontrakt…je to tak.. ? Nebo se to nemusi z nejakeho duvodu povest…beru treba ze nenakoupim za 38 ale za 45…tak jiny duvod tu jeste je.. ? Dekuju. Petra

Ahoj,

to je správná úvaha. CBS má maximální profit dolarový rozdíl strike a ten je automaticky dosažen, pokud obě nohy spreadu budou při expiraci „v penězích“, pak taky logicky vyplývá, že pokud jej pořídíš za co nejméně, tak o to více vyděláš. Pokud tedy maximální profit CBS je 50 USD a pořídíš jej za 45 USD, tak 5 USD ti zůstane. Nesmíš jej jednoduše pořídit za více, než činí dolarový rozsah strike, to by v žádném případě nevedlo k profitu, i kdyby opce skončily ITM. Naopak, pokud by jsi pořízení nějak časovala a podařilo se ti nakoupit Long Call za -20 a Short Call po nějakém čase vypsat za +30 USD (uptrend), tak jsi takový CBS nakoupila za kredit, který ti nikdo nevezme a ještě jej vylepšit, pokud se tedy bude všechno pohybovat ve správném směru do expirace o nějaké další peníze až o maximální profit rozpětí strike v dolarovém vyjádření.

Ve tvém případě by to pak znamenalo nakoupit v expirační pátek spread ITM a spoléhat že celý ITM také do Close zůstane, pak „se ti přihodí“ maximální profit, záleží tedy jak nakoupíš…ahoj, Jirka

Moc dekuju za informace 🙂 P

Ahoj,

z dotazů Standy a reakcí na ně, mi není zcela jasné. Kdy přesně opce expiruje a kde tuhle informaci zjistím? Předpokladám, že to není 16;00 (US time) ale později. Je to až při vypořádaní následující den? Je to vždy proces expirace stejný, když nepoužiji ručný assignment nebo ne? (přiřazení podkladu okamžite vs. při vypořadání opčních kontraktů) Mám nějaké možnosti odhadnout, kdy to bude?

Již bylo diskutovano co dělat s CBS, když cena podkladu osciluje kolem strike, ale i když je CBS ITM v market closure (16:00 US time), tak se může cena hýbat v after-market a posunout se nepříznivím směrem. Kdy je zafixováno jak natom CBS – expirující opce jsou? Pokud se může i profitabilní CBS rozhodit v after market, není lepší vždy pozici manuálně uzavřít kolem market clouse (16:00 US time) a být si najisto v tom jak natom jsem?

Roman

Ahoj Romane,

je rozdíl, kdy se s opcí přestává obchodovat a kdy expiruje, přestože můžeš v platformě zjistit, že opce expiruje v pátek a poslední obchodní den je také v pátek. Pokud bych vzal v úvahu klasickou americkou akcii, tak běžná měsíční opce má expiraci ve třetí pátek v měsíci. Obchodování s opčním kontraktem končí v tento pátek ve 22:00 našeho času. Po tomto okamžiku nemůžeš s opcí nic dělat, tedy ani ji koupit nebo prodat. Co ale můžeš, tak ji můžeš uplatnit (Exercise), a to do 22:40 našeho času. Toto manuální uplatnění zadáš v obchodní platformě, na webu jsem o tom napsal dva články. Pokud nebudeš nic dělat po páteční 22:00 hodině, je pak bezpředmětná otázka, kdy opce expiruje, protože s ní nemůžeš vůbec nic dělat. Opci po konci obchodování stále vidíš na svém účtu, protože se podrobuje proceduře clearingu v clearingové instituci (OCC) a toto vypořádávání opčních kontraktů probíhá během naší noci z pátku na sobotu. V průběhu soboty (nejběžněji) pak můžeš na svém účtu pozorovat, jak ti opční kontrakty z účtu mizí a jsou ti případně (autoexercise nebo autoassignment) dodávány/odebírány podklady. Vše je vyřízeno nejpozději do pondělního Open

Jinou otázkou je ruční Exercise za života opčního kontraktu, třeba v úterý. Pokud je opce ITM a ty ji chceš uplatnit, provedeš ruční pokyn Exercise s platformy. U IB je dodání akcií okamžité po stisknutí tlačítka Exercise, protože ti tento broker dodává/bere akcie na/ze svého účtu, jedinou výjimkou by byla situace, kdy by se jednalo o nějaký exotický titul, který by na svém účtu (účtu některého z klientů) neměl. Pravděpodobně nejlépe se toto zjistí podle údaje „Shortable Stock“, který si mohu u každé akcie, kterou obchoduji, zjistit v platformě, například u titulu VZ (Verizon) je nyní možné shortovat více než 117 milionů akcií, takže s okamžitou dodávkou akcií při „ručním“ Exercise by neměl být problém. Pokud provedu Exercise Long Call například akcií VZ, tak Long akcie dostanu na svůj účet ihned, ale přiřazovaný subjekt, který tuto opci prodal toto zjistí až na druhý den, protože je to výsledkem popisované procedury Exercise v clearingové instituci během naší noci. Ahoj, Jirka :c)

Ahoj,

děkuji za odpověď. Chápu, že opce se přestává obchodovat ve 22:00. Také chápu, že do 22:40 můžu long opci manuálně excercise. Chápu správně, že opce může teoreticky exspirovat (náhodně/bez mého ovlivnění) někdy během pátku 22:40 až pondělí open? Za jakou cenu underlying se excercise vypořádá? Do konce after-market (2:00 sobota) je to za aktuální cenu? po uzavření after-market za last cenu z after-marketu? ..nebo je to jinak? ..třeba za close ve 22:00? Proč si myslím, že je důležité mít v tomhle jasno je, že v ten časový okamžik expirace vlastně zjistím jak na tom jsem jestli je opce jaké mám realized PL teda jestli je opce ITM, ATM, OTM. Omlouvám se za začátečnické nejasnosti.

Roman

Ahoj,

pro zjištění, jestli je opce v penězích nebo nikoliv je stanoveno pravidlem burzy, která má listovanou drženou opci. Tato stanovuje settlement cenu, která „se nějak vypočítá“ z nějakého časového úseku, kdy bylo obrovské Volume, což je typicky v posledních okamžicích při konci obchodování v expirační pátek (22:00 hodin). Aftermarket již není součástí hlavních obchodních hodin, je ale třeba mít na paměti, že Close cena z 22:00 nakonec nemusí být settlement cenou a může se lišit v řádech jednotek centů, proto jsem popisoval, že je dobré u Long opcí provést manuální Exercise a u Short opcí provést její likvidaci pokud cena osciluje při Close okolo strike, aby se předešlo nežádoucím efektům právě z těchto drobných odlišností…. :c)

Dávám palec nahoru za vyčerpávající odpověď, teď mi je to snad jasné. Důležitá je cena underlying kolem close (22 našeho času), když má velký volume a bude tudíž blízko nebo stejná jako settlement price. Samotný proces určení settlement price je ale poněkud komplexnější a tudíž se settlement price může (mírně) lišit od close price.

Roman

Zdravím Jirko

Mam takuto otazku: V pondelok kupim na neaku akciu CBS +100/-102 ,za ktory som zaplatil cca 100dolarov, v utorok je cena akcie 105 ,mozem dat uplatnit obidve opcie v utorok? co sa stane ? Obidve opcie sa vyruisa a pripise sa mi zisk +100 dolarov alebo je to nemozne?

Dakujem za odpoved ,prajem pekne zelene dni 🙂

Ahoj,

takto to nelze provést. Call Bull Spread (CBS) má maximální potenciál profitu pouze v případě, že jsou při expiraci obě části „v penězích“. Oba opční kontrakty totiž budou automaticky „zpracovány“ – Long Call 100 bude automaticky uplatněna a Short Call 102 bude automaticky přiřazena, potom výsledkem transakce bude profit přesně +200 USD s náklady -100 USD, tedy čistý profit +100 USD. Takto přesně a efektivně se nepodaří za života opcí vystoupit, protože obě opce při jejich likvidaci před expirací (pokud budou „v penězích“) budou mít vždy nějakou (i velmi malou) část Prémia a také zde bude hrát roli Ask/Bid spread. Tvůj dotaz ale míří na jiný problém, a to je proces uplatnění a přiřazení za života opce – uplatnit Long opci můžeš u akcií kdykoliv a tím získat (u CBS) 100x Long akcií za cenu strike, problém ale je, že proceduru přiřazení na Short Call 102 nemůžeš nijak vyvolat, protože žádné právo není s výpisem opce spojeno, takže musíš čekat, jestli někdo neuplatní Long Call 102 a ty budeš vybrán k přiřazení, což je značně nepravděpodobné. Ve tvém případě by jsi tedy uplatnil Long Call 100 a získal 100x Long akcií, ale vypsaná Short Call 102 by ti zůstala = vytvořil by jsi tzv. Covered Call, aby jsi měl plný úspěch v obchodu, musel by Covered Call dospět k expiraci tak, že Short Call 102 zůstane „v penězích“, pak bude přiřazena a budeš mít plný profit. Nemusím dodávat, že Covered Call ti může způsobit neomezenou ztrátu při představě neomezeného poklesu akcií do expirace. Můžeš ale tuto variantu bránit nákupem Long Put, pokud ji pořídíš na strike jako Short Call 102, tak vytvoříš Conversion a tvůj maximální profit +100 USD bude snížen o náklady na takovou Long Put, tvůj profit ale bude uzamčen. S nákupem Long Put si pak můžeš pohrávat jako se StopLossem, tedy časovat její pořízení nějakým příkazem apod…Jirka :c)

Dobrý den, děkuji za Vaše články, které jsou velkým přínosem. Můj dotaz je ohledně implikované volatility u Call debit a Put kredit spreadů. Je správné vybírat strategii podle velikosti IV, pokud vybírám mezi Call debit a Put kredit spreadem v případě spekulace na růst podkladového aktiva? Např. pokud je IV vysoká tak volit Put kredit (předpokládám, že přijmu více kreditu když jsou opce „drahé“ a zlevní až budu spread vykupovat zpět) a pokud nízká tak Call debit („koupím“ levně spread, protože ceny opcí jsou „levnejší“ než v historii)? Aktuální velikost IV bych vyhodnotil podle dat z Marketchameleon srovnáním aktuální IV a předešlé IV. Je takový přístup správný? Moc děkuji. Lukáš

Ahoj Lukáši,

IV je určitě dobrý barometr aktuální nálady na trzích. Pokud bych chtěl použít IV u opcí na akcie, tak je asi logické, že nakupovat bych měl co nejlevněji (nízká IV) a prodávat co nejdráž (vysoká IV), je dobré si ale uvědomit, co tyto stavy znamenají. Pokud je nízká IV a já chci Call Bull Spread, tak nakoupím levněji Long Call, ale stejně levný bude také výpis na vzdálenější Short Call. CBS potřebuje k úspěchu bezpodmínečný růst podkladu, takže nízká úroveň IV (nižší než obvyklá) může znamenat její budoucí navýšení, které je na akciových trzích doprovázeno poklesem ceny podkladu, což je pro CBS nevyhovující. Větší logiku pak ve smyslu IV dává Put Credit Spread pořizovaný na vysoké IV, kde získám více Prémia na vypsané opci, ale současně také zaplatím více za Long Put na nižším strike. Nicméně pokles IV ze své neobvyklé výše na nižší úrovně bývá u akcií doprovázeno růstem ceny podkladu, což Put Bull Spreadu hraje do karet, tato zdánlivě příznivá konstelace u Put Bull Spreadu je ovšem kompenzována jeho statistickou nevýhodou vyplývající z poměru zisku a ztráty (o tom právě píšu další článek Kreditní staregie III., takže to nebudu nyní rozebírat). Predikce vývoje IV je pak to, co bude určující pro každou ze zvolených strategií. Pokud bude nízká a pořídím CBS a nízká zůstane, bude cena patrně dále růst a bude pro tuto strategii OK. Pokud bude vysoká a pořídím kreditní PBS a vysoká zůstane nebo bude klesat (nebude narůstat), tak to bude pro PBS jako kreditní strategii OK. Kdo ale umí předpovídat další vývoj IV?….:c)

Ahoj Jiří, skvěle napsáno.

Všiml jsem si dvou překlepů:

– …mizí mé opční pozice a zůstává mi pouze těchto +500 USSD. (USD)

– …budu schopen koupit Long Call 138 za +135 USD. (-135 USD).

Pěkný den. Luboš

Ahoj Luboši, díky za upozornění, už jsem opravil..:c) Jirka

Ahoj, jaké jsou vhodné možnosti řízení ztrátového CBS? Mám např. na akcii ON spread 70/75 s expirací 17/1/2025. Koupen za 171 $. Aktuální cena ON akcie je 66 $.

Z tvého webu mě napadly tyto možnosti: posunout ho dolů, předělat na Iron Condor nebo Butterfly a nebo jej rolovat na pozdější expiraci.

Např. Iron Condor by mohl být: Vykoupit zpět Short Call 75 a přidat Long Put 60, Short Put 62 a Short Call 68. Řešení se mi moc nezamlouvá, příjde mi, že už to není o tom vydělat, ale co nejméně prodělat 🙂 Předpokládám, že v mém případě je to tím, že propad je už výrazný.

Ahoj,

je těžké poradit, protože tyto debetní opční kombinace s danou maximální možnou ztrátou a profitem jsou převážně založeny na správném odhadu pohybu podkladového aktiva. Tebou navržené přetvoření do Iron Condor má svůj smysl, pravdou ale také je, že zcela změníš profil rizika. Takto sestavený nový Iron Condor +70/-68/-62/+60 bude mít maximální potenciál ztráty -200 USD plus náklady, které budeš mít na jeho sestavení a tvůj profit bude ve výši přijatého Prémia. Nevím, nakolik bys byl schopen redukovat původní náklady -171 USD za pořízení CBS, aktuálně při pohledu do platformy by na likvidaci Short Call padlo cca -30 USD, výpis Short Call 68 by přinesl cca +165 USD a na Put straně by se dal pořídit Put Bull Spread -62/+60 za cca +40 USD, takže by tvé náklady mohly být třeba na nule. Potom by v případě setrvání ceny ON mezi strike 68 a 62 při expiraci znamenalo, že na obchodě neproděláš/nevyděláš, pohyb mimo tyto strike by pak přinesl ztrátu, která by ale byla maximálně -200 USD. Propad je nyní již dost výrazný, takže alternativa, kdy z Call Bull Spreadu +70/-75 vytvoříš Call Butterfly +70/-75/-75/+80 nepřinese další valné Prémium při zachování vyhlídky na slušný profit při snížení prvotních nákladů. Rolování CBS do další expirace na nižších strike je také dobrá alternativa, ale většinou přináší rolovací ztrátu, která ubere z budoucí možnosti profitu určitou část…:c)