Zachycení významu řeckých písmen, které popisují vlastnosti mého opčního kontraktu, vypadá jako velmi zajímavá disciplína a může být pravděpodobně dobrou výchozí situací pro mé opční obchody. Prozatím jsem se zabýval pouze vybraným segmentem situací, kdy jsem zejména opční kontrakty nakupoval a pozoroval, jaké jsou hodnoty vybraných řeckých písmen Delta, Gamma a Théta a co mi mohou o mých transakcích napovědět nebo mi mohou pomoci mé držené opční pozice řídit. Základním poznatkem pak bylo, pokud opce nakupuji (BUY), tak Gamma mého opčního portfolia bude kladná a důsledkem takové situace pak bude velmi příjemné, když se podkladové aktivum bude pohybovat a tyto pohyby mi budou moci nadělit určité profity. Takové pohyby a profity nutně potřebuji, pořizovaní kladné Gamma totiž znamená, že za tuto výhodu profitů vyplývajících z pohybů podkladů musím zaplatit, proto musím své držení nakoupených opcí řídit tak, abych tyto zaplacené peníze nejenže dostal zpátky, ale také abych na takové obchodní situaci vydělal. Platbu za luxus kladné Gamma vyjadřovala hodnota Théta, která je u Long opcí s kladnou Gamma záporná. V posledním článku jsem pak vyjádřil myšlenku, že není špatné, když poměr Gamma/Théta bude co nejvyšší, jednoduše řečeno nejlepší situací je, když se mi podaří nakoupit co nejvíce kladné Gamma a současně pořídit co nejméně záporné Théta. Z předchozích článkům patrně vyplynulo, že každý pohyb podkladového aktiva a jeho následné zachycení ve formě vhodného hedge je „vždycky dobře“, protože se mi tím vždy podaří, díky kladné Gamma, „ukousnout“ kus profitu, který by měl zejména kompenzovat ztrátu ceny nakoupené investice (ve formě Long opcí) způsobené plynutím času.

Záporná Gamma

Z logiky minulých článků by pak mělo vyplynout, že bych se měl také vypořádat s opačnými pohledy na Gamma a vyhodnotit, jaký vliv na mé obchody by mohly mít situace, kdy bude Gamma mého portfolia záporná a jak s takovou situací naložit, přizpůsobit se jí nebo dokonce využít ve svůj prospěch. Prodej Gamma, vytvoření situace, kdy mé opční portfolio bude mít zápornou Gamma dosáhnu tak, že budu opce především vypisovat (SELL). Výpis opčního kontraktu Call nebo Put znamená pořízení záporné Gamma, základy této teze jsou vysvětleny v tomto článku. V jednoduchém shrnutí pak mohu jen pro připomenutí konstatovat, že

Short opce mají zápornou Gamma

Pokud bude mé portfolio složeno buď jen z vypsaných opcí nebo bude složeno s kombinací vypsaných a nakoupených opcí v takovém poměru, že celková Gamma vypsaných opcí bude větší než Gamma nakoupených opcí, bude mít mé portfolio zápornou Gamma. Pokud jsem se tedy celkem podrobně zabýval způsobem, jak naložit s portfoliem, které má kladnou Gamma, měl bych věnovat také nějakou pozornost situacím, kdy budu pracovat s Gamma zápornou. Zdálo by se, že mohu vždy zařídit, aby mé obchodování mohlo čerpat z naznačených výhod plynoucích z kladné Gamma jednoduše tak, že nebudu vypisovat žádné opční kontrakty a nemusím se dále zabývat mechanizmy, jak s důsledky záporné Gamma nakládat. Taková úvaha by byla velmi špatná, protože pochopení této vlastnosti opčního portfolia umožňuje mít komplexnější pohled na řízení jeho celkového risku. Nebudu se zabývat názorovými proudy, jestli je dobré opce vypisovat nebo nevypisovat, protože pohledů na tuto „základní opční otázku“ je opravdu nemálo a nemusím zrovna navštívit renomované zahraniční traderské stránky, ale stačí se pohybovat v tuzemských vodách nejrůznějších opčních blogů, webových stránek a tradingových profilů na sociálních sítích. Měl bych si vystačit s jednoduchou odpovědí, že pokud opční kontrakt kupuji, tak mi jej musí někdo prodat, proto kontraktů, které jsou Long je tak stejné množství, jako je jich Short a musí tak existovat nějaké způsoby, jak řídit portfolia se zápornou Gamma, tedy sestavených s převahou nebo dokonce jen vypsaných opcí.

V minulých článcích jsem popisoval na praktických příkladech, jak využít pohyby podkladů na portfoliích s kladnou Gamma ve svůj prospěch, je tak na místě otázka, jestli se podobné principy dají použít také na portfoliu se zápornou Gamma. Nebudu nyní nad toto otázkou rozsáhle teoreticky polemizovat, ale zaměřím se na konkrétní ukázku.

Downtrend a záporná Gamma

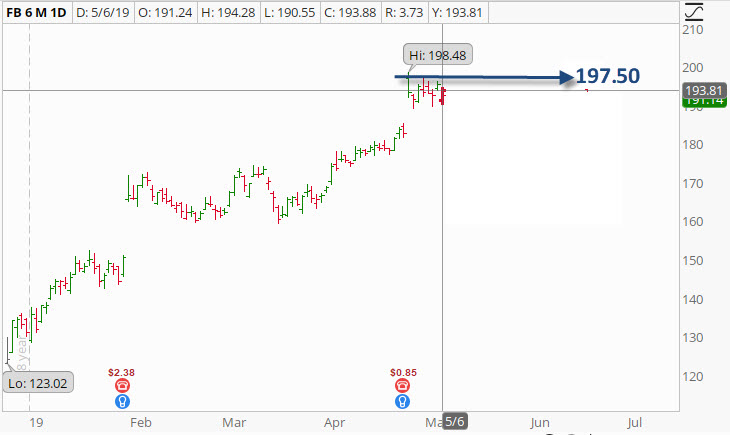

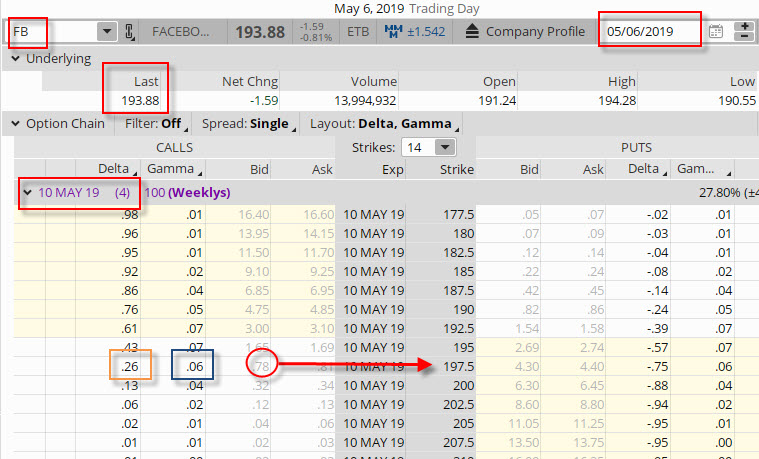

6.5.2019 jsem mohl pozorovat vyčerpání uptrendu na titulu FB, který se v tento den obchodoval na cenové úrovni 193.88 USD. Tento stav jsem se rozhodl zobchodovat pomocí výpisu Short Call nad touto cenovou úrovní.

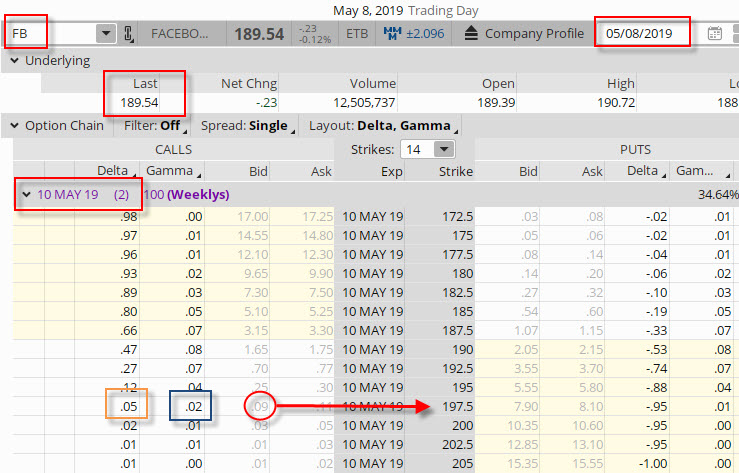

Z analytické aplikace thinkorswim pak mohu vypozorovat cenové parametry takového výpisu.

Za výpis opčního kontraktu Short Call 197.50 bych utržil +78 USD Prémia a jednalo se o výpis týdenní opce s expirací téhož pátku. Toto je nyní můj maximální profit, více od obchodu čekat nemohu. Cena akcie FB může do expirace růst do hodnoty strike + Prémium (197.50 USD +0.78 USD) na úroveň 198.28 USD, stagnovat nebo klesat a já na tomto prodeji Short Call opčního kontraktu neprodělám. Růst ceny akcie FB o více než +2.26 %, tedy nad cenovou úroveň 198.28 USD již bude pro mě ztrátovou záležitostí, cena 198.28 USD je tak pro mě BreakEven bod celého obchodu, pokud bych pozici žádným způsobem neupravoval.

Ve světle předchozích článků o Delta Neutralitě bych pak mohl chtít, abych takovou pozici mohl zajistit ve smyslu tohoto principu. Z obrázku s vypsanou Short Call 197.50 opcí vyplývá, že její Delta je -26 (hnědý obdélník), růst ceny o jeden dolar (ze 193.88 USD na 194.88 USD) pak bude znamenat, že cena mé Short Call 197.50 bude o +26 USD vyšší, pokud jsem nyní obdržel +78 USD Prémia a rozhodl bych se, že po takovém jednodolarovém nárůstu ceny Short Call 197.50 opci odkoupím zpět, měl bych si na tuto transakci připravit (-78 USD -26 USD) celkem -104 USD, vynaložených -26 USD navíc bych tak na tomto odkupu zpět prodělal. Hodnota Gamma je na úrovni -6 (modrý obdélník) a znamená to, že pokud by cena opravdu vystoupala o jeden dolar, byla by nová hodnota Delta na úrovni -26 Delta +(-6 Gamma), tedy na úrovni -32 Delta.

Vytvoření stavu Delta Neutrality by pak spočívalo v jednoduchém obchodním úkonu s akciemi FB. Pokud vím, že Delta Short Call 197.50 je záporná na úrovni -26, mohl bych si takovou opci zajistit nákupem 26x Long akcii FB, které budou mít Delta +26. Vytvoření takové kombinace je pak vyobrazeno v dílčích parametrech v jednoduché excelovské tabulce níže.

Při ceně akcie FB na úrovni 193.88 USD (1) jsem vypsal jeden Short Call opční kontrakt (2) na strike 197.50 (3) a získal tak na svůj účet +78 USD (4). Delta mé vypsané opce je -26 (5), proto bude vytvoření Delta Neutrální pozice znamenat nákup 26x Long akcie FB (6). Přijaté Prémium +78 USD a výdaj za nákup 26x Long akcií FB (26*-193.88 USD) pak znamená, že jsem nyní za Delta Neutrální pozici zaplatil -4.962,88 USD (7). Kritickým bodem celé této operace je ale zamyšlení, zda jsem nakonec nákupem těchto akcií celou pozici vylepšil nebo jsem tímto obchodem pozici ublížil. Výpis Short Call 197.50 především znamená pro jejího vypisovatele povinnost dodat držiteli Long Call 197.50 (protistraně) 100x Long akcií FB za cenu 197.50 USD/kus, pokud o tyto akcie držitel Long Call 197.50 opce za života opčního kontraktu požádá provedením Exercise nebo pokud se má Short Call 197.50 opce octne „v penězích“ při své expiraci. Na splnění tohoto požadavku budu potřebovat mít k dispozici +19.750 USD (8) a při nákupu 26x Long akcií nyní za cenu 193,88 USD/kus a přijatém Prémiu +78 USD jsem z této naplánované sumy již něco ukrojil a k dalším nákupům akcií do rovné stovky tak budu mít k dispozici již jen 14.787,12 USD (7). Je taková operace s podkladovými akciemi správná?

Nikoliv!!! K riziku, že cena začne dramaticky narůstat a já budu prodělávat na vypsané Short Call opci jsem navíc přidal další risk vyplývající z propadu ceny akcií FB, kdy budou prodělávat mé nakoupené Long akcie. V tomto článku o Delta Neutralitě jsem popisoval hedžování podle změny Delta u Long Put opcí s kladnou Gamma také pomocí pořizování a zbavování se Long akcií JPM. Každý pokles ceny akcií byl příležitostí k pořízení Long akcií JPM za nižší a lepší cenu, nárůst ceny pak znamenal prodej těchto Long akcií za vyšší cenu, každý takový obchod pak znamenal vždy nějaký profit. To ale nebylo vše, nakoupené Long Put především znamenaly, že při poklesech ceny jsem každý nákup Long akcií mohl provádět s jistotou, že se mohu vždy akcií zbavit za cenu strike těchto Long Put opcí a takové prodeje za strike jsem měl pod svou přímou kontrolou vyplývající z povahy nakoupeného Long opčního kontraktu – mohl jsem totiž kdykoliv provést jejich Exercise a takový prodej vypisovateli opce (protistraně) vnutit. Také jsem popisoval, že na nakupované Long akcie jsem měl přesně daný rozpočet a pokud se mi podařilo nakoupit za cenu nižší, než mi tento rozpočet stanovil, měl jsem jistý profit vyplývající z tohoto rozdílu. Při poklesech ceny jsem navíc měl možnost pořizovat jednotlivé stovky akcií podle počtu nakoupených Long Put za nižší cenu než byl strike hedžovaných Long Put a vytvářet tak syntetické Long Call za velmi nízkou cenu nebo dokonce zadarmo a vystavovat se tak následnému neomezenému profitu na těchto syntetických pozicích. Při nárůstech ceny jsem pak mohl nakoupené Long akcie prodávat za vyšší cenu (což přináší profit) a současně mít možnost se zbavit nakoupených Long Put za nějakou zbytkovou cenu tak, abych nakonec „umořil“ investici do nákupu Long opcí a ještě mi zbyly nějaké peníze jako možný profit.

Pokusím se nyní prozkoumat, jak si povede má pozice Short Call s obdobně nakoupenými Long akciemi a zjistit, jaké jsou rozdíly takové pozice, která má, na rozdíl od popisované kombinace Long Put + Long akcie, zápornou Gamma

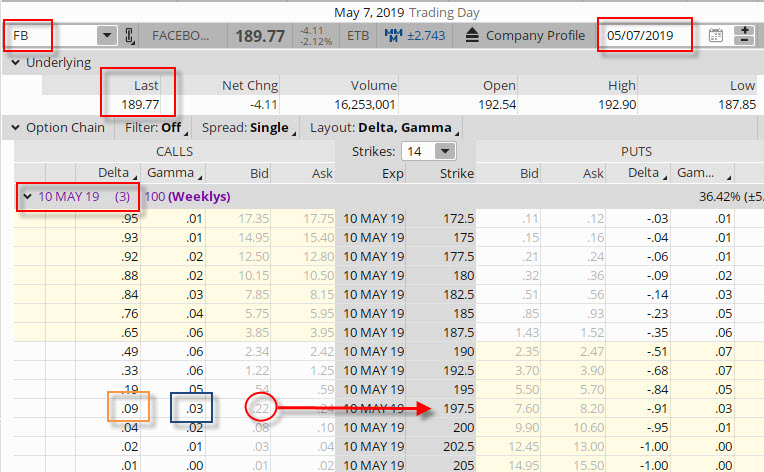

Úterý, druhý den držení týdenního obchodu, přineslo na akciích FB pokles, mohl jsem proto pozorovat následující pohled na opční řetězec

Cena poklesla z ceny 193.88 USD na hodnotu 189.77 USD, což znamenalo více než čtyřdolarový propad. Mohu pak vypozorovat, že hodnota mé vypsané opce Short Call 197.50 již ztratila ze své původní ceny +78 USD významnou část a nyní se obchoduje za cenu 22 USD, pokud bych se dnes rozhodl tuto opci nakoupit zpět za tuto hodnotu, mohl bych mít na této opční transakci vyděláno +56 USD. Toto ale není předmětem zkoumaného postupu. Vlivem poklesu ceny akcie FB o více než čtyři dolary došlo k snížení hodnoty Delta, která z původní hodnoty -26 Delta klesla na hodnotu -9 Delta. Rozhodl jsem se, že pokud chci vrátit pozici vlastnost Delta Neutrality, musím se zbavit 17x Long akcií FB, aby mi zůstalo pouhých 9x Long akcií FB, které by neutralizovaly aktuální zápornou Delta vypsané Short Call 197.50 nacházející se na hodnotě -9 Delta. Toto ale není nijak příjemný obchod, protože se zbavují 17x Long akcií FB, které jsem pořídil za 193.88 USD a nyní mají hodnotu 189.77 USD, ztráta na těchto sedmnácti akciích je tak 17*(189.77 USD – 193.88 USD) na úrovni -69.87 USD. Mohu tak zklamaně sledovat, jak se rozplývá můj původně přijatý kredit ve výši +78 USD na aktuální zisk z obchodu ve výši (+78 USD – 69.87 USD) pouhých +8.13 USD.

Mohu sice nyní pozorovat, že mé přijaté opční Prémium se krásně rozpadá, nicméně mých zbývajících 9x Long akcií je stále ve hře, mohu pak další obchodní den vypozorovat další cenový vývoj.

Třetí obchodní den byl také ve znamení poklesu ceny akcie FB. Z ceny 189.77 USD mírně poklesla na úroveň 189.54 USD. Hodnota mé vypsané Short Call 197.50 již klesla na pouhých 9 USD a ztratila tak téměř celou svou hodnotu. Delta této opce se nacházela na úrovni -5 a vybízela mě, abych ve smyslu strategie Delta Neutrality prodal ze svých devíti Long akcií FB další čtyři kusy za tuto nižší cenu. Protože jsem akcie pořídil za 193.88 USD a nyní mají hodnotu 189.54 USD, ztráta na těchto prodaných čtyřech akciích je tak 4*(189.54 USD – 193.88 USD) na úrovni –17.36 USD a k již vytvořené ztrátě na akciích ve výši -69.87 USD tak přidává její další prohloubení na -87.23 USD. Za předpokladu, že Short Call 197.50 vyprší jako bezcenná, musím při přijatém Prémiu -78 USD konstatovat, že má nynější ztráta je nyní na úrovni -9.23 USD, a to je nemilé zjištění.

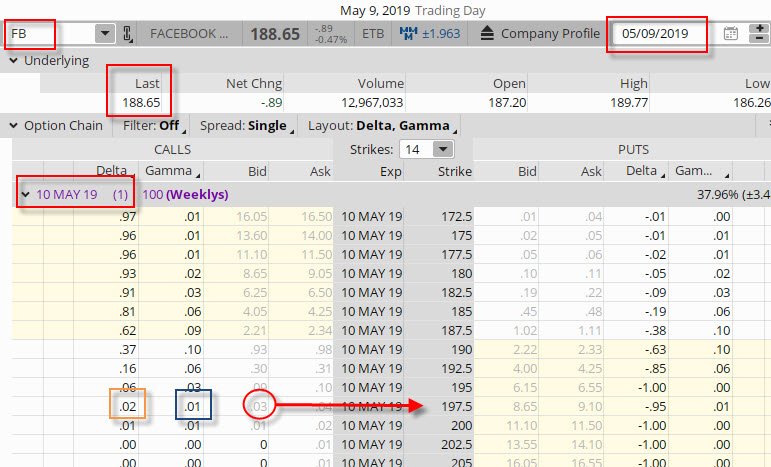

Čtvrtý obchodní den znamenal opět další pokles ceny akcie FB, která se propadla o další téměř jeden dolar na hodnotu 188.65 USD. Mohu pak pozorovat cenové a jiné parametry mého obchodu

Hodnota mé vypsané Short Call 197.50 již klesla na 3 USD a ztratila tak téměř celou svou hodnotu. Delta této opce se nacházela na úrovni -2 a znamenalo to, že bych měl ve smyslu strategie Delta Neutrality prodat ze svých zbylých pěti Long akcií FB další tři kusy za tuto nižší cenu. Protože jsem akcie pořídil za 193.88 USD a nyní mají hodnotu 188.65 USD, ztráta na těchto prodaných třech akciích je tak 3*(188.65 USD – 193.88 USD) na úrovni –15.69 USD a k již vytvořené ztrátě na akciích ve výši -87.23 USD tak přidává její další prohloubení na -102.92 USD. Za předpokladu, že Short Call 197.50 vyprší jako bezcenná, musím při přijatém Prémiu +78 USD konstatovat, že má nynější ztráta je nyní na úrovni -24.92 USD, opět nemilé zjištění.

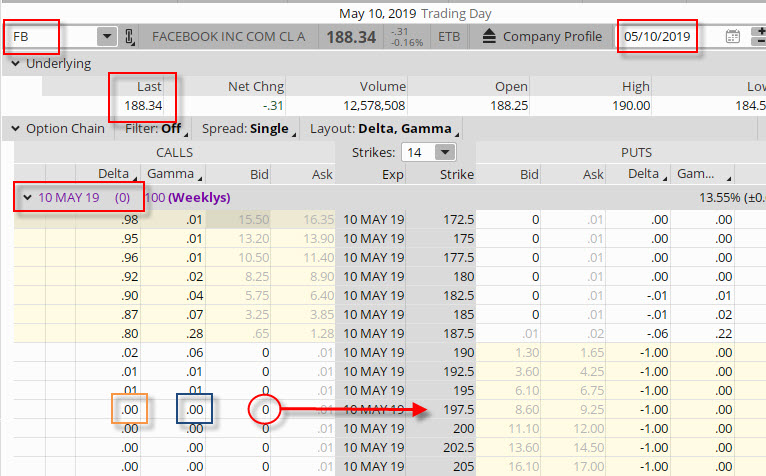

Poslední obchodní den, expirační pátek, nepřinesl žádný zásadní cenový zvrat, akcie FB dále poklesly na konečnou cenu 188.34 USD. Obrázek z platformy thinkorswim prezentující předexpirační Close je níže.

Má vypsaná Short Call 197.50 vypršela bezpečně jako bezcenná. Delta i Gamma jsou samozřejmě na hodnotě nula a znamená to, že jsem odprodal také poslední dvě Long akcie FB za tuto aktuální cenu. Protože jsem akcie pořídil za 193.88 USD a nyní mají hodnotu 188.34 USD, ztráta na těchto prodaných dvou akciích je tak 2*(188.34 USD – 193.88 USD) na úrovni –11.08 USD a k již vytvořené ztrátě na akciích ve výši -102.92 tak přidává její další prohloubení na -114.00 USD. Při skutečnosti, že Short Call 197.50 vypršela jako bezcenná, musím při přijatém Prémiu -78 USD konstatovat, že má konečná ztráta je nyní na úrovni -36.00 USD.

Přestože mám na nákup Long akcií také stanoven „jakýsi rozpočet“ daný hodnotu strike vypsané Short Call opce, přestože Short Call opci zajišťuji také Long akciemi, protože mají opačné znaménko Delta, tak při poklesech ceny bude sice ztrácet na hodnotě vypsaná Short Call opce, což bude sice zdrojem profitu až do ztráty celé hodnoty přijatého Prémia, ale akcie budou klesat také a nebudou nijak proti propadu zajištěny, nemusím tak nijak zvláště zapojit fantazii, abych si představil, že akcie klesnou velmi výrazně a místo ztráty -36.00 USD může být ztráta násobně vyšší. Ve srovnání obchodování miniportfolia s kladnou Gamma (Long Put + Long akcie) tak budu i v tomto případě (Short Call + Long akcie) vydělávat na opčním kontraktu v případě poklesu ceny podkladu (cena Long Put bude růst nebo cena Short Call bude klesat) budu mít v případě miniportfolia s kladnou Gamma zcela zajištěny Long akcie proti propadu, kdežto v případě miniportfolia se zápornou Gamma budu vystaven možnosti utržit neomezenou ztrátu. Tuto disproporci v přístupu podtrhuje samotná podstata a z ní odvozená různost vlastností opčních kontraktů Long a Short. Při poklesu ceny Long akcií v kombinací s nakoupenou Long Put mám kdykoliv možnost provedení Exercise prodat své akcie za předem stanovenou cenu, vyčleněný rozpočet na jejich pořizování buď naplním nebo nikoliv a od této skutečnosti se bude odvíjet má profitabilita. Při poklesu ceny Long akcí v kombinaci s vypsanou Short Call nemohu dělat vůbec nic, přestože se mi daří nakupovat Long akcie při poklesech za nižší a lepší ceny a jsem schopen se pohodlně vměstnat do připraveného rozpočtu vyčleněného na její nákupy odvozeného od hodnoty strike vypsané opce, nemohu totiž s vypsanou opcí jakkoliv vynucovat žádné prodeje za její strike, protože k tomu nemám žádné právo vyplývající z jejího výpisu, toto právo má pouze vlastník této opce, tedy subjekt, kterému jsem opci prodal. Tento držitel opce nebude patrně chtít dodat Long akcie za cenu, která je vyšší než aktuální cena akcií na volném trhu, pokud se cena akcií nachází pod strike vypsaných Short Call. Mohu tak s trochou nadsázky konstatovat, že každá manipulace s Long akciemi při takovém cenovém vývoji (downtrendu) je „vždycky špatně“, protože každý prodej akcií za nižší cenu než bylo její pořízení jen potvrzuje další ztrátu celé pozice.

Uptrend a záporná Gamma

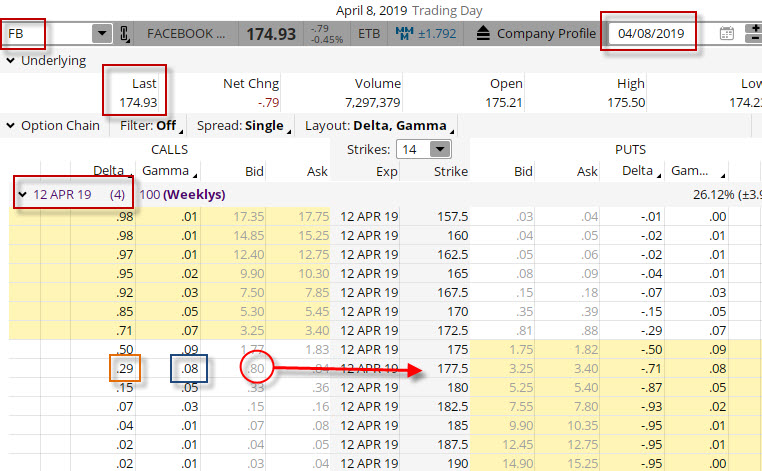

Je 8.4.2019 a myslím si, že by nebylo špatné si zvýšit zůstatek na mém obchodním účtu výpisem Call opčního kontraktu na podkladové akcii FB. Momentálně se obchoduje za 174,93 USD a jeho cenový graf je patrný na obrázku níže.

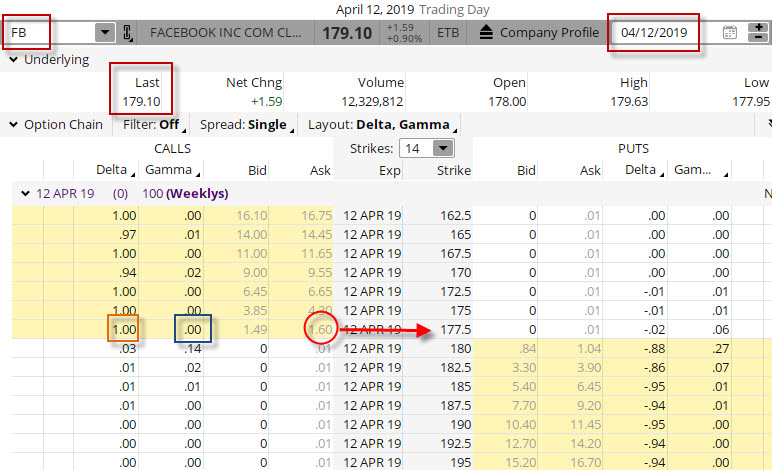

Při ceně 174.93 USD by se mi mohla jevit vyznačená úroveň 177.50 USD jako jakási „zóna odporu“ proti dalšímu růstu a přestože přiznávám, že nejsem schopen predikovat další cenový vývoj, rozhodl jsem se pro tuto cenovou úroveň jako volbu pro výpis mého Short Call opčního kontraktu. Situace z platformy thinkorswim je na obrázku.

Pro svůj obchod jsem si opět vybral týdenní expiraci a za realizovaný výpis Short Call na strike 177.50 jsem utržil +80 USD. Toto je nyní můj maximální profit, více od obchodu čekat nemohu. Cena akcie FB může do expirace růst do hodnoty strike + Prémium (177.50 USD +0.80 USD) na úroveň 178.30 USD, stagnovat nebo klesat a já na tomto prodeji Short Call opčního kontraktu neprodělám. Růst ceny akcie FB o více než +1.92 % nad cenovou úroveň 178.30 USD již bude pro mě ztrátovou záležitostí, cena 178.30 USD je tak pro mě BreakEven bod celého obchodu, pokud bych pozici žádným způsobem neupravoval.

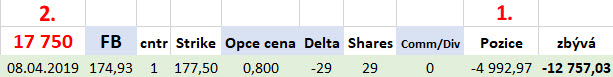

Nyní, podle předchozích článků o Delta Neutralitě, bych pak opět znovu mohl požadovat, abych takovou pozici mohl zajistit ve smyslu tohoto principu. Z obrázku s vypsanou Short Call 177.50 opcí vyplývá, že její Delta je -29 (hnědý obdélník) a záporná Gamma je na úrovni -8 a znamená to, že pokud by cena vystoupala o jeden dolar, byla by nová hodnota Delta na úrovni -29 Delta +(-8 Gamma), tedy na úrovni -37 Delta. Opět vytvořím stav Delta Neutrality jednoduchým obchodním úkonu s akciemi FB. Pokud vím, že Delta Short Call 177.50 je záporná na úrovni -29, mohl bych si takovou opci zajistit nákupem 29x Long akcii FB, které budou mít Delta +29. Vytvoření takové kombinace je pak vyobrazeno v dílčích parametrech v jednoduché excelovské tabulce níže.

Při ceně akcie FB na úrovni 174.93 USD jsem vypsal jeden Short Call opční kontrakt na strike 177.50 a získal tak na svůj účet +80 USD. Delta mé vypsané opce je -29, proto bude vytvoření Delta Neutrální pozice znamenat nákup 29x Long akcie FB. Přijaté Prémium +80 USD a výdaj za nákup 26x Long akcií FB (16*-174.93 USD) pak znamená, že jsem nyní za celou Delta Neutrální pozici zaplatil -4.992,97 (1). Na případné další nákupy Long akcií do rovné stovky jsem tak vyčerpal z rozpočtu ve výši +17.750 USD (2) již nějaké peníze a k dalším nákupům akcií do rovné stovky tak budu mít k dispozici již 12.757,03 USD. Jestli je taková operace s podkladovými akciemi správná budu pozorovat na dalším vývoji, kterým bude namísto poklesu v příkladu výše uptrend.

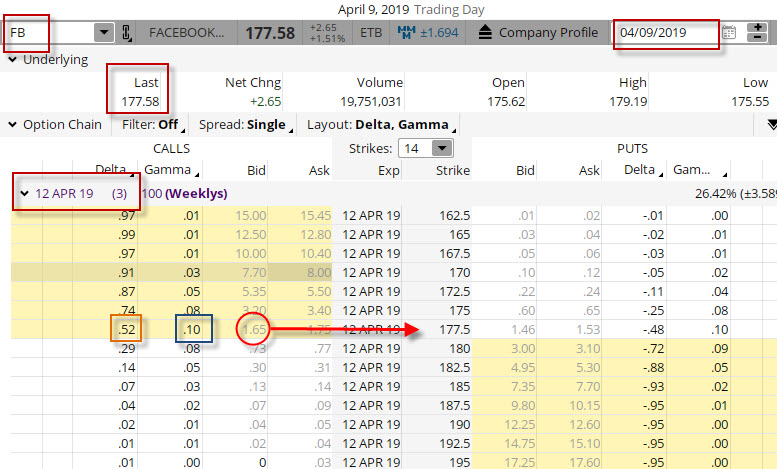

Další obchodní den (úterý) opravdu znamenal uptrend ceny akcie FB, který se z ceny 174.93 USD vyšplhal na 177.58 USD a přiblížil se tak velmi těsně ke strike mé vypsané opce.

Z tohoto cenového pohybu směrem vzhůru vyplývá, že se razantně zvýšila hodnota záporné Delta, která se nachází na hodnotě -52 Delta. Protože mám již na svém účtu 29x Long akcie FB, provedu neutralizaci nákupem dalších 23x Long akcií FB za tuto zvýšenou cenu (23*177.58 USD), abych za tuto transakci utratil -4.084.34 USD. Po tomto úkonu již mám na svém účtu 52x Long akcií FB a společně s původním výpisem Short Call 177.50 jsem utratilo částku (-4.992,97 USD -4.084,34 USD) ve výši -9.077,31 USD.

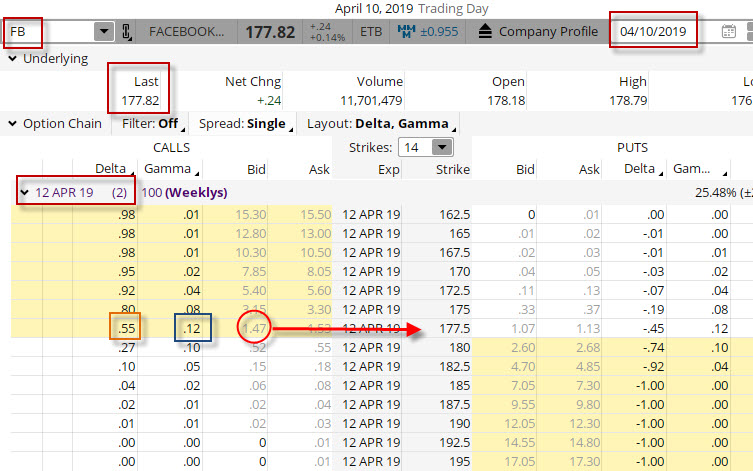

Středa zastihla akcii FB rovněž v mírném uptrendu který způsobil zvýšení ceny akcie ze 177.58 USD na hodnotu 177.82 USD a znamenal mírné proražení strike vypsané Short Call 177.50

Tento mírný uptrend způsobil další zvýšení hodnoty záporné Delta, která se nově nachází na hodnotě -55 Delta. Protože mám již na svém účtu 52x Long akcie FB, provedu neutralizaci nákupem dalších 3x Long akcií FB za tuto mírně zvýšenou cenu (3*177.82 USD), abych za tuto transakci utratil -533,46 USD. Po tomto úkonu již mám na svém účtu 55x Long akcií FB a společně s původním výpisem Short Call 177.50 jsem utratil částku (-9.077,31 -533,46 USD) ve výši -9.610,77 USD.

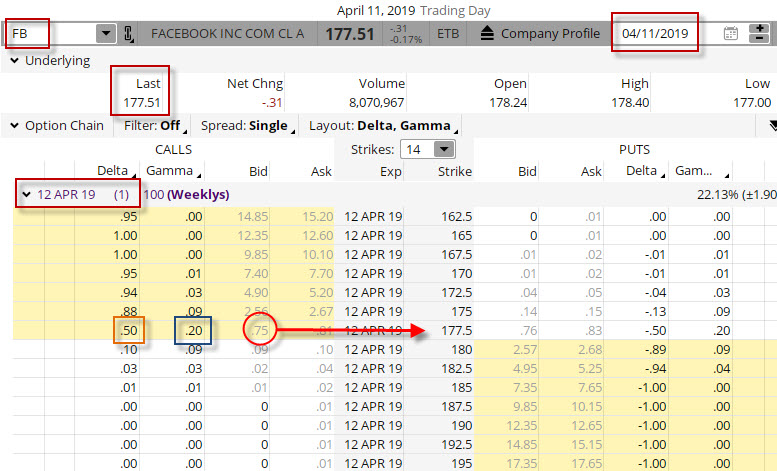

Čtvrtek přinesl oddych ve smyslu pokračujícího uptrendu a projevil se mírným ústupem z včerejšího Close na úrovni 177.82 a stabilizoval se na konci obchodního dne na hodnotě 177.51 USD.

Mírný pokles ceny Delta Neutral pozice se zápornou Gamma dal napoprvé vyniknout nevýhodě takového zajišťování. Hodnota Delta na včerejší úrovni -55 klesla na nynější úroveň -50 Delta. Ze svých držených 55x Long akcií se tak zbavuji pěti kusů za aktuální cenu 177.51 USD a na svůj účet přikládám tržbu za tuto transakci (5*177.51 USD) ve výši +887.55 USD. Po tomto úkonu tak mám na svém účtu 50x Long akcií FB a společně s původním výpisem Short Call 177.50 jsem utratilo částku (-9.610.77 +887.55 USD) ve výši -8.723,22 USD. Měl jsem štěstí, že pokles ceny byl takto zanedbatelný a já prodával akcie pořád na slušné ceně, mohlo se ale také stát, že cena výrazně koriguje a já bych vyprodával za ceny daleko nižší, možná také pod původní nákupní cenou.

Expirační pátek znamenal další nárůst ceny, a to celkem podstatný. Cena akcie FB posílila z ceny 177.51 USD na hodnotu 179.10 USD při expiračním Close.

Protože obrázek reprezentuje situaci při pátečním Close a strike mé vypsané Short Call 177.50 je „v penězích“ je hodnota Delta na úrovni -100 a Gamma je nulová, protože Delta se již nemůže jakkoliv změnit. Mám 50x Long akcií FB, 1x vypsanou Short Call 177.50 a utraceno -8.723,22 USD. Co mohu nyní udělat? Mám dvě možnosti:

1/ Dokoupit dalších 50x Long akcií FB do rovné stovky a nechat expirovat Short Call 177.50, která bude přiřazena (Assigned) a já všechny nakoupené akcie prodám za cenu strike 177.50 USD/kus. Současná cena akcií je 179.10 USD, takže na takový další nákup 50x Long akcií FB do rovné stovky bych vynaložil -8.955 USD, celkově bych měl náklady na tuto pozici (-8.723,22 USD – 8.955.00 USD) ve výši -17.678.22 USD. Automatickým přiřazením Short Call 177.50 bych musel své akcie dodat majiteli Long Call 177.50 USD za cenu strike a tím bych inkasoval +17.750 USD, celkově bych na této transakci měl konečný profit (-17.678.22 USD + 17.750 USD) ve výši +71.78 USD.

2/ Likvidovat 50x Long akcií FB za aktuální cenu a taktéž koupit zpět vypsanou Short Call 177.50 za aktuální cenu. Akcie bych byl schopen prodat za cenu (50* 179.10 USD) ve výši +8.955 USD a Short Call 177.50 opce by dala vykoupit zpět za -160 USD. Za tyto obě transakce bych utržil (+8.955 USD -160 USD) částku +8.795.00 USD a při současných konečných nákladech ve výši -8.723.22 USD bych tak mohl očekávat (+8.795 USD – 8.723.22 USD) profit ve výši +71.78 USD.

V obou možnostech 1/ a 2/ by byl výsledek stejný. Je to dobrý výsledek? Z pohledu, že byl vytvořen profit, bych mohl tvrdit že ano, musím však konstatovat, že je způsoben víceméně náhodou a dobrou shodou okolností, která rozkrývá podstatu nebezpečí vypisování opčních kontraktů, tedy v konečném důsledku řízení portfolia se zápornou Gamma. Měl jsem totiž velké štěstí, že se cena při expiraci výrazněji nepohnula směrem vzhůru, kdy by bylo nemožné nakoupit Long akcie FB do rovné stovky za přijatelnou cenu, která by ještě znamenala profit (výše možnost 1/) nebo bych již nebyl schopen likvidovat zpětným výkupem Short Call 177.50 za přijatelnou cenu znamenající ještě mírný profit (výše možnost 2/). Přidám-li popisovanou možnost pohybu akcie uvedenou výše v článku (hedžování v downtrendu) měl jsem také velké štěstí, že se cena do expirace výrazněji nepohnula směrem dolů, protože bych nebyl schopen čelit ztrátě hodnoty akcií poklesem jejich ceny, když takový pokles by mohl být také fatální.

Nemusím být patrně nějaký velký vědec, abych mohl usoudit, že vypisování naked opcí a pokus o jejich hedžování podle Delta může být úspěšné pouze tehdy, když nakupované/prodávané podklady mají směr svého cenového vývoje ve směru pořízené zajišťovací pozice a jejich počet plně zajišťuje vypisovanou opci. Znamená to, že výpis Short Call a jeho postupné hedge Long akciemi by mělo k profitabilitě potřebovat stagnaci či uptrend na nakupovaných akciích, které by v žádném případě neztratily na ceně poklesem své ceny, zároveň uptrend ceny podkladu musí odpovídat jeho drženému množství, aby plně kryl růst ceny vypsaného opčního kontraktu. Mohl bych tak odkázat na popis pozice Covered Call, ke které lze toto zajišťování nejvíce připodobnit ve smyslu profilu zisku a ztráty, pouze 100x Long akcií plně zajištuje jeden vypsaný Short Call opční kontrakt, jakékoliv menší množství otevírá prostor pro možnost utrpět ztrátu, pokud cena pokladu roste a pokud cena podkladu klesá, je prostor pro ztrátu také a je značný. Pochopitelně stejné, ale v opačné logice, platí také pro vypisování Short Put opcí a jejich postupné zajišťování Short akciemi. Každé pořízení podkladového aktiva jako zajišťovacího nástroje vypsaných opčních kontraktů je tak zdrojem možné další ztráty, vyplývající z pohybu proti tomuto zajištění. Mohu tak opět konstatovat, že každá manipulace s Long akciemi při takovém cenovém vývoji (uptrend) je „vždycky špatně“, protože každý nákup akcií za vyšší cenu zvyšuje riziko propadu ceny těchto podkladů a vytvoření značné ztráty nikoliv na vypsaném opčním kontraktu, ale na zajišťovacích podkladech. V obchodování je opravdu vždy „něco za něco“, výhoda nakupovat kladnou Gamma při nákupu Long opčních kontraktů je zatíženo zápornou Théta, která mi rozkládá mou investici plynutím času v můj neprospěch, s tímto mohu bojovat využíváním pohybů na podkladovém aktivu. Pořizování záporné Gamma je naopak zvýhodněno pořizování kladné Théta, která která mi rozkládá mou investici plynutím času v můj prospěch, požadavek na pohyb podkladového aktiva je však zcela opačný.

Něco konkrétního…

Zdálo by se, ve světle výše napsaného, že pozice vypsané opce se nedá nějak smysluplně řídit a je vždy zdrojem možného risku, který může být v některých konstelacích (naked výpisy) také neomezený. Je to do jisté míry pravda, portfolio se zápornou Gamma vyžaduje zcela jiné přístupy k řízení risku a nelze se tak spoléhat pouze na obratné manipulace s podkladovými aktivy. V některém z dalších článků bych chtěl ukázat, jak konkrétně takové hedžování využít, abych alespoň částečně eliminoval možnost rizika u jednoduché opční strategie. Zápornou Gamma ale mohu u vypisovaných opčních kontraktů využít také jinak, s větším komfortem a hlavně při absenci zbytečného dalšího risku a navíc, nebude to nic světoborného.

Delta Neutral pozice vytvářená na jednoduchém miniportfoliu s nakoupenými Long Put kontrakty a nakoupenými Long akciemi má kladnou Gamma a zápornou Théta, taková je vlastnost těchto řeckých písmen pro nakoupené Long opční kontrakty, podkladová aktiva žádná řecká písmena nemají. Takové portfolio jsem například popisoval v tomto článku. V minulém článku jsem se pak snažil vysvětlit, jakou souvislost má Gamma a Théta a prohlásil, že pokud mají Long opční kontrakty kladnou Gamma a mají zápornou Théta, tak Short opční kontrakty mají zápornou Gamma a kladnou Théta, je to tedy u vypsaných opcí přesně naopak. Pokud bych chtěl takové vlastnosti vypisovaných opcí využít, mohl bych využít opačných znamének k neutralizaci jiného risku než jen vyplývajícího z pohybu podkladu a tím by mohl být plynoucí čas. Celou myšlenku ukážu na konkrétní ukázce z mého obchodního účtu.

Titul VZ (Verizon) je akcie, která se pohybuje v posledním roce v nevelkém cenovém pásmu (zhruba 53 USD – 61 USD) a je tak „cenovou stálicí“, která se dá hezky využít například k obchodu s Long Put opcemi.

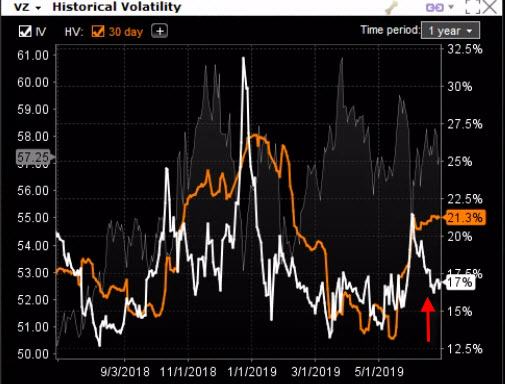

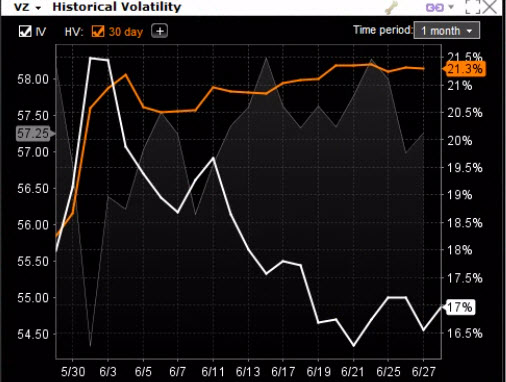

Implied Volatilita VZ ve svém ročním průběhu zobrazuje situaci, že je nyní, kdy „provozuji drženou pozici“ na svých nižších hodnotách.

V zobrazení Implied Volatility za poslední měsíc, ve kterém se nyní nacházím a ve kterém realizuji svůj obchod by se mi mohl naskytnout níže uvedený pohled.

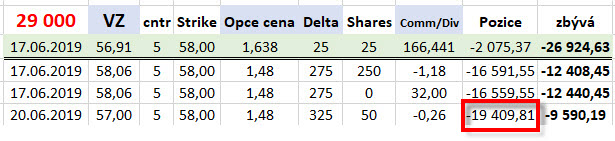

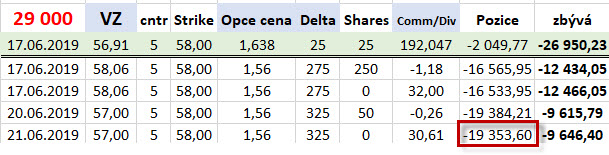

Implied Volatilita je na nižších úrovních než 30-ti denní Historická Volatilita a její pohyb v pásmu pod 20% úrovní je opravdu znakem její nízké hladiny. V této “klidné a nerušené“ atmosféře jsem ve čtvrtek 20.6.2019 měl na svém obchodním účtu nakoupeno 325x Long akcií VZ a 5x Long Put opčních kontraktů VZ na strike 58 s expirací 12.7.2019. Není nic divného, že chci na této pozici vydělat a k tomuto výdělku by mi mohlo napomoci postupné nakupování/prodávaní akcií podle cenového vývoje a hodnoty Delta a také skutečnost, že VZ vyplácí před expirací Long Put 58 opcí Dividendu ve výši 0.6025 USD/akcii a Ex-Dividend Day je stanoven na 9.7.2019. Kolik jsem do pozice investoval a jaké jsou její finanční parametry mohu opět použít jednoduchou excelovskou tabulku.

Nebudu se nyní v tabulce hluboce „pitvat“, bude mi nyní stačit konstatování, že momentálně mě držení 325x Long akcií VZ a nákup 5x Long Put 58 opčních kontraktů vyšlo na -19.409,81 USD (červený obdélník).

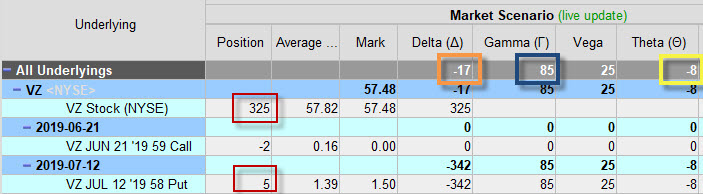

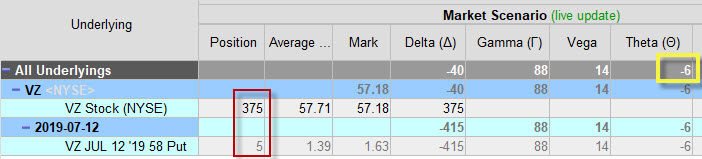

Situaci na titulu VZ pak mohu v tento den pozorovat v okně Risk Navigatoru, který mi napoví, jaké jsou hodnoty řeckých písmen mé současné pozice.

Z obrázku vyplývá, že Delta je mírně záporná (-17), mám kladnou Gamma na úrovni +85 a zápornou Théta s hodnotou -8. Při této pozici mohu hovořit o téměř Delta Neutralitě a slušném poměru Gamma/Théta, které je více než deset. Long Put mají ještě dostatek času do své expirace, přesto však do zítřka ztratí mé Long Put opce na hodnotě -8 USD, a to je nyní problém, na který bych se chtěl zaměřit, nemusí se mi totiž dařit těžit z pohybů akcie VZ, na základě kterých bych mohl vytvářet dílčí profity, které by mi mohly kompenzovat tyto osmidolarové ztráty, akcie VZ by totiž mohla začít fluktuovat v nějakém velmi úzkém pásmu a v něm by provádět transakce s akciemi nemuselo být zvláště výnosné. Mohu však tento možný stav kompenzovat jinou činností, a tou by bylo vypsání opcí proti mé současné pozici složené s akcií a Long Put opčních kontraktů. Má pozornost se zaměřila na výpis Short Call nad současnou cenou a zejména nad strike již nakoupených Long Put 58. Tuto transakci jsem provedl v pátek 21.6.2019 a její zachycení ve výpisu z mého obchodního účtu je na obrázku níže.

![]()

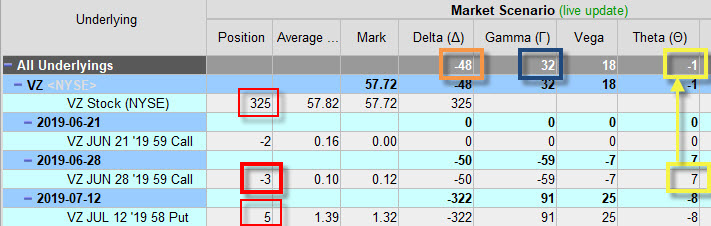

Podstatnější zobrazení je ale v okně analytického nástroje Risk Navigator, kde je zachyceno miniportfolio pro ticker VZ s novou pozicí – vypsanými Short Call 59 opčními kontrakty.

Vypsal (prodal) jsem 3x Short Call 59 s expirací 28.6.2019, tedy opce pouze s týdenní expirací na vyšším strike, za tento výpis jsem po odečtení poplatků obdržel +30.61 USD. Těchto +30.61 USD mi nejenže nikdo nevezme, ale tímto výpisem mohu ošetřit několik situací najednou. Především mi získané Prémium sníží náklady na celou pozici, a to tak, že mohu pozorovat, že Théta těchto tří vypsaných opcí je na hodnotě +7 (žlutý obdélník v řádku Short Call) a znamená to, že hodnota těchto tří vypsaných opcí, pokud by se cena akcií VZ nezměnila a nezměnila se také úroveň Implied Volatility, klesne do zítřejšího dne o -7 USD, toto bude téměř zcela kompenzovat mou Théta nakoupených Long Put (-8), celková Théta mého miniportfolia na titulu VZ se tak aktuálně nachází na hodnotě -1 (žlutý obdélník na řádku sumarizace), mohu tak směle prohlásit, že mé portfolio je Théta neutrální a pokud se nestane nic nepředvídatelného, plynutím času ztratí portfolio za jeden den hodnotu pouhý jeden dolar. V tradingu ale není nic zadarmo, každá úprava, každý úkon směřující k eliminaci rizika téměř vždy znamená omezení jisté možnosti profitu, proto i tato neutralizace Théta přináší do pozice „další rozměry“. V souvislostí s výpisem těchto tří Short Call opcí si mohu pro odůvodnění tohoto kroku položit otázky, proč jsem to udělal zrovna takto, proč jsem neudělal něco jiného a co se nového může s mou pozicí stát při budoucích pohybech podkladu. Odpovědi mohu nalézt v rozboru scénářů, které mohou při expiraci dodatečně vypsaných Short Call opcí nastat.

Co když…?

Výpisem tří Short Call opcí se strike 59 nad současným trhem akcií VZ jsem získal Prémium v čisté výši +30.61 USD, které mi nikdo nevezme a vylepším si tak dosavadní investici právě o tuto částku, tím se změní finanční proporce mé pozice na titulu VZ.

Mohu nyní pozorovat, že jsem na investicích spojených s titulem VZ již vynaložil částku -19.353,60 USD. Co se nyní může stát? Při expiraci vypsaných Short Call 59 opcí za čtyři dny v pátek mohou nastat dva jednoduché scénáře, vypsané Short Call 59 opce budou buď „mimo peníze“ a vyprší jako bezcenné nebo budou „v penězích“ a budou přiřazeny.

Short Call budou „mimo peníze“

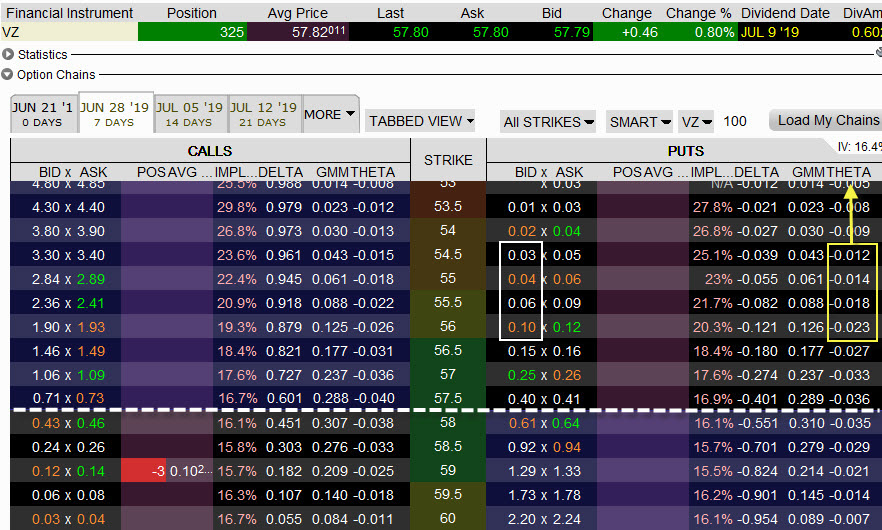

V nejjednodušší představě je toto scénář, kdy cena do pátečního Close nepřekoná strike Short Call 59 a všechny vypsané opce vyprší jako bezcenné. Zůstane mi samozřejmě Prémium a bezcenné opce zmizí z mého účtu a já mohu celou operaci s výpisem dalších týdenních opcí opakovat pro získání dalšího Prémia. Nabízí se nyní otázka, proč jsem současně s výpisem Short Call 59 na vyšším strike nevypsal současně Short Put pod současným trhem pro další Prémium? To není otázka k zahození, protože mám nyní 325x Long akcií VZ a pět nakoupených Long Put opcí, a protože chci získat Dividendy, mým hlavním úkolem bude získat do Ex-Dividend Day co nejvíce akcií za dobré ceny, nejlépe tolik, abych jich měl rovných 500. Výpisem Short Put na nižším strike bych samozřejmě získal další Prémium, a pokud by vypsaná Short Put zakončila „v penězích“ za poklesu ceny VZ do páteční expirace, mohl jsem přiřazením získat další stovky Long akcií za cenu strike těchto vypsaných opcí, tedy za nižší cenu než v okamžiku výpisu Short Put. Na obrázku níže je vidět obrázek opčního řetězce VZ z obchodní platformy TWS ve chvíli výpisu Short Call opcí s vyznačenými možnostmi výpisů Short Put.

Rozhodnutí nevypisovat Short Put bylo učiněno především proto, že v současné rozkolísané době bych si uzavřel možnost nakupovat Long akcie za lepší cenu, než jsou vyznačené strike a tato možnost není vtělena do Prémií, které jsou nabízeny. Jednoduše více nyní věřím spíše v pokles trhů VZ než v jejich růst a chci další akcie nakoupit jinak než výpisem Short Put za mizerná Prémia. Tento názor mohu samozřejmě v průběhu týdne, kdy budu držet tyto vypsané Short Call 59, změnit, protože se například může stát, že cena akcií VZ začne v průběhu týdne klesat a nabídne k výpisům Short Put na vhodných nižších strike do dalšího týdne zajímavá Prémia a příležitost pořídit stovky Long akcií VZ za dobré ceny, při takových poklesech pak nebude třeba již výhodné naopak vypisovat v dalším týdnu další Short Call pro nezajímavá Prémia. Při pohledu na obrázek výše mohu také pozorovat (žlutý obdélník), že bych výpisem jedné Short Put na nižším strike pořídil další kladnou Théta v hodnotě vyšší než +1 a dosáhl tak dokonalé Théta Neutrality mé pozice na VZ.

Short Call budou „v penězích“

Protože mám nyní nakoupeno 325x Long akcií VZ, vytvořil jsem „3x týdenní Covered Call“ sestavený z 300x Long akcií a tří vypsaných Short Call 59 opcí nad současnou cenou. Pokud nastane situace, že budou mé Short Call 59 „v penězích“, tak cena akcií bude nad úrovní 59 USD a já budu povinen dodat 300x Long akcií za cenu strike, tedy za 59 USD/kus držiteli Long Call 59 opce. Touto operací Assignment přijdu o 300x Long akcií za cenu 59 USD/kus a připíšu si tržbu za tyto akcie (300x 59 USD) ve výši +17.700 USD. Má celková investice související s VZ se tak sníží (-19.353,60 + 17.700 USD) na částku -1.653,60 USD a představuje pozici na mém účtu sestavenou z 5x Long Put 58 a 25x Long akcií VZ. Co nyní mohu udělat?

1/ Nakoupit podle aktuální Delta zbylý počet Long akcií do stavu Delta Neutrality a pokračovat v dalších obchodních krocích podle zavedených scénářů. Mohu také samozřejmě následně proti takto nakoupeným Long akciím vypsat okamžitě další Short Call na vyšším strike v počtu držených stovek Long akcií.

2/ Do expirace zbývá ještě velmi mnoho času, proto by mé 5x Long Put 58 měly samozřejmě nějakou cenu, která by byla závislá na aktuální ceně VZ. Mohl bych pak, podle aktuální cenové situace, 5x Long Put 58 opce prodat a nakoupit stejný počet 5x Long Put opcí na vyšším strike. Nebudu nyní analyzovat možné cenové scénáře, ale pro takový krok, kdy roluji na vyšší strike Long opční kontrakty mám tři dobré důvody. Za prvé, na prodeji akcií přiřazením Short Call 59 jsem samozřejmě vydělal, protože všech 300x Long akcií dodaných procedurou Assignment jsem předtím nakoupil za nižší ceny. Za druhé, posunutím strike Long Put na vyšší strike zabezpečuji všem akciím, které zůstaly po přiřazení na mém účtu (v mém případě +25 kusů), jejich budoucí prodej za vyšší cenu, která představuje minimálně strike těchto nově pořízených Long Put. Za třetí, zvýšením hodnoty strike Long Put jsem se vystavil větší pravděpodobnosti, že budu schopen nakupovat další akcie podle aktuální Delta za skvělé ceny, protože při pohybu ceny v pomyslném cenovém kanálu mám zajištěn budoucí prodej nakupovaných akcií na jejich poklesech za ceny, které jsou blíže horní úrovně tohoto cenového pásma.

3/ V modifikaci výše uvedeného odstavce s nástinem rolování na vyšší strike mohu tento způsob dalšího postupu upravit o rolování jiného množství Long Put opčních kontraktů, než celé této Long Put opční pozice v počtu pěti kusů. Mohu například na vyšší strike posunout pouze tolik Long Put opcí, kolik vypsaných Short Call bylo přiřazeno a celé takové rolovaní na vyšší strike provést za lepších finančních podmínek než rolování všech Long Put opcí. Tyto možné podscénáře by vyplynuly z aktuální cenové situace a jejich rozbory by překročily srozumitelnost tohoto článku, proto je ponechám stranou k samostatným úvahám podle těchto jednotlivých konkrétních situací a zvažovaných kombinací.

Článek dopisuji o víkendu po expiraci vypsaných Short Call 59, proto mohu vypozorovat, který ze scénářů se nakonec naplnil. Akcie VZ ukončila při pátečním Close na ceně 57.13 USD a vypsané Short Call 59 vypršely jako bezcenné.

Mohu pak celou pozici také pozorovat v okně Risk Navigatoru, kde již nemám bezcenné a expirované Short Call 59 opce vyznačeny a mohu pak nahlížet na zůstatkovou pozici. (Je patrné, že jsem v průběhu týdne pořídil nákupem dalších 50x Long akcií VZ).

Z obrázku vyplývá, že celková Théta mé pozice je nyní opět záporná (žlutý obdélník) na hodnotě -6. Je nižší než před neutralizací nákupem Short Call 59 v proběhlém týdnu, protože ji tvoří pouze Théta nakoupených Long Put a přestože se hodnota Théta zvyšuje, jak se opční kontrakt blíží k expiraci, tak se naopak snižuje, pokud se strike opce vzdaluje od ceny podkladové akcie. V mém případě cena akcie VZ klesla výrazněji pod strike nakoupených Long Put 58 (57.13 USD) než před neutralizaci Théta výpisem Short Call (57.82 USD), proto cenu Long Put 58 opcí tvoří z větší části Vnitřní Hodnota než časová složka ceny. Tento pokles ceny akcie VZ nyní bude předmětem mého zájmu při pondělním Open, kdy se budu patrně pohlížet po vypisování Short Put na některém z nižších strike podle zajímavosti nabízených Prémií. V úvahu připadá výpis pouze jednoho Short Put opčního kontraktu, který by mi mohl přinést na můj účet 100x Long akcií za zajímavou nízkou cenu.

Záporná Gamma a kladná Théta vypisovaných opcí nemusí být pro mé obchody nějakou tragickou událostí, která zatěžuje mé pozice nějakými dramatickými risky, ale naopak tyto vlastnosti mohou mému portfoliu významně pomoci a neriskovat nic navíc. Pokud bych se zaměřoval na dlouhodobější investice a držení portfolií s delším časovým horizontem, mohly by tyto velmi jednoduché operace přispět k výraznějšímu zhodnocení, protože variabilita využití jednotlivých možných kombinací daných různými úrovněmi jednotlivých strike a volbou možností jednotlivých expirací je opravdu obrovská. Jak vlastně článek shrnout? Výpis nekrytých Short opčních kontraktů je opravdu velmi riziková záležitost a není možné ji nějakými jednoduchými úkony tohoto rizika zbavit, cenové pohyby mohou být značně nevyzpytatelné a jejich důsledky pro takto držené pozice mohou být opravdu zničující. To ale samozřejmě neplatí pro vypisování opcí proti již drženým pozicím, v článku jsem například popsal pozici s kladnou Gamma a zápornou Théta, sestavenou s Long Put opcí a Long akcií, kterou jsem popsal v článcích dříve. Mohu samozřejmě vzít v úvahu jiné typy pozicí sestavených z jiných investičních nástrojů a na nich pozorovat, jak se bude chovat vypisování opcí právě s těmito nejrůznějšími kombinacemi ve smyslu změny rizikovosti celého portfolia… :c)

Sleduj facebook, napiš e-mail nebo tweet

Zdravím,

Pravdepodobne chybka v texte: … Růst ceny akcie FB o více než +2.26 %, tedy nad cenovou úroveň 193.88 USD již bude pro mě ztrátovou záležitostí, cena 193.88 USD je tak pro mě BreakEven bod … čiastky 193.88 by mali byt zrejme 198.28. 🙂 P.

Ahoj, no jasně, písařská chyba, už jsem upravil, díky za upozornění, ahoj, Jirka :c)

Ahoj Jirko,

když tak čtu ty našlepané články o delta neutral, tak mě napadla taková myšlenka, na kterou bych se rád zepta, zda-li Tě už napadla a davá smysl nebo nedává…

Když vstupuješ do delta neutrální pozice, tak již dopředu máš představu, jak bude vypadat finalní pozice. Takže třeba nakoupíš Call + prodáš příslušný počet kusů podkladu, aby ses postupně dostal do syntetického long put. Samozřejmě se Ti může podařit dosáhnout mít tento výsledný syn. long put zdarma nebo již se ziskem, ale extra profit získáš, když ještě cena do expirace bude klesat. Vyděláš tedy pohybem podkladu, pokud odhadneš směr…

Mě napadá, jak by šlo poskládat pozice tak, abych ani ve výsledné pozici nemusel odhadovat směr a ideálně vždy získal extra profit. Ideálně by bylo dosáhnout něco jako long straddle zdarma!

Jelikož chápu, že to nepůjde udělat na jednom podkladu, protože by se pozice na aciích vzájemně rušili, tak mě napadlo to vyřešit pomoci nějakého inverzního instrumentu. Napříhlad bych zaujmul pozic na SPY, long call a short akcie pro výsledný syntetický long put a současně bych zaujmul pozice na SH (inverzni SPY), kde bych také nakoupil long call a short akcie pro vysledný syntetický long put. Během života obou pozic, bych pozice stále delta netralizoval a snažil se je získat zdarma. výsledkem by mohl byýt něco jako syntetický intermarket long straddle 😀 ? Když by SPY klesalo, tak by vydělávala syntetická long put na SPY, když by SPY rostlo, tak by současně klesalo inverzní SH a vydělávala by syntetická put na SH?

Pokud bys mi to nějak okomentoval, případně rozvedl myšlenku, jak na to, tak budu moc vděčný!

Díky

David

Ahoj Davide,

fantazii se meze nakladou. Ponechám nyní stranou situaci, že není možné nakupovat podklady na vybraná ETF (SPY…), ale první problém je ten, že já sice vím, jaká by měla být moje konečná syntetická pozice (Syntetická Long nebo Short), ale nutně výsledek nemusí takový být. Pokud bych měl Long Put a Long akcie a podklad začal vytrvale růst, tak takovou syntetickou pozici nevytvořím, protože se budu vytrvale zbavovat akcií třeba až na nula kusů a takovou zamýšlená syntetická pozice vytvořena nebude, za takové situace by Long Call se Short akciemi na inverzním nástroji vytrvale klesala a já bych se zbavoval Short akcií na stále nižších cenách opět až na nula kusů a také bych nic syntetického nevytvořil. Mohl bych ale i takto na obou těchto pozicích vydělat současně, to samé pak platí o prodělku. Pokud by pohyb byl transakcím nakloněn, tak by se to samozřejmě mohlo podařit na obou stranách vytvořit syntetické opačné pozice za dobrou cenu a čekat, jestli pohyb nenadělí nějaké další bonusy. Co je na takových kombinacích skvělé, že máš vždy pod kontrolou riziko a nemůžeš mnoho prodělat, ale můžeš dost vydělat. Protože se takové přístupy musí spoléhat na pohyby a dobré nastavení samotného hedžování, je pak otázkou velmi důkladných backtestů, jak toto všechno vyladit. Tento nastíněný přístup může využít jakékoliv korelace mezi podklady, nejen opačné a může nabídnout další vylepšení nebo přístupy. Pokud bych mohl naznačit, tak mohu například na půdorysu Delta Neutrality zabrousit do oblasti nejrůznějších futures kontraktů a využít povědomí o sezonalitě, term structure, fundamentech, reportech atd… k tomu, abych mohl použít k takovým obchodům opce a futures s nejrůznějšími expiracemi v nejrůzněji kombinovaných počtech (například podle Delta), protože mohu nějak kvalifikovaněji odhadnout, jak se budou tyto futures vzájemně chovat, pokud předpoklady nevyjdou, přesto mohu vydělat již jen z principu Delta Neutral přístupu. Využití korelace mezi podklady je velmi silný koncept ve spojení se znalostí opcí a tímto jsem se v minulosti dost zabýval, této problematice budu v budoucnosti zcela určitě věnovat určitou pozornost. Odpovědí na Tvou úvahu by pak mohlo ve shrnutí být – vyzkoušej si to na historických datech a uvidíš, jak se to nakonec chová a jaký to má potenciál…Ahoj, Jirka :c)

Ahoj,

cenovou úroveň 198.88 USD již bude pro mě ztrátovou záležitostí, cena 198.88 USD je tak pro mě BreakEven bod

tam má být asi 198.28 USD podle řádku výše

Středa zastihla akcii FB rovněž v mírném uptrendu který způsobil zvýšení ceny akcie ze 177.58 USD na hodnotu 177.82 USD a znamenal mírné proražení strike vypsané Short Call 177.50

to proražení strike bylo už v úterý, mělo by být napsáno tam, namísto „přiblížil se tak velmi těsně ke strike mé vypsané opce“

Dají se tyto principy o deltra neutralitě obchodovat na SPX opcích? Tam nejsou akcie, takže neutralizovat obchodováním různých strikes, jestli by se na tom dalo profitovat.

OK, díky, opraveno :c)