Stal jsem se akcionářem. Pořídil jsem akcie a mám strach, abych na jejich držení neprodělal. Primární obava každého zodpovědného akcionáře. Protože jsem opční obchodník, mohu „přihodit“ pár dobrých rad. Mé rady by mohly vycházet z odpovědí na základní akcionářovu otázku, „…chci vůbec být nadále držitelem akcií?“ Nabyté akcie jsem totiž mohl nejenom pořídit prostým nákupem na akciovém trhu, ale také mi mohly být na obchodní účet doručeny jako výsledek opčního obchodu – exercise Long Call opce nebo přiřazením Short Put opce. Jsem tedy buď „chtěným akcionářem“, který akcie koupil dobrovolně nebo „nechtěným akcionářem“, kterému akcie přistály na účtu jako výsledek obchodování s opcemi. Držení akcií pak pro stav mého obchodního účtu znamená pouze dvě možnosti, buď cena po jejich pořízení roste a já na těchto akciích vydělávám nebo jejich cena po pořízení klesá a já na akciích prodělávám, jiná možnost není. Nebudu nyní rozvíjet filozofické úvahy o souvislosti ceny akcií s letošní úrodou rajčat, ale zaměřím se na situaci, kdy opravdu vidím na svém účtu nakoupené Long akcie a jsem si vědom možnosti, že vlivem pohybu jejich cen mohu na držených akciích vydělat nebo také prodělat. Co se mi jako opčnímu obchodníkovi nabízí za možnosti?

Prodej Short Call opce k drženým Long akciím

Jasně. Vytvořím jednu z nejstarších opčně – akciových „obchodních fint“. Vytvořím Covered Call. Má Short Call opce není „naked“ (nekrytá), ale je „covered“ (krytá) drženými Long akciemi. Covered Call je někdy nazývána tradery i jinými výrazy, nejběžněji například souslovím „Buy Write“, její název popisuje to samé, Buy Stock + Write Option (Kup akcie a Vypiš opci). Celá kombinace Long akcií a vypsání Short opce – Covered Call – pak může skončit při expiraci Short Call opce pouze dvěma způsoby. Buď opce vyprší jako bezcenná, protože cena akcií skončila při expiraci pod strike vypsané opce nebo tato Short Call opce skončí alespoň jeden cent „v penězích“ a bude automaticky přiřazena (assigned). Protože výsledkem přiřazení Short Call opce je dodání Short akcií na můj účet, který již disponuje Long akciovou pozicí, výsledkem takového přiřazení je pak zmizení všech pozic s nějakým výsledným finančním efektem. Z pohledu těchto dvou možností pak mohu rozvíjet své strategické pohledy na konstrukci Covered Call na mém účtu.

Výběrem strike prodávané Short Call definuji, co vlastně od celé pozice očekávám a jaký mám náhled na budoucí vývoj na trzích podkladového aktiva. Ke Covered Call můžu přistupovat různými způsoby, mohu ji „provozovat“ jako mechanickou strategii pro získávání profitu na obou stranách obchodu (tedy profit na akcii i profit na opci) nebo mohu být konzervativnější a využít Covered Call k ochraně mnou držených akciových pozic.

Pro mě osobně je Covered Call strategií, které ochraňuje držené podkladové aktivum. Vypsáním Short Call opce za současného dražení 100 ks Long akcií (nebo například jednoho Long futures kontraktu) je pro mě zdrojem prémia, které mi vytváří ochranný polštář proti poklesu podkladu a snižuje tak Break Even (BE) celé pozice Covered Call. Jaký Covered Call mohu tedy pořídit ukážu na praktickém případu.

Vlastním 100 akcií AAPL, které jsem pořídil za 143 USD. Na tuto transakci jsem vynaložil -14.300 USD.

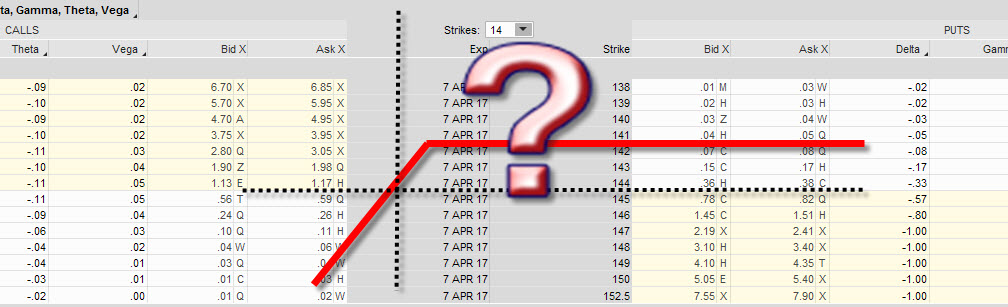

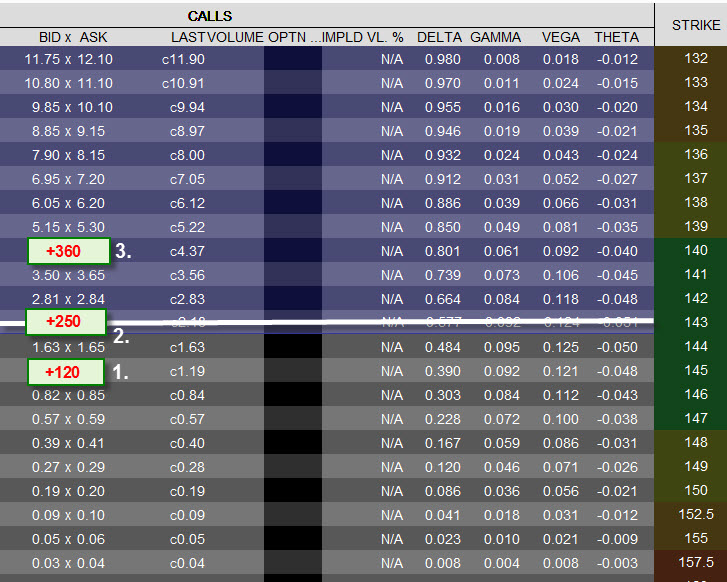

Varianta 1/ Při pořizovací ceně akcií AAP za cenu 143 USD prodám Short Call AAPL na strike 145 s expirací za 20 dnů, za kterou jsem utržil +120 USD. Pořídil jsem pozici Covered Call s vypsanou Short Call OTM („mimo peníze“).

A/ Pokud bude AAPL stoupat, tak mohu na jeho akciích vydělat maximálně +200 USD, protože od hodnoty 145 USD již bude má Short Call ITM („v penězích“). Při ceně AAPL nad strike mé opce – hodnotou 145 USD – pak při expiraci vypsané Short Call tato bude automaticky přiřazena a já obdržím 100 x Short akcií AAPL za cenu strike této opce, tj. za 145 USD, za tuto transakci obdržím +14.500 USD. Mé akciové pozice se vyruší (Long x Short) a opce zmizí. K původním nákladům ve výši -14.300 USD vynaloženým na nákup akcií přidávám tržbu za přiřazené Short akcie ve výši +14.500 USD a připisuji si prémium za výpis opce ve výši +120 USD, tedy celkový profit +320 USD.

B/ Pokud bude AAPL klesat, tak do hodnoty přijatého prémia ve výši +120 USD jsou mé akcie proti tomuto poklesu chráněny. Do hodnoty 143 USD -1.20 USD = 141,80 USD (BE Covered Call) mám poskytnutou ochranu. Pokud klesne hodnota akcie AAPL pod hodnotu 141,80 USD (-0,83%), bude již celá pozice prodělávat. V tomto případě při expiraci vyprší má Short Call 145 jako bezcenná a ztráta na akciích bude tak velká, jaký je dolarový rozdíl mezi 141,80 USD a momentální cenou AAPL na trhu

Covered Call s OTM Short Call opcí je vhodné v případě, když jsem přesvědčen, že podkladové aktivum poroste nebo bude stagnovat do doby expirace opčního kontraktu.

Varianta 2/ Při pořizovací ceně akcií AAP za cenu 143 USD prodám Short Call AAPL na strike 143 s expirací za 20 dnů, za kterou jsem utržil +250 USD. Pořídil jsem pozici Covered Call s vypsanou Short Call ATM („na penězích“).

A/ Pokud bude AAPL stoupat, tak na jeho růstu nevydělám nic, protože od hodnoty 143 USD již bude má Short Call ITM („v penězích“). Při ceně AAPL nad strike mé opce – hodnotou 143 USD – pak při expiraci vypsané Short Call tato bude automaticky přiřazena a já obdržím 100 x Short akcií AAPL za cenu strike této opce, tj. za 143 USD, za tuto transakci obdržím +14.300 USD. Mé akciové pozice se vyruší (Long x Short) a opce zmizí. K původním nákladům ve výši -14.300 USD vynaloženým na nákup akcií přidávám tržbu za přiřazené Short akcie ve stejné výši +14.300 USD a připisuji si prémium za výpis opce ve výši +250 USD, tedy celkový profit +250 USD.

B/ Pokud bude AAPL klesat, tak do hodnoty přijatého prémia ve výši +250 USD jsou mé akcie proti tomuto poklesu chráněny. Do hodnoty 143 USD -2,50 USD = 140,50 USD (BE Covered Call) mám poskytnutou ochranu. Pokud klesne hodnota akcie AAPL pod hodnotu 140,50 USD (-1,74%), bude již celá pozice prodělávat. V tomto případě při expiraci vyprší má Short Call 143 jako bezcenná a ztráta na akciích bude tak velká, jaký je dolarový rozdíl mezi 140,50 USD a momentální cenou AAPL na trhu.

Covered Call s ATM Short Call opcí je vhodné v případě, když jsem přesvědčen, že podkladové aktivum bude stagnovat nebo bude mírně klesat do doby expirace opčního kontraktu.

Varianta 3/ Při pořizovací ceně akcií AAP za cenu 143 USD prodám Short Call AAPL na strike 140 s expirací za 20 dnů, za kterou jsem utržil +360 USD. Pořídil jsem pozici Covered Call s vypsanou Short Call ITM („v penězích“).

A/ Pokud bude AAPL stoupat, tak na jeho růstu nevydělám nic, protože od hodnoty 140 USD je má Short Call stále ITM („v penězích“). Při ceně AAPL nad strike mé opce – hodnotou 140 USD – pak při expiraci vypsané Short Call tato bude automaticky přiřazena a já obdržím 100 x Short akcií AAPL za cenu strike této opce, tj. za 140 USD, za tuto transakci obdržím +14.000 USD. Mé akciové pozice se vyruší (Long x Short) a opce zmizí. K původním nákladům ve výši -14.300 USD vynaloženým na nákup akcií přidávám tržbu za přiřazené Short akcie ve výši +14.000 USD a připisuji si prémium za výpis opce ve výši +360 USD, tedy celkový profit +60 USD.

B/ Pokud bude AAPL klesat, tak do hodnoty přijatého prémia ve výši +360 USD jsou mé akcie proti tomuto poklesu chráněny. Do hodnoty 143 USD -3,60 USD = 139,40 USD (BE Covered Call) mám poskytnutou ochranu. Pokud klesne hodnota akcie AAPL pod hodnotu 139,40 USD (-2,50%), bude již celá pozice prodělávat. V tomto případě při expiraci vyprší má Short Call 140 jako bezcenná a ztráta na akciích bude tak velká, jaký je dolarový rozdíl mezi 139,40 USD a momentální cenou AAPL na trhu.

Covered Call s ITM Short Call opcí je vhodné v případě, když jsem přesvědčen, že podkladové aktivum bude silně klesat do doby expirace opčního kontraktu.

Tyto tři základní možnosti jsou mi nabízeny s ohledem na můj názor budoucího vývoje ceny podkladového aktiva do doby expirace vypsané Short Call opce. Neméně důležité ale je, co budu dělat a jak budu postupovat v případě, že vstoupím do takové pozice a tato se bude v čase do expirace opce nějak vyvíjet, buď v můj prospěch nebo neprospěch. Několik možností ukážu níže na praktickém příkladu.

Jsem optimista a „mám signály“, že akcie AAPL, které jsem pořídil za 143 USD porostou, proto ke svým 100 x Long akciím vypisuji Short Call 145 za +120 USD prémia. Má Short Call opce je OTM („mimo peníze“) a expiruje za 20 dnů. Co se může stát?

Akcie rostou – čekám na profit

A/ Nedělám nic a přijímám profit.

Nejjednodušší přístup, kdy mě pouze zajímá, jestli je růst natolik vydatný, že se akcie AAPL obchodují nad anebo pod strike mé OTM vypsané Short Call opce.

A1/ Akcie AAPL se obchodují za cenu vyšší než 143 USD, ale pod strike 145 USD, například za 144,50 USD. Short Call 145 vyprší jako bezcenná. Akcie prodávám s profitem za 144,50 a inkasuji akciový zisk +150 USD, k němu si připočítávám profit ve výši +120 USD za přijaté prémium, celkový profit je +270 USD

A2/ Akcie AAPL se obchodují za cenu vyšší než je strike 145 USD. Při expiraci vypsané Short Call tato bude automaticky přiřazena a já obdržím 100 x Short akcií AAPL za cenu strike této opce, tj. za 145 USD, za tuto transakci obdržím +14.500 USD. Mé akciové pozice se vyruší (Long x Short) a opce zmizí. K původním nákladům ve výši -14.300 USD vynaloženým na nákup akcií přidávám tržbu za přiřazené Short akcie ve výši +14.500 USD a připisuji si prémium za výpis opce ve výši +120 USD, tedy celkový profit je +320 USD.

B/ Zavírám celou pozici Covered Call před expirací.

Po prudkém uptrendu se akcie AAPL po pořízení Covered Call obchodují za cenu vyšší než je strike 145 USD, a to podstatně, například za 155 USD, ale expirace je ještě vzdálená. V takovém případě je vhodné celou pozici uzavřít, protože její držení nepřináší větší efekt, než je profit blížící se maximálnímu profitu +320 USD podle bodu A2/. Má vypsaná Short Call 145 má Delta ve výši jedné a tak, jak se pohybuje cena AAPL, tak se také pohybuje cena mé Short Call opce. Pozici zavírám, abych si odblokoval prostředky na svém účtu pro další obchody.

Akcie rostou – uzamykám profit

A/ Vytvořím Conversion.

Akcie AAPL se obchodují za cenu kolem strike 145 USD a je pár dnů do expirace. Long Put na strike 145 (stejném, jako je vypsaná Short Call) se dá nyní pořídit za -60 USD, proto takovou Long Put 145 pořizuji a na celou pozici mohu zapomenout. Moje nynější pozice se nazývá Conversion a sestává ze Short Call 145 + 100 x Long akcií AAPL + Long Put 145. Opce jsou na stejném strike. Náklady na tuto Conversion jsou +120 USD prémium za Short Call -14.300 USD za akcie a dále -60 USD za Long Put = celkem -14.240 USD. Ať je cena AAPL při expiraci jakákoliv, vždy budu buď přiřazen na Short Call 145 (cena AAPL nad 145) nebo exercised na Long Put 145 (cena AAPL pod 145) a vždy mi na účet budou dodány 100 x Short akcie AAPL za cenu +14.500 USD. Mám tedy jistý uzamčený profit ve výši výpočtu -14.240 USD náklady na Conversion + 14.500 USD při expiraci = +260 USD.

Proč bych to dělal? Například proto, že společnost AAPL vyplácí v období po konstrukci Conversion a expirací dividendu ve výši 0,61 USD/akcii. Těchto +61 USD (mínus 15% daň) jako akcionář AAPL získávám, při expiraci mi všechny pozice zmizí, získávám profit z Conversion plus dividendu.

Akcie rostou – těžím z trendu

A/ Roluji Short Call na vyšší strike

A1/ Roluji Short Call na vyšší strike ve stejné expiraci. Akcie AAPL se obchodují za cenu vyšší než je strike mé současné Short Call 145, například za 146 USD. Protože jsem akcie pořídil za 143 USD, je můj profit na akciích již +200 USD (rozdíl pořizovací ceny 143 USD a strike aktuální Short Call 145) a mám již získáno prémium ve výši +120 USD, můj momentální, ale nerealizovaný profit je +320 USD. Je ještě dostatečná doba do expirace. Moje nynější Short Call 145 tvořící Covered Call se dá zlikvidovat za -110 USD a Short Call na vyšším strike 146 se stejnou expirací se dá prodat za +80 USD. Provádím tuto operaci, vynakládám -110 USD na likvidaci mé Short Call opce 145 a přijímám +80 USD nového prémia za vypsání nové Short Call opce na vyšší strike 146. Posouvám strike mé Short Call o jeden bod výše na hodnotu 146. Akcie nakonec potvrzují uptrend a při expiraci končí na 147,50 USD. Na své Short Call 146 jsem přiřazen. Jaký je výsledek? Akcie jsem nakoupil za -14.300 USD, prémium za původní Short Call 145 bylo +120 USD, tuto jsem za -110 USD koupil zpět, abych za +80 vypsal Short Call 146 na vyšším strike, celkem náklady -14.210 USD. Přiřazením Short Call 146 jsem obdržel 100 x Short akcií za cenu 146 a za tuto transakci jsem obdržel +14.600 USD. Celkem mám tedy profit -14.210 USD + 14.600 USD = +390 USD.

A2/ Roluji Short Call na vyšší strike ve vzdálenější expiraci. Akcie AAPL se obchodují za cenu vyšší než je strike mé současné Short Call 145, například za 146 USD. Protože jsem akcie pořídil za 143 USD, je můj profit na akciích již +200 USD (rozdíl pořizovací ceny 143 USD a strike aktuální Short Call 145) a mám již získáno prémium ve výši +120 USD, můj momentální, ale nerealizovaný profit je +320 USD. Není již dlouhá doba do expirace. Moje nynější Short Call 145 tvořící Covered Call se dá zlikvidovat za -110 USD a Short Call na vyšším strike 147 se vzdálenější expirací se dá prodat za +160 USD. Provádím tuto operaci, vynakládám -110 USD na likvidaci mé Short Call opce 145 a přijímám +160 USD nového prémia za vypsání nové Short Call opce na vyšší strike 147 ve vzdálenější expiraci. Posouvám strike mé Short Call o dva body výše na 147. Akcie nakonec potvrzují uptrend a při expiraci končí na 147,50 USD. Na své Short Call 147 jsem přiřazen. Jaký je výsledek? Akcie jsem nakoupil za -14.300 USD, prémium za původní Short Call 145 bylo +120 USD, tuto jsem za -110 USD koupil zpět, abych za +160 vypsal Short Call 147 na vyšším strike, celkem náklady -14.130 USD. Přiřazením Short Call 147 jsem obdržel 100 x Short akcií za cenu 147 a za tuto transakci jsem obdržel +14.700 USD. Celkem mám tedy profit -14.210 USD + 14.700 USD = +570 USD.

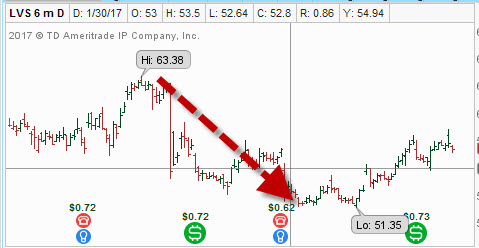

Ne vždy se všechno vyvíjí v náš prospěch a tak, jak bychom si představovali. Po pořízení akcií AAPL za cenu 143 USD a vypsání OTM Short Call na strike 145 za cenu +120 USD s expirací za 20 dnů nám akcie začala klesat, co dál?

Akcie klesají – bráníme ztrátě

A/ Nedělám nic a přijímám ztrátu.

Záleží, jak je propad ceny akcií hluboký. Přijetím +120 USD prémia je mým Break Even bodem, tedy hladinou, od které již začínám prodělávat, hodnota 143 -1,20 USD = 141,80 USD

A1/ Akcie AAPL se obchodují za cenu vyšší než 141,80 USD (BE), ale pod jejich nákupní cenou 143 USD. Takový málo dramatický pokles pro mě znamená pořád profitabilní záležitost. V případě poklesu například na cenu 142 USD má Short Call 145 vyprší jako bezcenná a já prodávám akcie před expirací za těchto 142 USD. Ztráta na akciích je -100 USD, získané prémium ve výši +120 USD znamená, že celkový profit je stále +20 USD.

A2/ Akcie AAPL se obchodují za cenu nižší než 141,80 USD (BE). Cena akcií klesla pod Break Even bod na hodnotu například 140 USD. Protože jsem si řekl, že „nebudu dělat nic“, přijímám ztrátu. Tato je složena z částky -300 USD z titulu poklesu ceny akcií o tři body, ale je opět vylepšena prémiem ve výši +120 USD mé Short Call 145 opce, která vyprší jako bezcenná. Celková ztráta je tak -300 USD +120 USD = -180 USD.

B/ Zamykám ztrátu – vytvářím Conversion.

Akcie AAPL se obchodují za cenu 140 USD a je pár dnů do expirace. Long Put na strike 145 (stejném, jako je vypsaná Short Call) se dá nyní pořídit za -520 USD, takovou Long Put 145 pořizuji. Nyní mohu na pozici zapomenout, protože horší ani lepší to již být nemůže. Moje nynější pozice se nazývá Conversion a sestává ze Short Call 145 + 100 x Long akcií AAPL + Long Put 145. Náklady na tuto Conversion jsou +120 USD prémium za Short Call -14.300 USD za akcie a dále -520 USD za Long Put = celkem -14.700 USD. Ať je cena AAPL při expiraci jakákoliv, vždy budu buď přiřazen na Short Call 145 (cena AAPL nad 145) nebo exercised na Long Put 145 (cena AAPL pod 145) a vždy mi na účet budou dodány 100 x Short akcie AAPL za cenu +14.500 USD. Mám tedy jistou uzamčenou ztrátu ve výši výpočtu -14.700 USD náklady na Conversion + 14.500 USD při expiraci = -200 USD.

Proč bych to dělal? Prostě proto, že chci obchod uzavřít a přestat na něj myslet a nepotřebuji uvolnit prostředky na účtu. V tomto případě totiž neplatí, že bych tuto transakci s uzamčením ztráty prováděl kvůli získání dividendy a mohl si tak ztrátu přijetím dividendy vylepšit. Long Put 145, jejímž pořízením jsem dotvořil Conversion k uzamčení ztráty by totiž v takovém případě (výplatě dividendy za života této Long Put) měla hodnotu dividendy započítanou ve své ceně, a to proto že je silně ITM „v penězích“. (o těchto efektech budu psát později v článcích o dividendách). Takže bych vlastně dividendu zaplatil ve zvýšené ceně pořizované Long Put 145, abych pak tyto dividendy získal ve výplatní den zpět ovšem se sraženou 15% daní, to bych ztrátu pouze prohloubil. Poznamenávám pouze, že v případě tvorby Conversion při růstu ceny a uzamykání profitu popisovaného výše v článku při růstu akcií toto neplatí, protože pořizovaná Long Put je v těchto případech OTM „mimo peníze“ a tato opce ve své ceně dividendu neobsahuje.

C/ Roluji Short Call opci na nižší strike.

C1/ Akcie AAPL se obchodují za cenu nižší než 141,80 USD (BE). Roluji Short Call opci na nižší strike se stejnou expirací. Momentální cena je například 141 USD. Na akciích nyní ztrácím -200 USD (akcie koupeny za 143 USD, nyní cena za akcii 141 USD). Má původní Short Call 145, pořízena za +120 USD, se nyní obchoduje a dá zlikvidovat za -20 USD. Zbývá ještě dost času do expirace a ATM Short Call 141 (na nižším strike) se stejnou expirací se obchoduje za +100 USD. Likviduji tedy původní Short Call 145 a vypisuji novou Short Call 141 na nižším strike za uvedené ceny. Jaká je má situace? Ztráta na akciích ve výši -200 USD je částečně kompenzována prémiem z původní Short Call opce ve výši +120 USD. Tuto ovšem likviduji za -20 USD a vypisuji novou Short Call na nižším strike za +100 USD. Celkově tedy -200 USD akciová ztráta +120 prémium původní Short Call, dále -20 USD za její likvidaci a +100 USD prémia z rolování opce vypsáním na nižší strike Short Call 141, tedy celková ztráta ve výši 0 USD. Rolováním na nižší strike jsme celkovou původní ztrátu zcela eliminovali, akcie klesy o dva body, ale ztráta není nyní žádná.

C2/ Akcie AAPL se obchodují za cenu nižší než 141,80 USD. Roluji Short Call opci na nižší strike se vzdálenější expirací. Momentální cena je opět například 141 USD. Na akciích nyní ztrácím -200 USD (akcie koupeny za 143 USD, nyní cena za akcii 141 USD). Má původní Short Call 145, pořízena za +120 USD, se nyní obchoduje a dá zlikvidovat za -20 USD. Zbývá velmi málo času do expirace a ATM Short Call 141 (na nižším strike) se vzdálenější expirací se obchoduje za +180 USD. Likviduji tedy původní Short Call 145 a vypisuji novou Short Call 141 na nižším strike za uvedené ceny. Jaká je má situace? Ztráta na akciích ve výši -200 USD je částečně kompenzována prémiem z původní Short Call opce ve výši +120 USD. Tuto ovšem likviduji za -20 USD a vypisuji novou Short Call na nižším strike ve vzdálenější expiraci za +180 USD. Celkově tedy -200 USD akciová ztráta +120 prémium původní Short Call, dále -20 USD za její likvidaci a +180 USD prémia z rolování opce vypsáním na nižší strike Short Call 141 se vzdálenější expirací, tedy celkový kredit ve výši +80 USD. Rolováním na nižší strike jsme celkovou původní ztrátu nejenže zcela eliminovali i když akcie klesy o dva body, ale vytvořili další kredit (dodali jsme do pozice další prémium), které snižuje, při současné ceně akcií 140 USD, Break Even o dalších 80 USD níže, tedy na cenovou hladinu 140,20 USD.

Covered Call je prastará technika akciových traderů, kteří mají povědomí o opcích. Není to nic světoborného, Ameriku jsme tím určitě neobjevil. Pozor na jedno velké nebezpečí při aplikaci Covered Call, které se v plné nahotě projeví při dramatickém poklesu podkladového aktiva. Méně zkušený obchodník pak předpokládá, že vypisováním dalších opcí například na nižším strike „dožene“ ztrátu na podkladovém aktivu. Při prudkých pádech podkladu se mu to nejen nepodaří, ale vzápětí může přijít o růstový potenciál při zotavení podkladu. No, opravdu na trzích nic není jednoduché, vždy je něco za něco :c)

Sleduj facebook, napiš e-mail nebo tweet

podnadpis Prodej Short Call opce k drženým Long akciím, varianta 3. B/ ma byt ITM a nie ATM „Covered Call s ATM Short Call opcí je… „

Ahoj, jasně, je to překlep, díky za upozornění, měj se fajn a ahoj, Jirka :c)

Dobrý den Jirko.

rád bych se zeptal na Váš pohled.

Koupím 100 akcií velké společnosti za 115 USD. Zároveň vypíšu 1x Short Call 120 za +90USD exp za 8 dnů.

Pokud cena podkladu poroste nad 12O USD tak hold vydělám méně, než bez opce, ale:

Když věřím, že je velká společnost stabilní a nevadí mi držet akcie delší dobu (pokud by cena klesala/stagnovala), tak můžu dále vypisovat další Short Call a stále přinášet Prémium.

Mohl byste mi dát Váš pohled a případné úskalí?

Moc děkuji za tento skvělý web. Velmi si toho vážím.

Zdravím Vás,

Covered Call je férová taktika, pokud držíte podklady, proti kterým vypisujete. Protože je vždy „něco za něco“, tak to především znamená, že za příjem Prémia vyměňujete omezenou možnost pohybu nad strike vypsané opce. Covered Call má samozřejmě nejrůznější varianty – nevypisovat proti všem Long akciím, rolovat při přiblížení podkladu ke strike atd….také je k zamyšlení skutečnost, že stejný rizikový profil jako Covered Call má Short Put pro toho, kdo nechce držet akcie (viz Covered Call nebo Naked Put). Těch možností přístupů a modifikací je hodně :c)

Zdravím Vás, děkuji moc za články, je to vše perfektně vysvětleno a do detailů.

Pokud bych se mohl zeptat – Mám společnost, jejiž držení akcíí mi nevadí. Dělal jsem Covered call, kdy jsem k nakoupenym akciim vypsal Short Call, nedelal jsem Collar. Oba přístupy máte krásně popsané. Akcie ale klesly a další výpis Short Call rekneme kousek nad hodnotou koupených akcií neprinásí uz moc kreditu, rekneme na mesic i déle. Zvazoval jsem, ze bych udelal ten Collar, kdy jeste koupim Long Put kousek nad hodnotou koupenych akcii a vypsal jej klidne na pul roku. Ale sber kreditu za postupne vypisovani Short Call aby pokryl naklady na Long Put by asi nestacil.

Pokud se mohu zeptat, co je asi v tuto chvili nejefektivnejsi, kdyz mi akcie klesly uz pod BE vypsanych Short Call, i kdyz akcie teto spolecnosti chci klidne drzet. ALe pokud bych nechtel, co by bylo podle vas nejvhodnejsi? Diky za pripadnou odpoved, at se vam dari.

M

Ahoj, popisuješ přesně tu situaci, na kterou většina propagátorů nákupu akcií a vypisování Short Call diplomaticky zapomíná :c) Nejpatrněji lze tuto konstelaci pozorovat v případě, že vypíšu Short Put pro získání Long akcií a cena výrazně poklesne pod vypsaný strike a „poradce“ tvrdí, že aktuální ztrátu na přiřazených Long akciích bude dohánět vypisováním Short Call proti nabyté Long akciové pozici. Zapomíná se pak na fakt, že cena akcií může být tak nízko, že vypisovat Short Call nad cenou za kterou jsem je pořídil nelze, protože jednoduše na takových strike nejsou smysluplná Prémia pro výpisy Call opcí. Také se zapomíná na skutečnost, že akcie může v poklesu nebo na pokleslé ceně vytrvat dlouhou dobu a já opticky nemohu nic dělat. Covered Call je prostě strategie, která při poklesu prodělá a může prodělat mnoho. Pokud bys chtěl pořídit v takovém případě poklesu ceny Long Put a tuto financovat vypisováním Short Call a na strikes nad pořizovací cenou akcií (nebo strike Long Put) se opravdu nenacházejí žádná dobrá Prémia, nezbývá, než se uchýlit k rizikovější variantě, kterou lze uplatnit ale pouze v případě, že máš několik stovek Long akcií. Jednoduše můžeš vypisovat Short Call na nižších strike, ale nikoliv celé možné množství (například 4xShort Call proti 800x Long akciím) a v případě zotavování ceny akcií tyto Short Call likvidovat nákupem zpět a rolováním většího množství ve vzdálenější expiraci na vyšším strike (například 6xShort Call proti 800x Long akciím), nejvýše však v počtu nepřesahujícím počet stovek Long akcií. Tyto postupné rolovací úkony by mohly dopomoci k vyšším Prémiím, nicméně se to musí více hlídat a správně časovat rolování, podívej se do fóra, kde jsem v podobném duchu odpovídal pisateli mcfisto zde https://forum.dobretrejdy.com/viewtopic.php?f=12&t=190&start=10, jedná se o dotaz z 8.11.2023 a má odpověď z 9.11.2023. Je tám podrobněji popsána technika rolování „za debet“..:c)

Ahoj Jirko, dekuji Ti moc za odpoved. Ano je to tak, vypis Short Call je za tak malo premia, ze to je aktualne zbytecne, protoze by mi to pak „brzdilo“ pripadny obrat akcii. Tech long akcii mam jen 200,takze to je nic moc. Ano ta vzdalenejsi expirace me napadla a postupne rolovani, ale to ted taky neni uplne vhodne bych rekl, ta akcie dost padla. Mrknu na ten clanek, dekuji moc, at se dari.

M

Ahoj …A/ Roluji Short Call na vyšší strike ve stejné expiraci .Jaký smysl má provedení této akce když nerolovat by znamenalo o 30 usd lepší profit ? Díky za odpověď

Ahoj,

v této části článku bylo uvedeno, že pokud bych neroloval, měl bych profit +420 USD a po rolování na vyšší strike bych měl profit +390 USD, což opravdu nedává smysl. Smysl to ale má, protože jsem v této části měl početní chybu a jsem překvapen, že jsi první po sedmi letech od jeho publikace, který si této chyby všimnul. Za toto upozornění ti děkuji, už jsem text tohoto odstavce opravil, o co vlastně šlo?

Pokud jsem koupil 100*Long akcie za 143 USD a vypsal 1*Short Call 145, tak při ceně podkladu 146 USD nemám profit na této pozici +300 USD, ale pouze +200 USD, protože při expiraci budu na Short Call 145 přiřazen a budu prodávat své Long akcie za strike vypsané opce, tedy za 145 USD/kus (neberu nyní v potaz přijaté Prémium z výpisu Short Call). V původním textu bylo uvedeno, že mám profit +300 USSD, protože aktuální cena je 146 USD, ale já jsem při růstu ceny omezen právě hodnotou strike vypsané opce, za více než za její strike akcie nemohu prodat. Stejně to bylo uvedeno také v dalším odstavci o rolování do vzdálenější expirace, kde jsem to také opravil. Upravené znění textu je tak již k dispozici.

Ještě jednou díky za pozorné čtení a upozornění, Jirka :c)