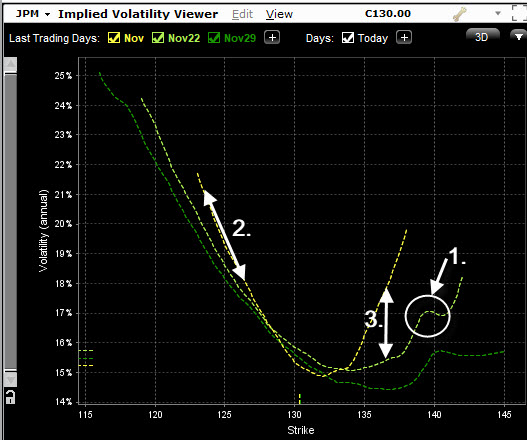

V minulém článku jsem se zabýval problémem deformace hodnot Implied Volatility na jednotlivých strike opčních řetězců a snažil jsem se rozpoznat, jaké by to mohlo přinášet obchodní interpretace nebo alespoň obecná vysvětlení. Z tohoto poznání pak mohu vycházet při praktickém využití těchto poznatků a vyhodnotit, jestli by se nedaly takové věci nějakým způsobem obchodovat nebo alespoň je při určitých typech obchodů využít. Na obrázku níže je pak znázorněn typický průběh křivek Implied Volatility na běžném akciovém titulu s vyznačením možností, které by stály za obchodní pozornost.

Z poznaného již mohu vědět, že se na jednotlivých strike v některé z expirací mohou nacházet tlaky nabídky a poptávky, které způsobí, že se hodnoty Implied Volatility deformují a mohou vytvářet diskrepance, kdy bude narušena „plynulost“ Volatility Skew na některých opčních strike (1) a toto by mohlo být možné také pravděpodobně obchodovat. Mohu se ale také zaměřit na pozorování strmosti Volatility Skew (2) a zkoušet zobchodovat efekty, které změna této šikmostí může nabídnout, tedy pokus využít Vertical Skew. Je ale také možné zaměřit svou pozornost na vztah šikmosti Implied Volatility mezi jednotlivými opčními expiracemi (3) a odhadnout, jaké obchody by mohlo přinést poznání tohoto vztahu, měnícího se Horizontal Skew.

Hned ze začátku musím podotknout, že obchodovat diskrepance vzniklé na křivce Volatility Skew (1) je pro běžného tradera velmi obtížné. Tento přístup vyžaduje dosti sofistikované softwarové vybavení v kombinaci s přísunem kvalitních a zejména hodnověrných dat. Na příkladu akcie JPM mohu vypozorovat, že se takové deformace celkem běžně vyskytují a pokud si průběh skew zobrazím v detailu obrázku, může se mi naskytnou tento pohled.

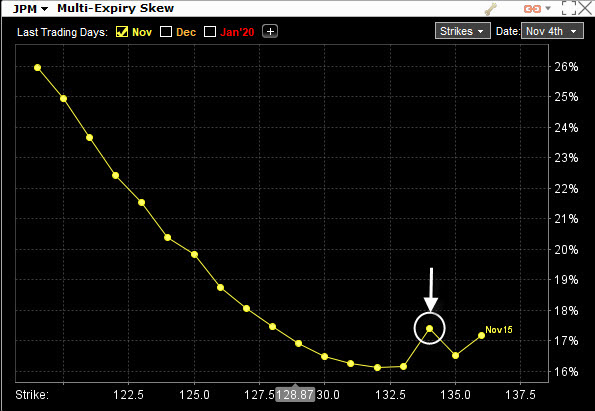

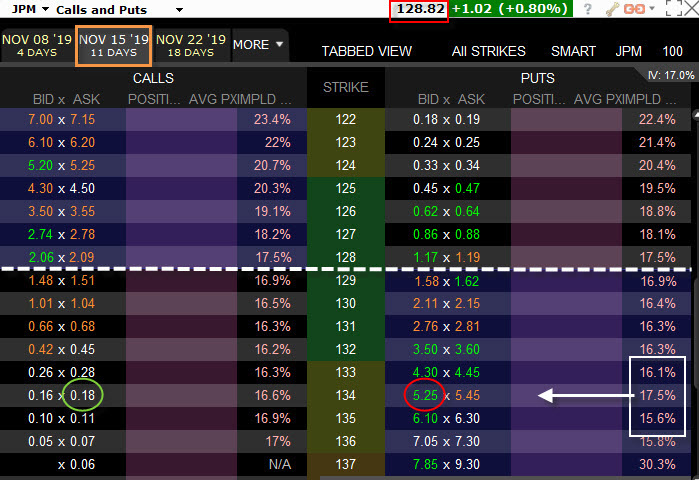

Na strike 134 v opčním řetězci s expirací 15.11.2019 je patrné, že při ceně akcie JPM na úrovni 128.87 USD je na strike 134 vyšší Implied Volatilita, než na sousedních strike. Protože jsem již vysvětloval, že cena opčního kontraktu je především funkcí Implied Volatility, měla by být také výrazněji deformována cena na tomto strike vzhledem k k cenám sousedních kontraktů. Mohu tak tuto skutečnost porovnat s cenami v opčním řetězci.

Z obrázku opravdu vyplývá, že Implied Volatilita na strike 134 je opravdu vyšší na ITM Put strike (17.50%) než na strike pod a nad tímto strike. Mohl bych tak předpokládat, že cena Put opce na tomto strike bude předražena oproti ceně opcí na těchto sousedních strike, kdy na OTM Call opcích žádná taková porucha není pozorovatelná. Mohl bych se tedy takovou „předraženou opci“ pokusit prodat (Short Put 134), nakoupit férově ohodnocenou Long Call opci na stejném strike (Long Call 134) a vytvořit Delta Neutral pozici vytvořením Reversal (Sell 100x Short akcií JPM) a měl bych mít možnost z takové situace profitovat. Ze zakroužkovaných cen a z ceny podkladové akcie vyplývá, že bych mohl vypsat Short Put 134 za +525 USD, nakoupit Long Call 134 za -18 USD a prodat -100x Short akcií za cenu (128.82 x 100 kusů) +12.882 USD. Celkově bych utržil +13.389 USD. Při expiraci bych ale své -100x Short akcie musel likvidovat za cenu strike 134 USD pořízeného Reversal, na což bych vydal -13.400 USD, tímto by mi vznikla ztráta (+13.389 USD – 13.400 USD) ve výši -11 USD. Žádný profit by se tak nekonal. Mohu se nyní zabývat příčinou, proč není profit zaručen, když jsem objevil takovou nesrovnalost. Mám k dispozici dobrá data od svého brokera, je taková deformace dostatečná pro vytvoření profitu nebo jenom nejsem schopen nalézt konstrukci, která by takovou chybu v ocenění zachytila? Na tyto a spousty dalších otázek související s touto problematikou se snažím najít odpověď, na všechny jsem je ale ještě nenalezl. Myslím si nyní, že není prozatím v silách běžného obchodníka s běžnými analytickými a datovými nástroji takový přístup najít, pokud bych byl ale schopen prodávat za Ask a nakupovat za Bid, to by byla jiná písnička…V tomto smyslu proto opustím nyní tuto možnost obchodování deformací na křivce Volatility Skew a pokusím se nalézt obchodní souvislosti, které nabízí Vertikální a Horizontální Skew, a o tom bude dnešní článek, navíc, nebude teoretický, ale ryze praktický s ukázkami provedených obchodů.

McDonald’s (MCD)

obchod ve směru Vertical Skew

McDonald’s (MCD) není nutno nijak zvlášť představovat a nemám to také v úmyslu. Nejsem zarytý akciový „fundamentalista“ a účetní výkazy, byznys plán, cash flow nebo zadlužení společnosti jsou pro mě nyní nevýznamné věci. Rozhodl jsem se na této akcii demonstrovat obchod, jehož podstatou je pohyb hodnoty Implied Volatility, který se budu snažit provést s opčními kontrakty. Přestože by bylo vhodnější takový obchod ukázat při jiné příležitosti a možná na jiném titulu, chci nyní pro demonstraci zůstat u MCD. Snaha zobchodovat pohyb Implied Voltility by patrně velmi dobře vynikla v obchodu na delším časovém období než bude prezentovaná ukázka, která proběhla na mém obchodním účtu. Tento obchod trval necelé dva obchodní dny a využil přitom existenci pevně daného termínu zveřejňování čtvrtletních hospodářských výsledků. Pokud bych volil jiný titul a jiné období, patrně bych si vybral obchod se společností, která nyní vykazuje extrémní úrovně hodnoty Implied Volatility, a to na obou možných úrovních (Low nebo High) a použil stejné principy přístupů a očekával bych podobné průběhy jako u tohoto velmi krátkého obchodu na titulu MCD. Vybral jsem si jej proto, že se v pouhých dvou obchodních dnech může přihodit totéž, co se u jiného titulu bez takto čitelně načasované fundamentální zprávy může přihodit také, ale s delším časovým horizontem. Na takový článek bych pak musel sbírat obrazový a obchodní materiál podstatně delší dobu. O co tedy jde? Jednoznačně o efekt kolapsu Implied Volatility spojený s vyhlášením hospodářských výsledků, které jsem ostatně popisoval v sérii článků o obchodování této události. V jednoduchém shrnutí mohu u takové významné fundamentální události, jakou bezesporu Earnings jsou, pozorovat, že před jejím vyhlášení Implied Volatilita zpravidla dost významně roste, aby po publikaci tohoto reportu Implied Volatilita významně klesla a nikoliv ve svém růstu dále pokračovala. Tento fenomén se tak mohu pokusit zobchodovat právě v této souvislosti a nespoléhat se tak na dlouhodobou vlastnost Implied Volatility, kterou je její „mean reverting“, tedy návrat k obvyklým hodnotám u obchodů se stejným principem, ale v delším časovém horizontu. Nemusím tedy hledat titul který je nyní v nějakém extrémní poloze ve vztahu k Implied Volatilitě a pokusit se zobchodovat její opakující se návrat k běžné hodnotě, ale mohu využít tohoto „vzorce chování“ Implied Volatility vypozorovaný právě u Earnings, kde je vybočení hodnoty Implied Volatility z její běžné úrovně a její následná změna po publikaci reportu téměř jistě zaručena.

Pátek (Earnings -2 dny)

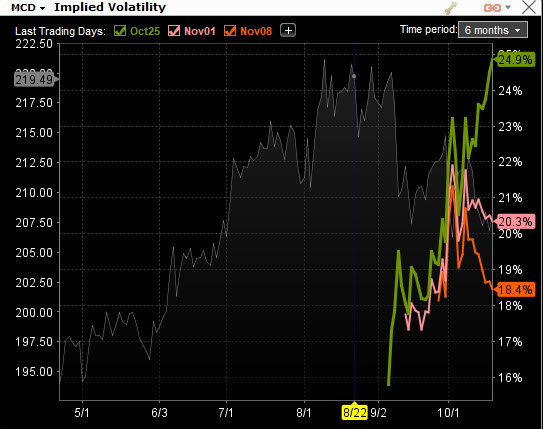

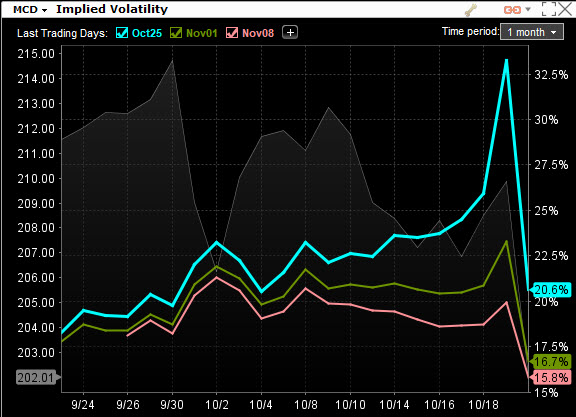

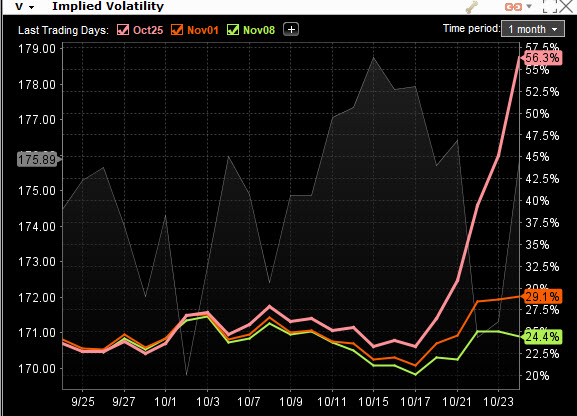

MCD reportuje vyhlášení výsledků v úterý 22.10.2019 před otevřením trhů (BMO). V pátek 18.10.2019, tedy dva obchodní dny před vyhlášením Earnings, mohu pozorovat na tomto titulu, že hodnota Implied Volatility u opcí s nejbližší expirací po Earnings výrazně roste.

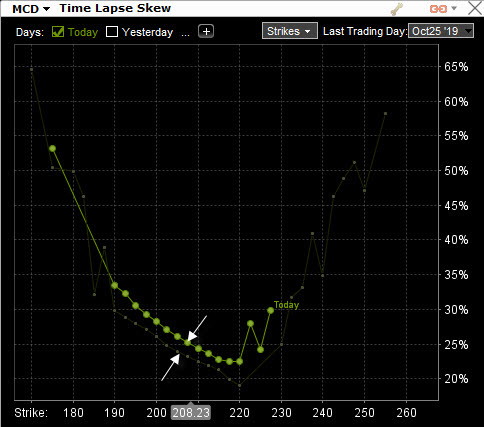

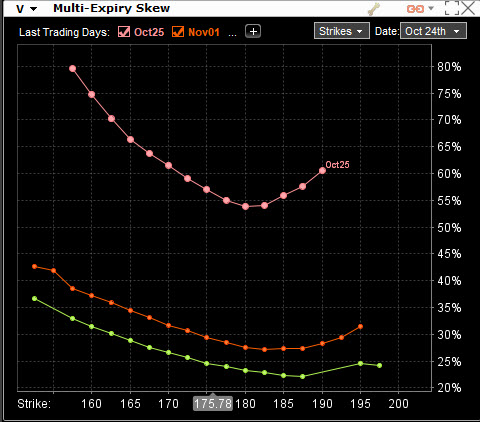

Zelená křivka Implied Volatility opčního řetězce s nejbližší expirací po Earnings dosahuje hodnoty 24.90% a je zcela zřetelně v uptrendu. Mohu si směle troufnout odhadnout, že její tvar se do vyhlášení Earnings nezmění a zachová si růstový tvar, mohu zkusit také předpokládat, že ji budou následovat také křivky Implied Volatility na opčních řetězcích se vzdálenějšími expiracemi. Mohu si také nyní zobrazit Implied Volatility Skew graf, který by mi měl znázornit, jak jsou rozloženy jednotlivé hodnoty Implied Volatility pro jednotlivé strike v těchto třech expiracích, které jsem se rozhodl sledovat.

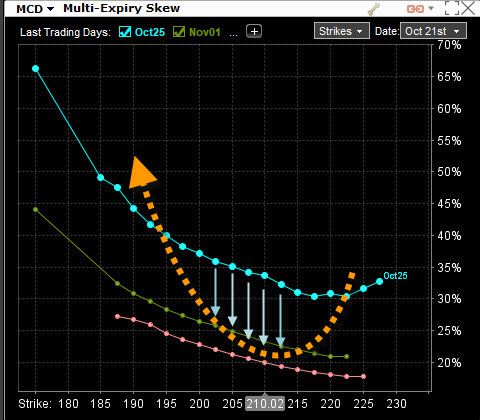

Tvar křivky Volatility Skew na zobrazených strike pro opční řetězce s prvními třemi expiracemi nemá typický tvar úsměvu, ale to není to nejpodstatnější. Začíná být patrné, že se křivka skew pro nejbližší expiraci začíná významněji oddělovat od expirací vzdálenějších a je velmi patrná zvýšená Implied Volatilita na strike, které jsou pod současnou cenou (žlutá šipka), tedy na Put straně opčního řetězce. Bílými šipkami jsem pak vyznačil předpokládaný posun celá křivky Skew pro opční kontrakty s nejbližší expirací do okamžiku vydání reportu o hospodářských výsledcích. Ve smyslu minulého článku si také mohu zobrazit srovnání mezidenního pohybu křivky Volatility Skew.

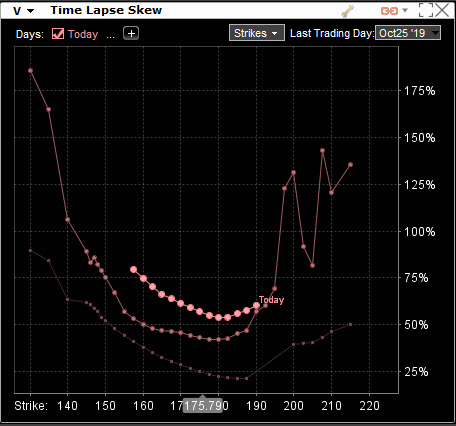

V zobrazení jednodenního rozdílu mohu pozorovat, že se křivka ze včerejších hodnot posunula mírně nahoru a zobrazuje tak jednodenní rozdíl v nárůstu Implied Volatility na jednotlivých strike. Budu pak chtít pozorovat vytvoření dalšího většího oddálení mezidenního srovnání v dalším obchodním dni, který by potvrzoval nárůst nervozity promítnuté do růstu Implied Volatility na jednotlivých strike, na stejném grafu budu jednoduše chtít vidět větší mezeru než kterou jsem vyznačil bílými šipkami.

Pondělí (Earnings -1)

Pondělí 21.10.2019 je pro mě dnem předcházejícím oznámení Earnings a posledním dnem, kdy očekávám navyšování Implied Volatility na strike sledovaných opčních řetězců, zejména toho s nejbližší expirací, tedy tento pátek (25.10.2019). Dnes také budu chtít vstoupit do své pozice, a to v odpoledních hodinách a budu se snažit ji konstruovat tak, abych byl schopen zachytit právě pohyb na Implied Volatilitě s pokusem o eliminaci ostatních rizik. Mohu pak pozorovat potvrzení očekávání vývoje Implied Volatility na jednom z jejich možných grafů.

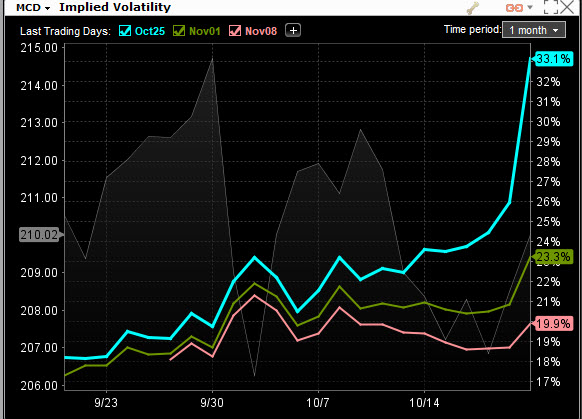

Avizované očekávání nárůstu hodnoty Implied Volatility v pozorovaných expiracích se potvrdilo, nejvíce narůstá Implied Volatilita na opcích s nejbližší expirací, nárůst je také patrný na nejblíže vzdálenějších expiračních termínech. Co mě ale bude zajímat více, bude pohled na křivku Volatility Skew.

Na obrázku mohu pozorovat výrazné vzdálení křivky skew nejbližší expirace od křivek s nejbližší vzdálenější expirací. Pokud rozdíl v předchozím obchodním dni činil zhruba 5% rozdíl, mohu dne pozorovat dvojnásobnou velikost tohoto odstupu (bílá dvojšipka). Stejný „odskok“ na grafu skew pro nejbližší expiraci pak mohu pozorovat v mezidenním srovnání na grafu Time Lapse Skew analytického nástroje, který je součástí obchodní platformy TWS.

Pokud jsem měl problém včera do obrázku mezery mezidenních průběhů vykreslit šipku znázorňující rozdíl mezi křivkami hodnot Implied Volatility na jednotlivých strike, tak od včerejška Implied Volatilita nabyla natolik na hodnotě, že se mi takovou šipku bez problému podaří mezi jednotlivé průběhy umístit. Co tedy budu očekávat? Jednoznačné splasknutí hodnot Implied Volatility na všech strike zejména u opčních kontraktů s nejbližší expirací a odpovídající změnu tvaru křivky Volatility Skew. Takovou projekci očekávání bych pak mohl vykreslit na obrázku níže.

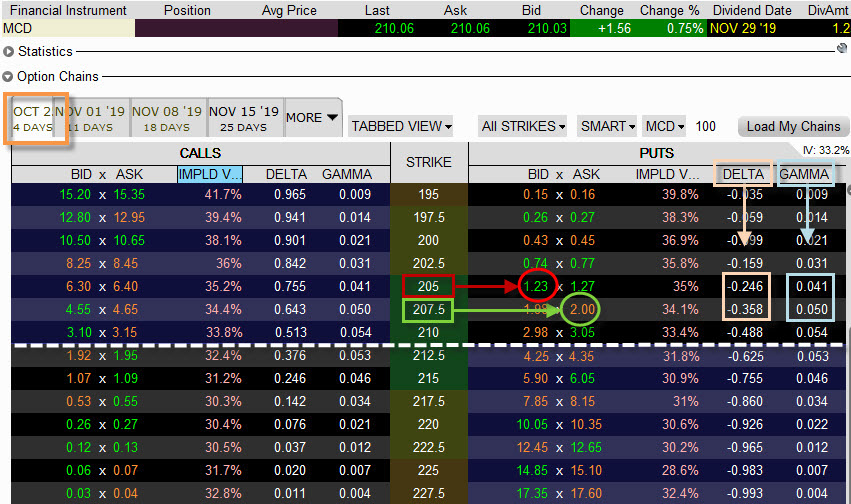

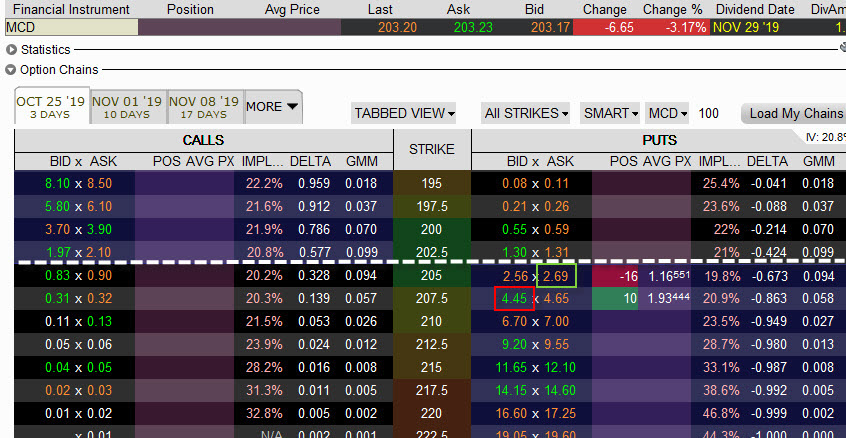

Dramatický pokles Implied Volatility budu očekávat zejména u strike okolo aktuální ceny podkladu a v jejím nejbližším okolí, což způsobí změnu křivky z doposud pozorovaného „úšklebku“ na křivku „úsměvu“, typického pro akciové tituly popisované v minulém článku. Předpoklady a vize je jedna věc, ale praktické využití věc zcela odlišná. Jak mohu takové předpoklady využít a pokusit se zobchodovat není nijak jednoduché a neobejde se bez všudypřítomného rizika. Pro svůj obchod jsem si zvolil opční kombinaci Put Ratio Spread, výběr tak padl na tu stranu opčního řetězce, která vykazuje zvýšenou Implied Volatilitu na svých jednotlivých strike a znamená to, že se budu snažit těžit ze sentimentu na tomto titulu s pokusem o zobchodování obavy o pokles titulu po vyhlášení Earnings. Budu tak obchodovat „ve směru Volatility Skew“. Na obrázku níže je opční řetězec s nejbližší expirací po Earnings s vyznačeným výběrem strike pro můj obchod.

Nejdříve musím konstatovat, že titul MCD jsem si nevybral zcela náhodně, ale zejména proto, že je to akcie, která po vyhlášení výsledků nemá tendenci přehnaně reagovat, mohu ji tak zařadit ke klidnějším titulům. Toto však platilo v nedávné minulosti a nedá se z takových stavů vůbec nic usuzovat do budoucnosti, proto musím svůj obchod zasadit do přesně daného obchodního plánu s jasně definovanými pravidly pro vstup a výstup. Chci se pokusit zobchodovat „záchvěv“ Implied Volatility, proto můj vstup bude naplánován na dnešní odpoledne před uzavřením trhů, které předchází publikaci tohoto reportu a výstup z obchodu budu provádět ihned po Open zítřejších trhů bez ohledu na cenovou situaci na tomto titulu, podstatou bude spoléhání se na pokles hodnoty Implied Volatility na mých zvolených strike při jakémkoliv cenovém pohybu. Toto je základní obchodní premisa, se kterou do obchodu vstupuji a žádné jiné varianty do svého obchodního plánu nepřipouštím, zejména proto, že zvolená varianta Put Ratio Spread trpí možností neomezené ztráty při představě neomezeného poklesu podkladu. Pro tuto vlastnost obchodované strategie upozorňuji čtenáře, že je určena jen pro zkušenější obchodníky, kteří by měli mít základní povědomí, jak řešit neočekávané situace, které z ní vyplývají.

Ve smyslu posledních článků o Delta Neutralitě budu požadovat po své pozici splnění nelehkých požadavků. Budu chtít, aby pořízené kontrakty na mém účtu navozovaly ideálně stav Gamma Neutral, Théta Neutral, Delta Neutral, a to přesně v tomto pořadí, když prioritou přede všemi těmito stavy je Dolarová Neutralita pozice. Co je tím myšleno a jak se to pokusím zařídit?

Dolarová Neutralita je stav, kdy na nakoupené pozice Long bylo vydáno stejné množství prostředků, jako je přijato za prodané pozice Short. Tímto přístupem se budu v daleké budoucnosti zabývat při popisu základních principů statistických arbitráží, nicméně tento princip budu nyní chtít aplikovat také na svou zamýšlenou opční pozici. Je to vcelku jednoduché, Put Ratio Spread pořízený pod současnou cenou za debit nebo „nulu“ nic nevydělá, pokud cena při expiraci zůstane nad všemi strike tohoto spreadu a všechny opční kontrakty vyprší jako bezcenné. V takovém případě by mou ztrátou byla pořizovací cena této kombinace, takže jednoduše budu chtít do takové pozice vstoupit nejhůře za velmi zanedbatelný nízký debit, lépe „za nula“ nebo nejlépe za kredit. Nakoupené Long Put na vyšším strike musí být zaplaceny výpisy Short Put na nižších strike, poměr kontraktů nakoupených a prodaných musí splňovat právě toto kritérium.

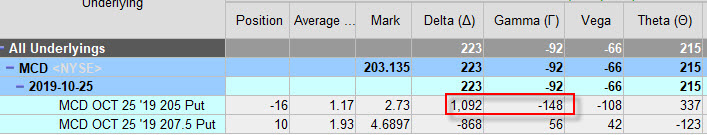

Proč chci být primárně Gamma Neutral než jiné „řecké neutrality“? Gamma mi napovídá, nakolik se změní Delta při pohybu podkladu o nějakou jasně definovanou velikost pohybu. Pokud budu Gamma Neutral a celkový součet Gamma se bude blížit k nule, bude to znamenat, že v danou chvíli mi určitý menší pohyb sice způsobí určitou menší změnu Delta a s ní související cenu opčního kontraktu, tato změna Delta ale bude velmi nevýrazná současně s nevýraznou změnou ceny opčního kontraktu. Svou práci s cenou opcí pak bude mít možnost odvést právě Implied Volatilita za současného působení plynutí času. Je pochopitelné, že při obrovském pohybu toto platit nebude a celá pozice se vychýlí ze stavu Gamma Neutrality. Snaha o vytvoření Gamma Neutrality je tak snahou nepřivodit pozici změnu celkové Delta, když tato může být v danou chvíli nenulová. Pohledem na obrázek s jednotlivými údaji o Gamma u pořizovaných opčních kontraktů mohu vypozorovat (modrý obdélník), že

Gamma Long Put 207,50 je +0,050 (+5,00)

Gama Short Put 205 je -0,041 (-4.10)

K vytvoření Gamma Neutral pozice budu potřebovat vycházet z poměru Gamma obou opcí 5.00/4.10 = 1.22 opčních pozic. K dosažení Gamma Neutrality tak při nákupu 10 x Long Put 207.50 budu k eliminaci Gamma potřebovat vypsat 12x Short Put 205. Nakoupená Gamma (10*5) ve výši +50 bude pak eliminována zápornou Gamma (12*-4,41) ve výši -52.92 a bude velmi mírně negativní (-2.92).

Vypsání vyššího počtu Short Put na nižším strike s nižší zápornou Delta znamená, že budu také eliminovat pořízenou kladnou Delta u nakoupených Long Put opcí na vyšším strike, která je vždy vyšší. To není až tak podstatné, jako skutečnost, že současně tento nepoměr také způsobuje eliminaci Théta. Théta u Long Put opcí s kladnou Gamma je záporná a je vyšší na vyšším Put strike než Théta u Short opcí se zápornou Gamma na nižším Put strike, která je kladná. Pořízenou zápornou Théta na vyšším strike tak budu zcela jistě eliminovat pořízením kladné Théta vypsáním většího počtu Short Put na nižším strike, než je počet nakoupených Long Put na vyšším strike. Stejně jako Théta mohu také nahlížet na Vega. Vega u Long Put opcí je kladná, u Short Put opcí je záporná, proto výpis většího množství Short Put než nakoupených Long Put by mělo zabezpečit, aby Vega byla co nejvíce záporná, protože bude představovat o kolik se změní hodnota mé pozice při poklesu Implied Volatility, nečekám totiž, že po publikaci Earnings Implied Volatilita naroste, ale naopak velmi znatelně klesne. Musím proto mít na paměti, že snížením Implied Volatility pochopitelně utrpí cena mých Long Put 207.50, ale naopak půjde k duhu mým vypsaným Short Put 205 na nižším strike, základním požadavkem by pak mělo být, aby Vega Short Put byla vyšší než Vega Long Put. Z výše uvedeného je jasné, že snaha o neutralizaci Gamma vede, díky znaménku ostatních řeckých písmen ve vztahu ke znaménku Gamma, k jejich kompenzaci (alespoň částečné) a může mít dobrý vliv na mou vstupní pozici.

Snaha o Gamma Neutral však v žádném případě nevede k Dolarové Neutralitě. Poměr 10x Long Put 207.50 k 12x Short Put 205 nesplňuje základní požadavek nezaplatit téměř nic za mou vstupní pozici. Při cenách z obrázku bych za Long Put 207.50 musel zaplatit -200.00 USD a vypsáním Short Put 205 bych získal +123 USD, při poměru 10:12 bych musel vynaložit -2.000 USD na nákup Long Put a vypsáním bych získal pouze +1.476 USD, celkově bych vstupoval s investicí -524 USD, a to není nic, co od pozice v tuto chvíli požaduji. Abych mohl dosáhnout stavu Dollar Neutral, musím vytvořit nový poměr z cen pořizovaných kontraktů, tedy (200 USD Long Put/123 USD Short Put). jehož výsledkem je poměrové číslo 1.62. K nakoupeným 10x Long Put 207.50 musím tedy vypsat nejméně 16x Short Put 205, abych dosáhl stavu Dolarové Neutrality. Je jasné, že tento vyšší poměr vypsaných opcí k pořizovaným opcím povede k odchylce od požadované Gamma Neutrality a Théta Neutrality, bude mít ale dobrý vliv na negativitu Vega.

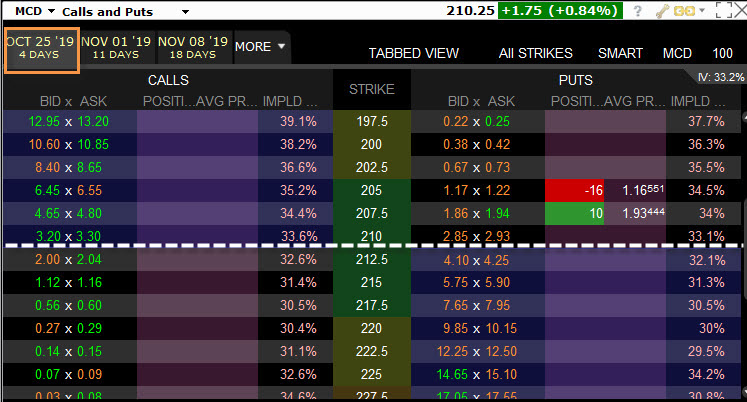

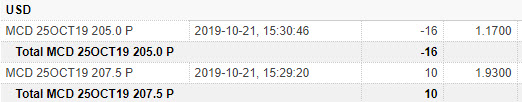

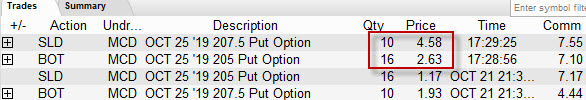

V tomto poměru jsem také do pozice vstoupil. Mohu nyní na obrázku níže vidět zachycení takového Put Ratio Spreadu +207.50/-205 10:16 v platformě TWS.

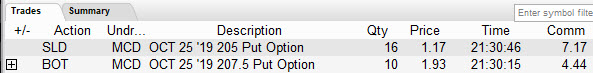

Stejný obchod pak zachycuje TradeLog obchodní platformy TWS a je z něj patrné, jaké ceny jsem při zadání a vyplnění příkazu obdržel.

10x Long Put 207.50 jsem pořídil celkově za -1.930 USD s poplatky -4.44 USD, takže mě tato pozice stála investici -1.934.44 USD, za prodej 16x Short Put 205 jsem inkasoval celkově +1.872 USD s poplatky -7.17 USD, vypsáním jsem tak obdržel zpět částku +1.864.83 USD. Put Ratio Spread +207.50/-205 10:16 jsem tak pořídil za investici ve výši -69.61 USD. Mohu tak mluvit o vstupu za mírný náklad a mohu zhruba hovořit o stavu Dolarové Neutrality. Stejnou transakci pak mohu vypozorovat ve výpisu z mého obchodního účtu.

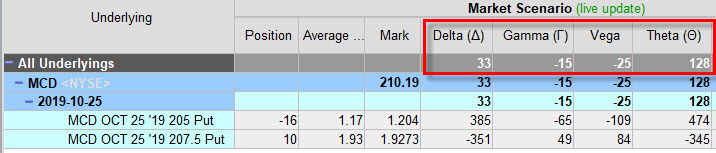

Splněním požadavku na Dolarovou Neutralitu jsem nemohl vyhovět dalším požadavkům vyplývajícím z odpovídajících risků měřených řeckými písmeny. Není to ale takové selhání, jak by se mohlo na první pohled zdát, sumarizace rizik z pořízené pozice mohu vidět na obrázku z Risk Navigatoru platformy TWS.

V červeném rámečku jsou sumarizace jednotlivých hodnot, kterými disponuje pořízený MCD Put Ratio Spread +207.50/-205 10:16. Delta pozice je +33 a znamená to, že nejsem Delta Neutral. Nyní nechci Delta Neutralitu nijak zařizovat, přestože by to bylo jednoduché. Mohl bych totiž Delta Neutralitu zajistit velmi jednoduše pořízením -33x Short akcií MCD a byl bych také Delta Neutral. Proč toto není priorita vyplývá z pořízené pozice, která je sestavena z Put opcí a požadavku být Dollar Neutral, pokud by totiž cena MCD po Earnings narostla, všechny Put opce by ztrácely díky opačnému pohybu ceny, poklesu Implied Volatility a plynutím času na ceně, ale prodělal bych právě na shortovaných akciích MCD. V souvislosti s netrváním na Delta Neutralitě je pak jasné, že pokud bych spekuloval s Ratio Spready na obou stranách zároveň (Call Ratio Spread a Put Ratio Spread), vytvořil bych patrně Delta Neutral pozici blíže k nulové úrovni, protože jednotlivé Delta obou Ratio Spreadů by se kompenzovaly, a pokud by tomu tak výrazně nebylo, měl bych možnost u takového obchodu potom zařídit Delta Neutralitu právě pořízením potřebného počtu akcií. Celková hodnota Gamma je na úrovni -15. Jsem tak Gamma Negativní a zjednodušeně řečeno, nebudu přítelem velkého pohybu, při pořízení 26 opčních kontraktů je ale celková Gamma -15 velmi slušné číslo a při pohybu pozice o jeden dolar nabyde hodnota Delta o 15 bodů v můj neprospěch.

Věřím ale v kompenzaci takového nebezpečí pohybem na Implied Volatilitě, protože z obrázku vyplývá, že Long opce mají celkově +84 Vega, ale Short opce disponují -109 Vega, celkově jsem tedy Vega negativní na úrovni Vega -25. Má spekulace je založena právě na práci s Implied Volatilitou, takže takové rozpoložení Vega bude právě základem mého obchodu. Jsem totiž přesvědčen, že Implied Volatilita poklesne, a to významně. Pokud by se tak nestalo a Implied Volatilita do zítřka narostla o +1%, tak mé Long Put 207.50 opce (Vega +84) přidají na své ceně +84 USD (to by nebylo špatné při jejich likvidaci), současně však mé Short Put 205 (Vega -109) posílí o +109 USD (toto by mě při jejich likvidaci nepotěšilo), musel bych tak při uzavření celé pozice vydat o -25 USD více než dnes. Můj předpoklad, že Implied Volatilita poklesne pak bude vycházet z opačného výpočtu a bude to zjednodušeně znamenat, že každý pokles Implied Volatility o -1% bude znamenat profit +25 USD. Ve stejném smyslu mohu vypozorovat, že celková Théta je +128, protože jsem více Théta výpisem Short opcí nakoupil (+474), než jsem zápornou Théta svůj účet zatížil nákupem Long opcí (-345). Pokud by se cena podkladu do zítřka nezměnila, vydělal bych na plynutím času za jeden den díky Théta +128 USD.

Co když…?

Pokles Implied Volatility a pokles ceny celého Put Ratio Spreadu +207.50/-205 10:16 vlivem plynutí času však bude zcela jistě doprovázen pohybem na podkladové akcii MCD. Musím proto vědět, jak se zachovám a co bude nejvhodnějšího provést, pokud se dostaví nějaký mohutnější pohyb, který by smazal efekty způsobené Vega a Théta. Obranu pozice Ratio Spread jsem popsal v článcích o této strategii a mohu ji použít samozřejmě také v tomto obchodu, pokud bych se rozhodl porušit svůj obchodní plán a nevystupovat z pozice ihned po poklesu Implied Volatility po otevření trhů ve dni následujícím po publikaci reportu Earnings. Popisovaná obrana v těchto článcích spočívala ve vytvoření Butterfly nebo pořizováním podkladových akcií.

Put Butterfly

Je jasné, že pokud cena akcií MCD poroste a já nebudu provádět žádnou akci, u expirace vyprší všechny pořízené Put opce jako bezcenné a já budu mít ztrátu ve výši vstupní investice -69.61 USD. V případě poklesu ceny musím vědět, kde leží můj BreakEven bod, pokud bych se rozhodl do pozice nijak nezasahovat a nechat ji vystavenou možné značné ztrátě v případě masivního poklesu. Protože mám 10x Long Put a 16x Short Put na nižším strike, musím se na celou pozici, pro zjednodušení zjištění kde leží BreakEven bod, dívat jako na složeninu 10x Put Bear Spread +207.50/-205, který má potenciál profitu ve výši rozsahu svých strike +2.500 USD a -6x Naked Short Put 205, které mě nepříjemně ohrožují. Tato hrozba přichází v okamžiku poklesu ceny akcií MCD pod strike 205, kdy je již vytvořen maximální profit +2.500 USD na mém 10x Put Bear Spreadu +207.50/205 a tento profit v tomto poklesu je již vyčerpán na likvidaci těchto 6x Naked Short Put 205. Tento stav nastane, pokud cena poklesne (-2.500 USD/6) o -416 USD pod strike 205, tedy na cenu 200.84 USD, toto je tedy hodnota spodního BreakEven bodu mé pozice, pokud bych se rozhodl na této ceně celý Put Ratio Spread +207.50/-205 10:16 likvidovat. Vytvoření Put Butterfly je možností a přichází v úvahu při poklesu ceny, který ohrozí mé strike, na kterých mám pořízeny opční kontrakty. Díky vytvořenému ratio 10:16 pořízené pozice mám možnost vytvořit symetrický Put Butterfly +207.50/-205/-205/+202.50 podle obrázku níže.

Z obrázku vyplývá, že při poklesu ceny mohu pod mou aktuální pozicí na nižším strike 202.50 nakoupit +10x Long Put 202.50 (žlutý kroužek) a tento nákup mohu částečně zafinancovat výpisem -4x Short Put 205 (červené kroužky). Musím si být vědom, že je velmi silně pravděpodobné, že toto přetvoření Put Ratio Spreadu do Put Butterfly nebude možné zadarmo (vypsané čtyři opce zcela zafinancují deset nakoupených opcí) a budu muset na tuto transakci vydat další peníze. Přestože poklesne Implied Volatilita, pohyb ceny směrem dolů způsobí vytvoření takové situace, která bude znamenat další investici pro ochranu pozice. Protože symetrický Butterfly nemůže prodělat více, než jsou jeho pořizovací náklady, mohu po jeho vytvoření již považovat tyto celkově vynaložené náklady za maximální možnou ztrátu. Z tohoto postupu pak jednoduše vyplývá, že čím menší bude ratio u pořízeného Put Ratio Spreadu, tím vyšší šance mám na levnější konstrukci následného zachraňujícího Put Butterfly, protože budu moci nakoupené Long Put opce na nižším strike kompenzovat vyšším počtem vypsaných Short Put na vyšším strike, takové příjemnější ratio pak bude tím pravděpodobněji pořiditelné, čím bude strmější křivka Volatility Skew na „levé straně grafu“, tedy na Put straně. Takové nižší ratio ale naopak způsobuje nižší negativitu Vega a snižovalo by tak efekty, na které u této strategie v tuto chvíli (Earnings) spoléhám.

Delta Hedge pořizováním podkladů

Konstrukce záchranného Put Butterfly ale nemusí být jedinou možností, jak pozici dále řídit, pokud bych opustil svůj plán vystoupit z pozice ihned po Open trhů následujícím po vyhlášení Earnings. Mohl bych se při poklesu trhů zaměřit na pořizování podkladových akcií, které by eliminovaly mé vypsané nekryté Short Put 205, kterých mám šest kusů. V článcích popisujících chování Ratio Spreadů jsem uváděl, že mohu „zachraňovat“ tuto pozici pomocí pořizování podkladů a toto jsem také demonstroval na konkrétním obchodu. Nyní mohu, vyzbrojen znalostmi o Delta Neutralitě, využít také tyto poznatky a takové záchranné práce také v tomto směru vylepšit. Nebude to nic jiného, než že v případě, kdy cena akcie MCD poklesne ke strike mých šesti nekrytých Short Put 205, bude mě zajímat Delta těchto vypsaných opcí a tyto pak budu pokrývat pořizováním podkladu v množství odpovídajícím opačné Delta. Mohu si například představit, že cena klesne pod strike 205 USD těchto ohrožených vypsaných opcí (například na úroveň 204 USD) a Delta na tomto strike se bude pohybovat kolem hodnoty +45 Delta. Mých 6x Short Put 205 tak bude mít Delta (6x+45) na hodnotě +270 a znamená to, že v tuto chvíli prodám -270x Short akcií MCD. Problémem takového hedžování ohrožených vypsaných opcí jsem popisoval v předcházejících článcích ve smyslu, že každá taková úprava pozice do stavu Delta Neutrality bude vždy znamenat potvrzení určité výše ztráty vyplývající z charakteru této pozice určené zápornou Gamma (šest vypsaných opcí má zcela jistě zápornou Gamma). Pro připomenutí, proč bych potvrzoval ztrátu?

1/ Již tento první hedžovací obchod s prodejem akcií levnějších než strike 205 by znamenal ztrátu z rozdílu tohoto strike a prodejní ceny akcií a pokud by cena dále klesala, prodával bych další akcie podle růstu hodnoty Delta těchto šesti vypsaných a nekrytých opcí až do počtu -600x Short akcií MCD, které by plně kryly mé vypsané 6x Short Put 205. Při expiraci by tyto vypsané -6x Short Put 205 byly „v penězích“ a přiřazené +600x Long akcie MCD by byly plně kompenzovány hedžujícími -600x Short akciemi MCD, a protože bych postupně prodával tyto akcie při postupném hedžování do stavu Delta Neutrality za cenu nižší než je strike vypsaných opcí, které hedžuji, tak bych každým takovým úkonem vyráběl další a potvrzoval aktuální ztrátu, protože bych měl zaručeno, že přiřazením hedžovaných Short Put 205 tyto akcie zlikviduji za vyšší cenu než za jakou jsem je prodal. Takové shortování akcií až do hodnoty celých -100x Short akcií na každou vypsanou opci pak opravdu vytvoří ztrátu, která však při pokračujícím poklesu ceny již nenarůstá, protože mám přiřazením zajištěnu výše popisovanou likvidaci všech akcií a nekrytých vypsaných opcí.

2/ Pokud provedu jakýkoliv hedžovací úkon k vypsané Short Put 205 prodejem podkladových akcií MCD podle Delta do stavu Delta Neutrality (nebo jakýkoliv jiný počet prodejů akcií) musím předpokládat, že může dojít k obratu trendu a cena akcií může začít růst. V takovém případě pak budou shortované akcie vyrábět ztrátu na tomto uptrendu, přestože cena zajišťovaných Short Put bude vlivem tohoto uptrendu klesat, pokud takto pořízené Short akcie MCD vystoupají zpět nad strike hedžované vypsané opce Short Put 205, jsem vystaven možnosti utržit značnou ztrátu (neomezenou při představě neomezeného uptrendu), kterou mi může způsobit držení Short akcií MCD.

Musím proto s takovou ochranou nakládat velmi uvážlivě a monitorovat, nakolik mi může vytvořená ztráta z takových hedžovacích úkonů pomocí shortování akcií podle Delta nakonec upravit výsledek celého obchodu. Připomínám pouze, že v případě, že hedžuji nekryté Short Put z Ratio Spreadu, které nejsou součástí Put Bear Spreadu, tak tento Put Spread již vytváří maximální potenciál profitu vyjádřený dolarovým rozpětím svých strike, jak je toto myšleno, bude patrné z dalšího textu.

Úterý (Earnings)

Úterní otevření trhů MCD bylo ve znamení reakcí po zveřejněném reportu Earnings. Nebudu se pouštět do analýzy hospodaření společnosti, ale jeho výsledek investory příliš nenadchl a potvrdily se tak obavy vyjádřené ve Volatilty Skew, tedy poklesem ceny a jejím padáním skrze Put strike. Na hodinovém grafu vypadala situace po Open trhů následovně.

Cena klesla pod úroveň 205 USD a způsobila, že se obě opce Put Ratio Spreadu +207.50/-205 dostaly „do peněz“. To by mohla být nepříjemné zpráva, pokud bych nepozoroval na hodnotách Implied Volatility velmi znatelný pokles, který mohu doložit obrázkem.

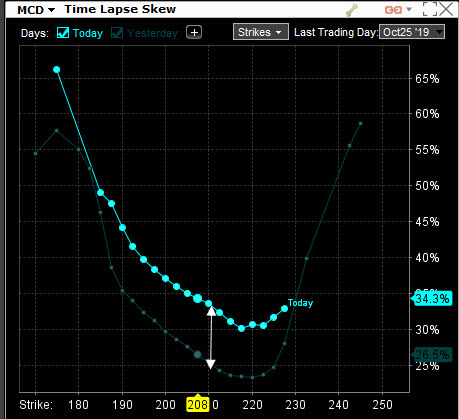

Dramatický pokles na opcích s nejbližší expirací, kde držím svou opční pozici, je vyznačen modrou křivkou, když z hodnoty 33% Implied Volatilita poklesla na hodnotu kolem 20% a ztratila tak více než třetinu své hodnoty ihned po Open trhů. Mohu se také podívat, jak po takovém „oddechnutí trhů“ vypadá tvar Volatlity Skew.

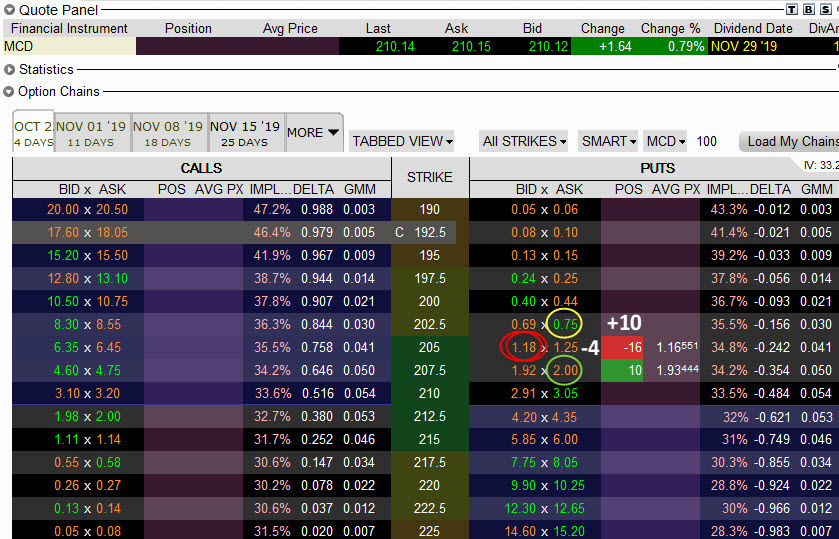

Tvar křivky skew se změnil z úšklebku opravdu na úsměv a vykazuje tak nejnižší hodnoty Implied Volatility na hodnotách kolem současné ceny, celkově se křivka posunula v grafu níže, což je důsledkem projevu hodnot jednotlivých Implied Volatilit podle jednotlivých expirací v obrázku výše. Otevření trhů a následná reakce na report Earnings nenechává chladným účastníky trhů a toto se projevuje obchodními reakcemi, které rozevírají Ask/Bid spread na jednotlivých opčních kontraktech, je proto nutné nechat tyto emoce vybouřit a vyčkat s mírným odstupem na přijatelnější plnění a částečnou konsolidaci. U některých titulů se takový Ask/Bid spread může roztáhnout na jednotek desítek až stovek dolarů (podle ceny opcí) a může významně narušit požadované vyplnění zadaných příkazů, je proto opravdu dobré v takový okamžik být připraven vystupovat na předem zadaných cenách na limitních příkazech a nenechat se odbýt nevhodnými cenami. Na obrázku níže je zachycen okamžik, kdy jsem z obchodu vystoupil.

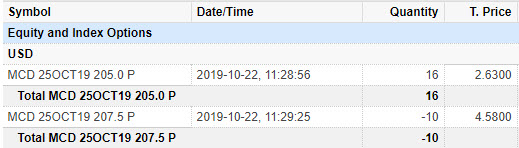

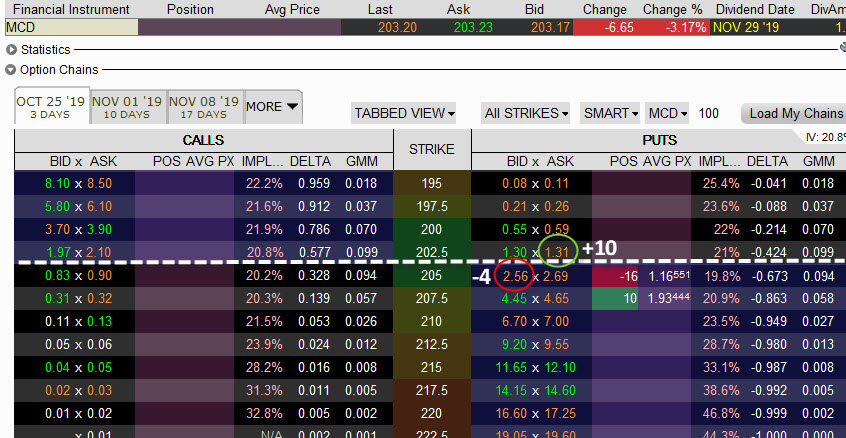

Z tříminutového grafu vyplývá, že jsem pozici opustil po necelých dvou hodinách po Open, kdy mi obchodní platforma nabízela ceny uvedené v obrázku níže.

Mohu pozorovat, že Ask/Bid spread na obou pozicích je již menší než dvacet dolarů a mohu tak považovat trhy za vybouřené. Zeleným a červeným obdélníkem jsem vyznačil možné výstupní ceny, v tomto smyslu jsem také zadal výstupní příkazy. Vyplnění je pak vyznačeno v TradeLog platformy TWS.

Mohu konstatovat, že jsem dosáhl lepší likvidační ceny mých Short Put opcí než vykazoval nabízený Ask, stejně tak jsem prodal za mírně lepší cenu Long Put než byl vyznačený Bid. Stejné transakce pak byly zachyceny také na mém obchodním účtu.

Mohu tak nyní obchod rekapitulovat a zjistit, jak se mi dařilo. Do celého Put Ratio Spreadu +207.50/-205 v poměru 10:16 jsem vstupoval s náklady ve výši -69.61 USD. Kolaps Implied Volatility způsobil, že přestože cena podkladu klesla natolik, že strike obou opcí původně se nacházejících „mimo peníze“, klesly pod aktuální cenu a jsou nyní „v penězích“, obě ceny nabyly na hodnotě, ale v jiném vzájemném poměru. 10x Long Put 207.50 jsem odprodal za cenu +458.00 USD za každou z nich s poplatky ve výši -7.55 USD a získal tak částku +4.572,45 USD, abych na likvidaci vypsaných 16x Short Put 205 vynaložil -263.00 USD na každou z nich s poplatky ve výši -7.10 USD a vynaložil tak na tuto likvidaci částku -4.215,10 USD. Celkově mi po této transakci zůstal na účtu (+4.572,45 USD – 4.215,10 USD) přebytek +357.35 USD, po započítání vstupních nákladů ve výši -69.61 USD mám na tomto obchodu profit +287,74 USD. Při konstatování, že jsem byl v trzích několik hodin to určitě není špatný výsledek, obchod splnil přesně ta očekávání, která jsem do něj vkládal, a to, že přestože nastane pohyb na podkladu, tak mi Implied Volatilita (měřená Vega) za spolupráce s plynutím času (Théta) zařídí, že budu moci na takové pozici profitovat.

Na obrázku níže mohu také svou výstupní situaci vyhodnotit z pohledu, že nebudu trvat na výstupu z pozice při Open trhů po poklesu Implied Volatility, ale vyberu si ze scénáře „Co když…?“ popisovaného výše. Na obrázku níže je nástin konstrukce 10x Put Butterfly namísto naplánované likvidace pozice.

Mohu konstatovat, že při vstupních nákladech -69.61 USD bych mohl nakoupit +10x Long Put 202.50 za celkový výdaj (-131 USD x 10) ve výši -1.310.00 USD a tento nákup pak financovat výpisem -4x Short Put při příjmu Prémia (+256 x 4) ve výši +1.024.00 USD. Takto bych vydal (-1310 USD + 1.024 USD) další peníze ve výši -286 USD, s počátečními náklady ve výši -69.61 USD bych tak zafixoval svou maximální ztrátu na částku -355.61 USD. Více bych prodělat nemohl, mohl bych ale významně profitovat, kdyby se cena akcie MCD při expiraci pohybovala mezi strike mého takto vytvořeného 10x Put Butterfly +207.50/-205/-205/+202.50, v nejkrajnějším případě bych mohl při těchto maximálních nákladech -355.61 USD mít maximální profit ve výši +2.500 USD, pokud by cena zakončila přesně na hodnotě těla Put Butterfly na úrovni 205.00 USD při expiraci, při jakékoliv jiné ceně uvnitř Put Butterfly bych maximální ztrátu vždy nějak (a pravděpodobně i významně) eliminoval.

Na dalším obrázku je pak vidět situace z aplikace Risk Navigator v okamžicích, kdy jsem likvidoval své pozice, abych mohl vyhodnotit, jak bych mohl postupovat v případě druhé varianty scénáře Co když…?, tedy hedžováním pořizováním podkladových akcií.

Pokud bych se rozhodl při porušení mého obchodního úmyslu výstupu po Open po publikaci Earnings nevytvářet Put Butterfly, ale jít cestou hedžování mých -6x Short Put 205 opcí, musel bych nyní v tento okamžik zjistit, jaká je Delta těchto -6x Short Put 205 opcí, když celková Delta šestnácti opcí je +1092 Delta podle obrázku výše. Výpočtem (1092/16)*6 bych zjistil, že mě nyní ohrožuje +410 Delta. Při stejném výpočtu pro Gamma (-148/16)*6 zjišťuji, že Gamma těchto šesti opcí je -55, každý pokles o jeden Dolar způsobí změnu Delta těchto šesti opcí právě o tuto sumu a bude tak způsobovat ztrátu právě o této velikosti. Abych se takovému pohybu na Delta vyhnul, musel bych nyní pořídit -410x Short akcií MCD, abych Delta neutralizoval, nicméně risk vyplývající ze záporné Gamma bych tímto neeliminoval a při dalších poklesech bych musel prodávat další akcie až do celkového množství -600x Short akcií MCD. Na obrázku níže vidím, jak nakonec dopadl titul MCD při expiraci.

Z nepříznivých výsledků se MCD do expirace nezotavil a cena zůstala hluboko pod strike mých ohrožených -6x Short Put 205. Mohu tak pouze teoreticky uvažovat, že pokud bych opravdu prodal při poklesu při Earnings -410x Short akcií MCD za cenu 203.00 USD (na této ceně se pohybovala po vyhlášení) a další shortování -190x Short akcií MCD bych do počtu kusů -600 kusů akcií MCD provedl na ceně 202.00 USD, tak bych celkově přijal na svůj účet (410 ks*203.00 USD + 190*202.00 USD) částku +121.610 USD. Při páteční expiraci bych byl na -6x Short Put 205 přiřazen (Assigned) a své -600x Short akcie MCD akcie bych prodal za strike vypsaných opcí, tedy celkově za náklad -123.000 USD, na této transakci s těmito nekrytými -6x Short Put 205 opcemi bych prodělal (+121.610 USD -123.000 USD) celkem -1.390 USD. Ovšem za této situace bych na zbývající opční pozici, kterou je 10x Put Bear Spread +207.50/-205 inkasoval maximální profit reprezentovaný dolarovým rozsahem svých strike v celkové výši +2.500 USD. Mohl bych pak spokojeně vypočítat, že bych na tomto obchodu složeného z Put Bear Spreadu a podařeného hedge nekrytých Short Put opcí vydělal úctyhodných (-1.390 USD + 2.500 USD) celkových +1.110 USD. Pokud by se mi v takové situaci podařilo věnovat z takto vytvořeného profitu zajímavě nepatrnou částku na nákup +6x Long Call 205 (stejný strike jako hedžované Short Put 205) a vytvořit na tomto strike Reversal, nemusel by mě obrat trendu a uptrend na těchto shortovaných akciích zajímat. Pokud připustím, že se nyní pohybuji na hodnotách dosti vzdálených od Put strike 205 (například kolem 202 USD) a jsem pár dnů do expirace, měly by mít tyto OTM Long Call 205 opce již velmi malou cenu…:c)

Obchodoval jsem ve smyslu pozorovaného Vertikálního Skew Implied Volatility, které mi nabízela jeho křivka pro expiraci, ve které jsem zaujal obchodní pozici. Využil jsem nejen dobrých Prémií na straně vyšší šikmosti křivky, ale také jsem chtěl rozpoznat, zda by mohla být nálada investorů vynesená a vtisknutá do tvaru skew dobrým rádcem s nějakou přibližnou a alespoň základní orientací při předpovědi budoucího možného pohybu.

VISA (V) obchod proti Skew

VISA (V) reportuje výsledky ve čtvrtek 24.10.2019 po uzavření trhů (AMC). Mohu se pokusit využít stejných principů poznání chování Implied Volatility s pokusem uplatnit Delta Neutralitu se souvisejícími efekty také na tuto fundamentální událost spojenou s tímto titulem. Nebudu již nyní tak epický ve všech podrobnostech, ale budu již více přímočařejší v komentování konkrétního obchodu.

Čtvrtek (Earnings -1)

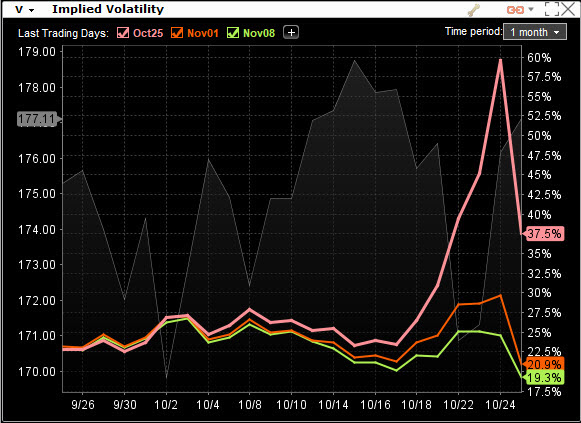

V den, kdy předcházejícím tohoto vyhlašování (zítra před Open) mohu pozorovat očekávané chování Implied Volatility zobrazené na obrázku.

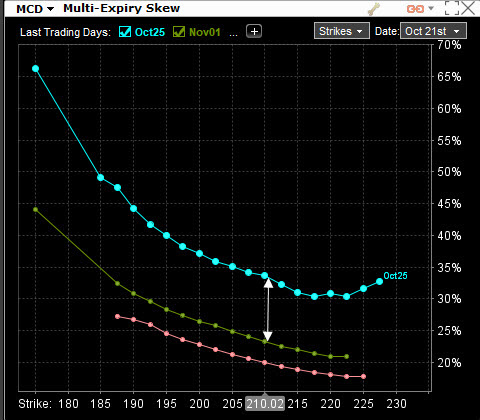

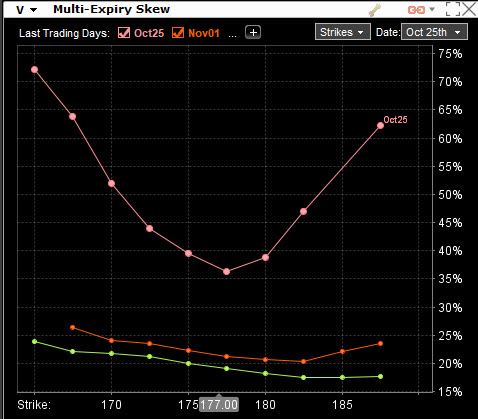

Vzedmutí křivky Implied Volatility pro opční kontrakty s nejbližší expirací (25.10.2019) je více než patrné a nevyžaduje žádné další komentáře. Vyvolané zobrazení analytického nástroje Multi-Expiry Skew mi nabízí zobrazení křivek Volatility Skew pro nejbližší expirace.

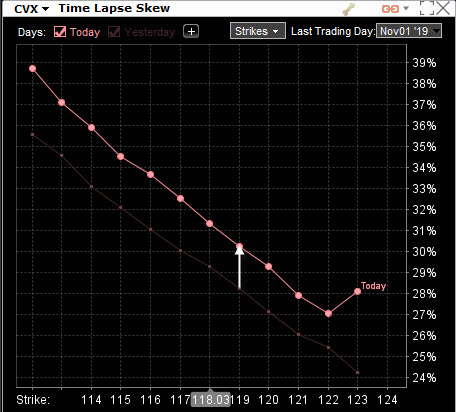

Tvar křivky jednotlivých volatilit na jednotlivých strike pro opce s nejbližším strike vykazuje tvar „úsměvu“ s povytaženým levým koutkem, když tato křivka je výrazně oddělena od průběhů křivek znázorňujících vzdálenější expirace. Obavy investorů se tak opět projevují na Put straně opčního řetězce a vykreslují typický „akciový průběh“. Time Lapse Skew, tedy zobrazení změnu tvaru křivky Volatility Skew pro vybranou expiraci v průběhu času mi dává níže uvedený obrázek.

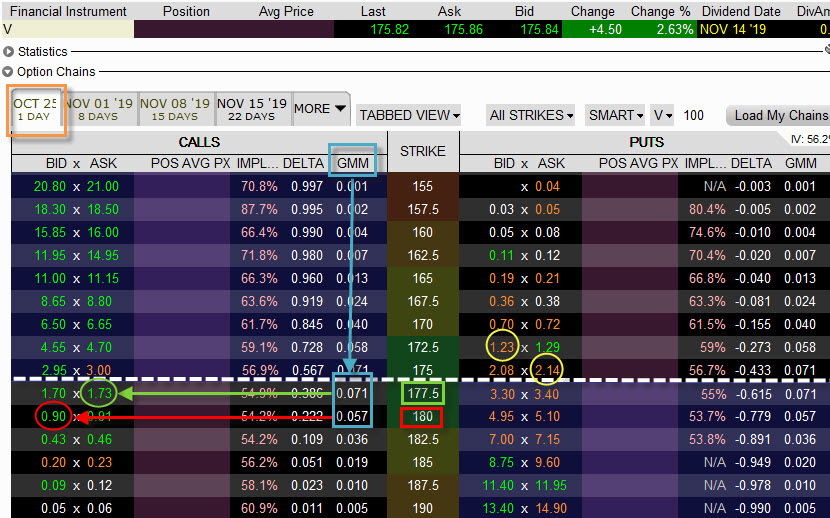

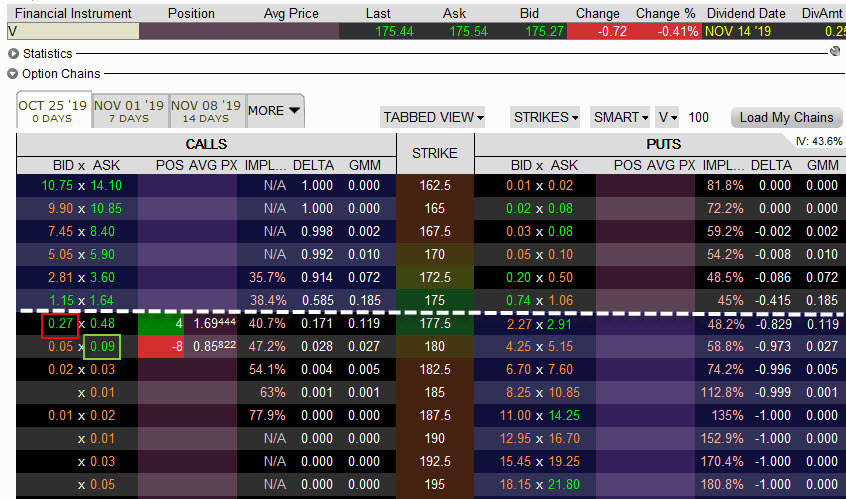

Křivka se za jednotlivá období výrazně posouvá vzhůru tak, jak rostou hodnoty Implied Volatility na jednotlivých strike v souvislosti s ubíhajícím časem do zveřejnění významné fundamentální zprávy. Přestože vidím typický průběh růstu Implied Volatility a mohu pozorovat větší soustředění pozornosti na levou stranu grafu, rozhodnu se nyní, na rozdíl od předchozího obchodu s titulem MCD, obchodovat proti Volatility Skew, tedy využít ve stejném principu Ratio Spread s určitými vlastnostmi, ale na Call straně opčního řetězce. Budu se jednoduše spoléhat, že cena akcie po vyhlášení výsledků klesne (což může odrážet tvar křivky skew) a já budu těžit z poklesu Implied Volatility, běhu času a také z rozpadu ceny opčních kontraktů vlivem downtrendu, kdy se cena bude vzdalovat od mých Call strike. Protože se budu snažit konstruovat obchod podobně jako v případě s MCD, mohu si dovolit také omyl v předpovědi a snažit se těžit také z uptrendu, který by nemusel být nějak dramatický, když pohled na křivku skew mi může také sdělovat tuto informaci. V obchodní platformě TWS jsem mohl vypozorovat nabízené ceny opčních kontraktů s nejbližší expirací (za jeden den).

Budu se opět snažit vytvořit Gamma Neutral, Théta Neutral, Delta Neutral pozici, když opětovnou prioritou přede všemi těmito stavy bude Dolarová Neutralita pozice. Celý plán obsahuje odhodlání vystoupit z pozice po Open zítřejších trhů. Pohledem na ceny jednotlivých kontraktů a jejich hodnoty Gamma pak mohu pro mnou vybrané strike 177.50 a 180 vypozorovat tyto hodnoty

Gamma Long Call 177.50 je +0,071 (+7,10)

Gama Short Call 180 je -0,057 (-5.70)

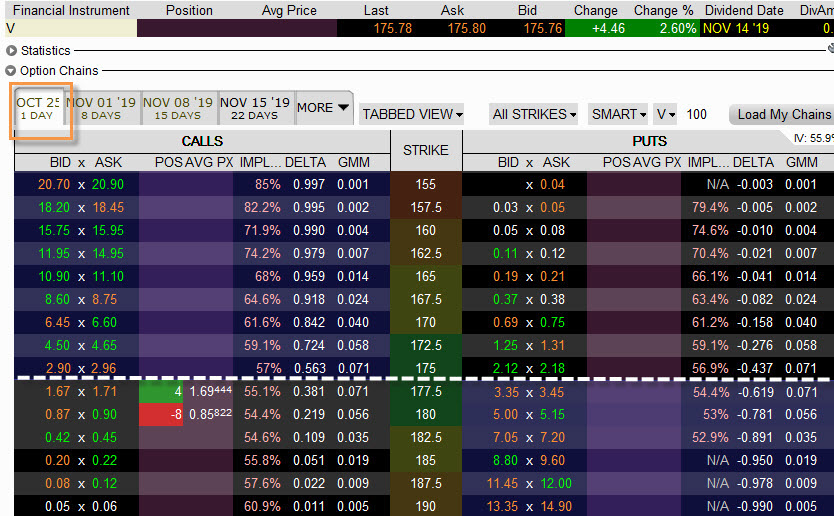

Poměr Gamma (7.10/5.70) na hodnotě 1.24 by měl ukázat na základní parametr poměru nakoupených a vypisovaných opčních kontraktů, který by měl zaručit Gamma Neutralitu pozice. Pohledem na ceny opčních kontraktů ale zjišťuji, že budu muset pro zachování Dolarové Neutrality tento poměr výrazně upravit, protože nabízené ceny za nákup Long Call 177.50 ve výši -173 USD zcela jistě nepokryjí prostředky získané z výpisu Short Call 180 momentálně se nabízející ve výši +90 USD, pokud bych měl dodržet poměr vygenerovaný výpočtem pro Gamma Neutralitu. Takové plné zaplacení výdajů na nákup Long Call pokryji výpisem zhruba dvojnásobného množství Short Call na vyšším strike. Mohu také „závidět“ opcím na Put straně, kde bych měl možnost pořídit Put Ratio Spread na opcích nejblíže ceně podkladu (žluté kroužky) ve výrazně lepším poměru, konkrétně (2,14/1,23) je 1.73, tedy nikoliv dvojnásobek. Toto je způsobeno právě tvarem Volatility Skew, které signalizuje dražší ceny opčních kontraktů právě na OTM Put opcích. Nezbylo mi než takový obchod na Call straně nakonec zadat, jeho podobu pak mohu pozorovat v platformě TWS.

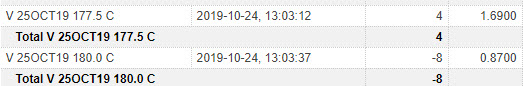

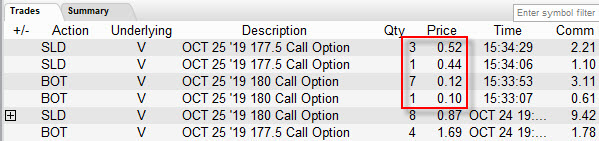

Konkrétní výsledek plnění i s komisemi je zobrazen v TradeLog platformy TWS.

Stejný obchod jsem také mohl vypozorovat zaznamenaný ve výpisu z mého obchodního účtu.

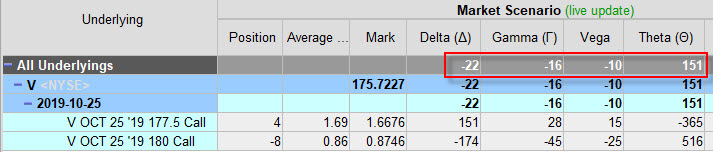

Podle výše uvedených obrázků mohu vypočítat, že jsem nakoupil +4x Long Call 177.50 za -169 USD/kus s poplatkem -1.78 USD a takto na nákup opcí vydal -677.78 USD. Výpisem opcí -8x Short Call 180 jsem inkasoval +87 USD za každou z nich a zaplatil poplatky -9.44 USD, celkově jsem tak za výpisy přijal +686.56 USD. Celý Call Ratio Spread +177.50/-180 v poměru 4:8 jsem získal za (-677.78 USD +686.56 USD) mírný kredit +8.78 USD. Takto jsem vyčkával na zveřejnění Earnings reportu. Mohu ještě provést kontrolu mé pozice na akcii Visa v Risk Navigatoru pro kontrolu parametrů jednotlivých opčních kontraktů a jejich celkové sumarizace.

Ve světle předcházejícího příkladu mohu opět konstatovat, že tím, že jsem dal přednost Dolarové Neutralitě, nebylo možné vytvořit ostatní požadované Neutrality tak, jak bych si představoval. Nicméně mohu vypozorovat, že mám opět zápornou Gamma -16 téměř na podobné úrovni, jako v obchodu na podkladu MCD v předcházejícím případě. Vega je záporná na úrovni -10 a mohla by tak pracovat v můj prospěch. Celková Théta je mimořádně vysoká na úrovni +151 a odráží situaci, že jsou opční kontrakty pouhý den před expirací, takže za tento jeden den života se očekává, že ztratí nejpodstatnější část své hodnoty.

Pátek (Earnings)

Vyhlášení Earnings znamenalo v premarketu nejasné přešlapování doprovázené poklesem ceny proměněné ve spokojenost investorů, která se po Open projevila růstem ceny akcie V.

Protože jsem měl daný pevný plán výstupu po Open na uklidněném Ask/Bid spreadu a poklesu Implied Volatility, mohl jsem tuto skutečnost ověřit na grafu Implied Volatility v mé obchodní platformě.

Pokles hodnot Implied Volatility na opcích s nejbližší expirací nelze přehlédnout a představuje pokles z hodnoty 60% na hodnotu 37%, pokles je tedy téměř na polovinu hodnoty. Tvar Volatility Skew se také změnil do širokého úsměvu s dnem poblíž aktuální ceny a s nejnižší hodnotou Implied Volatility na této aktuální ceně.

Za těchto okolností jsem se rozhodl vystoupit z obchodu na cenách, které mi nabízela aktuální situace, zobrazená na obrázku níže.

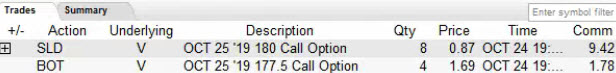

Přestože cena po uptrendu nezasáhla Call strike mé pozice, je vidět, jak se ceny vlivem poklesu Implied Volatility změnily. Na zadaných příkazech, jsem nakonec z pozice vystoupil na velmi mírně jiných cenách než byl nabízený Ask pro nákup Short opcí a Bid pro prodej opcí, tyto obchody jsou pak zaznamenány v TradeLog mém obchodní platformy TWS.

Stejné výstupní transakce pak byly také zaznamenány na mém obchodním účtu.

Opět mohu podle těchto obrázků s výstupními transakcemi nyní obchod rekapitulovat a zjistit, jak si nakonec vedl. Do celého Call Ratio Spreadu +177.50/-180 v poměru 8:4 jsem vstupoval s kreditem ve výši +8.78 USD. Pokles Implied Volatility způsobil, že +4x Long Call 177.50 jsem odprodal za celkovou cenu +200.00 USD s poplatky ve výši -3.31 USD a získal tak částku +196.69 USD, abych na likvidaci vypsaných -8x Short Call 180 vynaložil celkem -94.00 USD s poplatky ve výši -3.72 USD a utratil tak na tuto likvidaci částku –97.72 USD. Celkově mi po této transakci zůstal na účtu (+196.69 USD – 97.72 USD) přebytek +98.97 USD, po připočítání vstupního kreditu ve výši +8.78 USD mám na tomto obchodu profit +107.75 USD.

Mohu tak nyní konstatovat, že je to na pár hodin expozice v trzích docela dobrý výsledek, se kterým jsem spokojen. Obchodoval jsem proti očekávání, které mi naznačovalo Vertikální Skew Implied Volatility na jednotlivých strike pro danou expiraci, kde jsem držel svou pozici a potvrdilo se, že spoléhat se na pokles Implied Volatility mohu téměř s jistotou a mohu tohoto fenoménu také obchodně využít.

Chevron (CVX)

obchod s Horizontal Skew

V předcházejících obchodech bylo mou snahou využít poklesu Implied Volatility spojený s pominutím významné fundamentální události a návratem na její obvyklé úrovně. Výběr tak nepadl na tituly, které vykazují nyní značně zvýšenou úroveň Implied Volatility z neznámého důvodu, ale cílil jsem programově na období spojené s pevně danou očekávanou událostí. Tento princip poklesu Implied Volatility může být ve své konstrukci využit také u dlouhodobějších obchodů, kde budu spoléhat na „mean reverting“ chování Implied Volatility a mohu při něm využít použitý přístup, který jsem uplatnil u těchto ultrakrátkých obchodů. V dlouhodobějších obchodech pak budu mít komfortnější možnost všechny kroky lépe promýšlet a nemuset bojovat s okamžitými reakcemi trhů. Mohu ale nyní také využít opačného efektu, kdy mohu nalézt u nejrůznějších titulů období, kdy úroveň Implied Volatility je na neobvykle nízkých úrovních a bude velmi pravděpodobné, že chování popisované jako „návrat k normálu“ zafunguje ve prospěch jejího zvýšení. Abych mohl takové chování demonstrovat na konkrétním obchodu, vybral jsem si situaci, kdy by takové chování Implied Volatility mohlo být víceméně zaručeno a nebude to opět nic jiného, než očekávaný nárůst Implied Volatility v období s blížící se fundamentální zprávou – vyhlášením hospodářských výsledků. Nebudu se ale nyní zaměřovat na pokles Implied Volatility po zveřejnění tohoto reportu, ale budu chtít profitovat z nárůstu Implied Volatility do jeho vydání, tedy zobchodovat nervozitu promítnutou do blížící se fundamentální události a jako pomocníka si k tomu přibrat poznatky z chování Implied Volatility a křivky jejich hodnot v jednotlivých expiracích – Horizontal Skew.

CVX – pondělí 28.10.2019

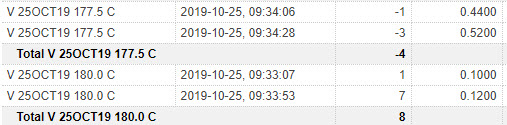

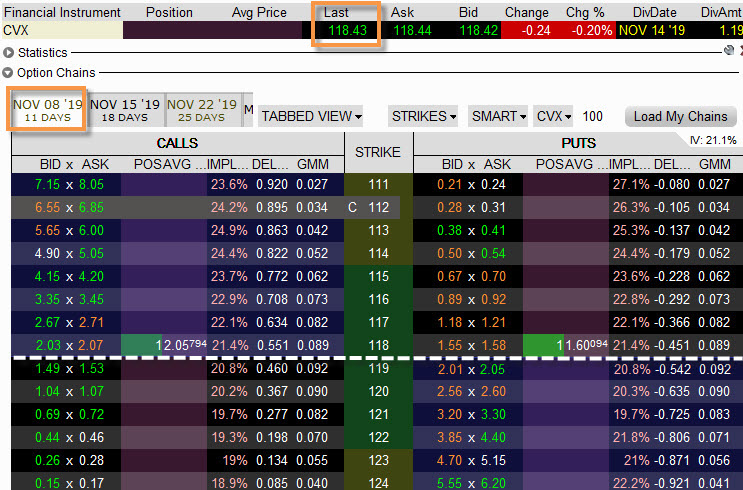

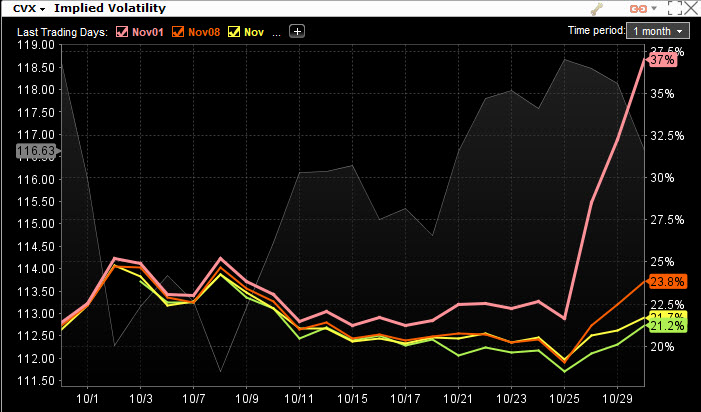

Chevron (CVX) reportuje hospodářské výsledky v pátek 1.11.2019 před otevřením trhů (BMO). Dnes je pondělí týdne reportujícího tuto událost a do této události tak zbývají čtyři obchodní dny. Mohu se nyní podívat, jaký obrázek mi nabízí pohled na průběh hodnot Implied Volatility pro jednotlivé expirace.

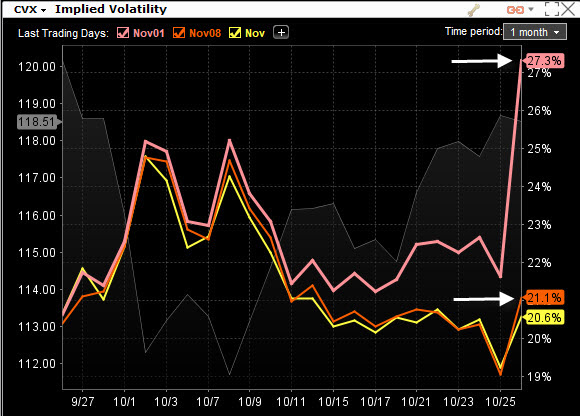

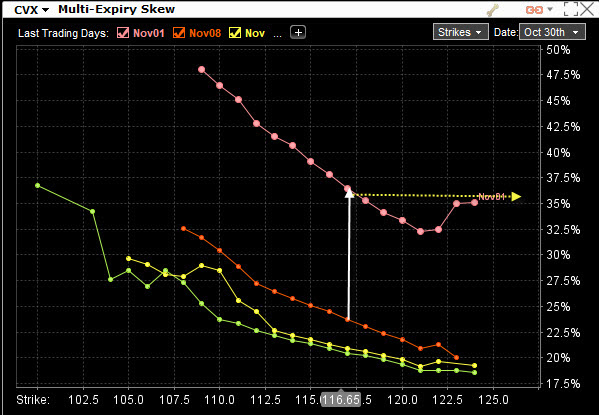

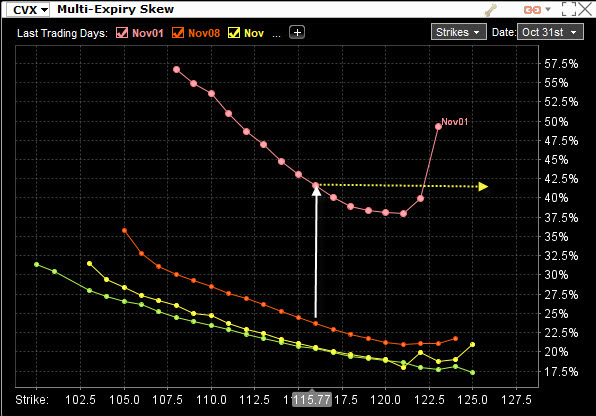

Bílými šipkami jsem vyznačil průběh křivky Implied Volatility pro nejbližší expiraci v pátek tohoto týdne (křivka s vyšším průběhem) a křivku Implied Volatility s expirací v následujícím týdnu. Mým základním obchodním zájmem nyní bude spoléhat se na skutečnost, že křivka zobrazující Implied Volatilitu v bližší expiraci bude narůstat s vyšší dynamikou než křivka Implied Volatility se vzdálenější expirací. Mohu si takový obchodní záměr také promítnout do pohledu na analytický nástroj Multi-Expiry Skew.

Můj obchod bude vycházet z předpokladů vyznačených do obrázku opět bílými šipkami. Jednoduše budu očekávat, že křivka Implied Volatility Skew pro opce s expirací 1.11.2019 (nejbližší expirace) se bude vzdalovat od obou křivek opcí se vzdálenější expirací, které se budou pohybovat „do strany“ a nebudou přinejmenším růst stejně rychle jako nejvýše položená křivka. Budu se spoléhat, že svou práci udělá zvětšující se (rozšiřující se) Horizontal Skew mezi nejbližšími expiracemi. Aktuální hodnota Implied Volatility na nejbližší expiraci na ATM strike 118 je vyznačena žlutou tečkovanou křivkou a je na úrovni zhruba 26%.

Konstrukce obchodu nebude nic mimořádného a již jsem se o takové opční strategii na tomto webu zmínil v tomto článku. Budu se snažit nakoupit „něco“ levněji než můžu „něco opačného“ později prodat, budu se tedy pokoušet o arbitráž opačných strategií a snažit se přitom udržet dobrý potenciál profitu za přijatelné, předem jasně definované ztráty. Příležitostí k opční arbitráží je mnoho, stačí jenom zapojit představivost. Pokud nakoupím Call Butterfly za debit a podaří se mi na stejných strike prodat Put Butterfly za kredit, který uhradí náklady na Call Butterfly, jsou získané prostředky navíc již mým jistým profitem. Budu-li schopen pořídit Call Bear Credit Spread a Put Bull Credit Spread na stejných strike (Box) za částku vyšší, než je dolarový rozsah strike, je tento přebytek mým profitem. Takto mohu proti sobě postavit množství opčních konstrukcí, ke svému obchodu jsem si vybral patrně nejjednodušší z nich – nákup Long Straddle a prodej Short Straddle.

V čem je podstata obchodu. Nakoupením Long Straddle na ATM strike ve vzdálenější expiraci za nynější situace, kdy očekávám nárůst Implied Volatility, by nemuselo vést k rychlému rozpadu ceny pořízení nakoupených Long opcí. Současně budu pozorovat, jak na stejných strike v bližší expiraci s nejvyšší dynamikou nárůstu Implied Volatility se mi bude nabízet prodej opcí na stejných strike – Short Straddle. Budu se spoléhat, že vzdalování se křivky Volatility Skew s opcemi, které budu chtít později vypisovat, způsobí zdražení vypisování opcí natolik, že bych těmito výpisy mohl umořit co nejvíce nákladů již pořízeného vzdálenějšího Long Straddle. K mému snažení by pak mohl také napomoci dobrý pohyb na podkladu nejen do provedení této transakce, ale také po ní. Konkrétní průběh obchodu pak dá odpověď na všemožné otázky.

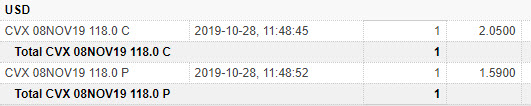

Za těchto předpokladů jsem se v toto pondělí opravdu rozhodoval vstoupit do Long Straddle, což jsem také zadanými příkazy realizoval.

Z obrázku je patrné, že při ceně akcie CVX na úrovni 118.43 USD jsem na strike 118 nakoupil Long Call 118 za -205.80 USD a Long Put 118 za -160,10 USD a vytvořil tak Long Straddle +118/+118 na opcích s expirací příští týden v pátek, tedy za jedenáct obchodních dnů za celkové náklady -365.90 USD. Transakce byla také zachycena na mém obchodním účtu.

Tuto opční složeninu si mohu nechat zobrazit v okně Risk Navigatoru.

Nákup Long Straddle představuje možnost být Delta Neutral a mít celkovou Gamma kladnou. Pokud mám kladnou Gamma, budu mít možnost čerpat z pohybů podkladů, čím větší pohyb by nyní nastal, tím lépe pro moje Long opce a je jasné, že je úplně jedno, na kterou stranu by pohyb směřoval. Protože jsem za nákup Long Straddle zaplatil -365.90 USD, budou mě zajímat především pohyby za hranice BreakEven bodů, které leží ve vzdálenostech +/-3.659 USD nad a pod strike 118. Mít kladnou Gamma ale představuje mít zápornou Théta, která představuje ztrátu ceny mých nakoupených opcí vlivem plynutí času, toto je již v předcházejících článcích popisovaná „daň z luxusu“ vyplývající z možnosti se spoléhat a těžit z pohybů podkladu, abych na těchto Long opcích vydělal. Záporná Théta na hodnotě -16 je stejně velká v absolutní hodnotě jako kladná Vega na úrovní +18, každý pohyb Implied Volatility o jeden plusový procentní bod pak bude znamenat zvýšení hodnoty Long Straddle +118/+118 o +18 USD, což by mělo kompenzovat ztrátu -16 USD způsobenou plynutím času vyjádřenou Théta s hodnotou -16.

CVX – úterý 29.10.2019

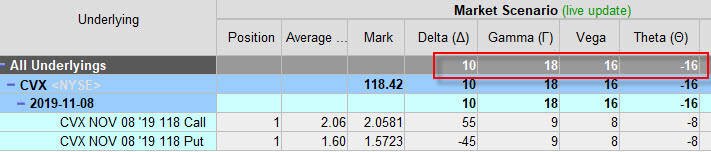

Následující den po pořízení Long Straddle +118/+118 jsem pozoroval, jak se vyvíjí má nakoupená pozice a jak se pohybují křivky Volatility Skew. Vykreslení křivek v zobrazení Multi-Expiry Skew je na obrázku níže.

Křivka se pohybuje směrem vzhůru a pokud byla včera hodnota Implied Volatility na strike 118 na úrovni zhruba 26%, tak nyní se již nachází na úrovni přesahující hranici 30% (žlutá tečkovaná šipka). Nárůst Implied Volatility tak bude zejména svědčit zamýšlenému výpisu Short Straddle -118/-118 v opčním řetězci s nejbližší expirací. Co tomuto výpisu nesvědčí, je „nepohyb“ na podkladové akcii, protože pokud by se s vzrůstající Implied Volatilitou ještě akcie propadla nebo narostla například o více než +/- 3 USD, mohl bych také při výpisu opcí do Short Straddle -118/-118 také prodat značnou část Vnitřní Hodnoty některé z vypisovaných opcí, která by se v tu chvíli nacházela „v penězích“. Na dalším obrázku je patrný mezidenní posun Horizontal Skew.

CVX – středa 30.10.2019

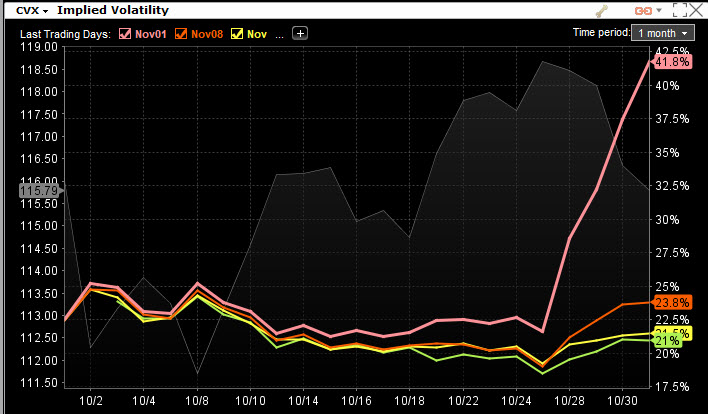

Další obchodní „vyčkávací“ den byl ve znamení pozorování chování Implied Volatility, zejména jejího grafického zobrazení. Jednotlivé průběhy Implied Volatility v obrázku níže.

Je patrné, že Implied Volatilita na nejbližší expiraci roste, kdežto průběhy Implied Volatility na vzdálenějších strike zůstávají ve vlažnějším růstovém trendu. Multi-Expiry Skew zobrazuje tento stav v plastičtějším náhledu.

K obrázku a ke křivkám není zapotřebí zvláštního komentáře, co stojí za zaznamenání je pokles ceny podkladové akcie CVX o téměř dva dolary.

CVX – čtvrtek 31.10.2019

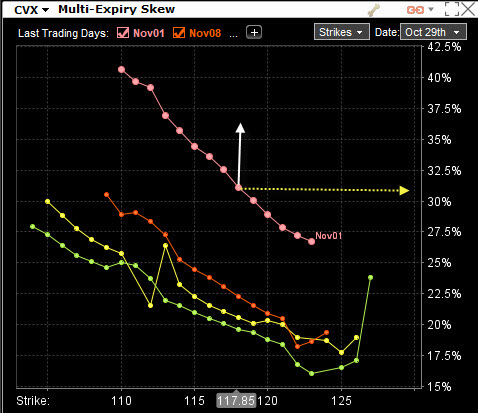

Den předcházející Earnings je ve znamení gradující Implied Volatility, což dokazuje níže uvedený obrázek.

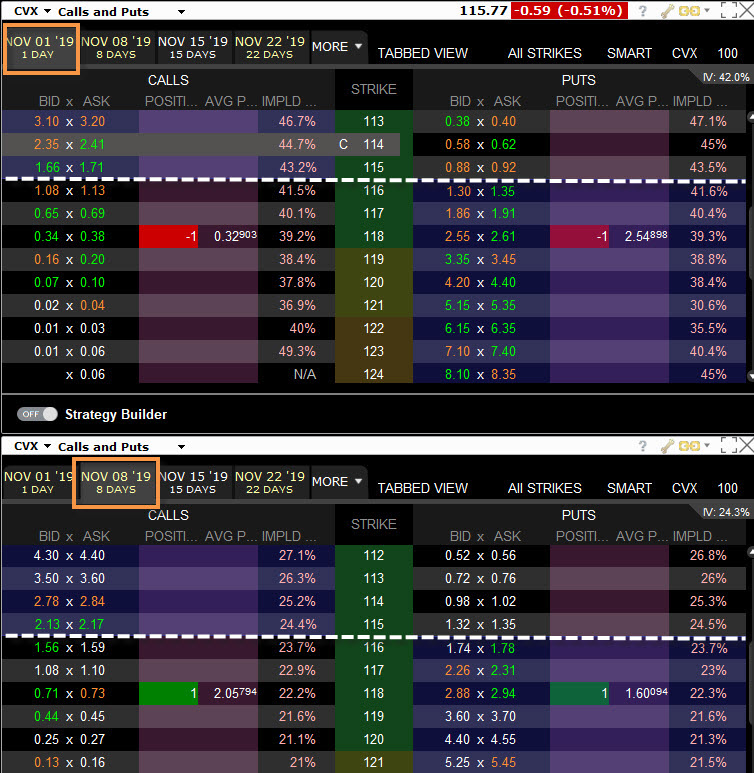

Nárůst Implied Volatility na strike opcí v nejbližší expiraci nad úroveň 40% je také ztvárněn v obrázku Volatility Skew v křivkách srovnání pro jednotlivé expirace.

Mohu s potěšením pozorovat, že nárůst Implied Volatility je doprovázen také poklesem ceny akcie CVX, což bude hrát dnes značnou roli při výpisu Short Put opce do zamýšleného Short Straddle -118/-118. Křivka skew pro nejbližší expirace je znatelně „odtržena“ od zbylých křivek pro vzdálenější expirace a zobrazuje tak vyhrocenou situaci vhodnou pro výpis opčních kontraktů. Na přiloženém obrázku je pak tento výpis zobrazen v obchodní platformě TWS.

Pořízený Short Straddle -118/-118 byl veden úmyslem získat co nejvíce peněz na pokrytí investice do již nakoupeného Long Straddle +118/+118 ve vzdálenější expiraci, k tomu mi měla dopomoci růstová trajektorie Implied Volatility v nejbližší expiraci nebo dobrý pohyb na podkladové akcií CVX, ideálně pak obojí současně. Přestože ale Implied Volatilita narostla, cena akcie klesla na hodnotu 115.77 USD ze 118.43 USD, tedy o -2.66 USD, což je méně než avizovaná potřeba vyplývající z BreakEven bodů popisovaných výše. Z obrázku vyplývá, že jsem vypsal Short Call 118 za cenu +32.90 USD a Short Put 118 za +254,90 USD, celkově jsem tak nyní přijal +287,80 USD. Znamená to, že při investici do Long Straddle +118/+118 ve výši -365.90 USD se mi nepodařila arbitráž prodáním opačné pozice za celkový kredit, protože jsem prodejem Short Straddle -118/-118 získal pouze +287.80 USD a v rozdílu jsem tak svou původní investici nezaplatil, ale zůstalo mi (-365.90 USD + 287.80 USD) celkově -78.10 neuhrazených nákladů.

Přestože bych mohl nyní konstatovat, že „arbitráž se nekoná“, nemusím nyní nijak zoufat, protože se mi nabízí několik možností, jak s danou situací pracovat, abych ji mohl vylepšit, a toto všechno navíc za předpokladu, že částka -78.10 USD je nyní již mou maximální možnou ztrátou při možnosti mít neomezený profit. Zemitější a mírně zkušený opční obchodník si jednoduše odplivne do odpadkového koše vedle svého kancelářského stolu a procedí mezi zuby strohé „..no nic, jedeme dál…“ a pokračuje ve žvýkání párátka vytaženého z právě snězeného španělského ptáčka. Jak je to možné? Vypsaný Short Straddle -118/-118, který expiruje zítra v pátek, bude jistě na některé z vypsaných opcí přiřazen (Assigned) a já na svůj účet obdržím přiřazené akcie CVX v odpovídajícím tvaru podle přiřazované vypsané opce. Pokud bude přiřazena Short Put 118, obdržím 100x Long akcií CVX za nákupní cenu 118 USD/kus, pokud bude přiřazena Short Call 118, obdržím 100x Short akcií CVX za prodejní cenu 118 USD. V pondělí před Open uvidím, jaká situace vlastně nastane a co to bude pro mě znamenat, protože „mám v zásobě“ Long Straddle +118/+118 právě v expiraci příští týden, což bude velmi pozoruhodné sledovat.

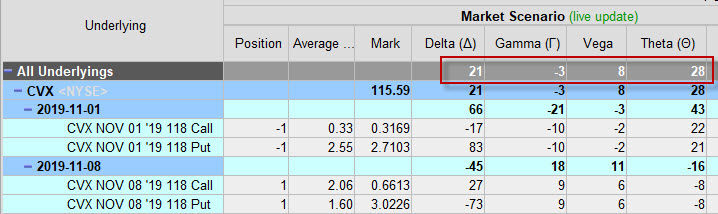

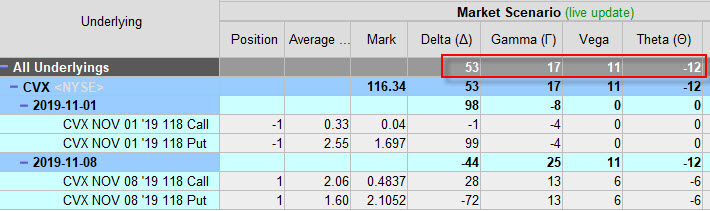

Mohu na závěr dne ještě nahlédnout do Risk Navigatoru a prohlédnout si celou mou konstelaci na titulu CVX.

Z výše uvedených náznaků dalšího postupu pak bude patrné, že řecká písmena mě již mnoho nezajímají. Mohu přesto konstatovat, že mám velmi lehce zápornou Gamma (téměř neutrální) a kladnou Théta, protože nyní, jeden den do expirace nejvíce ztratí na hodnotě vypsané opce, jejichž život zítra končí. Zítřejší expirace Short opcí pak způsobí návrat miniportfolia do stavu kladné Gamma a záporné Théta, protože mi na účtu zůstanou pouze Long opce tvořící Long Straddle +118/+118.

CVX – pátek 1.11.2019

Pátek 1.11.2019 byl ve znamení vyhlášení Earnings před otevřením trhů. Výsledky nebyly nijak ohromující a vedly k mírnému zklamání, což se projevilo v pohybu ceny během páteční obchodní seance. Na týdenním grafu mohu tuto cenovou aktivitu vypozorovat.

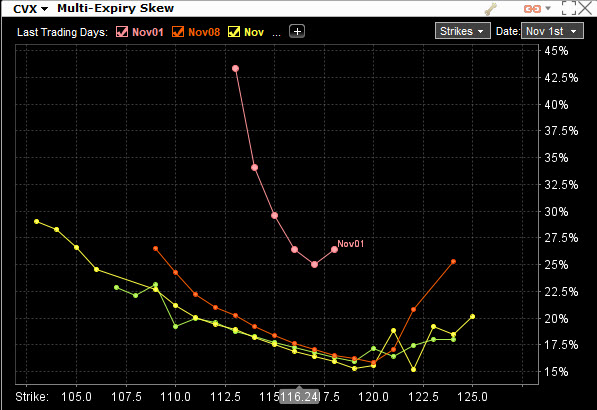

Cena se ze svých poklesů nezotavila a z předvýsledkových úrovní nijak významně nevystoupala ani neklesla a zůstala celý pátek v oblasti pod strike 118 mého vypsaného Short Straddle -118/-118. Své si odvedla také Implied Volatilita, která mě ale nyní významně nezajímá, protože již nebudu potřebovat její vlastnosti nijak využít, všechny pozice mám pořízeny, jak jsem potřeboval. Její pokles se projevil také v přiblížení křivky Volatility Skew zpět k průběhům skew ve vzdálenějších expiracích.

Protože jsem se nacházel v posledních chvílích života mého vypsaného Short Straddle -118/-118 mohu tuto skutečnost vyhodnotit také v okně Risk Navigatoru.

Potvrzuje se avizované překlopení pozice do situace, kdy budu mít opět kladnou Gamma a zápornou Théta, tedy situaci, kdy prim již hrají pouze mé Long opce z Long Straddle +118/+118 expirující příští týden. Tento pohled ale není pro mě nyní tak zajímavý jako skutečnost, že cena akcií CVX je nyní pod strike 118 a znamená to, že budu dnes přiřazen na Short Put 118 a obdržím na svůj účet -100x Long akcií CVX. Short Call 118 vyprší jako bezcenná a já se budu v pondělí před Open zamýšlet, jak s pozicí naložím dále a co vlastně pro mě znamená.

CVX – pondělí 4.11.2019

V pondělí následujícího týdne a týdne kdy expirují mé Long kontrakty, které představují Long Straddle +118/+118, dostávám zprávu od mého brokera, že jsem byl přiřazen na Short Put 118 a na mém účtu se tak opravdu objevují 100x Long akcie CVX za pořizovací cenu 118.00 USD/kus. Také vím, že si sebou vleču ztrátu -78.10 USD z neúspěšné arbitráže, kdy se mi nepodařilo výpisem Short Straddle -118/-118 plně zaplatit náklady na Long Straddle +118/+118. Co tedy bude mým přáním, abych mohl na pozici alespoň neprodělat? Nebudu nyní v žádném případě zejména chtít, aby se cena akcií CVX dále propadala, a to je mé hlavní přání. Na svém účtu totiž nyní mám 100x Long akcií CVX a Long Put 118, které tvoří Syntetickou Long Call 118 a mám navíc Long Call 118. Mé 100x Long akcie CVX mám nyní plně pod kontrolou, protože jsou plně hedžovány Long Put 118 a ať se nyní cena akcií nachází kdekoliv pod strike 118, mohu kdykoliv provedením Exercise Long Put 118 tyto akcie prodat za cenu 118 USD/kus, tedy za jejich pořizovací cenu. Protože 100x Long akcií CVX a Long Put 118 vytváří Syntetickou Long Call 118, za kterou jsem zaplatil -78.10 USD (momentální ztráta), mohu nyní více než potřebovat, aby cena neklesala, ale naopak rostla, protože na této Syntetické Long Call již nemohu prodělat více než je jejich pořizovací cena (-78.10 USD), ale naopak neomezeně vydělat, pokud by cena rostla nad strike 118. To není celé, mám k dispozici ještě zbylou Long Call 118, kterou mohu nyní prodat a obdržet další peníze zpět, ideálně by pak tento prodej mohl pokrýt dosavadní náklady a já pak mohl spoléhat pouze na uptrend při nulových nákladech na Syntetickou Long Call 118, která by mohla vydělávat. To je ovšem velmi optimistický scénář, který může a nemusí nastat, proto jsem postupoval sice v tomto duchu, nicméně jsem byl velmi opatrný a pozici upravil ihned po Open trhů. Přestože výsledky CVX nebyly nijak uspokojivé, cena při pondělním Open neklesala a přibližovala se ke strike 118, tedy strike mé Syntetické Long Call 118 a samostatné Long Call 118.

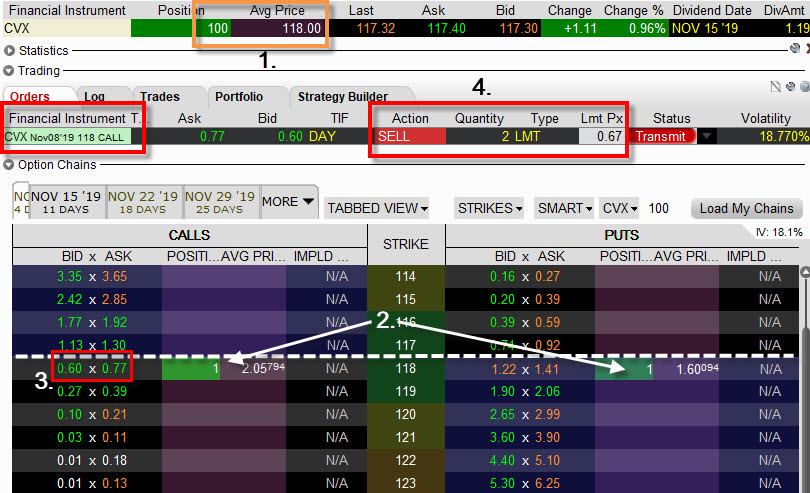

V této situaci, kdy cena neklesala, jsem měl možnost pozorovat, co dělá má pozice a jaké se nabízejí ceny k transformaci další úpravou do mnou požadované výstupní formace v platformě TWS.

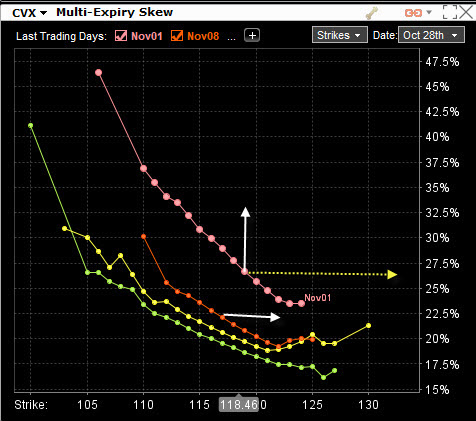

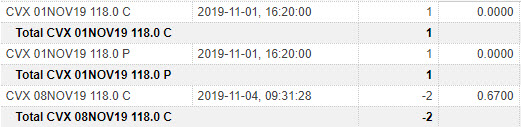

Na obrázku je vidět, že jsem měl na svém účtu 100x Long akcií CVX (1) s pořizovací cenou 118 USD/kus. Také jsem mohl v opčním řetězci vidět Long Straddle +118/+118 (2). Protože se cena Long Call 118, která není součástí Syntetické Long Call 118 (sestavené z 100x Long akcií CVX a Long Put 118), nyní pohybuje na zajímavé výši, která by mohla uhradit mé dosavadní náklady (3), rozhodl jsem se pro závěrečnou úpravu pozice do zafixovaného profitu. Za těchto cenových podmínek jsem zadal příkaz na prodej 2x Long Call 118 (4), který by prodal mou současnou Long Call část původního Long Straddle +118/+118 a současně za zadanou cenu vypsal další Short Call 118, která vytvoří Conversion na strike 118 a uzamkne nabízený profit. Mohu vyplnění příkazů pozorovat na obrázku níže, jak poté vypadala má pozice v platformě TWS.

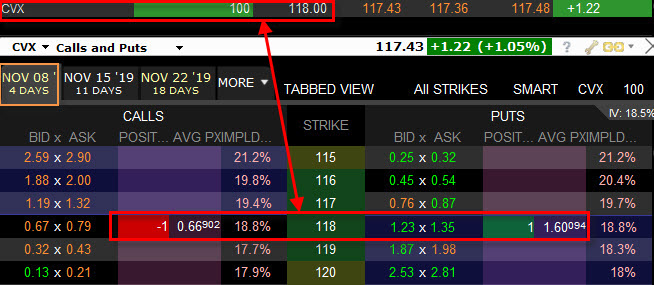

Na obrázku je vidět vytvořená Conversion po vyplnění prodejního příkazu na prodej 2x Long Call 118. Nyní se mi již nemůže stát nic jiného, než že budu mít profit na této transakci, který jsem přijetím Prémií za tento dvojnásobný prodej vytvořil. Mohu jej rekapitulovat pohledem do TradeLog platfotrmy TWS.

V TradeLog mohu vypozorovat pod označením (1) osud mého Short Straddle -118/-118 z minulého týdne, kdy Short Call 118 expirovala jako bezcenná a Short Put 118 byla přiřazena, což vedlo k nákupu 100x Long akcií CVX za nákupní cenu 118 USD/kus. V horním řádku (2) je rozkliknutý prodejní příkaz na prodej dvou Call opcí na strike 118, který vytvořil Conversion. Mohu zjistit, že jsem obdržel 2x +67.00 USD s poplatky -0.89 USD, přijal jsem tak na svůj účet +133.11 USD. Tímto jsem uhradil své původní náklady ve výši -78.10 USD a zůstal mi (+133.11 USD – 78.10 USD) profit ve výši +55.01 USD.

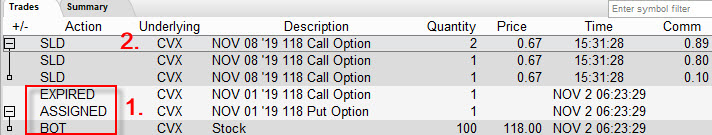

Mohu stejnou transakci také vypozorovat na výpise ze svého obchodního účtu, kde je zachycena transakce s přiřazenými akciemi.

![]()

V další části výpisu jsou pak zaneseny transakce s opčními kontrakty na CVX.

Na nepovedenou arbitráž a špatné hospodářské výsledky společnosti Chevron to není zase tak špatný výsledek, jsem spokojen. Nyní se nic špatného nemůže stát, u páteční expirace budu buď přiřazen na vypsané Short Call 118 nebo uplatněn na Long Put 118, což v každém případě povede k získání 100x Short akcií CVX za cenu 118 USD/kus, které vykompenzují mnou držené 100x Long akcie CVX, vše zmizí a zůstanou mi pouze peníze, představující profit +55.01 USD. Možná by mohl někdo nyní namítnout, že jsem obchod uzavřel do Conversion brzy a mohl nechat cenu pracovat v můj prospěch a mohl by mi k tomu podsunout graf s průběhem ceny akcie CVX po vstupu do této uzavírací pozice Conversion, který je níže.

Mohu sledovat, jak po mém uzamknutí profitu do Conversion cena CVX výrazně posílila a na této úrovni setrvala do expirace celé Conversion. Mohl jsem tak o pár chvil později po vstupu do Conversion provést výpis 2x Call opcí na strike 118 s příjmem Prémia ve stovkách dolarů namísto pouhých +67 USD. Já ale do budoucnosti nevidím a nemohu takové cenové průběhy vůbec předpokládat. Obchoduji to, co vidím a nikoliv to, co bych vidět chtěl a takové „pohledy do zpětného zrcátka“ mě nechávají zcela chladným. Vycházel jsem v danou chvíli zcela pragmaticky ze situace, která mi byla nakloněna natolik, že jsem mohl vzít profit s vědomím, že fundamentální zpráva nebyla dobrá, takže mohu být rád, že jsem vypsal do Conversion alespoň za tuto cenu, pokud by cena například dále padala (a to by nebylo nic nepravděpodobného), mohl bych mít problémy uzamknou alespoň tento mírný zisk.

Tři obchody, tři profity, jeden by si řekl, že to není vůbec špatné a z tohoto pohledu to tak může opravdu vypadat. Všechny obchody byly postaveny tak, aby těžily z pohybu Implied Volatility a k tomu jsem si vzal na pomoc posouzení ostatních risků, které mohly mé pozice výrazněji destruovat. Práce s Ratio Spready v prvních dvou případech je ale značně riziková v případě, kdy nevím, co budu s takovou strategií dělat, pokud půjde výrazně proti mně, toto bych chtěl na závěr článku opravdu zdůraznit. Obchod s Horizontal Skew na titulu s CVX je pak pravým opakem, kdy po celou dobu obchodu mám pod kontrolou maximální možnou ztrátu a velmi významnou a dobrou naději na případný značný profit. Tento přístup s pokusem o arbitráž opačných kombinací a následnou prací se Syntetickou pozicí se dá samozřejmě výrazně vylepšovat, toto bych však nechal na případném individuálním zkoumání…:c)

Komentáře a příspěvky prosím směrujte do Diskuzního fóra do tohoto vlákna :c)

Sleduj facebook, napiš e-mail nebo tweet

Pokud se nepletu, tak předražená je PUT opce na strike 134, nikoliv CALL (na 3. obrázku).

Zdravím,

no jasně, hledím do toho celé dny, takže se mi občas takové věci jednoduše přihodí…už jsem to opravil. Děkuji za pozorné čtení, Jirka :c)

Ahoj Jirko,

Dík za super články! Co se týče kvality obsahu, tak podle mě jsi v kategorii „heavy weight“! 🙂

Chtěl jsem se zeptat, jakou strategii ze série článků o delta neutral, bys doporučil pro menší účty okolo 10 000$?

Díky

Jakub

Ahoj,

musíš počítat s tím, že tě 100 akcií nesmí stát více než 10.000 USD, při 50% marginu můžeš využít do 20.000 USD na nákup akcií, ale to by bylo velmi napjaté. Osobně bych doporučil Long Put s Long akciemi nebo Long Call s Short akciemi vždy jedna opce a odpovídající počet akcií v ceně cca do 150 USD, což je značné množství titulů. To vše na osahání celého konceptu, aby jsi věděl, jak se to chová a co to umí, než získáš nějakou jistotu a nadhled při jednotlivých transakcích. Pokud nebudeš dělat nějaké významné chyby a vyrobíš ztrátu, nebude nijak dramatická, pokud budeš mít profit, nebude to asi nějaké zhodnocení ve stovkách procent, ale bude to přiměřená odměna při přijatelné psychickém pocitu z obchodování. Osobně bych pak vypíchl kombinaci Long Put + Long akcie + Dividendy (jako bonus, který pomůže umazat kousek případné ztráty), Jirka :c)

utratil tak na tuto likvidaci částku –97.72 USD. Celkově mi po této transakci zůstal na účtu (+196.69 USD – 97.22 USD)

Ahoj,

asi tam máš překlep, já bych tam dal (+196.69 USD – 97.72 USD)

OK, díky, opraveno :c)