Vím, co jsou VX futures a vím, čemu se říká jejich Spread, navíc mám možnost získat zdarma vhodná data. To by mohl být dobrý začátek pro bližší náhled na možné spreadové obchodování. V minulém článku jsem také popisoval přijatou metodu, kterou budu chtít spreadové pozice pozorovat, abych mohl vyhodnotit případné obchodní příležitosti. Spočívala v tom, že pokud si budu hodnotu spreadu na VX futures nějak vyhodnocovat, vždy to bude pohledem Short bližší VX futures a Long vzdálenější VX futures.

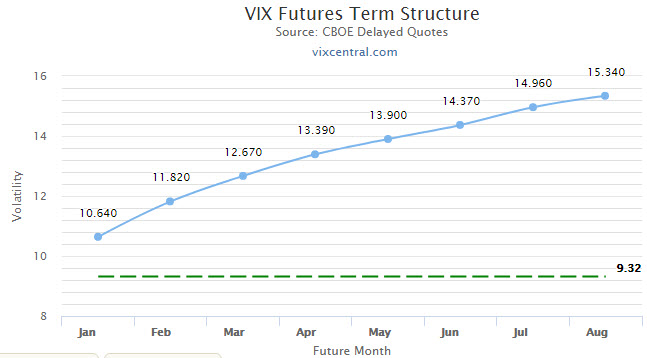

Pokud bych si zobrazil časovou strukturu momentálně obchodovaných VX futures, zobrazila by se mi předpisová křivka volně stoupající a vyjadřující, že všechny kontrakty jsou tím dražší, čím je jejich vzdálenost do jejich expirace delší.

Předpisová křivka s vyznačenými hodnotami jednotlivých měsíčních VX futures pak také zobrazuje situaci, že hodnoty všech VX futures jsou vyšší než spotová cena volatility – hodnota VIX Indexu, když nejblíže k její hodnotě se nachází cena nejbližšího VX futures. Popisovaná situace se jmenuje Contango a v této konstelaci se VX futures nacházejí v převážné části času. Hodnota Contango na trzích s VX futures pak vyjadřuje období klidu na trzích (zejména akciových, měřených indexem S&P 500), to je momentálně ten nejzákladnější poznatek. Pokud by byl klid na trzích zachován a vycházel bych z předpokladu, že hodnota VIX Indexu bude neustále zhruba na stejné úrovni, pak by v trhu příznačném pro Contango působením běhu času jednotlivá VX futures vytrvale ztrácela na své ceně a postupně by při svých poklesech a následných expiracích splývala s hodnotu VIX Indexu. Zdálo by se pak, že by stačilo pouze shortovat jakékoliv VX futures a úspěch by měl být zaručen. To je férová úvaha, která však musí být založena na varování, že trhy VX futures (trhy s deriváty volatility obecně) mají dvě základní vlastnosti, které si musí být obchodník vědom.

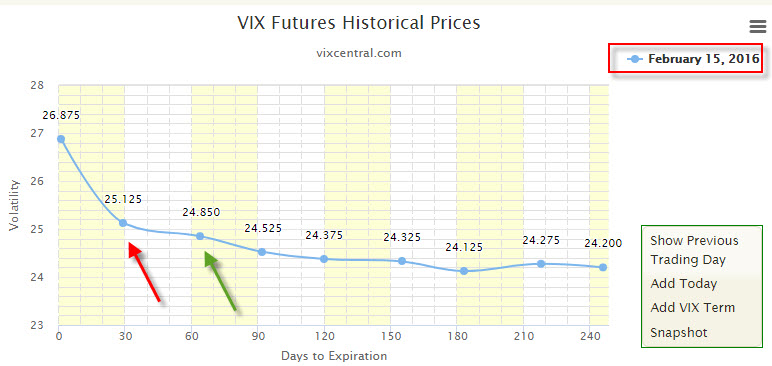

1/ Tendence dlouhotrvajícího Contango může být vystřídáno konstelací Backwardation během velice krátkých okamžiků. Narušení časové struktury, kdy jsou naopak nejdražší nejbližší VX futures kontrakty je otázka opravdu krátké doby, v extrémních situacích se tak může stát v průběhu i několika hodin. Na obrázku je patrné časová struktura příznačná pro Backwardation, kterou bylo možné pozorovat 15.2.2016

Za pozornost stojí pozorovat chování například druhého a třetího VX futures kontraktu (červená a zelená šipka), která označuje březnový a dubnový kontrakt. První kontrakt je těsně před expirací a je to únorové VX futures.

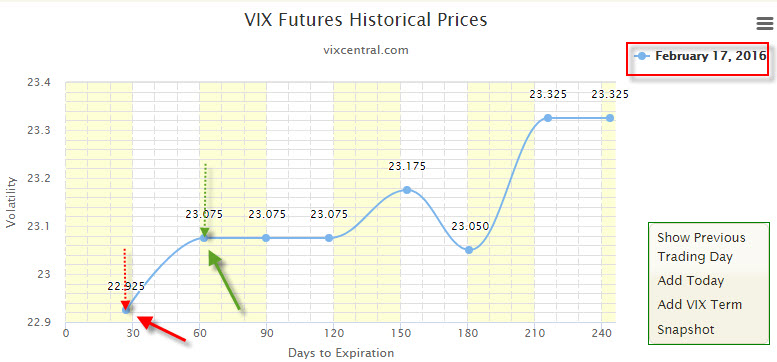

2/ Volatilta je tzv. „mean reverting“. Znamená to, že ačkoliv jsou obraty z konstelace Contango do Backwardation velmi rychlé, tak je také znatelná velmi viditelná snaha trhů s VX futures v takové neobvyklé situace také nezůstávat v extrémní části času s jasnou tendencí návratu do původní časové struktury Contango. Pokud byla na výše uvedeném obrázku znázorněno Bacwardation ze dne 15.2.2016, tak na níže uvedeném obrázku je situace s cenami VX futures a časovou strukturou o pouhé dva dny později, tedy ze dne 17.2.2016.

Šipkami jsem opět vyznačil obě VX futures z předcházejícího obrázku, nyní se však již březnový kontrakt stal prvním v pořadí a dubnový kontrakt druhým v pořadí. Patrné formování časové struktury do Contango tak přineslo, oproti předchozímu obrázku, pokles březnového VX futures z ceny 25.125 na cenu 22.925 (pokles o -2.200 bodu) a také pokles dubnového VX futures z ceny 24.850 na cenu 23.075 (pokles o -1.775 bodu)

Oba znázorněné obrázky s časovou strukturou pak vycházejí z logiky přijaté metodiky, kdy pozoruji spread jako hodnotu Short bližší VX futures a Long vzdálenější VX futures. Již z této ukázky by měla být patrná první obchodní příležitost, a to taková, že kdybych opravdu 15.2.206 pořídil Short březnové VX futures a Long dubnové VX futures, tak za tyto pouhé dva dny mi Short VX březnové futures nadělí +2.200 USD profit a Long dubnové VX futures přivodí -1.775 USD ztrátu, aby celý spread vytvořil +425 USD profit. Pokud bych tedy do pozice vstoupil a vystoupil na zobrazovaných hodnotách a držel se mé metodiky, tak bych 15.2.2016 nakoupil sledovaný VX spread za +25.125 USD -24.850 USD (Short březen/Long duben) za +275 USD, byl by to tak případ, který jsem popisoval v minulém článku, kdy za nákup spreadu ještě dostanu zaplaceno a také by to korespondovalo s ukázkou s auty z minulého příspěvku, kdy vzdálenost mezi těmito sledovanými auty je velmi malá (dokonce záporná -2.75 bodu (viz dále v textu), proto budu investovat do roztažení vzdálenosti a investice by pak činila +275 USD (za investici bych ještě dostal zaplaceno). Za dva dny, 17.2.2016 bych pak spread prodal (protože jsem jej předtím nakoupil) za -22.925 USD +23.075 (Long březen/Short duben) za +150 USD. Vzdálenost mezi auty tak narostla na +1.50 bodu. Celkově bych pak profitoval za tyto dva dny +425 USD.

Co by to vlastně mohlo znamenat? Nic jiného, než že obchodování spreadu VX futures s různou expirací bude v prvním případě obchodování „poruch časové struktury“ nebo alespoň jejich výrazných diskrepancí.

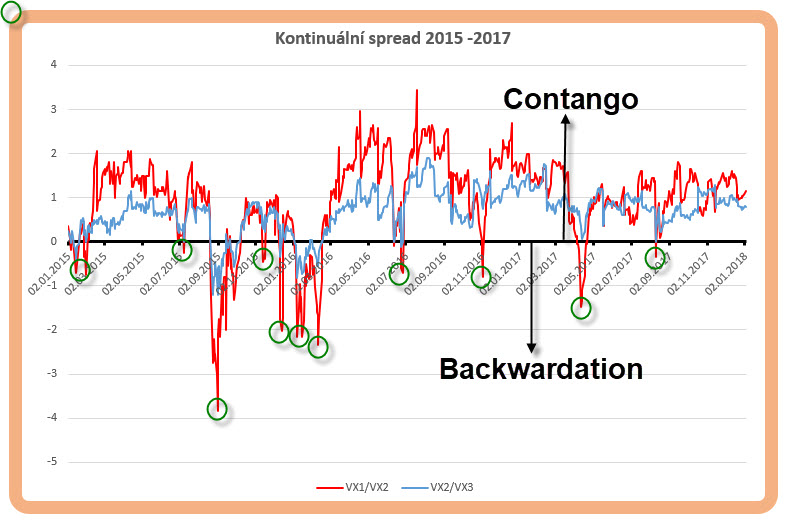

Pro mé potřeby si takové poruchy vyhledávat je zapotřebí si uvědomit, jak se mi budou vlastně zobrazovat v číslech a jak taková čísla interpretovat. Pokud bych tedy využil hodnot kontinuálních pospojovaných kontraktů z datového zdroje popsaného v minulém článku, tak bych si mohl takové nesrovnalosti v časové struktuře VX futures zobrazit v grafu. Pokud bych pak z těchto datových řad provedl výpočet spreadu tak, že budu od ceny vzdálenějšího VX futures odečítat ceny bližšího VX futures, mohu si zobrazit pro první tři VX futures za období let 2015 -2017 jejich vzájemné spready tak, jak je patrné níže uvedeném obrázku

Vypočtené spready na kontinuálních kontraktech by vytvořily velmi pilovité křivky. Křivky se pak pohybují v grafu nad a pod hranicí nula (na ose x). Zásadní logika výpočtu jednotlivých hodnot křivek, kdy odečítám vzdálenější cenu od bližší mi pak sděluje, že v případě, že je hodnota záporná (v grafu pod nulovou osou) je stav, kdy jsou hodnoty bližšího VX futures vždy dražší než hodnoty VX futures vzdálenějšího a trhy se tak nachází v Backwardation. V opačném případě, kdy se hodnoty křivky nachází v kladných číslech (nad nulovou osou), jsou hodnoty bližších VX futures vždy nižší než hodnoty VX futures vzdálenějších, a to je charakteristické pro Contango na trzích VX futures. Jednoduché zobrazení pak graficky charakterizuje míru, jakou je časová struktura VX futures narušena.

Další výrazně odezíratelnou vlastností křivek je jejich špičatost a zejména tendence se ze záporných hodnot ostře vracet do hodnot kladných, a to s téměř stejnou rychlostí, jako do těchto záporných hodnot zabředla. Potvrzuje to vlastnost „návratu k normálu“, tedy to, že se trhy v situaci Backwardation necítí komfortně a chtějí se vrátit do situace, kdy všechny VX futures budou v konstelaci Contango.

V grafu mohu pozorovat červenou křivku spreadu prvního a druhého VX futures, která je agresivnější než křivka modrá, která zobrazuje spread druhého a třetího VX futures. Větší agresivita prvních dvou VX futures kontraktů pak potvrzuje, že na tržní výkyvy reagují bližší VX futures daleko citlivěji, než VX futures vzdálenější.

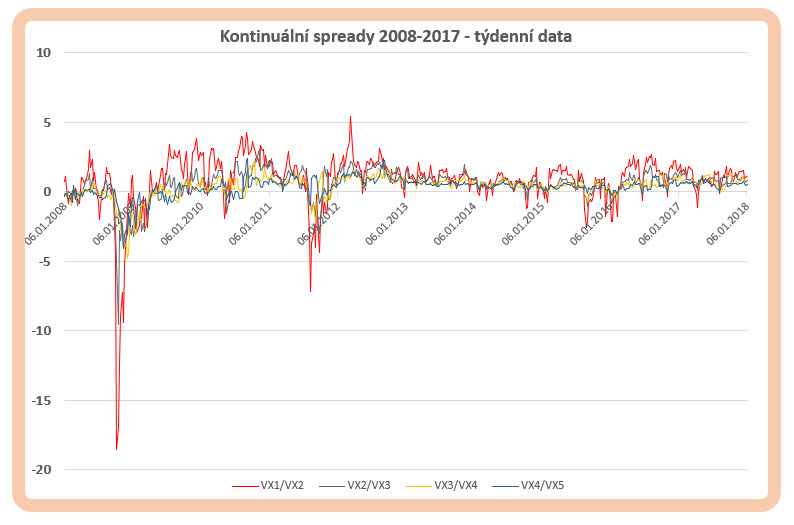

Pro dokreslení představy, jaký vývoj prodělaly hodnoty jednotlivých spreadů v desetileté historii a potvrzení, že nejagresivněji se choval spread nejbližších VX futures, je patrné z grafu desetiletého chování spreadů prvních pěti VX futures. Aby graf nepůsobil „slitým dojmem“ z velkého množství zpracovaných dat, jsou v grafu vyneseny pouze týdenní data za posledních deset let

Červené reakce spreadu nejbližších dvou VX futures zcela jasně vyznačují období všech významnějších krizí na finančních trzích za posledních deset let zcela přesně a také podle očekávání.

Ve shrnutí se pak nabízí velmi jednoduchá odpověď na základní otázku „Proč bych měl vůbec takové spready obchodovat?“. Obchodování spreadů, například u klasických komodit, jako jsou futures kontrakty na zemědělské plodiny, masa, energie, drahé kovy apod. vyžadují zejména komplexní fundamentální znalosti o příslušných podkladech. Struktura nabídky a poptávky, skladové zásoby, vývoj osetých ploch, průběhy sklizní, šířící se infekce, záplavy, sucha, stávky, vývoj počasí a všemožné jiné znalosti dopomáhají obchodníkům z takovými komoditami a jejich spready se alespoň v základech orientovat a umožnit základní predikci nějakého trendu a z něj odvozené obchodní rozhodnutí. To vyžaduje komplexní přehled, studium a neustálé sledování těchto fundamentů ovlivňujících možný budoucí pohyb. Pohyby VX futures naopak takové ucelené znalosti jakoby nevyžadovaly. Každý obchodník pozná, že trhy, například měřené indexem S&P 500, padají, protože jednoduše tento index je v červených číslech. Napětí na trzích je pak jednoduše poznatelné z „červené záplavy“ hodnot drtivé většiny akciových indexů, obchodovaných akciových titulů, étéefek a všemožných investičních nástrojů, ale také z běžných novinových titulků, hlavních televizních zpráv a rozvášněných internetových médií a diskuzí. Napětí na trzích, které by se pak možná už dalo i krájet, pak pozná každý (i méně zkušený) obchodník a nemusí pro takovému zjištění vynaložit nějakou speciální námahu. Stačí pak jen velmi jednoduché porozumění fungování trhů s volatilitou a obchodování derivátů volatility by pak nemuselo být nepřekonatelnou záležitostí

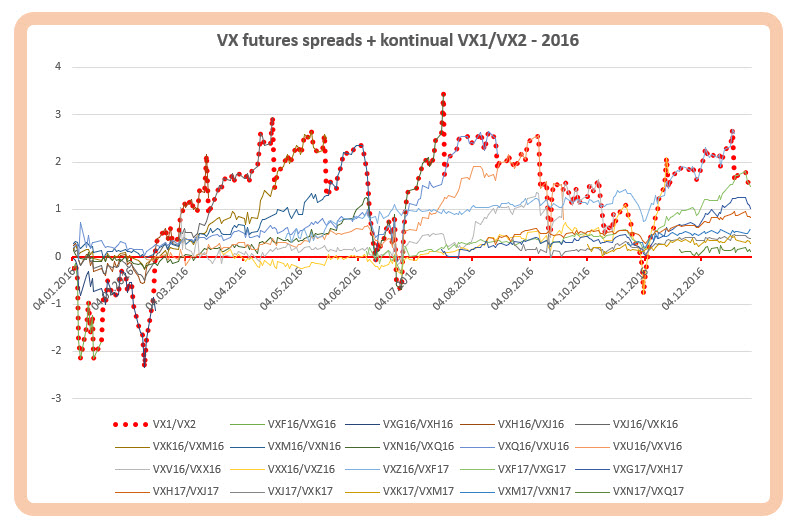

Pomocí kombinace kontinuálních kontraktů a pomocí nich vytvořených spreadů podle metodiky Short bližší a Long vzdálenější, pak mohu na takových datových řadách odezírat obchodní příležitosti a tyto potom přenášet do konkrétních cen jednotlivých spreadů pro příslušné VX futures. Na níže uvedeném obrázku je vidět rok 2016 vyjádřený v průbězích jednotlivých spreadů samotných VX futures (tenké různobarevné křivky) a kuličkovou křivkou znázorněn průběh spreadu vyjádřený pomocí prvních dvou kontinuálních kontraktů.

Je evidentní, že spread prvních dvou VX futures vykresluje v grafu nejextrémnější průběhy (tento spread je vtělen do hodnot kuličkové křivky). Pokud se graf ocitá v Backwardation a klesá pod nulu, jsou všechny VX spready na jiných kombinacích než první/druhý vždy se slabším průběhem a jsou nad kuličkovou křivkou. Naopak, pokud kuličková křivka vykresluje maxima, jsou všechny ostatní kombinace (jiné než první/druhý) vždy také slabší a jsou pod hodnotou kuličkové křivky. Opět potvrzení „Podivuhodného příběhu Benjamina Buttona“, kdy Brad Pitt, čím více stárnul, tím byl větší nevycválané děcko. Také VX futures, čím méně má do své expirace a blíží se sklonek jeho života, chová se nejvolatilněji ve svých reakcích na tržní turbulence.

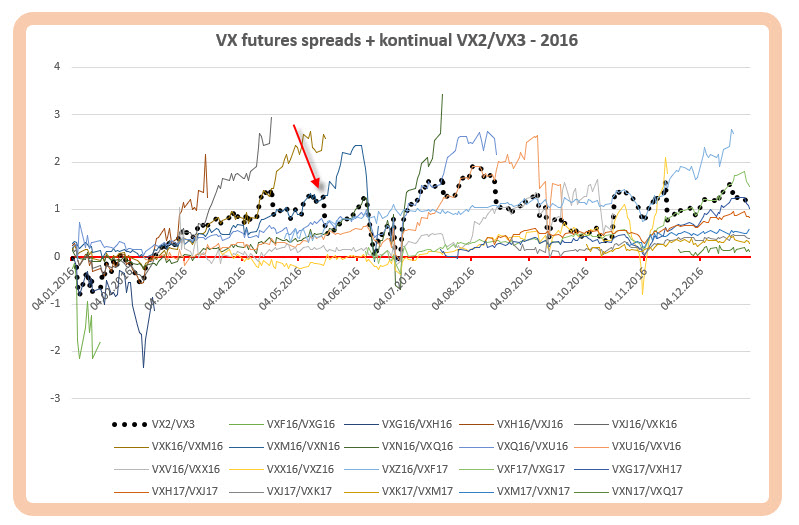

Pokud bych si ve stejném grafu za rok 2016 zobrazil jednotlivé spready VX futures a přidal k nim křivku spreadu jiných kontinuálních VX futures, například druhého a třetího v pořadí, mohl by obrázek vypadat takto

Černá kuličková křivka (zobrazuje spread „druhý/třetí“ sestavený z kontinuálních kontraktů) již není tak dramatická, jako červená v předcházejícím obrázku a má plynulejší průběh. Při vyhledávání příležitostí pak musím mít na paměti upozornění z minulého článku, že pospojováním cen do kontinuálního kontraktu musím každou viditelnou příležitost na těchto kontinuálních kontraktech podrobit testu na příslušných VX futures z důvodů „střídání pořadí“ na druhém a třetím místě plynutím času. V grafu je pak takové střídání označeno červenou šipkou, kdy kuličková křivka opouští tenkou modrou křivku příslušných VX futures, které byly v danou chvíli druhé a třetí v pořadí, aby se v okamžiku šipky tyto dva kontrakty staly prvním a druhým v pořadí a žily si do expirace svůj vlastní život mimo černou kuličkovou křivku kontinuálního spreadového kontraktu.

Historická výkonnost

Měření historické výkonnosti na základě analýzy historických dat obecně prezentuji nerad, protože v něm vidím snahu podsouvat jiným nějaký vlastní možný obchodní přístup, který nemusí být každému vlastní, proto se budu snažit takovou historickou výkonnost jenom nějakým způsobem naznačit a ponechat případně na každém, aby si na svých datech vyzkoušel pouze to, co by mu mohlo sedět.

Short VX1/Long VX2

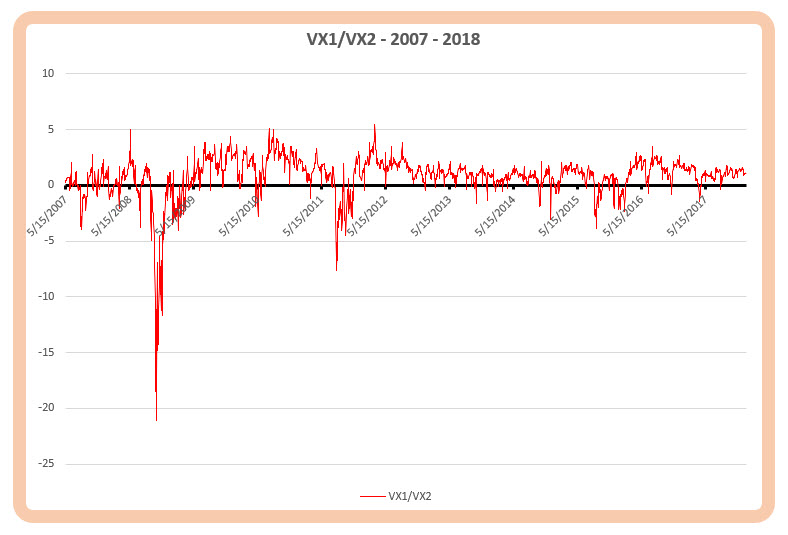

Z textu již vyplynulo, že největší pohyby vykonávají nejbližší VX futures. K vyhodnocení historického výkonu se tak spread prvních dvou VX futures přímo nabízí. Pokud bych si takový spread zobrazil na desetileté historii, tak bych mohl jeho grafický výsledek pozorovat jako na obrázku níže

Protože se jedná o spread sestavený z kontinuálních VX futures kontraktů, mohu jeho hodnoty považovat „za konečné“ protože první VX futures v pořadí, které tvoří tento spread končí svou účast v tomto spreadu svou expirací a zánikem, proto případné obchodní signály (vstupy a výstupy) mohu přímo z takového průběhu zjišťovat. Z obrázku pak mohu pouhým okem vypozorovat nejnižší maximální hodnotu takového spreadu, která se přihodila dne 16.10.2008 a byla na hodnotě -21.10 bodu. Takový pokles spread předvedl v období vrcholící finanční krize a mohl by představovat jakýsi pomyslný maximální risk. Nikdy jindy v historii nemohu takový pokles pozorovat. Jak si tedy takovou výkonnost mohu představit, zejména s ohledem na drastický pokles v období finanční krize v letech 2008-2009?

Pokusím se otestovat za desetileté vyobrazené období postup, kdy budu vstupovat do spreadové pozice pouze v případě, že budou trhy prvních dvou VX futures v konstelaci Backwardation, to znamená, jeho hodnota bude záporná. Budou to tak jen ty vyobrazené vstupy, které by se na křivce grafu nacházely pod nulovou osou. Budu jednoduše, ve světle příkladu z předcházejícího článku, investovat pouze za situace vyhrocené nejkratší vzdálenosti mezi auty a spoléhat se, že se jejich „vzdálenost roztáhne“. Protože je situace Backwardation na trzích VX futures doprovázena propady trhů, které způsobují dramatický růst cen VX futures, a to nejvíce nejbližšího, mírně méně druhého nejbližšího a následně mírněji třetího nejbližšího…budu se tedy spoléhat, že všechny VX spready začnou s vyhlídkou uklidnění trhů klesat a tento pokles bude opět nejrychlejší na nejbližším VX futures, méně rychlý bude na druhém VX futures v pořadí. Má investice do nejkratší vzdálenosti mezi auty pak bude těžit z „rozdílu rychlosti“ obou aut, kdy jedno z nich pojede rychleji než druhé i když obě auta budou mít stejný směr jízdy.

Pro takové vstupy si naformuluji zcela jednoduchá pravidla a mohl by to tak být jakýsi velmi primitivní obchodní plán:

1/ Do spreadu budu vstupovat, pokud na Close příslušného dne bude hodnota mého spreadu prvních dvou VX futures nižší než -1.00 bodu. Budu se přitom spoléhat na vypozorovanou vlastnost, že trhy mají tendenci se rychle vracet do Contango, tedy táhnout a vracet hodnotu mého spreadu do kladných hodnot. Do pozice nevstoupím v týdnu, kdy expiruje první VX futures mého spreadu, spread by tak měl velmi málo času k projevu výše popsaného efektu. Nevstoupím tak v pondělí a úterý expiračního týdne.

2/ Z pozice budu vystupovat na Stop-Lossu ve výši -2.000 USD. Chci se chránit před nepříjemnými a neočekávanými propady. Pokud na Close dne, kdy budu v pozici, bude hodnota drženého spreadu nižší o tuto hodnotu, z pozice vystoupím.

3/ Z pozice budu vystupovat na Profit Targetu ve výši +2.000 USD. Pokud na Close dne, kdy budu v pozici, bude hodnota drženého spreadu o tuto hodnotu vyšší, z pozice vystoupím.

4/ V pozici budu vždy pouze s jedním spreadem, pokud držený spread nezasáhne Profit Target nebo Stop-Loss, pozici zlikviduji v úterý na Close před středeční expirací prvního VX futures ze spreadu.

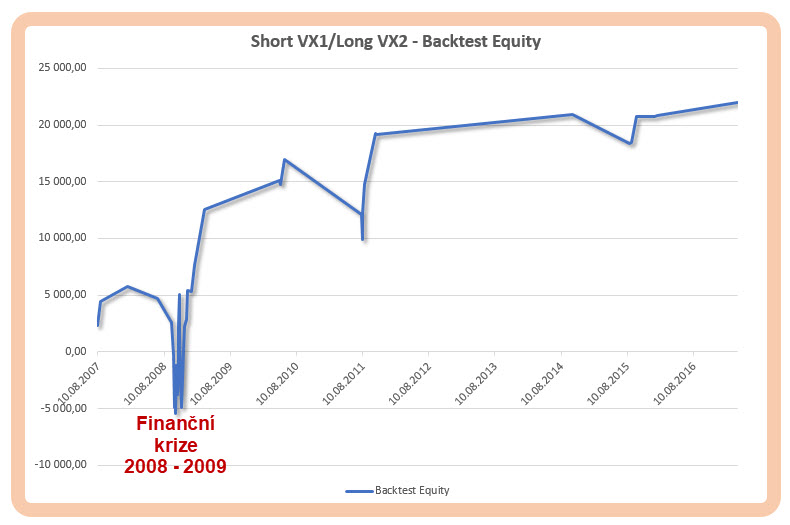

Při respektování těchto velmi jednoduchých pravidel, s přijetím risk/reward ve výši 1:1 (Stop-Loss -2.000/Profit Target +2.000), bych mohl za analyzované desetiletí vypozorovat výkonnost vyobrazenou na obrázku.

Přijatý jednoduchý obchodní plán by provedl celou velmi jednoduchou strategii přes finanční krizi v letech 2008-2009 s nevýraznou ztrátou, aby zaznamenal ve zbylém období více než +20.000 USD profit při jednokontraktní pozici.

Není to nic dokonalého, jedná se ale pro názornost o velmi jednoduchý obchodní přístup. Jeho ladění a zkoumání určitě zcela jistě přináší spoustu možností k vylepšení a také zvýšení výkonnosti. Zjevnou nevýhodou je krátká doba trvání obchodu pro možné projevení „mean reverting“ vlastností obchodovaného spreadu prvních dvou VX futures (potažmo volatility obecně), protože příležitost držet tento obchod je maximálně jeden měsíc, než první VX futures ze spreadu expiruje. Nechám pak na každém k vyzkoušení, jak by dopadlo například případné rolování drženého spreadu do dalšího měsíce a vytvoření dalšího prostoru pro možný pozitivní vývoj držené pozice.

Short VX2/Long VX3

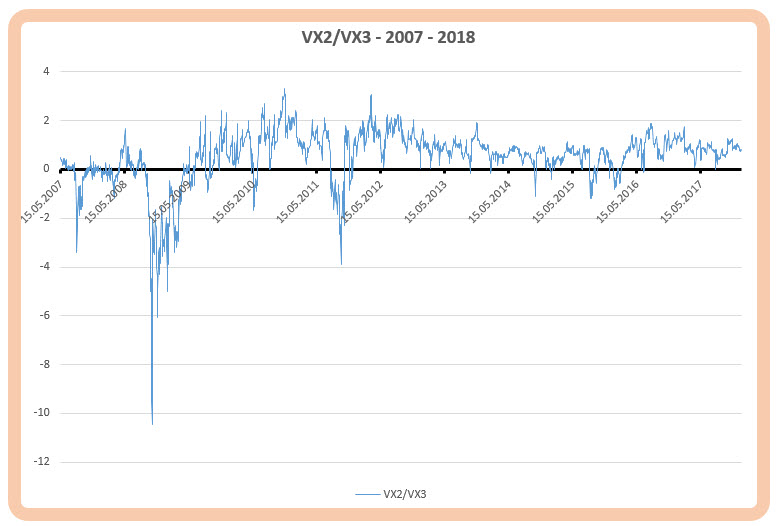

Velmi zajímavé je pak prověření výkonnosti druhé nabízené kombinace, a to spreadu „druhého/třetího“ VX futures, kdy zejména prostor pro držení spreadu se oproti ukázce na prvních dvou VX futures zdvojnásobuje. Protože druhé a třetí VX futures v pořadí reaguje na otřesy na trzích vlažněji než první VX futures, bude obrázek s průběhem takového spreadu patrně méně dramatický a jeho desetiletý průběh na grafu sestaveného z vypočítaného spreadu pomocí kontinuálních VX futures kontraktů je vidět na obrázku.

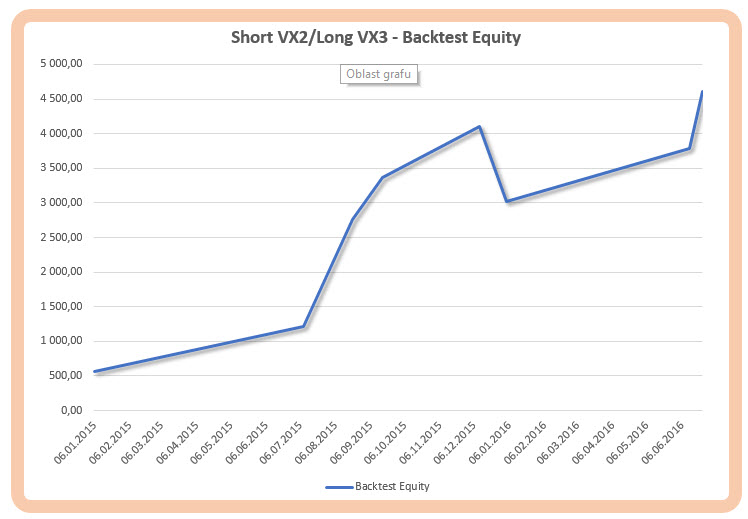

Protože je celkový průběh klidnější a také v období finanční krize tento spread vykázal za dobu co byl v postavení „druhý/třetí“ maximální nejnižší hodnotu téměř poloviční než v předcházejícím případě s nejagresivnější kombinací „první/druhý“, upravil jsem pro prozkoumání výkonnosti můj obchodní přístup. Oproti předcházejícímu případu jsem do historické analýzy nezapojil Stop-Loss, Profit Target jsem stanovil na +500 USD a do obchodu jsem vstupoval vždy při překročení nulové hranice, znamená to tedy, že jsem vstupoval při jakémkoliv sebemenším náznaku konstelace Backwardation na těchto VX futures a pro možné dvouměsíční držení jsem věřil, že návrat do Contango bude potvrzen a obchod bude úspěšný díky „mean reverting“ vlastnosti chování VX futures. Pro názornost jsem otestoval pouze období 2015-2018 a výsledek equity křivky historické analýzy je zobrazen na níže uvedeném obrázku.

Při nemnoho obchodních příležitostech pouze v jednom případě byla zaznamenán ztráta, zbylé obchody byly úspěšné. Celkově je toto analyzované období (posledních třech let) charakterizováno dlouhotrvajícími obdobími odrážejícími se Contango na trzích těchto VX futures, obchodních příležitostí tak bylo poskrovnu.

K prozkoumání je samozřejmě mnoho jiných kombinací „třetí/sedmý“, „čtvrtý/osmý“…, na zváženou je samozřejmě také zapojení weeklys VX futures kontraktů…. Zkoumání těchto potenciálních obchodů a modifikace obchodních plánů by pak mohlo být náplní „neviditelné“ práce každého obchodníka, který by se chtěl do seriózního zkoumání chování VX futures pustit.

Obchodování VX spreadu v TWS

Přestože se zdají obchodní příkazy se vstupy a výstupy do jednotlivých spreadových pozic s VX futures nepřehledné, můj broker (Interactive Brokers) takové obchodování výrazně zjednodušuje. Nejenomže umožňuje takový spread jedním příkazem koupit nebo prodat, ale také je možné u něj průběžně takovou pozici monitorovat k případnému obchodu. Protože je mezi čtenáři mnoho těch, kteří jsou vybaveni obchodní platformou TWS, ukážu, jak jednoduše s takovou VX futures spreadovou pozicí v této platformě zacházet.

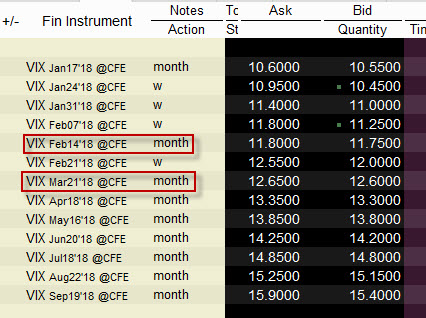

V jednoduchém příkladu budu chtít nejdříve monitorovat a poté obchodovat VX Futures spread mezi únorovým a březnovým VX futures kontraktem, tedy spread mezi momentálně druhým a třetím měsíčním VX futures v pořadí. Do příslušné záložky v TWS si navolím jednotlivé VX futures kontrakty, abych měl následně z čeho vybírat.

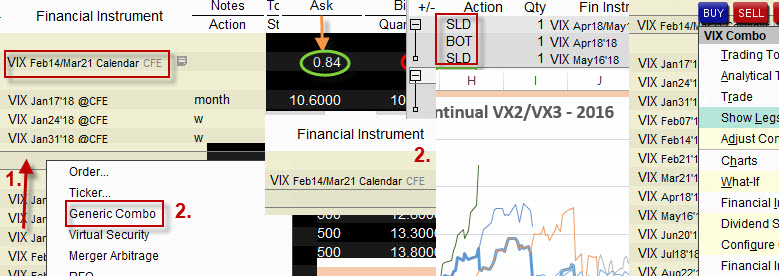

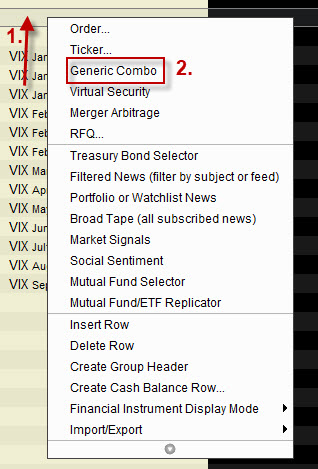

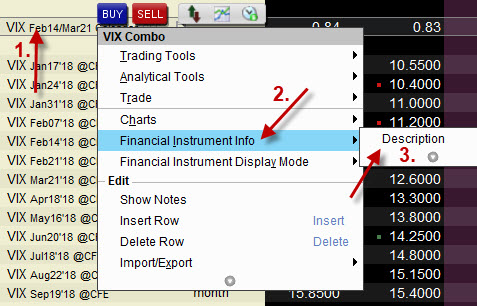

Poté kliknu na prázdný řádek, kde chci mít umístěn svůj zamýšlený spread pravým tlačítkem myši. Po tomto kliknutí (1) vyberu z nabídky „Generic Combo“ (2)

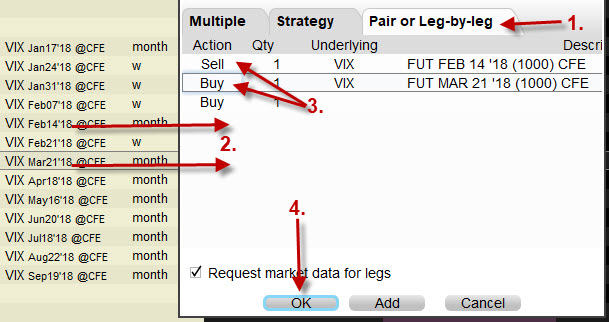

Po potvrzení této volby dojde k otevření okna, ve kterém si kliknu na záložku „Pair or Leg-by-leg“ (1) a do prázdné plochy tohoto okna tažením myší (2) přetáhnu požadované VX futures kontrakty. Tyto se mi přenesou, zbývá mi pouze definovat jejich „obchodní polohu“, podle mé metodiky chci bližší VX futures pozorovat jako možnou pozici Short a vzdálenější VX futures jako možnou pozici Long, proto toto zobrazení potvrdím výběrem „Sell“ nebo „Buy“ (3) u příslušných kontraktů. Okno zavřu kliknutím na „OK“ (4)

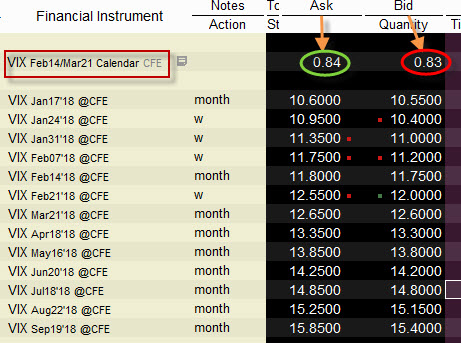

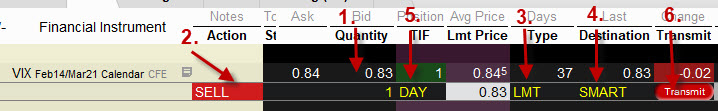

Po potvrzení předcházející předvolby se mi do příslušného řádku přenese zadaná kombinace zamýšleného spreadu druhého a třetího VX futures současně s aktuálními hodnotami Ask a Bid. Je vidět, že tento spread má momentálně hodnotu +0.84 (Ask) a +0.83 (Bid). Cena je kladná a oznamuje mi, že se trhy VX futures momentálně nacházejí v Contango. V tomto tvaru tak mohu vytvořit řádky s jednotlivými libovolnými kombinacemi spreadů VX futures a pohodlně pozorovat jejich aktuální ceny pro možné obchodování v analýzou vyhodnocených okamžicích.

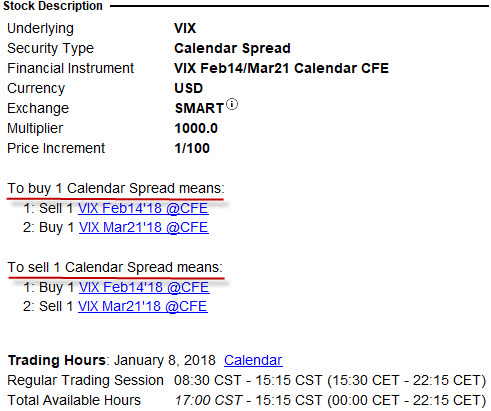

Pokud bych se chtěl dozvědět bližší informace o zobrazované pozici, stačí opět kliknout pravým tlačítkem myši na řádek vytvořeného spreadu (1) a z nabídky vybrat „Financial Instrument Info“ (2) a potvrdit volbu „Description“ (3)

V informačním okně se pak mám možnost přesvědčit, že má pozice je kalendářní spread, hodnota bodu je 1.000 USD a instrukce, jakou budou prováděny jednotlivé transakce, pokud budu chtít spreadovou pozici kupovat (BUY Calendar Spread) nebo prodávat (SELL Calendar Spread)

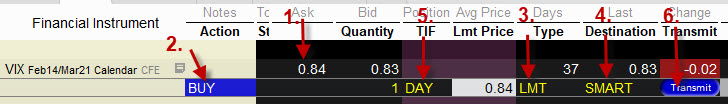

V případě, že bych se rozhodoval, že bych chtěl spread zakoupit, protože si budu myslet, že jeho hodnota poroste, nemusím přemýšlet o jednotlivých příkazech pro každé VX futures tvořící spreadovou pozici, ale koupím jej celý najednou. V řádku spreadové pozice kliknu pravým tlačítkem myši ve „sloupci Ask“ (1) a vytvořím automaticky „nákupní příkaz“ (2). Ve sloupci Type vyberu položku „Limit“ (3) a upravím cenu, kterou chci dosáhnout (0.84), ve sloupci Destination ponechám „Smart“ (4) a ve sloupci TIF vyberu „Day“ (5). Celý tento příkaz odešlu kliknutím na „Transmit“ (6).

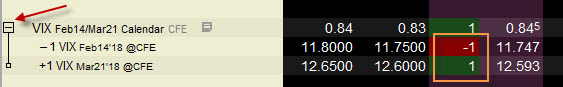

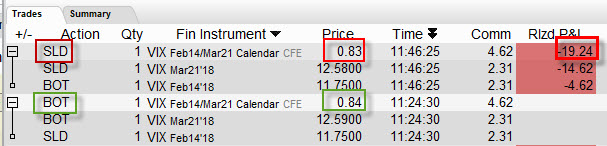

Vzhledem ke značné likviditě je příkaz vyplněn téměř okamžitě za požadovanou cenu. Pokud bych chtěl prozkoumat složení pozice, kliknutím na rozevírací tlačítko se zobrazí obě části spreadu pro kontrolu typu pozice jednotlivých částí spreadu. Mohu pak pozorovat, že jsem opravdu prodal bližší VX futures a nakoupil vzdálenější VX futures

Pokud bych se chtěl pozice zbavit a opět z ní vystoupit najednou, vytvořím opačný příkaz založený na stejné logice. V řádku spreadové pozice kliknu pravým tlačítkem myši ve „sloupci Bid“ (1) a vytvořím automaticky „prodejní příkaz“ (2). Ve sloupci Type vyberu položku „Limit“ (3) a upravím cenu, kterou chci dosáhnout (0.83), ve sloupci Destination ponechám „Smart“ (4) a ve sloupci TIF vyberu „Day“ (5). Celý tento příkaz odešlu kliknutím na „Transmit“ (6)

Příkaz je opět, díky značné likviditě, okamžitě vyplněn a celá pozice mi zmizí. Mohu pak vypočítat, že jsem pozici koupil za 0.84 bodu (-840 USD) a prodal ji za 0.83 bodu (+830 USD), prodělek je -10 USD a navíc poplatky za provedené transakce s jednotlivými VX futures. Protože mě každá transakce s VX futures stála -2.31 USD poplatek, za čtyři transakce to činí -9.24 USD. Celkově by pak můj účet byl ochuzen touto „ukázkovou transakcí“ o -19.24 USD

Margin

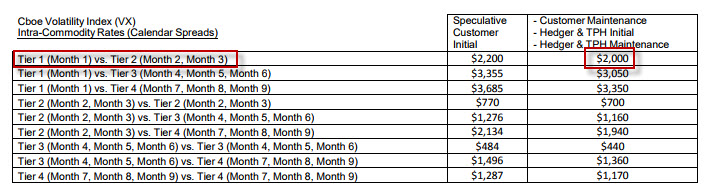

Nezanedbatelnou obchodní položkou je marginový požadavek na spreadové pozice s VX fututres. Tento je zveřejněn na CFE (Chicago Futures Exchange) zde (kliknutím na odkaz Read more…v odstavci Current CFE Margins) a vyplývá z něj, že margin na spreadovou pozici kalendářního spreadu s VX futures je nižší než pro obchodování samotného VX futures kontraktu, a to dosti výrazně. Jeho požadavek se mění v souvislosti s obchodovanou kombinací VX futures.

Z obrázku vyplývá, že například kalendářní spread složený z prvního a druhého VX futures kontraktu je zatížen požadavkem na Maintenance Margin ve výši 2.000 USD.

Dlužno připomenout, že v současné době se můj broker kryje výrazným navýšením takového marginu z obavy o možné nepředvídatelné chování VX futures v souvislostí z jejich dlouhodobě nízkými cenami a vyhodnocenou možnosti nenadálých prudkých navýšení těchto cen při hrozícím propadu trhů. Snad to nebude trvat věčně :c)

Článek by mohl posloužit jako základní náhled na nejjednodušší pozorování a možnost obchodování kalendářních spreadů vytvořených s VX futures na bázi porušení časové struktury jednotlivých VX futures ze stavu Contango do Backwardation a návratu do „normálního stavu“. Nechci vytvářet dojem, že toto jsou nejskvělejší obchody ze všech, stojí ale určitě za zaznamenání a podrobení nějaké základní analýze. V určitých tržních situacích pak můžou být velmi dobrým obchodním nástrojem s vhodnou a předvídatelnou výkonností.

Sleduj facebook, napiš e-mail nebo tweet

Ahoj, data koninálních kontraktů na Qunadlu měly nedávno 17 dni výpadek (20.4. až 7.5). Nevíte prosím o jiném zdroji kontinuálních dat? Zkouším je počítat z měsíčních kontraktů, ale ne vždy se shodují s Quandlem (někdy ano, někdy ne). Rád bych ještě nějaký jiný zdroj, s kterým bych svoje výpočty porovnal.

Ahoj Zdenku,

nevím o jiném zdroji kontinuálního VX futures kontraktu než na Quandl.com, možná někdo poradí…Řešením je samozřejmě „vlastní výroba“, což je ale značně nekomfortní. Nicméně, díval jsem se dnes na data alespoň prvních dvou kontinuálních VX futures na Quandl.com a data za období, které uvádíš (20.4. – 7.5.) tam v těchto časových řadách vidím bez nějakého přerušení, vypadá to v pořádku, ostatní řady jsem nezkoumal, ahoj, Jirka :c)

Ahoj Jirko, zajímavé, zkušel jsem to z více IP adres, ta data kus chybí u všech continuous futures. I když stáhnu CSV ze stránek nebo použiju plugin v Excelu. Ty máš placenou verzi? Já testuji free registraci.

třeba tady ta:

https://www.quandl.com/data/CHRIS/CBOE_VX2-S-P-500-Volatility-Index-VIX-Futures-May-2018-Continuous-Contract-2-VX2

2018-05-09,16.25,16.36,15.55,15.6,15.625,-0.6,85044.0,2665.0,155704.0

2018-05-08,16.35,16.57,16.2,16.25,16.225,-0.1,63529.0,141.0,144591.0

2018-05-07,16.4,16.5,16.12,16.35,16.325,-0.05,56930.0,1201.0,136711.0

2018-04-20,16.55,17.3,16.3,17.05,17.025,0.45,122638.0,210.0,154875.0

2018-04-19,16.25,17.15,16.25,16.6,16.575,0.15,93014.0,240.0,160086.0

2018-04-18,16.4,17.2,16.05,16.4,16.425,0.05,117995.0,1481.0,164747.0

2018-04-17,17.4,17.45,15.95,16.4,16.375,-0.9,149551.0,5211.0,179537.0

Ahoj Zdenku, tak nevím, kde jsem udělal chybu nebo se přehlédl, ale nyní také vidím po stažení dat, že mi toto období chybí, takže beru zpět část mé předchozí odpovědi. Používám na Quandl.com také free registraci, placené databáze nepožívám. Nezbývá tedy než si chybějící data doplnit z jednotlivých VX futures stažením například ze stránek CBOE Historical Data…Ahoj, Jirka :c)