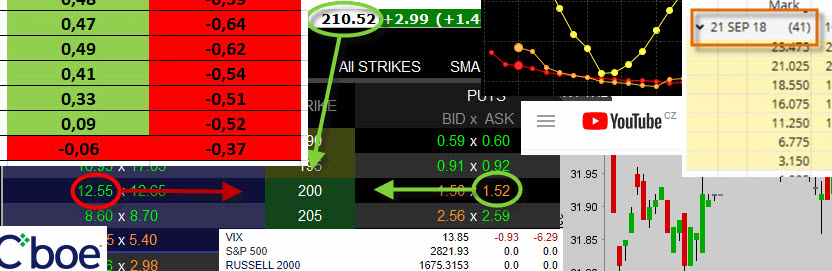

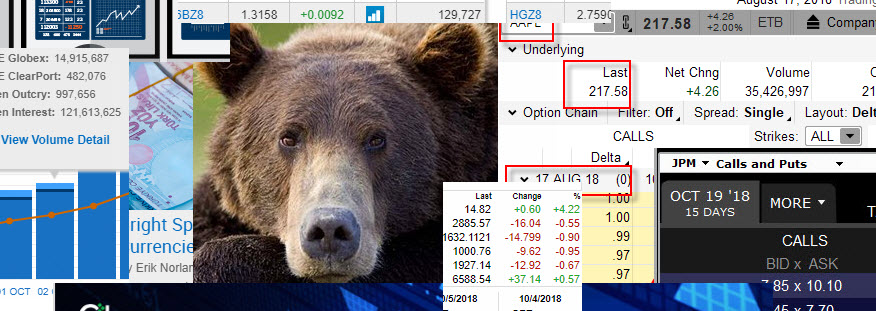

Vypisování Short Call opcí a pořizování Long Call opcí na vyšším strike je jedna z disciplín opčního tradingu, která pro můj účet znamená pořízení Call Bear Spreadu, pokud oba tyto úkony provedu současně (výpis Short Call a nákup Long Call na vyšším strike), obdržím na svůj účet Kredit, protože ceny Continue Reading