„Práce hyzdí“ – prohlásil Krásný Princ v pohádce Byl jednou jeden král. Pronést tuto zcela holou větu si ovšem mohl dovolit, asi proto, že se nacházel v pohádkové říši a byl pravděpodobně pohádkově zabezpečen. Trading ale není procházka po Disneylandu nebo sledování argentinské telenovely, trading je především velmi tvrdá práce. „Nevěřím ničemu“ by mohlo být dobré základní a výchozí motto k jakémukoliv typu obchodování. Osobně jsem se snažil vždy prozkoumat a vyzkoušet vše, o čem jsem se doslechl nebo přečetl a co mě zaujalo. To je ovšem nudná, časově náročná a namáhavá práce. Výsledkem takového, zdánlivě zbytečného snažení, bylo nečekané zjištění. Většina proklamovaných a prezentovaných věcí, strategií a přístupů je k ničemu. Abych někomu nekřivdil, tak to myslím v „základních obrysech“ těchto prezentovaných věcí. Z každého poznatku jsem si pak musel vzít pouze „kostru myšlenky“ a na tuto kostru „nahodit své vlastní maso“. Jaký typ masa jsem pak na kostru nahodil, tak takový organizmus pak následně vznikl. Byl to buď nepoužitelný lenochod, věrný pes nebo zákeřný jedovatý had.

V minulém článku Earnings – I. jsem popisoval, jak nám jednodenní hodnota Implied Volatility může pomoci při predikci následného jednodenního pohybu a takovou predikci jsem následně vztáhl k hodnotě ATM opcí. Na základě těchto úsudků jsem pak deklaroval, že pořizovat ATM Long Straddle (ATM Long Call + ATM Long Put) těsně před vyhlášením Earnings je velmi nevhodné, protože kupujeme za nejdražší možnou hodnotu v nejméně vhodný čas. Protože jsem si uvědomil, ve světle úvodního odstavce článku, že jsem se takovou svou jednoduchou proklamací vlastně přiblížil tomu, co jsem výše popisoval, chtěl bych v dnešním článku toto jednoduché tvrzení „ATM Long Straddle v předvečer Earnings NE!!!“ rozvést a ukázat, jestli jsem měl pravdu či nikoliv.

Vypočtená hodnota první směrodatné odchylky z hodnoty Implied Volatility na denní bázi (podle minulého článku) mi může ukazovat, s jakou pravděpodobností (68%) zůstane hodnota sledovaného titulu ve vypočteném cenovém rozsahu. Hodnota jednotlivých Long opcí Call i Put pro ATM Long Straddle, pořizovaný v předvečer Earnings by pak mohla přibližně odpovídat tomuto cenovému rozsahu daného vypočtenou hodnotou první směrodatné odchylky. Se stejnou logikou bych mohl usoudit, že dvojnásobná hodnota takového cenového rozpětí pak bude zobrazovat pravděpodobnost podle interpretace druhé směrodatné odchylky, tedy pravděpodobnost 95% nějakého pohybu uvnitř vypočteného cenovém rozpětí. Takovou logiku pak použiji na „vylepšování“ této jednoduché strategie ATM Long Straddle, o které odvážně tvrdím, že takto v tuto danou chvíli spojenou s Earnings nefunguje.

Abych takovou věc mohl obhájit, provedl jsem sérii backtestů na historických datech tří vybraných společností. U každé z nich jsem analyzoval dvacet vyhlašovacích dnů zpětně do historie a u každé z nich jsem použil pět konkrétních vylepšení, které měly domnělé nepříznivé důsledky z pořízeného ATM Long Straddle eliminovat. Ukážu nejdříve principy těchto vylepšení.

Vertikální Debetní Spread

Základem každého pokusu o vylepšení pozice ATM Long Straddle pořízené bezprostředně před vyhlášením výsledků je získat část vynaložených prostředků na nákup opcí zpět a snížit tak náklad na pořizovanou pozici. Protože výchozím bodem mé úvahy byl výpočet možného jednodenního pohybu na základě směrodatné odchylky, kterou by mohly reprezentovat cenové pohyby v rozpětí daném pořizovacími cenami obou opcí Long Straddle, tak prvním vylepšením by byl výpis příslušné Short opce na strike, který leží nejblíže za tímto vypočítaným cenovým pásmem. Situace je vidět na níže uvedeném obrázku.

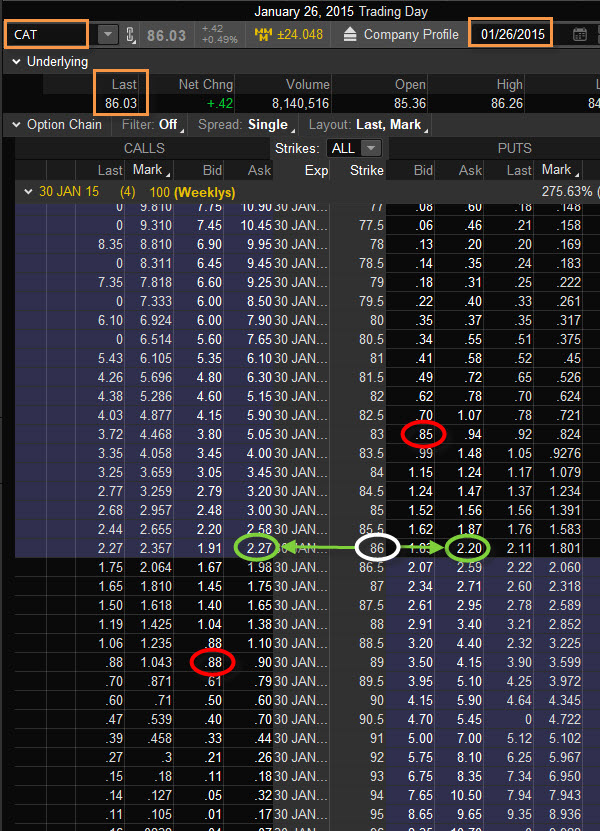

Při pořízeném ATM Long Straddle na strike 86 za cenu Long Call -227 USD a Long Put -220 USD jsem vypsal Short Call na strike 89 (za +88 USD) a Short Put na strike 83 (za +85 USD). Celkem jsem Long Straddle nakoupil za -447 USD (-227 USD – 220 USD) a tímto výpisem získal +173 USD (+88 USD + 85 USD). Mé náklady na celou pozici se snížily na -274 USD. Celkově tedy, podle výše uvedeného obrázku, vidím Vertikální Debet Spready na obou stranách opčního řetězce – Call Bull Spread +86/-89 a Put Bear Spread +86/-83. Oba tyto spready mají maximální možný potenciál profitu rozsah svých strike v dolarovém vyjádření, od kterého musím odečíst náklady na jejich pořízení. Rozsah mých strike na každé straně je 3 body, tedy maximální profit je +300 USD, od kterého musím odečíst -274 USD náklady na pořízení těchto Debetních spreadů, maximální potenciál profitu je tak +26 USD. Takový maximální profit utržím, pokud budou obě opce spreadu „v penězích“, v mém případě musí být cena nad strike 89 Short Call opce nebo pod 83 strike Short Put opce, cena tak musí o tři body klesnout nebo o tři body vystoupat, abych utržil maximální profit, a to není u Earnings nerealistický předpoklad. Profit je ale velmi malý, ve výši +26 USD. To je sice pravda, ale pokud se cena dostatečně nepohne mimo strike Short opcí a zůstane v cenovém pásmu +/- 3 USD pohybu, potom obě Short opce vyprší jako bezcenné a má původní investice bude o tuto sumu přijatého prémia snižovat celou původní investici do ATM Long Straddle. Long Straddle pak bude mít samozřejmě také nějakou cenu, podle toho, jak bude některá s Long opcí v penězích, ztráta z původní investice bude ale vždy nižší, než by byla, kdybych žádné Short opce nevypisoval. Pokud by však cena podkladu udělala po Earnings razantní pohyb, je konstrukce takových Debetních Spreadů variantou, kdy takový extrémnější pohyb bude omezen právě vypsanými opcemi. Strike ve vzdálenosti tři body od ATM Long Straddle jsem volil tak, že je to první možný strike ležící za cenou generovanou cenami Long opcí mého ATM Long Straddle. Cena Long Call 86 byla 2.27 USD, tedy Strike Short Call byl stanoven na 86 + 2.27 = 88.27 USD a nejbližší vyšší strike je tak 89. Stejně tak pro cenu Long Put 86 ve výši 2.20 USD by tedy Strike Short Put byl stanoven na 86 – 2.20 = 83.80 USD a nejbližší nižší strike je stanoven na 83. Tyto strike tak reprezentují očekávaný pohyb s pravděpodobností první směrodatné odchylky, tedy s pravděpodobností 68%. Toto je velmi konzervativní vylepšení původní pozice ATM Long Straddle, která sází na opatrnost a důraz na eliminaci původních nákladů.

Ratio Spread 1.SD + 1.SD

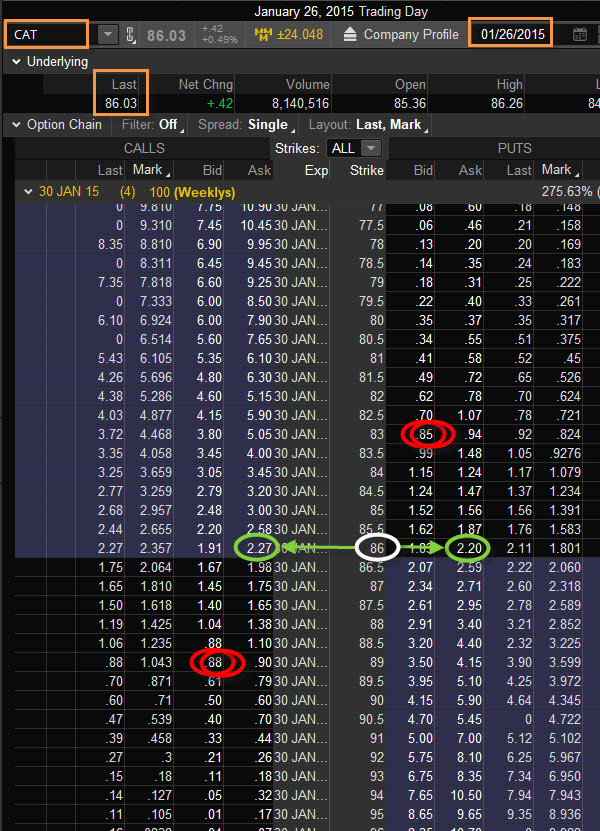

Vylepšení předchozího přístupu je agresivnější a značně riziková úprava. Vychází s konstrukce Debetních spreadů na obou stranách Call i Put na strikes na úrovni první směrodatné odchylky, pouze s tím, že na takových strikes jsou vypsány vždy dvě Short opce, situace znázorněna na obrázku

Na takovou pozici se pak mohu dívat opět jako na dva Vertikální Debetní Spready a navíc ještě na Short Strangle na stejných strikes, nejběžněji je pozice popisována jako Ratio Spread. Co takovou pozicí mohu získat a co mohu ztratit? Výpisem takových opcí je získání dalších +173 USD, takže mé původní náklady jsou již jen -274 USD (původní) + 173 USD = -101 USD. Pokud by cena po vyhlášení Earnings zůstala v očekávaném pásmu +/- 3 USD, tak taková eliminace nákladů by byla ku prospěchu celkové pozici, pravděpodobně bychom mohli na celém obchodu profitovat nebo ztratit bezvýznamnou část investovaných prostředků. Long opce by pravděpodobně vždy měly nějakou hodnotu a pokud by byla vyšší než 101 USD, tak by byl obchod ziskový, zjednodušeně řečeno, profit by nastal v případě pohybu o více než jeden dolar ale ne více než o tři dolary a „něco málo“ centů. Při nečekaném a velkém pohybu jakýmkoliv směrem o více než tři dolary pak obchod utrpí ztrátu a tato ztráta může být neomezená. Obě Short opce by byly v penězích. Jedna ze Short opcí by tvořila Vertikální Debetní Spread (Call nebo Put) a přinášela by maximální profit +26 USD (viz předchozí vylepšení), ale druhou Short opci „v penězích“ bych musel likvidovat. Náklady na tuto likvidaci by téměř vždy přinesly obchodu ztrátu a ta by byla tak významná, nakolik by byla tato likvidovaná opce ponořena „do peněz“. Toto vylepšení je opravdu značně agresivní a rizikové a mohlo by se hodit pro velmi klidné tituly, pravdou ale je, že právě takové tituly nenabízejí mnoho prémia na takových strikes ve vzdálenosti první odchylky, protože se o „klidovosti“ takových titulů všeobecně ví a toto povědomí je zakomponováno do nízké Implied Volatility opcí na tyto tituly.

Ratio Spread 1.SD + 2.SD

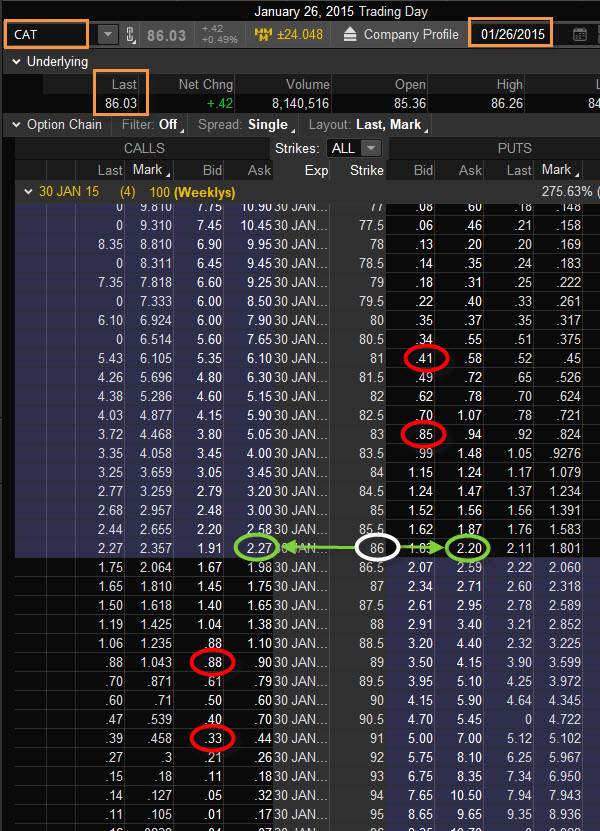

Snahou o získání dalšího prémia za přiměřeného snížení rizika by se mohla považovat úprava předchozího Ratio Spreadu se Short opcemi vypsanými na strike reprezentující první směrodatnou odchylku, posunutím strike vypsaných Short opcí na každé straně opčního řetězce na takovém strike, který by reprezentoval cenový pohyb uvnitř pásma s pravděpodobností druhé směrodatné odchylky, tedy cenový pohyb v takovém pásmu s pravděpodobností ve výši 95%. Takovou situaci jsem zachytil na níže uvedeném obrázku.

Strike vzdálenějších Short opcí jsem stanovil tak, že je to první možný strike ležící za dvojnásobkem ceny generovaným cenami Long opcí mého ATM Long Straddle. Cena Long Call 86 byla 2.27 USD, tedy Strike Short Call byl stanoven na 86 + (2.27*2) = 90.54 USD a nejbližší vyšší strike je tak 91. Stejně tak pro cenu Long Put 86 ve výši 2.20 USD by tedy Strike Short Put byl stanoven na 86 – (2.20*2) = 81.60 USD a nejbližší nižší strike je stanoven na 81. Tyto strike tak reprezentují rozpětí očekávaného pohybu s pravděpodobností druhé směrodatné odchylky, tedy s pravděpodobností 95%. Risk celé pozice je však jiný než u předcházející kombinace, kdy byly obě Short opce na stejných strike na obou stranách Call i Put. Získal jsem další prémium, které však není tak vysoké jako u předešlého příkladu, konkrétně za Short Call na strike 91 jsem získal +33 USD a Short Put na strike 81 jsem získal +41 USD, celkem tedy +74 USD. Mé náklady na pozici tak klesly z -274 USD na rovných -200 USD. Pokud se cena po Earnings pohne minimálně o dva dolary, můžeme očekávat možný profit. V případě proražení strike bližší Short opce, ale neproražení strike vzdálenější Short opce, dosáhneme na maximální profit tříbodového Vertikálního Debetního Spreadu +300 USD, od kterého odečteme původní náklady -200 USD, maximální profit pak bude +100 USD. Pokud se cena bude držet mezi strike vzdálenějších Short opcí, nic jiného se nestane. V případě pohybu za hranicí druhé směrodatné odchylky, které reprezentuje vzdálenější strike vzdálenější Short opce budeme vystavení neomezené možnosti ztráty, zvláště pokud bude pohyb fatální. Tuto Short naked opci budeme muset likvidovat. Všechny náklady na její likvidaci, které přesáhnou částku +100 USD utrženého zisku na Vertikálním Debetním Spreadu pak půjdou na vrub této ztráty. Break Even bod celé pozice tak leží ve vzdálenosti +100 USD nad strike Short Call 91 a pod strike Short Put 81. Ztrátu tak začne pozice generovat při uptrendu nad 92 USD nebo poklesu pod 80 USD, to je celkem komfortní dvanáctidolarová zóna. Pokud se Long Straddle nepohne a cena bude oscilovat uvnitř bližších strike Short opcí, můžeme si ke zlevnění nákupu těchto Long opcí přičíst přijatá prémia, bude pak záležet, nakolik se nám podaří prodat tyto Long opce nebo nakolik budou při expiraci „v penězích“, aby pokryly náklady ve výši +200 USD.

Ratio Spread 2.SD + 2.SD

Zlepšit nákup ATM Long Straddle pořízením dvou Short opcí na každé straně opčního řetězce ve vzdálenosti představující pravděpodobnost pohybu v cenové oblasti s pravděpodobností 95% (druhé směrodatné odchylky) by mohlo vypadat jako dobrá myšlenka.

K výpočtu strike pro výpis vzdálených Short opcí použiji stejný výpočet jako v předchozí kombinaci. Obě vypsané opce umístím na tyto vypočtené strike Short Call 91 a Short Put 81. za tyto výpisy získávám prémium 2*33 USD za 2 x Short Call 91 a 2*41 USD za 2 x Short Put, celkem tak příjmu +148 USD. Mé původní náklady na ATM Long Straddle ve výši -447 USD jsem snížil o získané prémium ve výši +148 USD, nově jsou tak mé náklady ve výši -299 USD. Na takovou pozici se pak mohu dívat opět jako na dva Vertikální Debetní Spready a navíc ještě na Short Strangle na stejných strikes. Vertikální Debetní Spready mají svůj maximální potenciál profitu v rozsahu svých strike a protože oba rozsahy na straně Call i Put jsou stejné ve výši pět bodů (91-86=5) a (86-81=5) je maximálním možným profitem +500 USD, od kterého odečteme náklady ve výši -299 USD, tedy maximální možný profit bude +201 USD. Toto vše za předpokladu, že budou obě části Vertikálních Spreadů „v penězích“. Pokud se tak stane, tak to ale bude také znamenat, že budeme muset likvidovat druhou naked Short opci, protože tato bude v takovém případě v penězích. Pokud za tuto likvidaci utratíme vydělaných +201 USD na Vertikálním Spreadu, tak budeme na celkové pozici vykazovat ztrátu, její výše je pak neomezená. Bude tak vysoká, jak moc utratíme za likvidaci Short opce s proraženým strike nad vydělaných +201 USD. Break Even pozice tak bude ležet ve vzdálenosti +201 USD nad strike Short Call 91 nebo pod Strike Short Put 81. Vytvořená zóna profitu je tak mezi téměř 79 USD a téměř 93 USD a má rozpětí 14 USD. Nesmíme zapomenout také na zónu ztráty uvnitř tohoto cenového rozpětí, a to v případě, že se podklad při Earnings nepohne a nevydělá na celkové náklady -299 USD, takový „nepohyb“ pak představuje stagnaci ceny +/- 2,99 USD. Taková strategie by pak mohla být vhodná pro očekávané větší pohyby, které se nevymknou kontrole, plánovat ale nějaká očekávání je v souvislosti s Earnings bláhové.

Butterfly

Pořídit ATM Long Straddle, vylepšit jej získaným prémiem a mít pod kontrolou případnou ztrátu by mohlo představovat vrátit se ke kombinaci Ratio Spread se strike Short opcí ve vzdáleností představující první směrodatnou odchylku a druhou směrodatnou odchylku. Protože při této konstelaci čelíme neomezené ztrátě při pohybu pokladu nad nebo pod vzdálenější strike vypsaných Call i Put opcí, můžeme takovou neomezenou ztrátu omezit nákupem vzdálených Long Call a Long Put nad/pod těmito Short strike. Situace je zobrazena na obrázku

Nakoupené vzdálené opce jsem umístil ve vzdálenosti tolik bodů od strike Short vzdálenějších opcí, kolik činí rozpětí Vertikálních Spreadů pozice, tedy ve vzdálenosti tři body. Pokud bych si pozici chtěl nějak rozložit, tak bych viděl na každé straně opčního řetězce Vertikální Debet Spread a Vertikální Credit Spread, například Call Bull Debet Spread +86/-89 a Call Bear Credit Spread -91/+94. Oba spready mají rozpětí tři body, Call Bull Debet Spread +86/-89 má potenciál profitu +300 USD a Call Bear Credit Spread -91/+94 má potenciál maximální ztráty -300 USD, co to vlastně znamená? Pokud dojde k „osudovému“ pohybu podkladu po Earnings a takový pohyb překoná všechna možná očekávání, protrhne všechny pravděpodobnostní hranice stanovené na principech Normálního rozdělení a prorazí všechny strike mé pozice, vydělám na Call Bull Spreadu maximum +300 USD ale současně prodělám na Call Credit Spreadu maximum -300 USD. Moje maximální ztráta bude jenom ve výši investovaných nákladů do pozice. Toto by se přihodilo, kdyby cena prorazila některý ze vzdálených strike Long opcí, musela by tedy prorazit některou z hranic cenové zóny 78 USD – 94 USD. Původní Ratio Spread 1.SD + 2.SD jsem pořídil za celkové náklady -200 USD, k nim musím připočítat vynaložené prostředky na nákup velmi vzdálených Long opcí ve výši -20 USD (Long Put 78) a také -32 USD (Long Call 94), tedy celkem -52 USD. Mé náklady tak budou -252 USD. Riziko je velmi podobné interpretaci jako u Ratio Spread 1.SD + 2.SD, pouze s tím, že při „nepohybu“ musíme počítat s náklady ve výši -252 USD. Při velkém pohybu by bylo skvělé, kdyby tento pohyb nezasáhl vzdálenější strike Short opce, potom na její likvidaci musíme vynaložit určité prostředky. Protože nám Vertikální Debetní Spread vydělal +48 USD (rozsah strike + 300 USD – 252 USD náklady = +48 USD), tak pokud na takovou likvidaci nevynaložíme více peněz než je těchto +48 USD, můžeme počítat s profitem. Náklady na likvidaci se ale budou zvyšovat jenom do částky -300 USD, který představuje rozsah Credit Spreadu, toto se stane právě v případě, že cena prorazí všechny strike mé kombinace, potom prodělám pouze vstupní investici. Pořízení takové ochrany je vhodné zejména v případech neočekávané události nebo nevyzpytatelného podkladu.

Všech pět popisovaných úprav jsem podrobil testování na historických datech a sledoval, jak se budou chovat a vyhodnocovat, jestli má proklamace o ATM Long Straddle pořízeného těsně před Earnings byla správná či nikoliv.

Backtest

Pro svůj modelový backtest jsem si vybral tři společnosti, každou z nějakých níže popsaných důvodů. U každé z nich jsem použil dvacet historických vyhlášení Earnings a podrobil je analýze. Backtest jsem prováděl na opcích s nejbližší expirací (weekly opce) a analýzu jsem rozdělil vždy na dvě konkrétní fáze, jak by vypadala pozice na Close v den vyhlášení Earnings a jak by dopadla celá pozice při své expiraci. Jedná se ve všech případech o testování s použitím jednokontraktní pozice ATM Long Straddle s vylepšováním v počtu dalších opcí podle výše uvedených zásad.

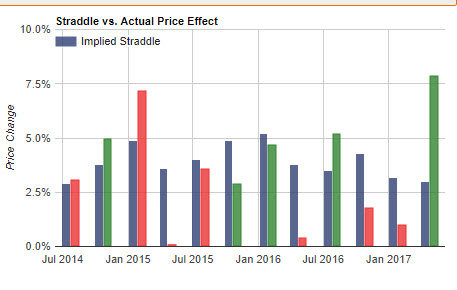

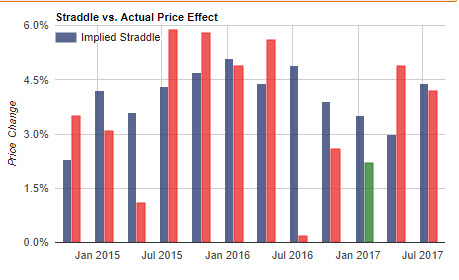

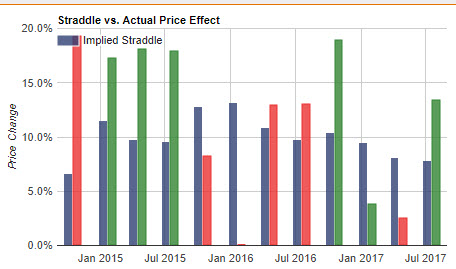

První společností je CAT (Caterpillar Inc). Společnost se umí při Earnings chovat přiměřeně způsobně. Umí silně vzrůst nebo klesnout, umí se ale také „nepohnout“. Občas jsou zveřejněná čísla v souladu s očekáváním, občas jsou zklamáním, a podle toho nastávají přiměřené pohyby, mohla by to být, podle mého názoru, typická společnost, obchodující se na amerických burzách, vybral jsem si ji jako vzorového zástupce této existující většiny. V histogramu pohybů ve srovnání s implikovanou hodnotou pohybu podle Long Straddle (modré sloupce) můžu vidět zelené i červené sloupce vyznačující cenový pohyb po Earnings, graf je ze stránek Marketchameleon.com. Různorodost je patrná pouhým okem.

Druhou společností ke IBM (Intl Bussines Machines Com). Zavedená společnost produkující software a hardware by měla být nepřekvapující stálicí na obchodním nebi. Z dvaceti vyhlášení Earnings však v šestnácti případech zaznamenala pokles své ceny a pouze ve čtyřech případech po vyhlášeních vzrostla, tyto růsty však byly velmi nevýrazné. Tuto společnost jsem vybral jako zástupce notoricky selhávajícího premianta. Histogram Earnings pohybů vztažený ke Straddle níže.

Třetí společností je NFLX (Netflix Com). Neřízená střela. Je opravdu velmi málo takových obchodovaných společností, které umí při Earnings předvést i téměř nemožné. Obrovské jednodenní pohyby oběma směry podle toho, jak si obchodní veřejnost vyloží vyhlášené výsledky. Obrovský pád Implied Volatility a fluktuace ceny v rozmezí několika desítek dolarů (zejména před splitem akcií v roce 2015). Z toho však také umí předvést „pěkný nepohyb“, je to sice vzácné, ale i takové situace v historii výsledků této společnosti nastaly. Možnosti alespoň jednoduché predikce na hodnotě nula. Podívejte se na histogram pohybů po Earnings vztažený na pohyb implikovaný Straddle níže na obrázku

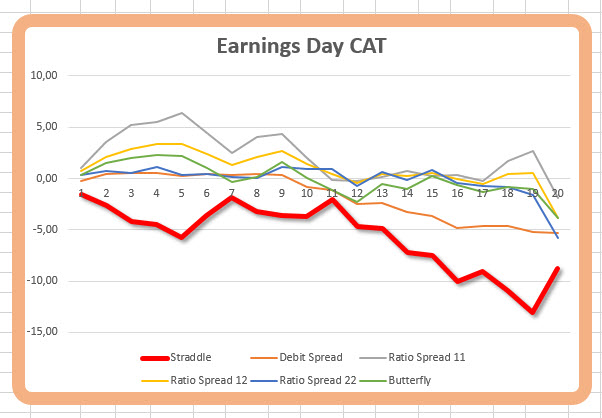

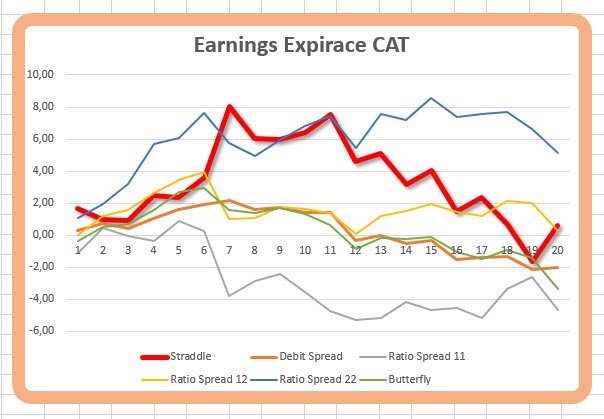

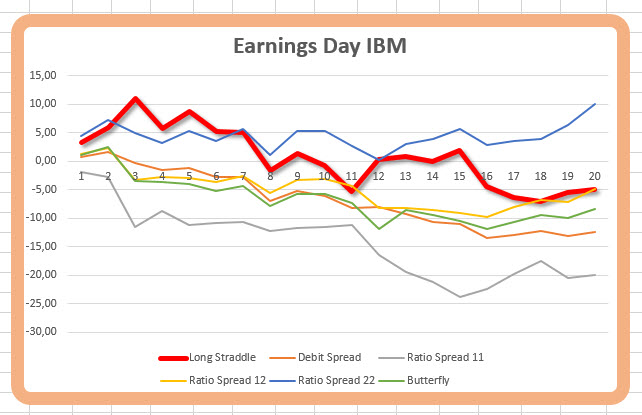

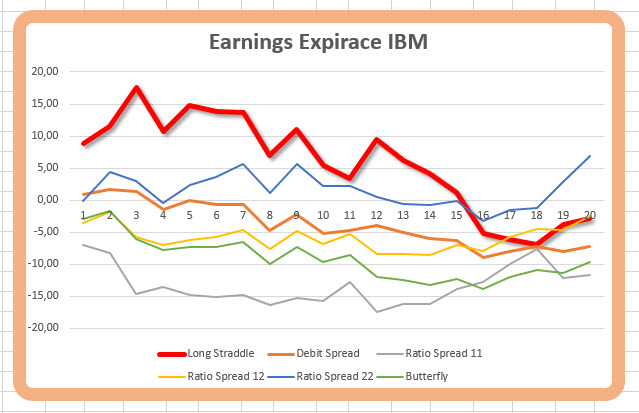

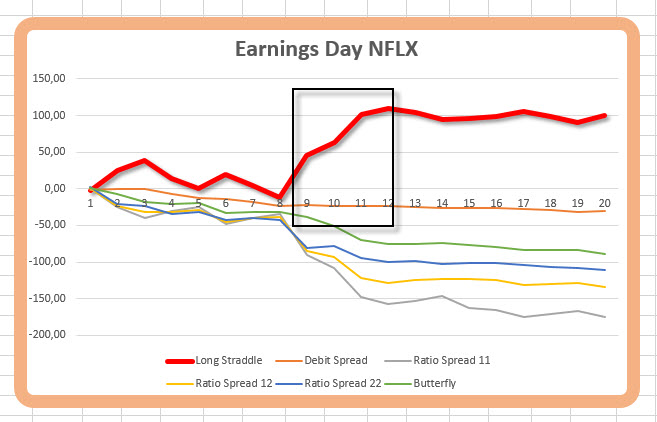

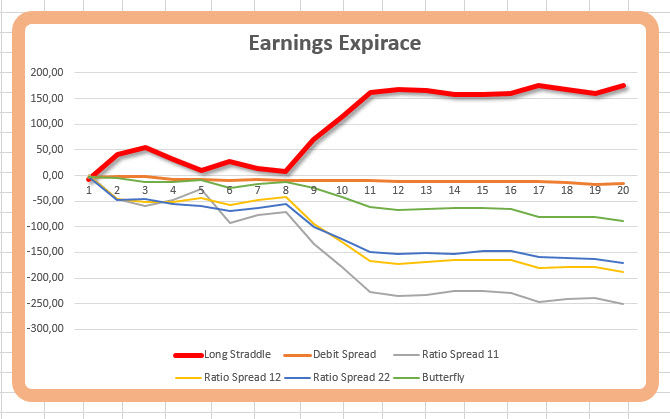

Jak to nakonec všechno dopadlo? Nebudu ukazovat složité a možná nepřehledné tabulky s konkrétními výsledky, ale omezím se na grafickou vizualizaci výsledků, které poskytnou přehlednější obraz o výsledku analýzy na historických datech. Vyobrazení pro každou společnost obsahuje vždy dva grafy s výsledky jednotlivých pěti vylepšení ve srovnání s ATM Long Straddle (tlustá červená křivka). První vyobrazení bude reprezentovat situaci, kdybych celou pozici pořídil těsně před Earnings na Close dne a uzavřel ji ihned na Close následujícího dne (uzavíral bych ty pozice, jejichž strike by byly proraženy). Druhý obrázek pak bude vyobrazovat situaci při expiraci pořízených opčních kontraktů.

CAT (Caterpillar Inc)

Je velmi zřetelně patrné, že ATM Long Straddle pořízený na Earnings pro běžnou společnost se nedá nějak zvláště vylepšit ani jednou z pěti možných variant. Jedinou strategií, která je lepší než všechny ostatní je Ratio Spread s pořízenými Short opcemi ve vzdálenosti dvou směrodatných odchylek, tato kombinace by přinesla celkový profit +513 USD. Při dvacetinásobném pokusu o obchodování Earnings s výdělkem +513 USD mi toto přijde velmi málo robustní. Samotný ATM Long Straddle by sám o sobě nevydělal, jeho konečný výsledek by při expiracích byl +63 USD.

IBM (Intl Bussines Machines Com)

Na první pohled kvalitní společnost v roli zatvrzelého „selhávače ve výkonech“ by mohla svými zklamáními přinést užitek obchodníkům čistých ATM Long Straddle. Nebyla by to pravda ani v případě likvidace těsně po Earnings ani při expiraci. V posledních dvaceti vyhlášeních by celkový součet byl -496 USD respektive -286 USD. Jediné vylepšení opět přinesl pouze Ratio Spread s pořízenými Short opcemi ve vzdálenosti dvou směrodatných odchylek. Pouze tato kombinace by přinesla profit +1.012 USD při likvidaci po Earnings a profit +694 USD při expiraci opčních kontraktů. Celý tento profit na tomto vylepšení ale zařídila série profitů posledních čtyřech vyhlášení, předcházející obchody by dopadly nevalně Všechna ostatní vylepšení by přinesla v celkovém součtu pouze ztrátu původního ATM Long Straddle, dokonce by takovou ztrátu ještě více prohloubily.

NFLX (Netflix Com)

Výsledky pořízení ATM Long Straddle na NFLX jsou ohromující. Likvidací Long Straddle ihned po Earnings bychom při dvacetinásobném obchodu dosáhli na celkový profit +10.064 USD, pokud bychom vydrželi ještě pár dní do expirace, byl by výsledek celkově +17.478 USD. Všechny ostatní výpomoci by byly k ničemu a celkové výsledky by ještě zhoršily, a to velmi výrazně. Vypadá to nyní, jak bych si tímto testovaným výsledkem protiřečil, protože výsledek na ATM Long Straddle je opravdu impozantní Nedejme se však tímto celkovým výsledkem zmást, tento je výrazně ovlivněn čtyřmi obchody za sebou vyznačenými v grafu černým obdélníkem. V ostatních průbězích červené křivky ATM Long Straddle je tento plochý a nevýrazný a nepřináší významné profity nebo ztráty. Ziskové „čtyřobdobí“ spadá do roku 2015, poté proběhl split na akciích NFLX a na výkonnosti se to dále již nijak zvláště neprojevilo. Ve zbytku času se projevoval cenový vývoj normální, jako u výše popsaných společností, nebyly by to tedy žádné zázraky. Musel bych tak mít obrovské štěstí nyní objevit takovou nevyzpytatelnou společnost, která by mi nadělila čtyři mimořádné profity za sebou, když v období před těmito profity nic nenaznačovalo, jaká světlá budoucnost by obchodníka Earnings za použití ATM Long Straddle čekala.

Co si mohu ze svého poznání vlastně odnést? Potvrzení výroku, že „ATM Long Straddle pořízený těsně pře Earnings není patrně dobrá volba“, pokud nám zrovna ukrutně nepřeje štěstěna, nenese nějakou systematickou výhodu, na kterou bychom se mohli alespoň statisticky spolehnout. Výsledky mi ale pomohly odpovědět na jiné, možná podružné otázky. Pokud si vyrobíte sami takový jednoduchý backtest tak možná také zjistíte, že

- v drtivé většině případů mezi vyhlášením výsledků a expirací opcí nedojde ke zvratu trendu, který po Earnings nastal. Protože jsem analyzoval týdenní opce, tak pokles zůstal poklesem a růst zůstal růstem.

- výsledky téměř všech přístupů jsou lepší, pokud je necháte dojít do expirace. Je to pochopitelné, protože jsem v případě pozorování chování těsně po Earnings analýzu prováděl tak, že jsem likvidoval Short opce, které měly více prémia než případně při expiraci, z tohoto plyne lepší výsledek pro expirační vystoupení ze všech pozic.

- v případě, že nedošlo k výraznému pohybu na podkladu je pouhé ATM Long Straddle to nejhorší možné řešení. To je také pochopitelné, Short opce mi poskytly dodatečné prémium, které takovou Long strategii zlevňuje. Jenomže podklad se pohybuje a já prostě nevím, jestli to bude pohyb velký nebo malý, takže také nemohu z jistotou říct, že tento konkrétní, nyní připravovaný obchod pomocí ATM Long Straddle bude tou nejhorší možnou variantou.

Je docela možné, že jemnější výběr konkrétních strike všech ukázkových vylepšování může přinést daleko lepší výsledky, mohu vytvořit nějaký vlastní systém, jak vyhodnocovat aktuální tržní situaci a jednotlivé přístupy kombinovat tak, aby dávaly v danou chvíli smysl. Není to ale zadarmo, všechno se musí konkrétně vyzkoušet, analyzovat, připravit a nakonec také prakticky provádět, Krásný Princ by do toho asi nešel… Osobně si myslím, že se na to musí jinak, asi v tomto případě s ATM Long Straddle opravdu platí myšlenka o přístupu k poznání z úvodního článku o volatilitě, že „…abych zjistil o čem to je, tak jsem musel poznat o čem to není…“ :c)

Sleduj facebook, napiš e-mail nebo tweet

Dík za další zajímavé počtení, i když v těch současných vedrech trochu mozek protestuje, není to zrovna čtení odpočinkové 😉 Každopádně je zajímavé sledovat jak postupuješ v této „Earnings“ sérii vylučovací metodou k cíli.

Myslím, že máš evidentně pedagogický talent, pokud nemáš přímo pedagogické vzdělání 😉

Plně souhlasím s mottem „Nevěřím ničemu“ a tak jsem začal poučen článkem o IMT CC v čase dividend a svými zkušenostmi s opcemi ověřovat tuto strategii v praxi na svém ostrém účtu. Otevřel jsem postupně, jak šel čas, pozice s akciemi DG, AET, TRN. CL, EOG, CAT, COP, DOW a GT. Trochu překvapivě jsem nebyl nikdy přiřazen i když vypsané call vždy byly na EDD v penězích. A vždy se mi podařilo bez problémů dokoupením putky zamčít přijatelný výnos v desítkách USD na kontrakt. Tedy až na tu poslední s akcií GT. Tady jsem si předem nezkontroloval, že současně probíhá Earnings, GT se tady moc nevyznamenala a následoval slušný propad a na zisk z tohoto obchodu asi budu muset zapomenout a snažit se limitovat ztrátu. Holt chybami se člověk učí, nebo jinak, za blbost se platí…

Ahoj Josefe, zvolil jsem jiný přístup popisu než u Dividend, protože obchodovat Dividendy není tak „profláklé“ jako obchodovat Earnings. Obchodovat Earnings je velmi těžké a zdá se mi, že jsou veřejnosti v různých publikacích a webech podsouvány jen jednoduché nebo polovičaté postupy. Mým cílem kuriózně není nyní ukázat v obchodování tohoto typu události jak tyto obchody fungují, ale zejména jak nefungují. Nesleduji žádný marketingový cíl, takže nemusím nutně psát tak, aby se to všeobecně líbilo. V článku jsem chtěl také opět ukázat na flexibilitu opčního obchodování a na mnoho různých možností, jak se pokoušet takové obchody konstruovat a pak sledovat, jestli fungují nebo nikoliv. Chtěl bych případné čtenáře nabudit k vlastnímu zkoušení a hledání nějaké vlastní cesty. Vymýšlení strategií a jejich analýza podle mého posilují jakousi „zručnost“ v obchodování a získávání celkového nadhledu nad vlastním obchodováním. Mám v plánu se v této sekci o Earnings zabývat několika druhy přístupů a bude pak na každém, aby si to sám nějak vyhodnotil, přebral nebo i jinak podle svého poskládal.

Máš pravdu, že to vedro je ubíjející, takže jsem se také rozhodl, že mírně sundám nohu s plynu a pověnuji se letním radovánkám, měj pěkné léto, Jirka :c)

Ahoj,

na marketchameleon nějak marně hledám grafy straddle vs. actual price movements. Prosím, je možné poslat odkaz? Díky, Roman

Ahoj,

je to v nabídce Tools při volbě tickeru

bohužel provozovatelé serveru toto přesunuli do služeb pro platící uživatele (jako ostatně mnoho dalších funkcionalit) a je k dipozici jen nějaký krátkodobý trial, no, škoda, ale co naděláme…Ahoj, Jirka :c)

A já jsem se těšil, že ATM Long Straddle bude jasná volba a ono nic 🙂

„Long opcí ve výši -20 USD (Long Call 94) a také -32 USD (Long Put 78)“

a tady chybka, call a put máš obráceně

a nebo jsou obráceně ty dolary, to je také možné

Ahoj, písařská chybka, díky za upozornění, opraveno :c)