Mediální prezentace obchodování opcí bývá většinou v úvodu spojena s dvěma fenomény, které takové obchodování představuje a které má zejména začínající obchodníky navést na tu „správnou cestu“, jak vydělat. Prvním sdělením určité skupiny autorů je „nevypisujte opce“, vypisování opcí je spojeno s nepřiměřeným rizikem a je to jistá cesta do pekla, kde shoříte i se svým obchodním účtem. Kritici této skupiny názorů, která varuje před vypisováním opcí pak většinou poukazují na skutečnost, že takto nahlas volají právě vypisovatelé opcí, aby se jim nikdo moc nepletl do řemesla. Druhá skupina autorů takových prezentací pak tvrdí naprostý opak – „vypisujte opce“, protože téměř 80 % opcí vyprší jako bezcenných. Kritici této skupiny názorů se pak většinou zaměřují na výši procenta vypsaných opcí vypršených při expiraci jako bezcenných. Buď jsou za těmito tvrzeními jakési skryté marketingové tahy nebo naprostá a zoufalá neznalost základních principů opčního obchodování.

Vypisování opcí je tak samozřejmou součástí opčního byznysu pro běžného opčního tradera, jako kopačky pro fotbalistu hrajícího třeba jen okresní přebor. Dá se samozřejmě kopat i bez nich, ale není to jaksi ono. Tím bych se jednoduše vypořádal s první skupinou názorů „nevypisujte opce“.

Vypisování opčních kontraktů z pohledu informace, že například 80% opcí vyprší jako bezcenných, se zdá jako úchvatná obchodní myšlenka. Začínající opční obchodník pak musí s pusou dokořán a s pocitem nabytého obchodního sebevědomí při pohledu do opční platformy zjistit, kolikpak leží na trhu volně pohozených peněz, které stačí jenom sebrat vypsáním opčního kontraktu. Zdá se pak, že stojí mezi skupinkou vyvolených, kteří jako vypisovatelé opcí prohlédli, zatímco u „jeho nohou“ leží armády pitomců, kteří si jeho prodané opce koupili a kterým při expiraci zůstanou oči pro pláč, protože jejich opce vyprší jako bezcenné.

Ponechám nyní zcela stranou možnost, že při výpisu opce se může trh vyvíjet zcela proti takovému vypisovateli a může mu nadělit obrovské ztráty. Z takového úvahy si vezmu k zaznamenání jenom pocitovou stránku věci. Vypisovatel opce trne hrůzou, aby pozice nešla proti němu. Pokud ji neumí nebo nechce upravovat, nezůstává mu nic jiného než přítomnost takové obavy. Zdálo by se na druhou stranu, že kupec takového opčního kontraktu je pak sžírán opačnými obavami o patřičný pohyb, aby na své držené opci vydělal a nezařadil se tak mezi 80 % armádu poražených, pocitově má tedy obavy zcela opačné, i když tato obava je omezena vědomím, že kupec opčního kontraktu může prodělat jen to co do pozice „vrazil“.

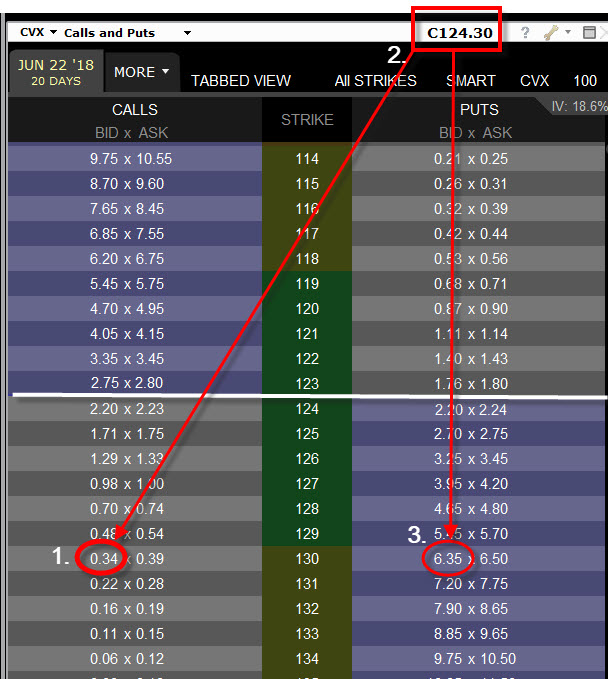

Realita je ale zcela jiná a pokusím se ji vysvětlit na konkrétním příkladu. Vypisovatel Short Call opce na podkladové aktivum – akcie společnosti Chevron (CVX) se rozhodne, že při současné obchodované ceně akcií cca 124.30 USD vypíše (prodá) Short Call opci se strikem 130 a s expirací za 20 dnů. Za takovou opci může utržit okamžitě nejméně +34 USD Prémia. Opce je vypisována na strike 130, který je vzdálen téměř 5% od současné ceny, tedy značně „mimo peníze“ a samozřejmě z jeho pohledu „tutovka“. Říkejme tomuto obchodníkovi, opčnímu vypisovateli, například Viktor („vítěz“)

Navzdory Viktorově představě, že obchod uzavře s jiným opčním traderem je tady objektivní skutečnost, že jeho objednávka na prodej opčního kontraktu bude vyplněna Market Makerem (MM). Na části trhů, kde není patřičná likvidita, vyplňují objednávky na opční kontrakty právě tito tvůrci trhu, takovými částmi trhů jsou například realizace opčních obchodů „mimo peníze“, tedy nákupy a prodeje OTM opcí. Market making provozují jednotlivci nebo firmy vybavené sofistikovanými platformami a aplikacemi, pomocí nichž zabezpečují patřičnou likviditu na trzích. Je to privátní záležitost a podnikání jako jakékoliv jiná podnikatelská činnost. Tyto subjekty si za taková účastenství na burze, kde chtějí vytvářet likviditu, musejí zaplatit a na burzách, kde se otáčejí značné peníze a volume jsou takové částky obrovské (i miliony dolarů ročně). Jsou vyjímky na nelikvidních a exotických trzích, kde za market making dostávají MM někdy od burzy i zaplaceno. Jejich aktivita záleží od samotné aktivity na trzích. Tam kde se na „nezvyklých místech“ na trzích obtížně párují objednávky od traderů s objednávkami jiných traderů, vstupují do hry MM a vyplňují jejich „neobvyklé příkazy“. Takovým příkazem je i požadavek na výpis Short Call CVX na strike 130. Je obtížné kvantifikovat objem příkazů realizovaných samotnými obchodníky mezi sebou nebo příkazy vyplněnými MM, čím vzdálenější od trhu a kurioznější (na vzdálenější) expirační období bude náš požadavek, tím se taková pravděpodobnost zvyšuje a mohla by se blížit i 100 %. MM pohybující se na burze pak těží především z téměř nulových komisí, minimálních nebo žádných požadavků na kolaterál a zejména z výhody „prodávat za Ask a kupovat za Bid“, viz příklad dále.

Principem vyplnění Viktorovy objednávky na Short Call CVX na strike 130 bude momentální konstelace na trzích. Na níže uvedeném obrázku je situace na trhu CVX v opčním řetězci, který si Viktor vybral pro svůj obchod. Z něj je patrno, že akcie CVX mají cenu 124.30 USD (pominu nyní Ask/Bid spread) (2). Mohu dále pozorovat, že Viktor by byl schopen vypsat (prodat) Short Call opci na strike 130 za Bid +34 USD. Za tuto cenu je sice Viktor schopen opci okamžitě prodat, ale abych Viktorovi neubližoval, když Ask této opce je 39 USD, mohu ze své zkušenosti usoudit, že by se taková opce dala prodat mírně lépe, například za +36 USD. Viktor tedy zadává příkaz do platformy, kliká na Bid, příkaz upraví na limit 36 USD a odesílá. Po několikavteřinové pauze je příkaz vyplněn. Na Viktorově obchodním účtu se objevuje otevřená pozice Short Call CVX na strike 130, na jeho obchodním účtu se zvýšila Cash o +36 USD, označeno(1).

Jsem Market Maker na trhu CVX. Ve své platformě vidím Viktorův požadavek na otevření Short Call 130 za jeho požadovaný limit +36 USD. V danou chvíli mě však více zajímá, za kolik mohu prodat akcie CVX (Short CVX) a prodat Short Put opci na strike 130. Podívám se do platformy a vidím momentální situaci, která je vidět na výše uvedeném obrázku. Akcie CVX se prodávají za 124.30 USD, předpokládám, že existuje akciový Ask/Bid spread, takže by cena Bid mohla být na nižší úrovni o 20 centů na cenové hladině 124.10 USD. Put opce na strike 130 se obchoduje za Bid +635 USD a -650 USD pro Ask, za +635 USD bych ji tedy byl schopen prodat a za -650 USD bych ji byl schopen pořídit. Abych opět nikomu nekřivdil a nepodceňoval/nepřeceňoval schopnosti Market Makera, tak ve světle těchto skutečností by Market Maker mohl prodat v danou chvíli Short 100 akcií CVX za 124.10 USD (cena Bid – horší než je patrná na obrázku) a Short Put opci na strike 130 by mohl prodat za +635 USD (přesně vyznačená cena Bid). Ceny se mi líbí, vyplňuji Viktorovu objednávku tak, že za -36 USD kupuji Long Call CVX 130 (Viktorovi otevírám Short Call 130 – já jsem protistrana jeho obchodu), současně však prodávám 100 x Short akcie CVX za +124.10 USD/ks a prodávám Short Put 130 za +635 USD. Viktor je spokojen, já také. Jaká je má pozice:

Long Call 130 + 100x Short akcie CVX + Short Put 130

Za tuto mou pozici jsem utržil -36 USD za Long Call 130 opci + 12.410 USD tržba za Short akcie a +635 USD za prodej Short Put 130 opci = +13.009 USD.

Pozice se nazývá Reversal. Na tuto pozici již mohu, jako Market Maker a Viktorův obchodní partner, zapomenout s jistým výdělkem ve své kapse. Jak je to možné? Při expiraci se totiž mohou stát pouze dvě věci:

1/ Akcie CVX budou při expiraci nad 130 USD. Long Call 130 bude “v penězích“ a bude automaticky Exercised (uplatněna) a já dostanu na svůj účet 100 x Long akcie CVX za 130 USD/kus (cena strike opce) a za tuto operaci zaplatím -13.000 USD. Protože již mám 100 x Short akcie, tak se obě akciové pozice vyruší a zmizí. Short Put 130 vyprší jako bezcenná. Všechny opční a akciové pozice mi tak z účtu zmizí a zůstanou jenom peníze. Protože jsem vyplněním Viktorova požadavku získal +13.009 USD a nyní jsem vynaložil -13.000 USD, je můj profit +9 USD.

2/ Akcie GS budou při expiraci pod 130 USD. Short Put 130 bude “v penězích“ a bude automaticky Assigned (uplatněna) a já dostanu na svůj účet 100 x Long akcie CVX za 130 USD/kus (cena strike opce) a za tuto operaci zaplatím -13.000 USD. Protože již mám 100 x Short akcií, tak se obě akciové pozice vyruší a zmizí. Long Call 130 vyprší jako bezcenná. Všechny opční a akciové pozice mi tak z účtu zmizí a zůstanou jenom peníze. Protože jsem vyplněním Viktorova požadavku získal +13.009 USD a nyní jsem vynaložil -13.000 USD, je můj profit +9 USD.

Je to modelová situace. Jako Market Maker jsem spokojen. Nebudu se vůbec zlobit, pokud otevřu za měsíc stovky nebo tisíce takových zajištěných pozic. Ve skutečnosti je takové zajišťování mnohem sofistikovanější, v principu ale takto funguje. Pochopením takového principu je pak odpovědí na otázku, proč takové množství opcí expiruje jako bezcenných a proč to vlastně ani nikomu nevadí. Tvůrce trhů bez něj nemůže fungovat, vlastně „zlaté bezcenné vypršení“ jedné strany mé komplexní pozice. Kdo je tedy králem ve vypisování opcí? Prohnaný trader vypisující opce nebo jeho protějšek, který se proti své pozici zajistil pořízením například takového Reversal? Představa o vychytralosti vypisovatele na jedné straně a stádu nešťastných kupců na druhé straně tak úspěšně bere za své… :c)

Sleduj facebook, napiš e-mail nebo tweet

Ahoj.

Chci poděkovat za tvé články, které jsou na vysoké úrovni a je z nich cítit tvé znalosti.

Rád bych se zeptal, zda se market maker, když chce prodat short put opci na vzdálený strike, může dostat do situace, že si musí tuto vypsanou opci také sám sobě koupit, protože není nikdo, kdo by to vzal?

Ahoj Martine,

nevím, jestli dobře chápu, co máš na mysli. Market Maker jako tvůrce trhu obchoduje na svůj vlastní účet, ale jeho přítomnost na trhu je definována vyplňováním objednávek účastníků trhu, aby byla zabezpečena patřičná likvidita. Technik, jak takové likvidity dosahovat a „neprodělat“ je mnoho, všechny mají ale společného jmenovatele – jednotlivé obchody jsou hedžovány tak, aby jakékoliv pohyby podkladu nezpůsobovaly Market Makerům ztráty při pohybu podkladu v jakémkoliv směru. Ve světle příspěvku o vypisování opcí, kde jsem uváděl příklad s vypsáním Short Call z pohledu opčního obchodníka, by toto samozřejmě platilo také pro Short Put. Pokud je na trhu objednávka nějakého opčního obchodníka na nákup Long Put na vzdáleném OTM strike, MM ji může vyplnit například tak, že mu tuto opci prodá a otevře si tak na svém účtu Short Put pozici, tuto zajistí nákupem 100 x Short akcií a nákupem Long Call na stejném strike. Jeho pozice pak bude Long Call + 100 x Short akcie + Short Put, vše na stejném strike (třeba 80). Jedná se o opačnou pozici než je Conversion a je nazývána „reverse conversion“ – Reversal. Pak platí, že na pozici může zapomenout, protože ať se stane cokoliv, tak při expiraci vše zmizí, protože buď Long Call bude exrcised nebo Short Put bude assigned a výsledkem bude dodání 100 x Long akcií, které vyruší mnou držené Short akcie. Jedinou podmínkou je, aby celá pozice byla pořízena s profitem. Proto nemusí při expiraci zpravidla nic likvidovat, ale vyčká na exercise nebo assignment. Protože i mezi MM je konkurence, může se stát, že se takové hedžování nepodaří s profitem, takže i pro MM by to mohl být prodělek. Někdy v blízkém boducnu napíšu o kumulování takových pozic Conversion a Reversal na jednom účtu i s objasněním nějaké logiky takových konstelací :c)

V clanku pri tvorbe syntet. long kde k call vypisujes short put je strike 240 ma tam byt strike 130 to len aby to neplietlo zaciatocnikov ked nad tym budu uvazovat s pozdravom Miro

Ahoj Miro, díky za upozornění, článek jsem totiž před několika dny přepisoval kvůli špatně se zobrazujícímu obrázku, takže mi to tam nějak „zůstalo“ z původního textu, díky za pozorné čtení, měj se hezky a ahoj, Jirka :c)

Jenom detail. Omlouvam se, ale pro ujasneni – chapu spravne, ze v nasledujicim textu melo byt uvedeno prodat za -635 USD? Text v clanku: „Put opce na strike 130 se obchoduje za Bid +635 USD a -650 USD pro Ask, za +650 USD bych ji tedy byl schopen prodat a za -650 USD bych ji byl schopen pořídit.“

Dekuji za ujasneni,

Roman

Ahoj Romane, jasně, překlep, už jsem to opravil a děkuji za upozornění, ahoj, Jirka :c)

Ahoj, myslím, že Martin se v prvním dotazu ptá na hypotetickou situaci, kdy MM tvoří např. popisovaný reversal, vypisuje PUTku a co by nastalo kdyby na trhu nebyla k dispozici protistrana, která tu PUTku koupí.

Ahoj, Reversal je Long Call + 100x Short akcie + Short Put. Já jsem popisoval situaci, kdy MM uspokojuje požadavek na nákup Long Put, takže mu ji prodá, tady protistrana existuje, protože někdo poptává nákup Long Put, jinak by MM do žádného obchodu nešel. Přestože je to takto zjednodušené, větší problém nastane, pokud se mu nedaří nakoupit Long Call (například na volném trhu), aby kompletoval celou pozici do Reversal. Přestože se hedžuje při tvorbě trhů i jinými způsoby než takové uzamykání do Conversion a Reversal, tak čekání na „dobrou cenu“ u Long Call může být právě tím důvodem, že se mi nedaří na trzích, kde není likvidita, nakoupit za dobrou cenu Long Put, ačkoliv to vypadá prapodivně. MM totiž nerealizuje takovou objednávku, aby nebyla zajištěna, takže zobecněno – nedaří se mi nakoupit Long Put, protože není dobrá cena na Long Call na stejném strike, pokud takovou objednávku zadám na silně OTM strike na nějaké nelikvidním podkladu, můžu čekat dosti dlouho na vyplnění, naproti tomu, na velmi likvidních trzích jsou to realizace za zlomky sekund. Je to odpověď na Tvou připomínku nebo mi něco uniká (podstata dotazu)? Ahoj, Jirka

Tobě ne, spíše mi to uniká. Já myslel, že ten klientův výpis short Call je požadavek na Long Call market makera a tu Putku MM vypisuje pro zajištění akcií při poklesu resp. prostistana short Call je long Call.

Ahoj, no já myslím, že jsem to nakonec nepochopil já, tu podstatu původního dotazu od Martina. Nicméně princip odpovědi je velmi zhruba stejný. Klient – obchodník – poptává vypsat (prodat) Short Call opci. MM ji uspokojí tak, že ji od něj koupí a bude Long Call, současně prodá Short 100x akcií a vypíše Short Put. Podstata dotazu asi tedy byla, že nemusí být na trhu zrovna nabídka na tu Short Put do Reversal, což je férová úvaha na málo likvidním trhu, proto se na méně likvidních trzích čeká, až MM takovou Short Put bude mít k dispozici, například od jiného MM, který mu ji stejným způsobem „vytvoří“. Protože na likvidních opčních trzích je značná konkurence také u tvůrců trhu, tak tady není žádný problém, problémem jsou trhy, kde tomu tak není, například značně OTM opce na komoditní futures nebo méně likvidní akcie.

MM se ale může hedžovat také jinými způsoby, než jen tvorbou Reversal, to je pouze jedna z možností, to záleží na struktuře jeho vlastních pozic. Může například poptávku po výpisu Short Call klienta a vytvoření své pozice Long Call již mít zajištěnou pouhým takovým úkonem, protože může mít na svém účtu vypsanou Short Call na nižším strike a tímto nákupem Long Call na vyšším strike vytvoří Kreditní Call Bear Vertical Spread, při zjištění, že za takový nákup Long Call a předchozí výpis Short Call obdržel více peněz, než je maximální ztráta vyplývající z rozdílu strike….nebo také naopak, pokud by měl v portfoliu vypsanou Short Call opci na vyšším strike, tak vyplněním objednávky a nákup Long Call na nižším strike by mohlo znamenat, že vytvoření Debitního Call Bull Vertikálního Spreadu má za mírný kredit a je tak jistý vítěz v podobě tohoto přebytku, v obou případech pak nehrají roli žádné akcie ani opačné opční pozice Put, vše je o spreadování a třeba kombinaci Box, to je však mimo tuto odpověď… Ahoj, Jirka :c)

Ano, tak jsem pochopil, že to snad Martin myslel 😉 Teď je vše nad rámec vysvětleno. Velké díky za čas a energii, za komplet tenhle zdroj ukázek a informací! T.

ahoj,. to že short put vyprší bezcenná , tedy nad svým strikem znamená ponechání si 635$ tak proč nakonec má jen 9?

Ahoj,

vypsal jsem Short Put 130 za +635, ale shortoval jsem akcie pouze za 124.10 USD, protože jsem navíc pořídil Long Call 130 za -36 USD. Short Put sice vyprší jako bezcenná, ale to znamená, že Long Call 130 je „v penězích“ a bude uplatněna, musím tedy nakoupit 100x Long akcie za 130 USD/kus. Protože mám 100x Short akcií za 124.10 USD, tak jejich likvidace za 130 USD/kus (operace s akciemi se vykompenzují) vytvoří obří ztrátu -590 USD, a tuto mi pomůže sanovat právě Prémium z vypsané Short Put 130 (+635 USD)….:c)