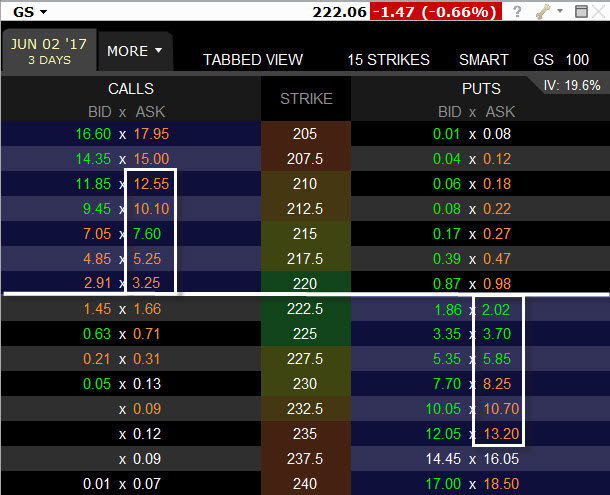

V minulém článku Dividendy – V. jsem popisoval, jak se cena Dividendy v období těsně před Ex-Dividend Day ve své plné výši promítá do ceny ITM Long Put opcí a nikoliv do ceny Call opcí. Na příkladu akcie GS (Goldman Sachs Inc.) jsem v jednoduché tabulce ukazoval, jaké jsou konkrétní ceny prémií takových ITM Long Put opcí v den předcházející Ex-Dividend Day. Protože jsem demonstroval ukázkou výplaty Dividendy na tomto titulu, který vyplácel Dividendu v budoucnosti (aby měl článek punc autentičnosti), tak bych chtěl ukázat, jak se taková skutečnost, tedy promítání celé hodnoty Dividendy do ceny těchto opcí, projevuje na Ex-Dividend Day, kdy už pominuly důvody spojené s výplatou této Dividendy. Akcie je nutno mít na svém účtu při Open na Ex-Dividend Day, takže jejich pořízení v průběhu tohoto Ex-Dividend Day nás již neopravňuje k jejímu inkasu. Ceny Dividendy by se tak již neměly v cenách opcí objevovat. Na obrázku níže je vidět situace právě na Ex-Dividend Day na akcii GS s vyznačenými ITM strikes s weeklys opcemi s nejbližší expirací, jsou to tytéž opce jako v předcházejícím článku.

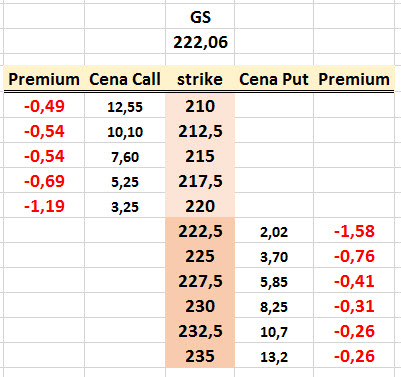

Protože je takový pohled opět nepřehledný na zkoumání těchto vlastností pouhým okem, převedl jsem ceny opcí do níže uvedené tabulky, která ukazuje, kolik prémia je obsaženo v ITM opcích na obou stranách opčního řetězce, tedy kolik peněz navíc bychom za opci zaplatili mimo její vnitřní hodnotu

Zřetelně je vidět, že nejvyšší prémium mají první ITM opce Call i Put nejblíže k obchodované ceně. To zcela běžný jev. V souladu s „normálností“ je také patrné, že jak se opce vzdalují od těchto ATM opcí a ponořují se „do peněz“, tak se prémium snižuje a je téměř stejné na obou stranách opčního řetězce, tedy jak pro opce Call i Put. Prémia jsou však nízká a v žádném případě tak neobsahují nějaké „stopy“ po ceně vyplácené Dividendy, tak jako ve stejné tabulce v minulém článku zobrazující ceny ITM Long Put se započítanou Dividendou ve svých cenách.

Náhlá ztráta hodnoty prémia Long Put opcí v rozmezí jednoho dne je zajímavý fenomén, který souvisí s jinou vlastností a chováním podkladového aktiva v souvislostí vyplácením Dividendy, u kterého bych se chtěl pozastavit a upozornit na některé obchodní detaily a možné nástrahy, které by mohly nepříjemně zaskočit obchodníka spekulujícího například na krátkodobý dividendový obchod.

To, že se s Long Put opce „vypaří“ část prémia na Ex-Dividend Day (ta část, která představuje cenu vyplácené Dividendy) by mělo mít stejně jasné opodstatnění jako tvrzení, že na Ex-Dividend Day podkladová akcie otevře níže právě o hodnotu Dividendy. Proč tomu tak je?

Otevření níže o hodnotu Dividendy bych si mohl jednoduše vysvětlit jako reakci trhů na snížení hodnoty obchodované společnosti. Pokud bych předpokládal, že akcie představuje podíl na kapitálu společnosti a její cena pak představuje cenu společnosti přepočtenou na tento podíl, pak takové Open, snížené o hodnotu Dividendy naznačuje, že hodnota obchodované společnosti opravdu klesla. V jednoduchém příkladu bych mohl například ukázat, že vlastním malý podnik, který sestává z výrobní haly, kterou mi znalec včera ohodnotil na 5 milionů, ze strojů a materiálu ve skladě za cenu 3 miliony a peněz na účtu, kde mám 2 miliony korun. Hodnota firmy je 10 milionů a já mám kupce, který je mi ochoten těchto 10 milionů za mou firmičku dát. Transakce se uskuteční zítra dopoledne u notáře. Dohoda platí, ale já se odpoledne před podpisem smlouvy rozhodnu, že vyberu z účtu 500.000,- Kč, abych mohl koupit manželce kožich. Protože ještě mám právo k firemnímu účtu, tak tuto transakci provedu. Nabyvateli mé firmy tuto skutečnost sděluji a dostávám racionální odpověď, že pokud jsem toto takto provedl, tak se dohodnutá zítřejší kupní cena mé firmy snižuje na 9.5 milionu korun. Souhlasím, protože to je holý fakt.

Přesně takto má vliv výplata Dividendy na cenu veřejně obchodovatelných akcií. Její kapitál se v rozhodný den pro výplatu Dividendy snižuje právě o hodnotu této Dividendy. Někdo musí firemní peníze vzít a rozeslat mimo společnost na účty akcionářů, takové peníze z účtu akciové společnosti zmizí. Projeví se to skokovým snížením ceny akcie při Open na Ex-Dividend Day. Je samozřejmě jasné, že cena po tomto otevření trhů nezůstane na této snížené ceně, ale začne se pohybovat vlivem všemožných tržních vlivů.

Proč se vůbec takovým fenoménem poklesu při Open na Ex-Dividend Day vlastně zabývám? Protože takové poklesy mají své výše uvedené příčiny a trhy a zejména obchodníci se s nimi musí vypořádat po svém. Pokud koupím před Ex-Dividend Day ITM Long Put tak, jako v předchozím článku, tak je v její ceně započítána celá výše Dividendy, a protože cena podkladu na Ex-Dividend Day při Open klesne právě o nejméně hodnotu Dividendy, tak bychom měli na poklesu u této Long Put vydělat – toto se však nestane, protože cena Dividendy se již do ceny Long Put nepromítá. Pokles podkladu o hodnotu Dividendy je u ceny ITM Long Put kompenzován ztrátou její hodnoty právě o hodnotu této Dividendy. Je to ostatně vidět z výše uvedené tabulky, je to tedy taková „nalej – vylej“ transakce. Zabývám se však nyní v tomto článku tímto fenoménem automatického poklesu a ztráty hodnoty Long Put proto, že ne vždy se takto opce přirozeně chovají.

Doposud jsem totiž popisoval výplatu Dividendy a možnosti, a jak toto zobchodovat u tzv. Regular Dividend. To jsou Dividendy, které jsou společnostmi deklarovány dopředu v dostatečném předstihu a vyplácejí se v pravidelných periodách v přibližně stejných výplatních termínech a v přibližně podobných Ex-Dividend Day. Mnoho titulů má tuto Dividendovou politiku nastavenou velmi spolehlivě a u mnoha titulů taková výše Dividendy přiměřeně v čase po léta mírně roste, takže se takových titulů využívá ke stavbě různých portfolií, které právě z těchto inkasovaných Dividend těží a jsou základem jejich výkonnosti. Výplaty takových Regular Dividend jsou pak doprovázeny všemožnými jevy, které jsem popisoval v předchozích článcích.

Existují ale situace, kdy taková akciová společnost usoudí, že se jí například daří lépe než kdy jindy a rozhodne se odměnit své akcionáře mimořádným dárkem – výplatou mimořádné dividendy. Tato tzv. Special Dividend bývá většinou ve vyšší částce než Regular Dividend a společnost její výplatu avizuje se všemi atributy jako to provádí u Regular Dividend. Sděluje dopředu jaká bude její výše, který den připadá na Ex-Dividend Day a který den budu skutečně výplata provedena na účty akcionářů. Pozor na výplatu takové Special Dividend. Nástrahy možného dividendového obchodu uvedu na konkrétním případu.

Special Dividend

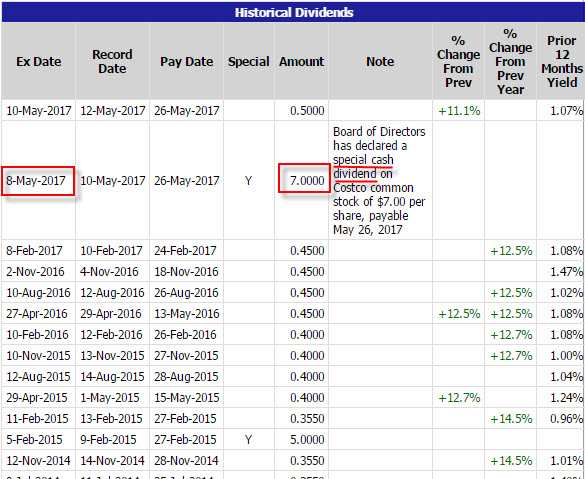

Ze stránek Marketchameleon zjišťuji, že společnost COST (Costco Wholesale Corporation) vyhlásila výplatu Speciální Dividendy ve výši 7 USD/akcii, když Ex-Dividend Day připadá na 8.5.2017

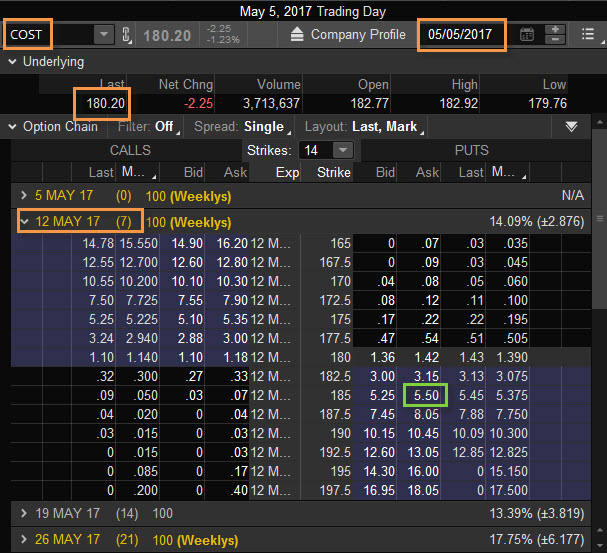

To je opravdu mimořádná Dividenda, protože společnost jinak vyplácí Regular Dividendu ve výši 0.45 USD/akcii pravidelně každého čtvrt roku. Pokud bych chtěl takovou Dividendu zobchodovat, podívám se, jaké byly ceny opcí v den předcházející Ex-Dividend Day, abych se mohl rozhodnout, kterou z uvedených strategií bych mohl použít. Protože Ex-Dividend Day připadá na pondělí, na obrázku jsou zachyceny páteční Close ceny opcí, tedy v den předcházející Ex-Dividend Day.

To je velmi zajímavá podívaná. Pokud bych aplikoval jednoduchou strategii z minulého článku, tedy pořízení Synthetic Call, současné pořízení ITM Long Put například na strike 185 a 100 x Long akcií COST, tak vydělám slušné peníze. Podle obrázku totiž tato ITM Long Put 185 stojí -550 USD a akcie by se daly pořídit za 180.20 USD/kus. Celkově bych tak měl náklady -18.570 USD. Na Ex-Dividend Day bych pak inkasoval celou Dividendu ve výši +595 USD (700 USD – 15% daň), kterou bych své celkové náklady zredukoval na -17.975 USD. Provedením Exercise Long Put 185 okamžitě po Open na Ex-Dividend Day bych na svůj účet obdržel 100 x Short akcie COST za cenu strike opce, celkově bych měl tržbu za tyto Short akcie ve výši +18.500 USD. Long a Short akcie by se kompenzovaly a zůstaly by pouze peníze. Původní náklady ve výši -17.975 USD + 18.500 USD = +525 USD. To by byl mimořádně zdařilý obchod.

Takové peníze samozřejmě nikde na trhu takto volně neleží. Vypadá to totiž, jako by „někdo“ zapomněl do ceny této ITM Long Put opce započítat cenu Speciální Dividendy, tak jak je to běžné u Regular Dividendy. Pokud by tomu tak bylo a nestalo se nic jiného, tak opravdu by taková příležitost získat jednoduše Speciální Dividendu existovala.

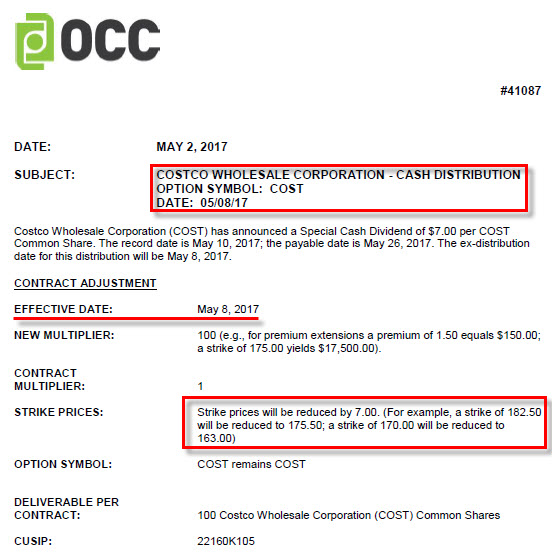

Speciální Dividenda je většinou chápána jako mimořádná odměna určená pro loajální a dlouhodobé akcionáře. Společnost, která ji vyplácí, většinou nechce, aby se stala předmětem spekulací na krátkodobých dividendových obchodech a nedostala se do rukou vychytralých obchodníků. Aby se takovým spekulacím zabránilo, spojí společnost takovou výplatu s neobyčejným krokem, a tím je změna hodnoty strike opčních kontraktů. Společnost jednoduše oznámí, že na Ex-Dividend Day se sníží hodnota strike všech opčních kontraktů o 7 bodů, tedy v dolarovém vyjádření právě o hodnotu vyplácené Speciální Dividendy. O takovém kroku jsou opční obchodníci v dostatečném předstihu informováni v prohlášení vydaném clearingovou institucí The Options Clearing Corporation („OCC“). Takové prohlášení má podobu jako na níže uvedeném obrázku

Z obrázku jsou patrné prováděné kroky. Na Ex-Dividend Day (8.5.2017) budou všechny strike opcí na COST sníženy o sedm bodů. Celý dokument, prohlášení o úpravě strikes, je pak ke stažení zde.

Jaký to má praktický dopad na mou případnou pozici ITM Long Put 185 s 100 x Long pořízenými akciemi. Na Ex-Dividend Day otevřu obchodní platformu se svou domnělou pozicí ITM Long Put 185, kterou samozřejmě neuvidím, protože strike této původní opce byl snížen o sedm bodů na nově vytvořený strike 178. Celou situaci lze pozorovat na níže uvedeném obrázku

Zejména je patrné, že pokud se akcie COST před Ex-Dividend Day obchodovaly za cenu 180.20 USD, tak na Ex-Dividend Day je jejich cena 172.64 USD. Rozdíl je -7.56 USD, cena tedy klesla více než je vyplácená hrubá dividenda ve výši 7 USD a podstatně více než je její čistá hodnota 5.95 USD. Spekulativní pouhý nákup/prodej akcií by tak byl zcela ztrátovým podnikem. Protože bych mohl provést Exercise mé Long Put 178, tak bych obdržel 100 x Short akcií za cenu strike 178 a utržil bych tak +17.800 USD. Protože mé náklady na pořízení opce na původním strike 185 a 100 x Long akcií byly -17.975 USD, tak bych ukončení obchodu provedením takové Exercise ke svým prodělal -17.975 USD +17.800 USD = -175 USD.

Výplatu Speciální Dividendy je potřeba sledovat a oddělovat ji od výplaty běžné Regular Dividendy. Její výplata totiž od počátku počítá s okolností, že po její výplatě se sníží cena obchodované akcie nejméně o ceny této vyplácené Speciální Dividendy. Protože dochází ke snižování strike opcí právě o tuto hodnotu, nelze se proti takovému poklesu efektivně zajistit a je třeba jej strpět. Opční obchodník spekulující na dividendový obchod pak musí obezřetně zjišťovat, jestli předmětem jeho obchodu nebude právě takové snižování hodnoty strike. Příklad s titulem COST a jeho sedmidolarovou Speciální Dividendou je příkladem, kde výše takové dividendy je značná. Ve značné části případů výplaty Speciální Dividendy může tato být její hodnota menší a může svou velkostí „splývat“ s Regular Dividendou. Je proto vždy dobré na stránkách OCC vyhodnotit (zadáním tickeru do vyhledávacího pole), jestli se s blížící výplatou Dividendy nebudou upravovat pro daný titul jeho opční strikes a nebude se tak jednat o výplatu Speciální Dividendy :c)

Sleduj facebook, napiš e-mail nebo tweet

ahoj, mám kreditní bear call spread na SPY -C302+C304, cena se pohybuje kolem 301, je 19.9. 2019.

20.9. je ex-divi day. Rozhodující pro přiznání dividendy je open ex-divi day. Takže pokud dojde k asignmentu -C302 dne 19.9. z důvodu, že cena vyleze nad 302 a provedu zároveň ten samý den exercise ochranné 304, nebudu platit dividendu, ale bude mě to stát 200usd-premium. Aby se to ale druhé straně, kvůli které bude proveden asignment mé -C302 vyplatilo, musela by cena SPY dosáhnout 302 +1,3 = 303,3 při očekávané dividendě 1,3usd/1akcie?

Děkuji za potvrzení nebo vyvrácení..

Dan

Ahoj Dane,

Při předpokladu, že Short Call 302 bude ITM při dnešním (19.9.2019) Close, je slušná pravděpodobnost, že budeš přiřazen a zaplatíš Dividendy, protože při zítřejším Open budeš mít 100x Short SPY akcií. Aby jsi tomu předešel, musíš dodat na svůj účet 100x Long akcií SPY, například provést Exercise Long Call 304, což je nevýhodné, pokud cena není nad úrovní 304 USD. Nyní vlastně ani jinou možnost nemáš, protože nemůžeš napřímo nakupovat Long akcie SPY kvůli restrikci EU. Zásadním problémem pak je, že existuje „slušná pravděpodobnost“ přiřazení, ale není to jistota. To, jestli se to druhé straně vyplatí/nevyplatí nelze nijak odhadovat podle toho, nakolik je Short opce ITM (o cenu Dividendy například), protože nemůžeš vědět, kolik dotyčný držitel Long Call 302 opce na opci již vydělal, navíc odkazuji na náhodný výběr účtů k přiřazování, takže tak jednoduchá úvaha to není. Každopádně se Exercise vyplatí všem, kteří nakoupili opce na SPY a hedžovali je Short akciemi a tyto pro ně nyní představují hrozbu snížení profitu placenou Dividendou, to jsou především velcí hráči a market makeři, ale opět zase nevíš, nakolik na pozicích již vydělali nebo nikoliv. Takže je pak otázkou, nakolik se na přiřazení spoléhat, protože tebou navrhované Exercise pak může znamenat, že budeš mít Long akcie nakoupené za 304 USD/kus, ale „nakonec nepřiřazenou“ Short Call 302, tedy Covered Call. Tento Covered Call má neomezený potenciál ztráty při poklesu ceny akcií, což se dá po výplatě Dividendy více než očekávat, je pak na zvážení, jestli nakonec takovou výplatu Dividendy nerisknout a nechat pozici svému osudu a spoléhat se na „nepřiřazení“. Pokud je expirace opcí ze spreadu 20.9.2019 (na Ex-Dividend Day), tak bych se při ceně pohybující se těsně kolem strike 302 možná zamýšlel nad likvidací celého spreadu v podvečer EDD, protože mě to možná vyjde levněji, než transakce s placenou Dividendou, to ale jenom tak nahlas uvažuji, pravděpodobnost přiřazení se snižuje, jak se jednotlivé opční řetězce vzdalují svými expiracemi od EDD, takže na bližších expiracích je pravděpodobnější než na vzdálenějších…nyní dopoledne se dívám do platformy a tento Credit spread ze zítřejší expirací má hodnotu cca -50 USD k likvidaci…Ve shrnutí pak mohu jenom konstatovat, že tady je každá rada drahá, protože nevíš, jestli se „to stane“ nebo nikoliv, Ahoj, Jirka :c)

Ahoj Jirko, díky moc za rychlý komentář, zapoměl jsem napsat, že expiraci mám 4.10., takže jak píšeš mám menší pravděpodobnost přiřazení, protože vzdálenější expirace. Ale budu to muset večer hlídat a dyžtak spread zlikvidovat pokud bude cena okolo 302.